Para los períodos impositivos que se inician a partir del 1 de enero de 2015, ha tenido lugar una reforma global y completa de la normativa del Impuesto sobre Sociedades. Esta reforma se concreta en la aprobación de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades (en adelante Ley 27/2014) y en el desarrollo que de la misma se realiza con la aprobación del Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 634/2015, de 10 de julio (en adelante Reglamento del Impuesto sobre Sociedades).

La aprobación de las citadas disposiciones normativas introdujo modificaciones que afectan a la declaración del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y a entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, de los períodos impositivos iniciados a partir del 1 de enero de 2015, por lo que resulta necesario aprobar nuevos modelos de declaración que se adapten a dichas modificaciones.

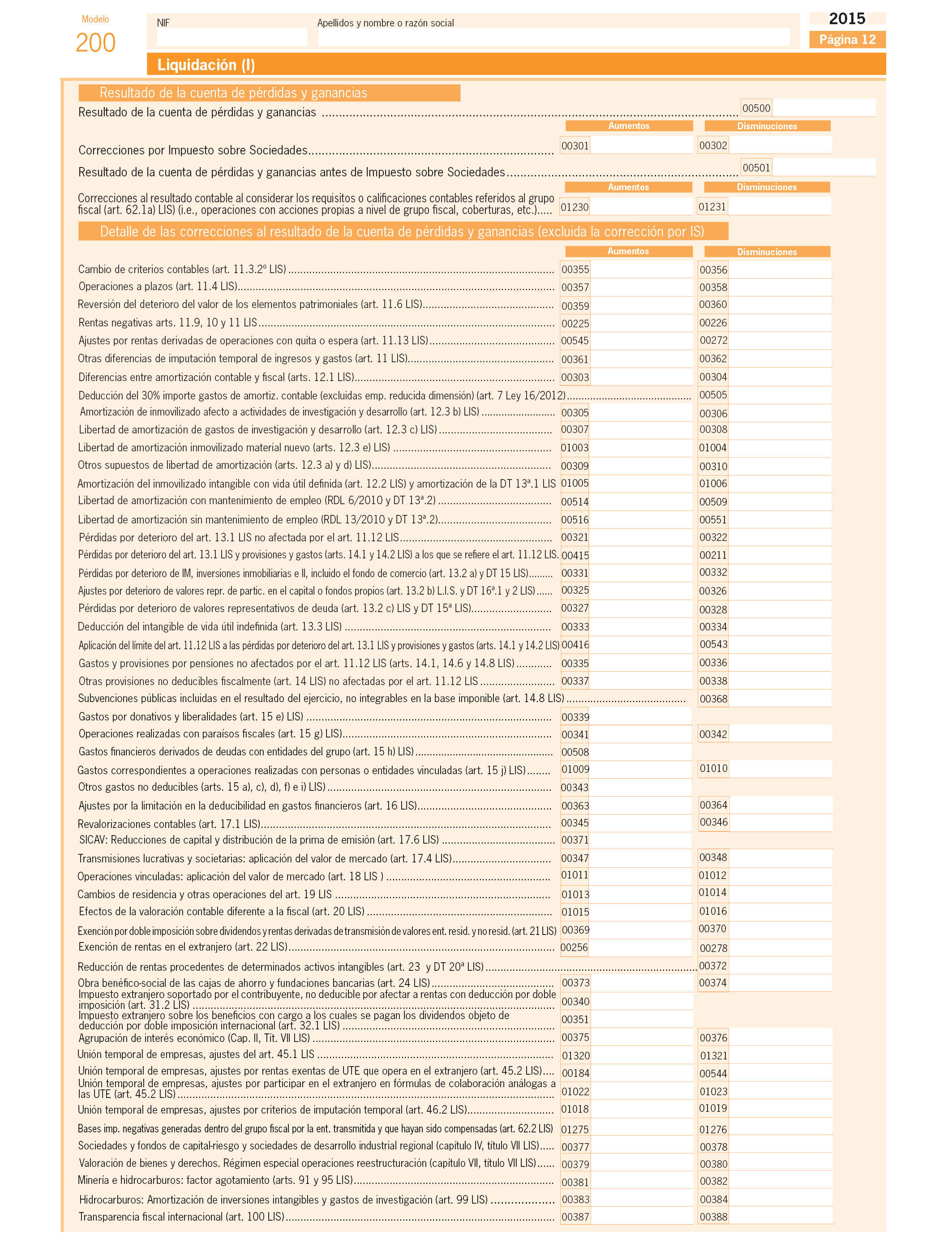

La Ley 27/2014, lleva a cabo una revisión global de toda la figura del Impuesto sobre Sociedades, que aunque sigue manteniendo la misma estructura que existía hasta ahora, en la que el resultado contable es el punto de partida para la determinación de la base imponible del impuesto, incorpora un gran número de novedades, entre las cuales merecen especial mención las que se exponen a continuación.

En relación con la imputación temporal, se actualiza el principio de devengo en consonancia con el recogido en el ámbito contable del Plan General de Contabilidad, aprobado por el Real Decreto 1514/2007, de 16 de noviembre, así como en el Plan General de Contabilidad para Pequeñas y Medianas Empresas y los criterios contables específicos para microempresas, aprobado por el Real Decreto 1515/2007, de 16 de noviembre.

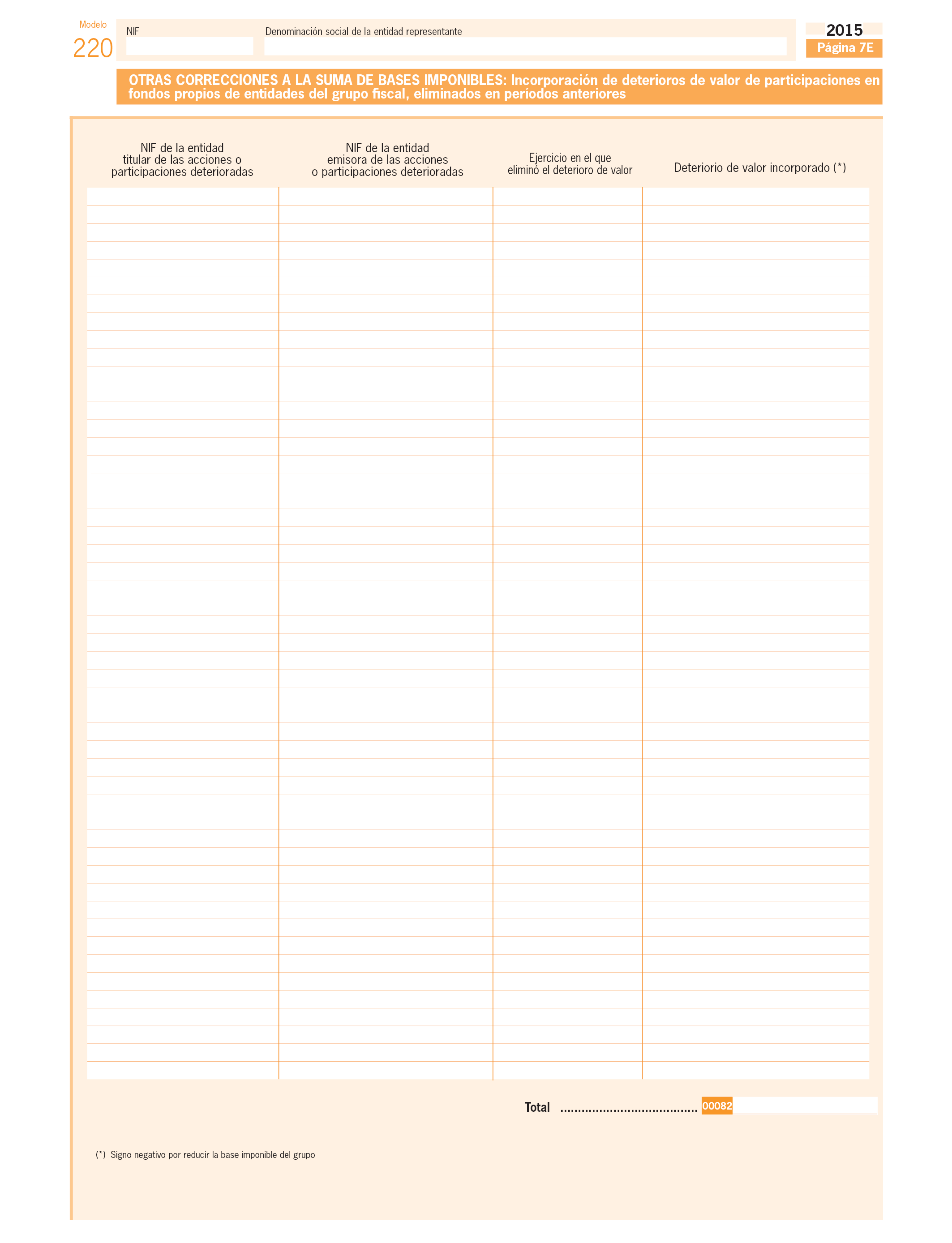

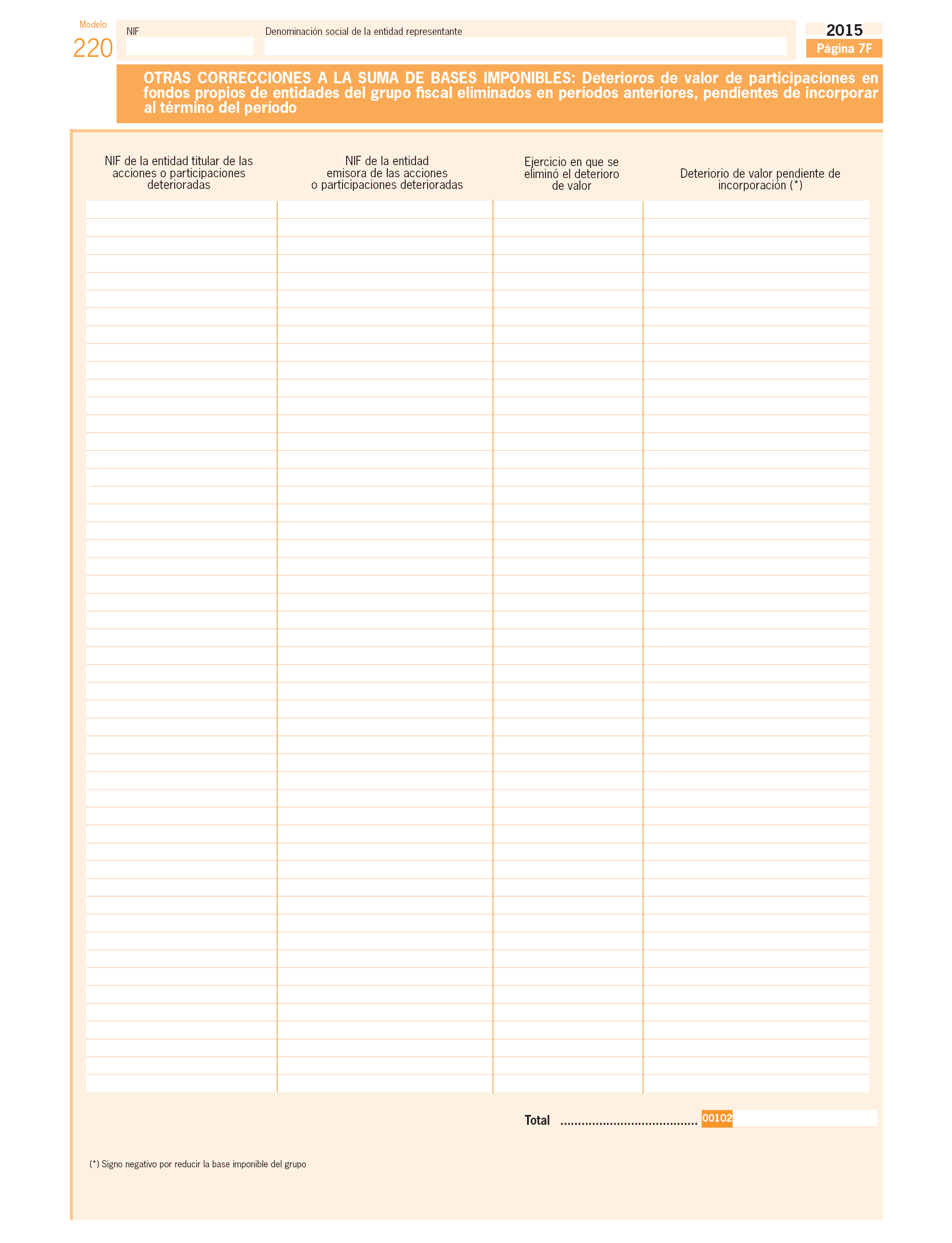

Respecto a los deterioros de valor de los elementos patrimoniales, conjuntamente con la no deducibilidad ya introducida en 2013 en relación con los correspondientes a valores representativos del capital o fondos propios de entidades, se establece como novedad la no deducibilidad de cualquier tipo de deterioro correspondiente a otro tipo de activos, con la excepción de las existencias y de los créditos y partidas a cobrar.

Por un lado, se establece la no deducibilidad del deterioro de los valores de renta fija, dando una mayor consistencia a la norma. Y por otro lado, se establece la no deducibilidad del deterioro correspondiente a aquellos activos cuya imputación como gasto en la base imponible ya se realiza de manera sistemática.

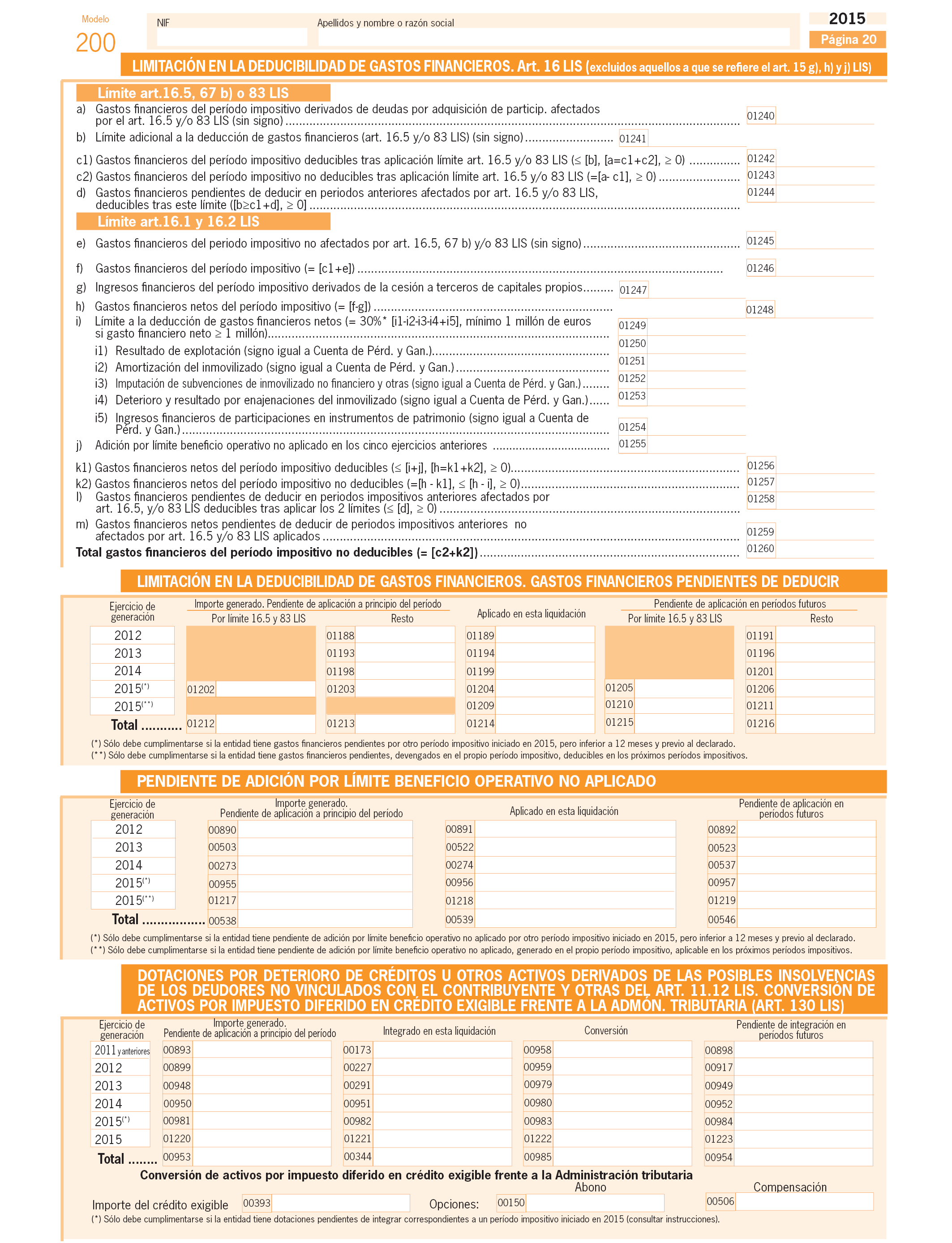

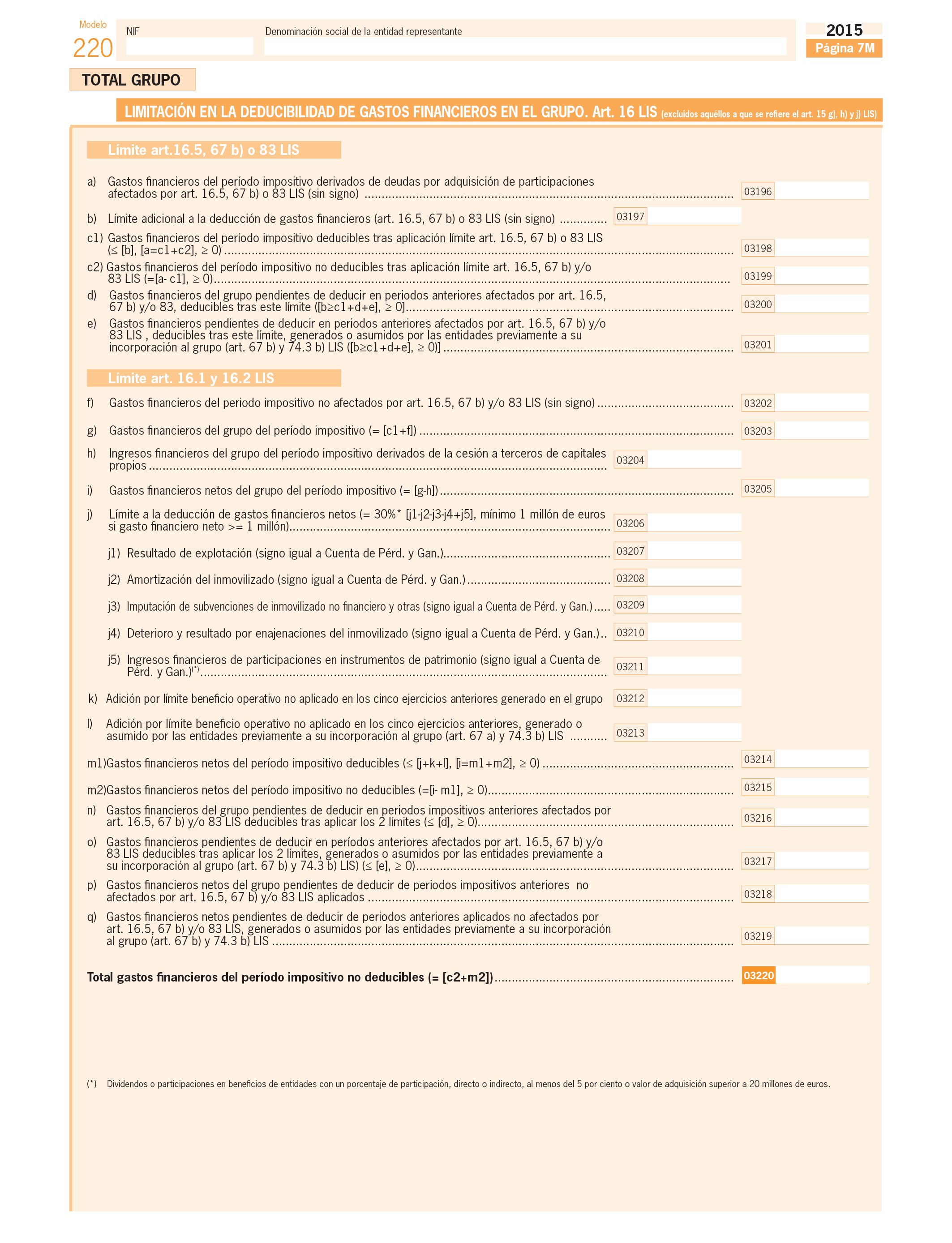

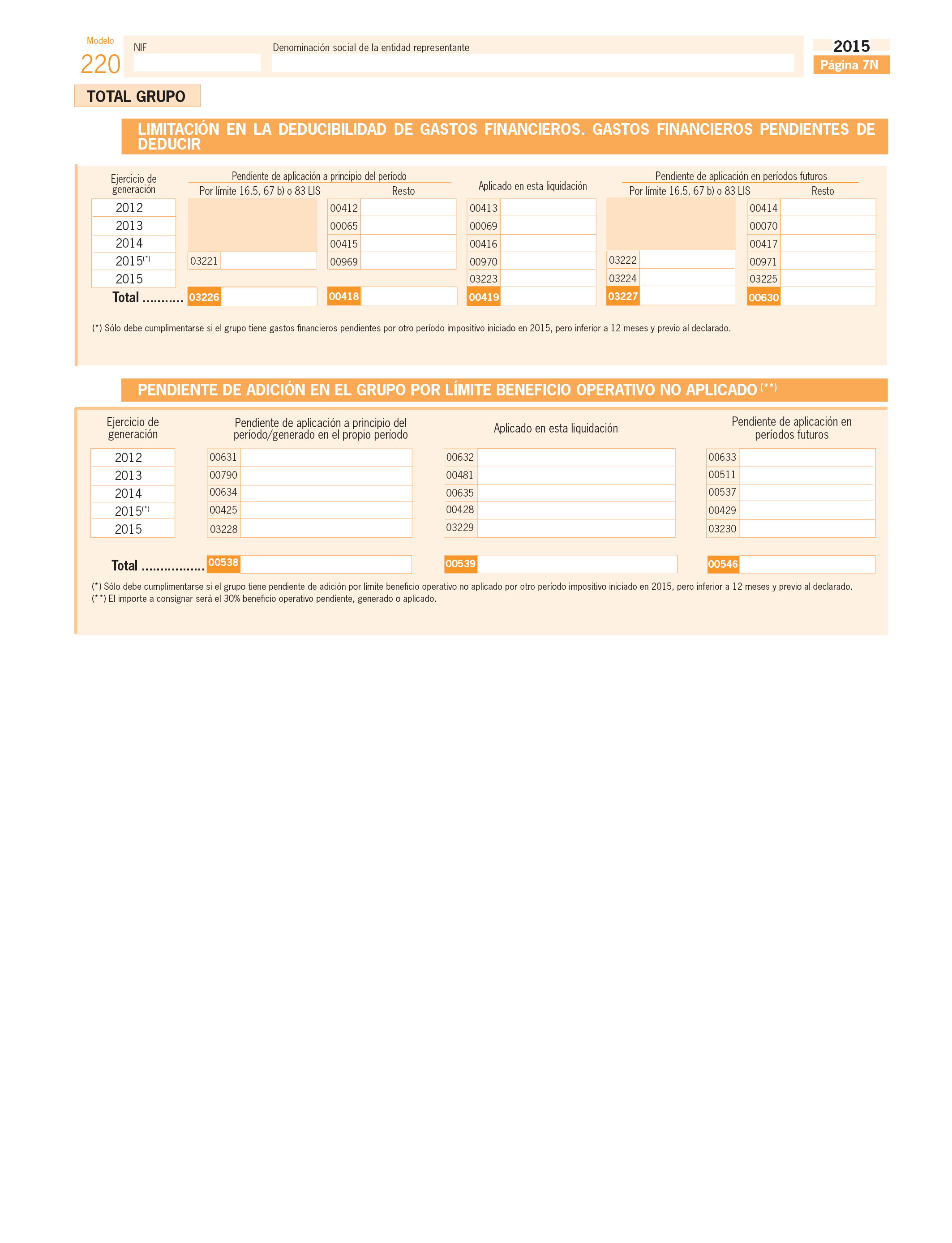

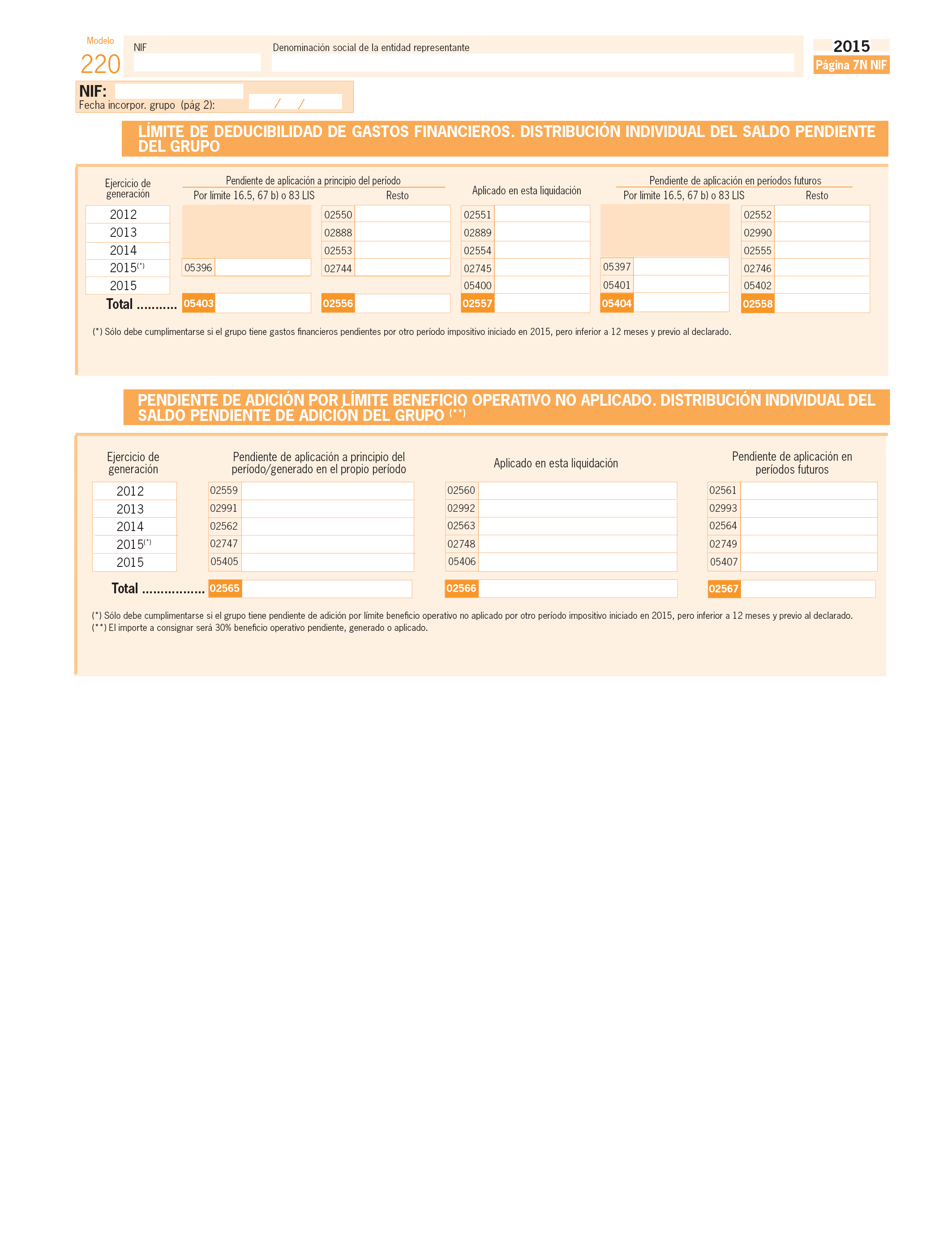

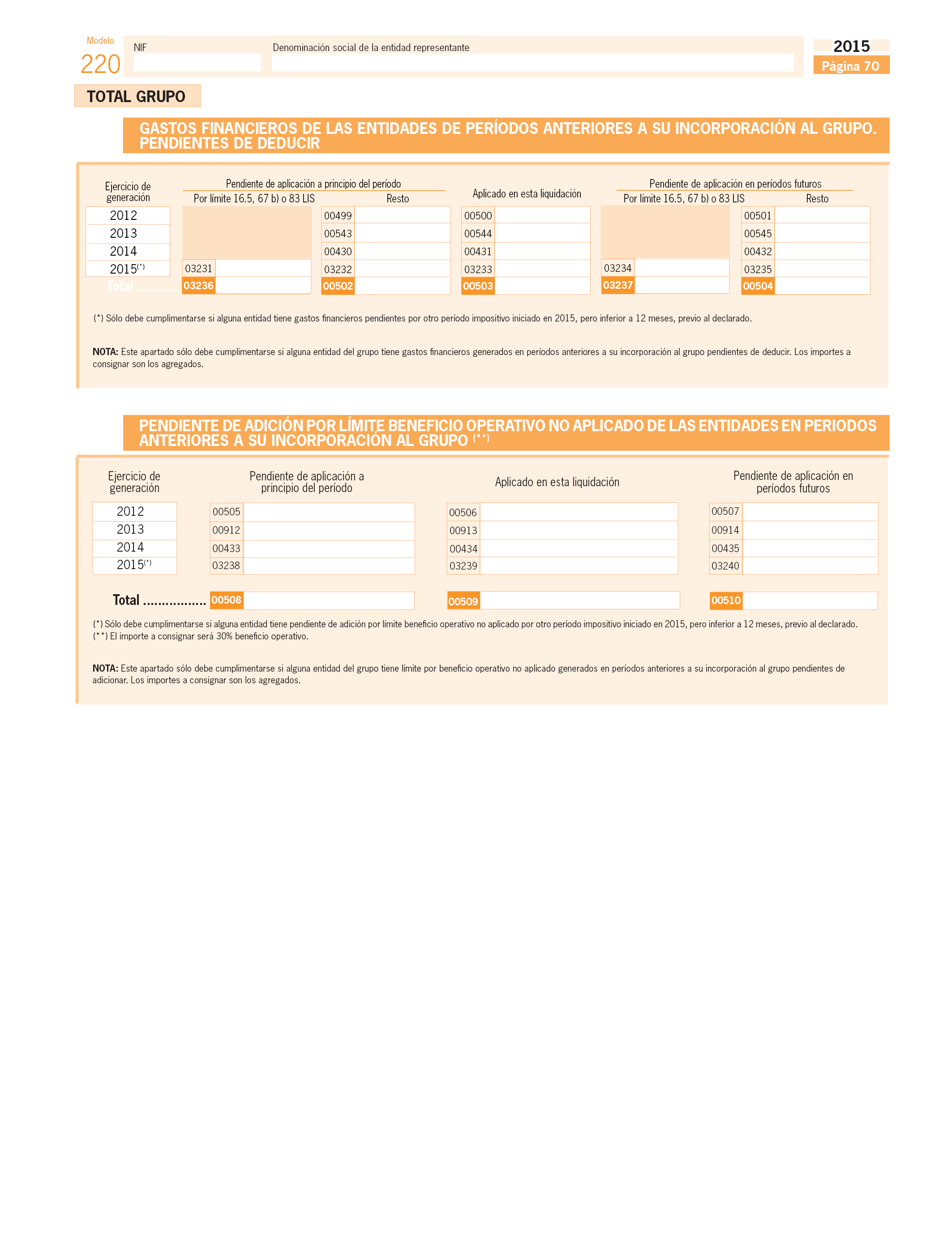

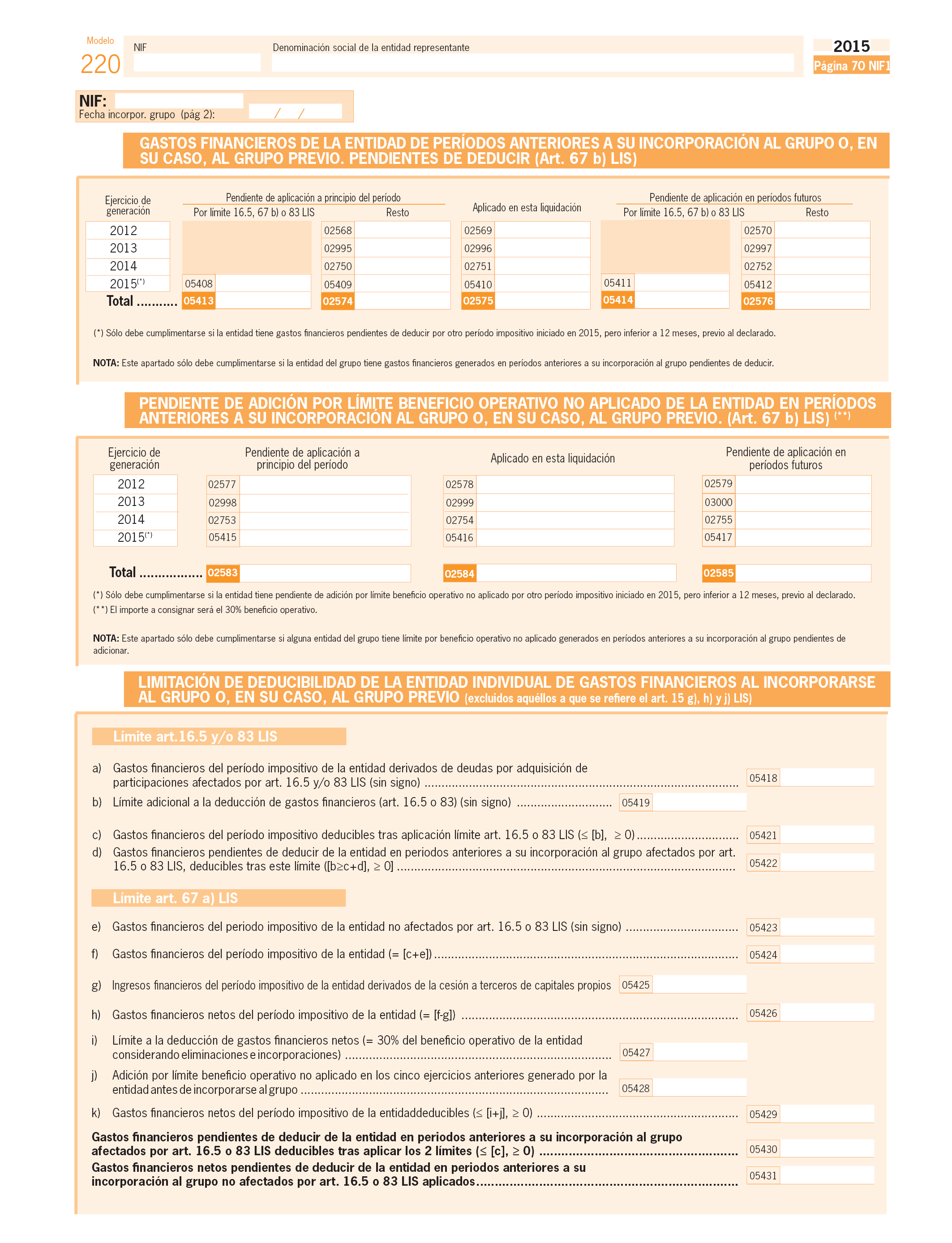

En materia de deducibilidad de determinados gastos, la norma se hace eco de las recomendaciones realizadas por los organismos internacionales, incidiendo en la limitación a la deducibilidad fiscal de los gastos financieros. El Real Decreto-ley 12/2012, de 30 de marzo, por el que se introducen diversas medidas tributarias y administrativas dirigidas a la reducción del déficit público, reformó el tratamiento fiscal de los gastos financieros. La Ley 27/2014 prevé una limitación adicional en relación con los gastos financieros asociados a la adquisición de participaciones en entidades cuando, posteriormente, la entidad adquirida se incorpora al grupo de consolidación fiscal al que pertenece la adquirente o bien es objeto de una operación de reestructuración, de manera que la actividad de la entidad adquirida o cualquier otra que sea objeto de incorporación al grupo fiscal o reestructuración con la adquirente en los 4 años posteriores, no soporte el gasto financiero derivado de su adquisición, con ciertas excepciones.

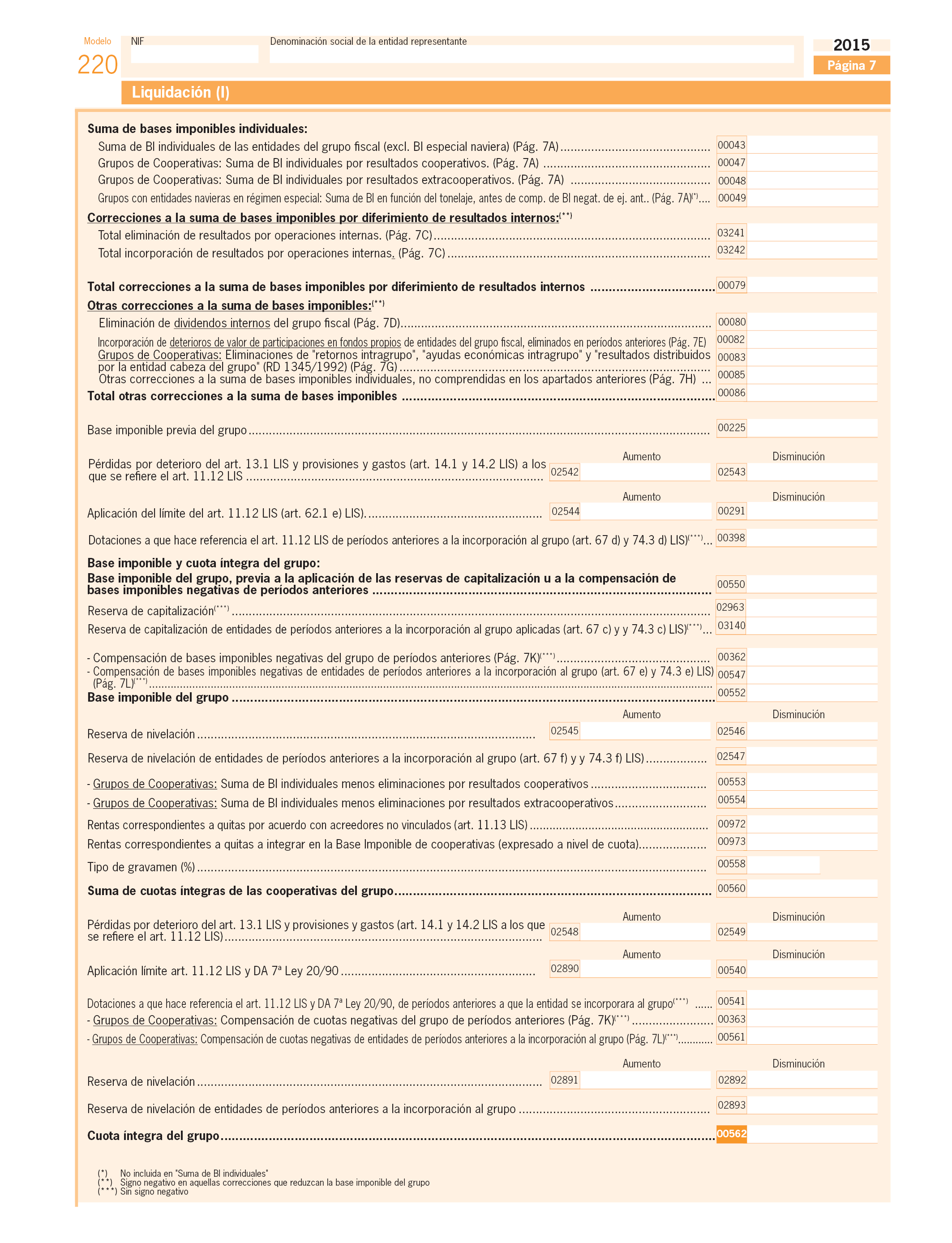

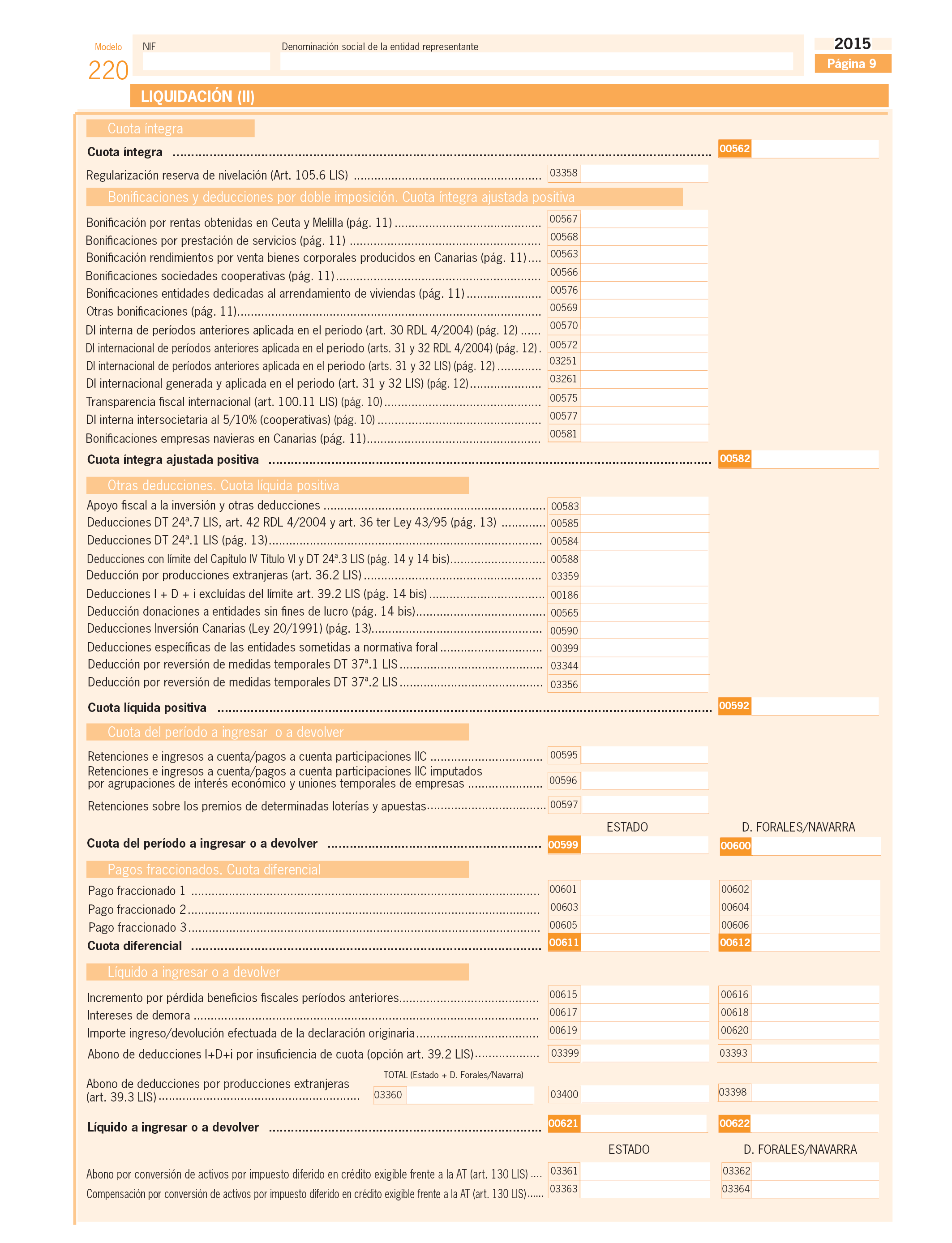

De esta manera, y con la finalidad de garantizar el adecuado control de las declaraciones presentadas, se ha aprovechado para desarrollar el cuadro de limitación en la deducibilidad de gastos financieros, regulada en el artículo 16 de la Ley 27/2014, en el modelo 200 y en el modelo 220, siguiendo la lógica del Impuesto y distinguiendo de esta manera, las distintas posibilidades que del mismo pueden derivarse.

En el ámbito de las operaciones vinculadas, la Ley 27/2014 presenta novedades en relación con la documentación específica a elaborar por las entidades afectadas, que tendrá un contenido simplificado para aquellas entidades o grupos de entidades cuyo importe neto de la cifra de negocios sea inferior a 45 millones de euros, y no será necesaria en relación con determinadas operaciones. Esta documentación específica es objeto de desarrollo en el Reglamento del Impuesto sobre Sociedades, en el sentido que se indica posteriormente.

También es novedosa la restricción del perímetro de vinculación en el ámbito de la relación socio-sociedad, que hasta ahora venía definido por un 5 por ciento de participación o un 1 por ciento de participación para el caso de valores que cotizan en un mercado regulado. Con la Ley 27/2014, queda fijado en el 25 por ciento de participación.

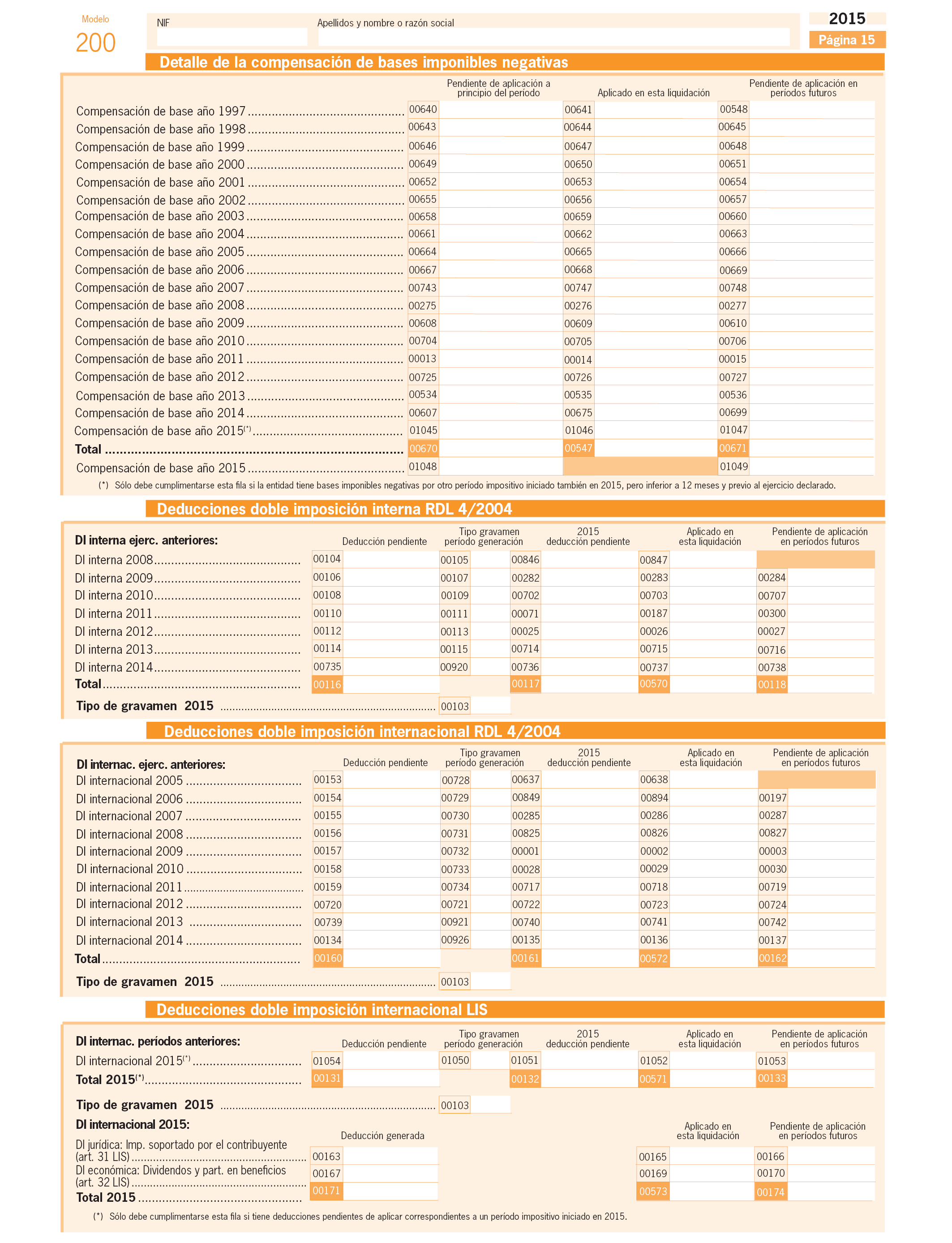

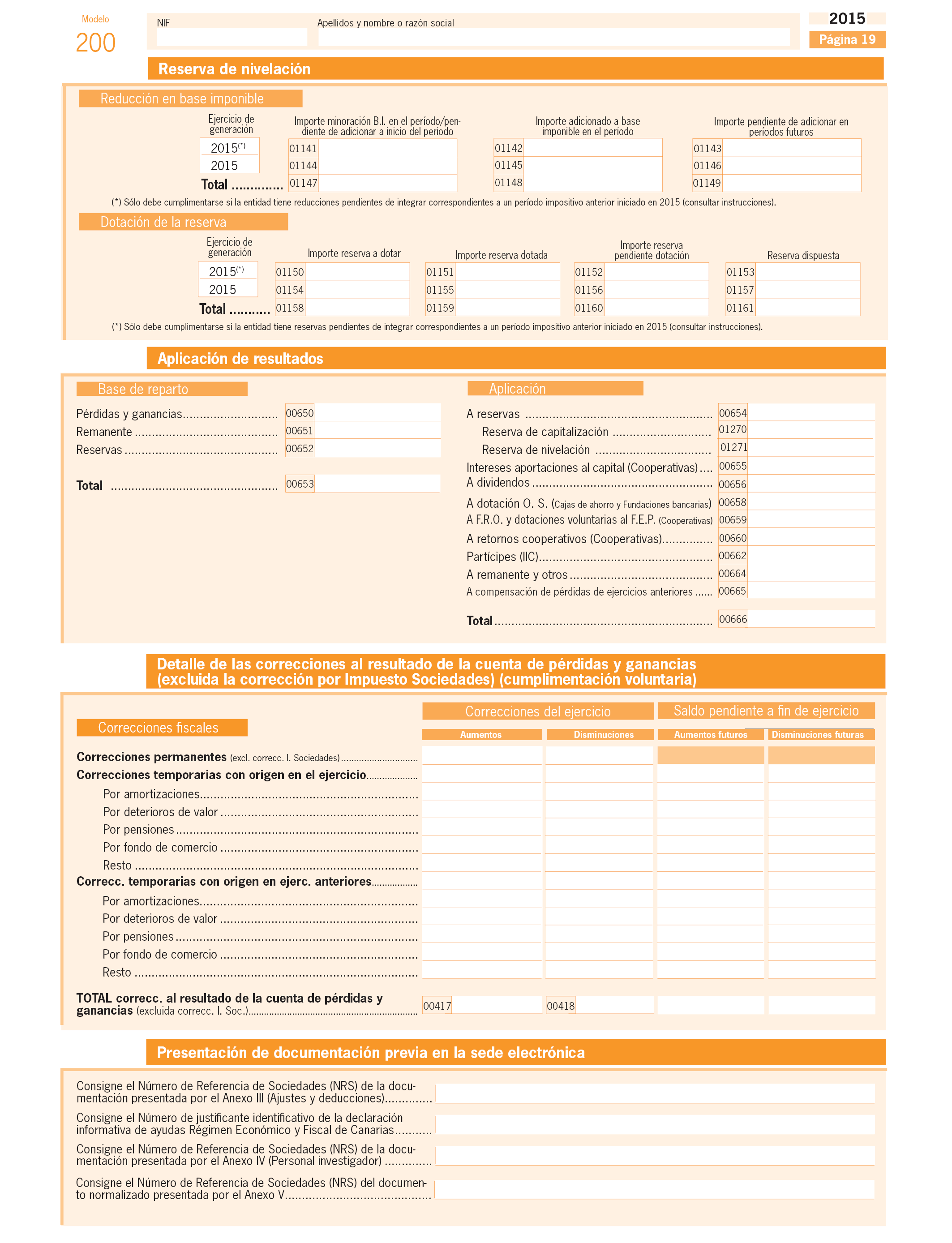

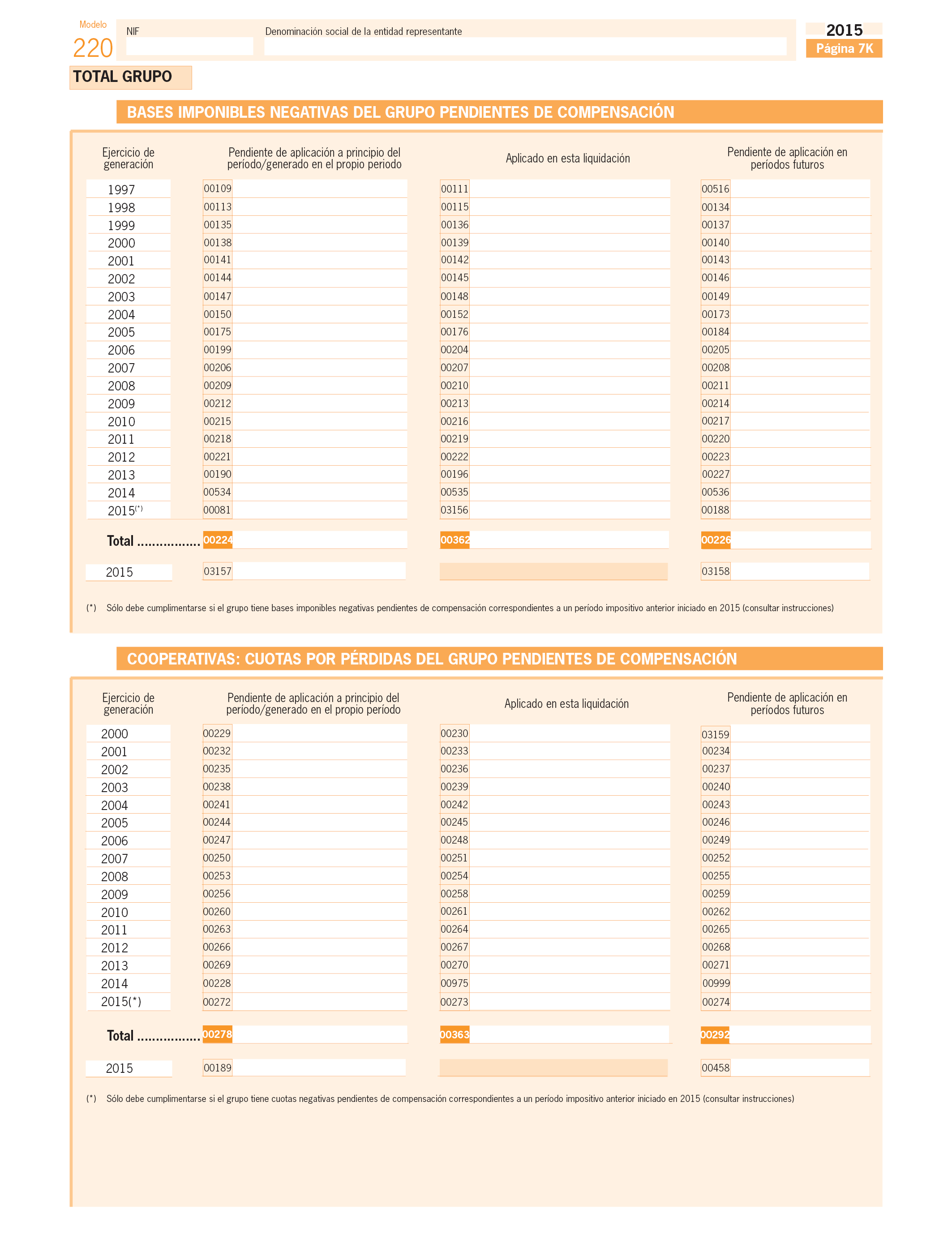

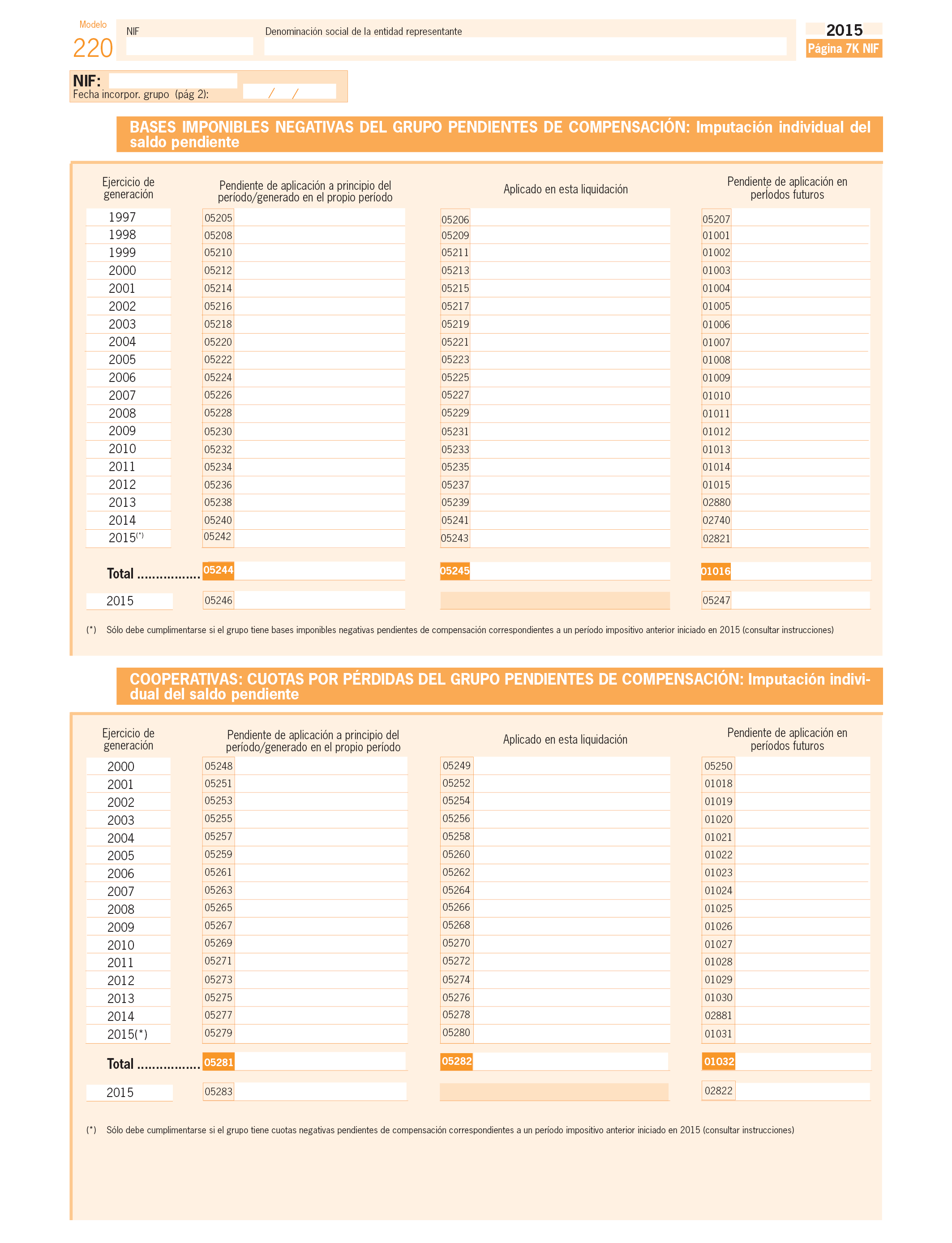

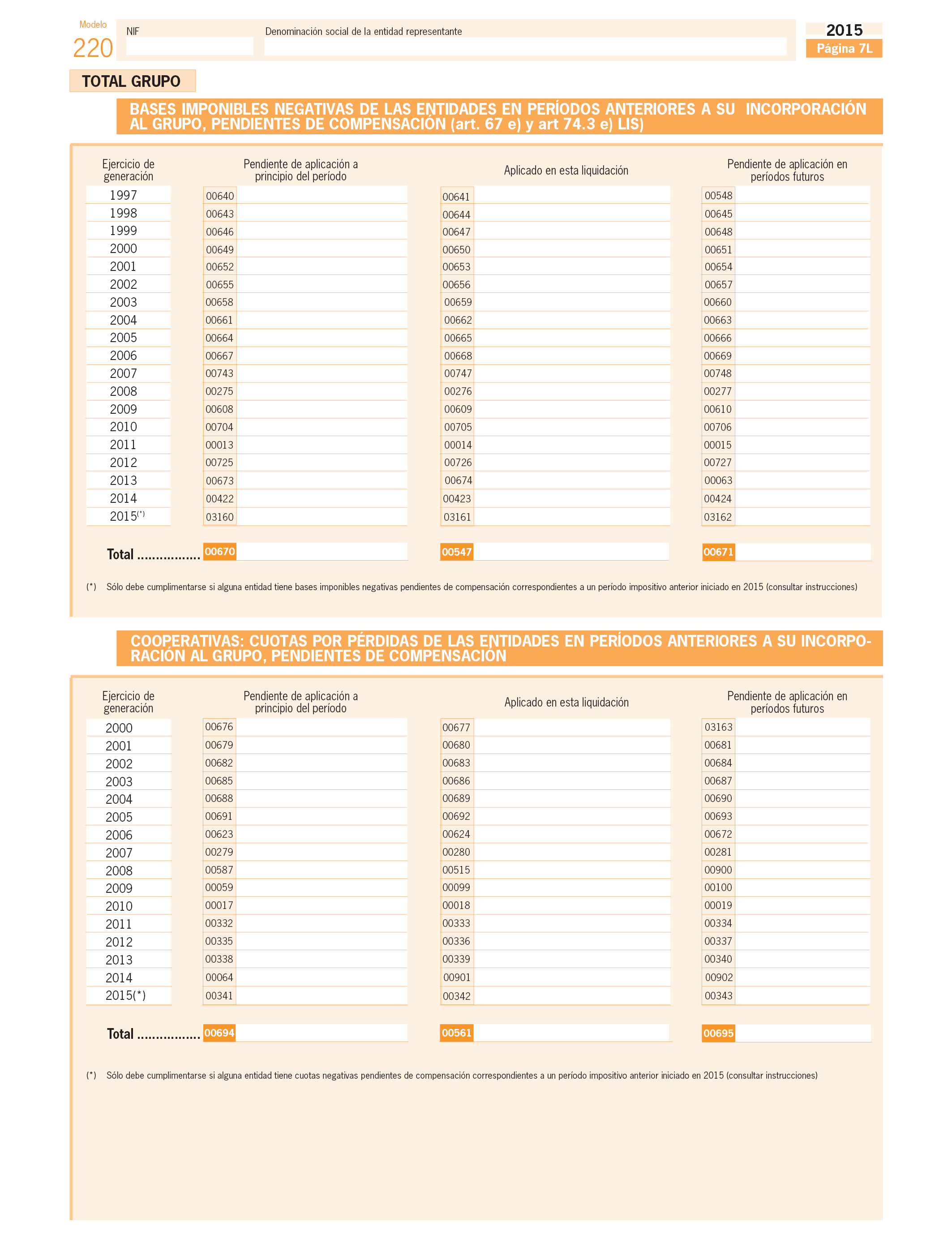

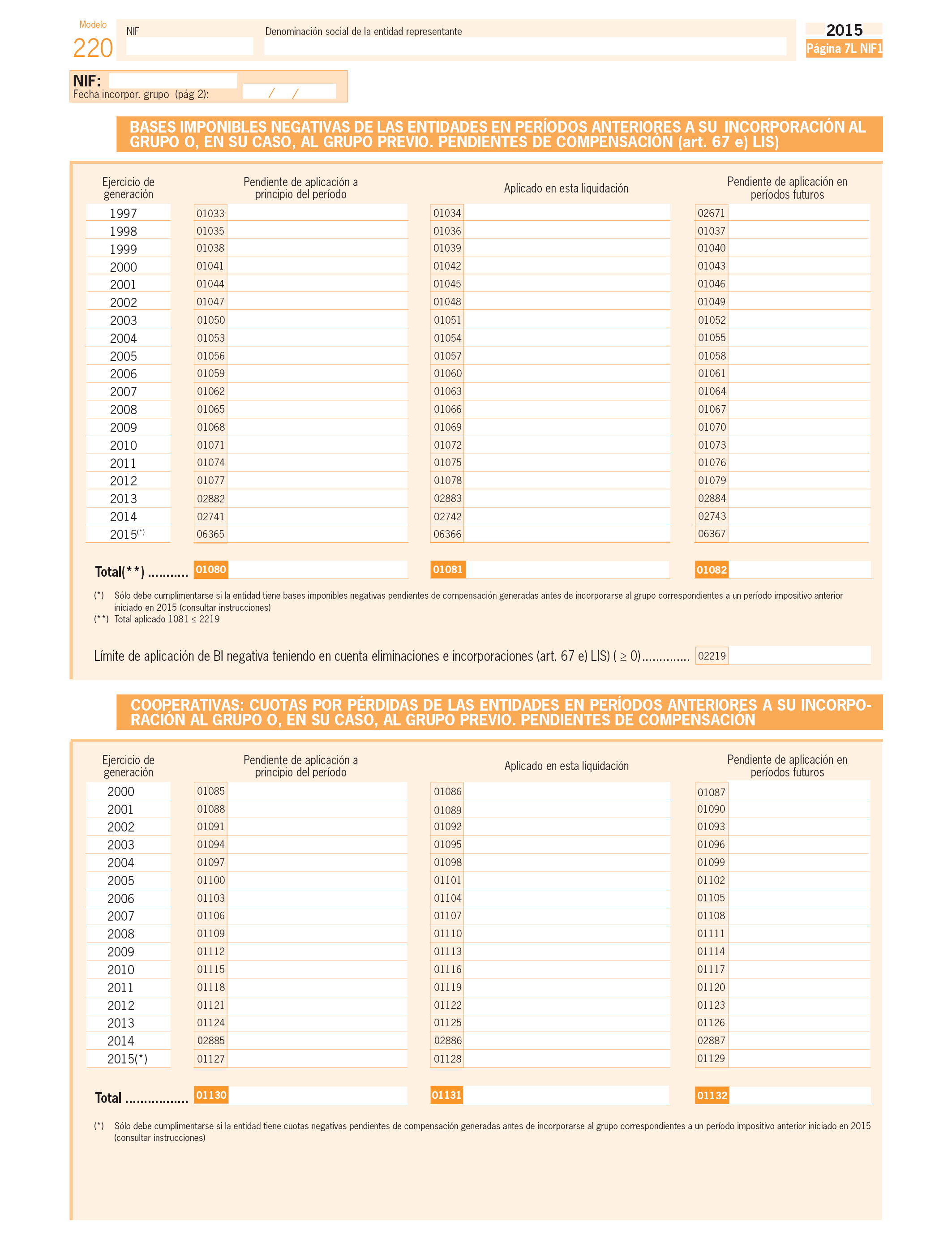

Por otra parte, se modifica de forma sustancial el tratamiento de la compensación de bases imponibles negativas, destacando la posibilidad de aplicar dichas bases imponibles en ejercicios posteriores sin límite temporal. No obstante, se introduce una limitación cuantitativa del 70 por ciento de la base imponible previa a su compensación, admitiéndose, en todo caso, un importe máximo de 1 millón de euros.

De manera adicional, la extensión del plazo de compensación o deducción de determinados créditos fiscales más allá del plazo de prescripción, se acompaña de la limitación a un período de 10 años del plazo de que dispone la Administración para comprobar la procedencia de la compensación o deducción originada.

Otro aspecto novedoso de la Ley 27/2014 es el procedimiento para evitar la doble imposición, incorporándose un régimen de exención general para participaciones significativas, aplicable tanto en el ámbito interno como internacional, eliminándose de esta manera en el ámbito internacional el requisito relativo a la realización de actividad económica, pero incorporándose un requisito de tributación mínima del 10 por ciento de tipo nominal. Este requisito se entiende cumplido en el supuesto de países con los que se haya suscrito un Convenio para evitar la doble imposición internacional con cláusula de intercambio de información.

En relación con el tipo de gravamen del Impuesto, se introducen dos elementos novedosos. El primero consiste en la reducción del tipo de gravamen general, que pasa del 30 al 25 por ciento. No obstante, en el caso de entidades de nueva creación, el tipo de gravamen se mantiene en el 15 por ciento para el primer período impositivo en que obtienen una base imponible positiva y el siguiente. El segundo consiste en la equiparación del tipo de gravamen general con el de la pequeña y mediana empresa, eliminándose de esta manera la escala de tributación que venía acompañando a este régimen fiscal y minorando el tipo de gravamen de estas entidades.

En materia de incentivos fiscales se pueden destacar tres cuestiones.

En primer lugar, desaparece la deducción por inversiones medioambientales.

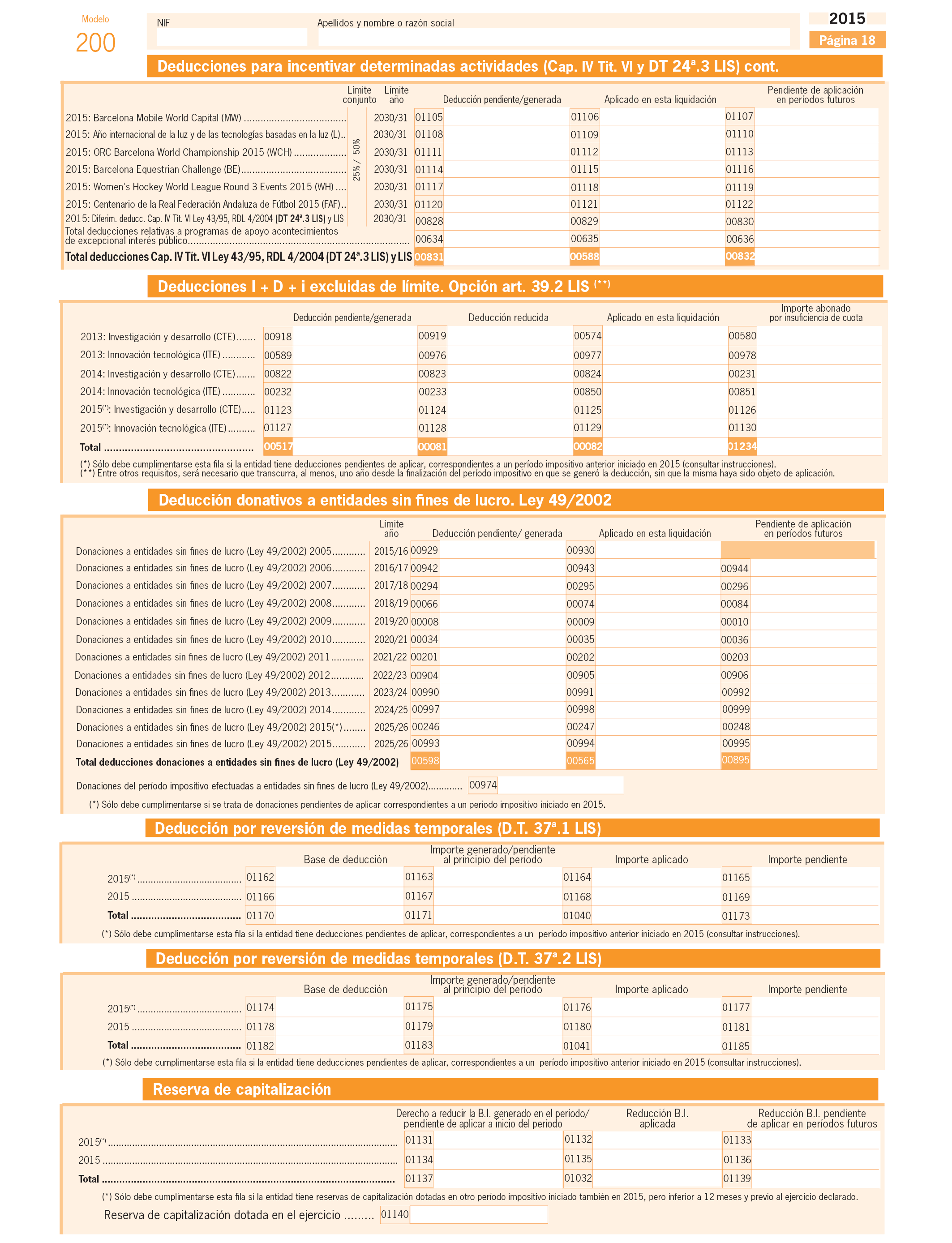

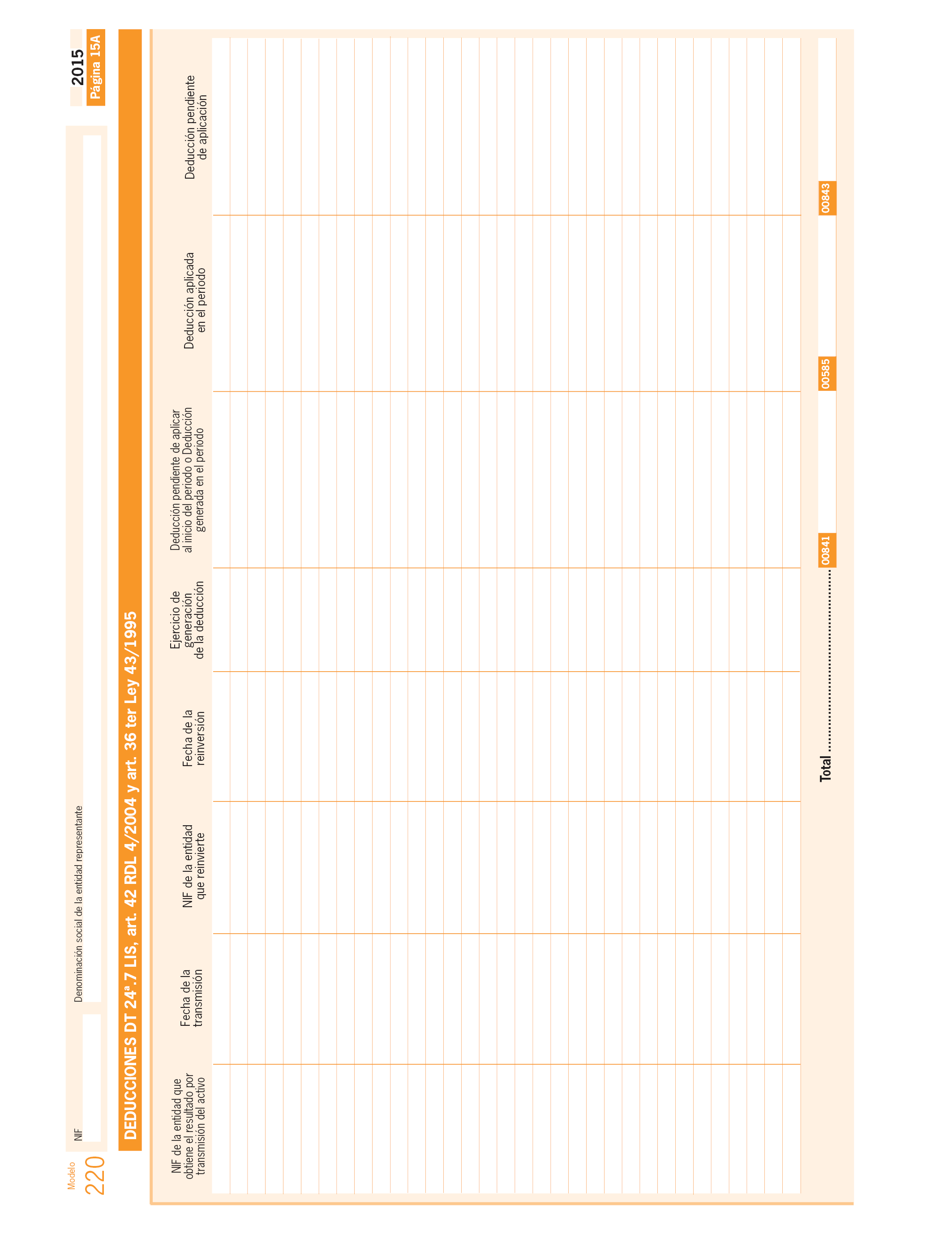

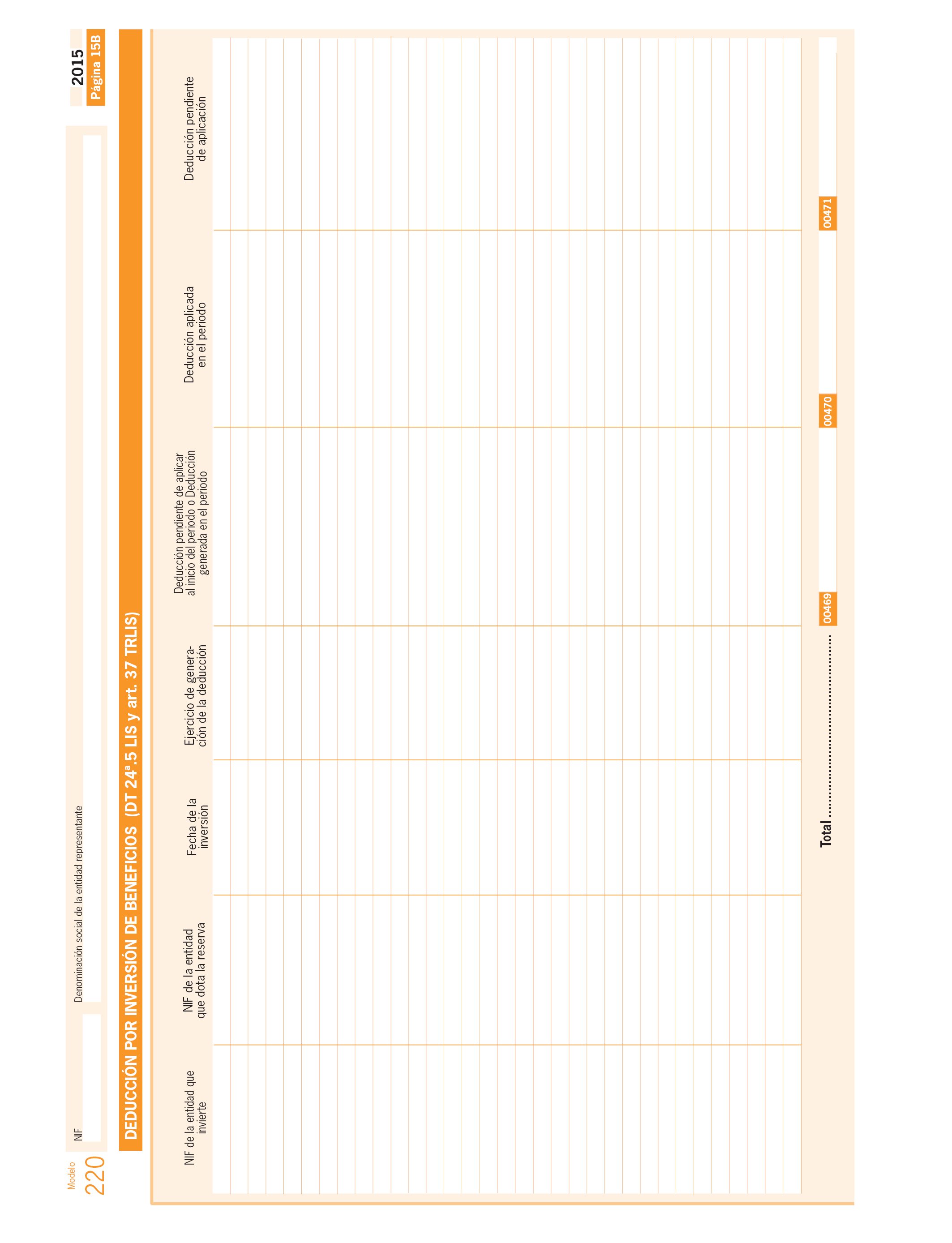

En segundo lugar, se elimina la deducción por reinversión de beneficios extraordinarios y la deducción por inversión de beneficios, sin perjuicio del régimen transitorio previsto Estos dos incentivos se sustituyen por uno nuevo denominado reserva de capitalización, y que se traduce en la no tributación de aquella parte del beneficio que se destine a la constitución de una reserva indisponible, sin que se establezca requisito de inversión alguno de esta reserva en algún tipo concreto de activo. Con esta medida se pretende potenciar la capitalización empresarial mediante el incremento del patrimonio neto.

En tercer lugar, y con destino exclusivo para la pequeña y mediana empresa, destaca como novedad, la creación de una reserva de nivelación de bases imponibles negativas, que supone una reducción de la base imponible hasta un 10 por ciento de su importe.

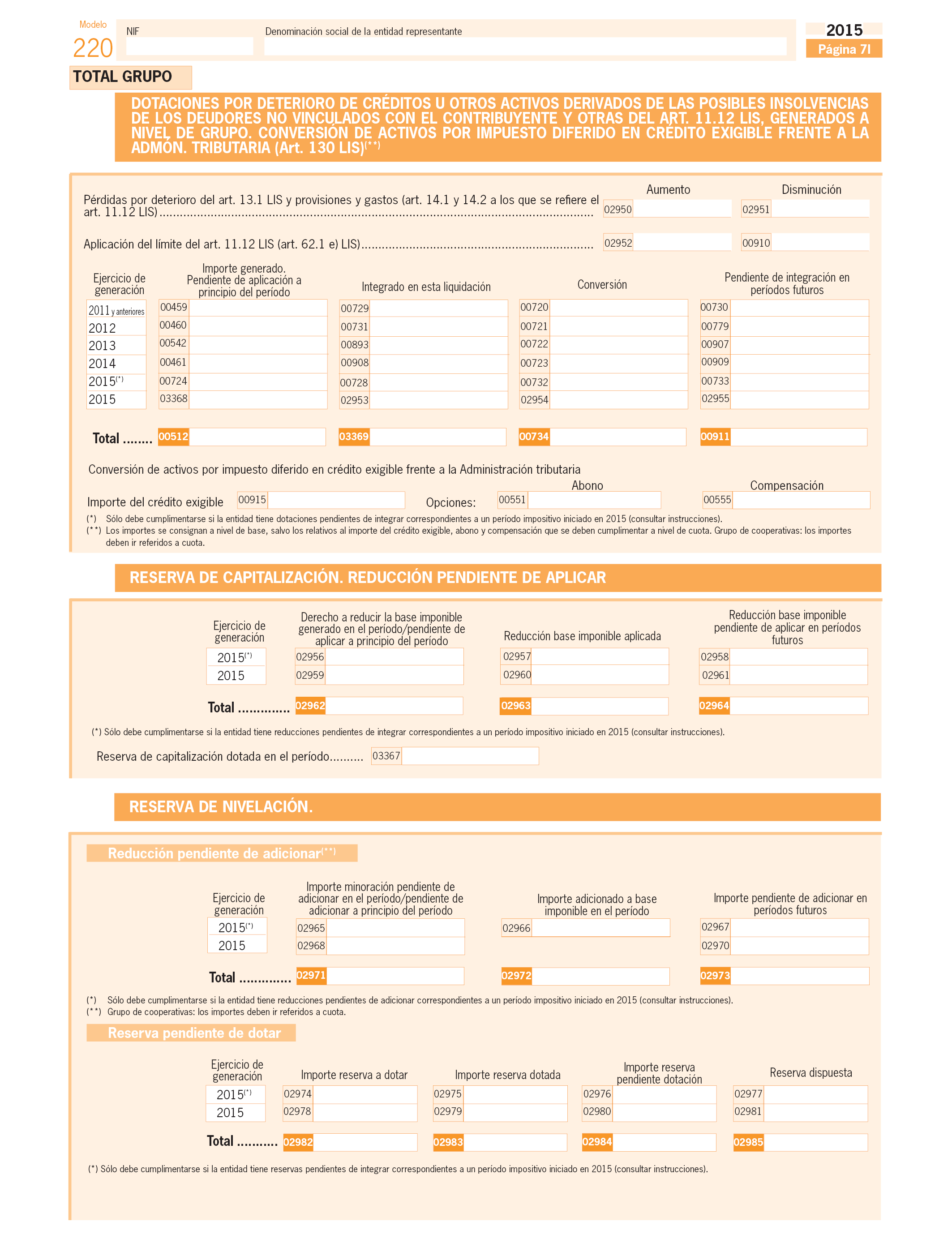

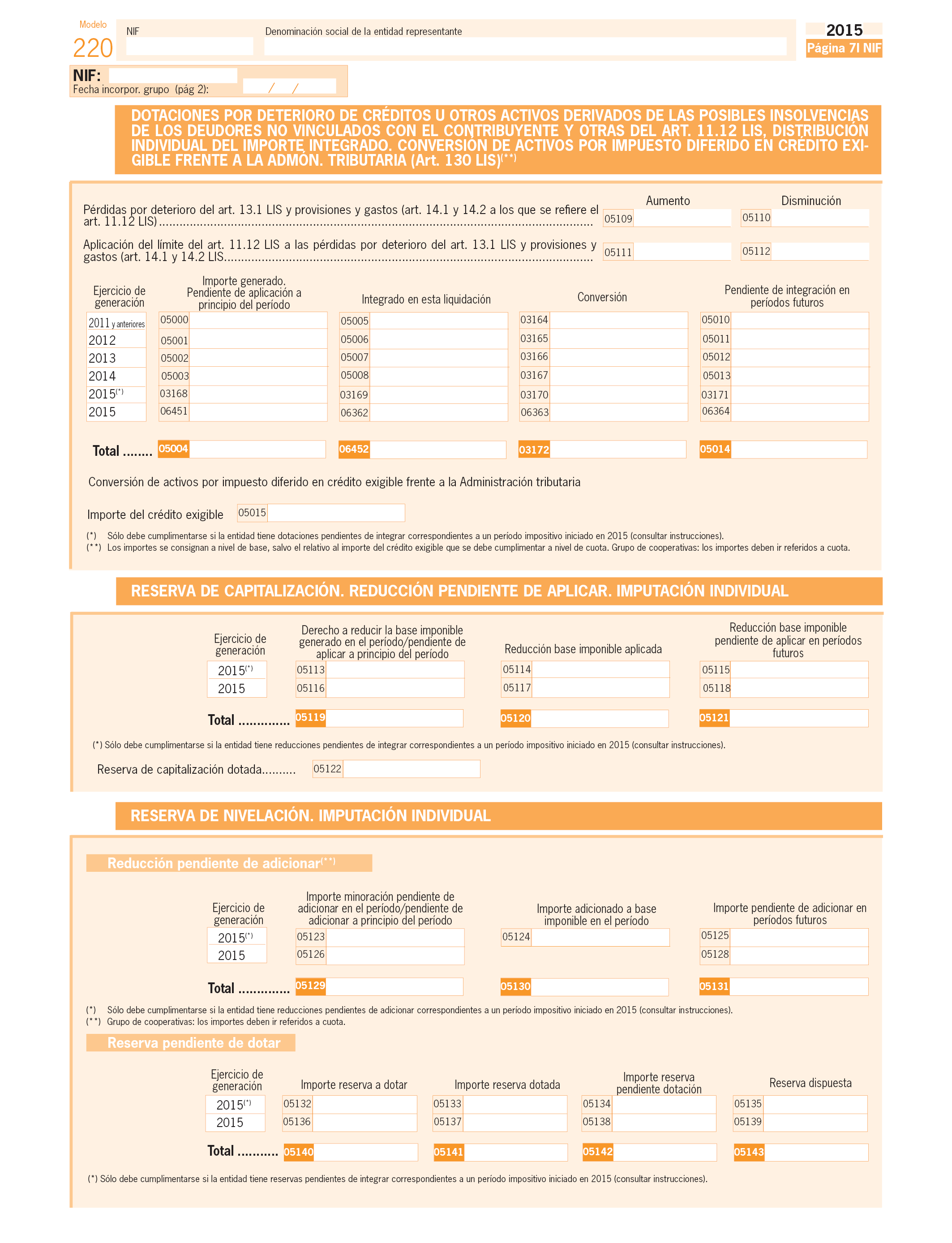

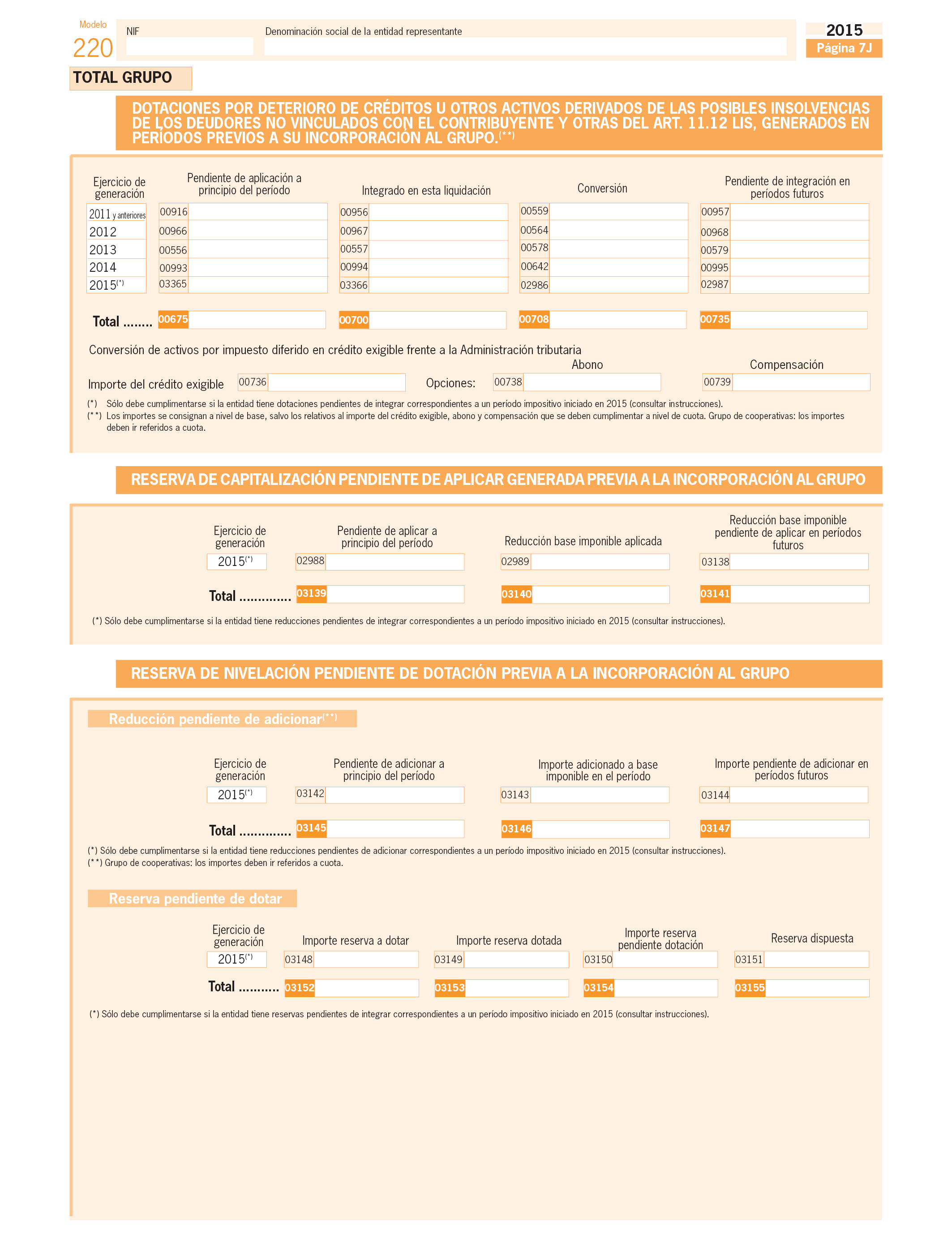

La introducción de estas dos reservas, unida a la necesidad de controlar la adecuada aplicación de las mismas, justifican que en el modelo de declaración correspondiente a los períodos impositivos iniciados a partir del 1 de enero de 2015, se incorporen cuadros informativos relativos tanto a la reserva de capitalización, como a la reserva de nivelación, cuya cumplimentación es obligatoria.

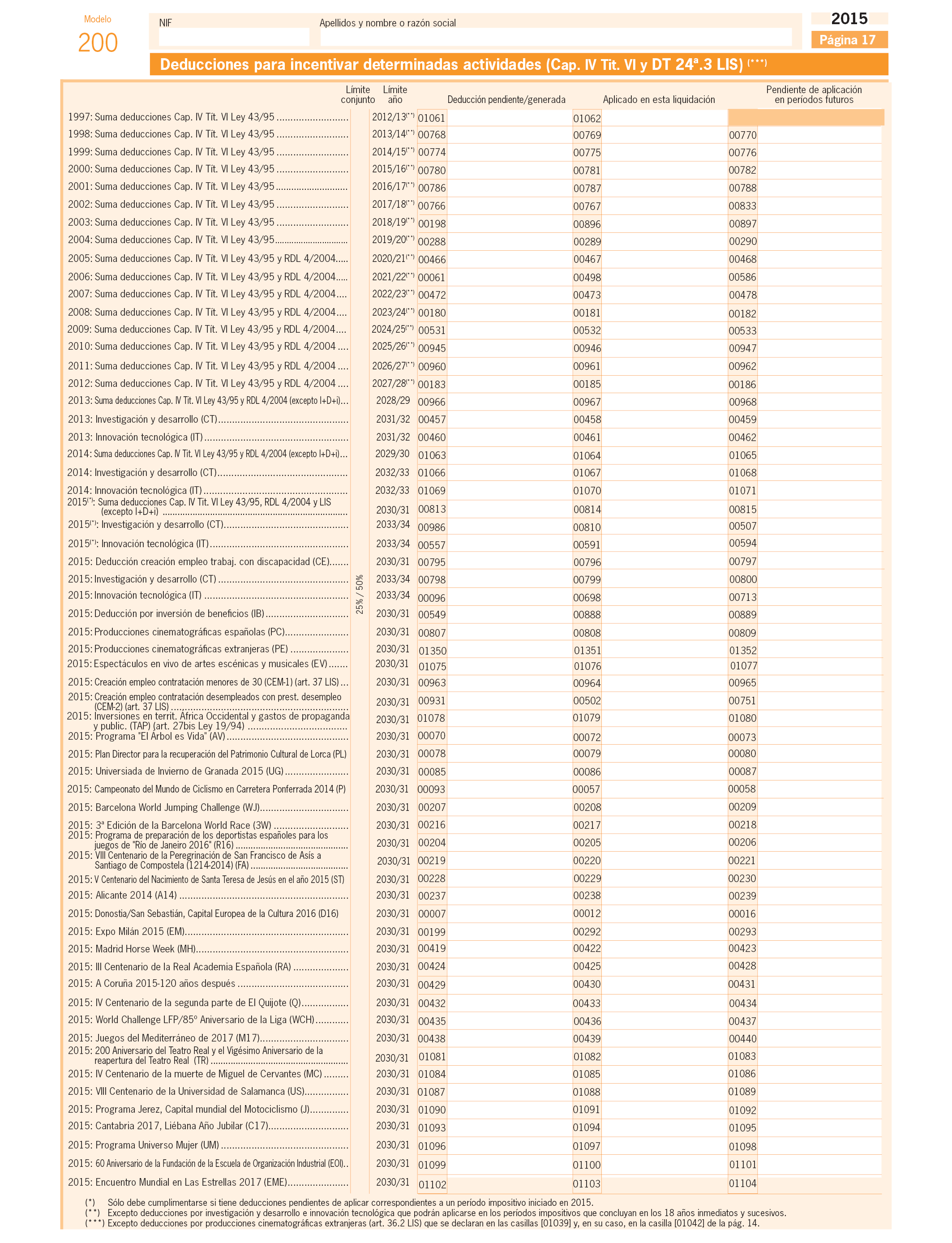

Por otra parte, también supone otra novedad importante, el tratamiento que la Ley da al sector cinematográfico y de las artes escénicas. Así, se recogen en la Ley 27/2014, los siguientes incentivos fiscales para este sector:

a) Con el objeto de beneficiar el desarrollo de la industria cinematográfica española, se incrementa el porcentaje de deducción por inversiones en producciones cinematográficas y series audiovisuales al 20 por ciento para el primer millón de euros.

b) Se establece una deducción del 15 por ciento de los gastos realizados en territorio español, en el caso de grandes producciones internacionales, con la finalidad de atraer a España este tipo de producciones que tienen un alto impacto económico y, en especial, turístico. Con el objeto de garantizar la aplicación práctica de esta deducción de carácter internacional, se establece un mecanismo de monetización similar al ya existente para la deducción por actividades de investigación y desarrollo e innovación tecnológica (en adelante, I+D+i). Para poder aplicar esta deducción, es preciso que los gastos sean al menos de 1 millón de euros.

c) En último lugar, se establece una deducción del 20 por ciento de los gastos realizados en la producción y exhibición de espectáculos en vivo de artes escénicas y musicales con un límite máximo de 500.000 euros por contribuyente.

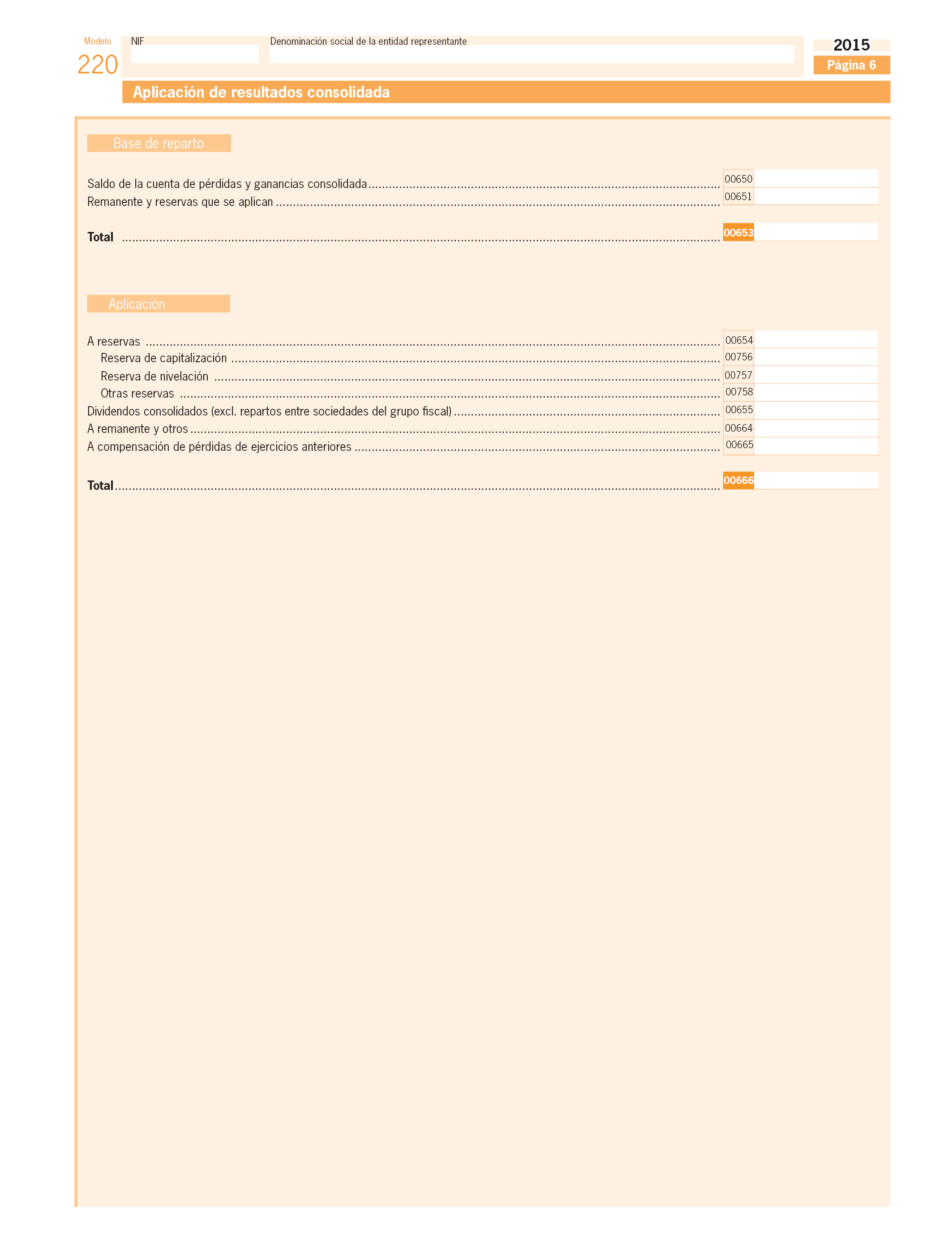

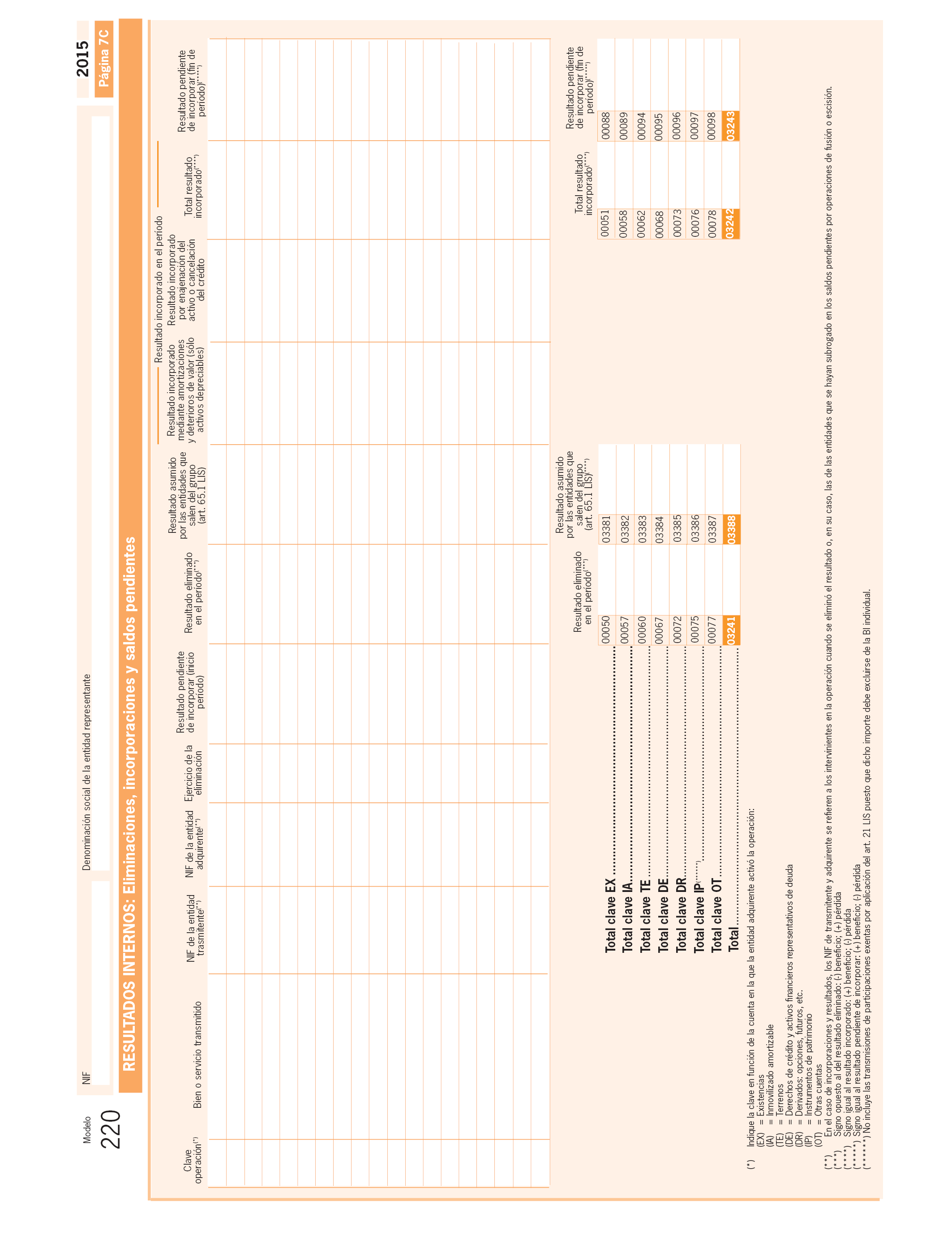

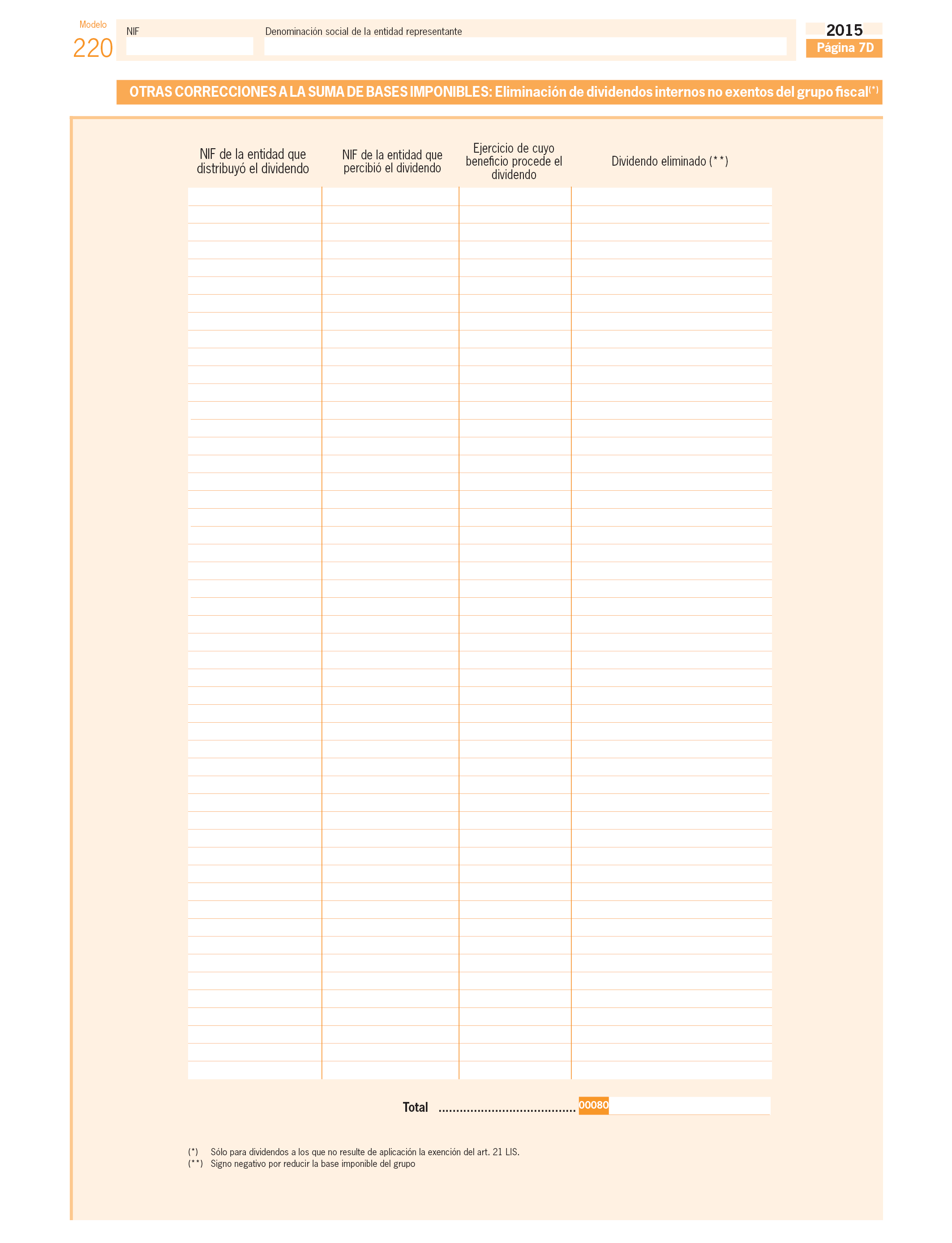

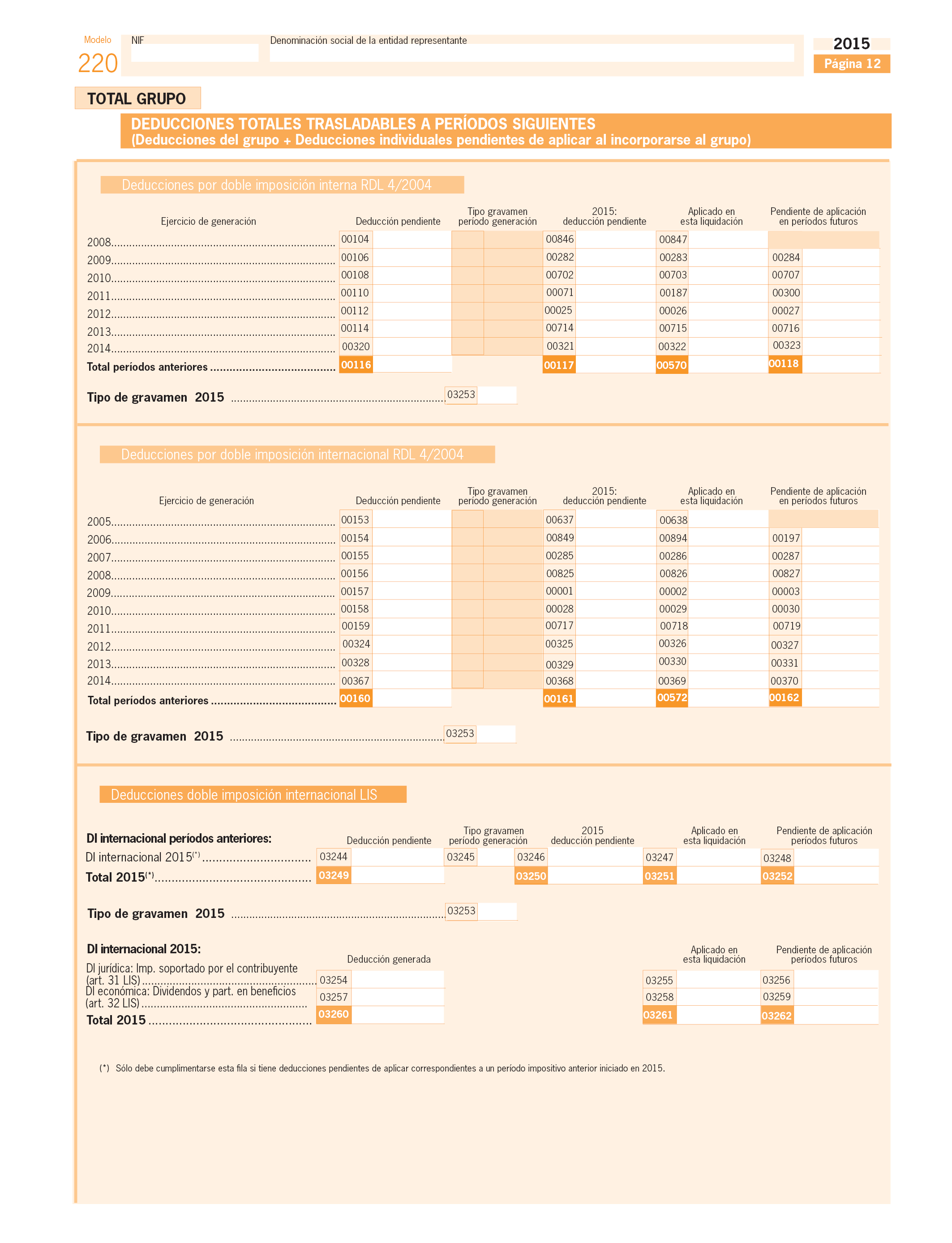

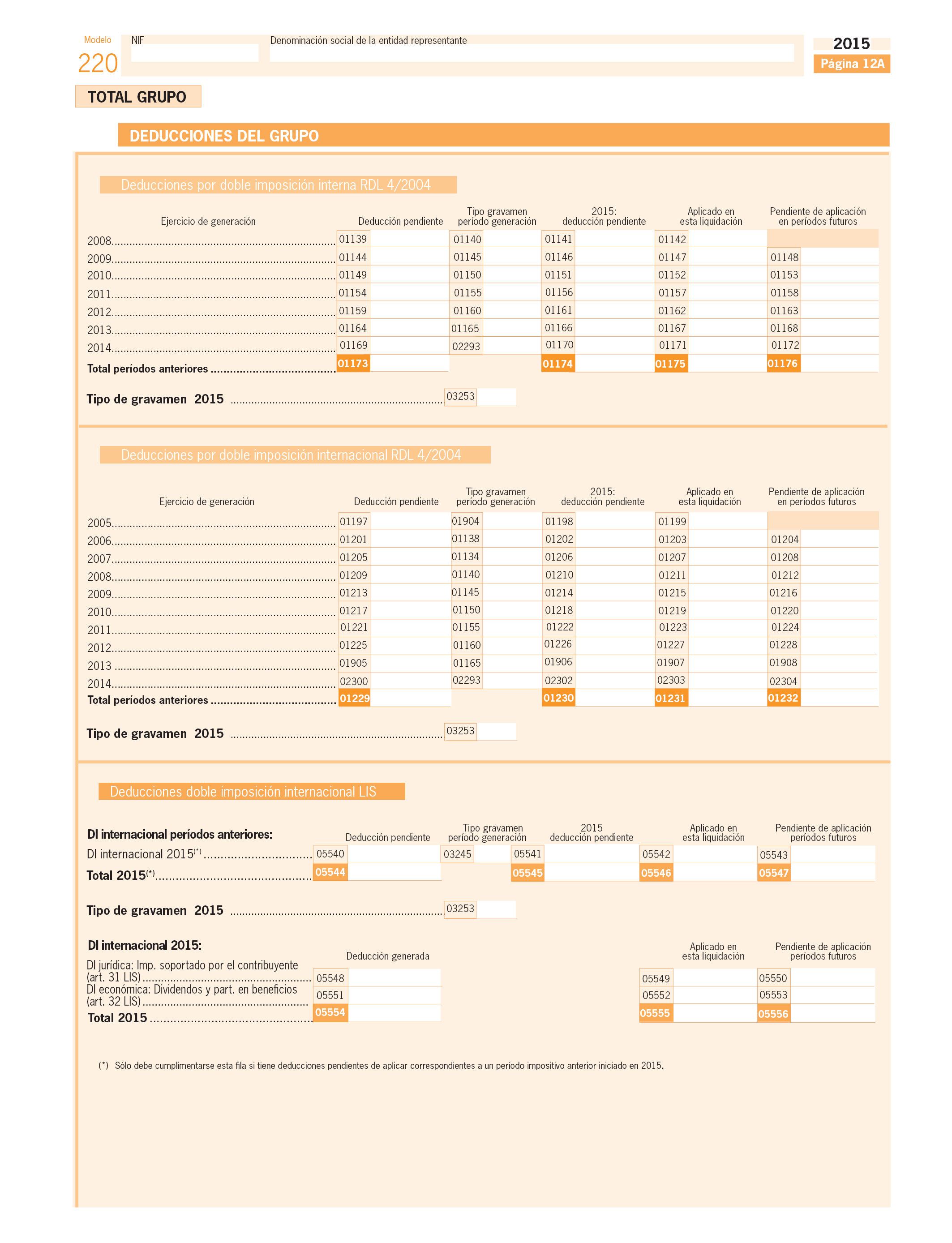

Por último, mención aparte requieren las novedades que se producen en el régimen de consolidación fiscal.

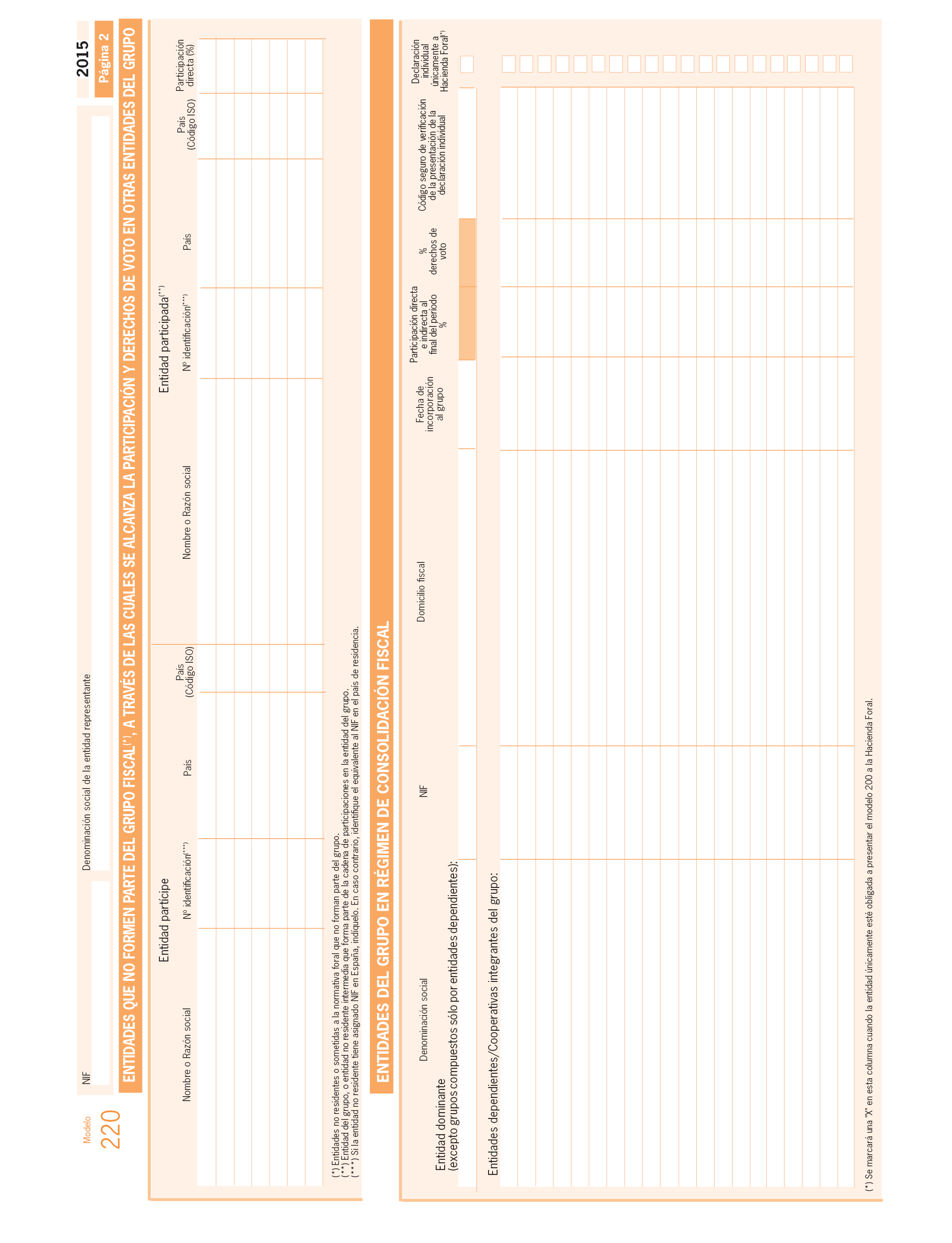

Por una parte, en la propia configuración del grupo fiscal, se exige, por un lado, que se posea la mayoría de los derechos de voto de las entidades incluidas en el perímetro de consolidación permitiendo, por otro lado, la incorporación en el grupo fiscal de entidades indirectamente participadas a través de otras que no formaran parte del grupo fiscal.

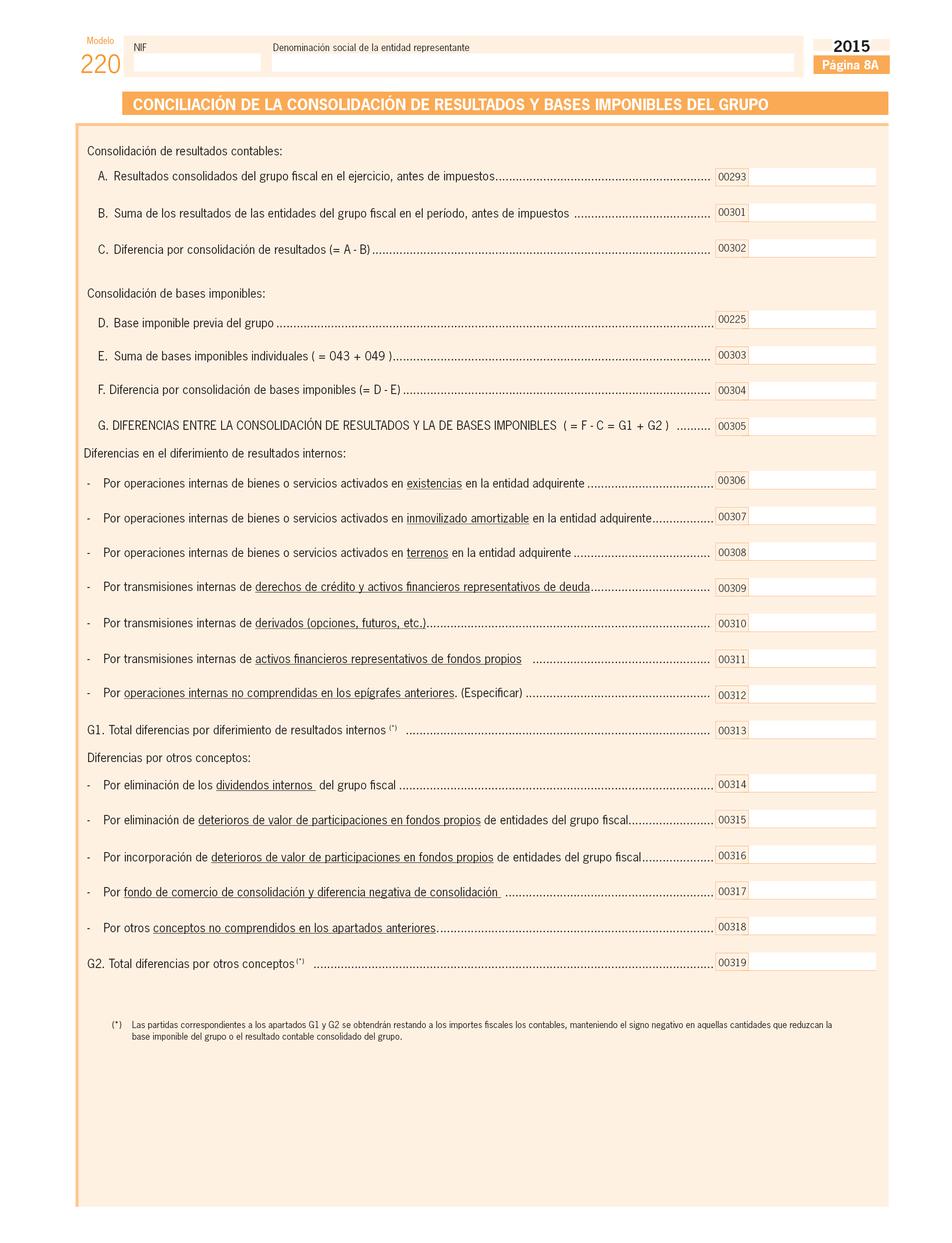

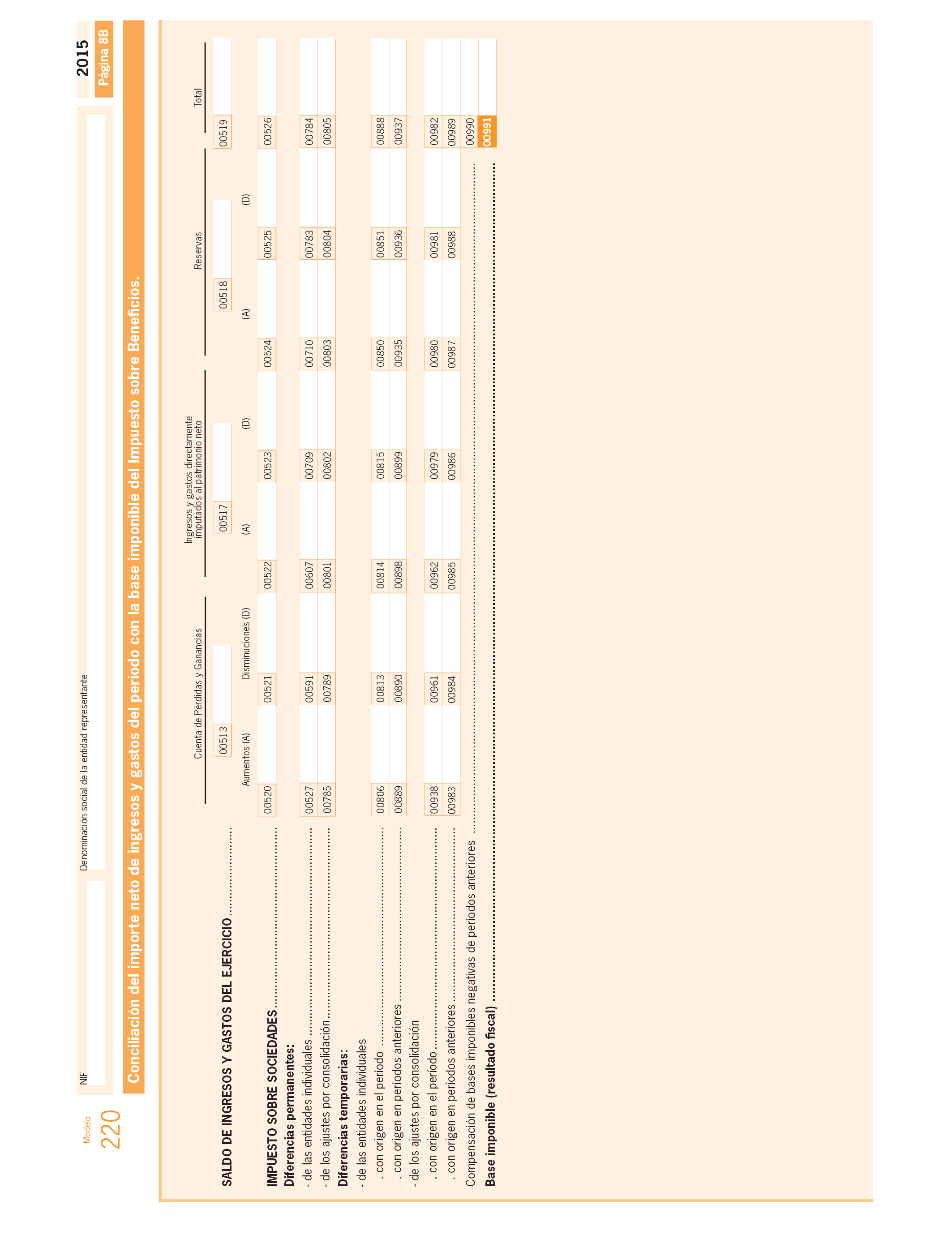

Asimismo, en la propia liquidación del Impuesto hay que destacar dos novedades.

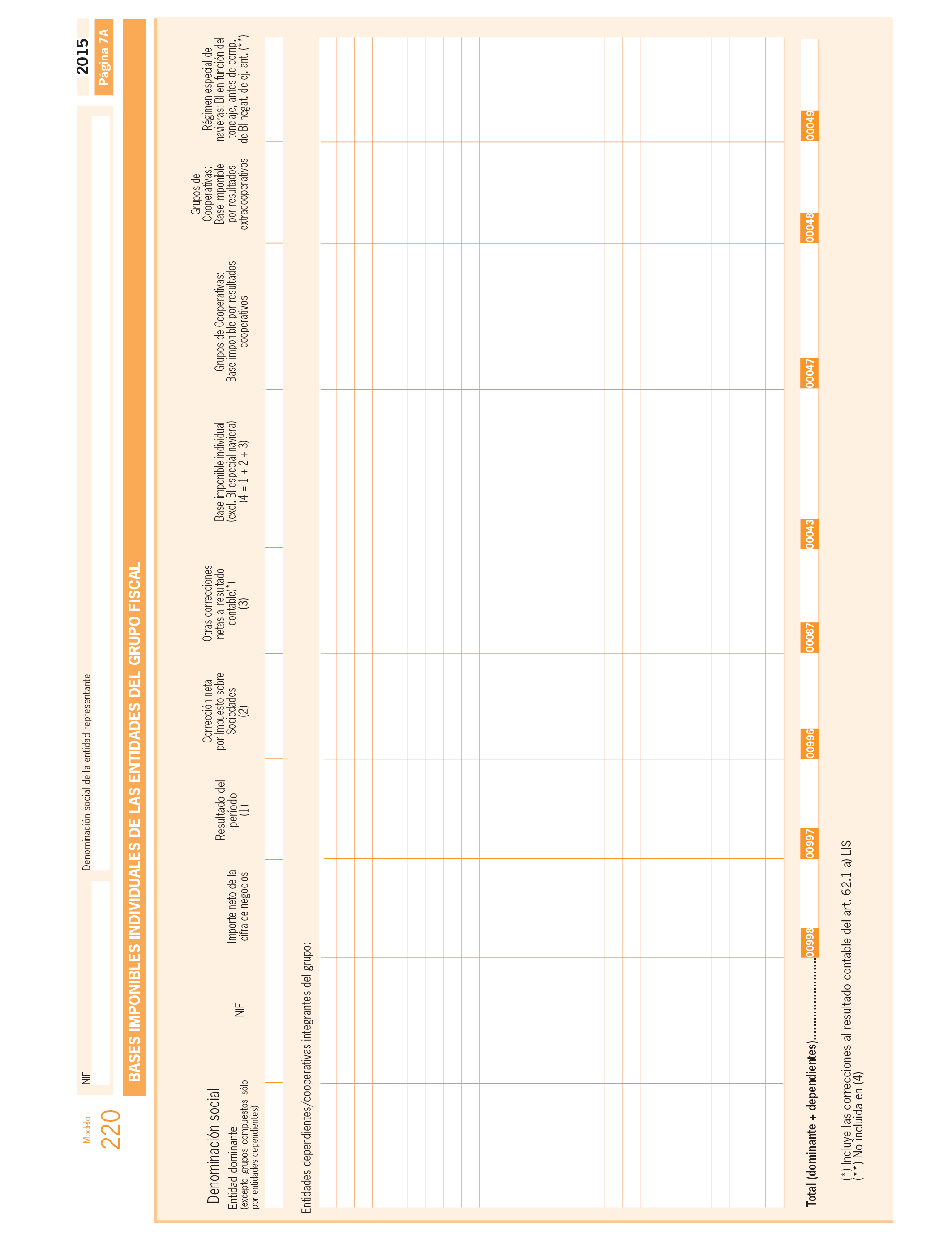

La primera, es la relativa a la determinación de las bases imponibles individuales de las entidades integrantes del grupo fiscal. Con la anterior normativa éstas se determinaban aplicando el régimen individual de tributación mientras que con la actual, las bases imponibles se determinan aplicando los requisitos y calificaciones referidos al grupo fiscal.

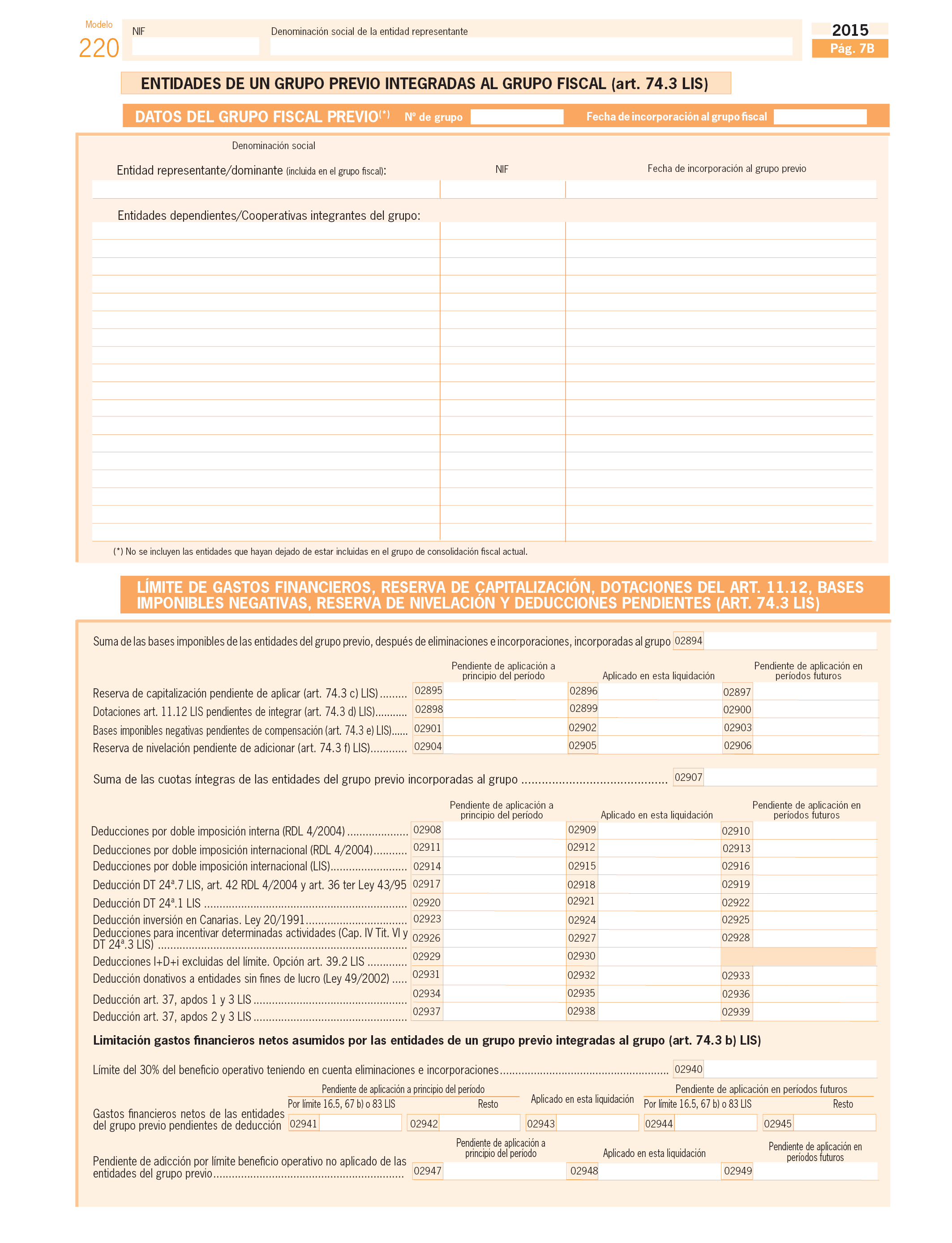

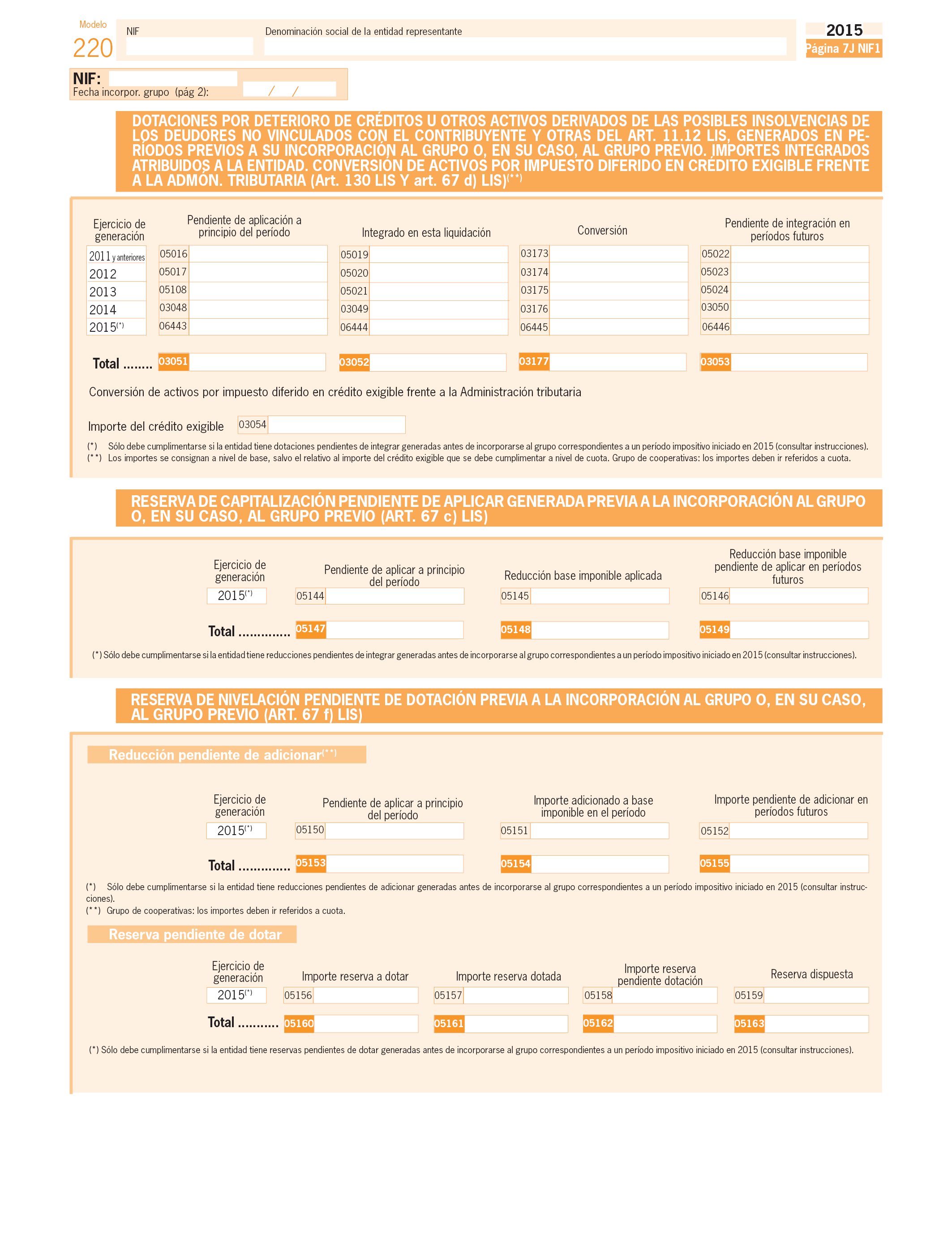

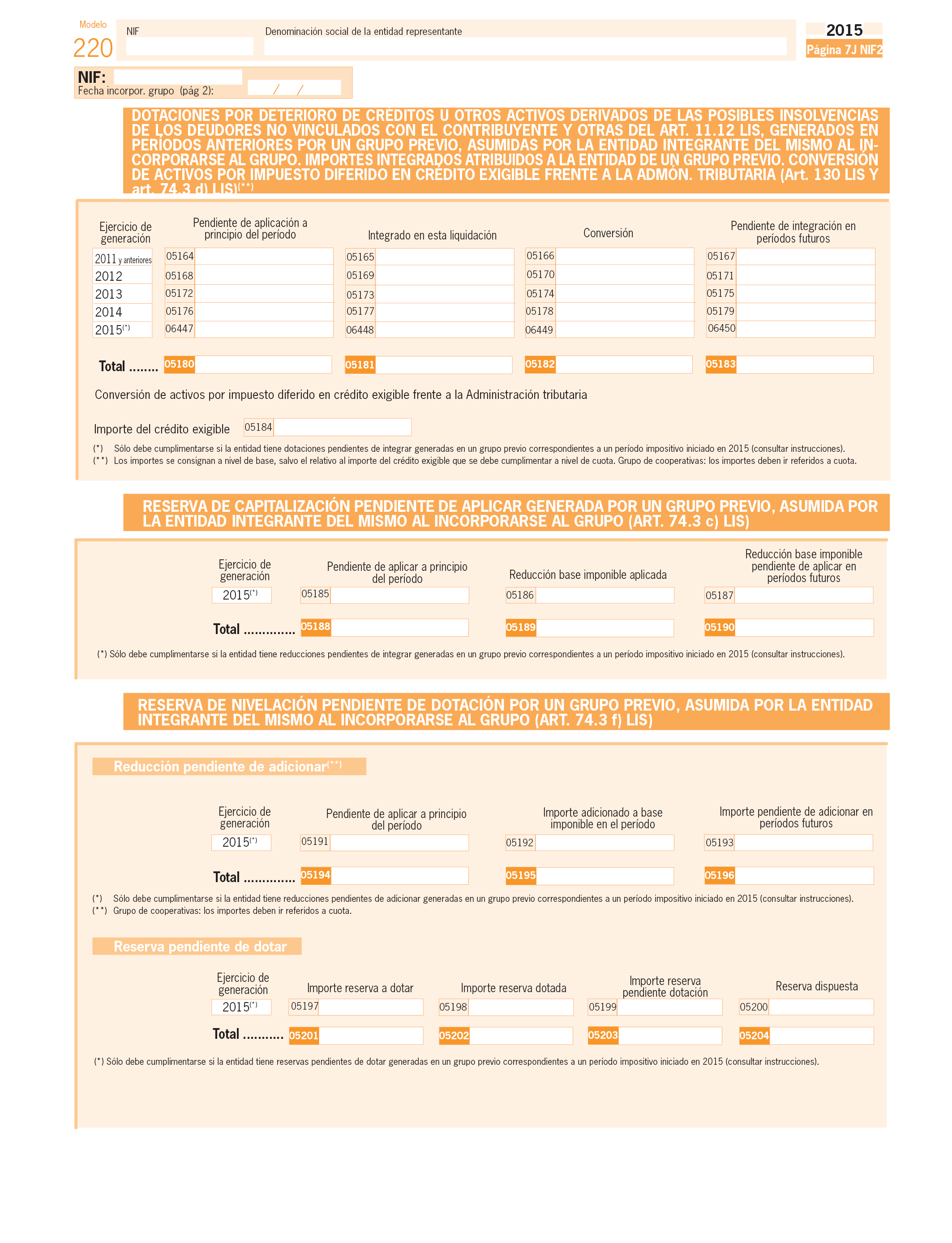

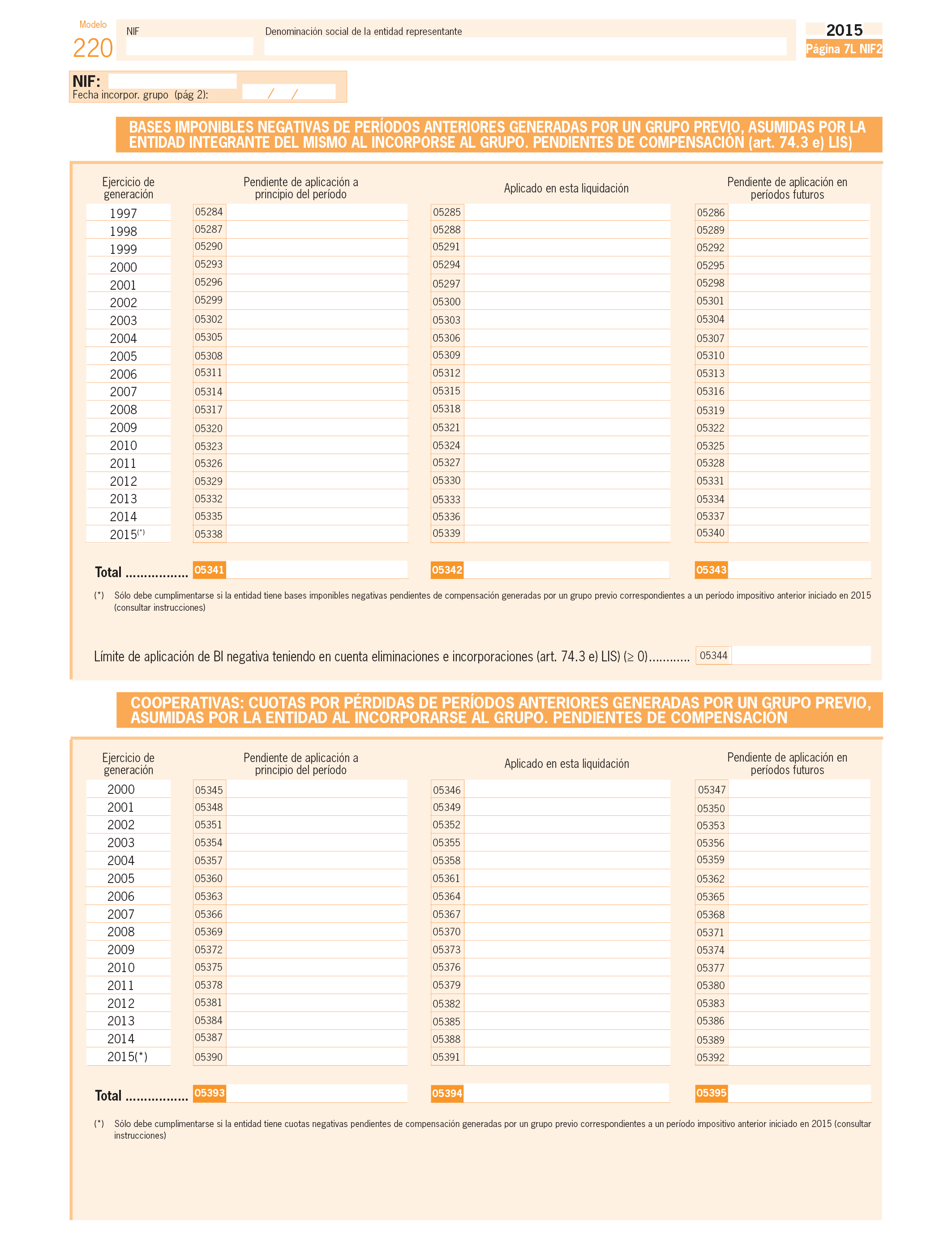

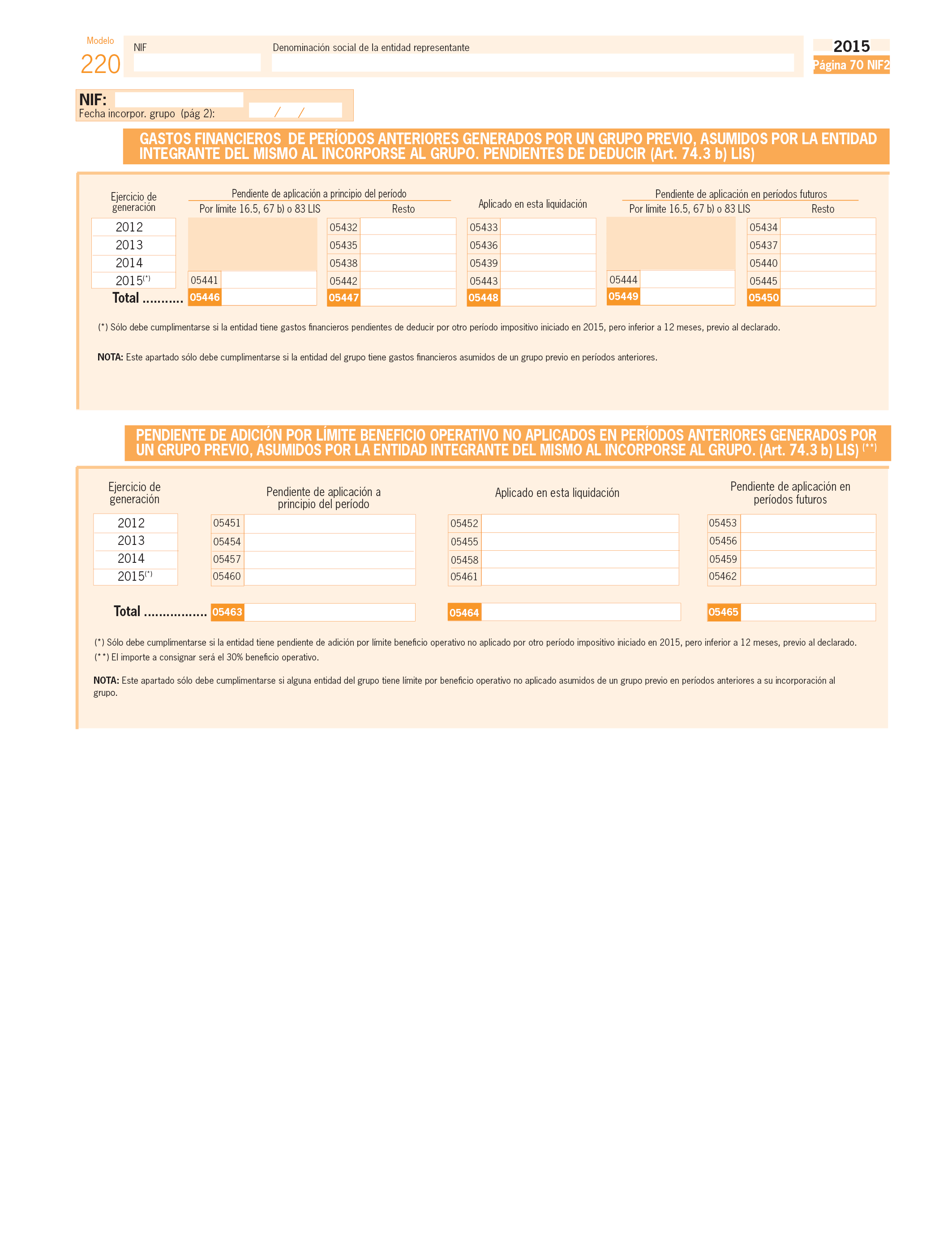

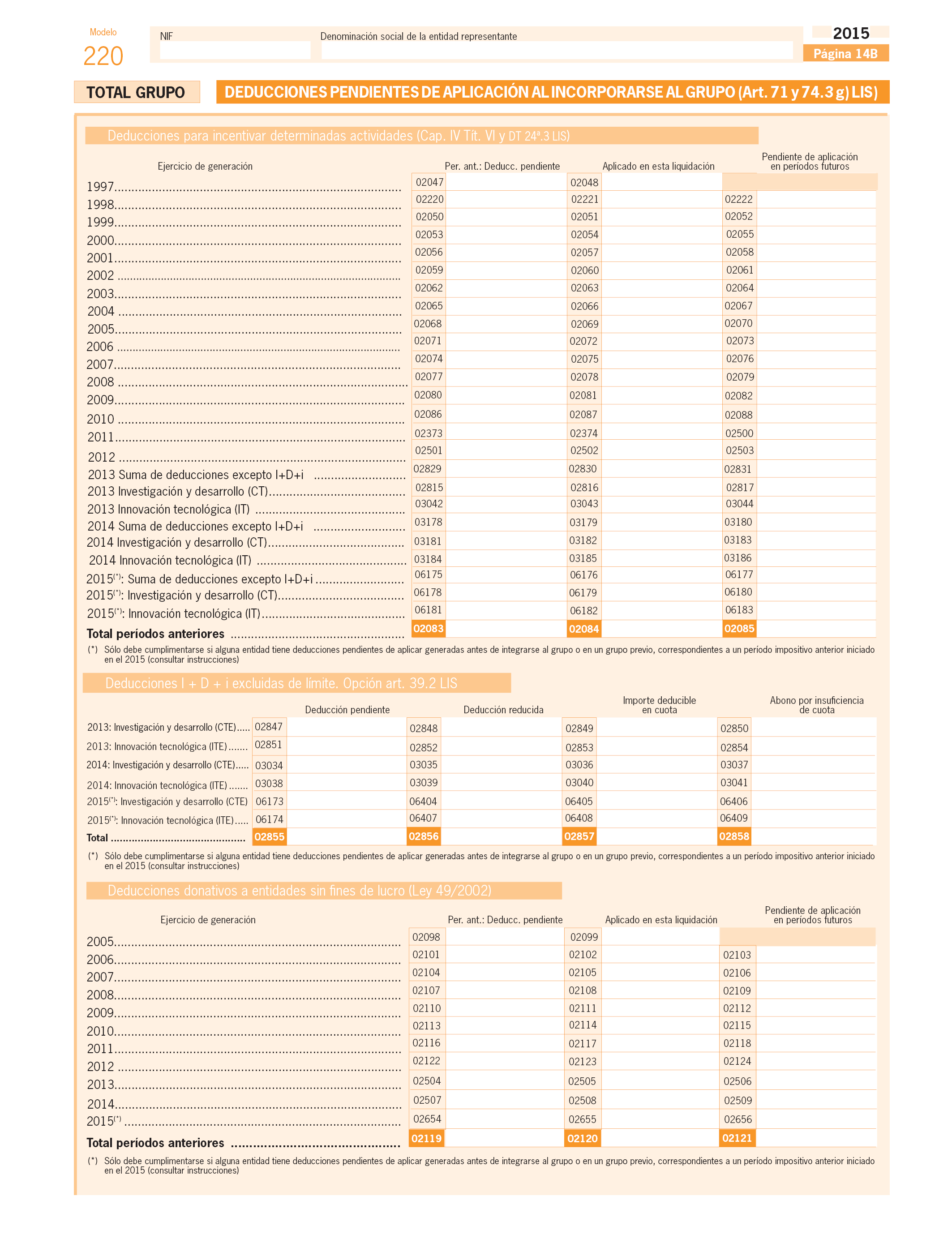

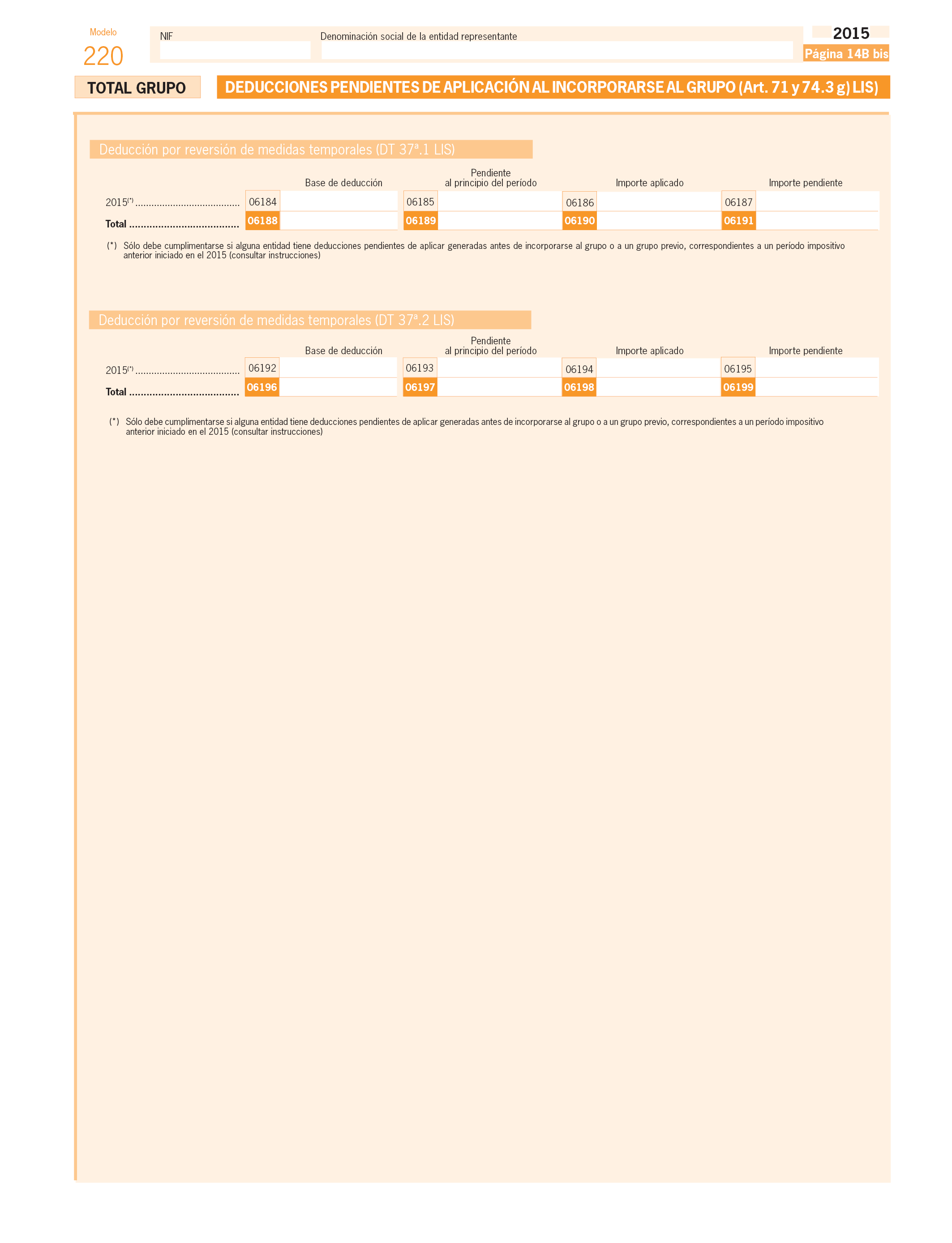

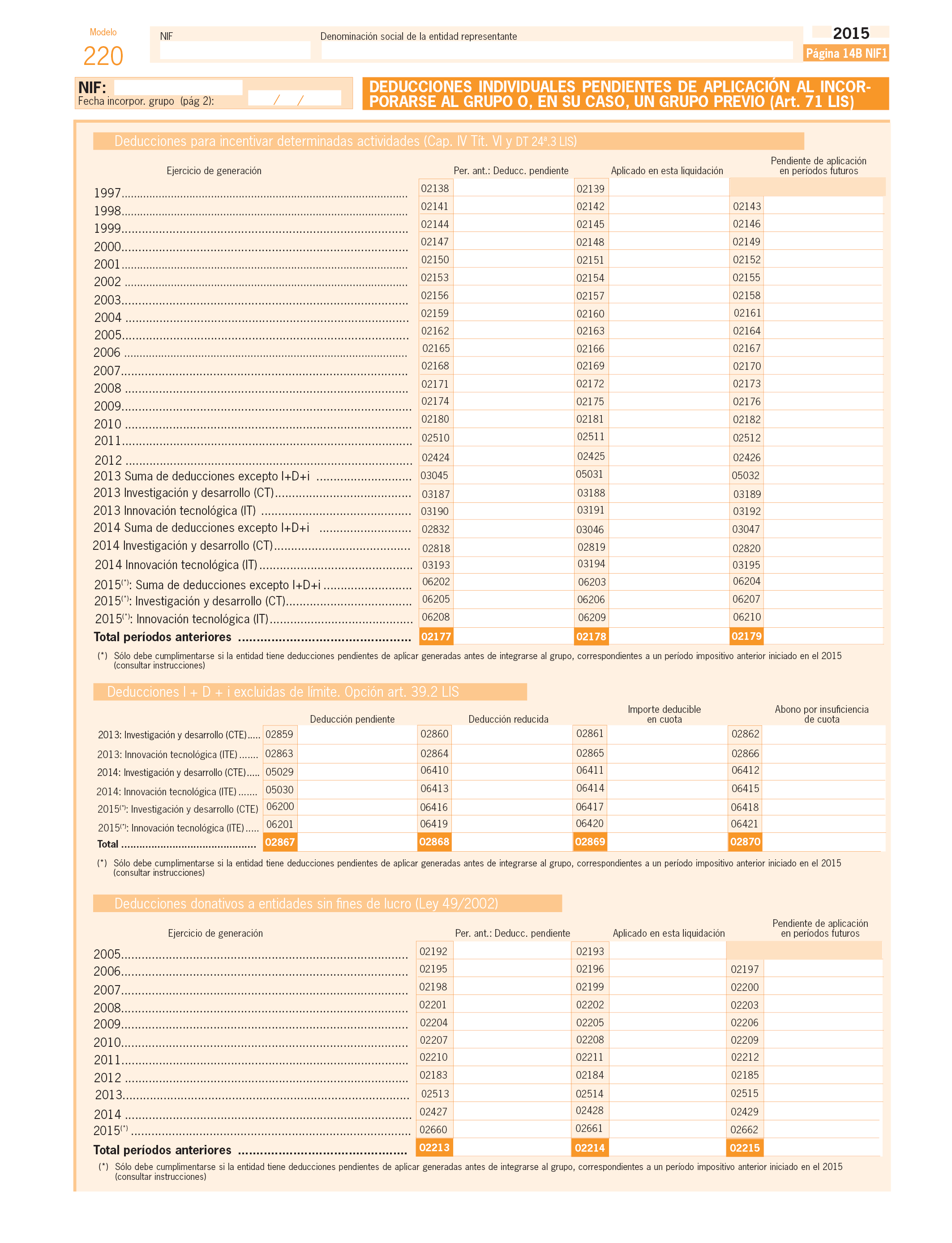

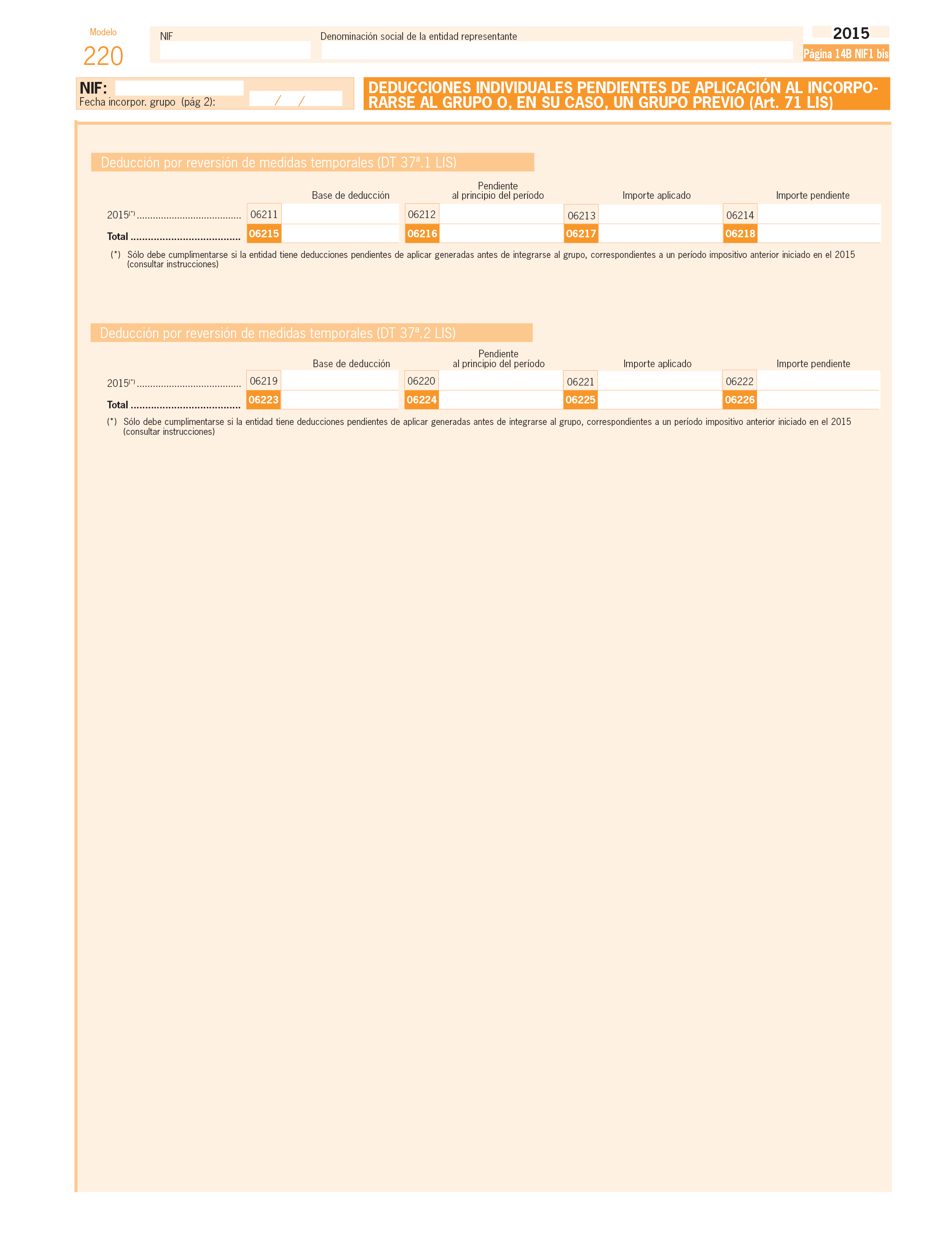

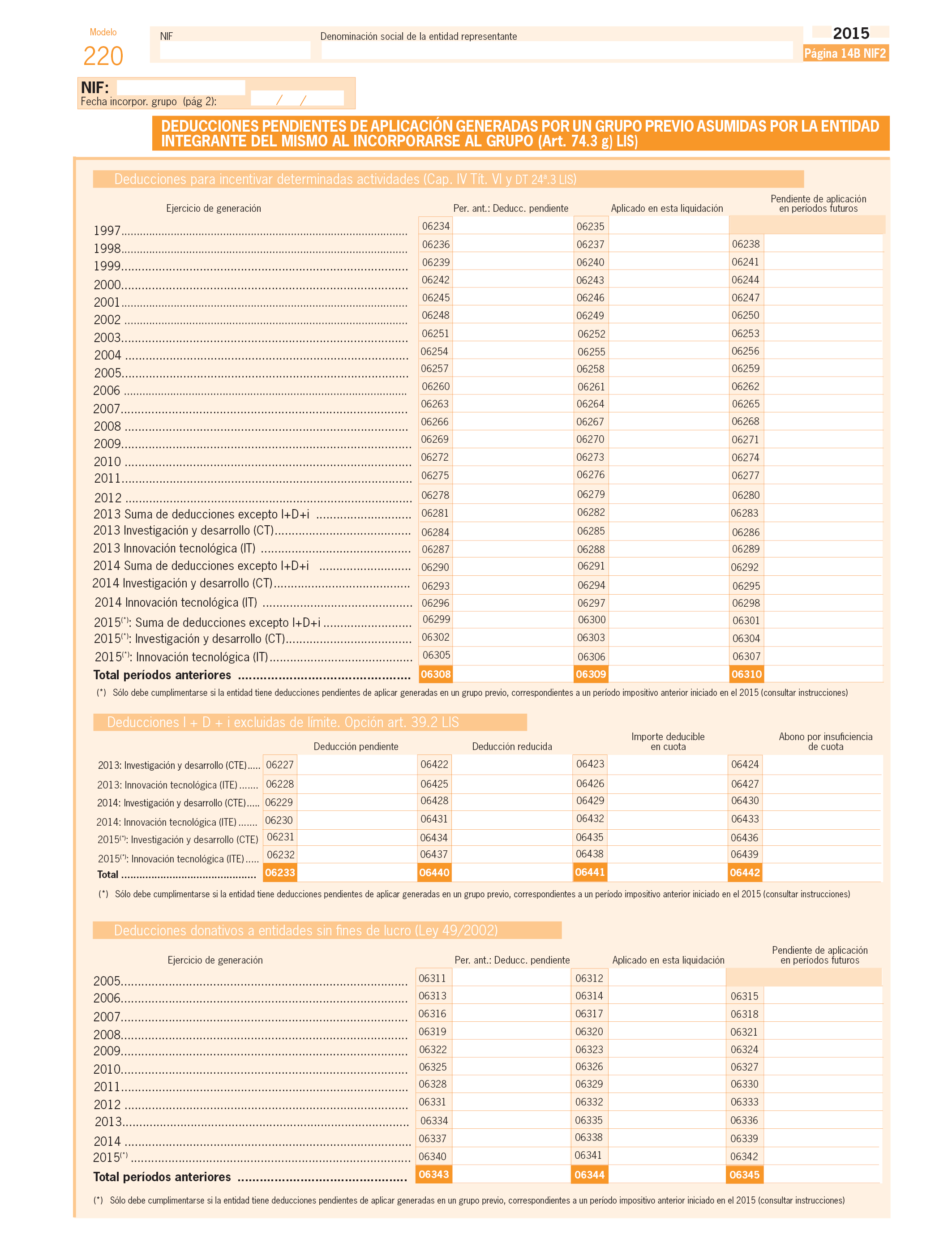

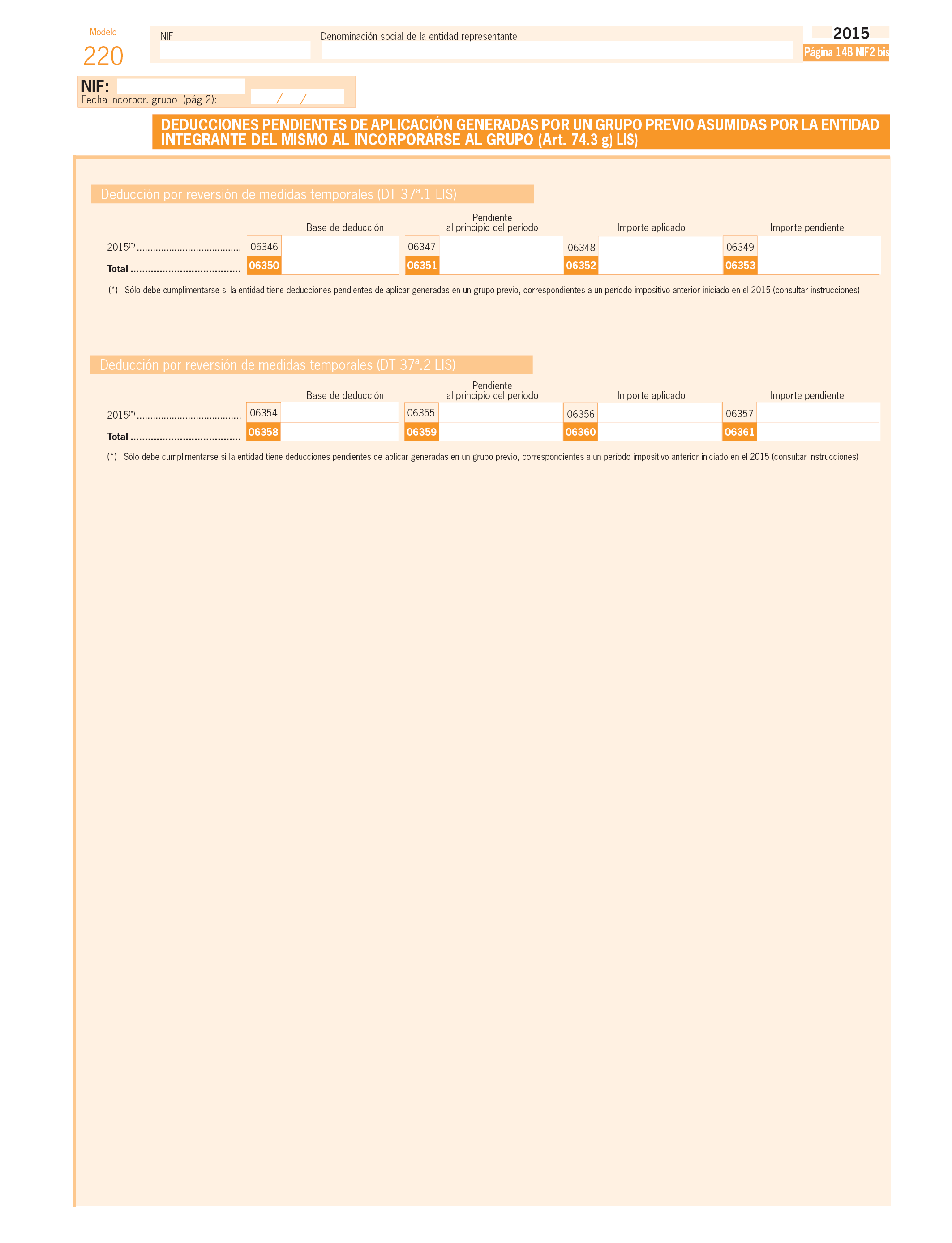

La segunda novedad viene recogida en el artículo 74.3 de la Ley 27/2014. De acuerdo con este artículo, cuando una entidad dominante de un grupo fiscal adquiera la condición de dependiente, o sea absorbida por alguna entidad a través de una operación de fusión acogida al régimen fiscal especial del capítulo VII del Título VII de la Ley 27/2014, que implique que todas las entidades incluidas en un grupo fiscal se integren en el otro, los gastos financieros netos, reserva de capitalización, dotaciones del artículo 11.12 de la Ley 27/2014, bases imponibles negativas, la reserva de nivelación y las deducciones, pendientes, se aplicarán con el límite de las entidades que se incorporan al nuevo grupo fiscal.

Estos cambios normativos permiten abordar una importante reducción de cargas fiscales indirectas en la presentación de la declaración del Impuesto sobre Sociedades por parte de las entidades que tributen en el régimen de consolidación fiscal, que no tendrán que cumplimentar en sus correspondientes modelos 200 de las sociedades individuales integrantes del grupo un número muy importante de hojas, cuadros y casillas.

En cuanto a las novedades introducidas por el Reglamento del Impuesto sobre Sociedades, ya mencionado anteriormente, hay que hacer referencia a dos cuestiones fundamentales.

Por una parte, el capítulo V «Información y documentación sobre entidades y operaciones vinculadas», incorpora modificaciones sustanciales respecto a la situación actual en relación con la información y documentación a aportar por las entidades y las operaciones vinculadas, haciéndose eco de las conclusiones que se vienen adoptando en el denominado Plan de acción «BEPS», esto es, el Plan de acción contra la erosión de la base imponible y el traslado de beneficios, que se elabora en el ámbito de la OCDE, y en concreto en relación con la acción 13 relativa a la información y documentación de las entidades y operaciones vinculadas.

En base a ello, se introduce como novedad la información país por país, información que, no obstante, no será exigible para los períodos impositivos iniciados antes del 1 de enero de 2016 y no se exigirá a través de los modelos que aprueba esta orden ministerial.

No obstante, el Reglamento del Impuesto sobre Sociedades también desarrolla la documentación específica de operaciones vinculadas a la que hace referencia la Ley 27/2014, completando, por un lado, la necesaria simplificación de este tipo de documentación para entidades con un importe neto de la cifra de negocios inferior a 45 millones de euros y adaptándose, por otro lado, al contenido de la documentación que se establece en la OCDE.

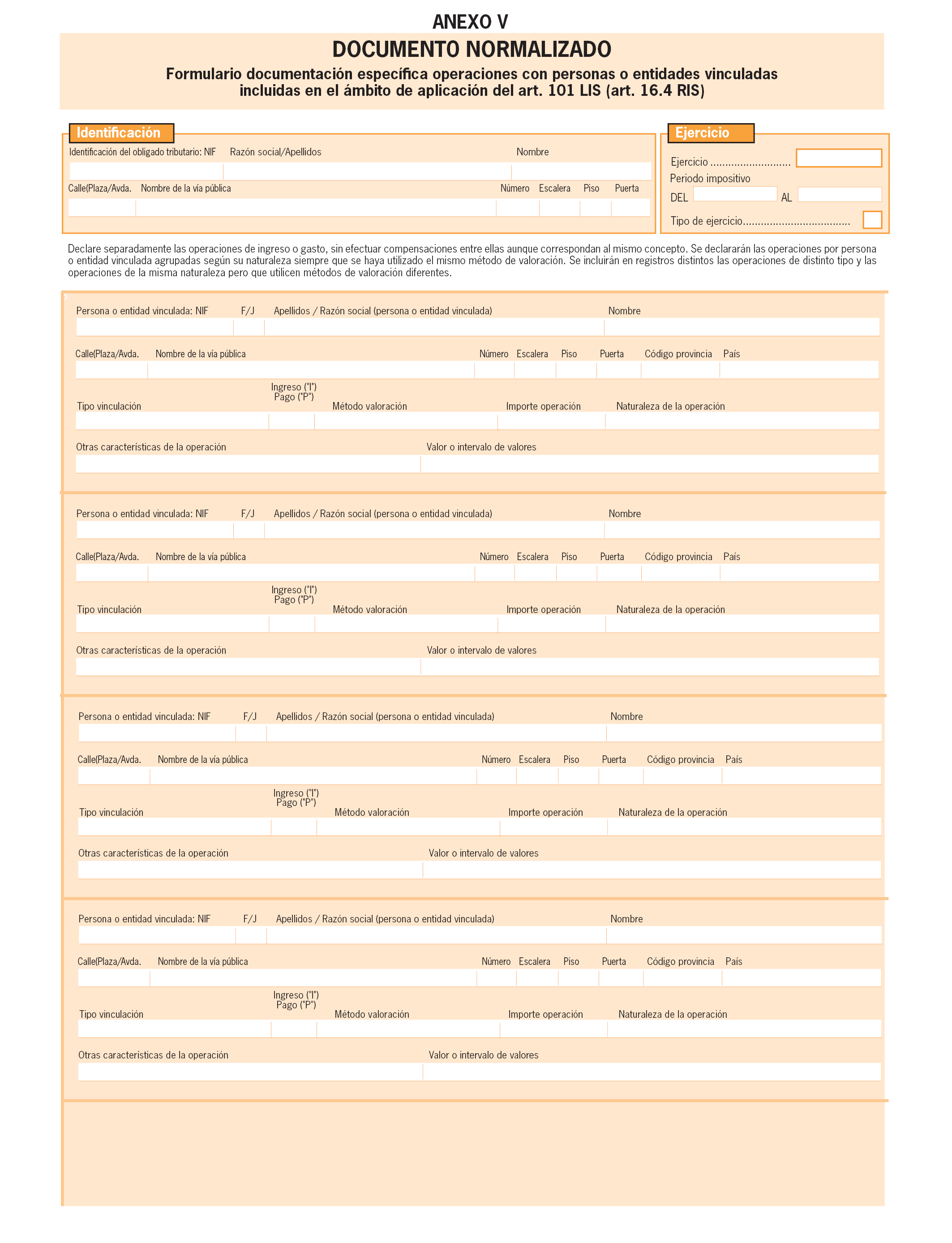

En este punto, hay que destacar que el artículo 16.4 del Reglamento del Impuesto sobre Sociedades, regula el contenido que deberá tener la documentación específica, en el supuesto de personas o entidades vinculadas, cuyo importe neto de la cifra de negocios, en los términos previstos en el artículo 101 de la Ley 27/2014, sea inferior a 45 millones de euros.

En el supuesto de personas o entidades que cumplen los requisitos establecidos en el artículo 101 de la Ley 27/2014, esta documentación específica se podrá entender cumplimentada a través del documento normalizado elaborado al efecto por Orden del Ministro de Hacienda y Administraciones Públicas. En este sentido la presente Orden Ministerial aprueba un documento normalizado que podrá ser utilizado a los efectos indicados anteriormente.

Por su parte, en el caso de personas o entidades cuyo importe neto de la cifra de negocios, definido en los términos establecidos en el artículo 101 de la Ley 27/2014, sea igual o superior a 45 millones de euros, la información y documentación específica establecidas en los artículos 15 y 16 del Reglamento del Impuesto sobre Sociedades resultarán de aplicación para los períodos impositivos que se inicien a partir de 1 de enero de 2016, estando sometidas en los períodos impositivos que se inicien en 2015, a las obligaciones de documentación establecidas en los artículos 18, 19 y 20 del Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 1777/2004, de 30 de julio.

Las novedades indicadas en los párrafos anteriores se traducen en la aprobación por esta Orden Ministerial de un cuadro informativo relativo a las operaciones con personas y entidades vinculadas, en el que se mantiene la obligatoriedad de informar de todas las operaciones específicas realizadas en el período impositivo con la misma persona o entidad vinculada, siempre que sean del mismo tipo, se utilice el mismo método de valoración y superen el importe conjunto de 100.000 euros de valor de mercado. También se deberá informar de las operaciones realizadas con la misma persona o entidad vinculada, siempre que el importe de contraprestación del conjunto de operaciones supere los 250.000 euros, de acuerdo con el valor de mercado.

Así mismo, se ha incluido un nuevo cuadro específico para informar sobre las operaciones vinculadas respecto de las que se haya aplicado la reducción de las rentas procedentes de determinados activos intangibles prevista en el artículo 23 de la Ley 27/2014.

Sí que resultará aplicable para los períodos impositivos iniciados a partir del 1 de enero de 2015, la documentación específica exigible a las personas o entidades que cumplen los requisitos establecidos en el artículo 101 de la Ley 27/2014. De esta manera, establece el apartado 4 del artículo 16 del Reglamento del Impuesto sobre Sociedades, que esta documentación específica se podrá entender cumplimentada a través del documento normalizado elaborado al efecto por Orden del Ministro de Hacienda y Administraciones Públicas. Estas novedades se traducen en la aprobación por esta Orden Ministerial de un nuevo cuadro informativo de cumplimentación obligatoria para las entidades de reducida dimensión, relativo a las operaciones con personas y entidades vinculadas.

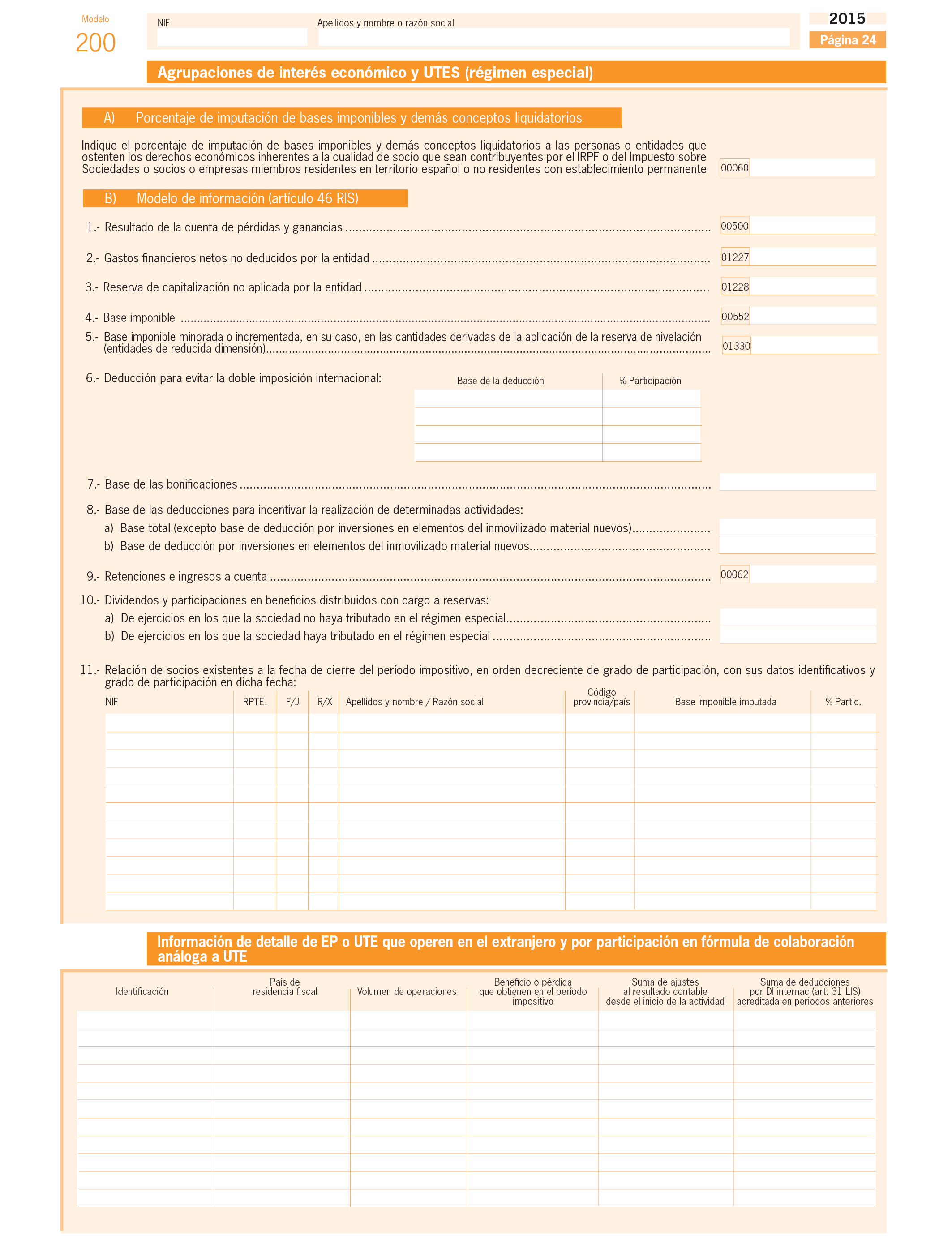

Como consecuencia de la necesidad de adaptar la información que deben de rendir las agrupaciones de interés económico y las uniones temporales de empresas a las novedades introducidas por la Ley 27/2014, el Reglamento del Impuesto sobre Sociedades, modifica la información que deben de suministrar estas entidades, constituyendo esta modificación, un importante cambio desde el punto de vista de la gestión del impuesto. Esta obligación de información se efectúa cumplimentando el cuadro que figura en la declaración del modelo 200, aprobado para ello por esta orden. En este sentido, el actual artículo 46 del Reglamento del Impuesto sobre Sociedades, ha ampliado la información que se ha de suministrar al efecto.

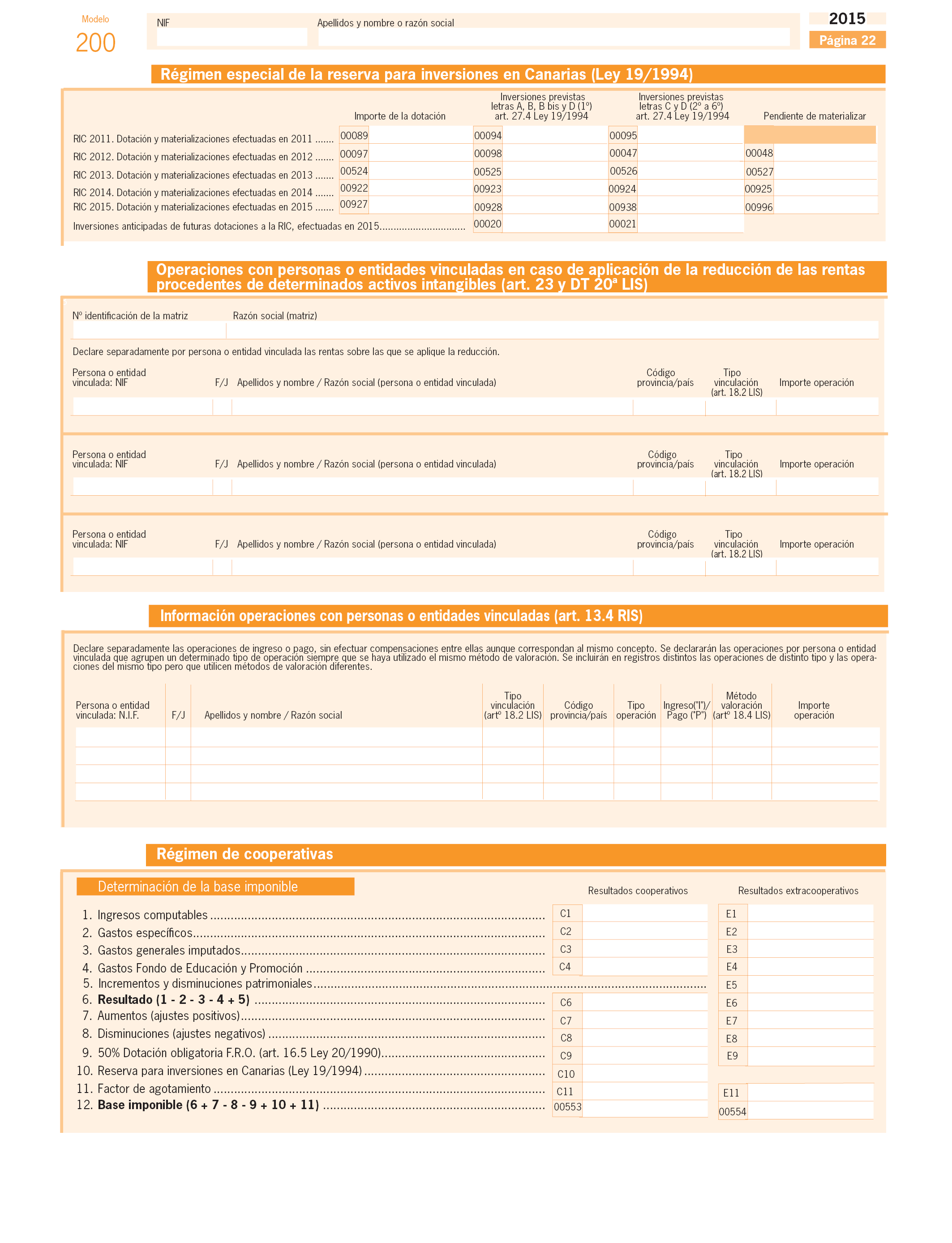

Merecen especial mención también la aprobación de un Real Decreto-ley y de un Real Decreto que introducen importantes modificaciones en el Régimen fiscal especial de Canarias.

En primer lugar, el Real Decreto-ley 15/2014, de 19 de diciembre, de modificación del Régimen Económico y Fiscal de Canarias (en adelante Real Decreto-ley 15/2014), con efectos a partir del 1 de enero de 2015, modifica en gran medida la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias.

Las modificaciones de este Real Decreto-ley 15/2014, inciden, fundamentalmente, en la regulación de la Reserva para inversiones en Canarias y de la Zona Especial Canaria.

Por lo que concierne a la Reserva para inversiones en Canarias, merece destacarse, en primer lugar, la novedosa posibilidad de materialización de aquella en la creación de puestos de trabajo que no pueda ser calificada como inversión inicial, opción que conlleva el cumplimiento de los mismos requisitos previstos para la materialización de empleo relacionado con inversiones iniciales, esto es, el incremento de la plantilla media total en 12 meses y su mantenimiento durante un determinado tiempo, y, adicionalmente, que como límite a esta nueva forma de materialización podrá destinarse el 50 por ciento de las dotaciones efectuadas a la misma por el contribuyente, y que como máximo podrá considerarse como tal materialización el coste medio anual por trabajador, por un importe de 36.000 euros.

A este cambio se añaden otros, tales como la posibilidad de materializar la reserva en cualquier tipo de instrumento financiero, no solo en acciones, como hasta ahora, siempre que, de no tratarse de estas últimas, fueran emitidos por entidades financieras, o la supresión de las limitaciones existentes para permitir que dicha reserva pueda materializarse en la suscripción de acciones o participaciones emitidas por las entidades de la Zona Especial Canaria.

Procede reseñar como consecuencia como una de las novedades más importantes para esta orden, desde el punto de vista de gestión, la desaparición de la obligación de presentación de un plan de inversiones, como requisito para la materialización de dicha reserva, lo que conlleva la supresión de los costes que se generaban con ocasión de la elaboración y presentación de la autoliquidación del Impuesto sobre Sociedades.

Adicionalmente, se introduce una deducción por inversiones en territorios de África Occidental y por gastos de propaganda y publicidad, que persigue incrementar las inversiones en Canarias dirigidas a facilitar y promover la utilización del archipiélago como plataforma privilegiada para la realización de aquellas en países del África Occidental.

En segundo lugar, hay que hacer mención también al Real Decreto 1022/2015, de 13 de noviembre (en adelante Real Decreto 1022/2015), por el que se modifica el Reglamento de desarrollo de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias, en las materias referentes a los incentivos fiscales en la imposición indirecta, la reserva para inversiones en Canarias y la Zona Especial Canaria, aprobado por el Real Decreto 1758/2007, de 28 de diciembre.

Este Real Decreto 1022/2015, ha introducido diversos cambios en la regulación del régimen económico y fiscal de Canarias como consecuencia del proceso de renovación de dicho régimen para el período 2015-2020, modificando de esta manera el Reglamento de desarrollo de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias, en las materias referentes a los incentivos fiscales en la imposición indirecta, la reserva para inversiones en Canarias y la Zona Especial Canaria, aprobado por el Real Decreto 1758/2007, de 28 de diciembre.

En último lugar, hay que mencionar las modificaciones que se han producido en la normativa sectorial, que han supuesto cambios en la regulación de las instituciones de inversión colectiva y en las entidades aseguradoras y reaseguradoras.

En este sentido, el Real Decreto 83/2015, de 13 de febrero, por el que se modifica el Real Decreto 1082/2012, de 13 de julio, por el que se aprueba el Reglamento de desarrollo de la Ley 35/2003, de 4 de noviembre, de instituciones de inversión colectiva, procede, esencialmente, de la necesidad de completar la transposición de la Directiva 2011/61/UE, del Parlamento Europeo y del Consejo, de 8 de junio, relativa a los gestores de fondos de inversión alternativos y por la que se modifican las Directivas 2003/41/CE y 2009/65/CE y los Reglamentos (CE) n.º 1060/2009 y (UE) n.º 1095/2010, que armoniza, por primera vez, la regulación relativa a los gestores de fondos de inversión alternativa en la Unión Europea.

Dicha transposición se inició en la Ley 22/2014, de 12 de noviembre, por la que se regulan las entidades de capital-riesgo, otras entidades de inversión colectiva de tipo cerrado, y por la que se modifica la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva.

La mencionada directiva afecta a las sociedades gestoras de instituciones de inversión colectiva (IIC) no armonizadas, es decir, no autorizadas conforme al régimen previsto por la Directiva 2009/65/CE, del Parlamento Europeo y del Consejo, de 13 de julio de 2009, por la que se coordinan las disposiciones legales, reglamentarias y administrativas sobre determinados organismos de inversión colectiva en valores mobiliarios (OICVM). De esta forma, se introducen nuevos requisitos para la autorización de dichas sociedades gestoras y para la comercialización de las IIC que gestionen. Además, se establecen con mayor detalle las normas de conducta a las que deben sujetarse, así como los requisitos operativos, de organización y transparencia que deben cumplir, con especial atención a la gestión del riesgo, gestión de la liquidez y gestión de los conflictos de interés.

Por las mismas necesidades de adaptación de la normativa española a las directivas europeas, se procede a la publicación de la Ley 20/2015, de 14 de julio, de ordenación, supervisión y solvencia de las entidades aseguradoras y reaseguradoras (en adelante Ley 20/2015).

El texto refundido ha sido modificado por sucesivas leyes. En particular y de forma principal, por la Ley 5/2005, de 22 de abril, de supervisión de los conglomerados financieros y por la que se modifican otras leyes del sector financiero; por la Ley 13/2007, de 2 de julio, en materia de supervisión del reaseguro; y por la Ley 5/2009, de 29 de junio, sobre reforma del régimen de participaciones significativas en empresas de servicios de inversión, en entidades de crédito y en entidades aseguradoras.

Finalmente cabe hacer mención a las modificaciones llevadas a cabo por la disposición final decimocuarta de la Ley 2/2011, de 4 de marzo, de Economía Sostenible, que continúan la línea de desarrollo y consolidación de la regulación de los seguros privados.

La necesidad de incorporación del derecho comunitario de seguros y la adaptación normativa al desarrollo del sector asegurador son la razón de ser fundamental de la Ley 20/2015, que recoge aquellas disposiciones de la Directiva 2009/138/CE, del Parlamento Europeo y del Consejo, de 25 de noviembre de 2009, sobre el seguro de vida, el acceso a la actividad de seguro y de reaseguro y su ejercicio (en adelante Directiva Solvencia II) que requieren ser incorporadas a una norma de rango legal, al tratarse de importantes modificaciones en el esquema de supervisión de la actividad aseguradora. Esta Directiva ha sido modificada fundamentalmente por la Directiva 2014/51/UE del Parlamento Europeo y del Consejo, de 16 de abril de 2014, por la que se modifican las Directivas 2003/71/CE y 2009/138/CE y los Reglamentos (CE) n.º 1060/2009, (UE) n.º 1094/2010 y (UE) n.º 1095/2010 en lo que respecta a los poderes de la Autoridad Europea de Supervisión (Autoridad Europea de Seguros y Pensiones de Jubilación) y de la Autoridad Europea de Supervisión (Autoridad Europea de Valores y Mercados) (Directiva Ómnibus II).

Precisamente por la magnitud de todos estos cambios, se procedió a sustituir el texto refundido hasta entonces vigente, por una nueva Ley que integra, de forma similar a la refundición de normativa comunitaria llevada a cabo por la Directiva Solvencia II, las disposiciones que continúan vigentes, el nuevo sistema de solvencia y otras normas que se introdujeron, teniendo en cuenta la evolución del mercado asegurador.

La disposición final única del Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 634/2015, de 10 de julio, habilita al Ministro de Hacienda y Administraciones Públicas, para:

a) Aprobar el modelo de declaración por el Impuesto sobre Sociedades y determinar los lugares y forma de presentación del mismo.

b) Aprobar la utilización de modalidades simplificadas o especiales de declaración, incluyendo la declaración consolidada de los grupos de sociedades.

c) Establecer los documentos o justificantes que deban acompañar a la declaración.

d) Aprobar el modelo de pago fraccionado y determinar el lugar y forma de presentación del mismo.

e) Aprobar el modelo de información que deben rendir las agrupaciones de interés económico y las uniones temporales de empresas.

f) Ampliar, atendiendo a razones fundadas de carácter técnico, el plazo de presentación de las declaraciones tributarias establecidas en la Ley del Impuesto y en este Reglamento cuando esta presentación se efectúe por vía telemática.

El artículo 21 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes aprobado por Real Decreto Legislativo 5/2004, de 5 de marzo, habilita al Ministro de Hacienda y Administraciones Públicas para determinar la forma y el lugar en que los establecimientos permanentes deben presentar la correspondiente declaración, así como la documentación que deben acompañar a ésta. La disposición final segunda de este mismo texto refundido habilita al Ministro de Hacienda y Administraciones Públicas para aprobar los modelos de declaración de este Impuesto, para establecer la forma, lugar y plazos para su presentación, así como para establecer los supuestos y condiciones de presentación de los mismos por medios electrónicos.

La Ley 58/2003, de 17 de diciembre, General Tributaria, en el artículo 98.4 habilita al Ministro de Hacienda y Administraciones Públicas para que determine los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios telemáticos sus declaraciones, autoliquidaciones, comunicaciones, solicitudes y cualquier otro documento con trascendencia tributaria.

Por otra parte, el artículo 92 de la Ley General Tributaria habilita a la Administración Tributaria para señalar los requisitos y condiciones para que la colaboración social se realice mediante la utilización de técnicas y medios electrónicos, telemáticos e informáticos.

En su virtud, dispongo:

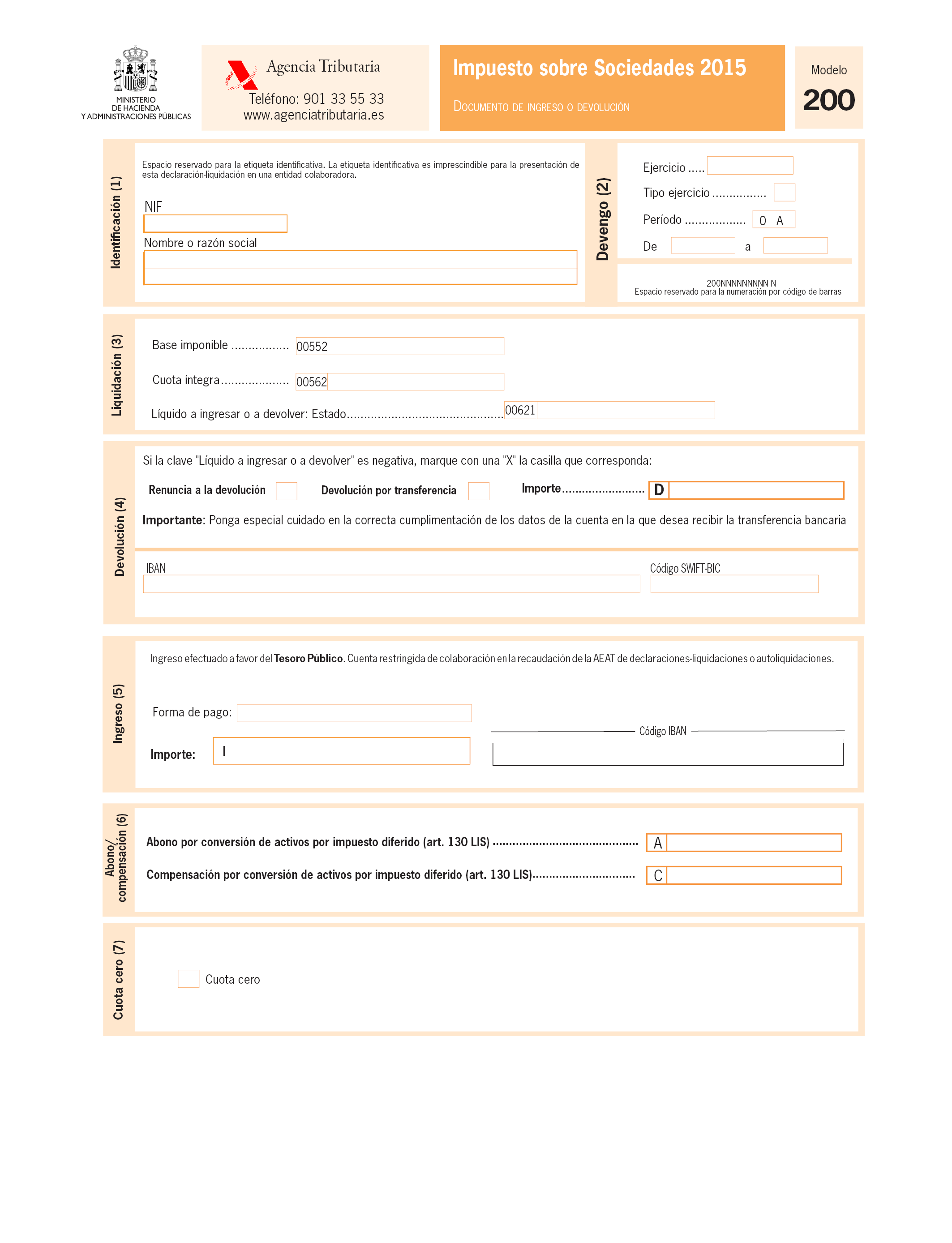

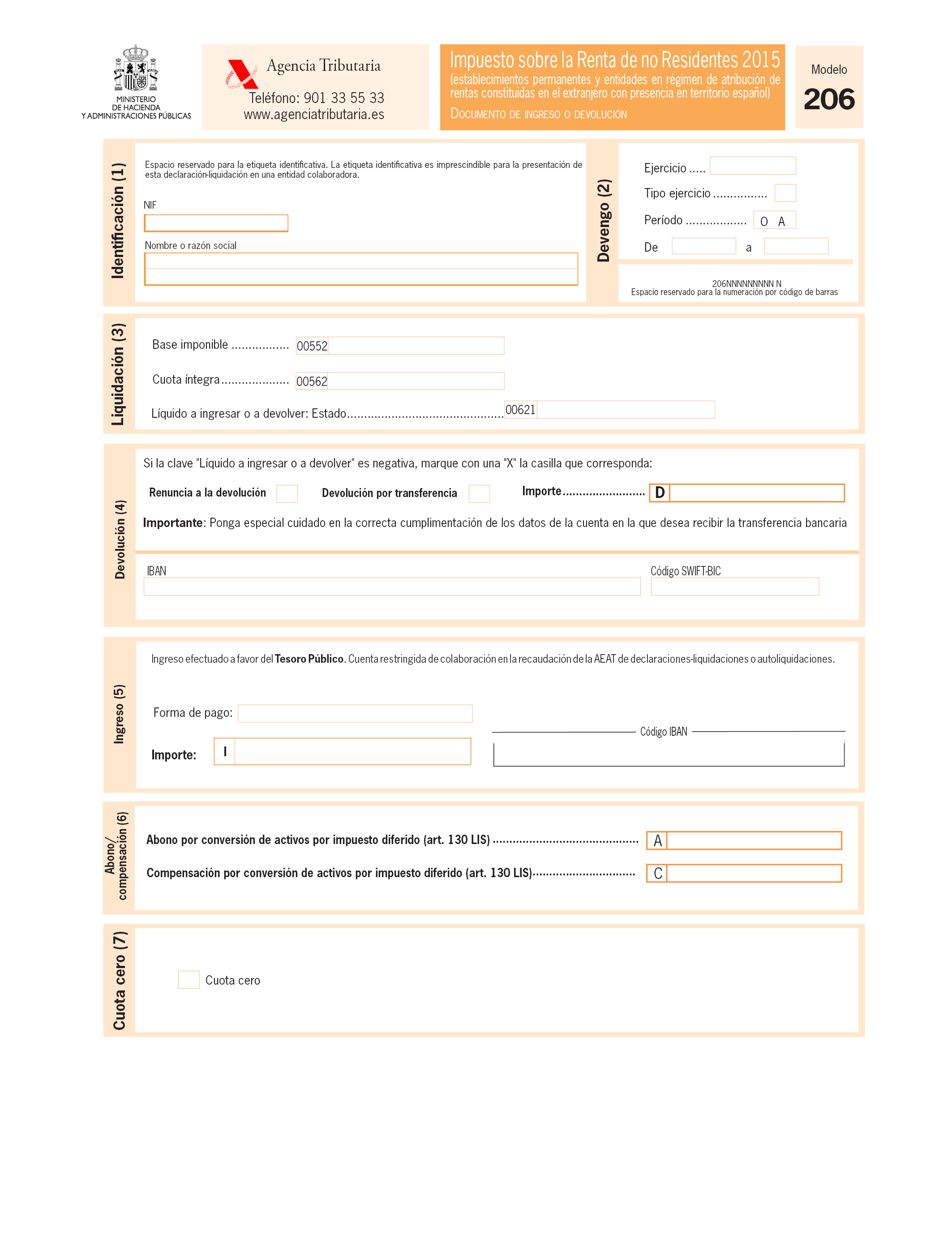

1. Se aprueban los modelos de declaración del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español) y sus documentos de ingreso o devolución, para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2015, consistentes en:

a) Declaraciones del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español):

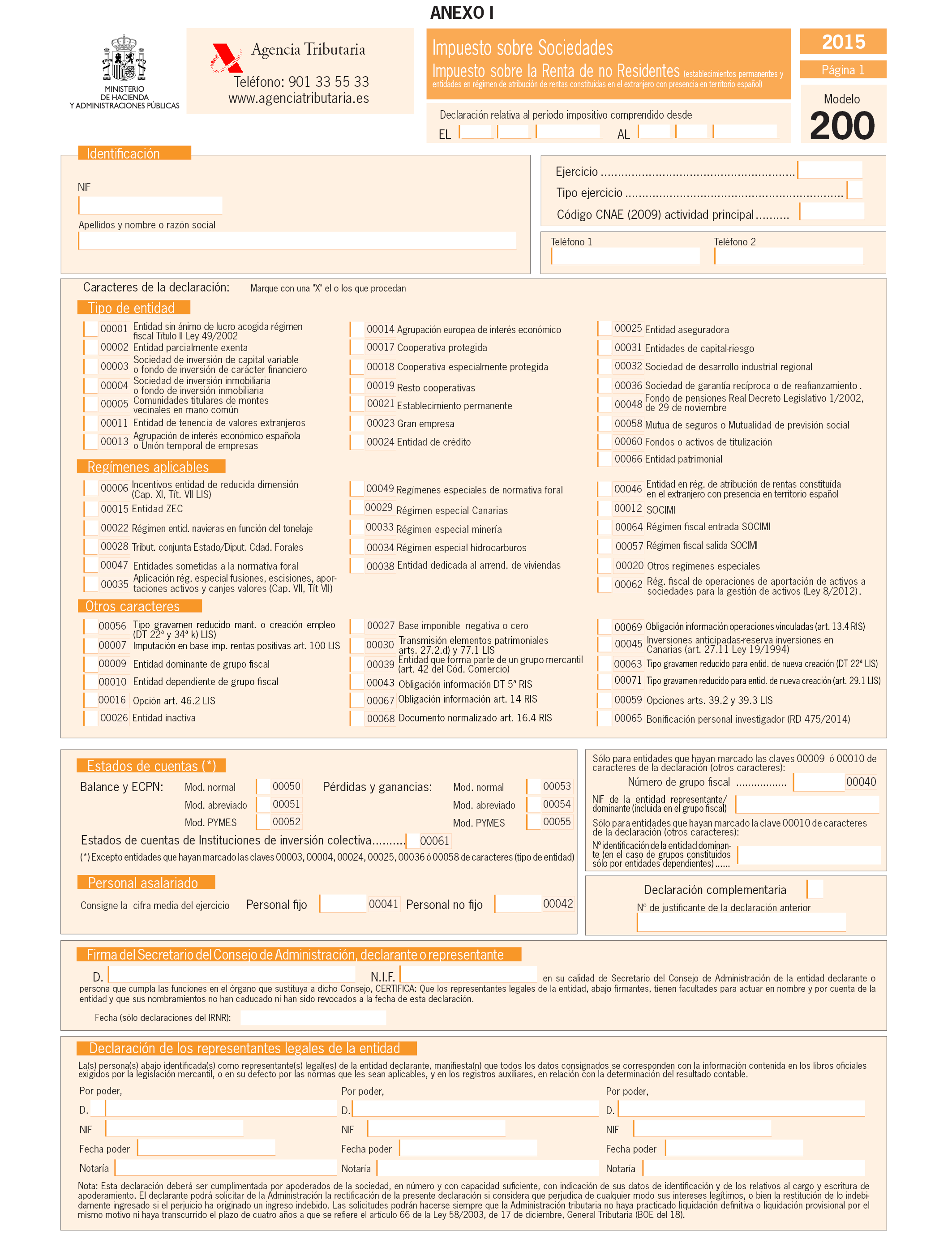

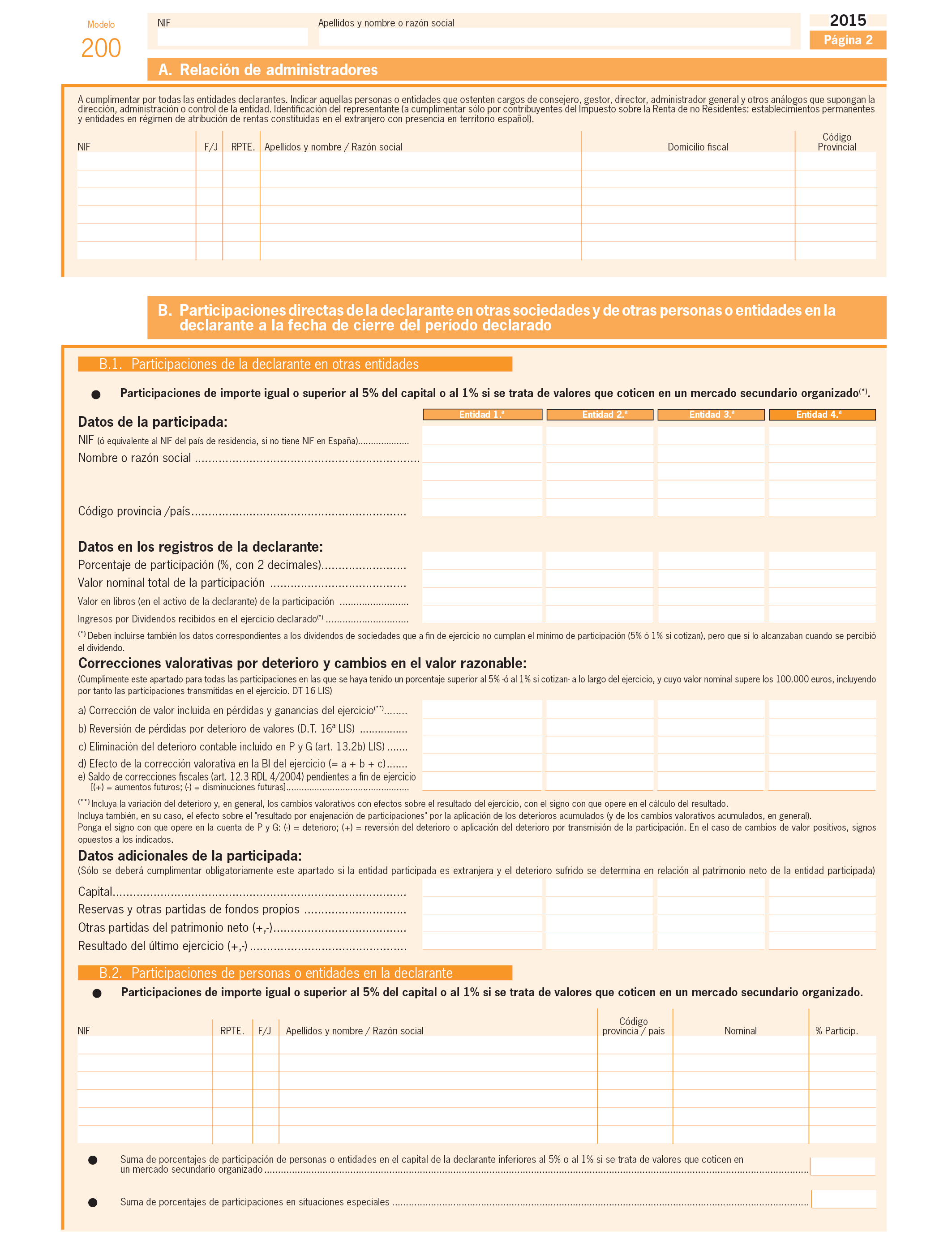

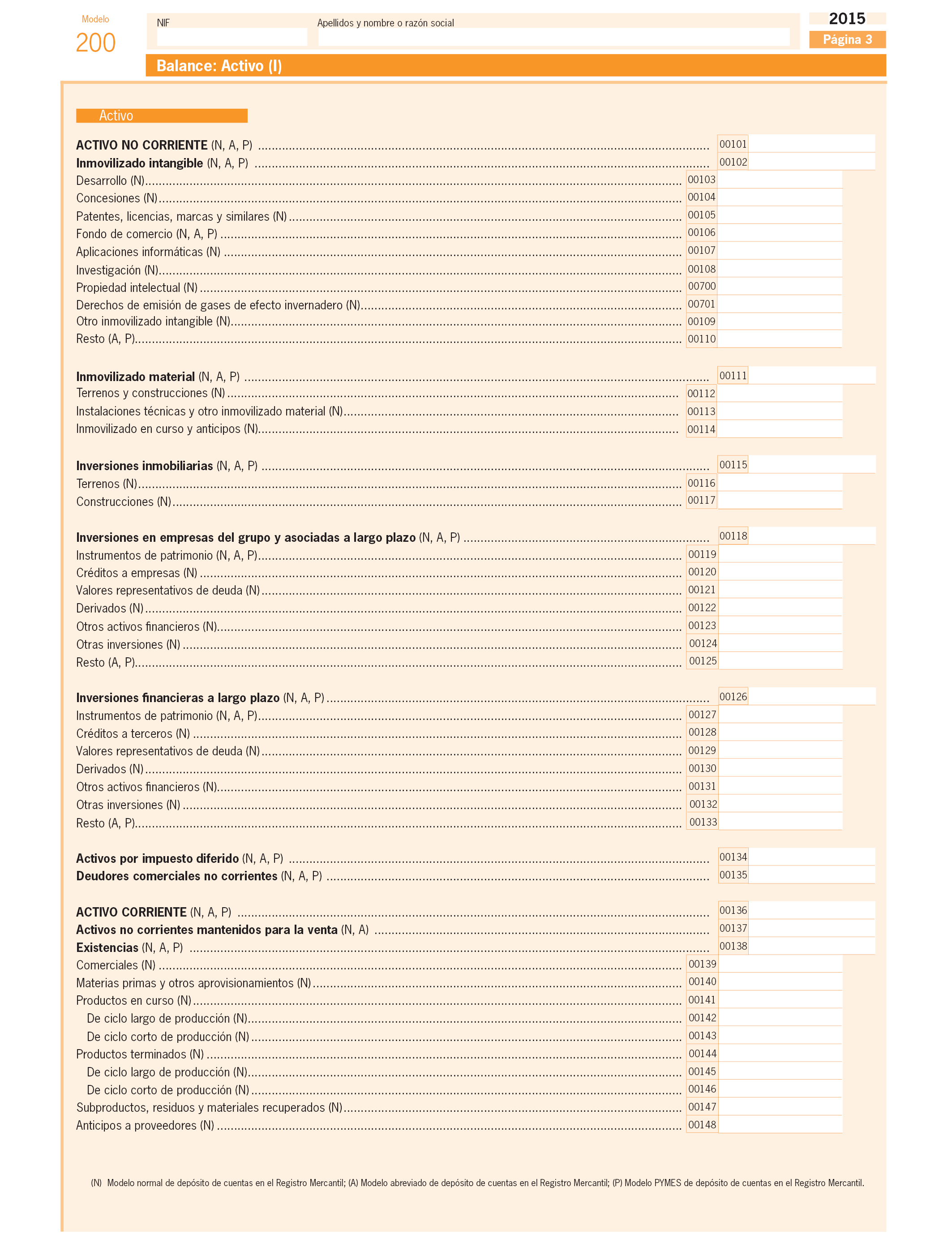

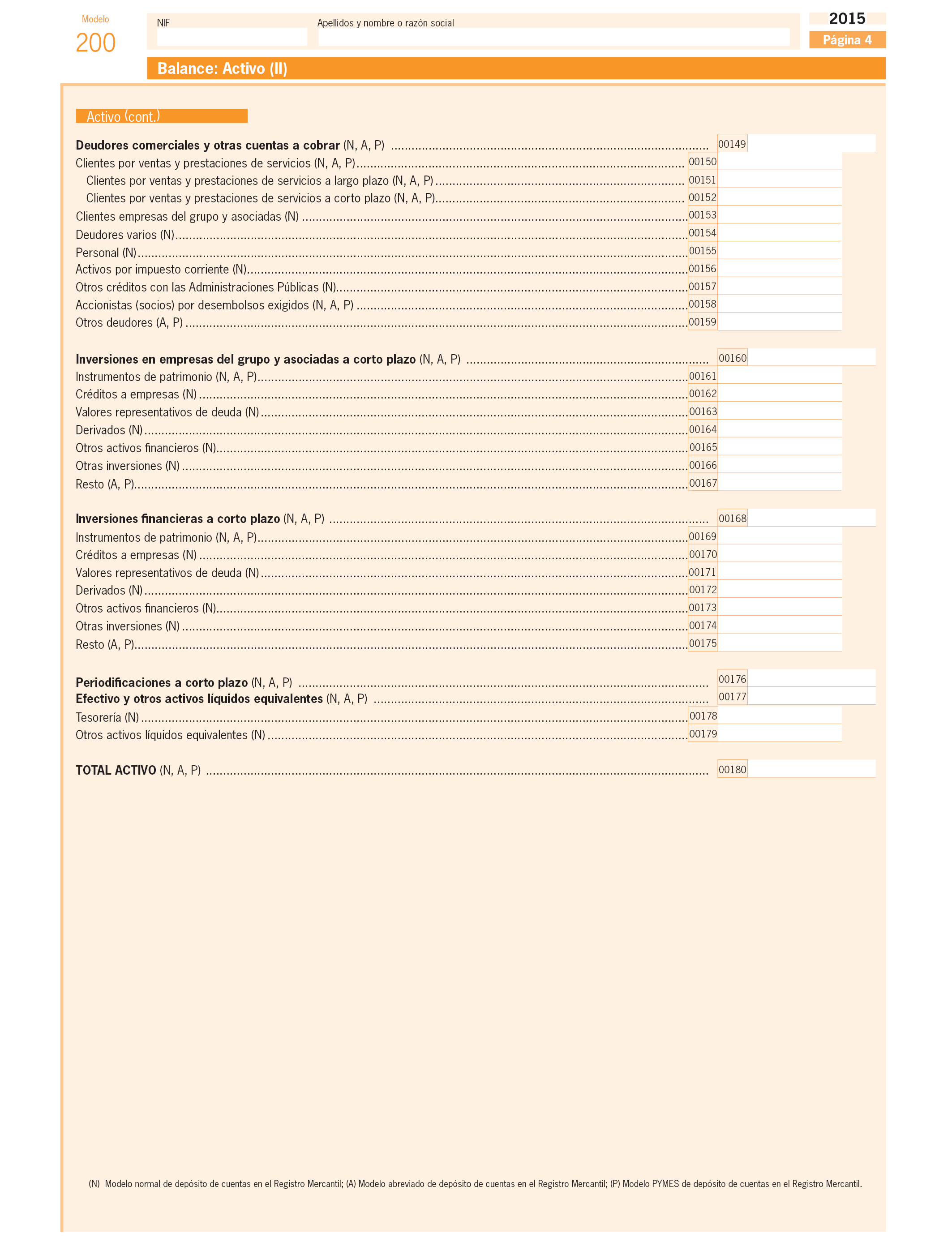

1.º Modelo 200: Declaración del Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), que figura en el Anexo I de la presente orden.

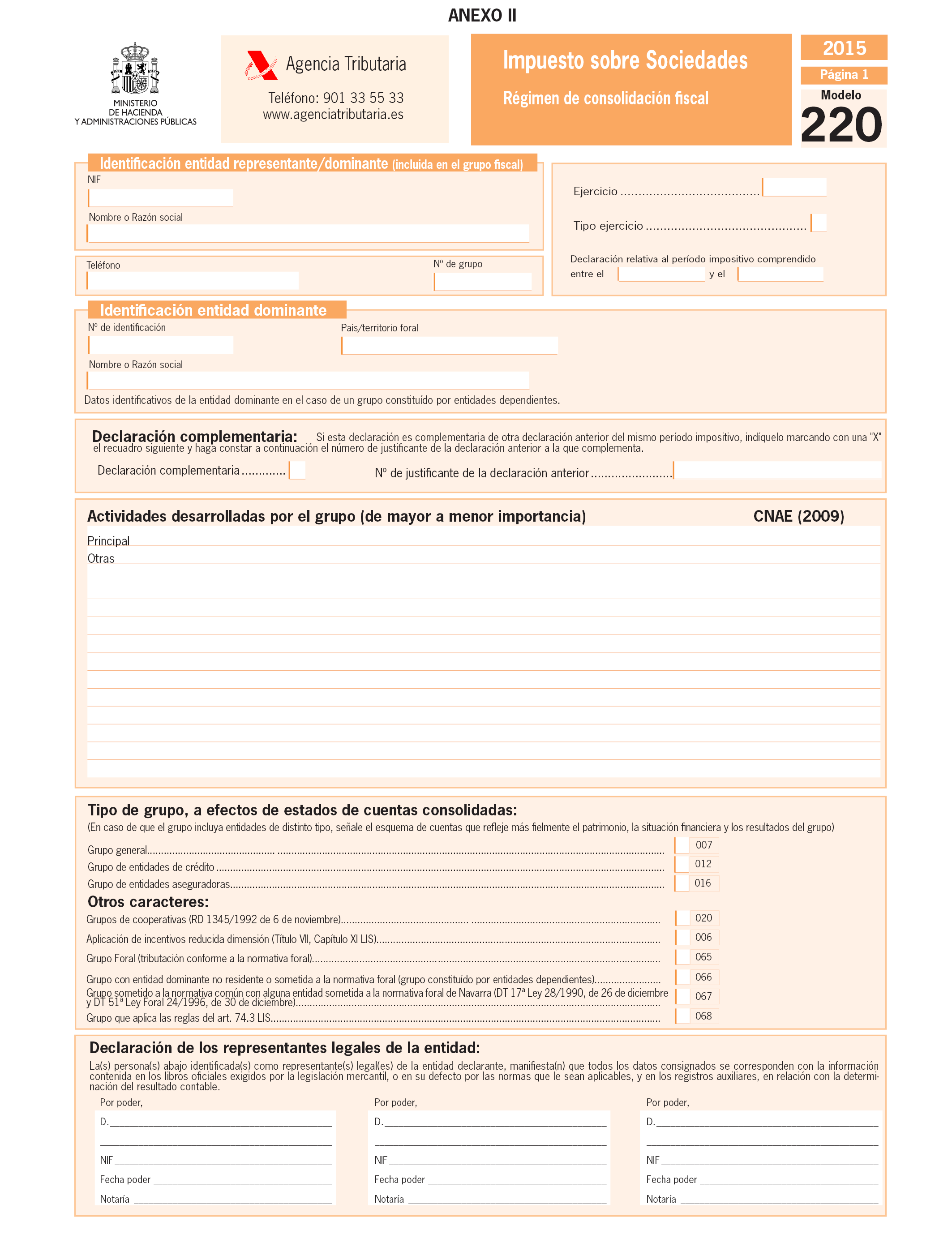

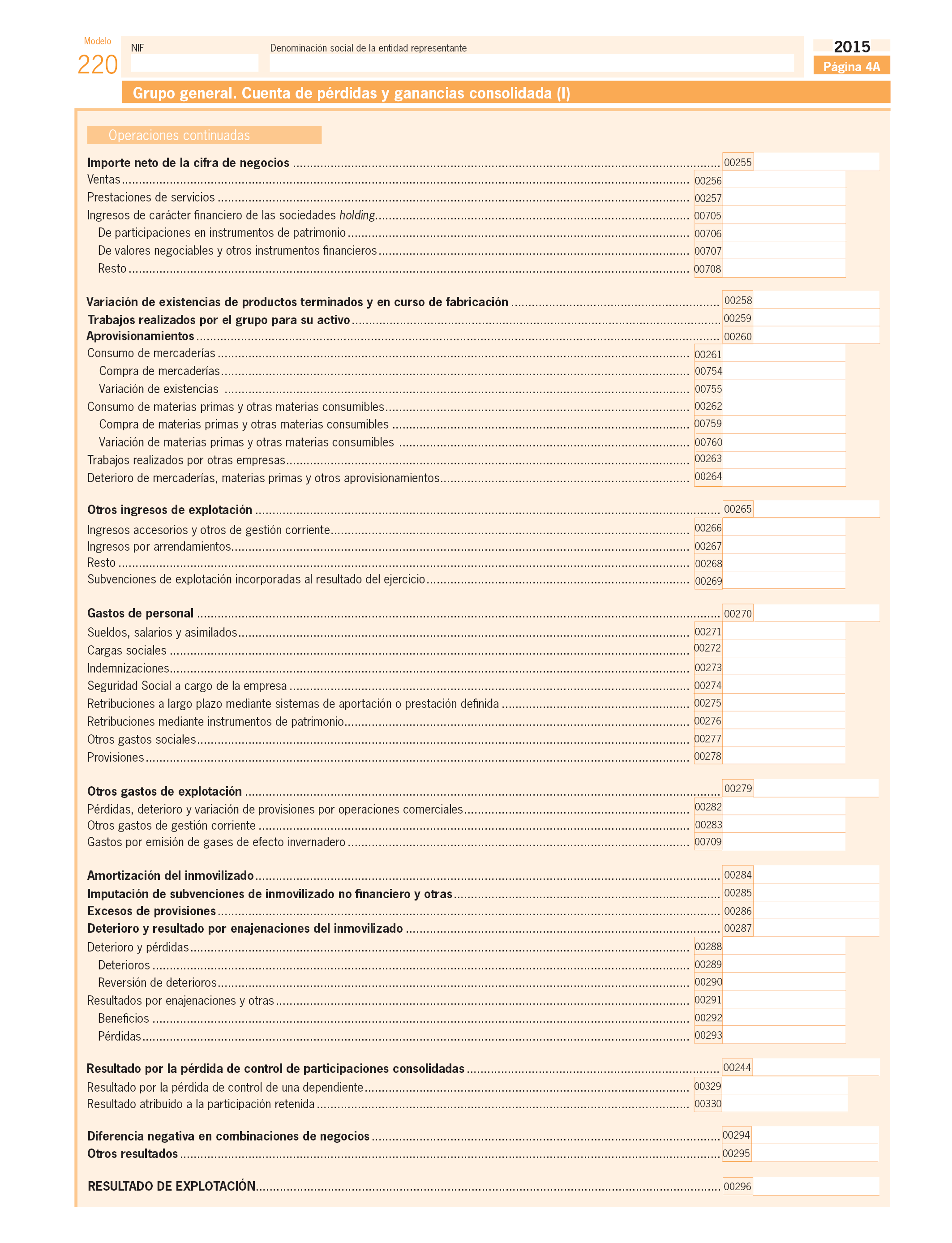

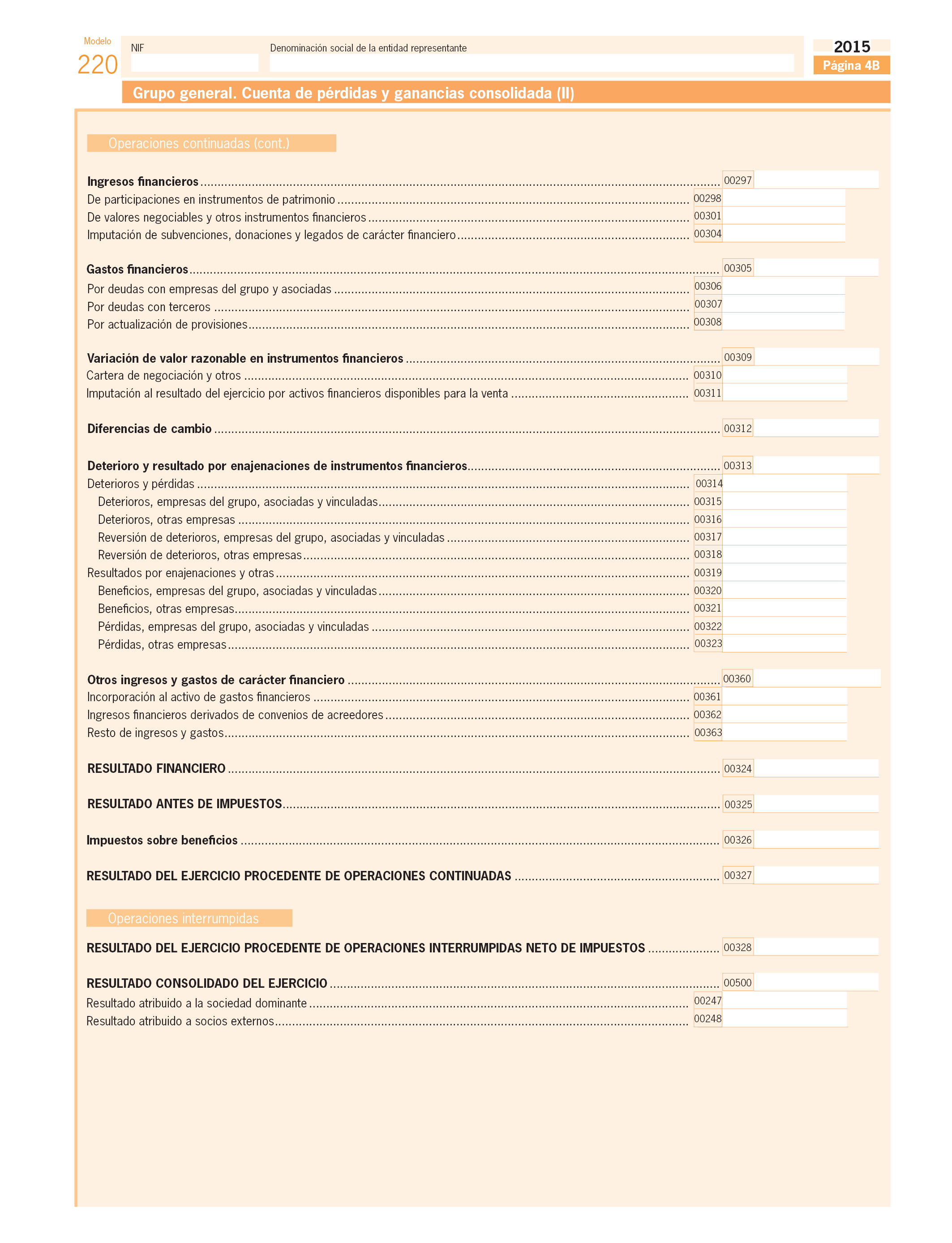

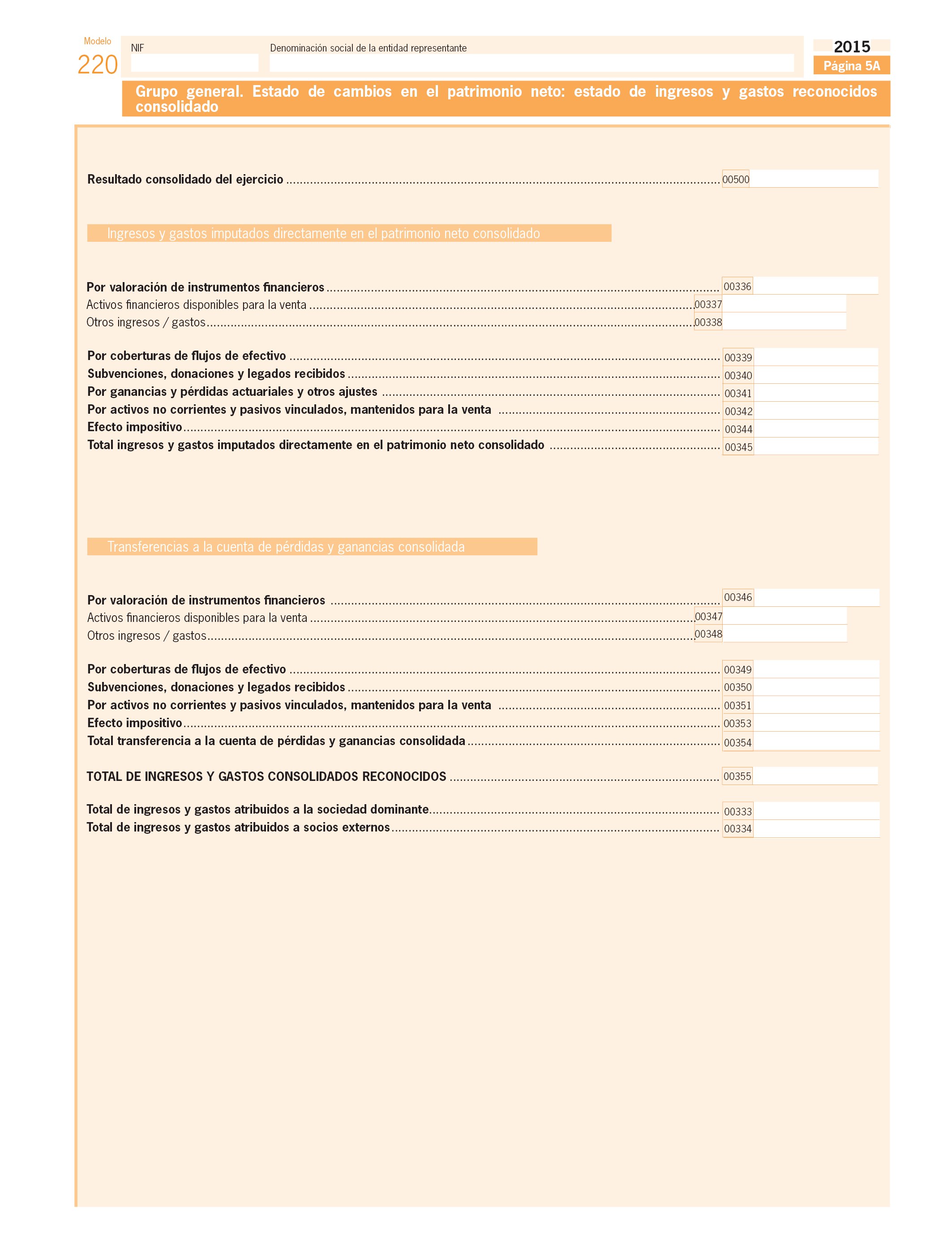

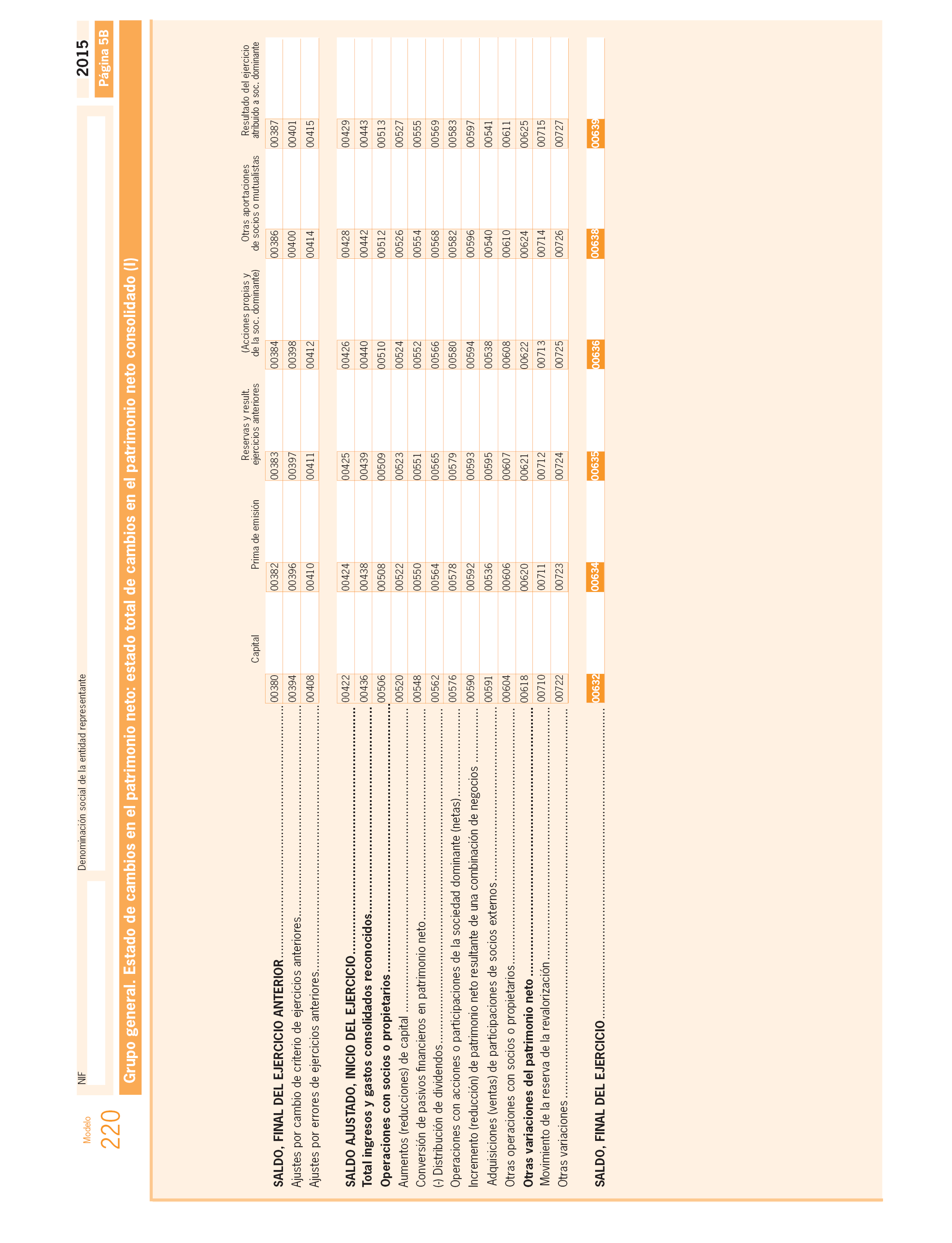

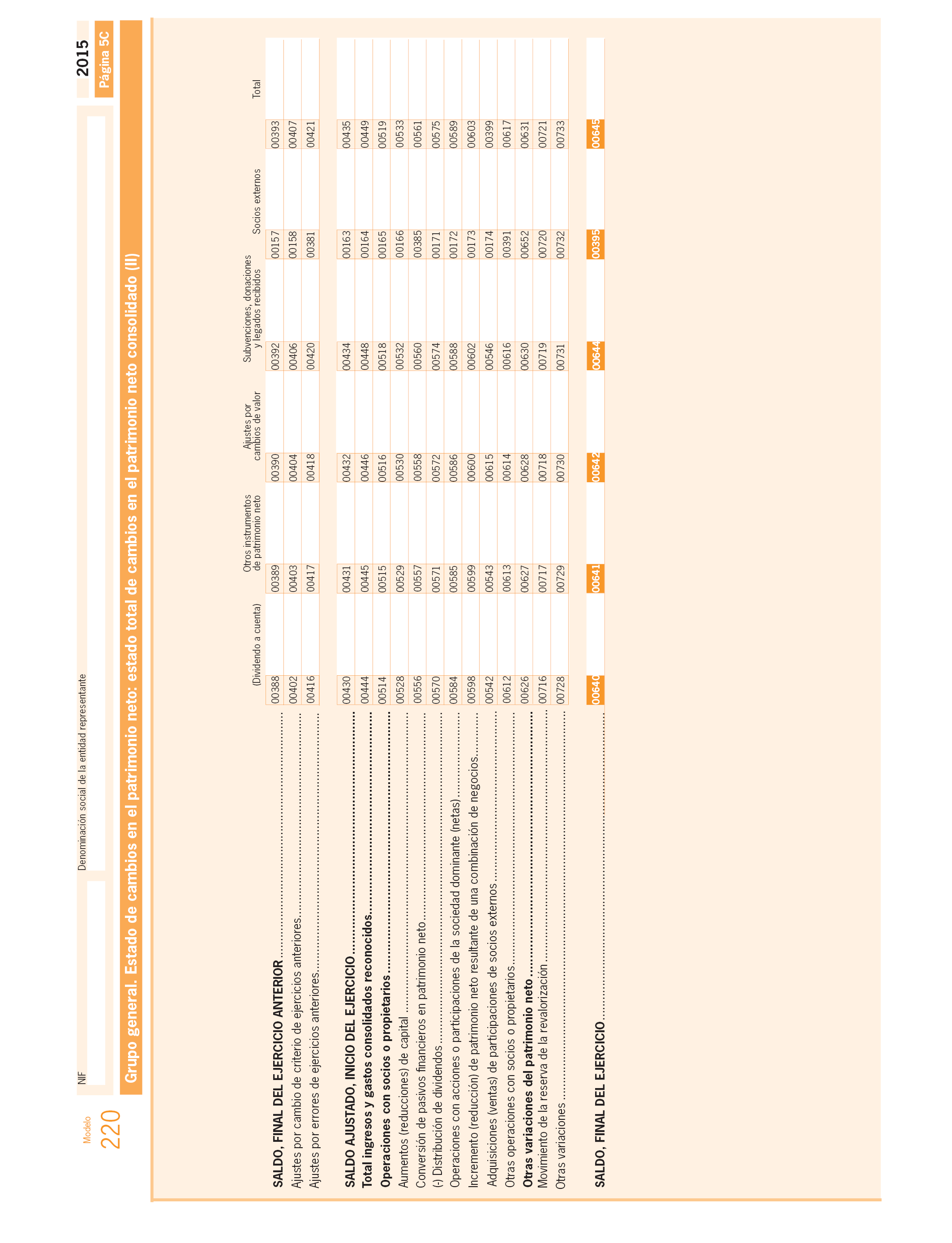

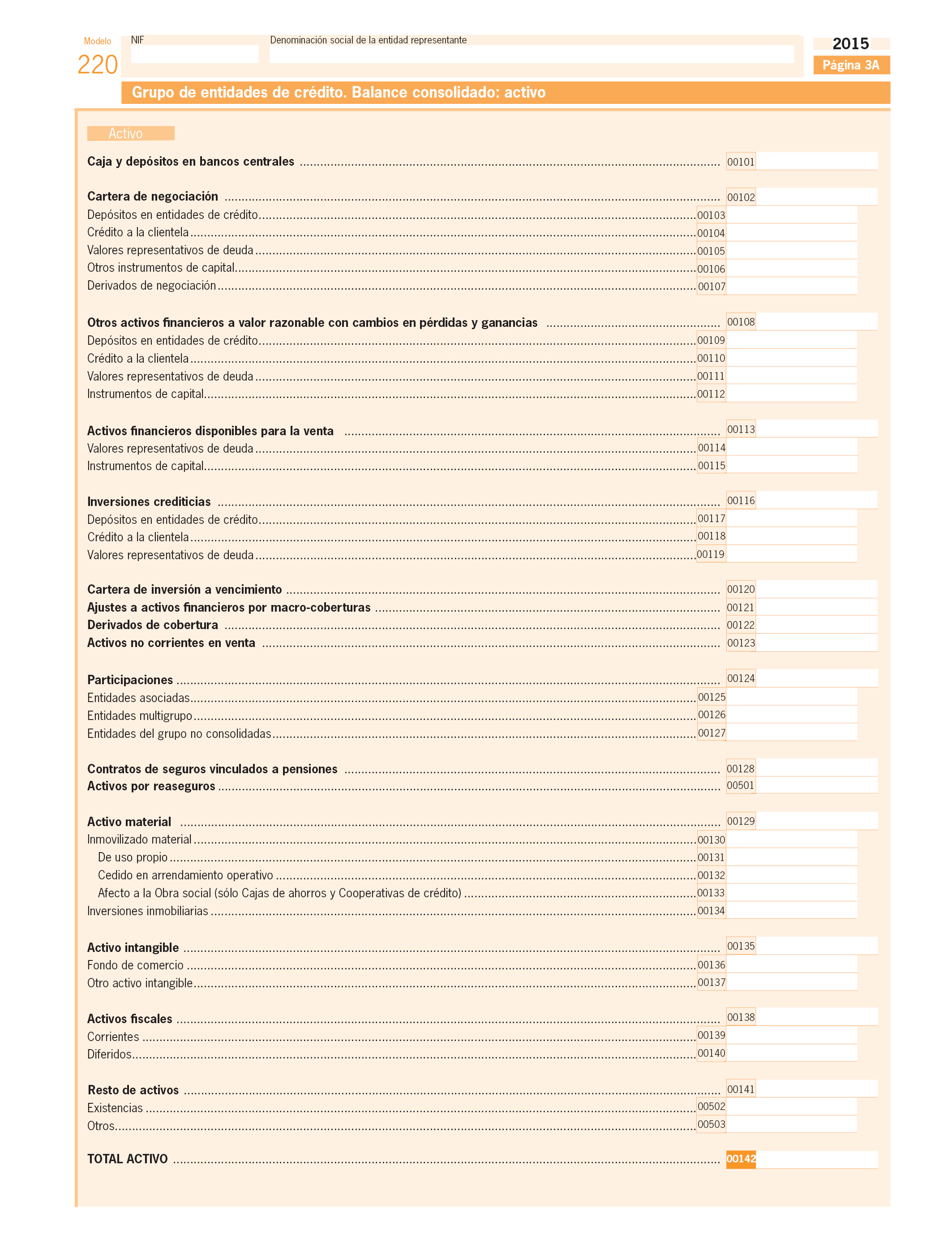

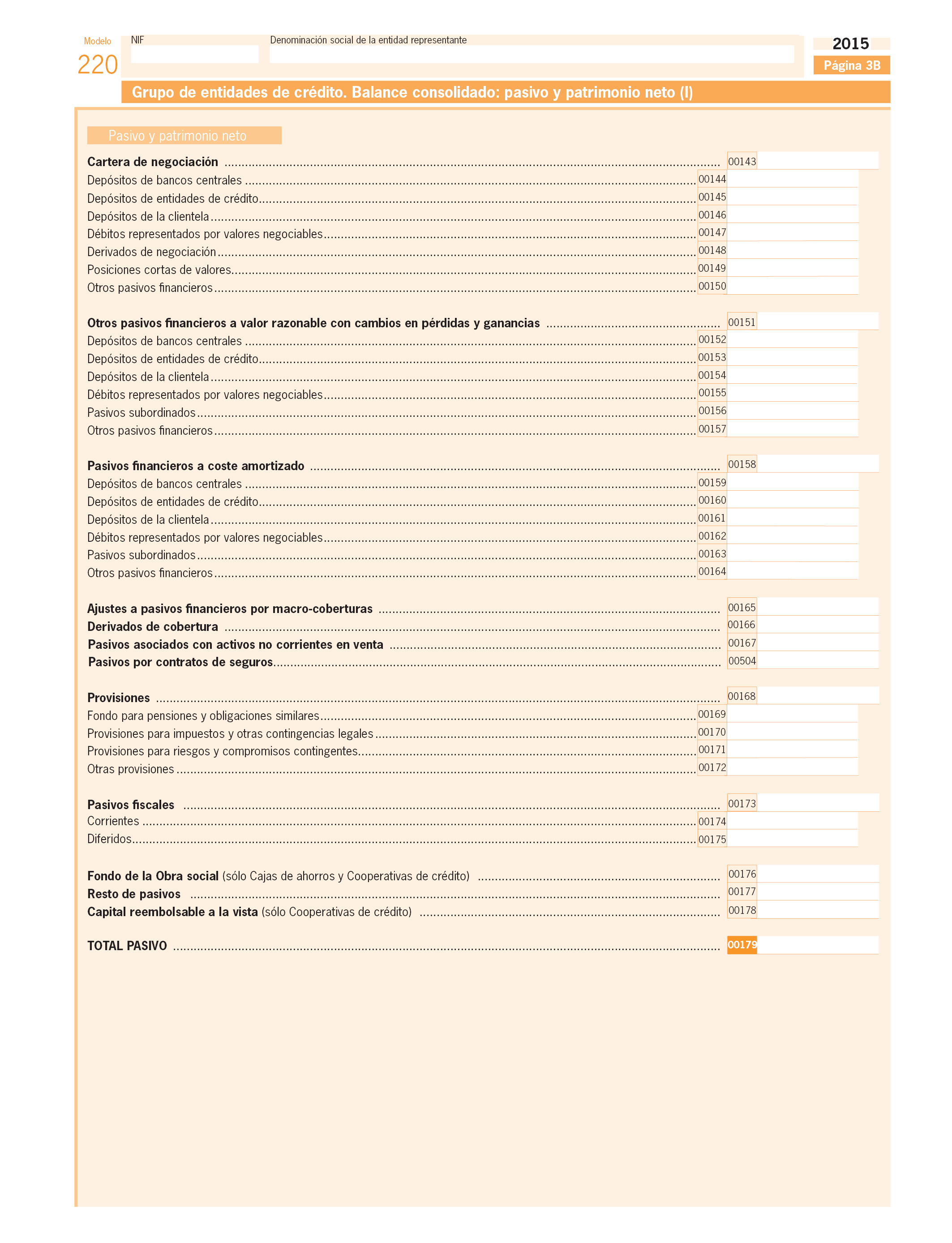

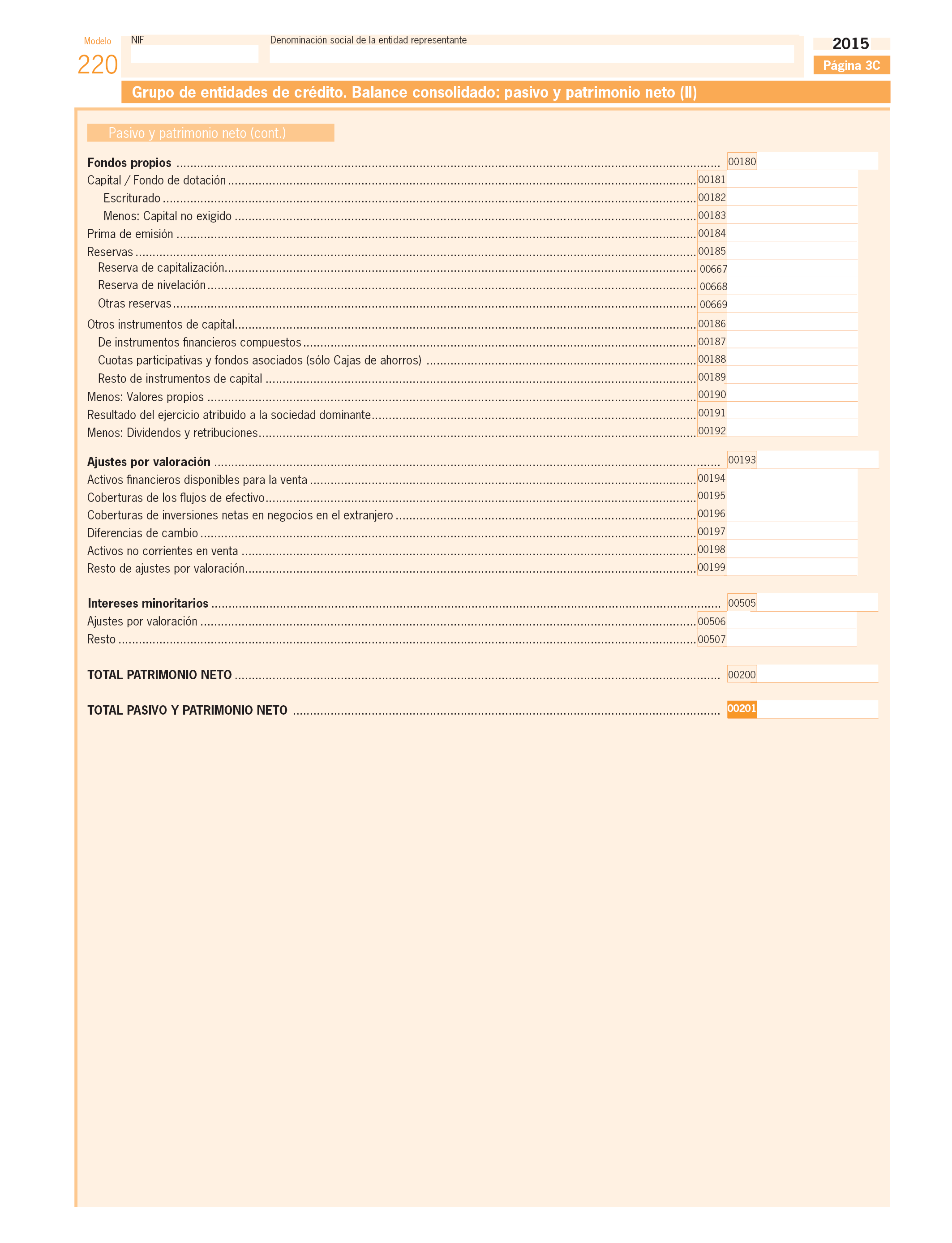

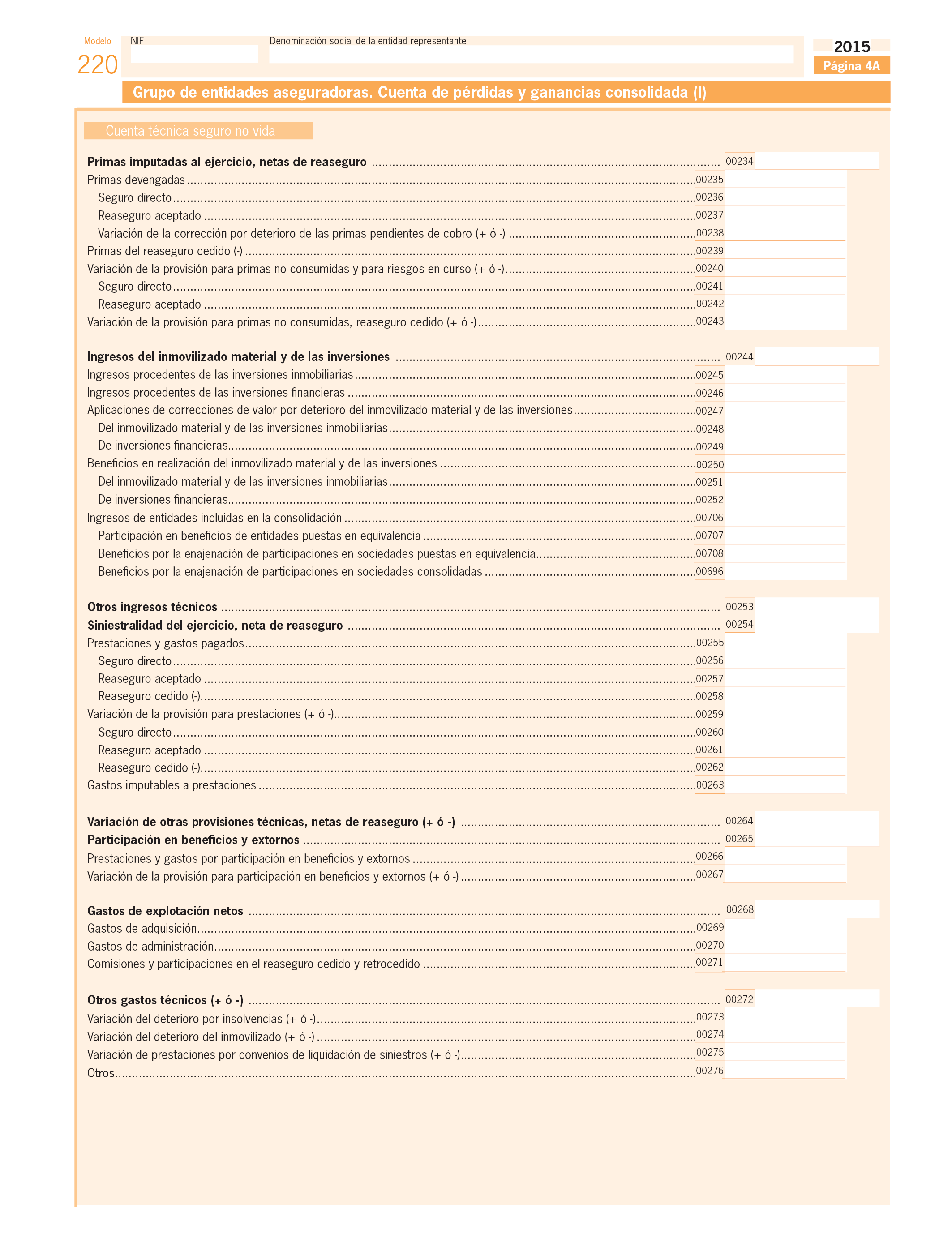

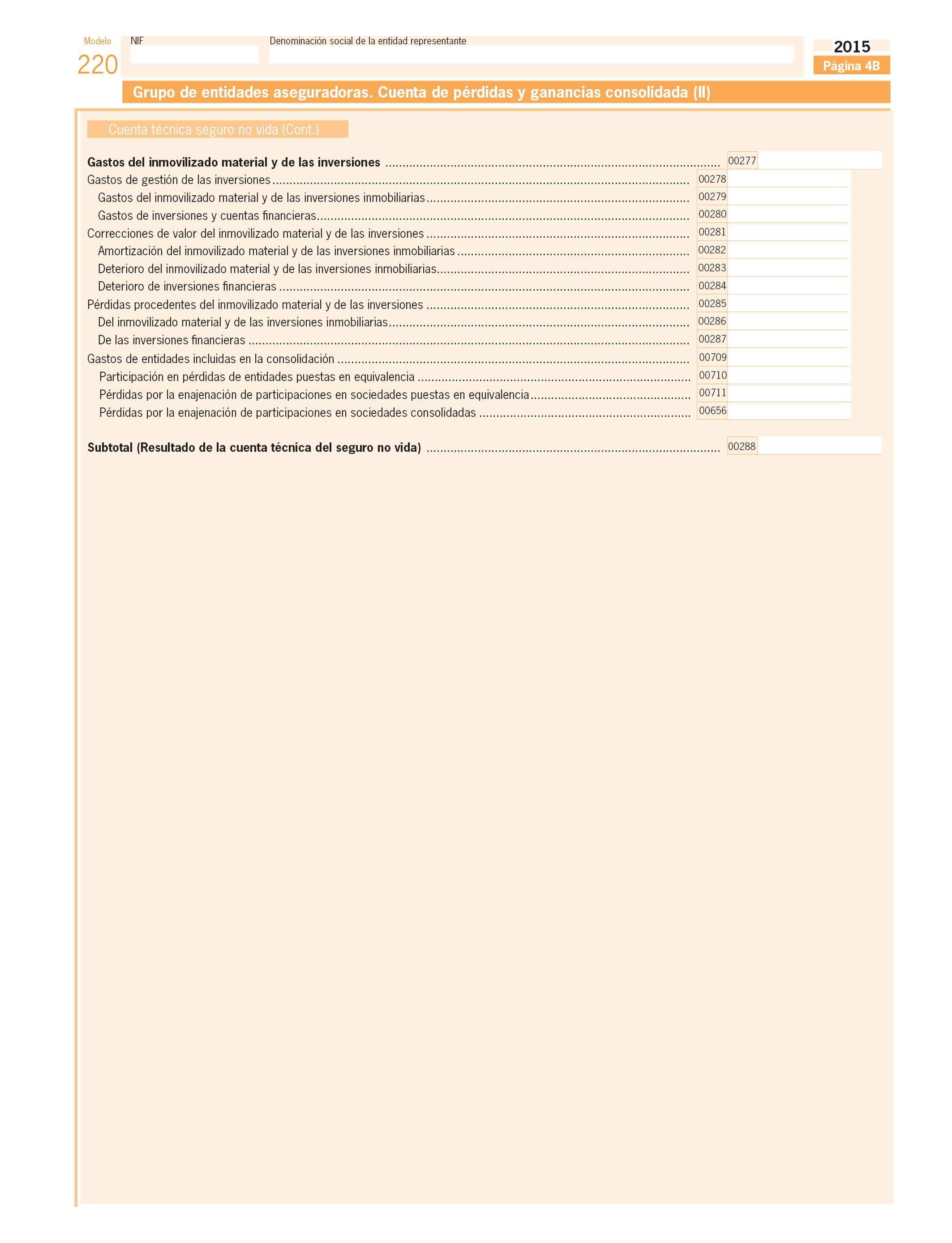

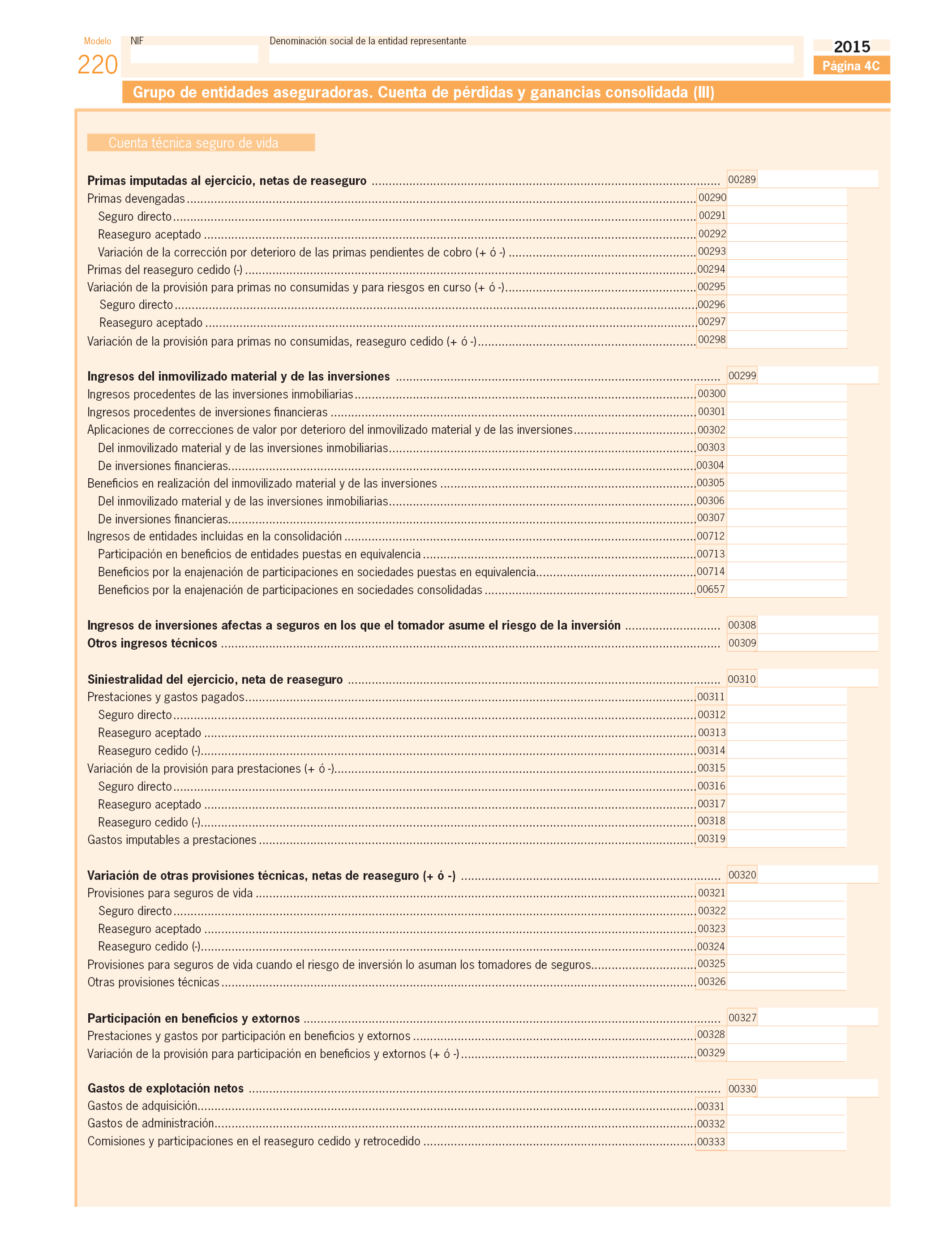

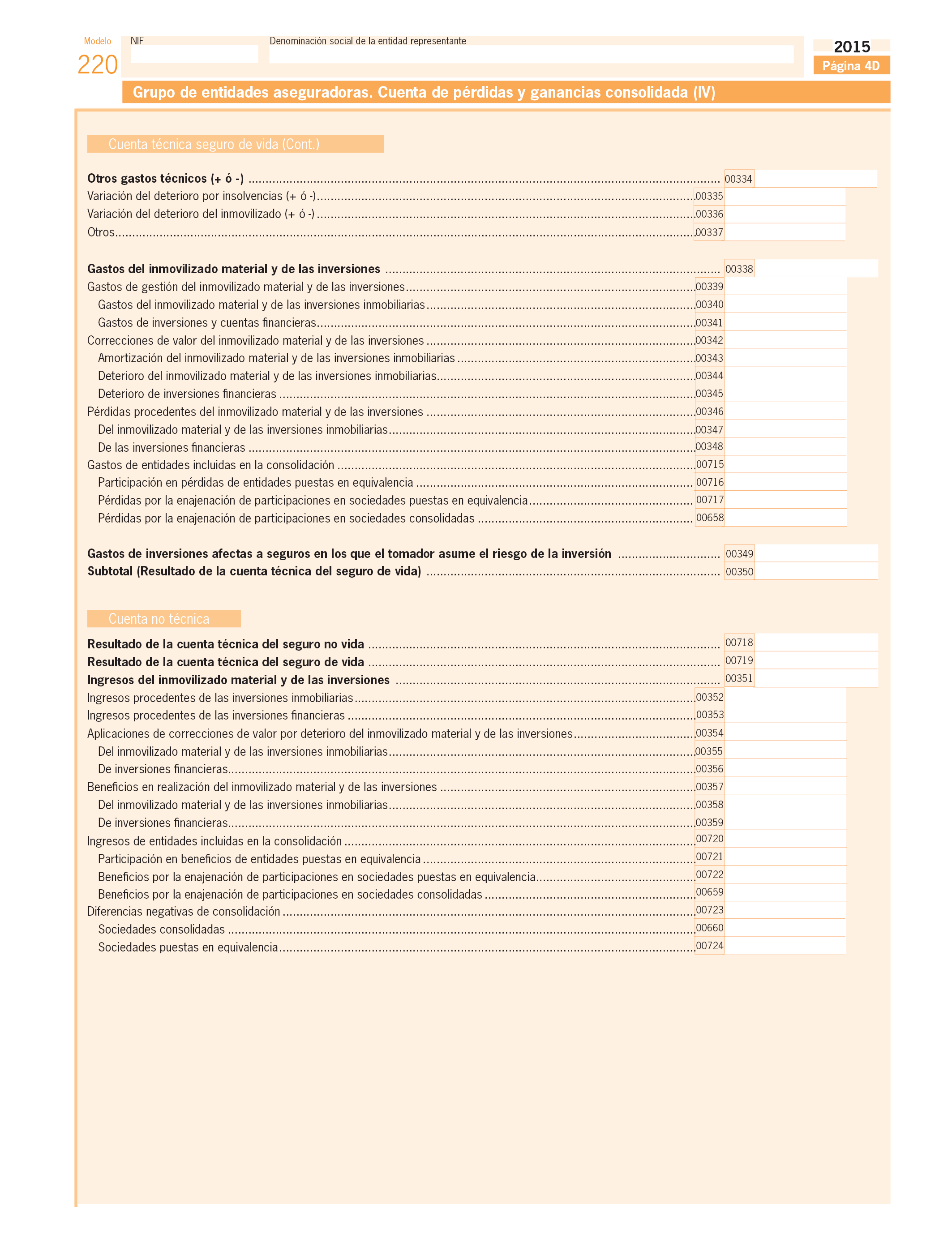

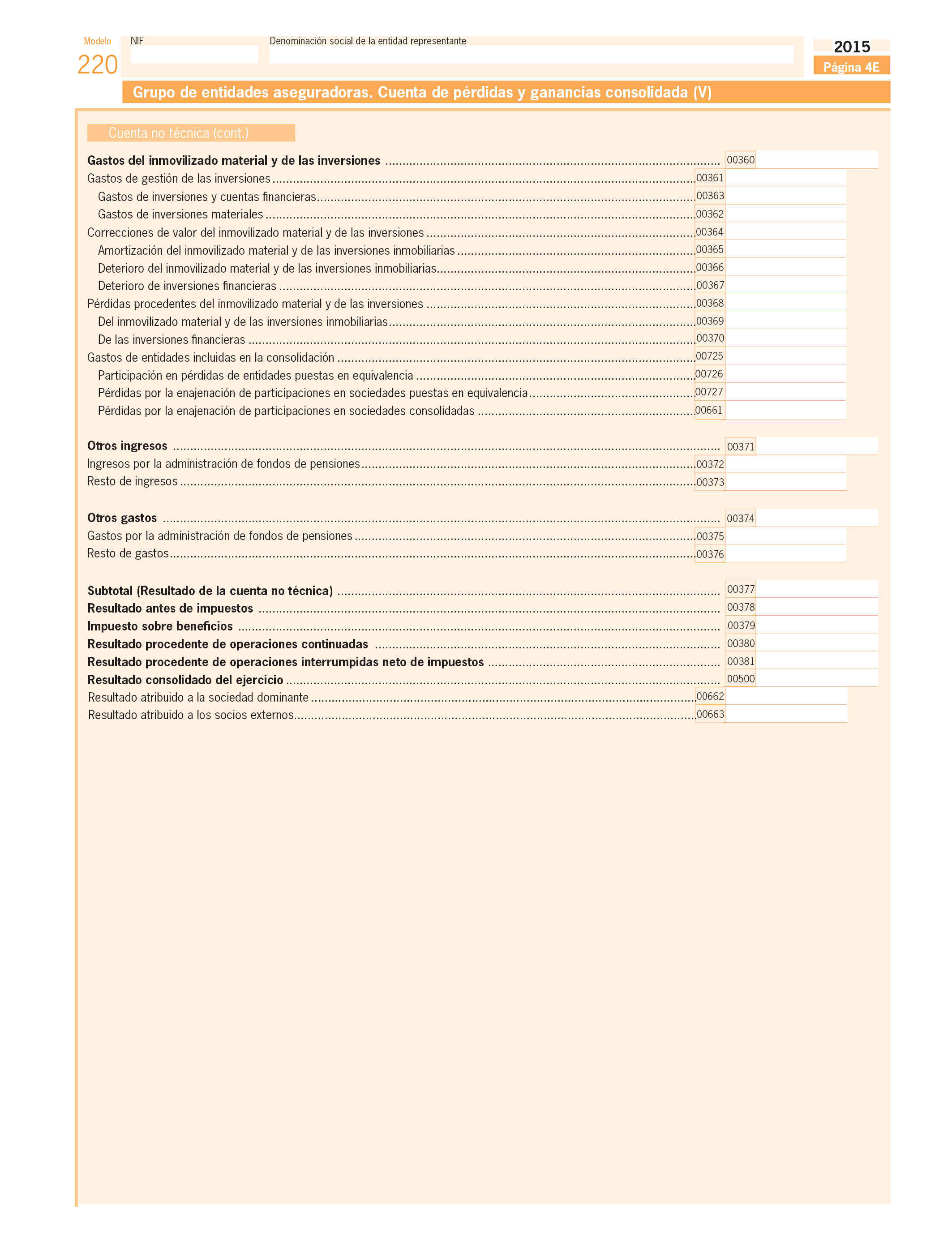

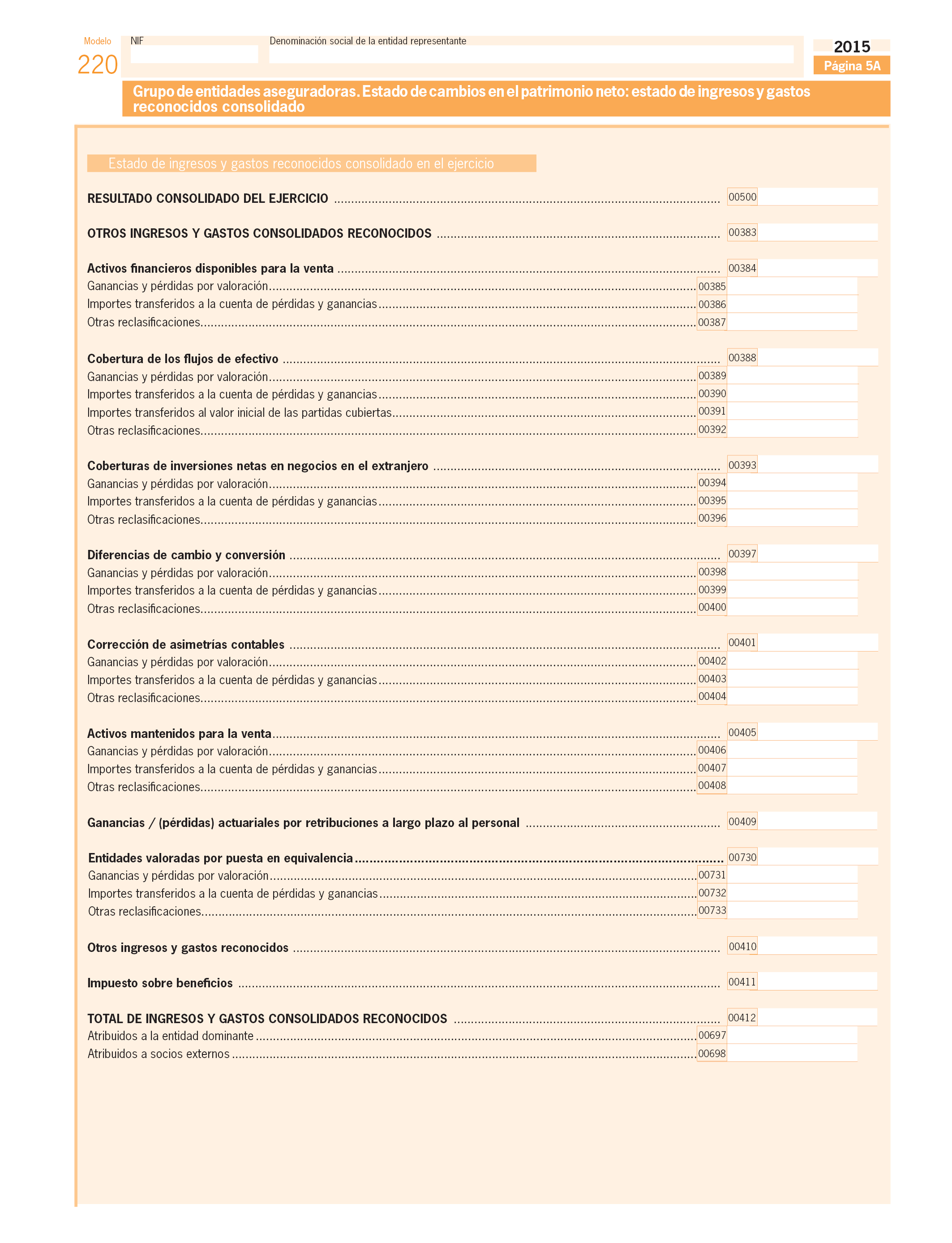

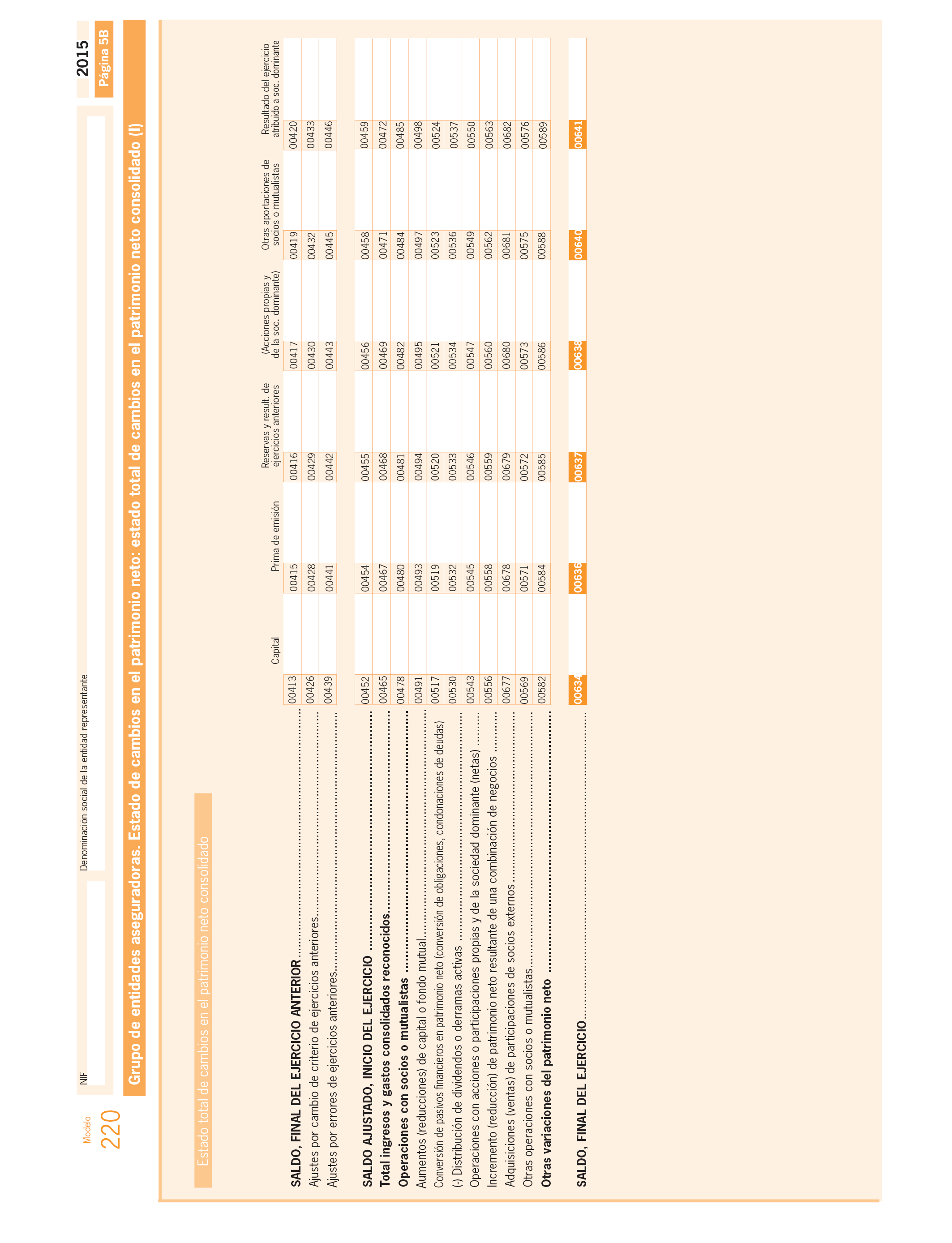

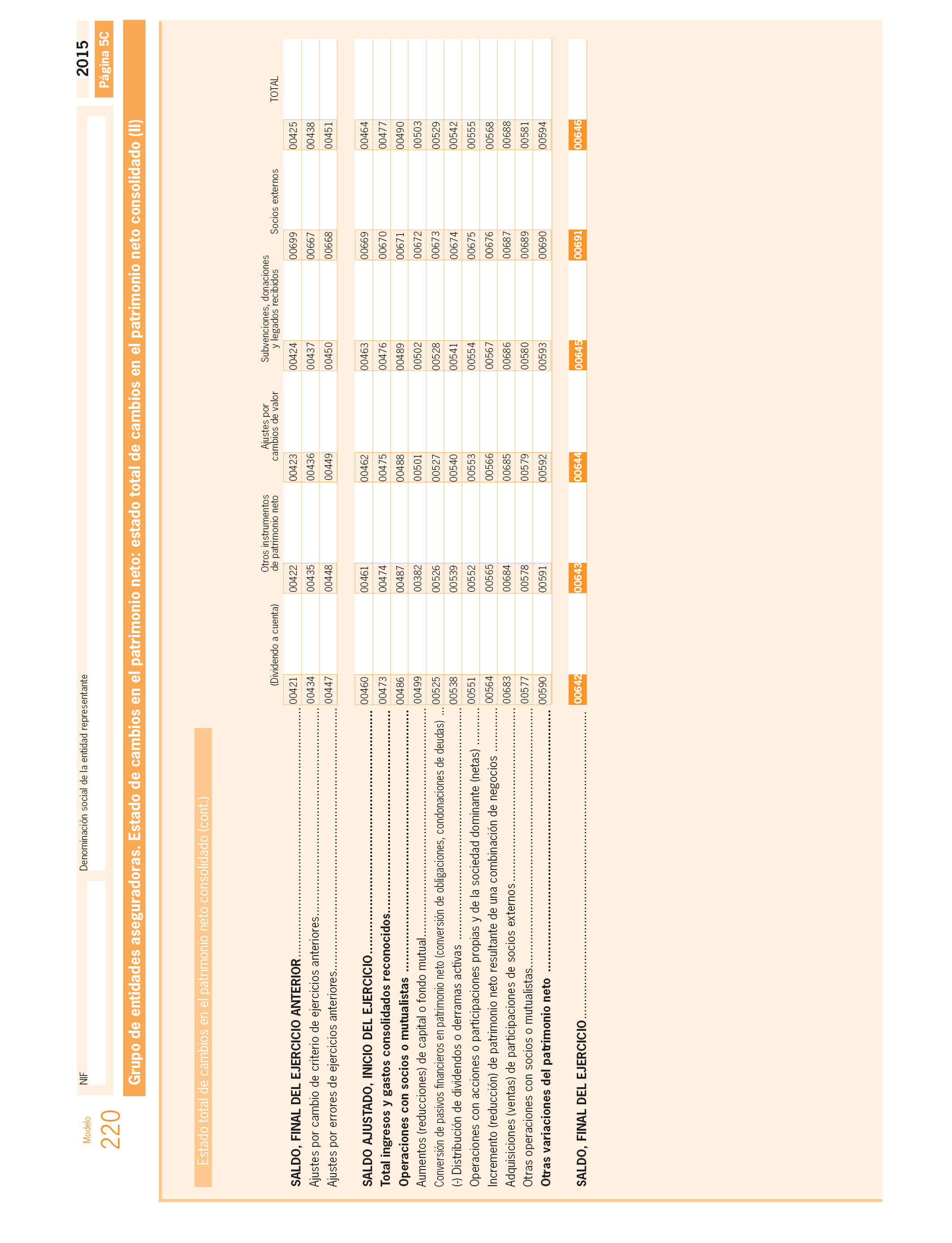

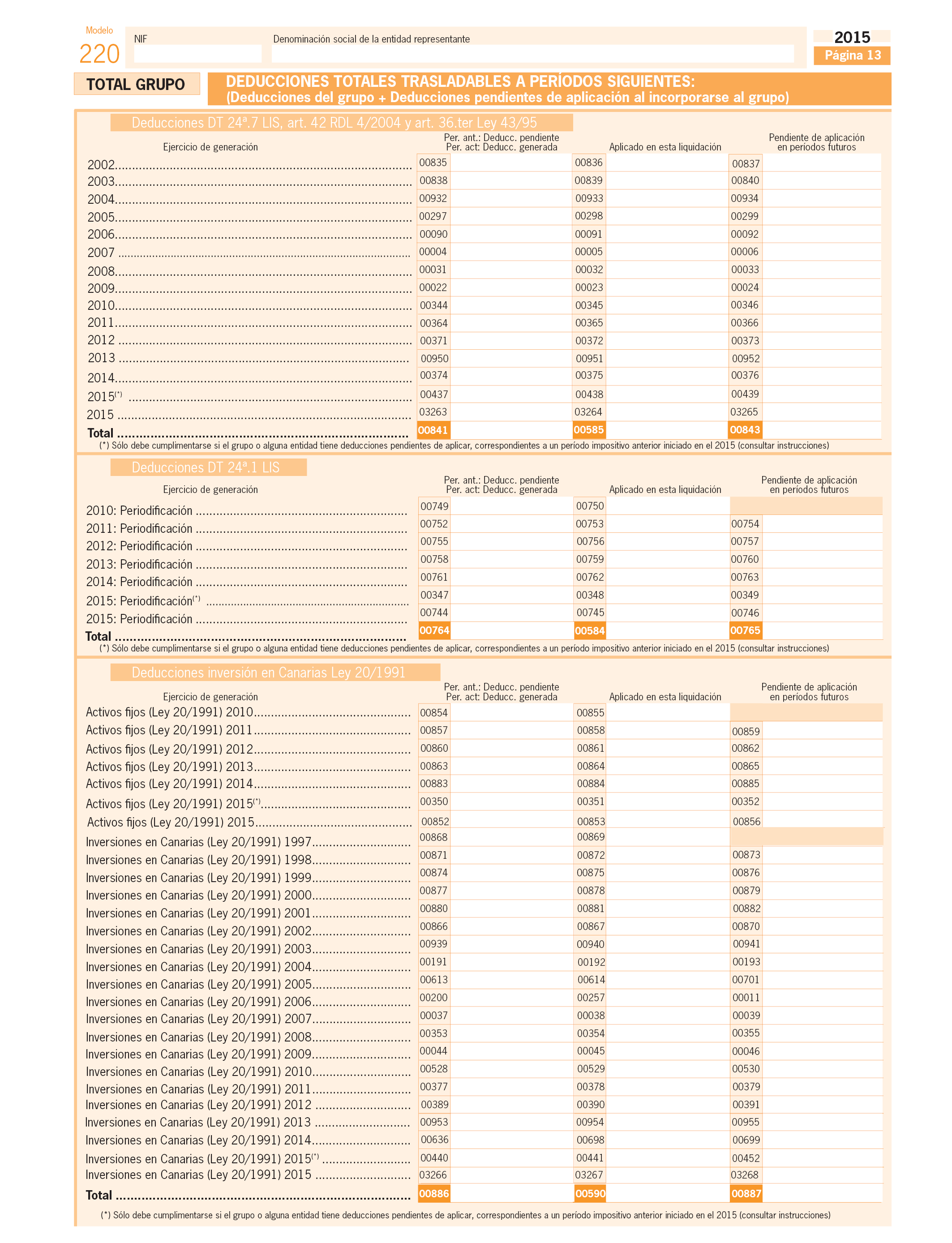

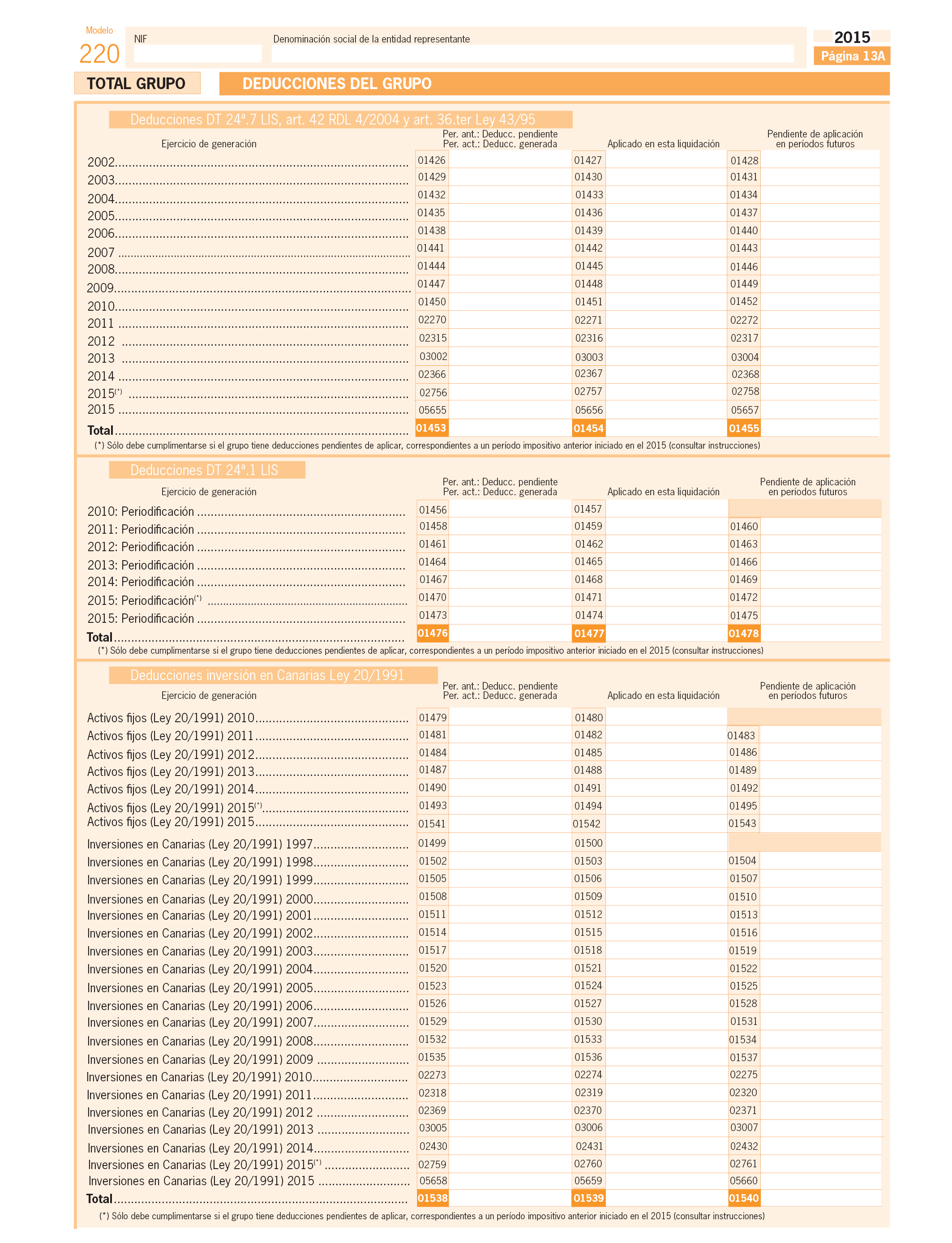

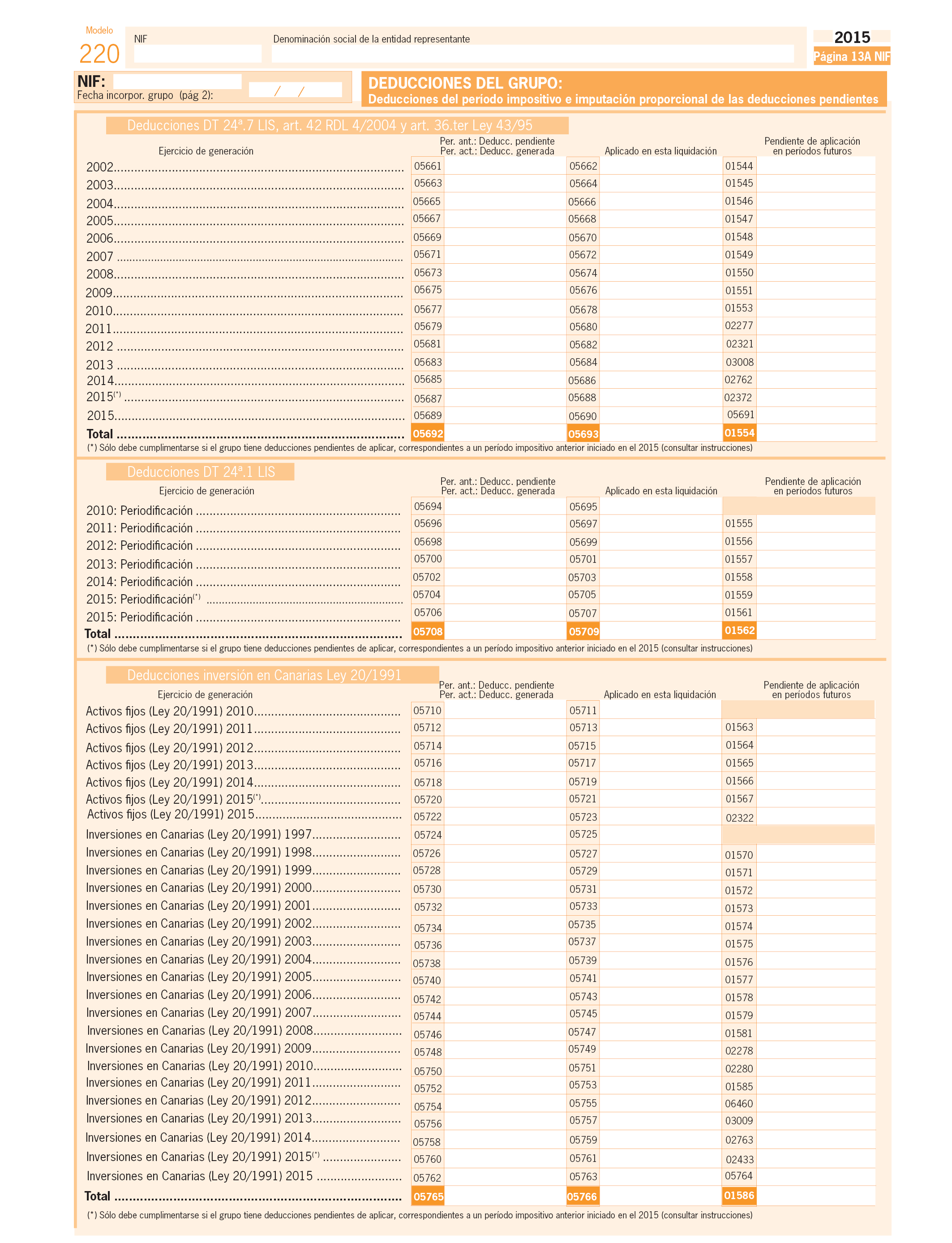

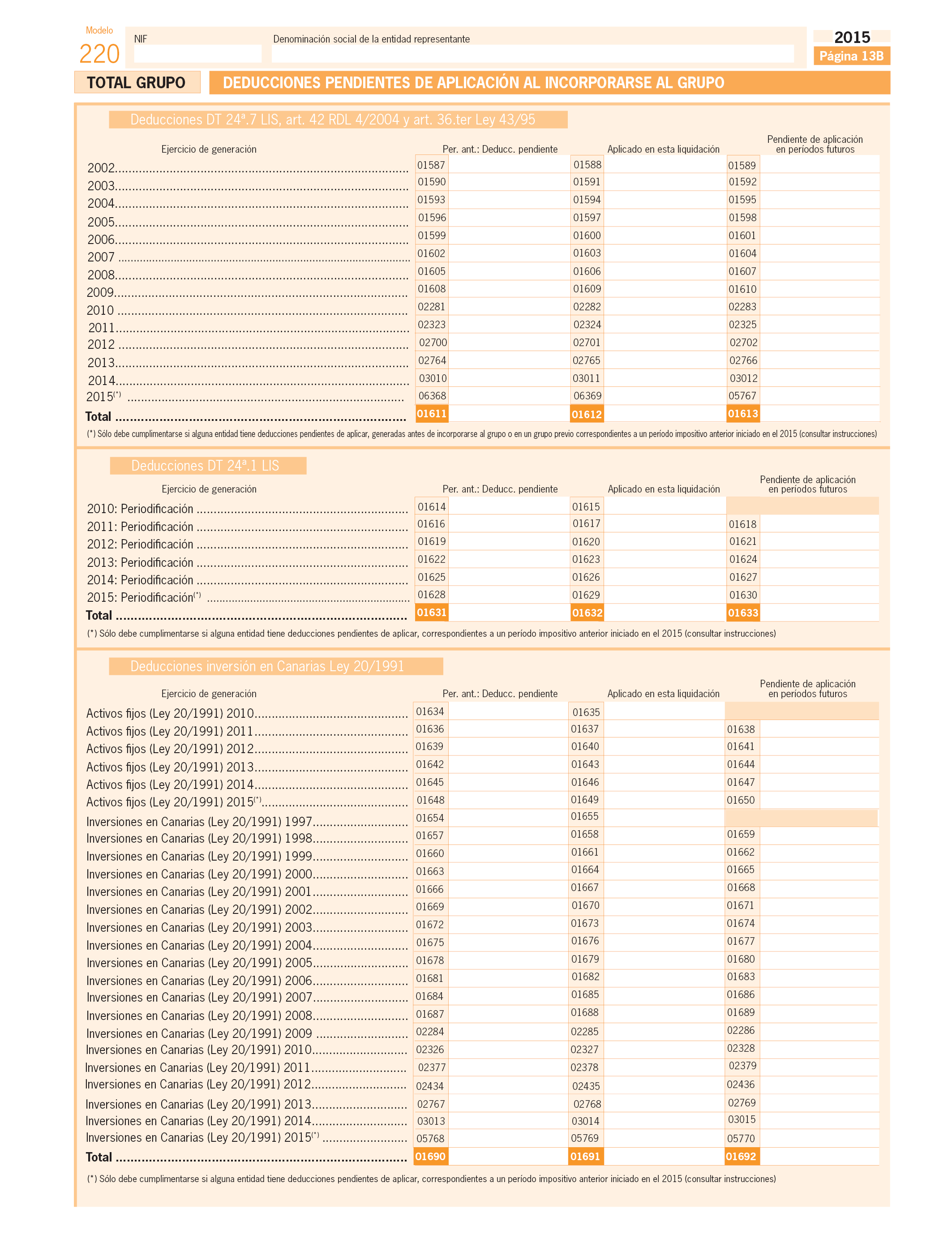

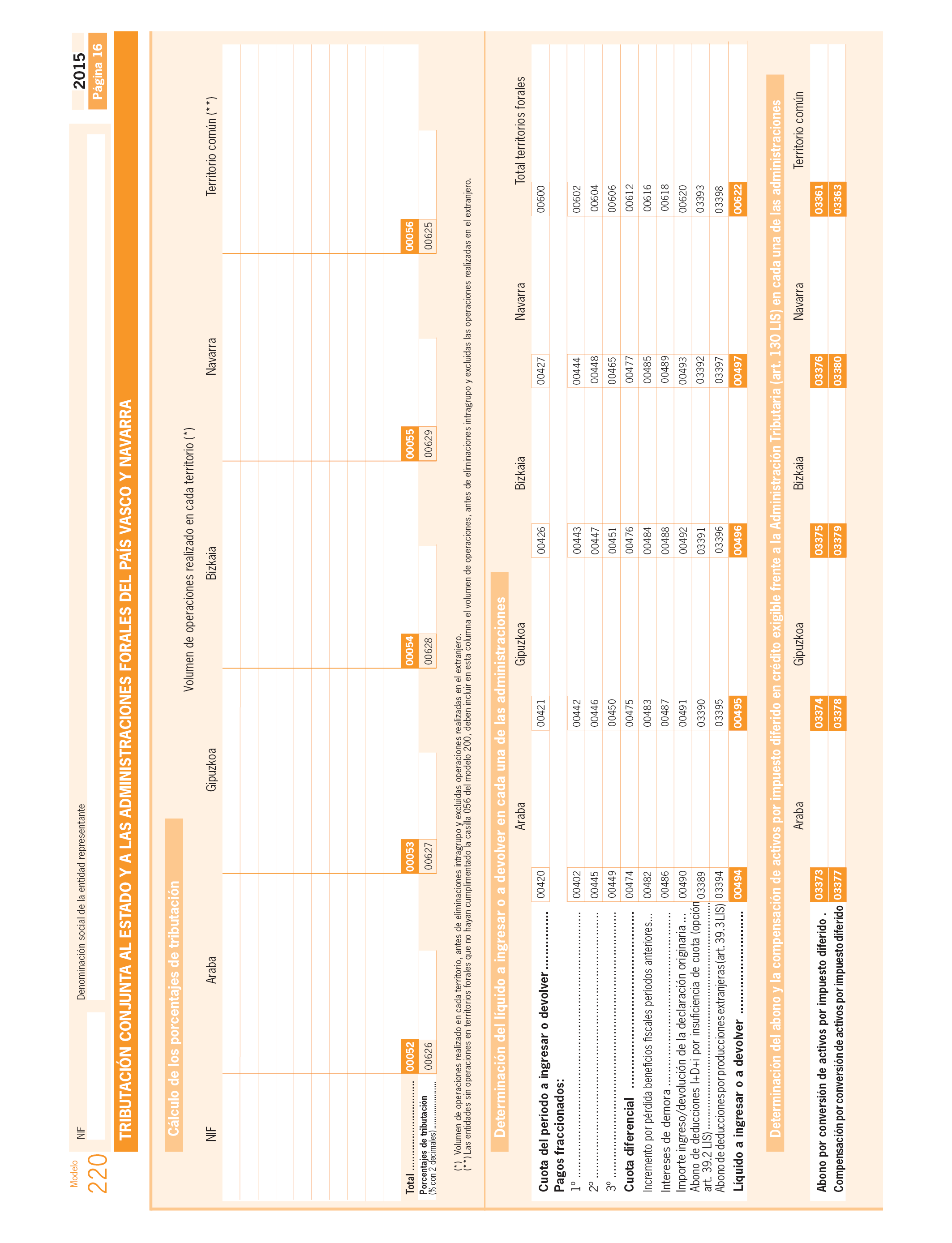

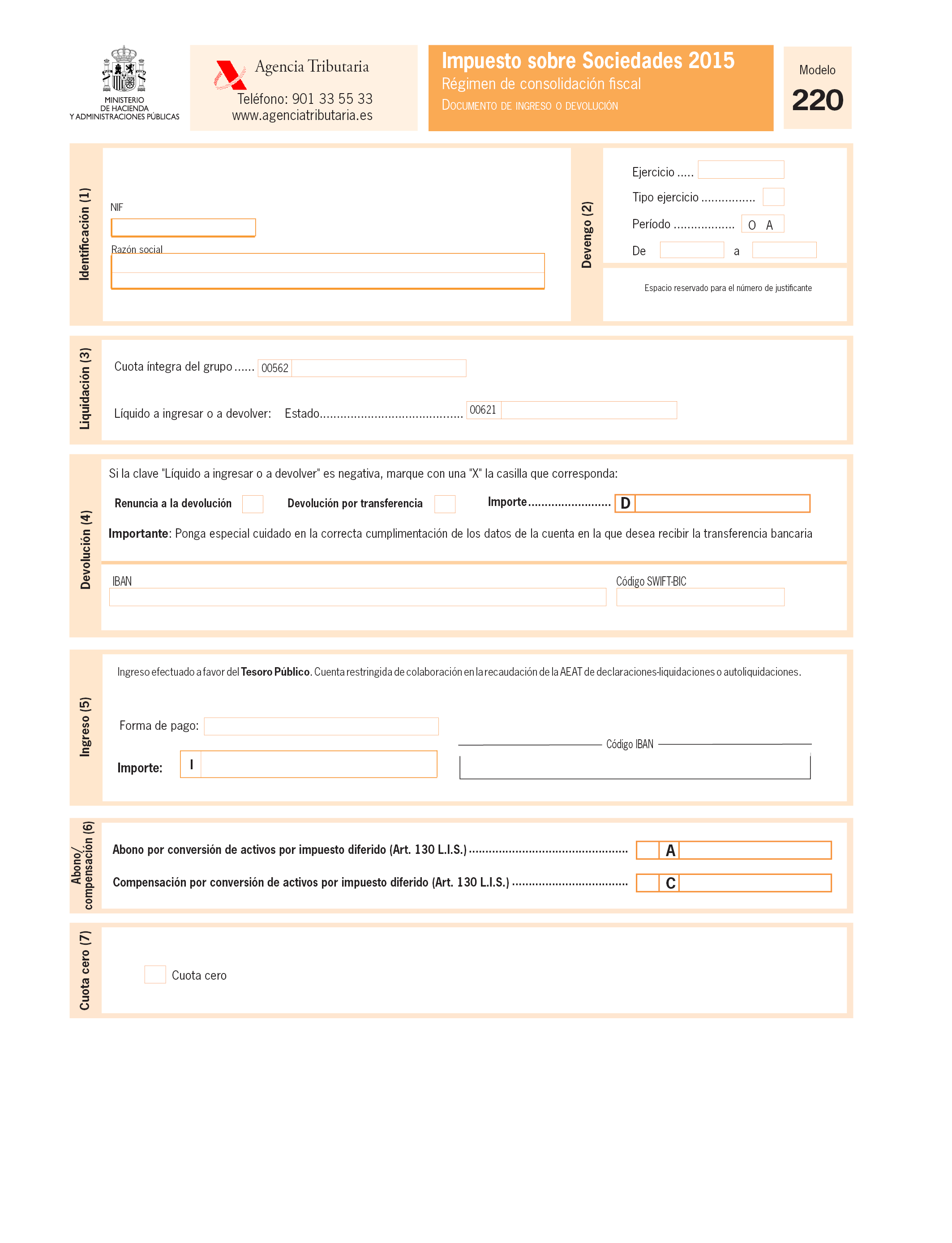

2.º Modelo 220: Declaración del Impuesto sobre Sociedades-Régimen de consolidación fiscal correspondiente a los grupos fiscales, que figura en el Anexo II de la presente orden.

b) Documentos de ingreso o devolución:

1.º Modelo 200: Documento de ingreso o devolución del Impuesto sobre Sociedades, que figura en el Anexo I de esta orden. El número de justificante que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 200.

2.º Modelo 206: Documento de ingreso o devolución del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), que figura en el Anexo I de esta orden. El número de justificante que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 206.

3.º Modelo 220: Documento de ingreso o devolución del Impuesto sobre Sociedades-Régimen de consolidación fiscal, que figura en el Anexo II de esta orden. El número de justificante que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 220.

2. El modelo 200, que figura como Anexo I de la presente orden, es aplicable, con carácter general, a todos los contribuyentes del Impuesto sobre Sociedades y a todos los contribuyentes por el Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español) obligados a presentar y suscribir la declaración por cualquiera de estos impuestos.

3. El modelo 220, que figura como Anexo II de la presente orden, es aplicable a los grupos fiscales, incluidos los de cooperativas, que tributen por el régimen fiscal especial establecido en el capítulo VI del título VII de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades (en adelante Ley 27/2014) y en el Real Decreto 1345/1992, de 6 de noviembre, por el que se dictan normas para la adaptación de las disposiciones que regulan la tributación sobre el beneficio consolidado a los grupos de sociedades de cooperativas respectivamente.

1. Las declaraciones del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), correspondientes a los modelos 200, 220, así como los correspondientes documentos de ingreso o devolución, se presentarán, de acuerdo con lo previsto en el apartado a) del artículo 2 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución de naturaleza tributaria, con las especialidades establecidas en los apartados siguientes de este artículo.

2. La declaración del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), modelo 200, se presentará con arreglo al modelo aprobado en el artículo anterior de la presente orden, suscrito por el declarante o por el representante legal o representantes legales del mismo y debidamente cumplimentados todos los datos que le afecten de los recogidos en el modelo.

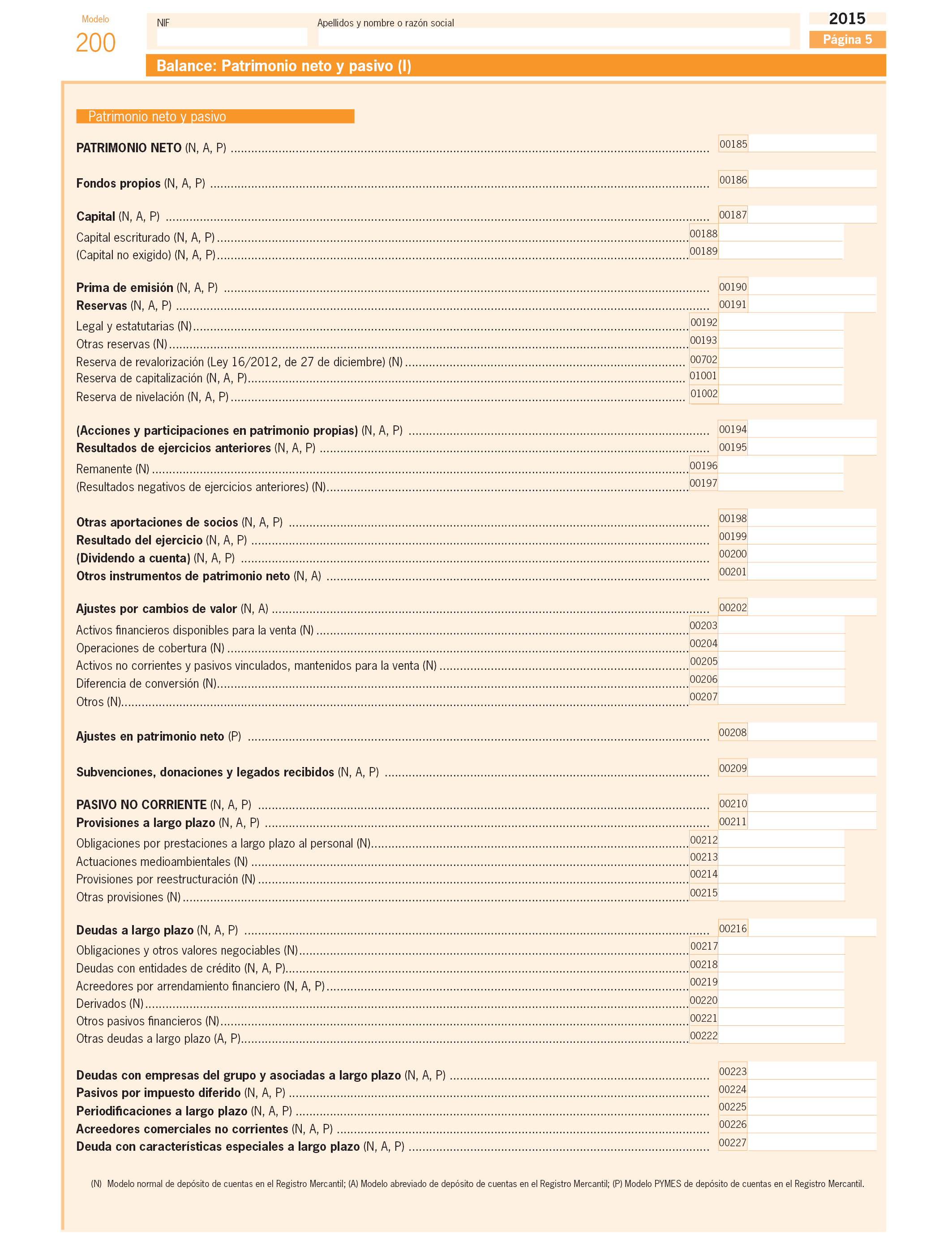

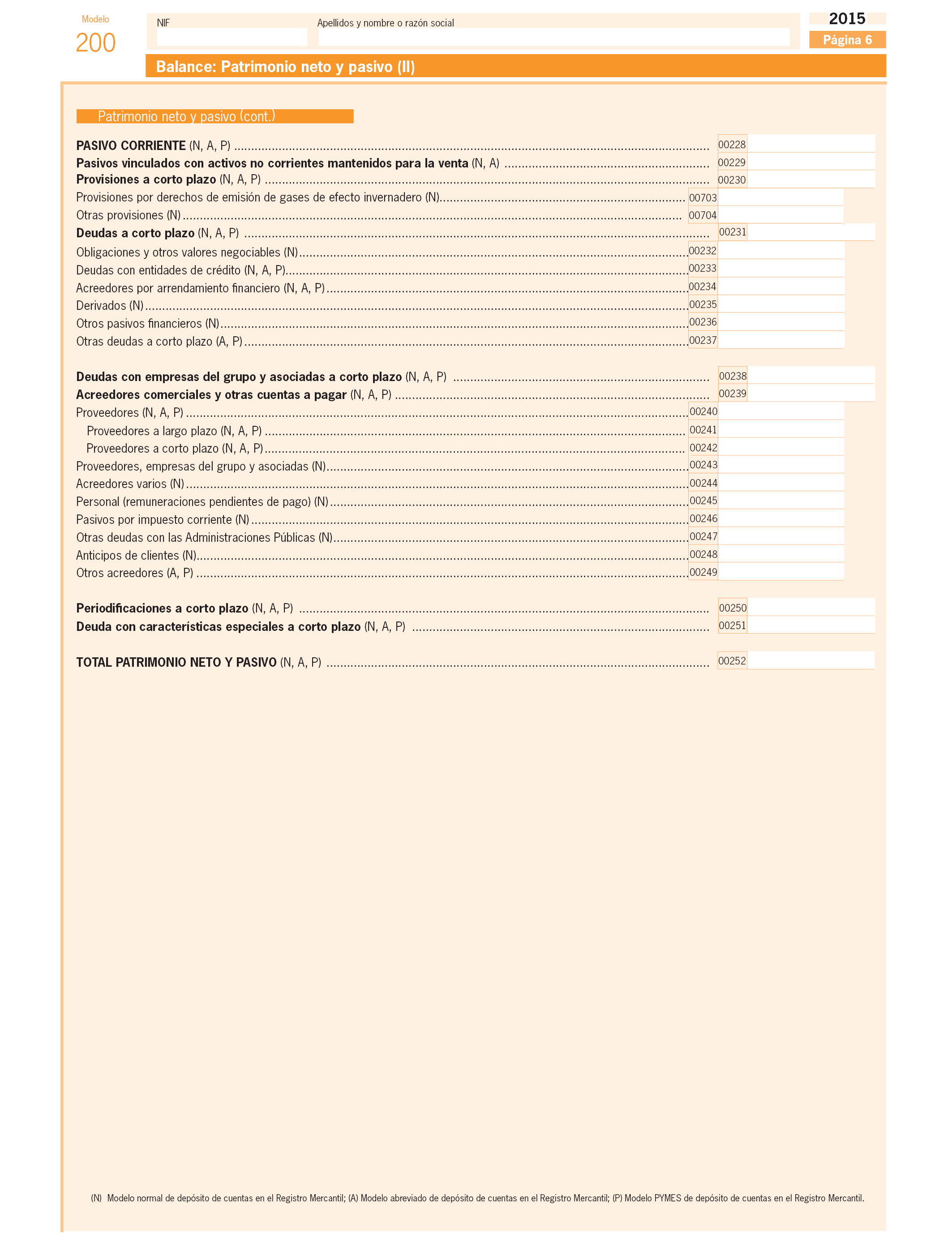

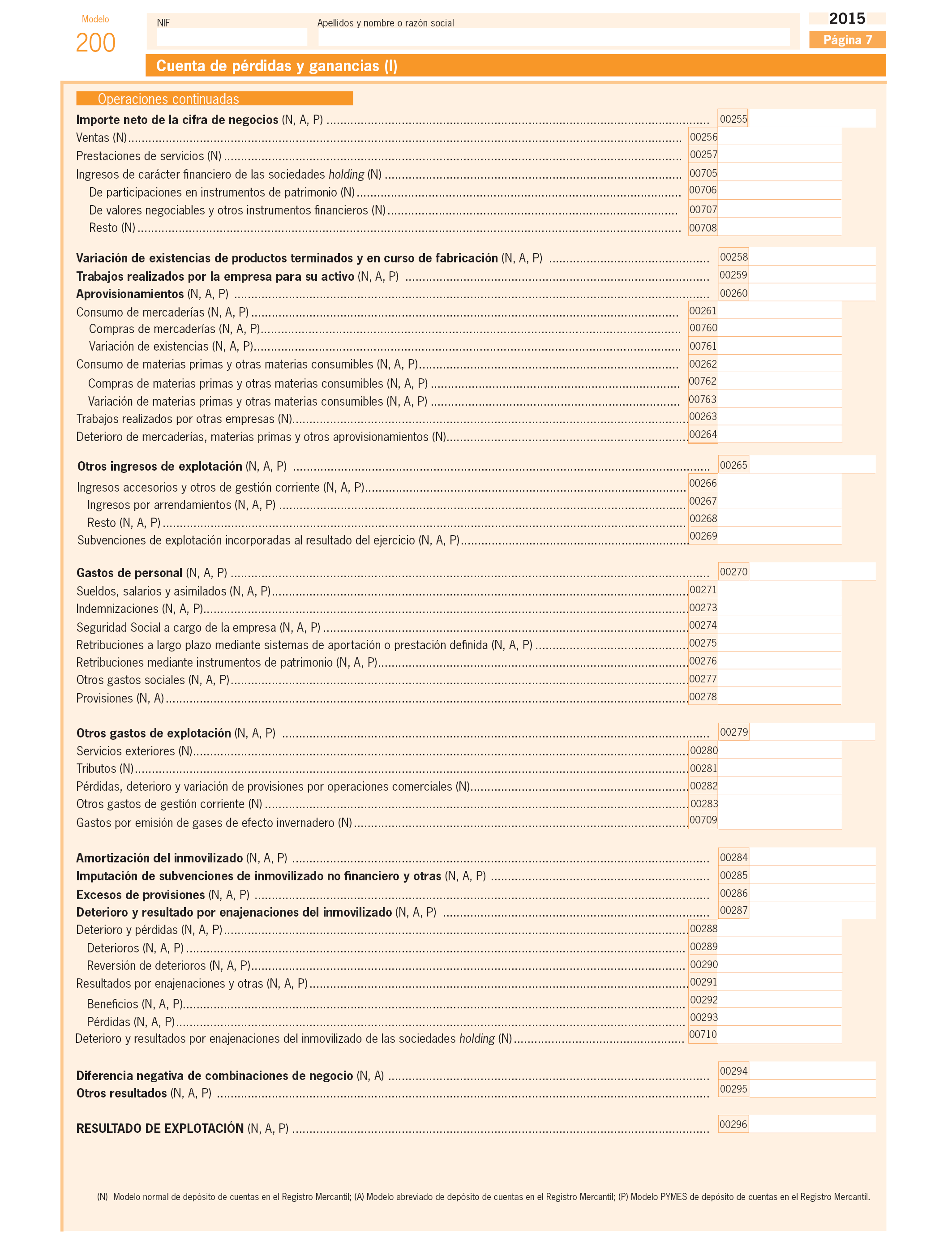

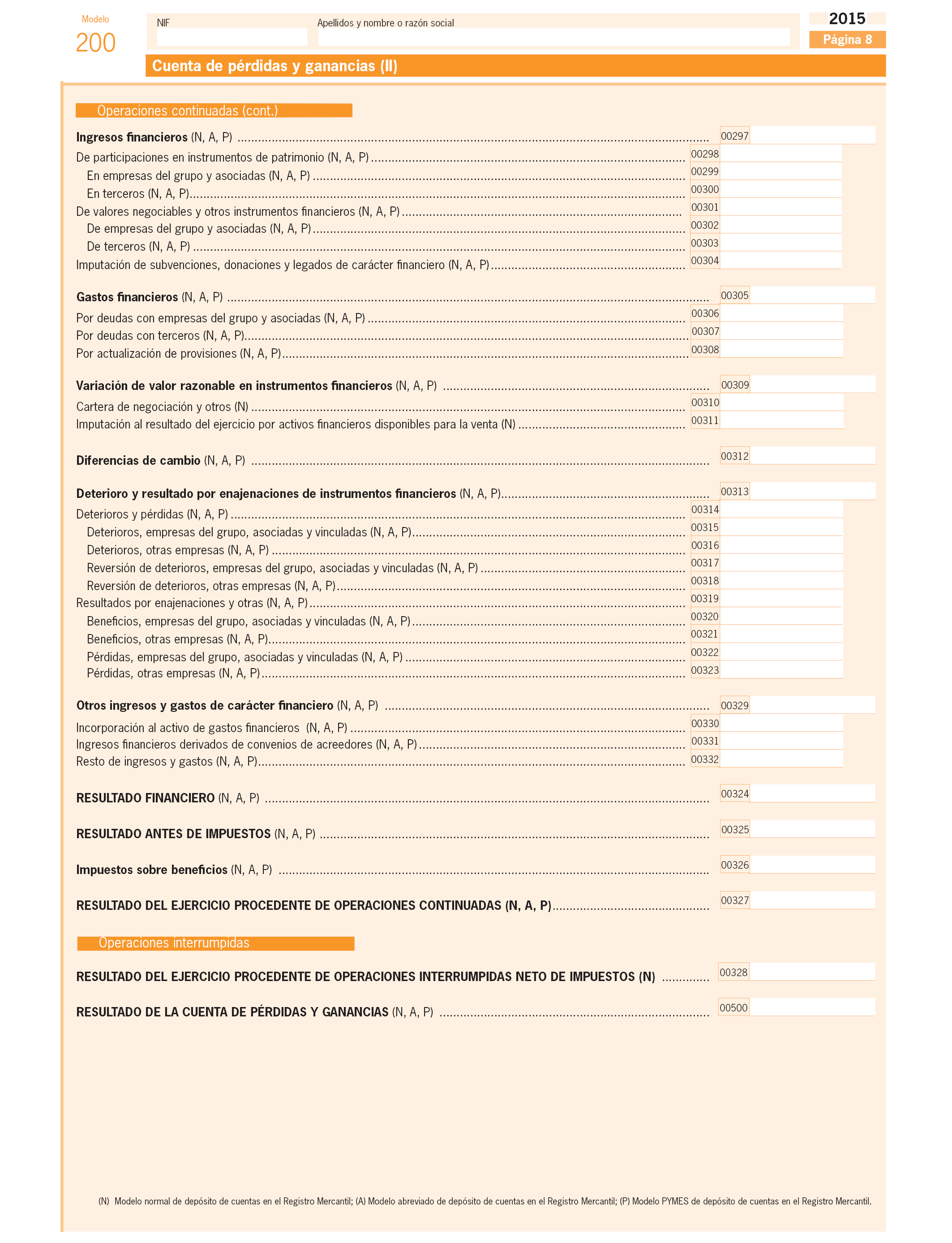

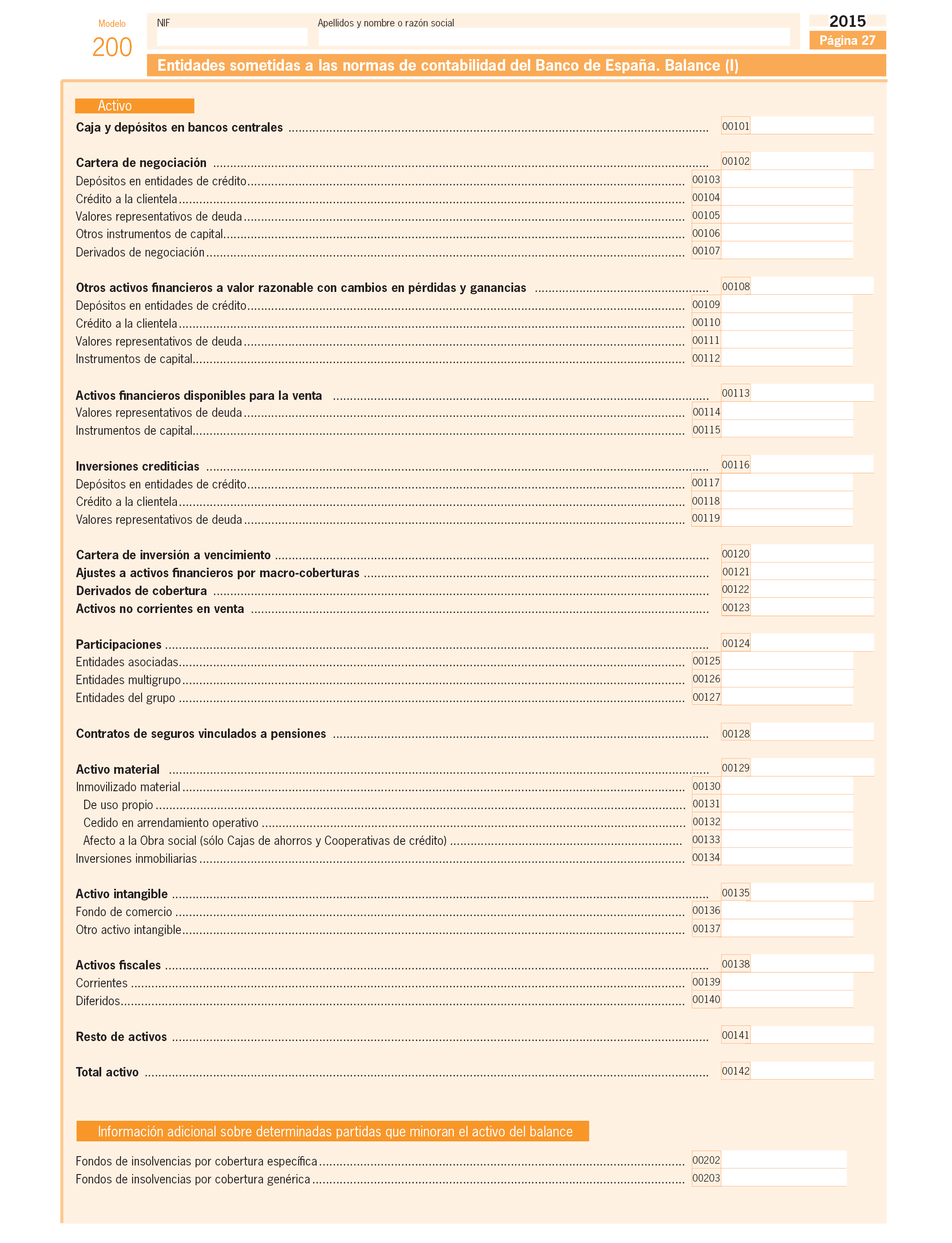

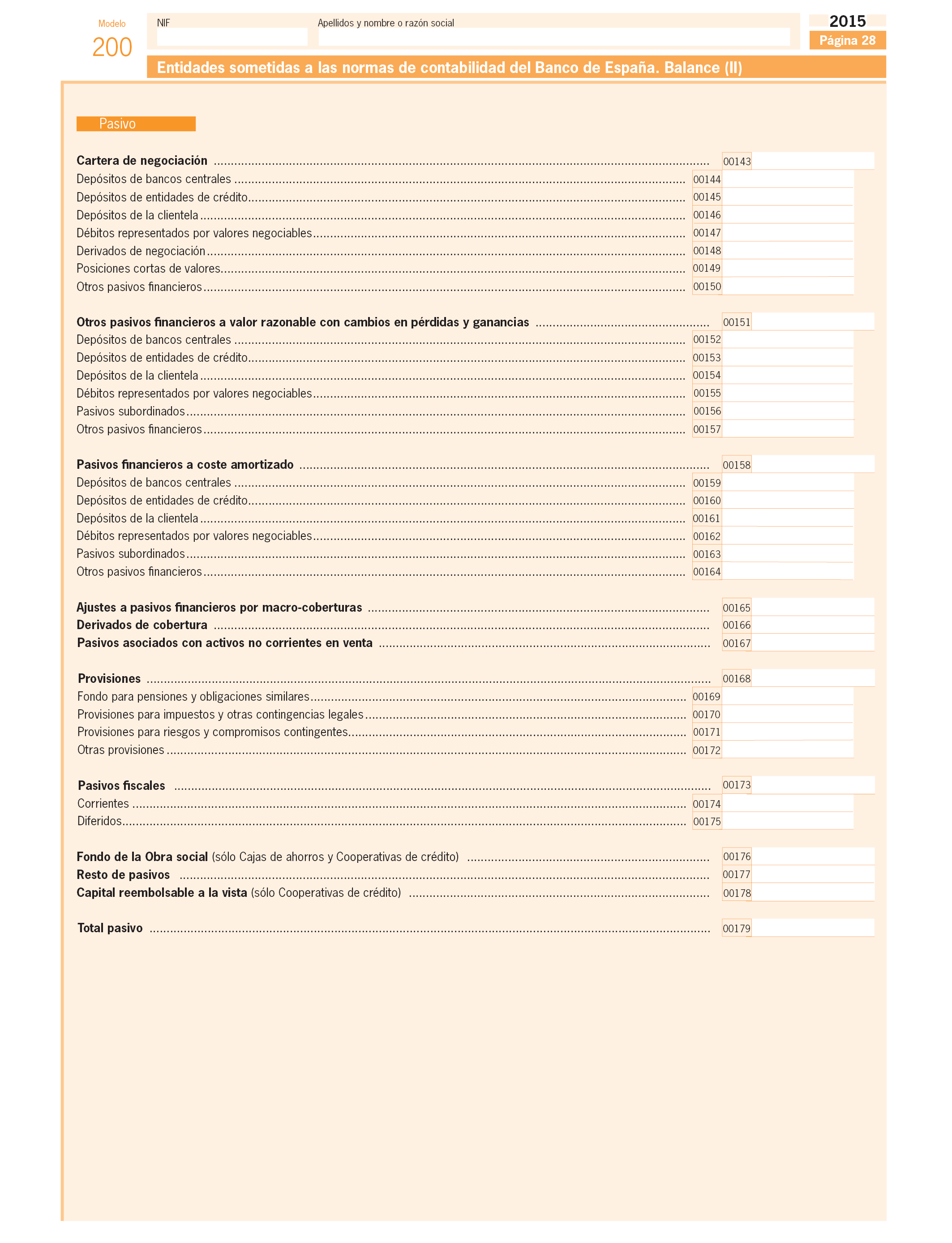

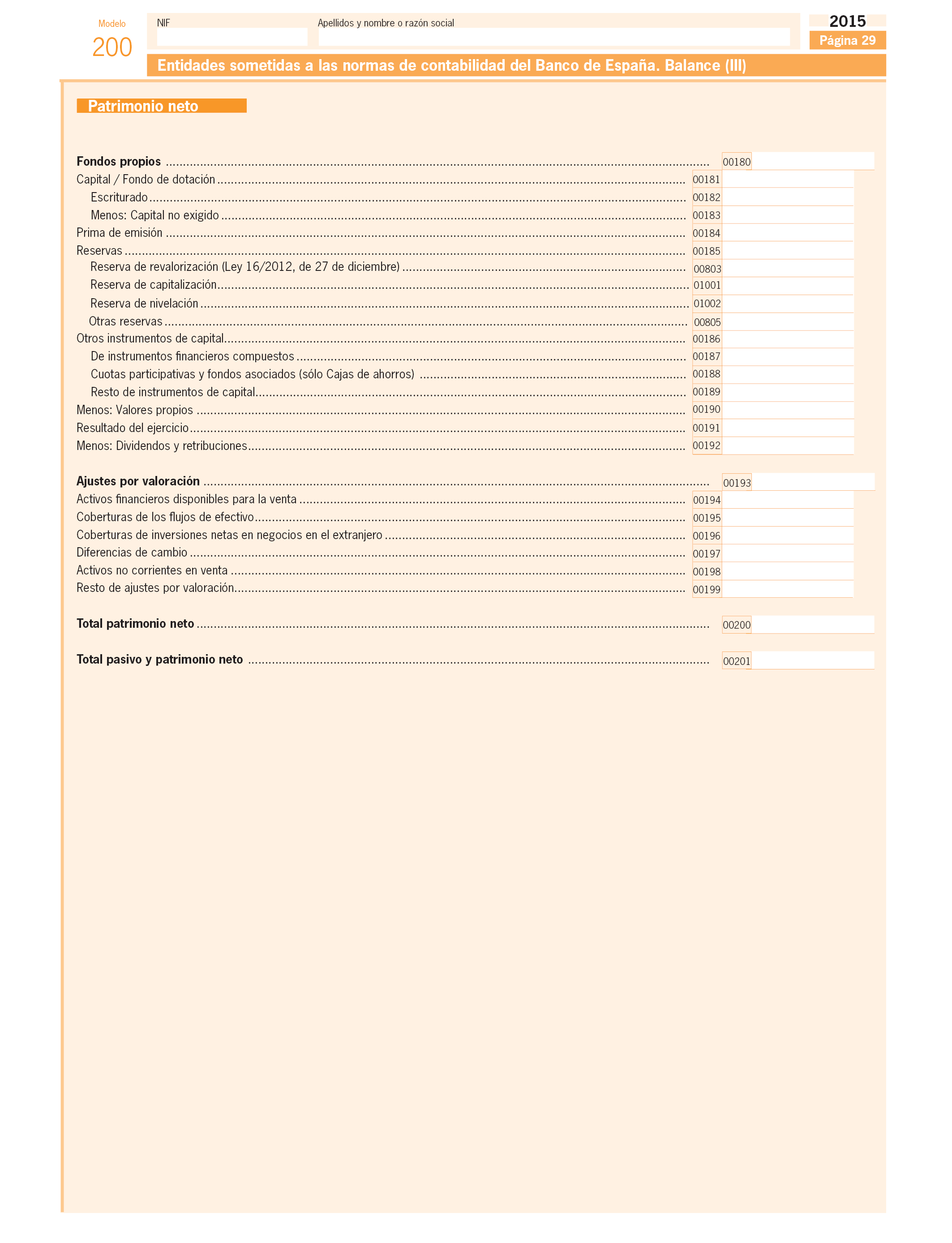

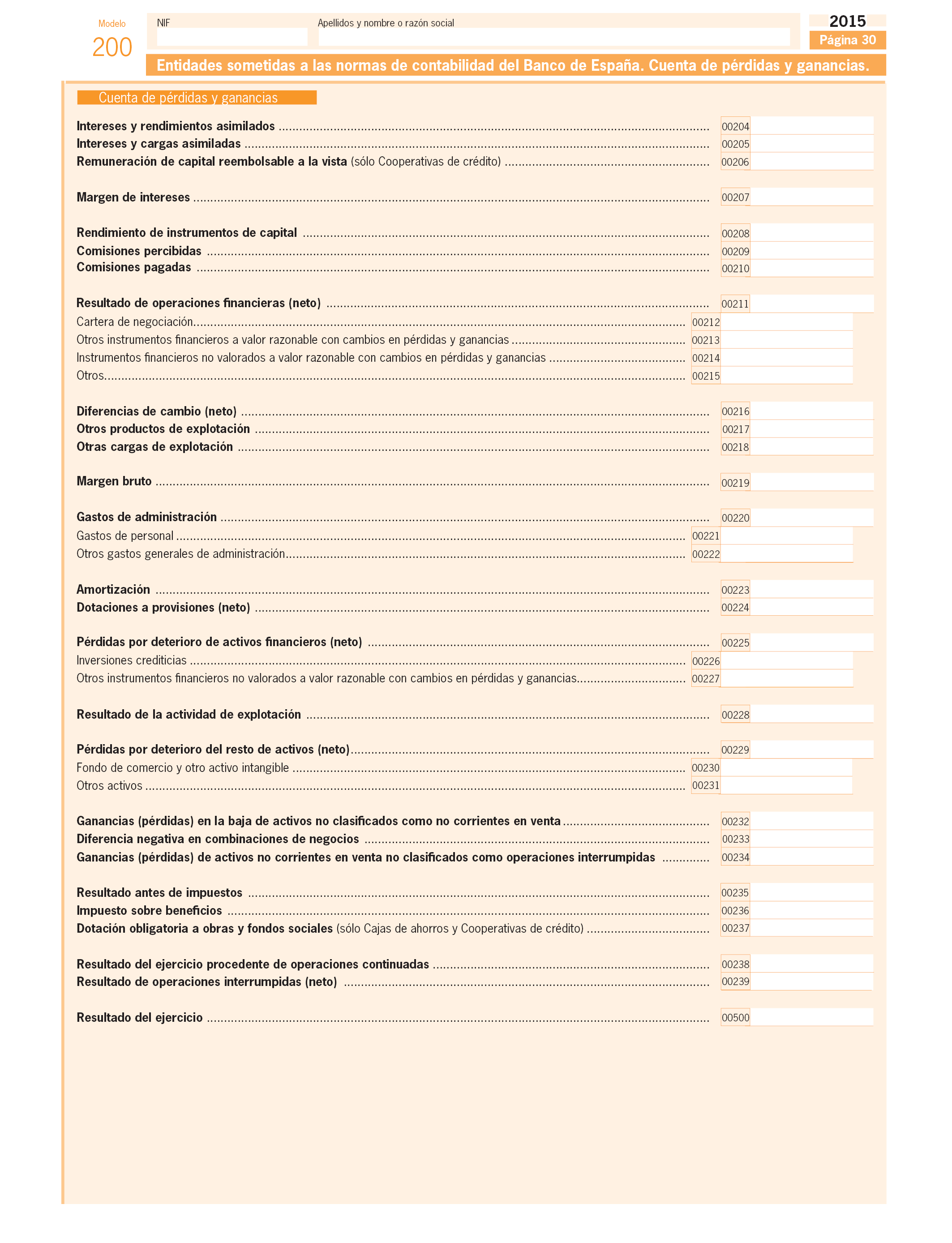

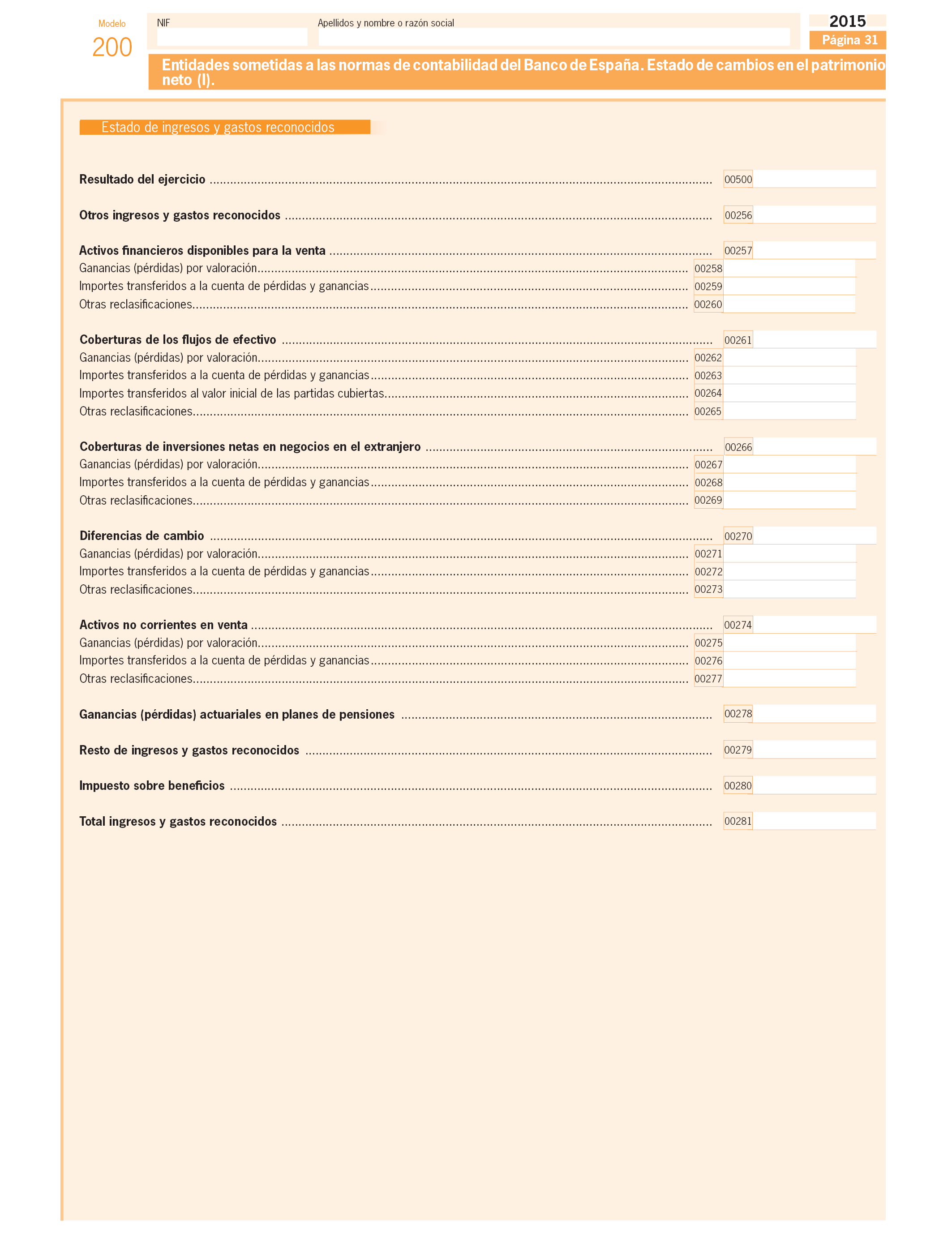

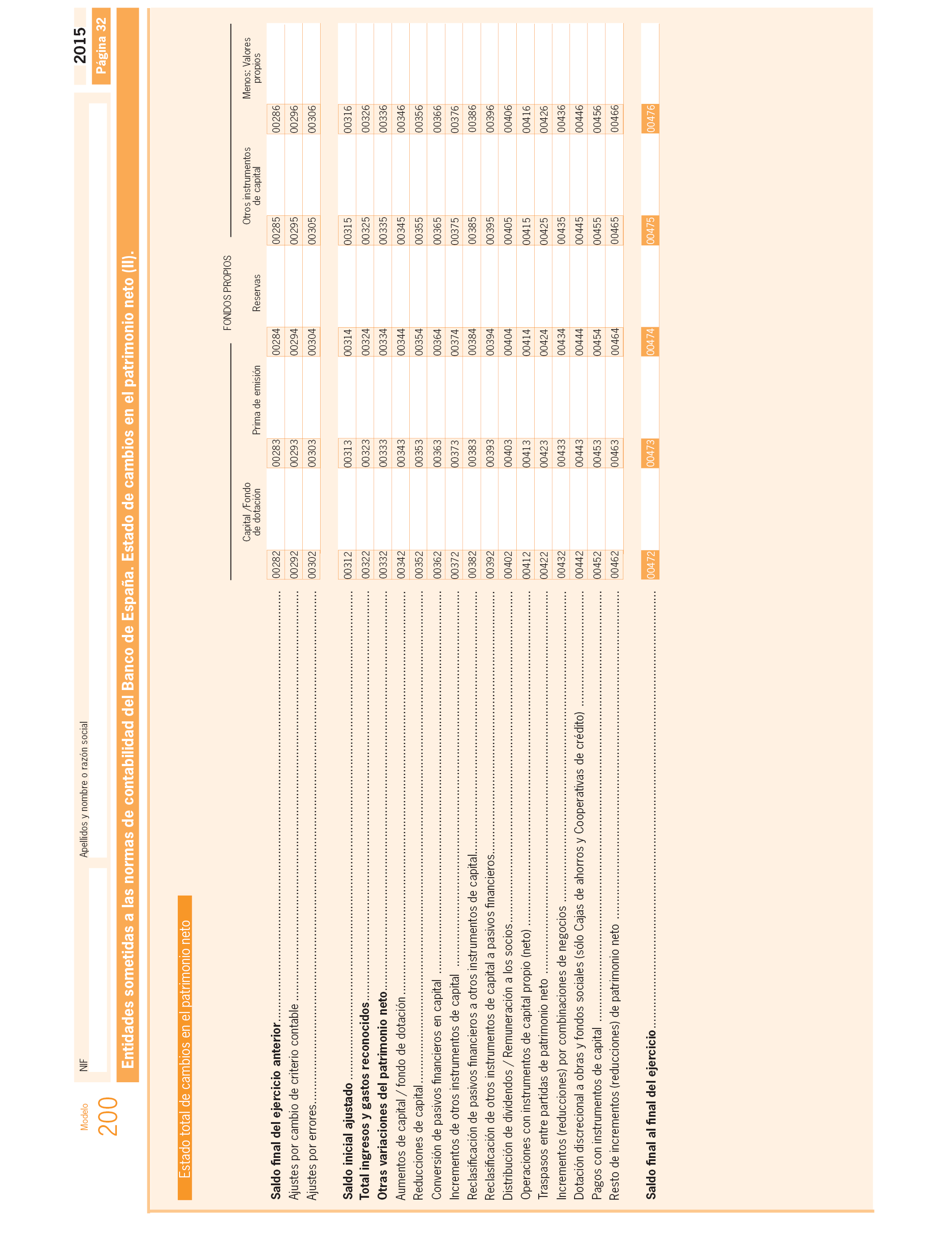

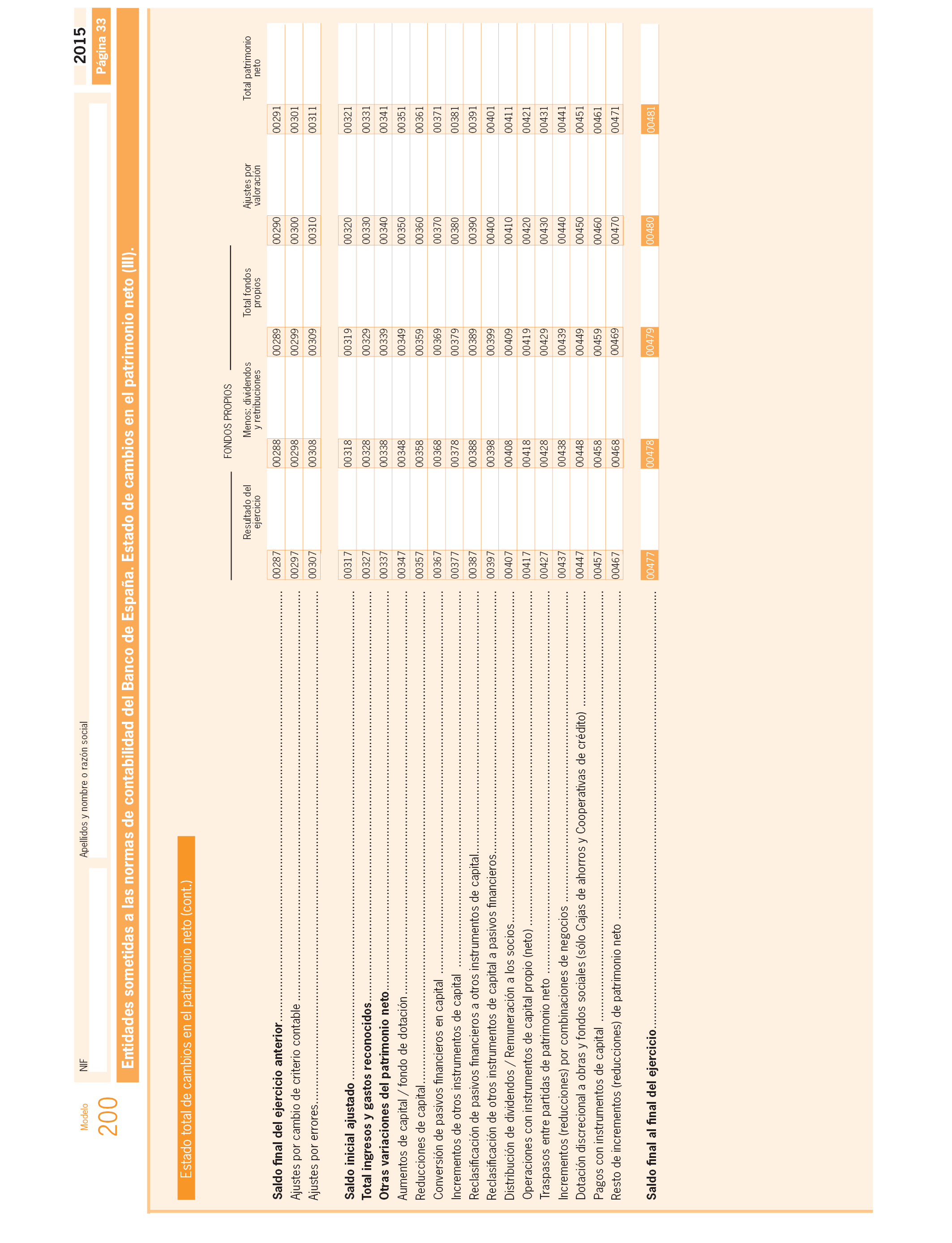

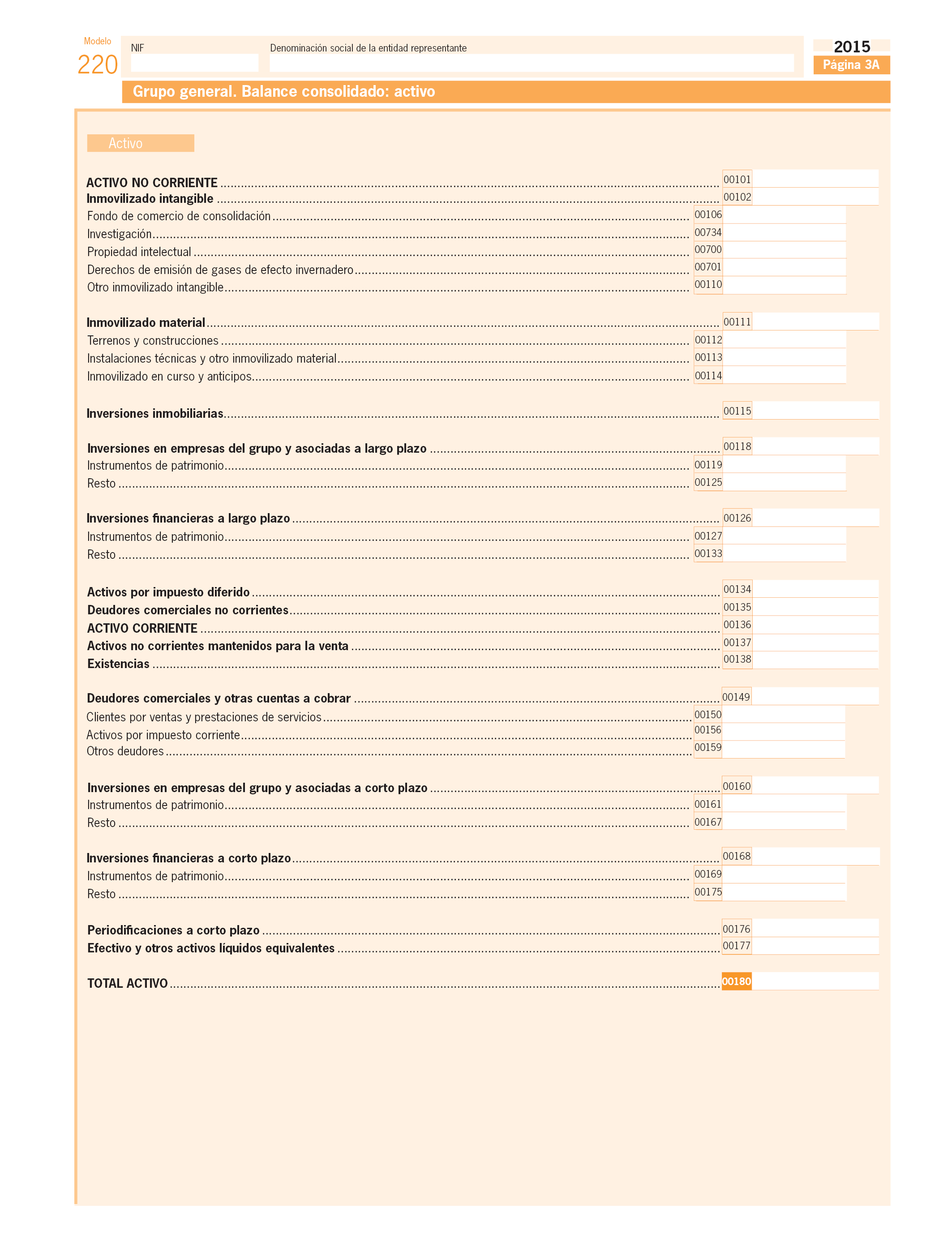

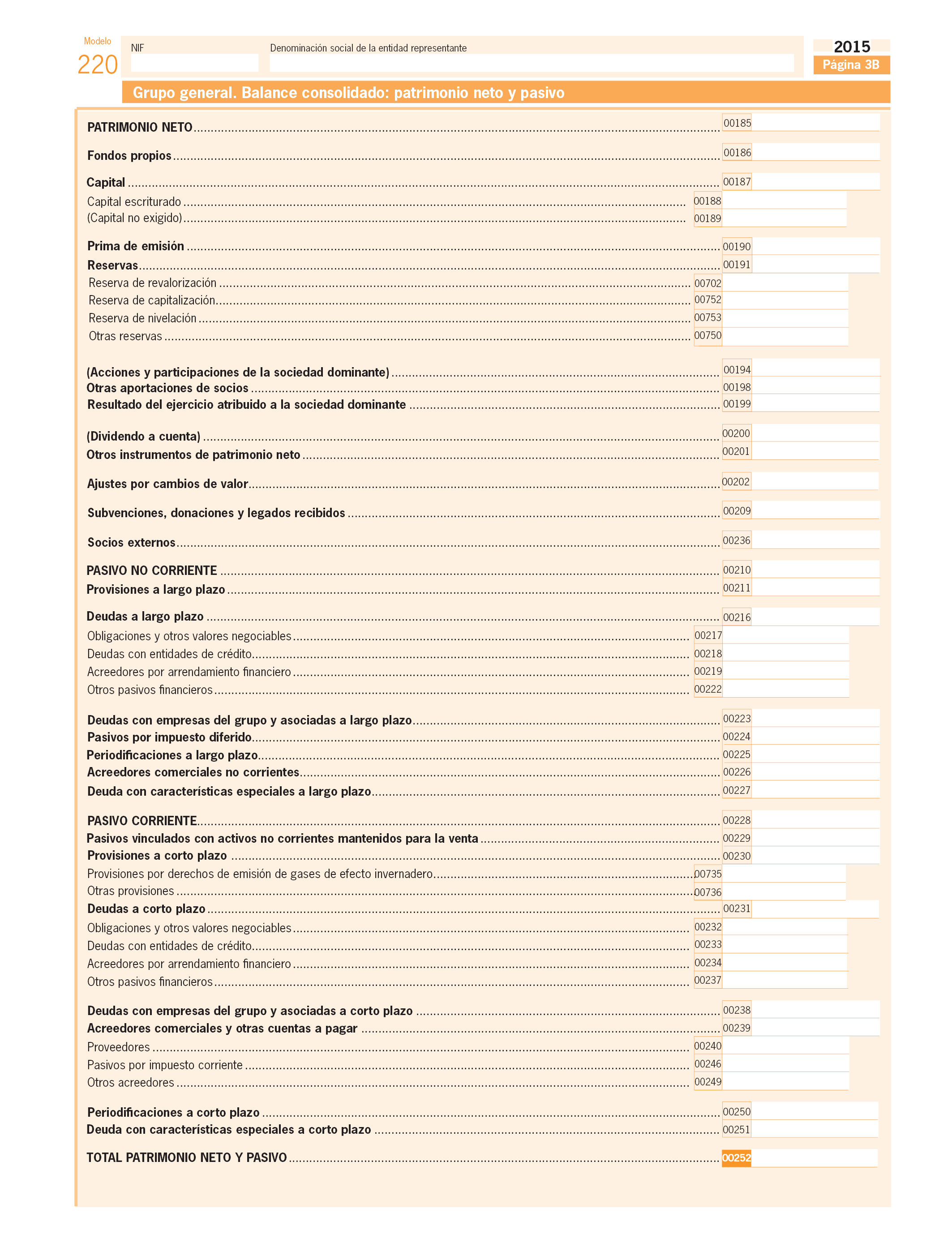

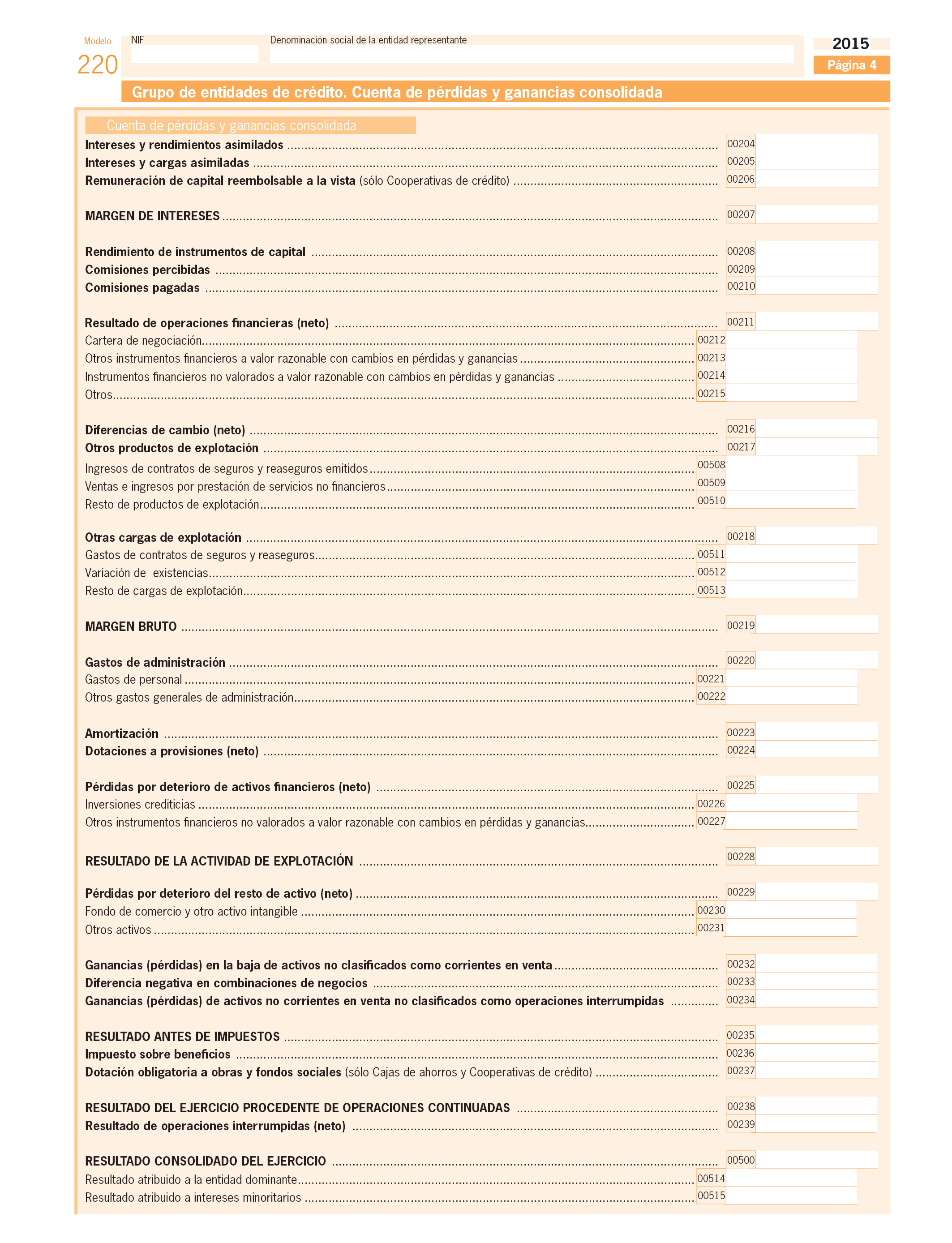

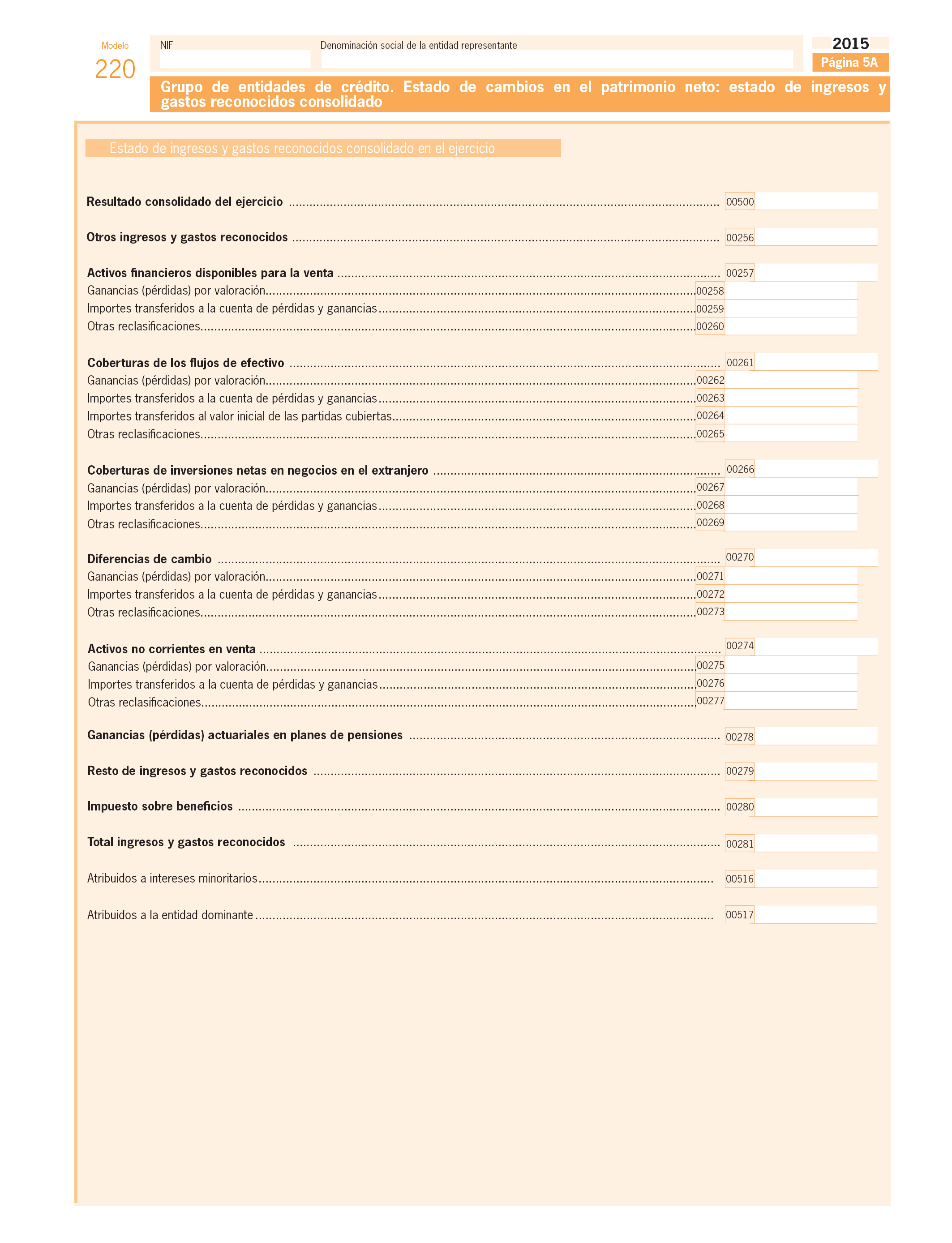

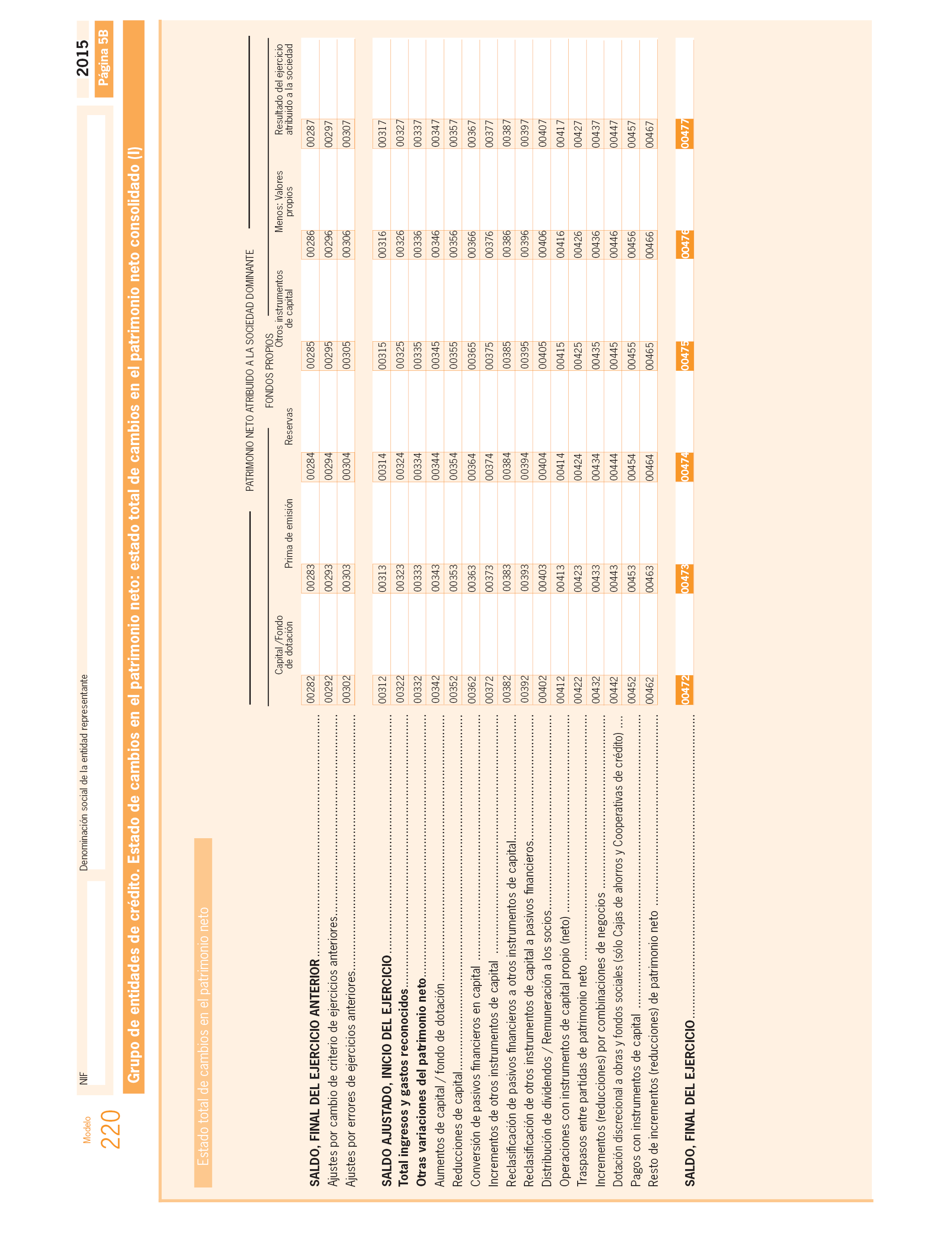

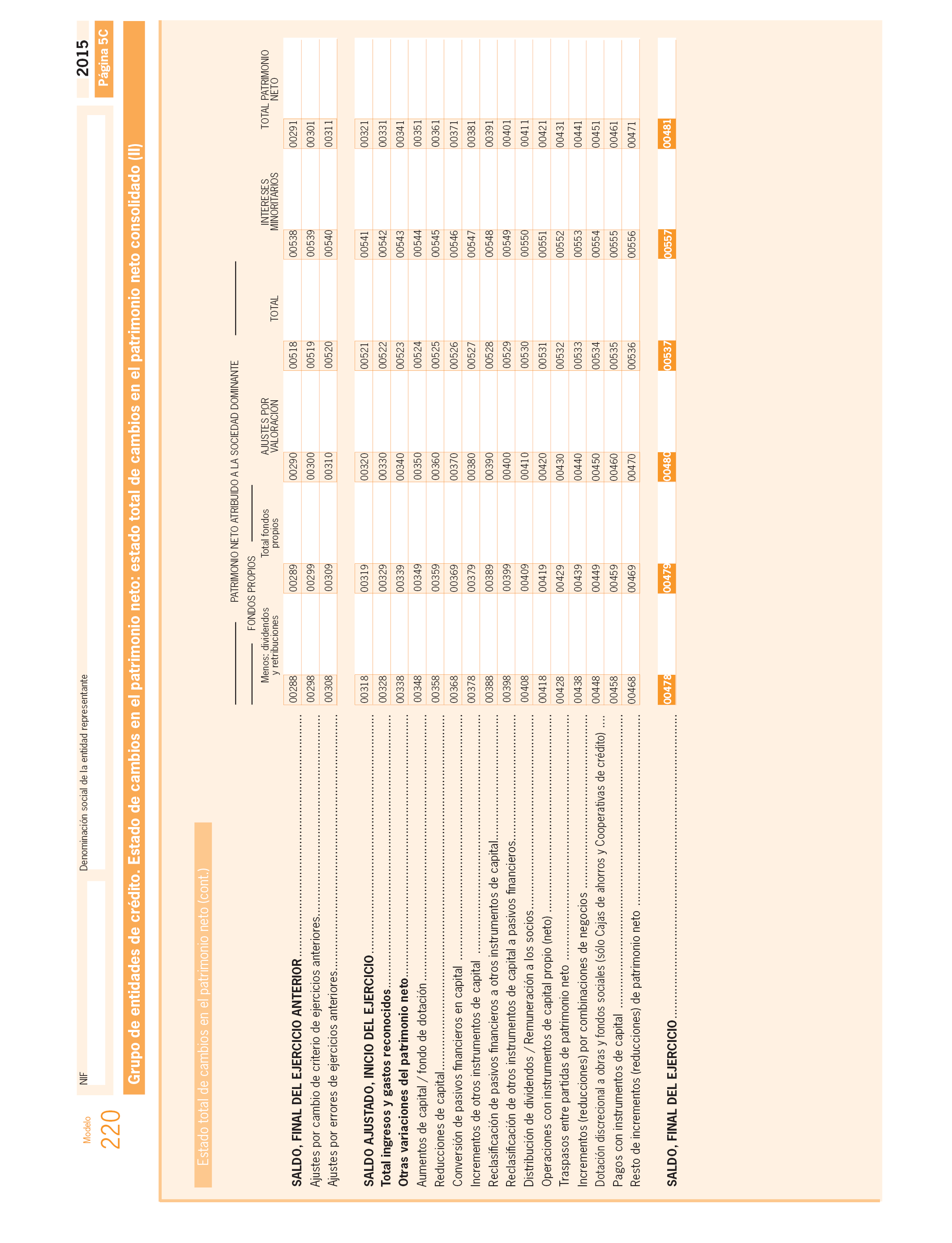

3. Los declarantes obligados a llevar su contabilidad de acuerdo con las normas establecidas por el Banco de España cumplimentarán los datos relativos al balance, cuenta de pérdidas y ganancias y estado de cambios en el patrimonio neto que, en el modelo 200, se incorporan para estos declarantes, en sustitución de los que se incluyen con carácter general.

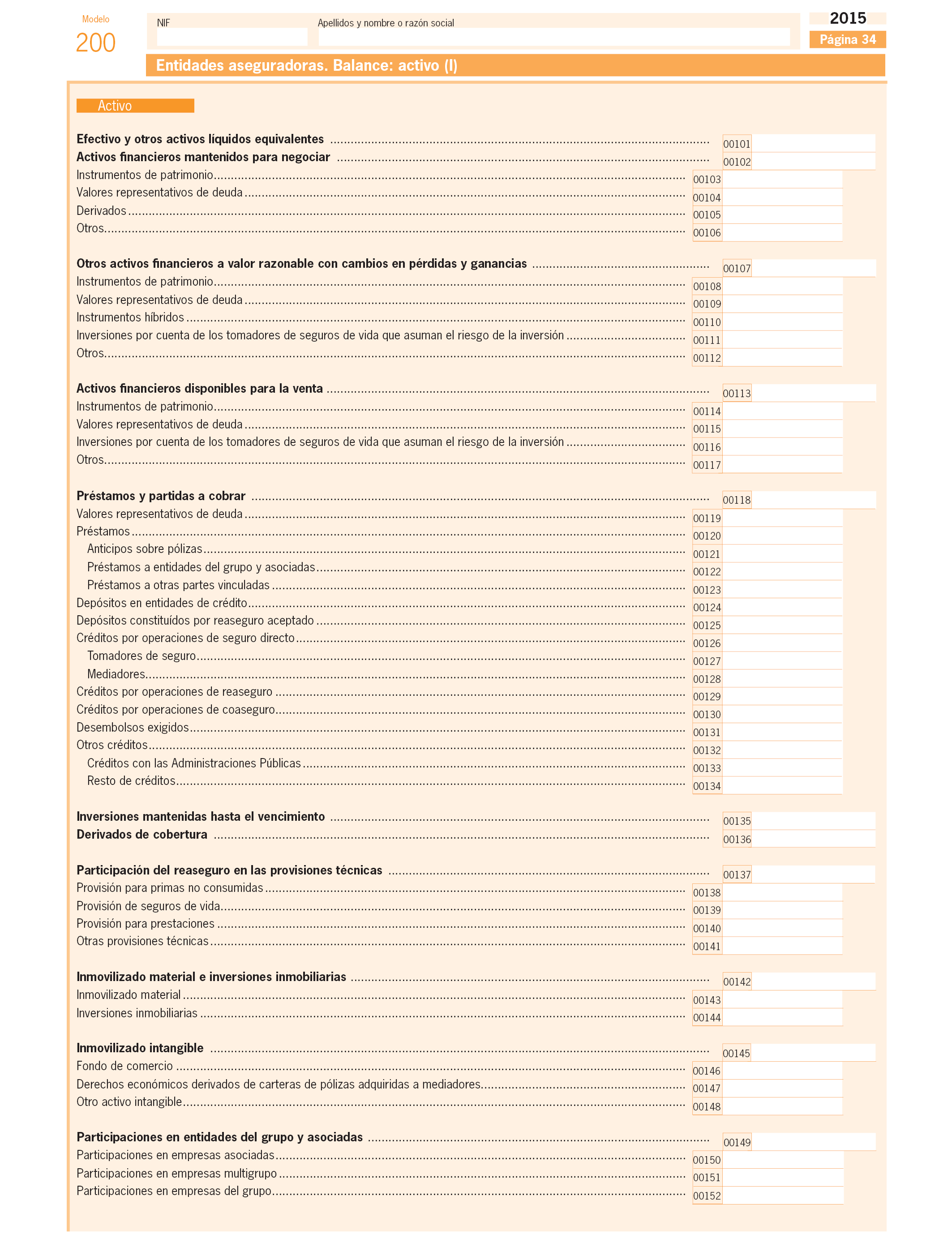

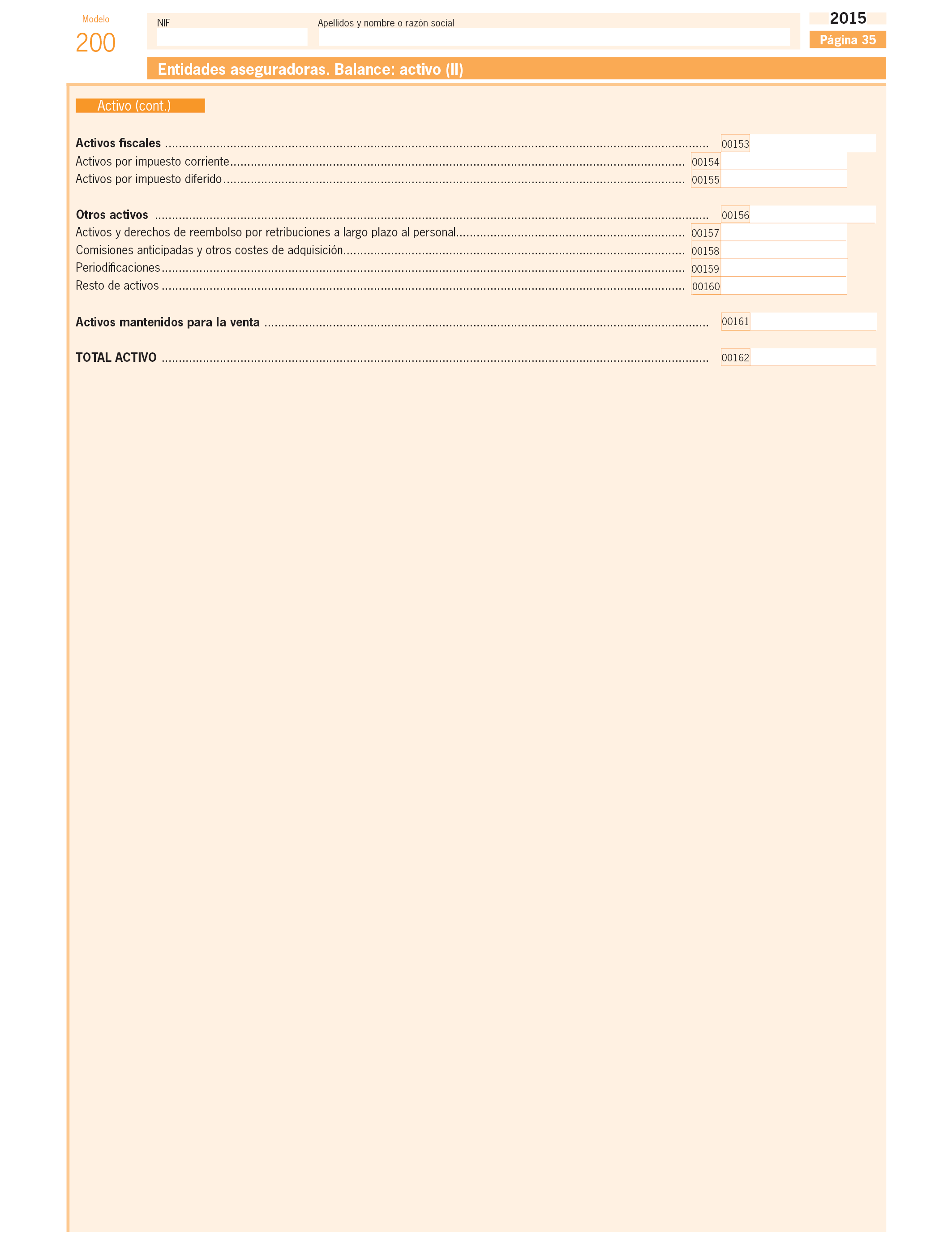

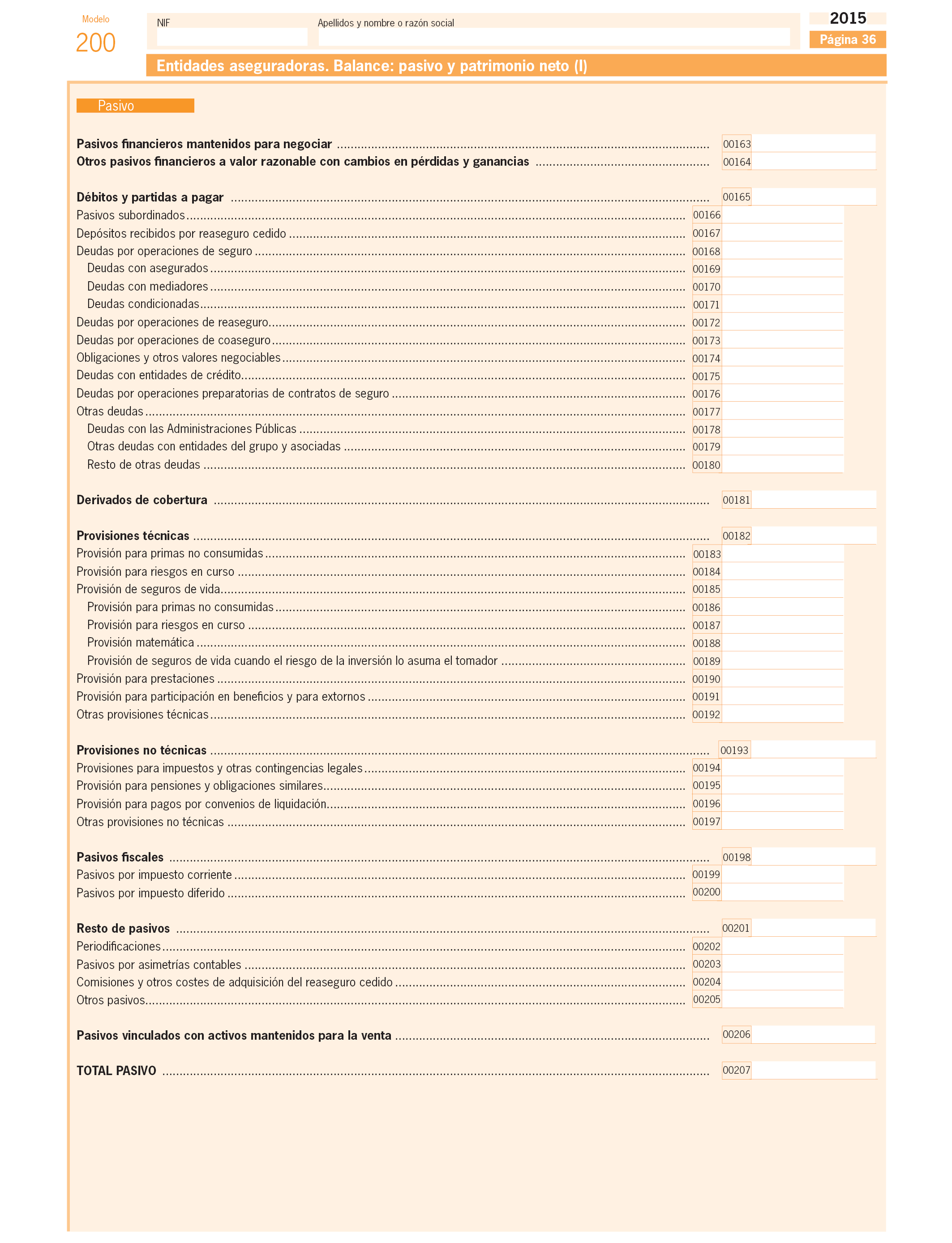

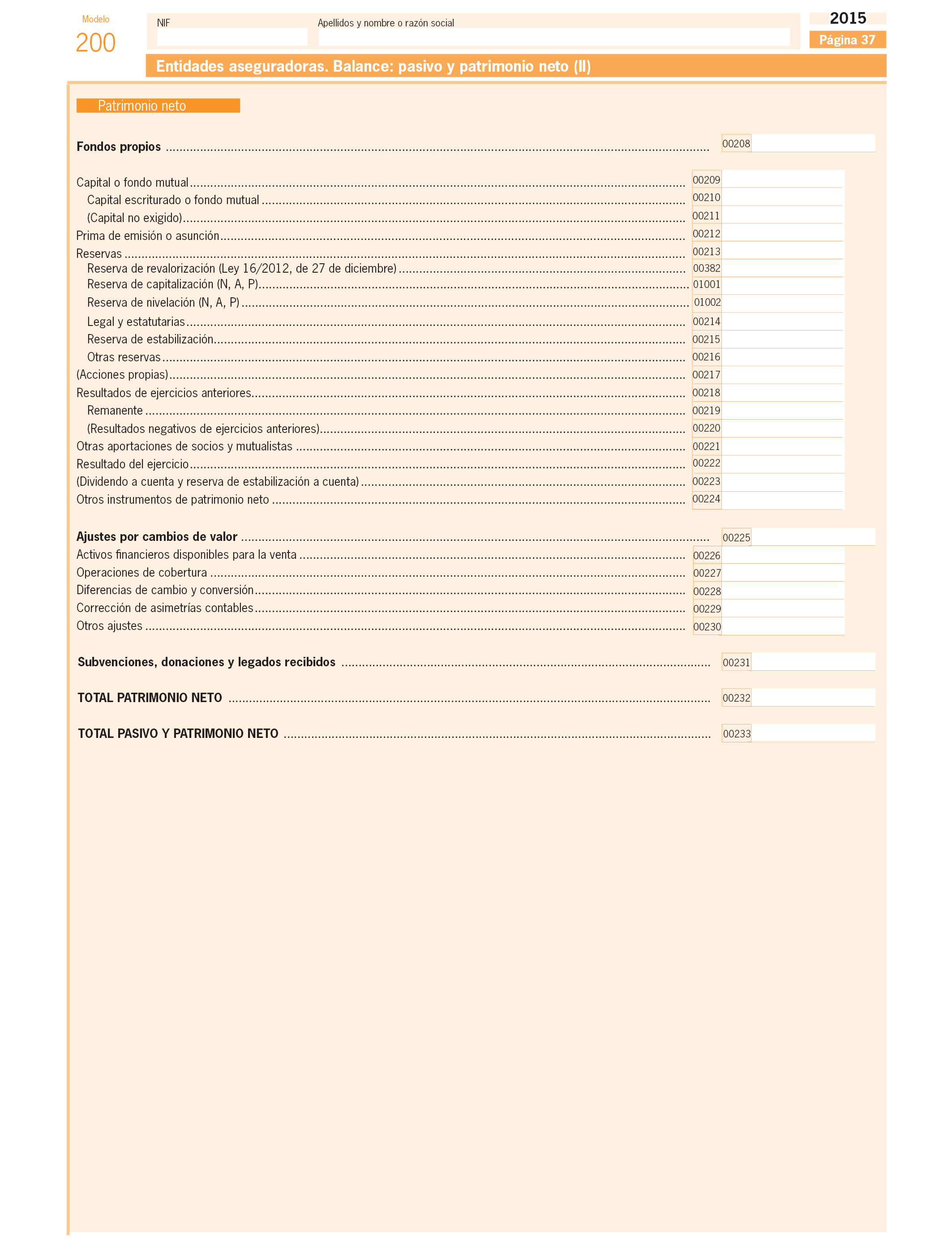

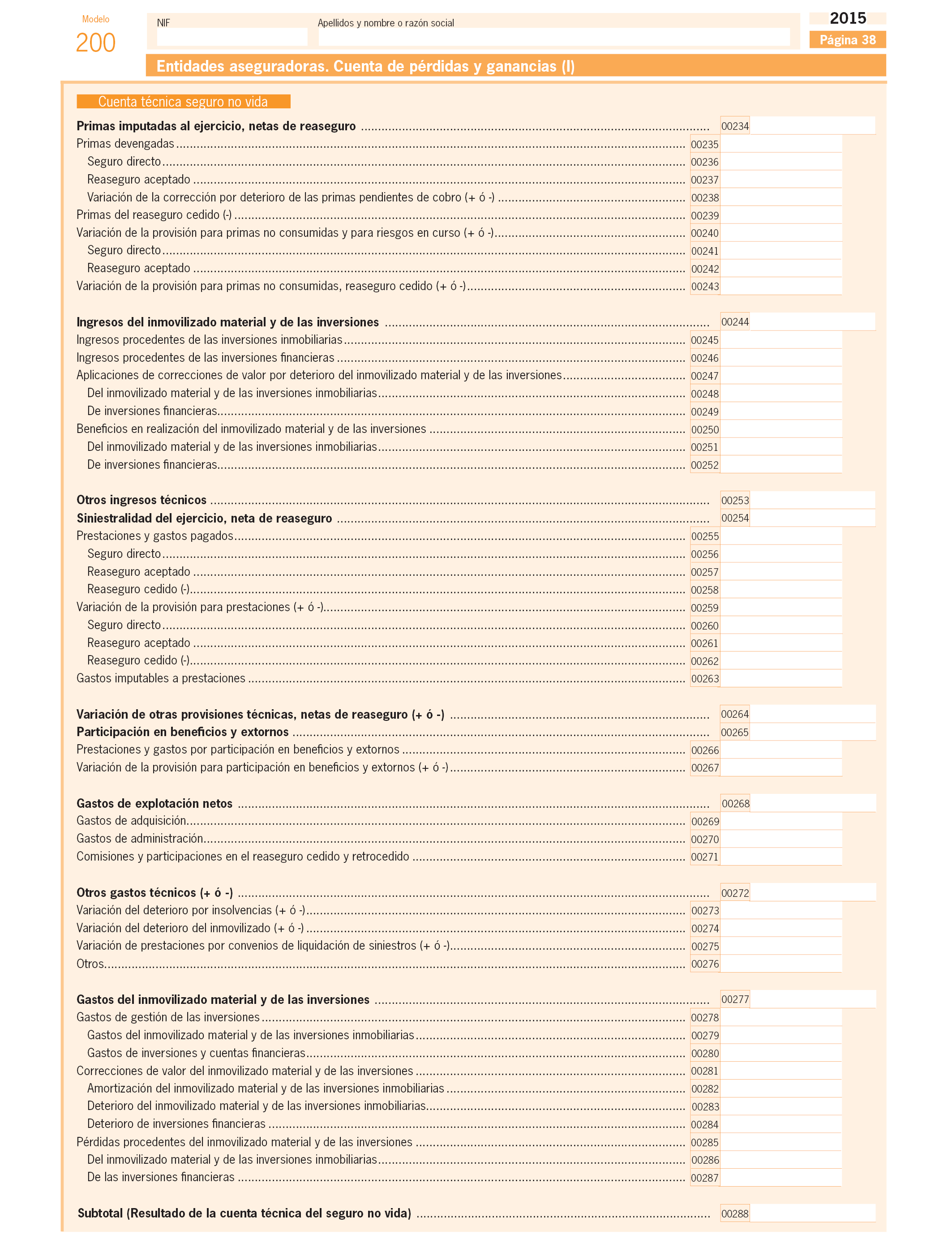

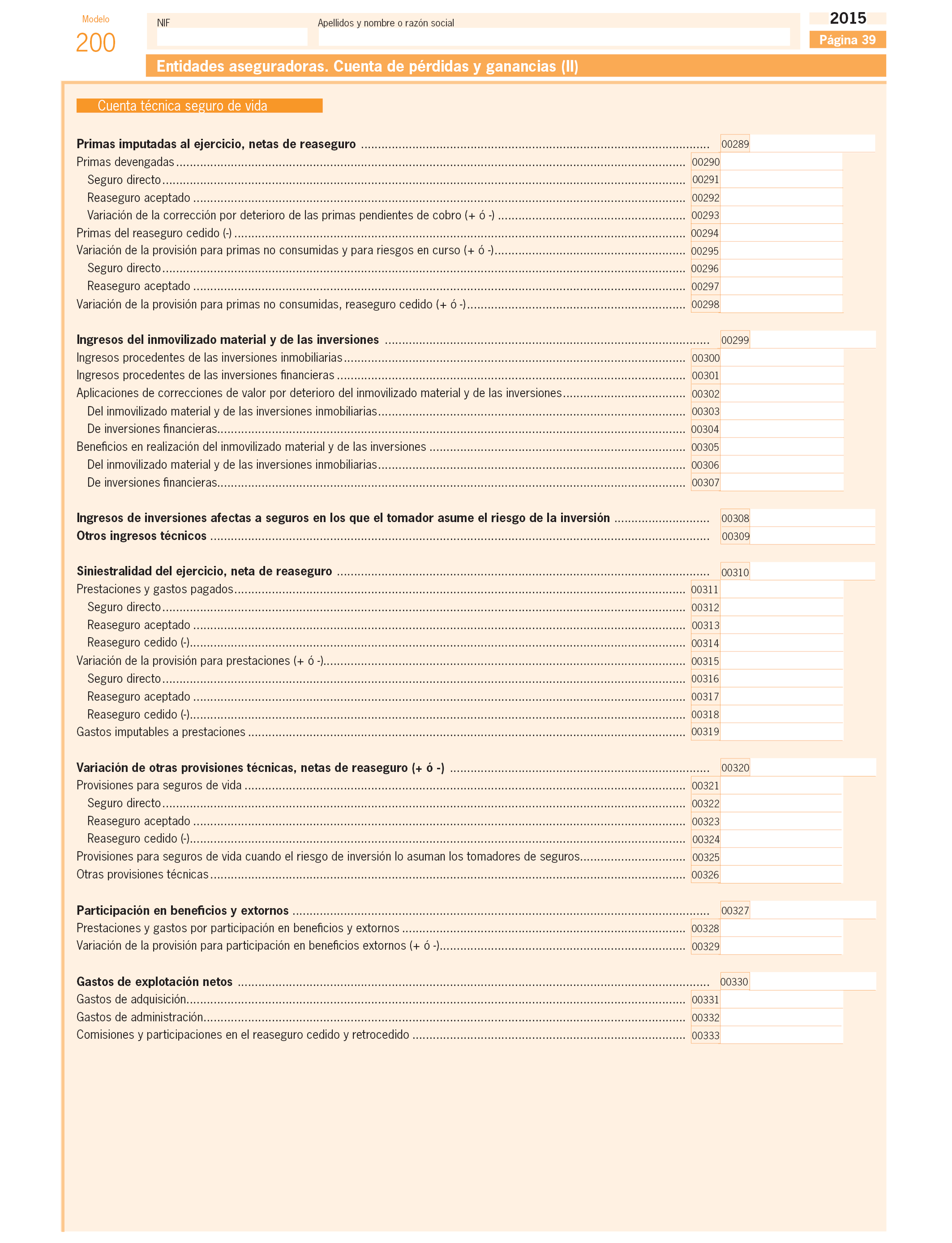

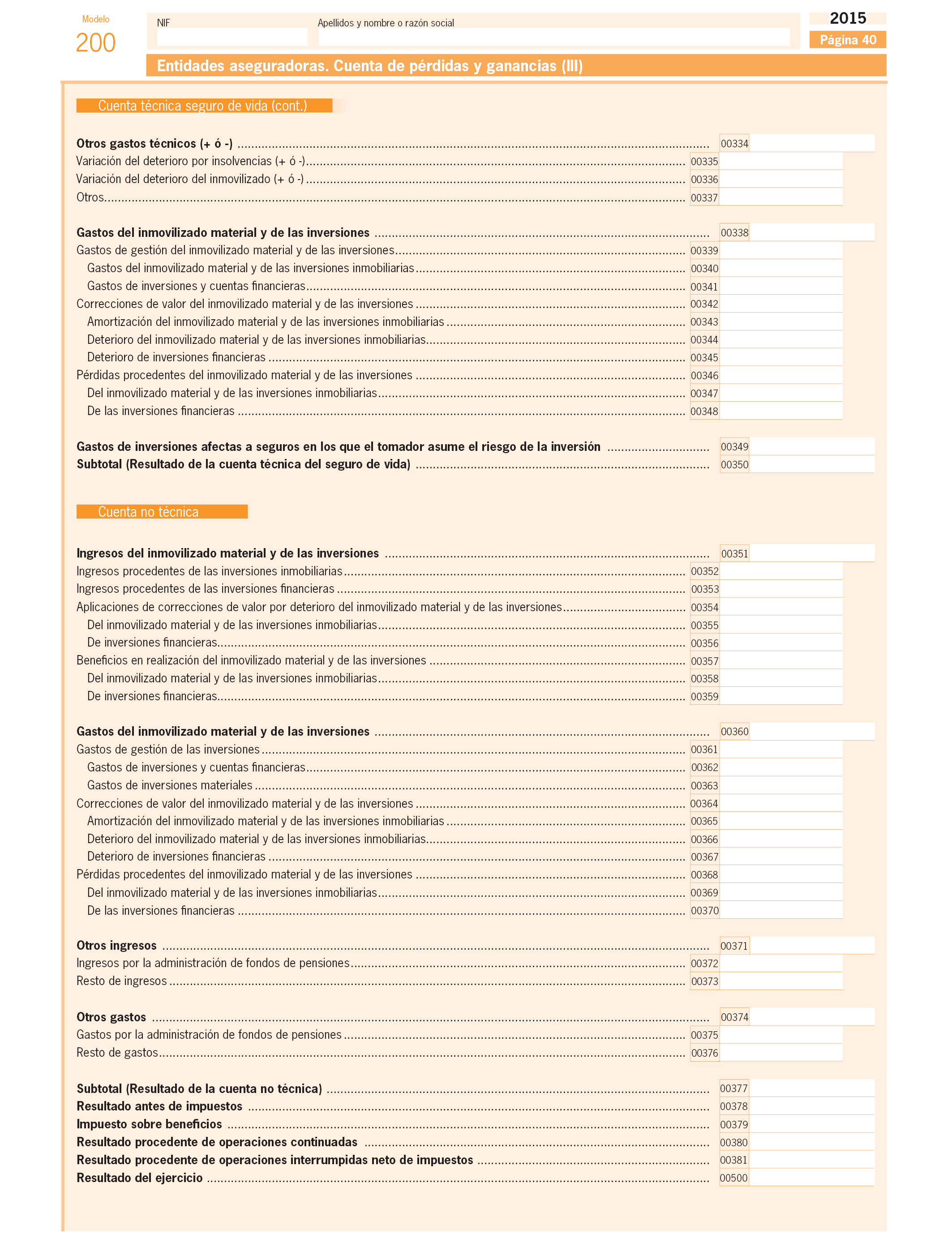

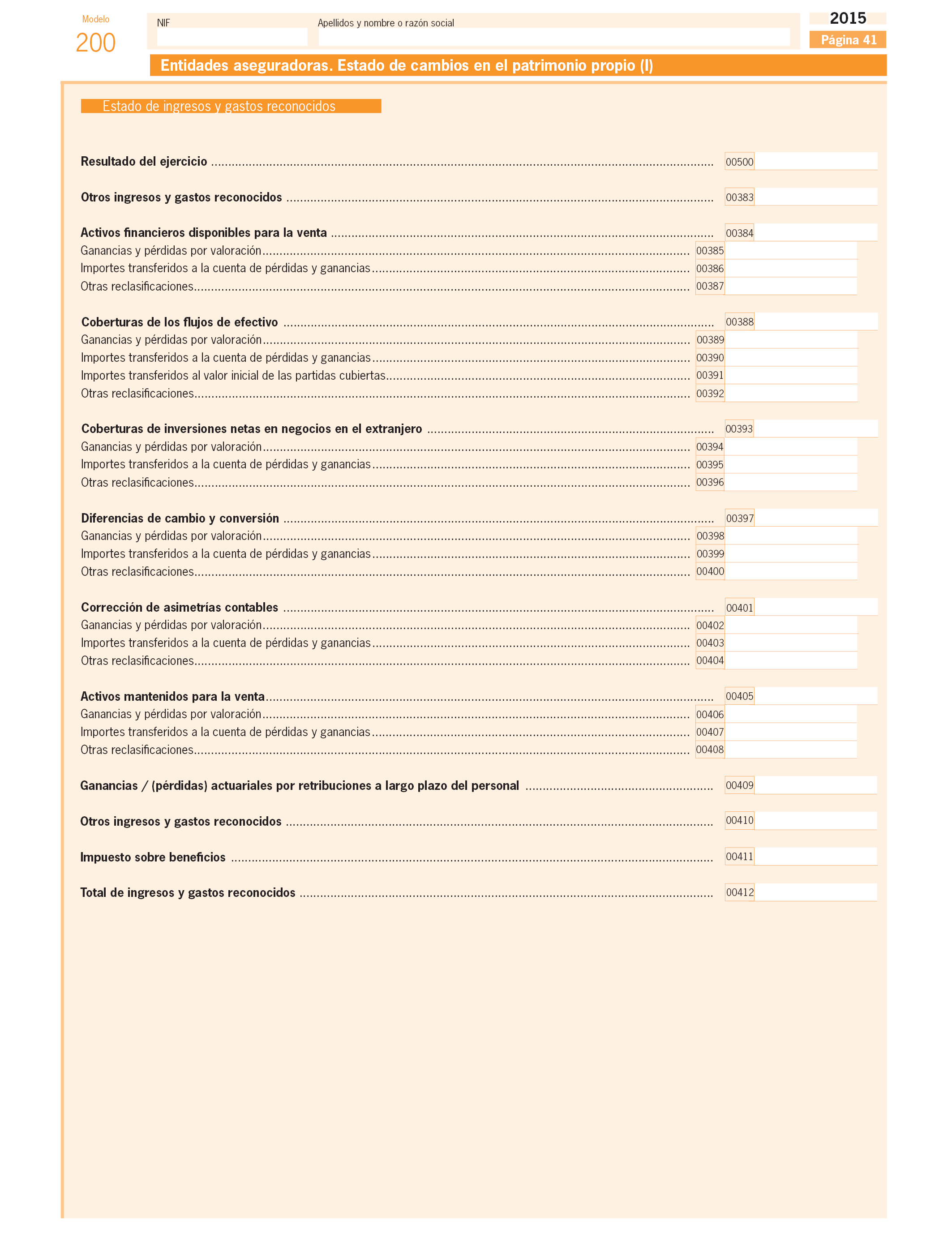

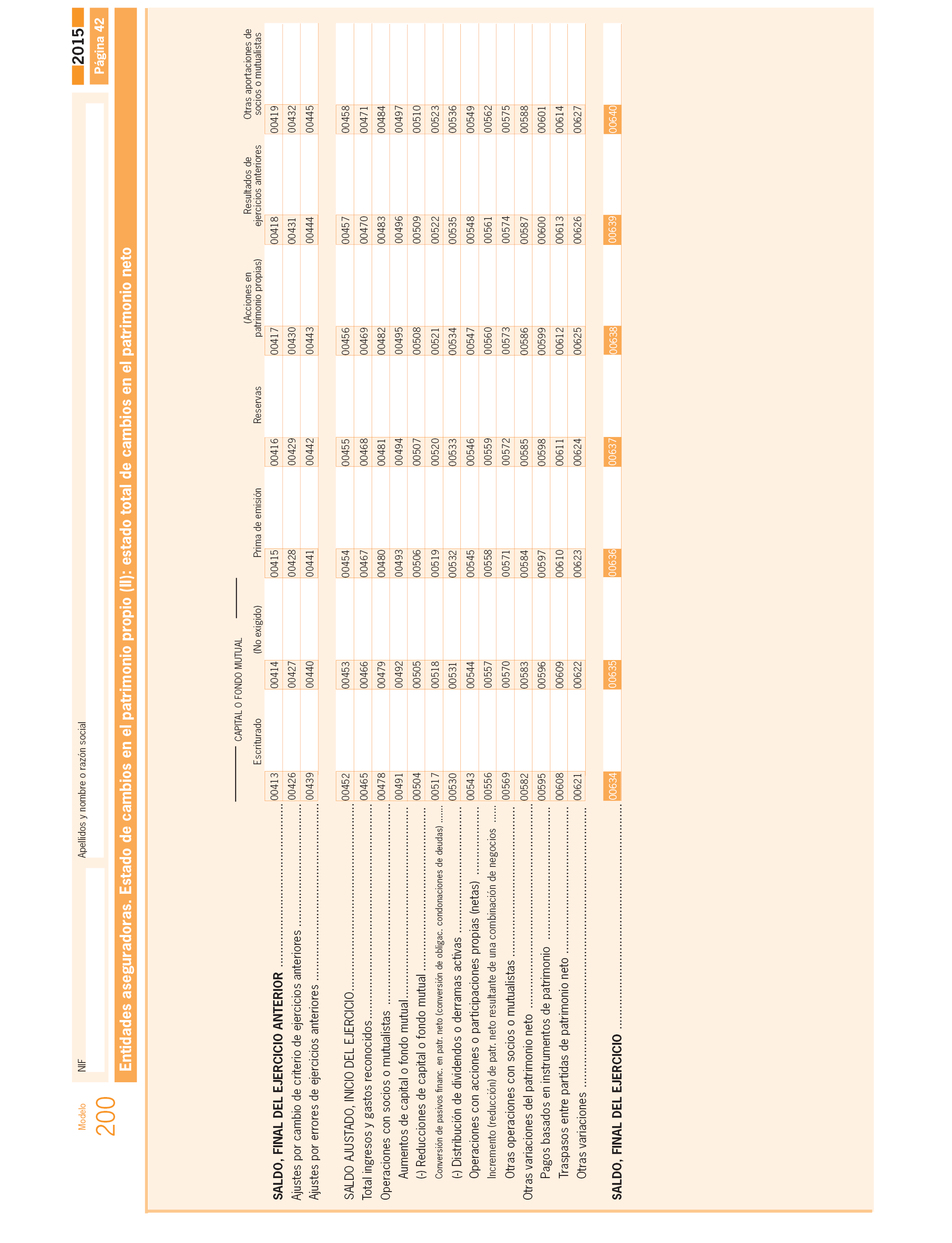

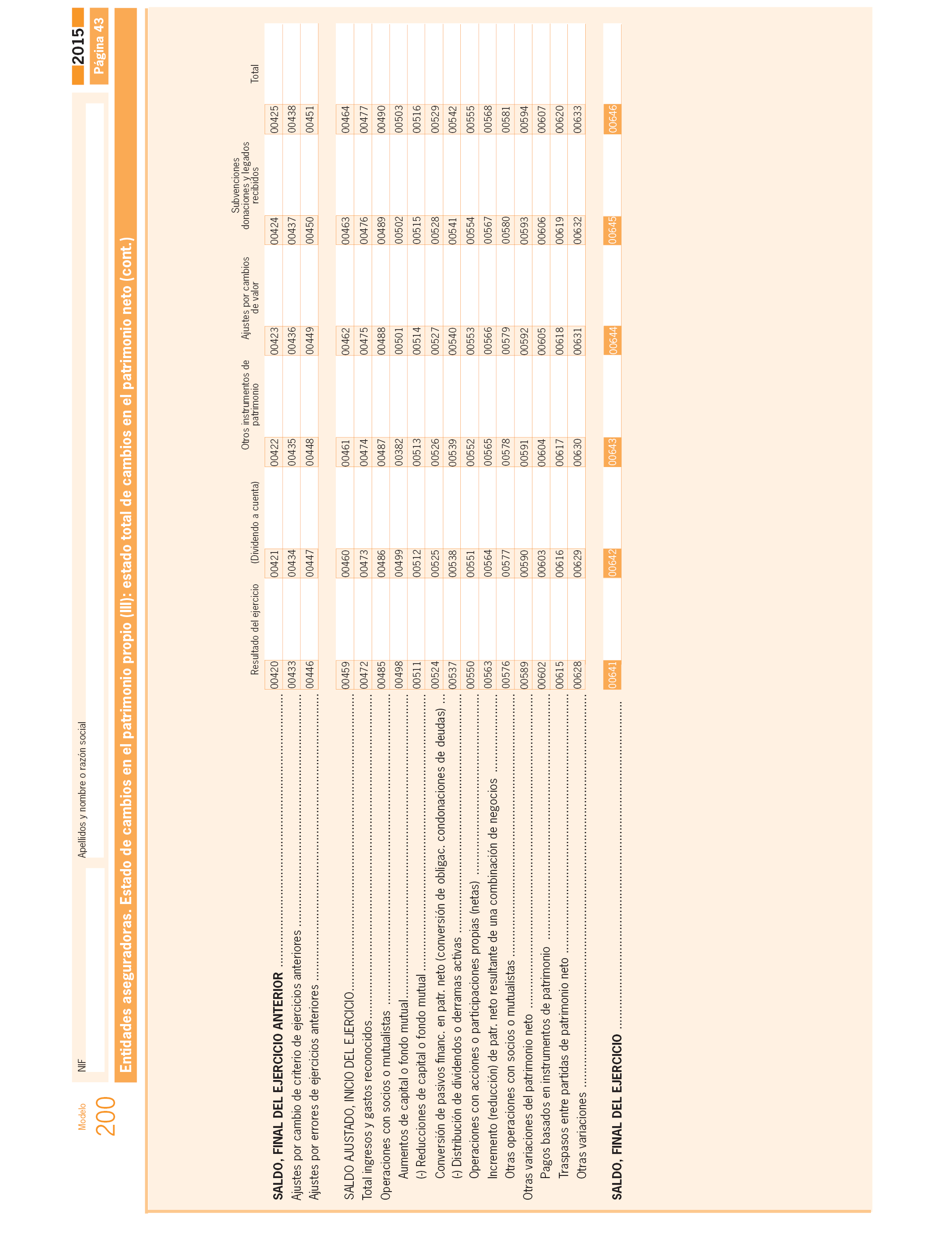

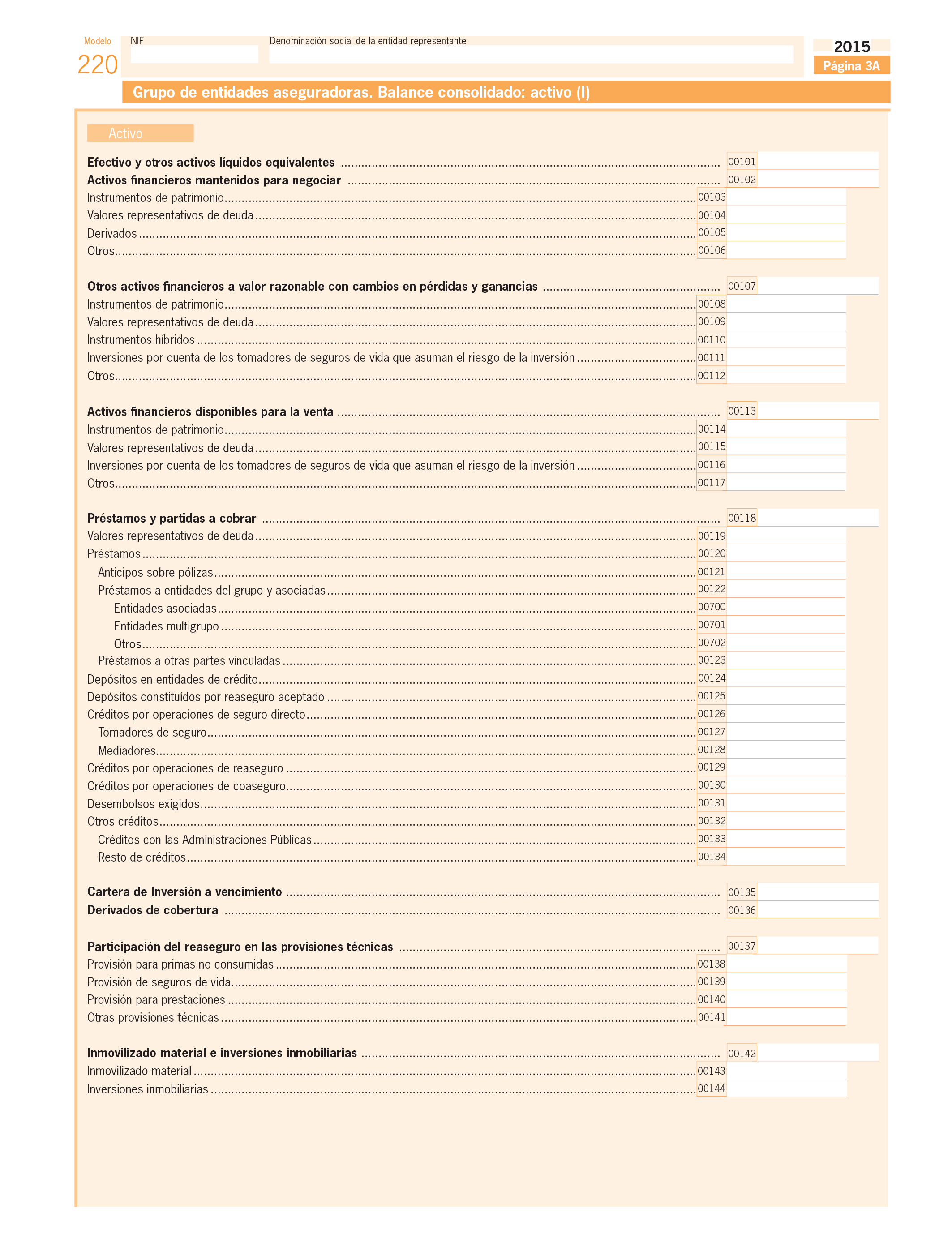

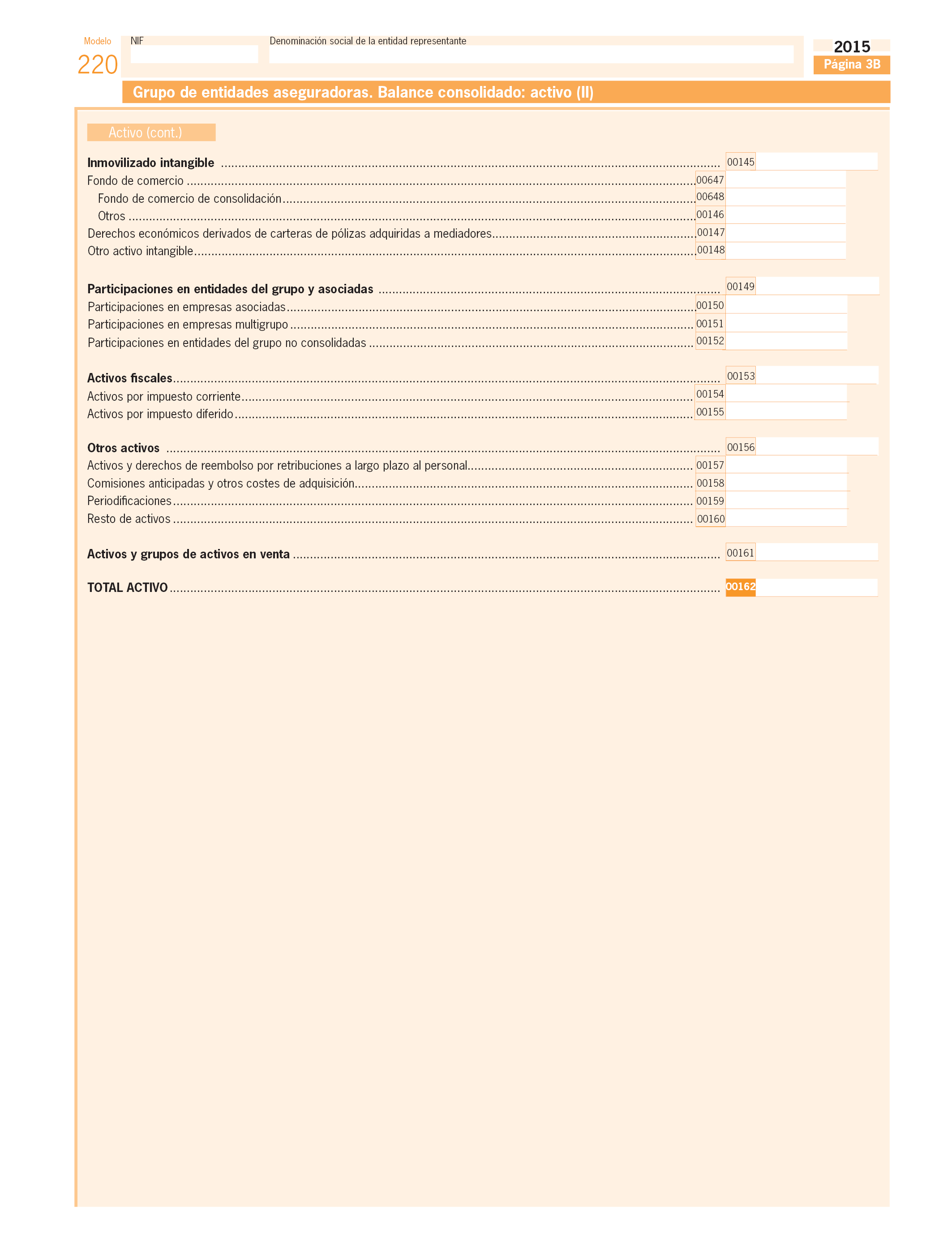

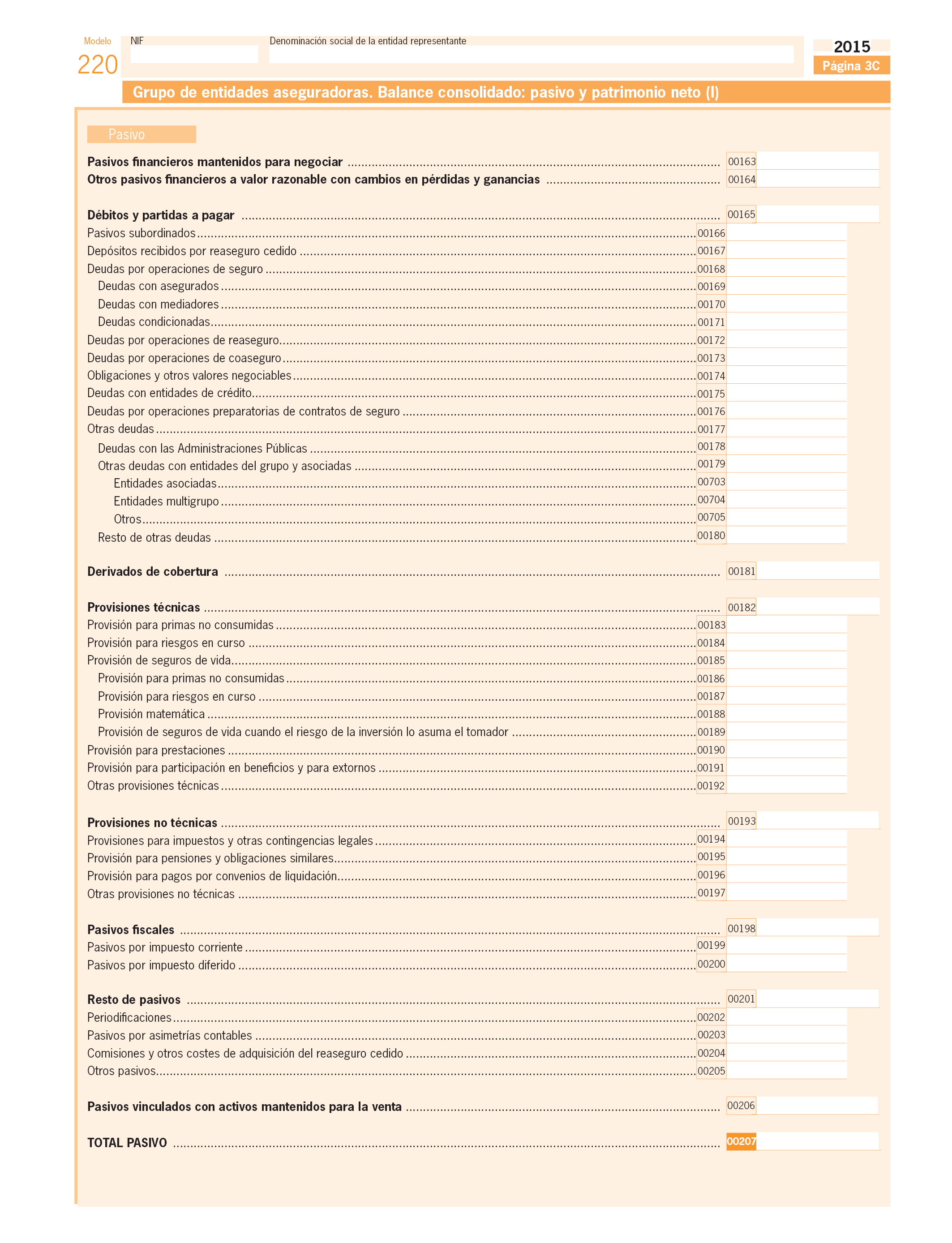

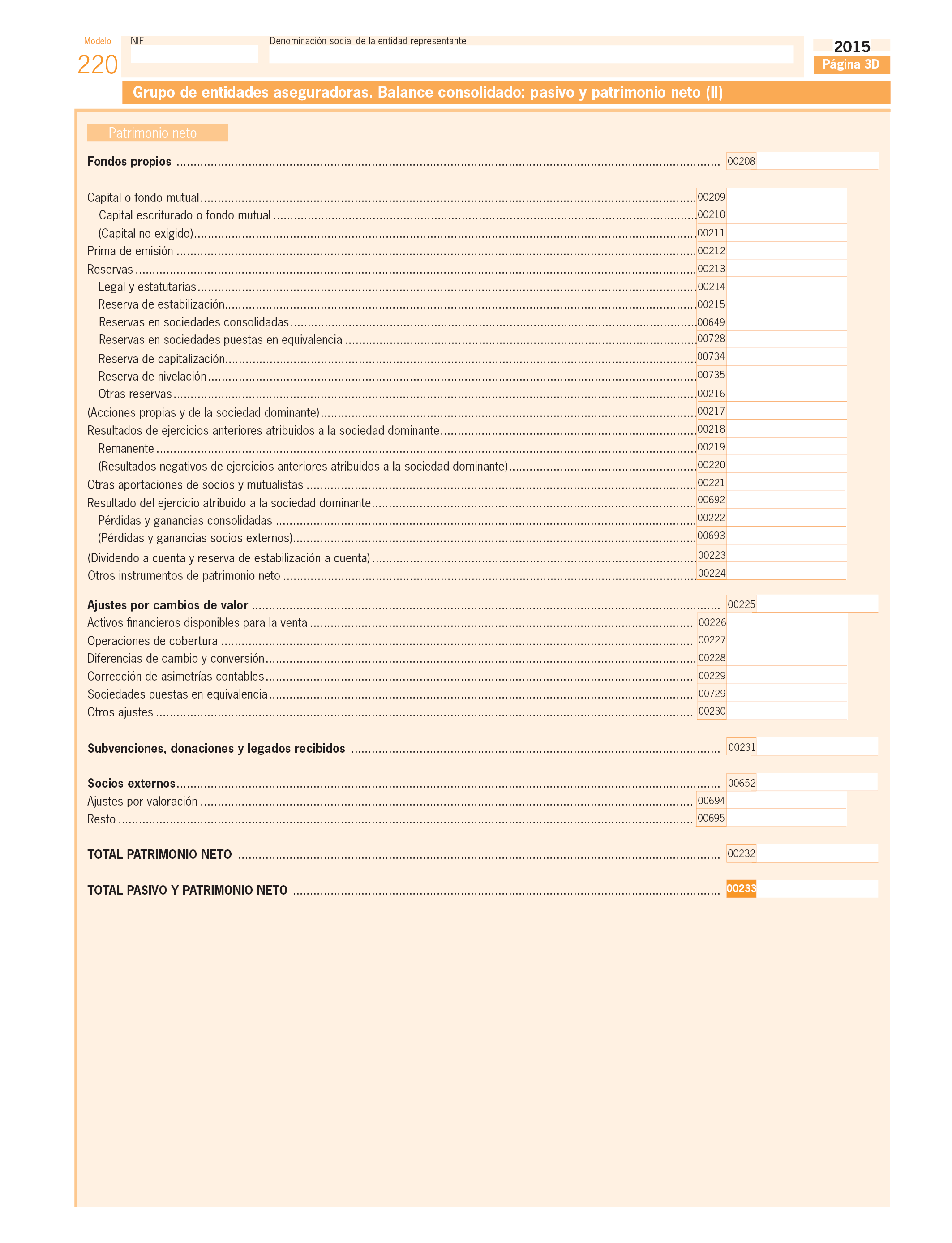

Asimismo, los declarantes a los que sea de aplicación obligatoria el Plan de Contabilidad de las entidades aseguradoras aprobado por el Real Decreto 1317/2008, de 24 de julio, cumplimentarán los datos relativos al balance, cuenta de pérdidas y ganancias y estado de cambios en el patrimonio neto que, en el modelo 200, se incorporan para estos declarantes, en sustitución de los que se incluyen con carácter general.

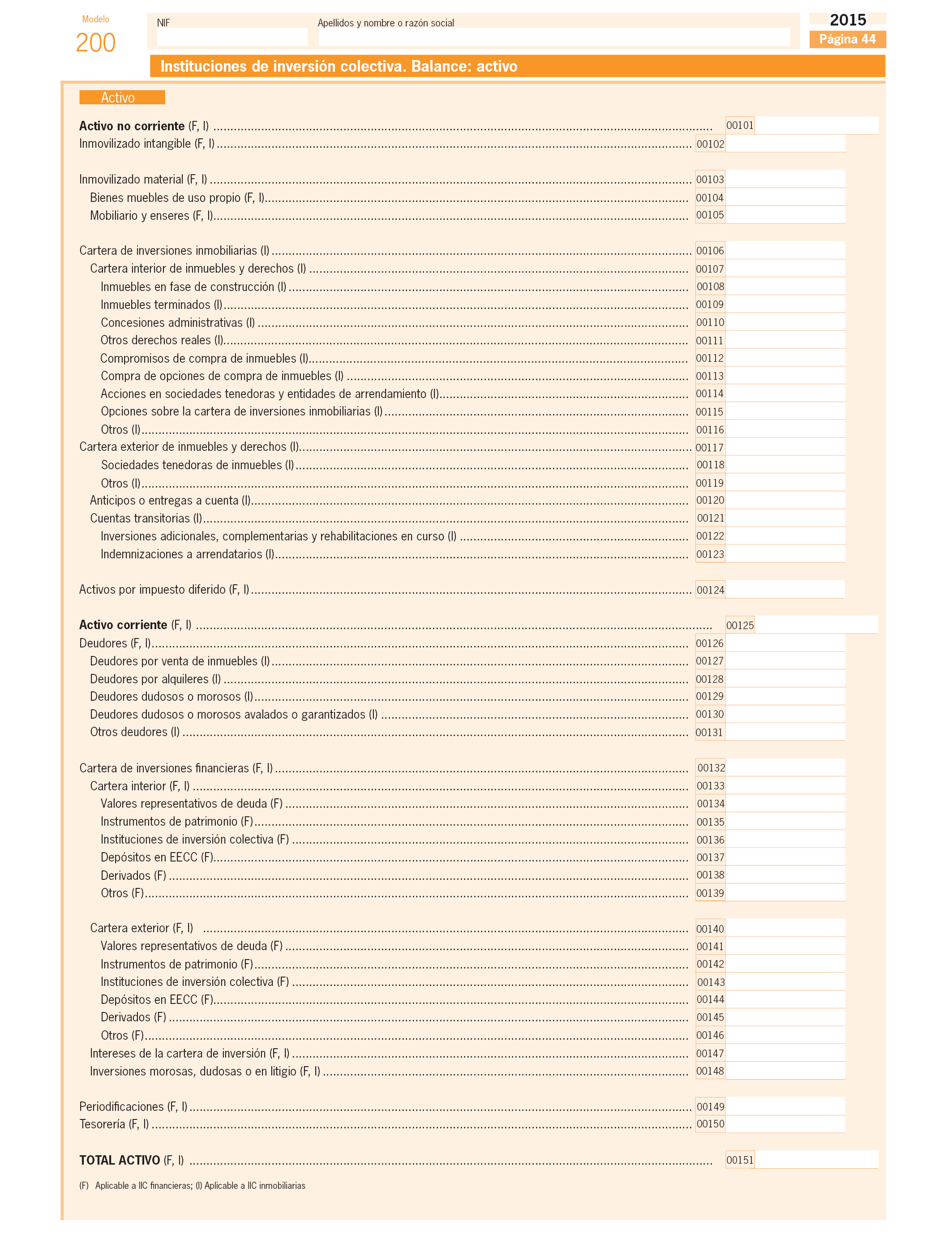

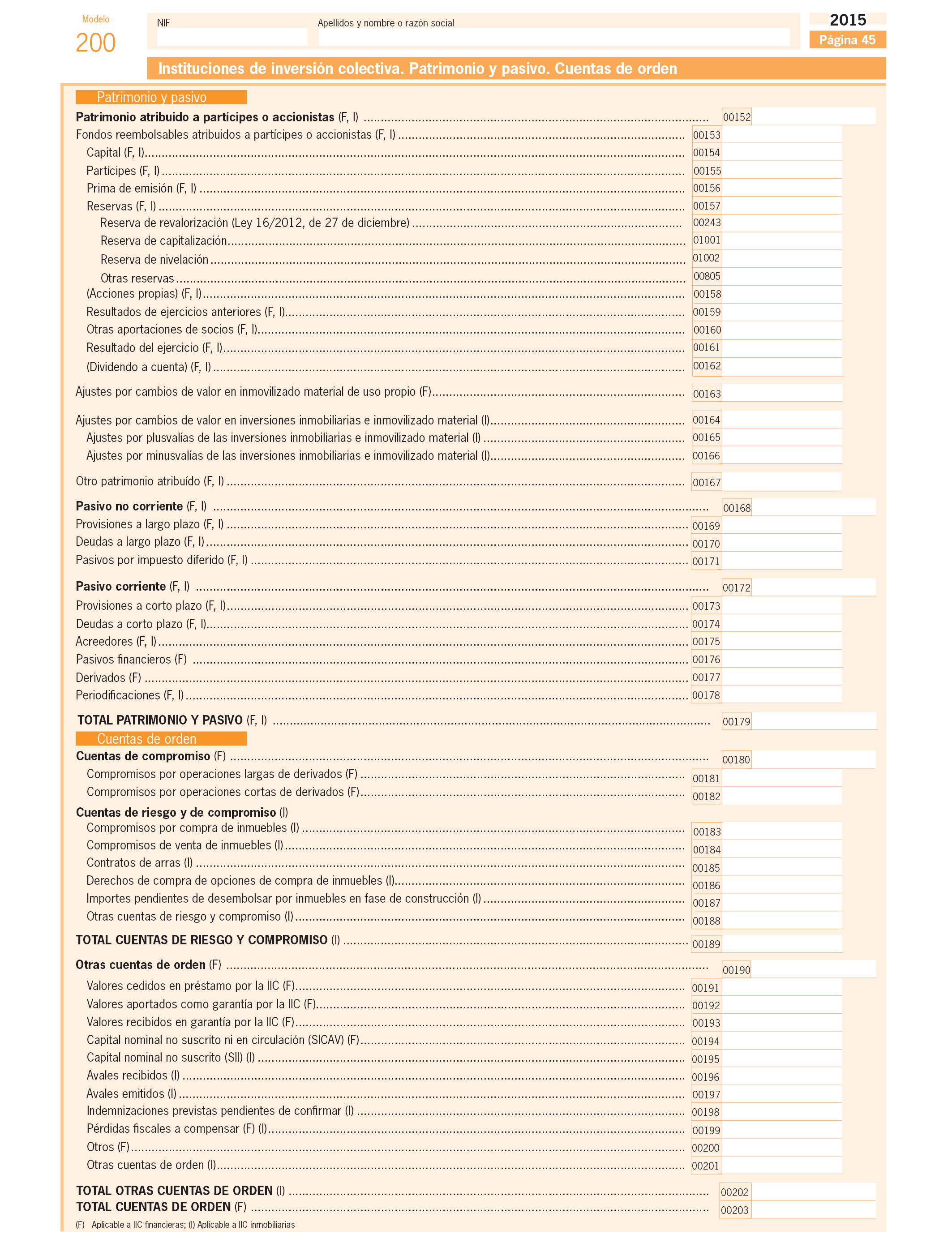

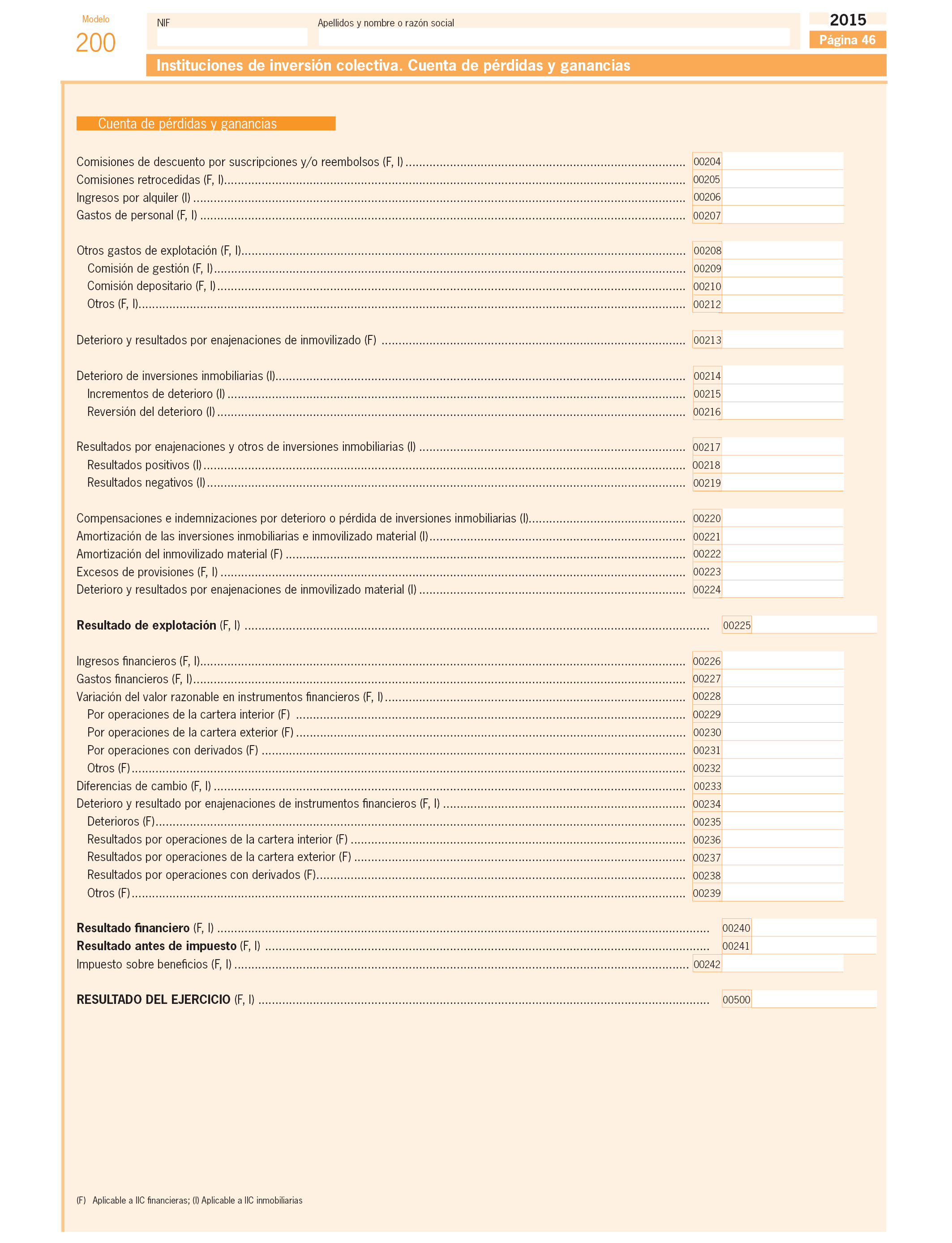

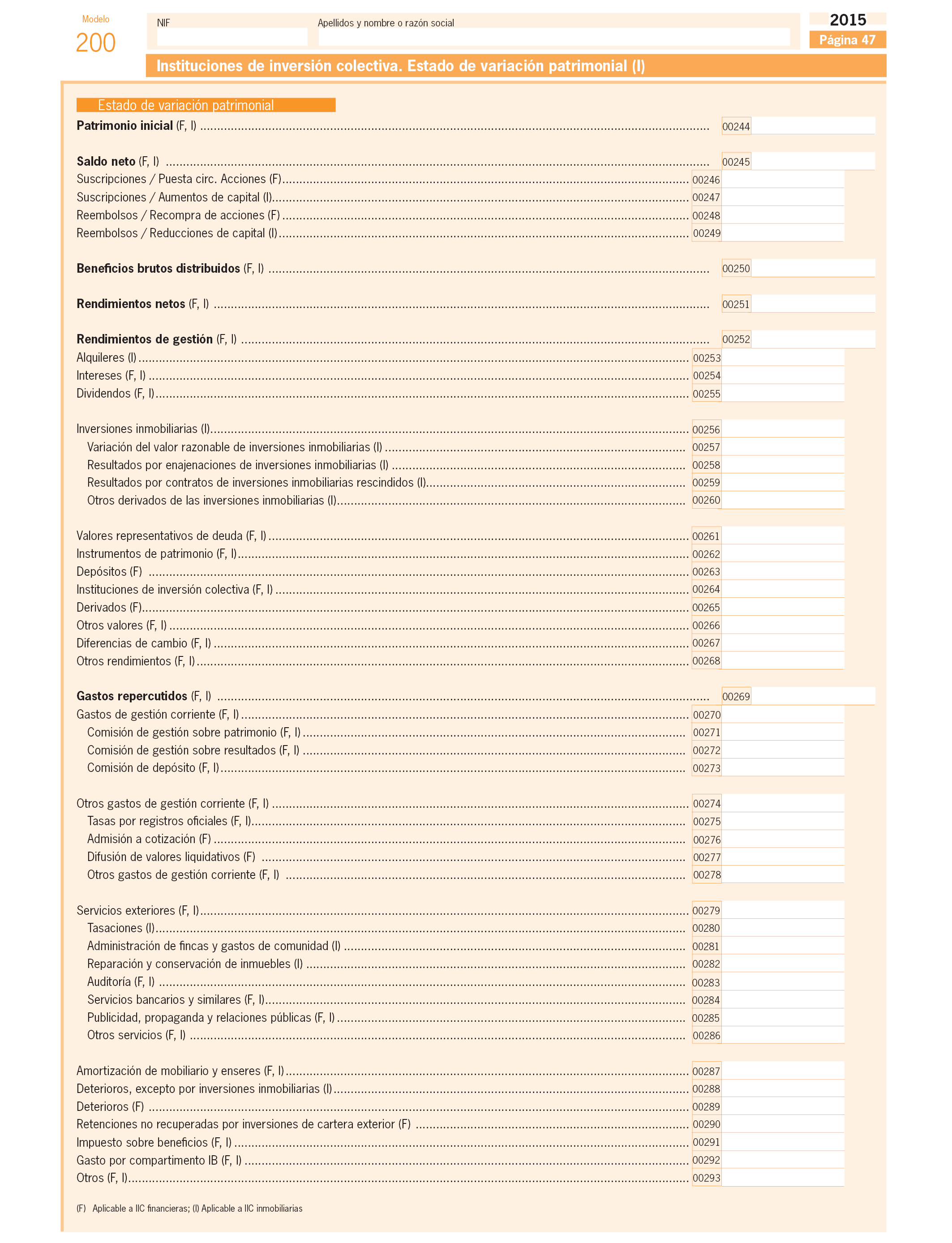

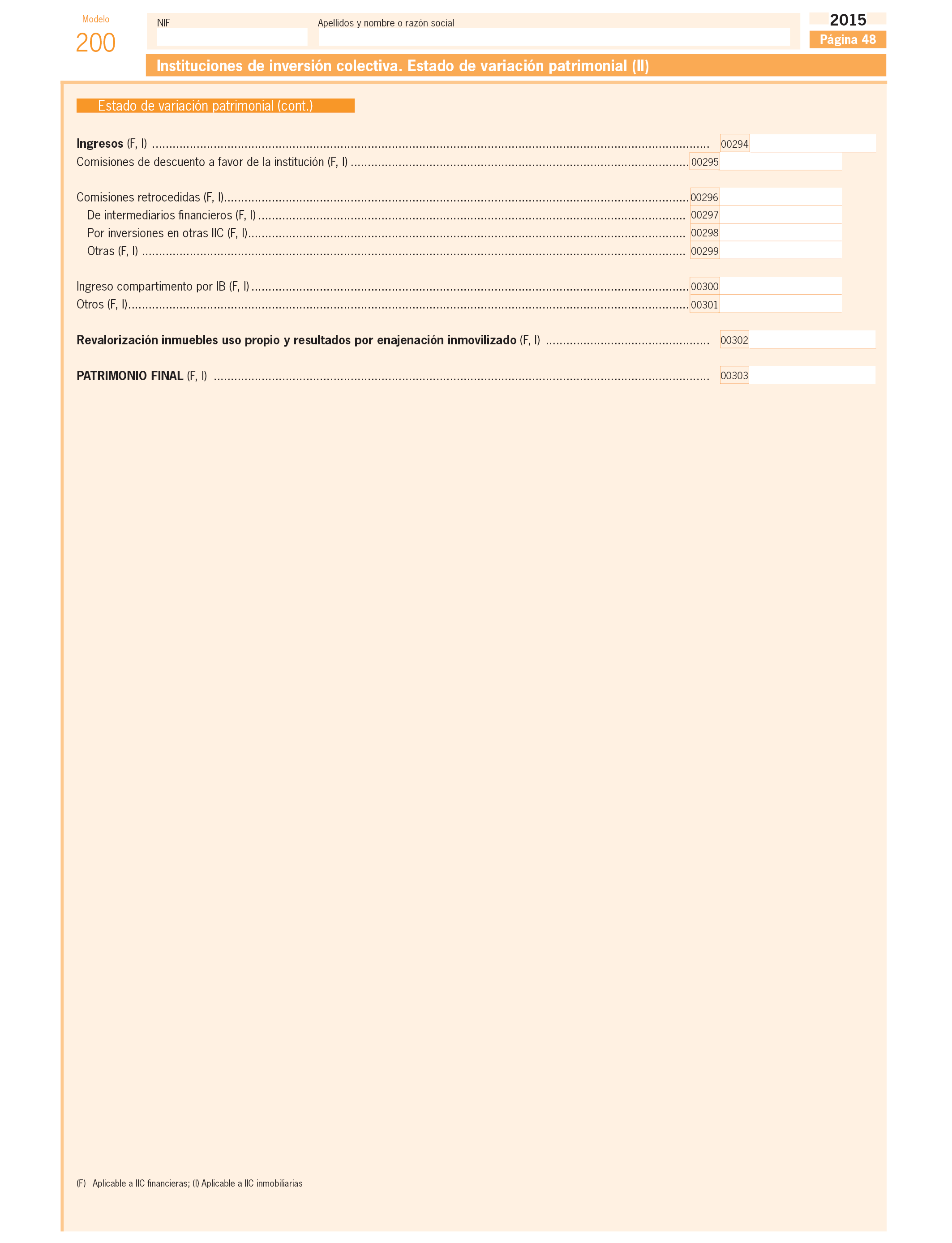

En relación con las instituciones de inversión colectiva, tanto financieras como inmobiliarias, se atenderá a lo previsto en la Circular 3/2008, de 11 de septiembre, de la Comisión Nacional del Mercado de Valores, sobre normas contables, cuentas anuales y estados de información reservada de las instituciones de inversión colectiva. Por consiguiente, estas instituciones también cumplimentarán los datos relativos al balance, cuenta de pérdidas y ganancias y estado de cambios en el patrimonio neto, en un apartado específico en sustitución de los que se incluyen con carácter general.

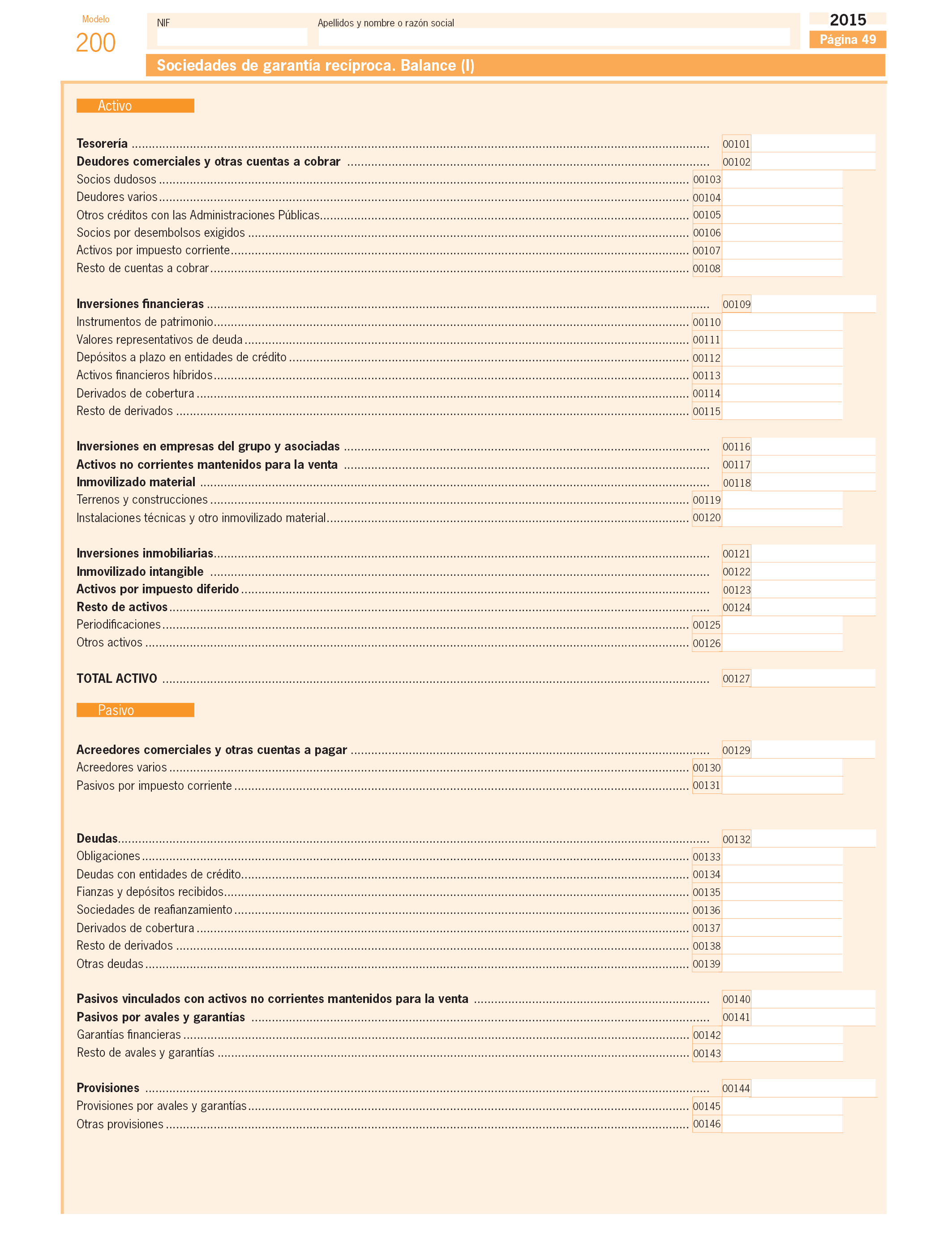

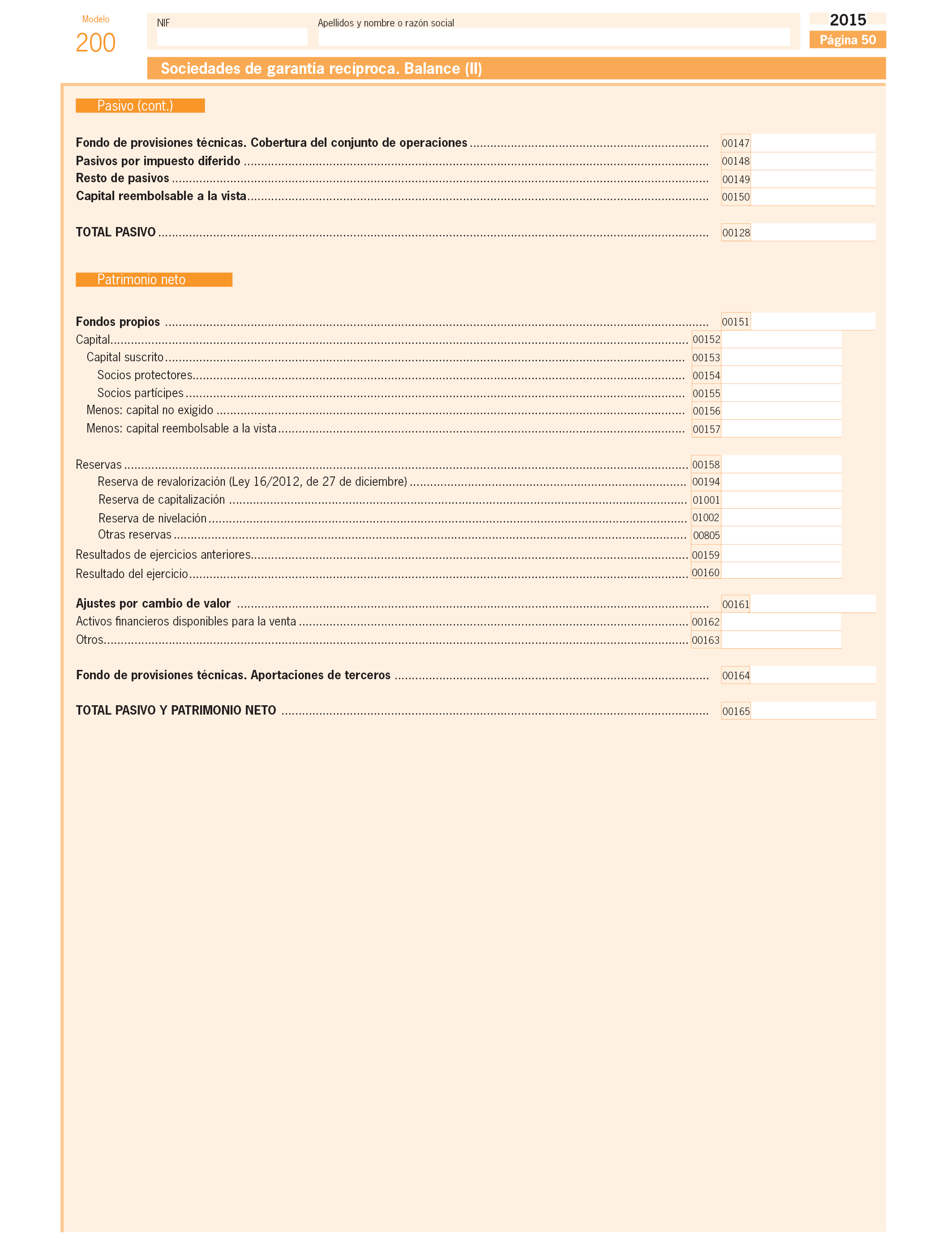

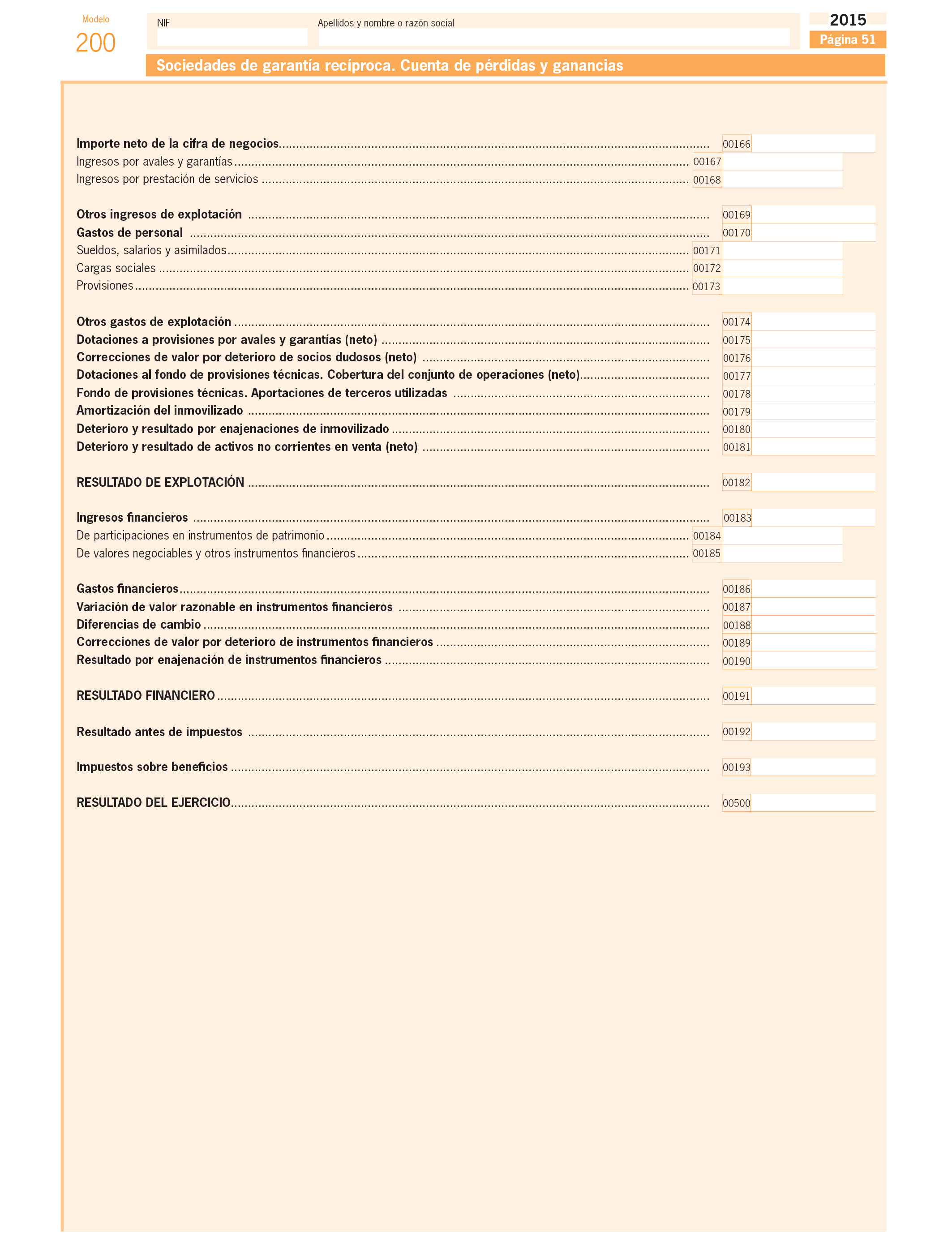

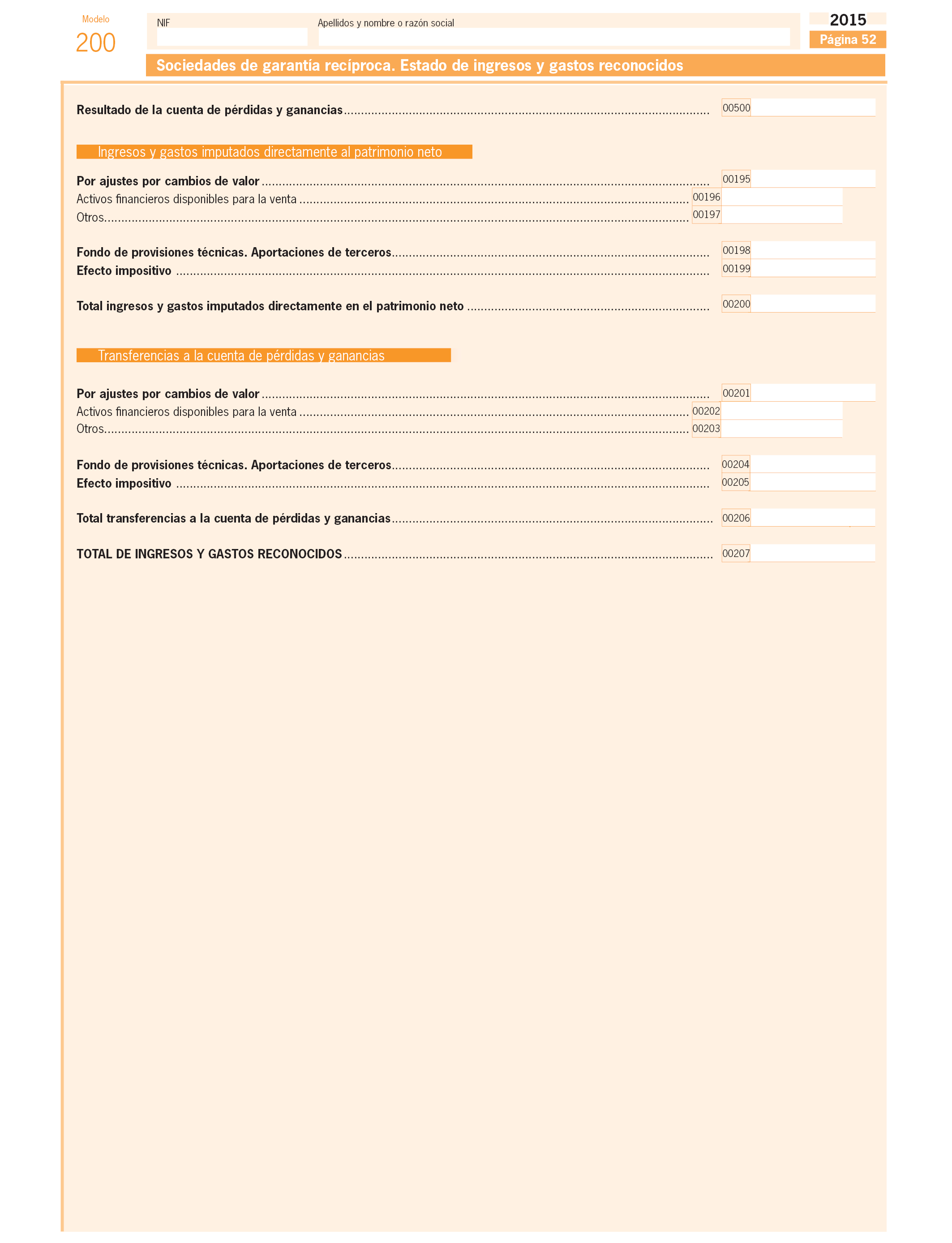

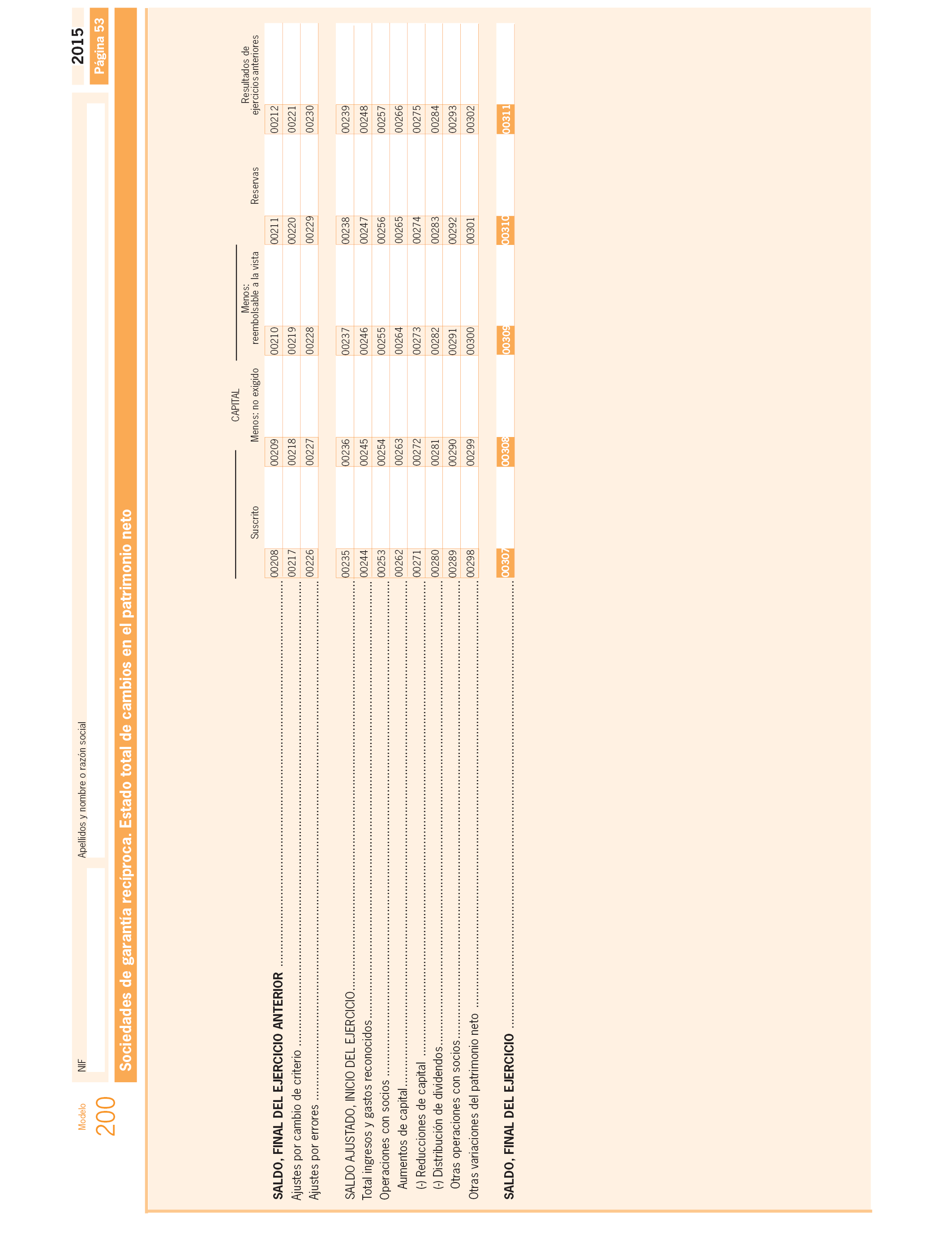

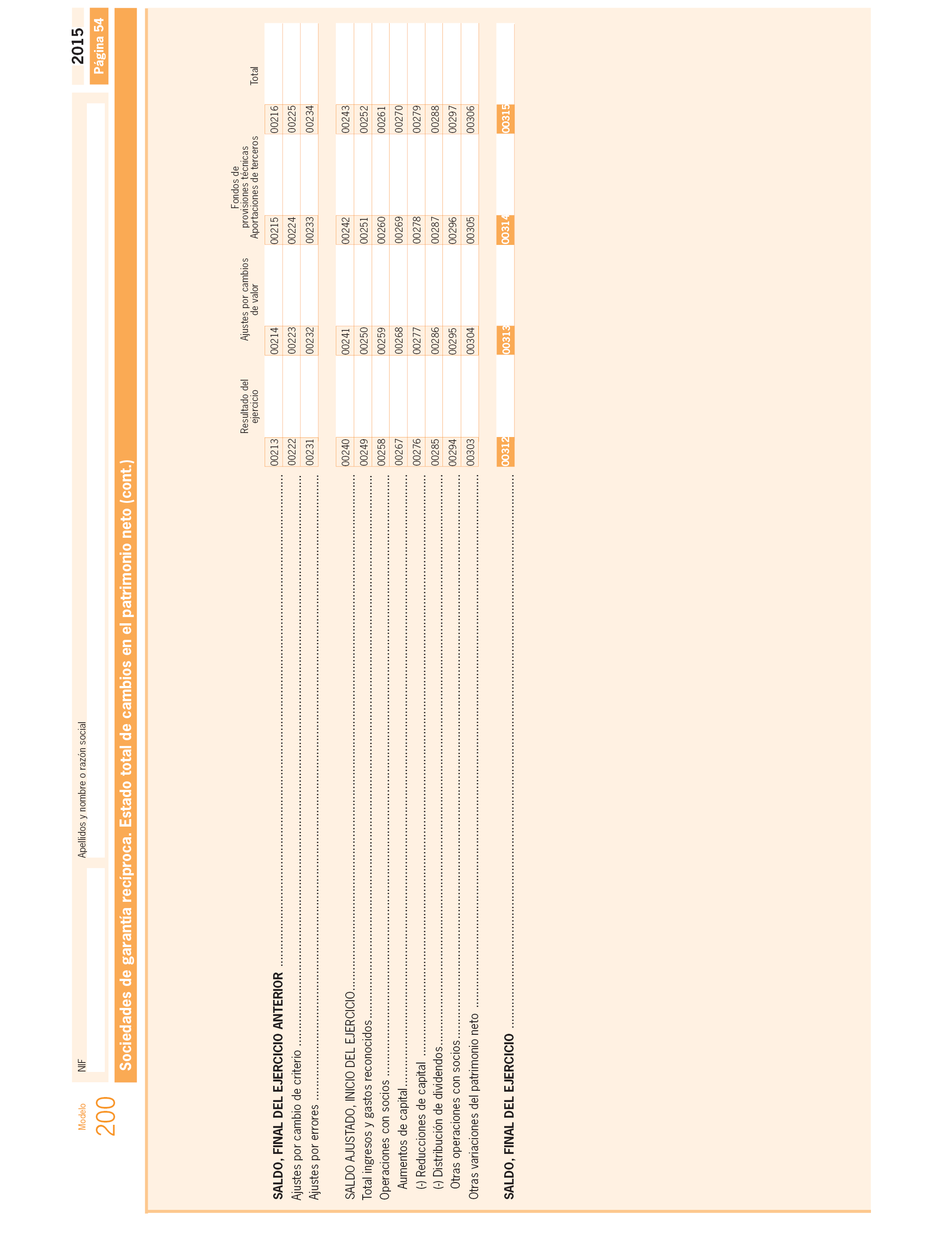

Los declarantes obligados a llevar su contabilidad conforme a la Orden EHA/1327/2009, de 26 de mayo, sobre normas especiales para la elaboración, documentación y presentación de la información contable de las sociedades de garantía recíproca, cumplimentarán los datos relativos al balance, cuenta de pérdidas y ganancias y estado de cambios en el patrimonio neto que, en el modelo 200 se incorporan para estos declarantes, en sustitución de los que se incluyen con carácter general.

4. La presentación de las declaraciones del Impuesto sobre Sociedades correspondientes a los grupos fiscales, incluidos los de cooperativas, que tributen por el régimen de consolidación fiscal establecido en el capítulo VI del título VII de la Ley 27/2014 y en el Real Decreto 1345/1992, de 6 de noviembre, respectivamente, modelo 220, se efectuará de acuerdo a lo indicado en el apartado 1 del presente artículo 2.

Las obligaciones tributarias que, de conformidad con lo dispuesto en el artículo 56.3 de la Ley 27/2014, vienen obligadas a cumplir cada una de las entidades que integran el grupo fiscal, se formularán en el modelo 200, que será cumplimentado hasta cifrar los importes líquidos teóricos correspondientes a las respectivas entidades.

Para la determinación de la base imponible individual de las entidades integrantes del grupo fiscal, los requisitos y calificaciones para la determinación del resultado contable así como los ajustes al mismo se referirán al grupo fiscal. Asimismo, se deberá tener en cuenta que, de conformidad con el artículo 63 de la Ley 27/2014, el límite del ajuste al resultado contable por gastos financieros se referirá al grupo fiscal y no se incluirá la reserva de capitalización a que se refiere el artículo 25 de la Ley 27/2014, las dotaciones a que se refiere el artículo 11.12 de la Ley 27/2014, la compensación de bases imponibles negativas que hubieran correspondido a la entidad en régimen individual ni la reserva de nivelación a que se refiere el artículo 105 de la Ley 27/2014.

No obstante, para determinar los importes líquidos teóricos que corresponden a las entidades integrantes del grupo se deberán tener en cuenta las eliminaciones e incorporaciones que correspondan a cada una de las mismas y las dotaciones del artículo 11.12 de la Ley 27/2014.

Estas entidades, en su modelo 200, quedan exoneradas de cumplimentar los cuadros de consignación de importes, por períodos relativos a compensación de bases imponibles negativas, deducciones, reserva de capitalización, reserva de nivelación, limitación de gastos financieros del artículo 16 de la Ley 27/2014, dotaciones del artículo 11.12 de la Ley 27/2014 y compensación de cuotas.

Dichas declaraciones se presentarán de acuerdo a lo indicado en el apartado 1 del presente artículo 2.

En el caso anterior, las entidades representantes del grupo fiscal o entidades cabezas de grupos deberán hacer constar, en el apartado correspondiente del modelo 220, el código seguro de verificación de cada una de las declaraciones individuales de las entidades integrantes del mismo.

5. El contribuyente deberá presentar por vía electrónica a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria (dirección electrónica https://www.agenciatributaria.gob.es), los siguientes documentos debidamente cumplimentados:

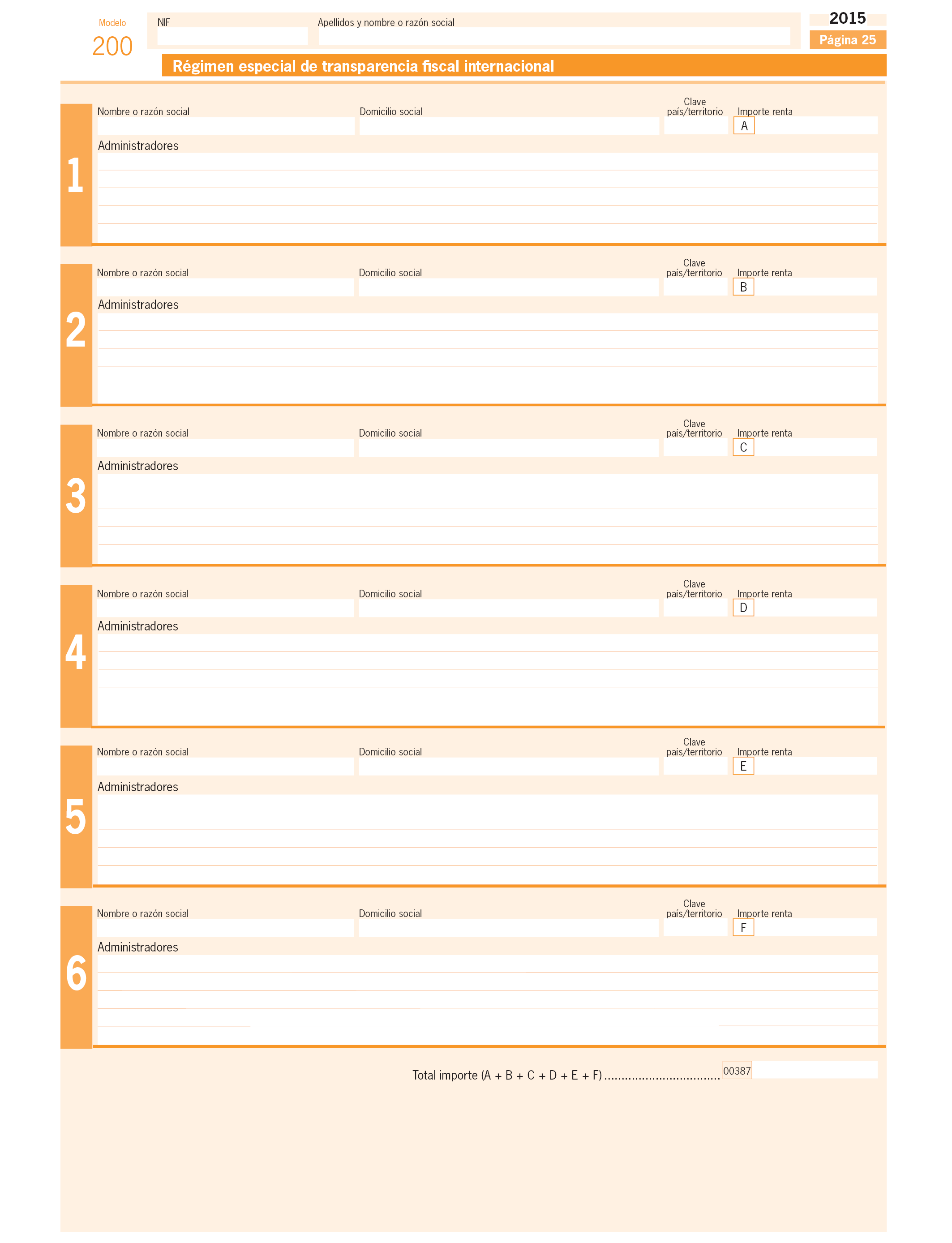

a) Los contribuyentes del Impuesto sobre Sociedades que imputen en su base imponible determinadas rentas positivas obtenidas por entidades no residentes según lo dispuesto en el artículo 100 de la Ley 27/2014, deberán presentar, además, los siguientes datos relativos a cada una de las entidades no residentes en territorio español:

1.º Nombre o razón social y lugar del domicilio social.

2.º Relación de administradores y lugar de su domicilio fiscal.

3.º Balance, cuenta de pérdidas y ganancias y memoria.

4.º Importe de la renta positiva que deba ser objeto de imputación en la base imponible.

5.º Justificación de los impuestos satisfechos respecto de la renta positiva que deba ser objeto de imputación en la base imponible.

b) Los contribuyentes por el Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español) incluirán, en su caso, la memoria informativa a que se refiere el artículo 18.1.b) del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes aprobado por Real Decreto Legislativo 5/2004, de 5 de marzo (en adelante texto refundido de la Ley del Impuesto sobre la Renta de no Residentes).

c) Los contribuyentes a quienes les haya sido aprobada una propuesta para la valoración previa de operaciones efectuadas entre personas o entidades vinculadas, el informe a que hace referencia el artículo 28 del Reglamento del Impuesto sobre Sociedades aprobado por el Reglamento del Impuesto sobre Sociedades, de 10 de julio (en adelante Reglamento del Impuesto sobre Sociedades).

d) Los contribuyentes que realicen operaciones reguladas en el Capítulo VII del Título VII de la Ley 27/2014 y que de acuerdo con el artículo 48 del Reglamento del Impuesto sobre Sociedades deban de presentar una comunicación, con el contenido al que se refiere el artículo 49 del Reglamento del sobre Sociedades.

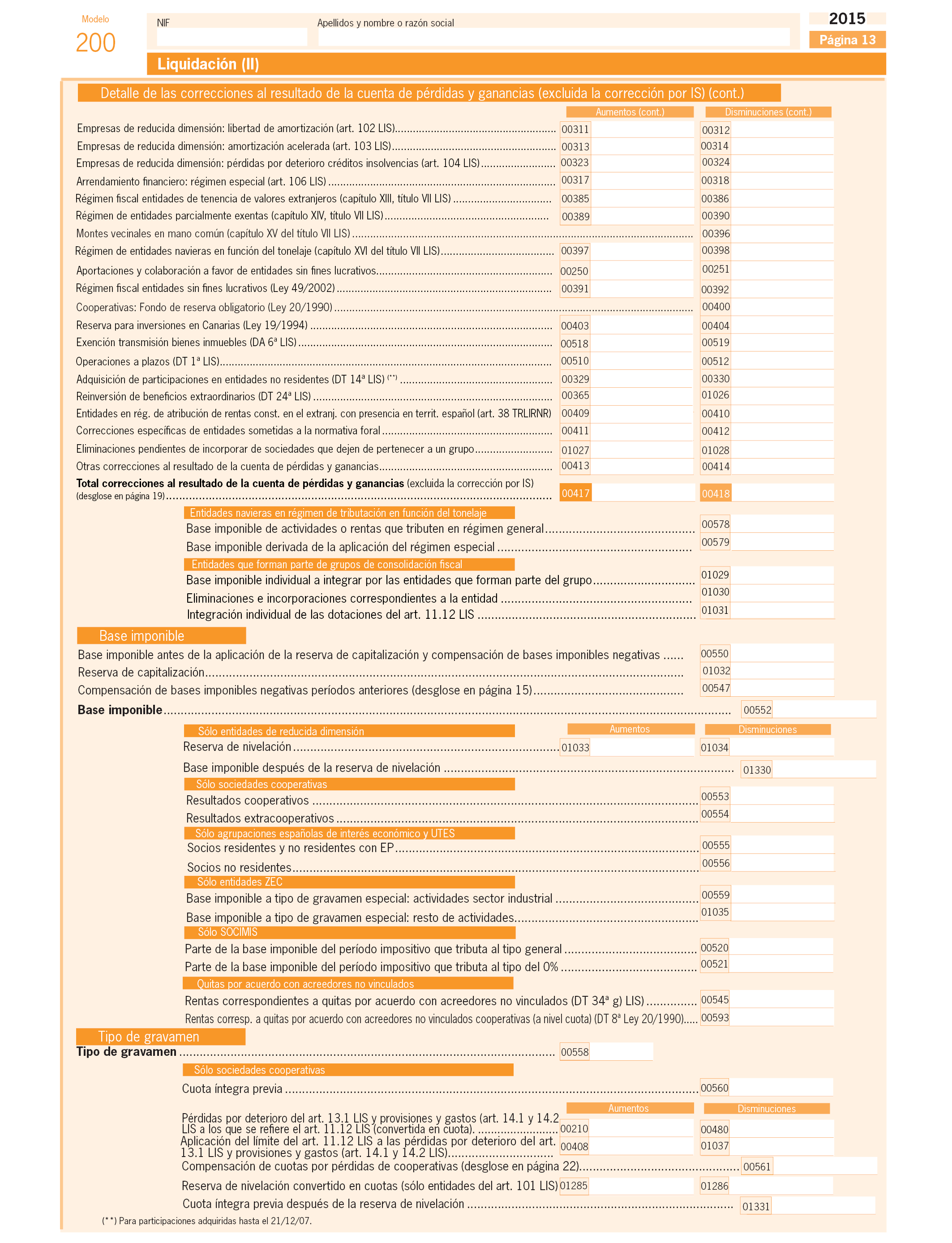

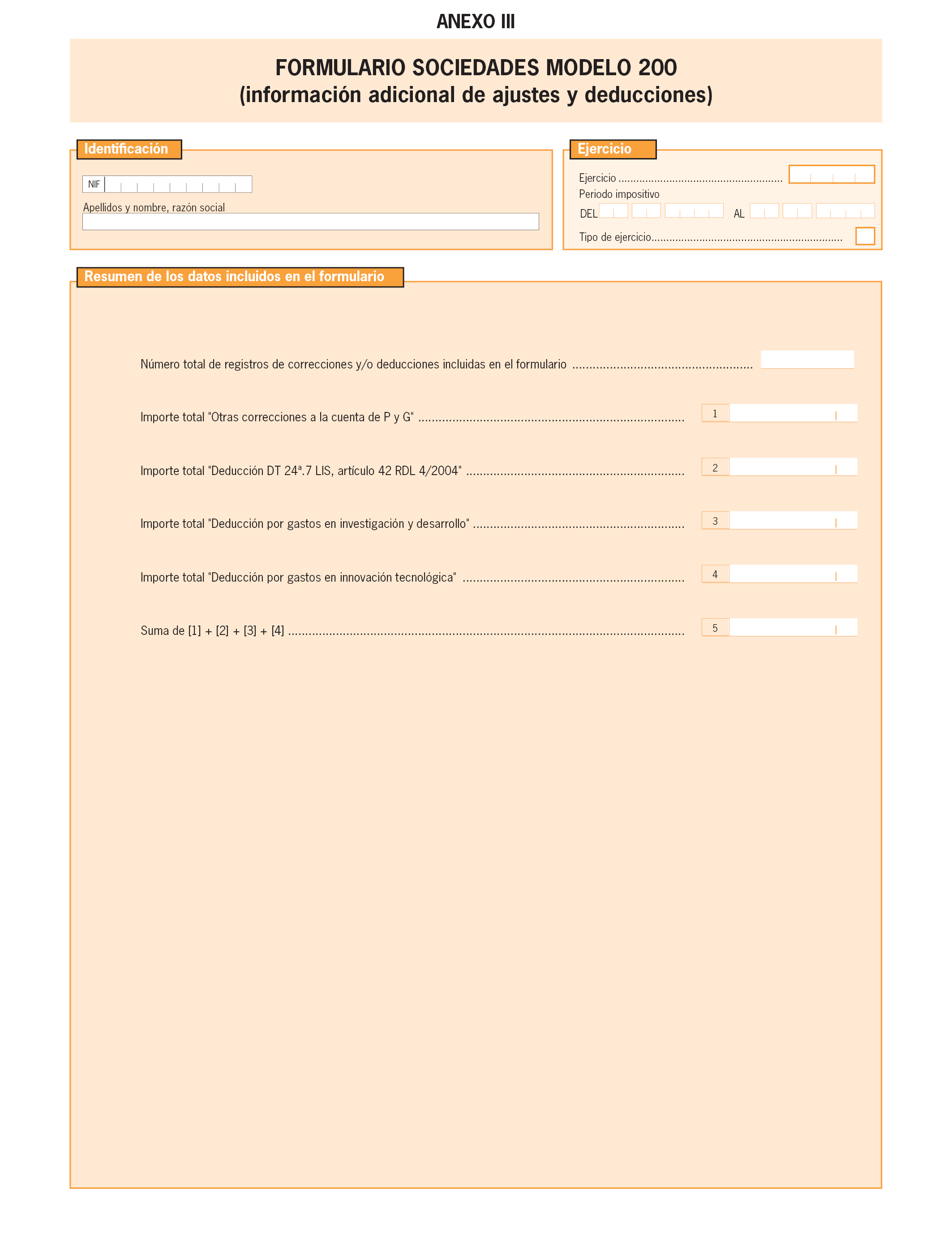

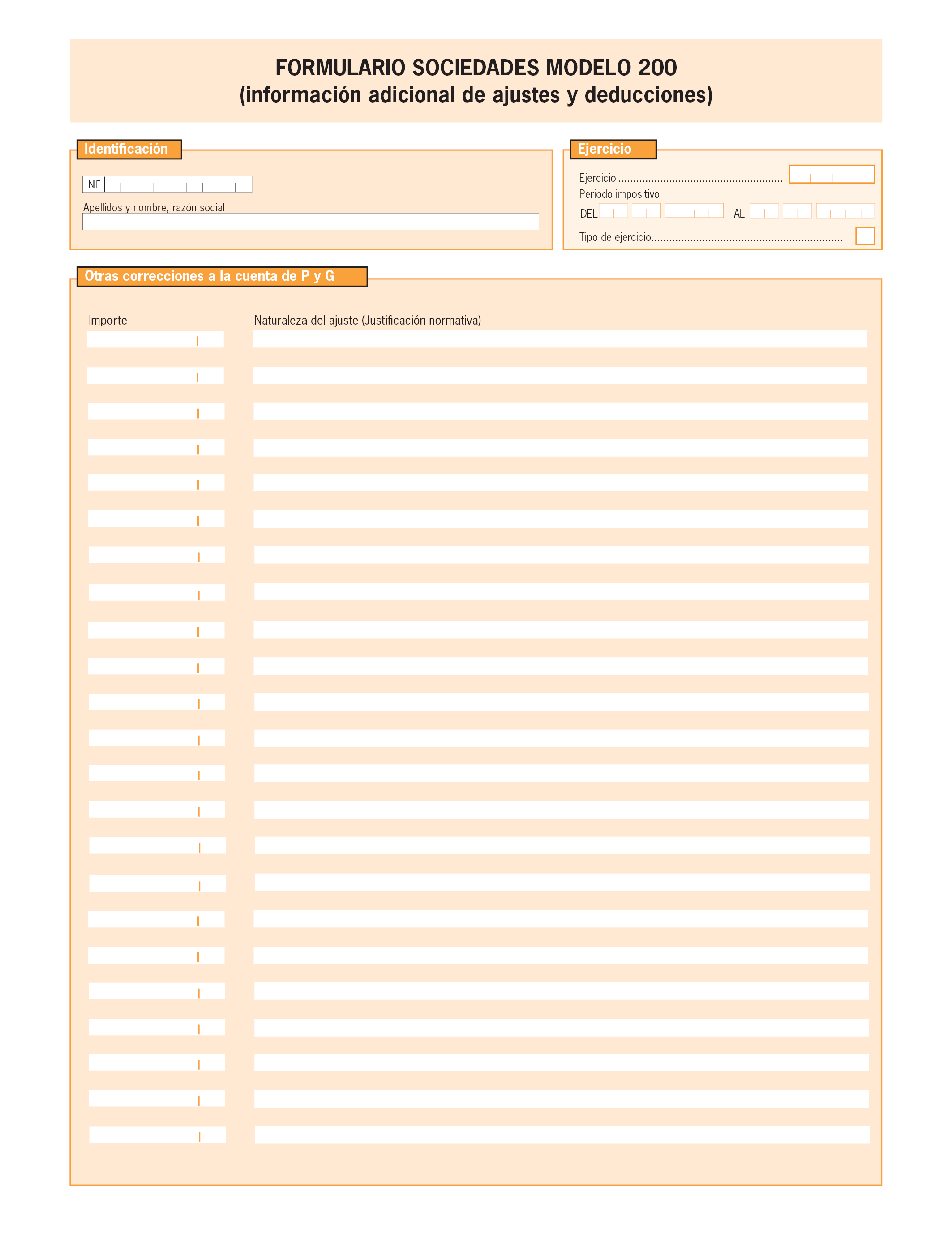

6. Cuando se haya consignado en la declaración una corrección al resultado de la cuenta de pérdidas y ganancias, como disminución, por importe igual o superior a 50.000 euros en el apartado correspondiente a «otras correcciones al resultado de la cuenta de pérdidas y ganancias» (casilla 00414 de la página 13 del modelo de declaración), el contribuyente, previamente a la presentación de la declaración, deberá describir la naturaleza del ajuste realizado a través del formulario que figura como Anexo III a la presente orden.

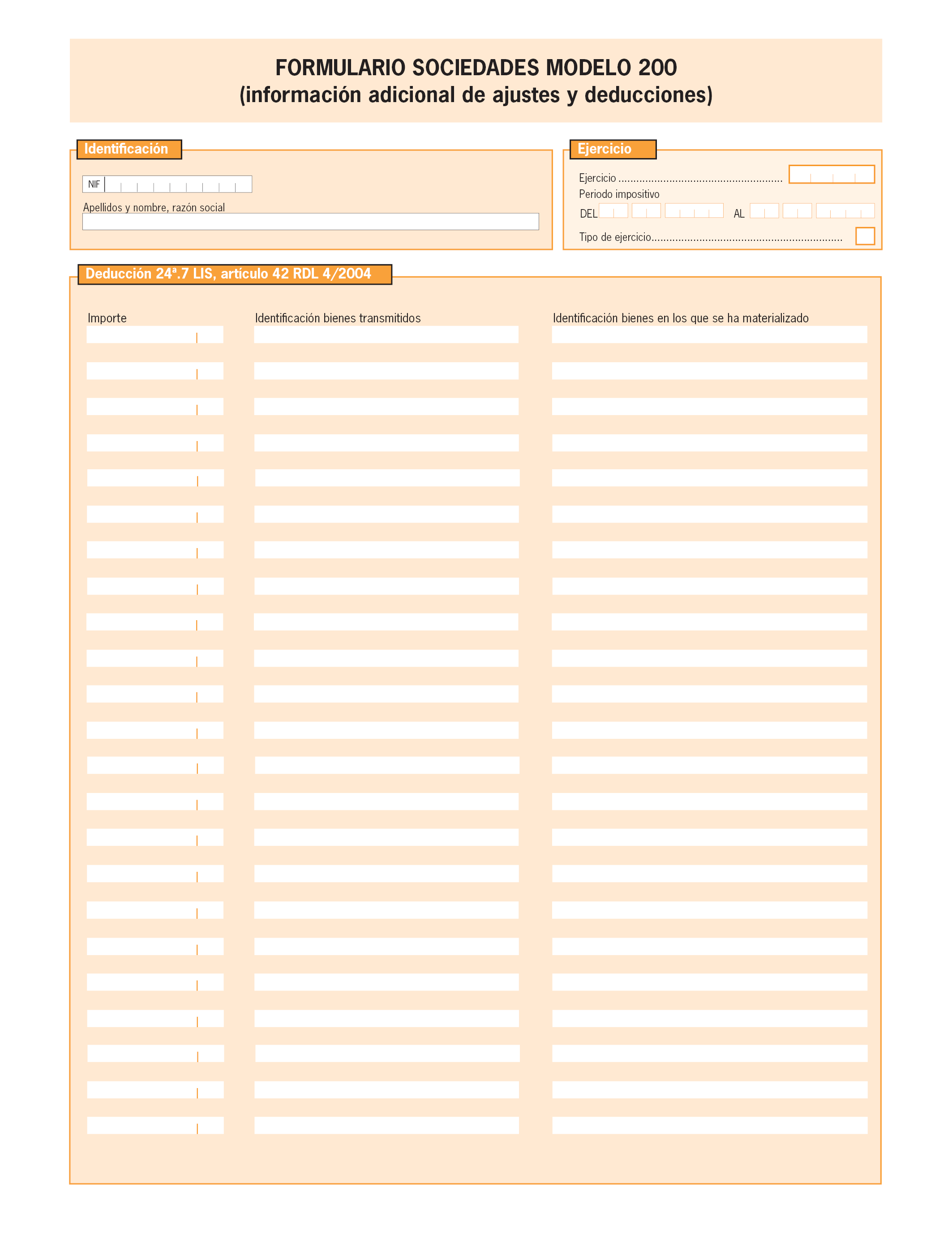

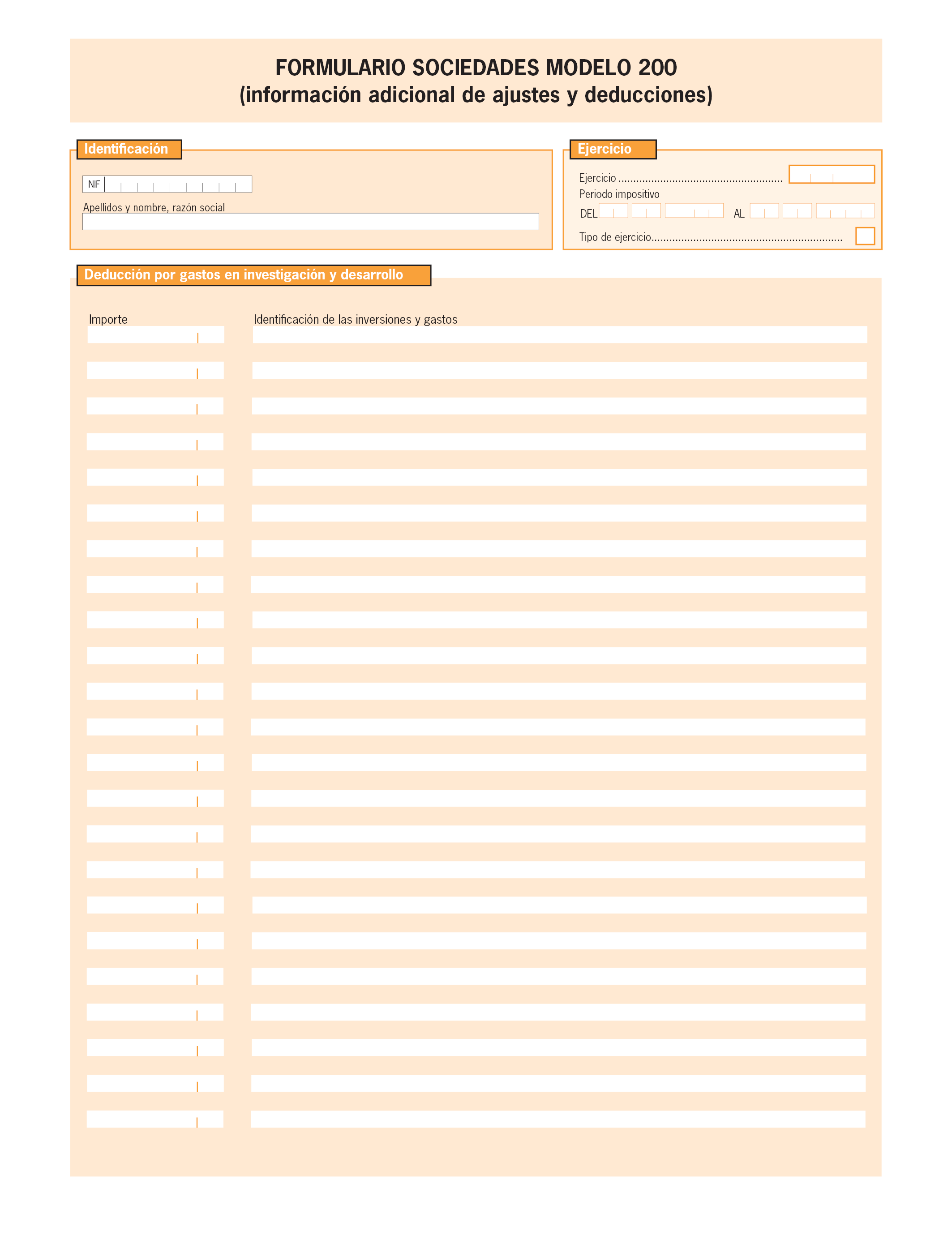

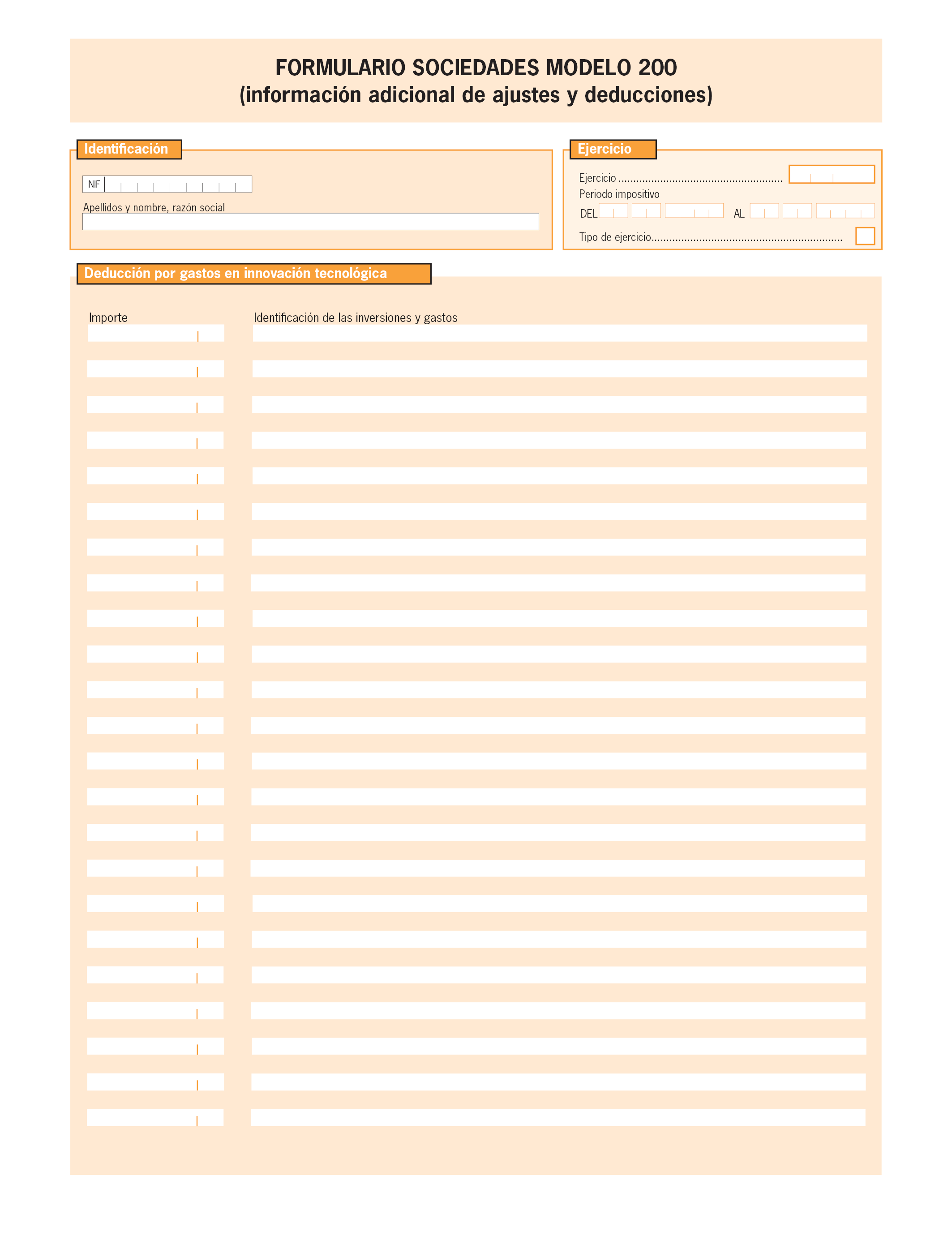

7. Asimismo, previamente a la presentación de la declaración, se solicitará información adicional a través del formulario que figura como Anexo III de la presente orden, cuando el importe de la deducción generada en el ejercicio (con independencia de que se aplique o quede pendiente para ejercicios futuros), sea igual o superior a 50.000 euros en las siguientes deducciones:

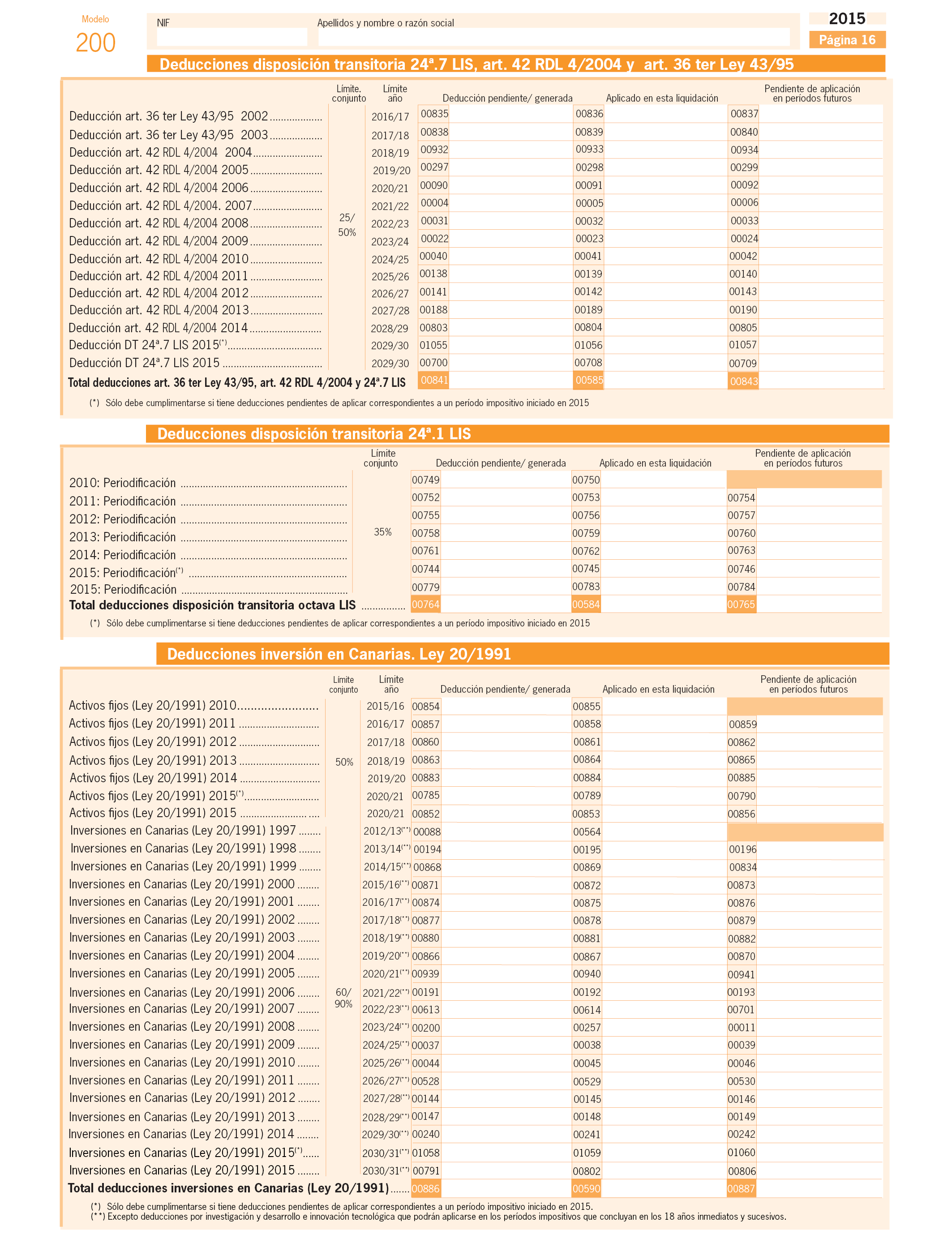

a) Deducción por reinversión de beneficios extraordinarios (apartado 7 de la disposición transitoria vigésima cuarta de la Ley 27/2014 correspondiente a la casilla 00700 de la página 16 del modelo de declaración): se deberán identificar los bienes transmitidos y los bienes en los que se materializa la inversión.

b) Deducción por actividades de investigación y desarrollo e innovación tecnológica (artículo 35 de la Ley 27/2014 correspondiente a la casilla 00798 y 00096 de la página 17 del modelo de declaración): se deberán identificar las inversiones y gastos que originan el derecho a la deducción.

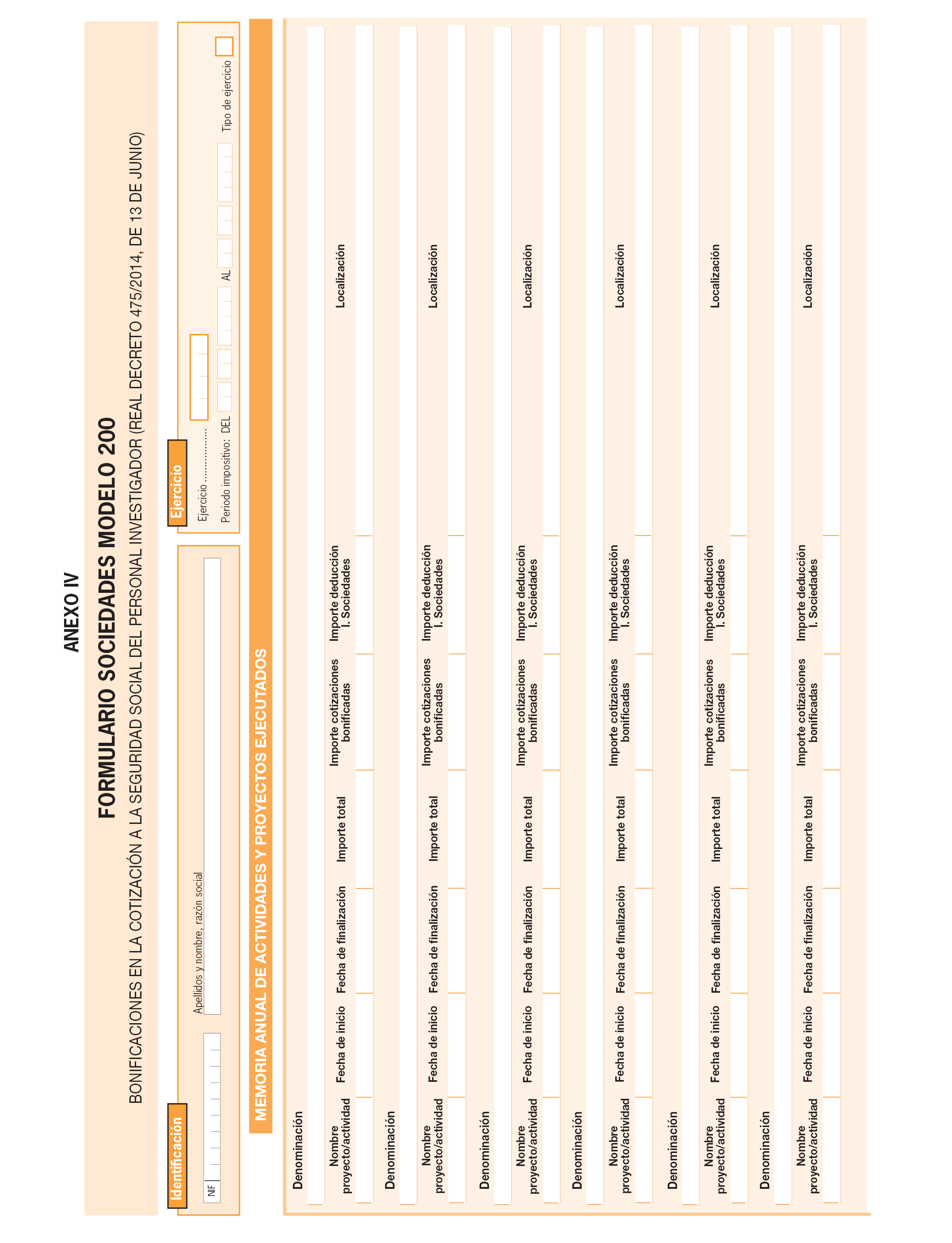

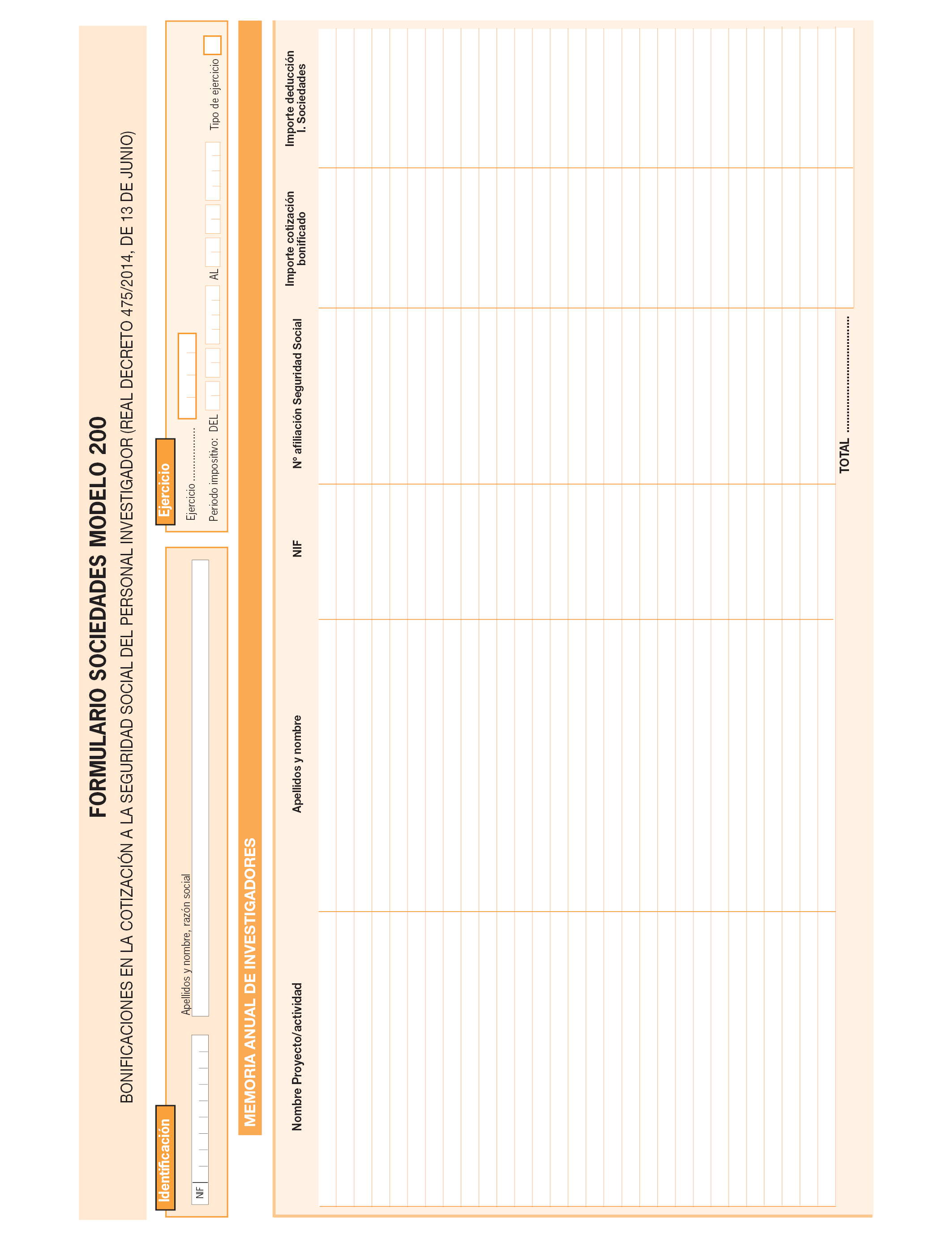

8. Para la presentación de los modelos de declaración, las pequeñas y medianas empresas, en los supuestos en que además del régimen de deducción por actividades de investigación y desarrollo e innovación tecnológica establecida en el artículo 35 de la Ley 27/2014, hayan podido aplicar la bonificación en la cotización a la Seguridad Social, deberán cumplimentar el formulario aprobado en el Anexo IV de esta orden.

De acuerdo con el artículo 8 del Real Decreto 475/2014, de 13 de junio, sobre bonificaciones en la cotización a la Seguridad Social del personal investigador, en estos casos se debe presentar una memoria anual de actividades y proyectos ejecutados e investigadores afectados por la bonificación.

La memoria anual de actividades y proyectos ejecutados, se recogerá en el Anexo IV, donde deberá identificarse el proyecto o actividad, la fecha de inicio y de finalización de éstos, el importe total de los mismos, así como el que corresponda con las cotizaciones bonificadas y con el importe de deducciones en el Impuesto sobre Sociedades.

La memoria anual de investigadores, se recogerá asimismo en el Anexo IV de esta orden, donde se deberá identificar el proyecto o actividad, los nombres y apellidos de los investigadores, así como los números de identificación fiscal, de afiliación a la Seguridad Social y los importes de cotizaciones bonificadas y deducciones en el Impuesto sobre Sociedades.

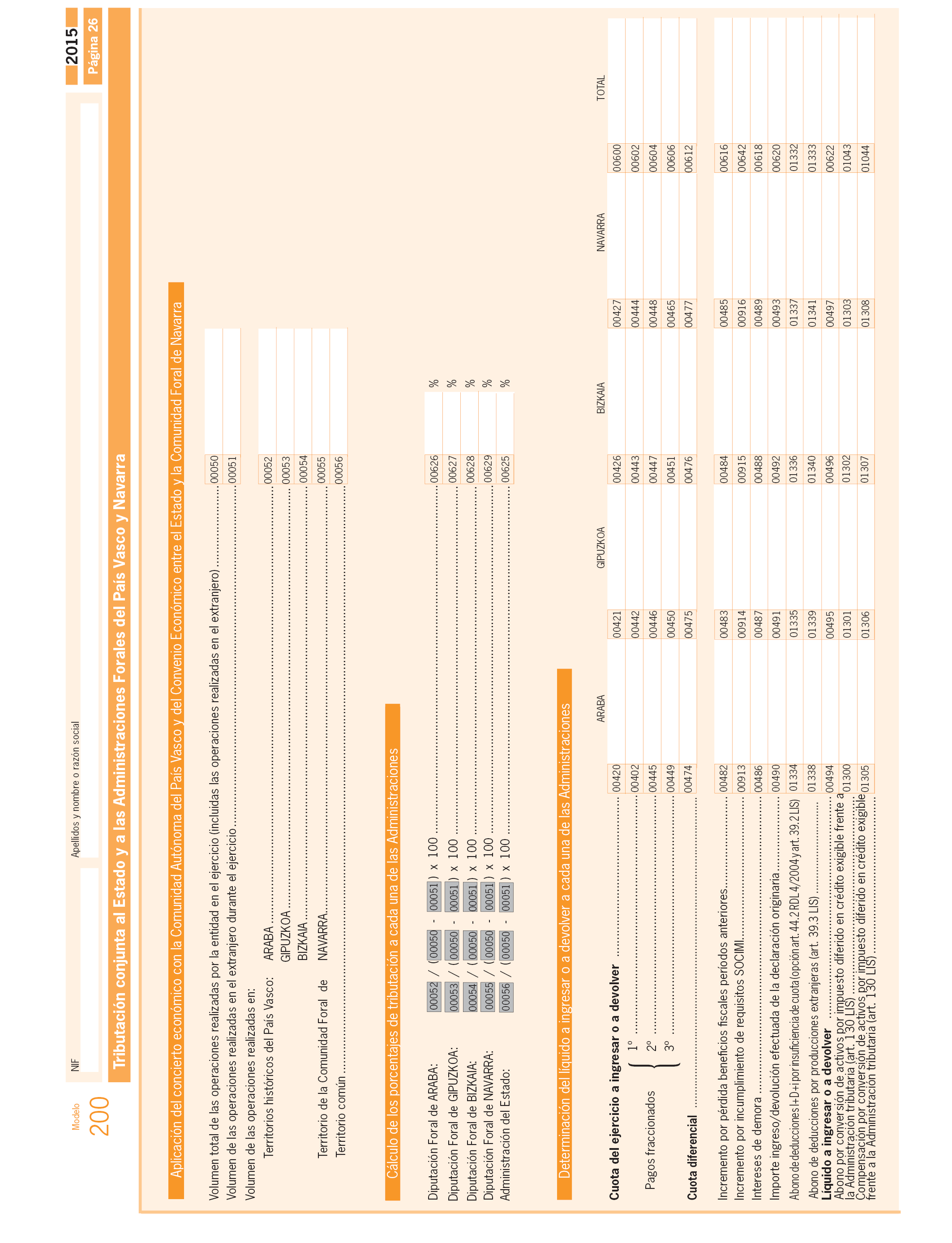

9. Para la presentación de los modelos de declaración en los supuestos en que, de acuerdo con lo dispuesto en el Concierto Económico con la Comunidad Autónoma del País Vasco, aprobado por la Ley 12/2002, de 23 de mayo, o en el Convenio Económico entre el Estado y la Comunidad Foral de Navarra, aprobado por la Ley 28/1990, de 26 de diciembre, el declarante se encuentre sometido a la normativa del Estado o el grupo fiscal se encuentre sujeto al régimen de consolidación fiscal correspondiente a la Administración del Estado y deban tributar conjuntamente a ambas Administraciones, estatal y foral, se seguirán las siguientes reglas:

a) Para la declaración a presentar ante la Administración del Estado la forma y lugar de presentación serán los que correspondan, según el modelo de que se trate, de los que se regulan en la presente orden. Para la declaración a presentar ante las Diputaciones Forales del País Vasco o ante la Comunidad Foral de Navarra, la forma y lugar serán los que correspondan de acuerdo con la normativa foral correspondiente, debiéndose efectuar, ante cada una de dichas Administraciones, el ingreso o solicitar la devolución que, por aplicación de lo dispuesto en los artículos 18 y 20 del Concierto Económico con la Comunidad Autónoma del País Vasco y los artículos 22 y 27 del Convenio entre el Estado y la Comunidad Foral de Navarra, proceda, utilizando los documentos de ingreso y devolución aprobados por la normativa foral, sin perjuicio de que, en su caso, se puedan presentar los modelos de declaración aprobados en el artículo 1.1.a) de la presente orden.

b) En el caso de los grupos fiscales, las sociedades integrantes del grupo presentarán, a su vez, documentación que los contribuyentes deben presentar electrónicamente en determinados, modelo 200, a que se refiere el artículo 2.4 de la presente orden ante cada una de dichas Administraciones tributarias, estatal o foral, de acuerdo con sus normas de procedimiento.

1. Los contribuyentes o las entidades representantes del grupo fiscal cuyo período impositivo haya finalizado el 31 de diciembre de 2015, podrán utilizar como medio de pago de las deudas tributarias resultantes de la misma la domiciliación bancaria en la entidad de depósito que actúe como colaboradora en la gestión recaudatoria (banco, caja de ahorro o cooperativa de crédito), sita en territorio español en la que se encuentre abierta a su nombre la cuenta en la que se domicilia el pago.

2. La domiciliación bancaria a que se refiere el párrafo anterior podrá realizarse desde el día 1 de julio hasta el 20 de julio de 2016, ambos inclusive.

3. La Agencia Estatal de Administración Tributaria comunicará la orden u órdenes de domiciliación bancaria del contribuyente o de la entidad representante o entidad cabeza de grupo a la Entidad colaboradora señalada, la cual procederá, en la fecha en que se le indique, que coincidirá con el último día de pago en periodo voluntario, a cargar en cuenta el importe domiciliado, ingresándolo en la cuenta restringida de colaboración en la recaudación de los tributos. Posteriormente, la citada entidad remitirá al contribuyente justificante del ingreso realizado, de acuerdo con las especificaciones recogidas en el artículo 3.2 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, que servirá como documento acreditativo del ingreso efectuado en el Tesoro Público.

4. Las personas o entidades autorizadas a presentar por vía electrónica, declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en los artículos 79 a 81 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación electrónica de determinados modelos de declaración y otros documentos tributarios, podrán, por esta vía, dar traslado de las órdenes de domiciliación que previamente les hayan comunicado los terceros a los que representan.

5. En todo caso, los pagos se entenderán realizados en la fecha de cargo en cuenta de las domiciliaciones, considerándose justificante del ingreso realizado el que a tal efecto expida la entidad de depósito en los términos señalados en el apartado 3 anterior.

1. Los contribuyentes del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes deberán presentar por medios electrónicos la declaración correspondiente a este Impuesto, con sujeción a las condiciones establecidas en el artículo 6 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

2. No obstante, las declaraciones que se deban presentar ante la Administración del Estado por contribuyentes sometidos a la normativa foral podrán utilizar o bien los modelos 200 y 220 aprobados en la presente orden efectuando su presentación por vía electrónica, o bien el modelo aprobado por la normativa foral correspondiente. En caso de presentar el modelo aprobado por la normativa foral, deberán utilizarse los documentos de ingreso o devolución que se aprueban en los Anexos I y II de la presente orden que podrán obtenerse en la Sede electrónica de la Agencia Estatal de Administración Tributaria, a la que se puede acceder a través del portal de la Agencia Tributaria en Internet (www.agenciatributaria.es) o bien directamente en https://www.agenciatributaria.gob.es.

Para la obtención de las declaraciones que deban presentarse ante las Diputaciones Forales del País Vasco y la Comunidad Foral de Navarra, mencionadas en el artículo 2.9 de esta orden, los contribuyentes podrán conectarse a la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, dirección electrónica https://www.agenciatributaria.gob.es y, dentro del apartado «mis expedientes», seleccionar la declaración presentada ante la Administración del Estado e imprimir un ejemplar de la misma, para su presentación ante las Diputaciones Forales del País Vasco y ante la Comunidad Foral de Navarra, utilizando como documento de ingreso o devolución el que corresponda de los aprobados por las Diputaciones Forales del País Vasco y por la Comunidad Foral de Navarra.

1. La presentación electrónica por Internet de las declaraciones del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, se efectuarán de acuerdo con lo establecido en los artículos 7 a 11, ambos inclusive, de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

2. Previamente a la presentación de la declaración por vía electrónica por Internet, los contribuyentes deberán de haber presentado, en su caso, la información adicional a la que se refiere los apartados 6 y 7 del artículo 2 de esta orden, haciendo uso de los formularios específicos que se han definido para ello, y que el contribuyente deberá presentar por vía electrónica con anterioridad a la presentación de la declaración.

Cuando la información adicional que deba acompañar el contribuyente sea la información adicional a la que se refiere el apartado 8 el artículo 2 de esta orden, se efectuará haciendo uso de los formularios específicos que se han definido para ello, y que el contribuyente deberá presentar por vía electrónica al presentar su declaración de sociedades. En ambos casos, deberá conectarse a la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet (https://www.agenciatributaria.gob.es) y, dentro de la opción de Impuestos y Tasas, a través de Procedimientos, Servicios y Trámites (Información y Registro), seleccionará el concepto fiscal oportuno y los trámites correspondientes del procedimiento asignado a los modelos 200 y 206.

3. Cuando, habiéndose presentado la declaración por vía electrónica, los contribuyentes deban acompañar a la misma cualquier documentación, solicitudes o manifestaciones de opciones no contempladas expresamente en el propio modelo de declaración, en particular los señalados en las letras a), b), c) y d) del apartado 5 del artículo 2 de esta orden, y en aquellos casos en los que habiendo presentado la declaración por la citada vía, la declaración resulte a devolver y se solicite la devolución mediante cheque del Banco de España, dichos documentos, solicitudes o manifestaciones se presentarán en el registro electrónico de la Agencia Estatal de Administración Tributaria, para lo cual el declarante o presentador deberá conectarse a la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, dirección electrónica https://www.agenciatributaria.gob.es y, dentro de la opción de Impuestos y Tasas, a través de Procedimientos, Servicios y Trámites (Información y Registro), seleccionar el concepto fiscal oportuno y el trámite de aportación de documentación complementaria que corresponda según el procedimiento asignado a los modelos.

4. No obstante lo anterior, los contribuyentes o las sociedades representantes del grupo fiscal o entidades cabezas de grupos que se encuentren acogidos al sistema de cuenta corriente en materia tributaria deberán tener en cuenta el procedimiento establecido en la Orden de 22 de diciembre de 1999, por la que se establece el procedimiento para la presentación electrónica de las declaraciones-liquidaciones que generen deudas o créditos que deban anotarse en la cuenta corriente en materia tributaria.

1. De acuerdo con lo dispuesto en el artículo 124.1 de la Ley 27/2014, el modelo 200 de declaración del Impuesto sobre Sociedades aprobado en el artículo 1 de la presente orden, se presentará en el plazo de los 25 días naturales siguientes a los seis meses posteriores a la conclusión del período impositivo.

Los contribuyentes cuyo plazo de declaración se hubiera iniciado con anterioridad a la entrada en vigor de la presente orden, conforme a lo dispuesto en el párrafo anterior, deberán presentar la declaración dentro de los 25 días naturales siguientes a la entrada en vigor de esta misma orden, salvo que hubieran optado por presentar la declaración utilizando los modelos contenidos en la Orden HAP/1067/2015, de 5 de junio, que aprobó los aplicables a los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2014 en cuyo caso el plazo de presentación será el señalado en el párrafo anterior.

2. De acuerdo con lo dispuesto en los artículos 21 y 38 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, el modelo 206 de declaración del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), se presentará en el plazo de los 25 días naturales siguientes a los seis meses posteriores a la conclusión del período impositivo.

No obstante lo anterior, cuando de conformidad con lo establecido en el artículo 20.2 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, se entienda concluido el período impositivo por el cese en la actividad de un establecimiento permanente o, de otro modo, se realice la desafectación de la inversión en su día efectuada respecto del establecimiento permanente, así como en los supuestos en que se produzca la transmisión del establecimiento permanente a otra persona física o entidad, aquellos en que la casa central traslade su residencia, y cuando fallezca el titular del establecimiento permanente, la presentación de la declaración deberá realizarse en los veinte primeros días naturales de los meses de abril, julio, octubre y enero, atendiendo al trimestre en que se produzca alguna de las circunstancias anteriormente mencionadas que motivan la conclusión anticipada del período impositivo, siendo el mencionado plazo independiente del resultado de la autoliquidación a presentar.

Asimismo, las entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, en el caso de que cesen en su actividad, deberán presentar la declaración en los veinte primeros días naturales de los meses de abril, julio, octubre o enero, atendiendo al trimestre en el que se produzca el cese.

Los contribuyentes a que se refiere este apartado, cuyo plazo de declaración se hubiera iniciado con anterioridad a la fecha de entrada en vigor de la presente orden, deberán presentar la declaración dentro de los veinticinco días naturales siguientes a dicha fecha, salvo que hubieran optado por presentar la declaración utilizando los modelos y de acuerdo con el procedimiento contenido en la Orden HAP/1067/2015, de 5 de junio, anteriormente citada, en cuyo caso el plazo de presentación será en los veinte primeros días naturales de los meses de abril, julio, octubre o enero, atendiendo al trimestre en el que se produzca cualquiera de los supuestos mencionados anteriormente.

3. De acuerdo con lo dispuesto en el apartado 2 del artículo 75 de la Ley 27/2014, el modelo 220 de declaración aprobado en el artículo 1 de la presente Orden, se presentará dentro del plazo correspondiente a la declaración en régimen de tributación individual de la entidad representante del grupo fiscal o entidad cabeza de grupo.

Se aprueba el documento normalizado que figura como Anexo V de esta orden, que podrá ser utilizado por las personas o entidades que cumplan los requisitos del artículo 101 de la Ley 27/2014, a los efectos de cumplir con la obligación de documentación específica de operaciones vinculadas prevista en el artículo 16.4 del Reglamento del Impuesto sobre Sociedades.

La presente orden entrará en vigor el día 1 de julio de 2016.

Madrid, 6 de junio de 2016.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid