Contido non dispoñible en galego

Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.[Bloque 1: #preambulo]

La Orden EHA/30/2007, de 16 enero, por la que se aprueban los modelos 110 y 111 de declaración-documento de ingreso de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta, mantuvo la tradicional existencia de dos modelos para realizar la autoliquidación de las cantidades retenidas y de los ingresos a cuenta que correspondan sobre tales categorías de renta. El modelo 111, de periodicidad mensual, cuando se trataba de retenedores u obligados que tengan la consideración de grandes empresas o de Administraciones Públicas, incluida la Seguridad Social, cuyo último Presupuesto anual aprobado con anterioridad al inicio del ejercicio supere la cantidad de 6 millones de euros, y el modelo 110 para los restantes obligados tributarios, con periodo de liquidación trimestral.

La simultaneidad de estos dos modelos de autoliquidación, mensual y trimestral, con un contenido y esquema de liquidación, sin embargo, idénticos se ha venido sustentando en las especialidades que ofrecía la presentación telemática de declaraciones-liquidaciones por las grandes empresas frente a la del resto de los obligados tributarios. Al respecto debe señalarse que la Administración tributaria comienza el proceso de implantación de las nuevas técnicas y medios electrónicos, informáticos y telemáticos en sus relaciones con este colectivo en concreto, imponiéndole obligatoriamente esta vía como único medio de relacionarse con la Administración. Para ello, la Orden de 20 de enero de 1999 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones mensuales de grandes empresas correspondientes a los códigos 111, 320 y 332, diseña un sistema de autenticación de la identidad del declarante basado en el denominado «Número de Referencia Completo (NRC)», código generado informáticamente mediante un sistema criptográfico que, utilizado por las grandes empresas como clave para poder conectarse con la Agencia Estatal de Administración Tributaria, las habilitaba para la presentación de dichas autoliquidaciones por vía telemática.

No obstante, la experiencia adquirida en la aplicación de este sistema y la demanda creciente de utilización de esta vía por los obligados tributarios y colaboradores sociales, como consecuencia del avance de las tecnologías vinculadas a Internet, determinó que, salvo para las grandes empresas, en la regulación de los procedimientos de presentación que fueron aprobándose posteriormente para otros obligados se sustituyera el Número de Referencia Completo como medio de identificación por el certificado electrónico del declarante o, en su caso, el de la persona o entidad autorizada para presentar declaraciones en representación de terceras personas.

Ahora bien, esta especialidad, que subsistía para las grandes empresas en la Orden EHA/30/2007, de 16 de enero, mediante la remisión que su artículo 8.2 hacía a la Orden de 20 de enero de 1999, quedó totalmente eliminada tras modificar la Orden EHA/3127/2009, de 10 de noviembre, por la que se aprueba el modelo 190 para la declaración del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta y modifica las condiciones para la presentación por vía telemática de los modelos 111 y 117 por los obligados tributarios que tengan la consideración de grandes empresas, así como la hoja interior de relación de socios, herederos, comuneros o partícipes del modelo 184 y los diseños lógicos de los modelos 184 y 193, dicho precepto e introducir dos nuevos artículos para regular, respectivamente, las condiciones generales y el procedimiento para la presentación telemática por Internet del modelo 111, basadas en el sistema de firma electrónica que rigen para el resto de los obligados.

Junto a lo anterior la reciente modificación de la Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria, llevada a cabo por la Orden EHA/3062/2010, de 22 de noviembre, por la que se modifica las formas de presentación de las declaraciones informativas y resúmenes anuales de carácter tributario correspondientes a los modelos 038, 156, 159, 170, 171, 180, 181, 182, 183, 184, 187, 188, 189, 190, 192, 193, 194, 195, 196, 198, 199, 291, 296, 299, 340, 345, 346, 347, 349, 611 y 616 y por la que se modifica la Orden EHA/1658/2009, de 12 de junio de 2009, que establece el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria con el único fin de extender la domiciliación bancaria, inicialmente prevista para autoliquidaciones trimestrales como las del modelo 110, a los modelos con periodicidad mensual, entre ellos, al modelo 111, ha permitido homogeneizar los medios de pago que puedan utilizarse en ambas autoliquidaciones.

A la vista de la situación descrita no parece razonable seguir manteniendo dos modelos de autoliquidación con un mismo contenido y esquema liquidatorio ni la dispersión normativa que comporta la regulación en preceptos diferenciados de las condiciones y el procedimiento de presentación telemática de los distintos tipos de obligados a retener e ingresar. Por todo ello, se procede a aprobar esta nueva orden cuyas novedades y rasgos más significativos son los siguientes:

En primer lugar, en relación con el esquema de liquidación, en aras de la simplificación administrativa y con el objetivo de conseguir una mayor eficacia gestora y facilitar el cumplimiento de las obligaciones tributarias, se unifica el modelo 110 con el 111, dado que el contenido de ambos resulta equivalente. Por ello, se aprueba un nuevo modelo 111 de autoliquidación que puede ser utilizado con carácter general por retenedores u obligados que deban realizar mensual o trimestralmente la declaración e ingreso de las cantidades retenidas.

La aprobación de este nuevo modelo ha exigido eliminar las referencias existentes al modelo 110 y completar las del modelo 111 para lo cual se ha procedido a modificar los anexos I y II de la Orden EHA/ 2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria y los anexos I y II de la Orden EHA/1658/2009, de 12 junio, por la que se establece el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria.

En segundo lugar, en lo referente a las formas de presentación, se mantiene el esquema existente hasta ahora en virtud del cual las entidades que tengan la consideración de gran Empresa o de Administraciones Públicas así como aquellas entidades que tengan la forma jurídica de sociedad anónima o de sociedad de responsabilidad limitada, están obligadas a la presentación telemática por Internet del modelo 111.

Para el resto de obligados se mantiene en esta orden la posibilidad anteriormente prevista para el modelo 110 de presentación del modelo 111 en papel o por vía telemática, a opción del declarante. Para obtener la autoliquidación en papel se podrá utilizar, además del impreso oficial, el servicio de impresión desarrollado a estos efectos por la Agencia Estatal de Administración Tributaria, a través de la cumplimentación del formulario que ésta proporciona en su página web.

En tercer lugar, en el ámbito de la presentación telemática por Internet del modelo 111 se ha procedido a reordenar las disposiciones relativas a las condiciones generales y al procedimiento de presentación con el propósito de unificarlas para todos los obligados y mejorar su sistemática.

Cabe destacar, por último, la regulación que se efectúa en la presente orden tanto del pago de las deudas tributarias resultantes de las autoliquidaciones del modelo 111 mediante domiciliación bancaria, ajustado a las previsiones que establece la Orden EHA/1658/2009, de 12 de junio, por la que se establece el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria, como de los diferentes cauces de subsanación de los errores u omisiones advertidos en las autoliquidaciones con posterioridad a su presentación.

Todo ello, de conformidad con lo previsto en el artículo 117.1 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, precepto que habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos y para establecer la forma, lugar y plazos de su presentación y, en su caso, del ingreso de la deuda tributaria, así como los supuestos y condiciones de presentación por medios electrónicos, informáticos y telemáticos; en el artículo 108.5 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, a cuyo tenor las declaraciones de las retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas efectuados se realizarán en los modelos que para cada clase de rentas establezca el Ministro de Economía y Hacienda, quien, asimismo, podrá determinar los datos que deben incluirse en las mismas, de los previstos en apartado 2 del artículo 108 de dicho Reglamento del Impuesto, habilitación que se completa en el párrafo segundo del artículo 108.5, en el que se establece que la declaración e ingreso se efectuarán en la forma y lugar que determine el Ministro de Economía y Hacienda, quien podrá establecer los supuestos y condiciones de presentación de las declaraciones por medios telemáticos y ampliar el plazo correspondiente a las declaraciones que puedan presentarse por esta vía, atendiendo a razones de carácter técnico.

En su virtud,

DISPONGO:

[Bloque 2: #a1]

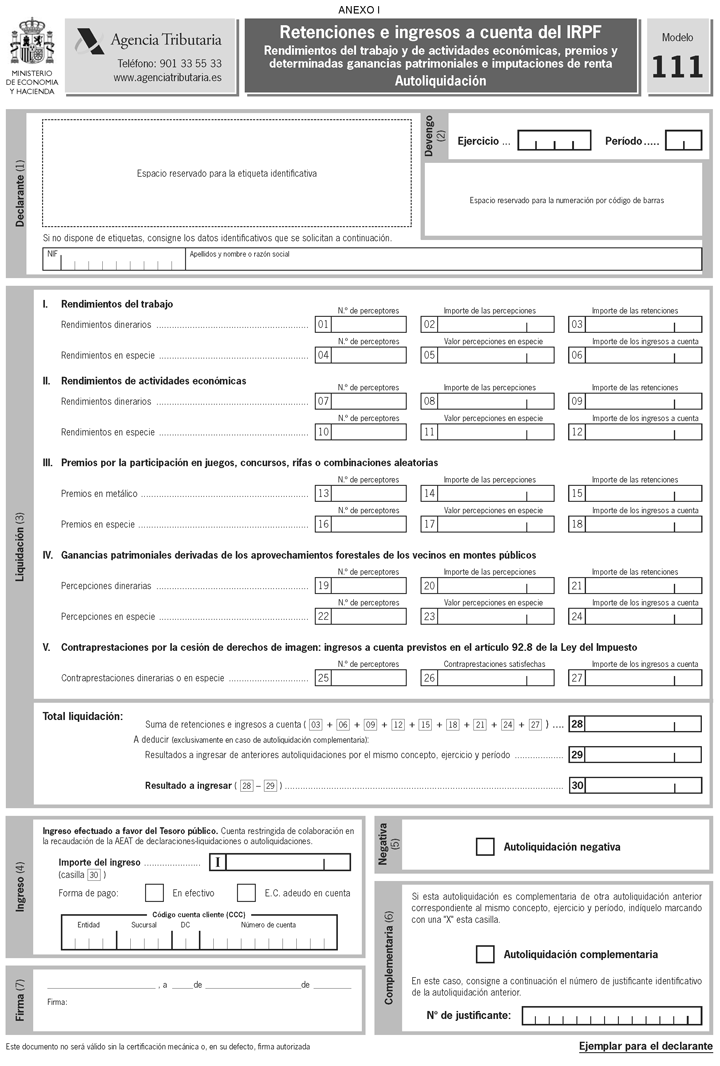

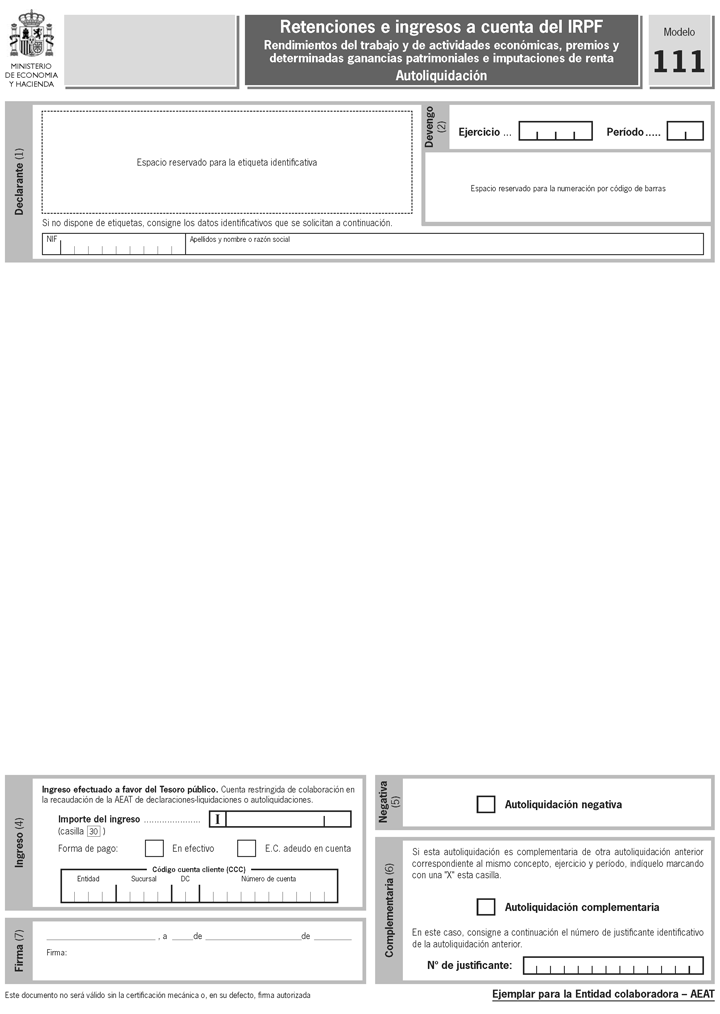

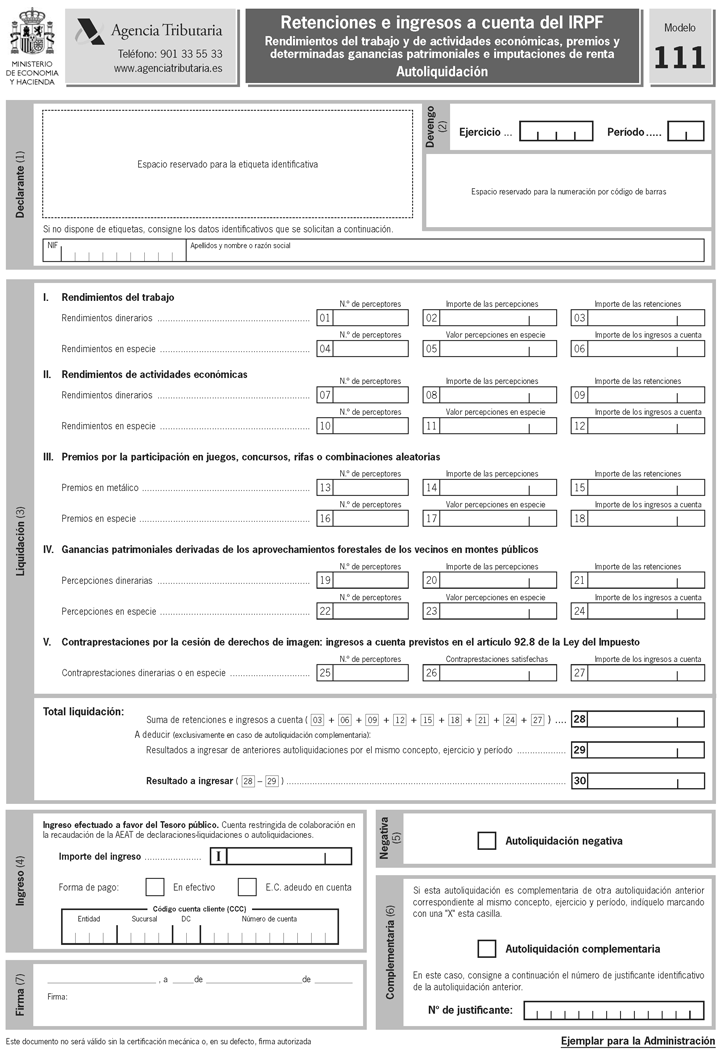

1. Se aprueba el modelo 111 «Retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación».

Dicho modelo, que figura como anexo I de la presente orden, consta de los tres ejemplares siguientes:

Ejemplar para el declarante

Ejemplar para la Entidad colaboradora-AEAT.

Ejemplar para la Administración.

El número de justificante que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 111. No obstante, en el supuesto a que se refiere el artículo 4.3 de la presente orden, el número de justificante comenzará con el código 112.

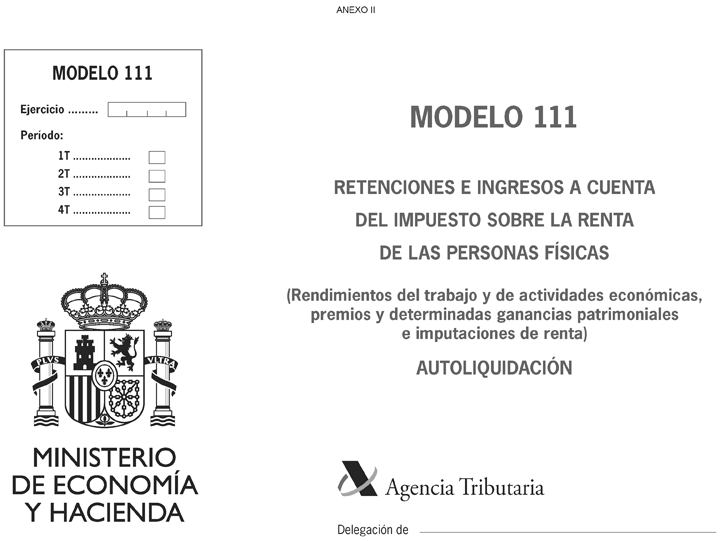

2. Se aprueba el sobre de envío del Modelo 111 «Retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación», que figura en el Anexo II de la presente orden.

[Bloque 3: #a2]

1. Están obligados a presentar el modelo 111 todas aquellas personas físicas, jurídicas y demás entidades, incluidas las Administraciones Públicas, contempladas en el artículo 76 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, que estando obligadas a retener o a ingresar conforme a lo establecido en el artículo 74 del citado Reglamento, satisfagan o abonen alguna de las siguientes rentas:

a) Rendimientos del trabajo.

b) Rendimientos que sean contraprestación de las siguientes actividades económicas:

1.º Actividades profesionales a que se refiere el artículo 95.1 y 2 del Reglamento del Impuesto.

2.º Actividades agrícolas o ganaderas, en los términos señalados en el artículo 95.4 del Reglamento del Impuesto.

3.º Actividades forestales a que se refiere el artículo 95.5 del Reglamento del Impuesto.

4.º Actividades económicas cuyos rendimientos netos se determinen con arreglo al método de estimación objetiva, previstas en el artículo 95.6.2º del Reglamento del Impuesto.

c) Rendimientos procedentes de la propiedad intelectual, industrial, de la prestación de asistencia técnica, del arrendamiento de bienes muebles, negocios o minas, del subarrendamiento sobre los bienes anteriores y los procedentes de la cesión del derecho a la explotación del derecho de imagen, a los que se refiere el artículo 75.2.b) del Reglamento del Impuesto, cuando provengan de actividades económicas.

d) Premios que se entreguen como consecuencia de la participación en juegos, concursos, rifas o combinaciones aleatorias, a que se refiere el artículo 75.2.c) del Reglamento del Impuesto, con independencia de su calificación fiscal.

e) Ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en montes públicos a que se refiere el inciso final del artículo 75.1.d) del Reglamento del Impuesto.

f) Contraprestaciones satisfechas en metálico o en especie a personas o entidades no residentes en los supuestos previstos en el artículo 92.8 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio.

2. Las retenciones e ingresos a cuenta correspondientes a rentas distintas de las anteriormente enumeradas no se declararán e ingresarán en el modelo 111, sino en el modelo que en cada caso corresponda a la naturaleza de las rentas satisfechas.

[Bloque 4: #a3]

1. De acuerdo con lo dispuesto en el artículo 108.1 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, la presentación del modelo 111, así como, en su caso, el ingreso de su importe en el Tesoro Público, salvo cuando se domicilie el pago, se efectuará por los sujetos obligados a retener o a ingresar a cuenta en los siguientes plazos:

a) Las personas o entidades que tengan la consideración de grandes empresas por concurrir alguna de las circunstancias a que se refieren los números 1.º y 2.º del artículo 71.3 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, en los veinte primeros días naturales de cada mes en relación con las cantidades y los ingresos a cuenta que correspondan por el mes inmediato anterior, excepto en la autoliquidación e ingreso correspondiente al mes de julio, que se presentará durante el mes de agosto y los veinte primeros días naturales del mes de septiembre inmediatamente posterior.

b) Las entidades que tengan la consideración de Administraciones Públicas, incluida la Seguridad Social, cuyo último presupuesto anual aprobado con anterioridad al inicio de cada ejercicio supere la cantidad de 6 millones de euros, en relación con las cantidades retenidas y los ingresos a cuenta correspondientes a las rentas a que se refieren las letras a), b) y e) del apartado 1 del artículo 2 anterior, en los veinte primeros días naturales de cada mes en relación con las cantidades y los ingresos a cuenta que correspondan por el mes inmediato anterior, excepto en la autoliquidación e ingreso correspondiente al mes de julio, que se presentará durante el mes de agosto y los veinte primeros días naturales del mes de septiembre inmediatamente posterior.

No obstante lo anterior, cuando la entidad pagadora sea la Administración General del Estado, la retención y el ingreso se hayan efectuado de forma directa y el pago se haya realizado a través de habilitaciones o cajas pagadoras, el modelo 111 deberá ser presentado por éstas, exclusivamente, para efectuar la autoliquidación de las cantidades retenidas y de los ingresos a cuenta efectuados correspondientes a cada mes.

c) Las restantes personas físicas, jurídicas y demás entidades obligadas a retener o a ingresar a cuenta, en los veinte primeros días naturales de los meses de abril, julio, octubre y enero en relación con las cantidades y los ingresos a cuenta que correspondan por el trimestre natural inmediato anterior.

Los vencimientos de plazo que coincidan con un sábado o día inhábil se entenderán trasladados al primer día hábil inmediato siguiente.

2. No obstante lo anterior, cuando se pretenda domiciliar el pago, los plazos de presentación telemática de las autoliquidaciones del modelo 111 serán los siguientes:

a) Cuando se trate de obligados a retener o ingresar a los que se refieren las letras a) y b) del apartado 1 de este artículo desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, septiembre, octubre, noviembre, diciembre y enero.

b) Cuando se trate de obligados a retener o ingresar a los que se refiere la letra c) del apartado 1 del presente artículo desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero.

3. El retenedor u obligado a ingresar a cuenta presentará una autoliquidación negativa en los plazos antes indicados cuando, a pesar de haber satisfecho rentas sometidas a retención o ingreso a cuenta, no hubiera procedido, por razón de su cuantía, la práctica de retención o ingreso a cuenta alguno.

Sin embargo, no procederá presentación de autoliquidación negativa cuando no se hubieran satisfecho, en el período de declaración, rentas sometidas a retención e ingreso a cuenta.

[Bloque 5: #a4]

1. La presentación de las autoliquidaciones del modelo 111 se efectuará de forma obligatoria por vía telemática, en las condiciones y de acuerdo con el procedimiento previsto en los artículos 7 y 8 de la presente orden, cuando se trate de los siguientes obligados tributarios:

a) Aquellos que tengan la consideración de grandes empresas o de Administraciones Públicas, incluida la Seguridad Social, en los términos establecidos en las letras a) y b) del apartado 1 del artículo 3 anterior, cuyo periodo de liquidación es mensual.

b) Aquellas entidades que tengan la forma jurídica de sociedad anónima o de sociedad de responsabilidad limitada.

2. En los demás supuestos, la presentación del modelo 111 podrá realizarse en papel o, potestativamente por vía telemática a través de Internet.

3. En los supuestos previstos en el apartado 2 anterior, también serán válidas las autoliquidaciones en papel que, ajustándose a los contenidos del modelo 111 aprobado por el artículo 1 de la presente orden, se obtengan utilizando el formulario que, en su caso y a estos efectos, proporcione la Agencia Estatal de Administración Tributaria a través de su página web, una vez impreso con un número de justificante que empezará por el código 112.

[Bloque 6: #a5]

1. Siempre que la presentación de la autoliquidación en el modelo 111 se lleve a cabo por vía telemática, el obligado podrá utilizar como medio de pago de la deuda tributaria resultante de la misma, la domiciliación bancaria en la entidad de crédito que actúe como colaboradora en la gestión recaudatoria (Banco, Caja de Ahorro o Cooperativa de crédito) sita en territorio español en la que se encuentre abierta a su nombre la cuenta en la que se domicilia el pago.

2. Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en los artículos 79 a 86 del Reglamento General de las actuaciones y procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, así como en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios, podrán dar traslado a la Agencia Estatal de Administración Tributaria por esta vía de las órdenes de domiciliación que previamente le hubieran comunicado los obligados tributarios en cuyo nombre actúan.

3. La Agencia Estatal de Administración Tributaria comunicará la orden u órdenes de domiciliación bancaria del presentador a la entidad colaboradora señalada, la cual procederá, en su caso, el último día hábil del plazo voluntario de ingreso a cargar en cuenta el importe domiciliado.

4. Los pagos se entenderán realizados en la fecha de cargo en cuenta de las domiciliaciones, considerándose justificante del ingreso realizado el que a tal efecto expida la entidad de crédito donde se encuentre domiciliado el pago, que incorporará las especificaciones recogidas en el apartado 2 del artículo 3 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

5. Cuando no se produjese el cargo en cuenta de los importes domiciliados, aun por causa no imputable a los obligados, éstos no quedarán liberados frente a la Agencia Estatal de Administración Tributaria de la obligación de ingresar el importe de la deuda domiciliada.

6. El presentador, a través de la Sede Electrónica de la Agencia Estatal de Administración Tributaria en Internet, podrá rectificar las domiciliaciones previamente ordenadas, revocarlas o, en su caso, rehabilitar las órdenes previamente revocadas de conformidad con lo dispuesto en los apartados 3, 4 y 5 del artículo 3 de la Orden EHA/1658/2009, de 12 junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria.

[Bloque 7: #a6]

1. Si de la autoliquidación ajustada al modelo 111 en papel resulta una cantidad a ingresar en el Tesoro Público, la presentación e ingreso podrá realizarse en cualquier entidad de crédito sita en territorio español que actúe como colaboradora en la gestión recaudatoria (Bancos, Cajas de Ahorro o Cooperativas de crédito), cumpliendo los siguientes requisitos:

a) Las autoliquidaciones del modelo 111 que se confeccionen en el impreso oficialmente aprobado en la presente orden deberán llevar adheridas, en el espacio reservado al efecto, las correspondientes etiquetas identificativas suministradas por la Agencia Estatal de Administración Tributaria.

Estas autoliquidaciones han de presentarse utilizando el sobre de envío que se aprueba en el Anexo II de la presente orden. Las entidades de crédito que actúen como colaboradoras en la gestión recaudatoria deberán remitir, a las Delegaciones de la Agencia Estatal de Administración Tributaria, el mencionado sobre de envío incluyendo el «Ejemplar para la Administración» del modelo de autoliquidación aprobado en esta orden.

b) Cuando se trate de autoliquidaciones del modelo 111 en papel que se hayan obtenido utilizando el formulario que proporciona la Agencia Estatal de Administración Tributaria en su página web, no será necesaria la incorporación de etiquetas identificativas ya que la impresión genera el propio código de barras de la etiqueta, con los datos identificativos del titular. Al utilizar el servicio de impresión, el número de justificante comenzará con los dígitos 112.

Los datos impresos en estas autoliquidaciones prevalecerán sobre las alteraciones o correcciones manuales que pudieran contener, por lo que éstas no producirán efectos ante la Administración Tributaria. No obstante, en el momento de su confirmación en la Entidad Colaboradora, se podrá modificar el código de cuenta cliente que figure en las mismas.

En este caso, una vez presentada la autoliquidación en la entidad colaboradora, no debe ensobrarse ni remitirse a la Agencia Estatal de Administración Tributaria, a diferencia de las autoliquidaciones en papel al que se refiere la letra a) de este apartado.

2. Tratándose de autoliquidaciones negativas ajustadas al modelo 111, éstas deberán presentarse, directamente o mediante envío por correo certificado, en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del declarante, adjuntando a la autoliquidación fotocopia acreditativa del número de identificación fiscal si la misma no lleva adheridas las etiquetas identificativas elaboradas por la Agencia Estatal de Administración Tributaria.

No será necesario adjuntar fotocopia acreditativa del número de identificación fiscal (NIF) cuando la autoliquidación en papel se haya obtenido mediante el formulario que proporcione la Agencia Estatal de Administración Tributaria en su página web o cuando se trate de autoliquidaciones correspondientes a personas físicas que se presenten personalmente en las oficinas de la Agencia Estatal de Administración Tributaria y acrediten su identidad.

3. Los obligados tributarios que se encuentren acogidos al sistema de cuenta corriente en materia tributaria regulado en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, presentarán la autoliquidación ajustada al modelo 111 de acuerdo con las reglas previstas en los artículos 138 a 143, ambos inclusive, del citado Reglamento.

[Bloque 8: #a7]

1. La presentación de la autoliquidación por vía telemática a través de Internet podrá ser efectuada bien por el propio declarante o bien por un tercero que actúe en su representación, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de autoliquidación y otros documentos tributarios.

2. En todo caso, la presentación telemática estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado en el Censo de empresarios, profesionales y retenedores con carácter previo a la presentación del modelo de autoliquidación.

b) El declarante deberá tener instalado en el navegador un certificado electrónico, bien sea el incorporado al Documento Nacional de Identidad (DNI) electrónico o bien el certificado electrónico X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda o en cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria, de acuerdo con lo dispuesto en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria.

Si la presentación telemática va a ser realizada por una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, será esta persona o entidad autorizada quien deberá tener instalado en el navegador su certificado electrónico en los términos comentados en el párrafo anterior. Asimismo tales personas podrán dar traslado a la Agencia Estatal de Administración Tributaria por esta vía de las órdenes de domiciliación que previamente le hubieran comunicado los obligados tributarios en cuyo nombre actúan.

c) Para efectuar la presentación telemática el declarante, o en su caso, el presentador, deberá cumplimentar y transmitir los datos del formulario, ajustado al modelo 111, que estará disponible en la Sede Electrónica de la Agencia Estatal de Administración Tributaria en Internet, dirección electrónica «https://www.agenciatributaria.gob.es». Antes de cumplimentar el mencionado formulario el declarante, atendiendo al periodo de liquidación mensual o trimestral, deberá seleccionar el colectivo de obligado a retener al que corresponde (gran empresa, Administración pública o resto de los obligados).

3. Tratándose de autoliquidaciones cuyo resultado sea una cantidad a ingresar sin domiciliación del pago, la transmisión telemática del citado modelo deberá realizarse en la misma fecha en que tenga lugar el ingreso resultante del mismo. No obstante lo anterior, en el caso de que existan dificultades técnicas que impidan efectuar la transmisión telemática de la autoliquidación en la misma fecha del ingreso, podrá realizarse dicha transmisión telemática hasta el segundo día hábil siguiente al del ingreso. Ello no supondrá, en ningún caso, que queden alterados los plazos de autoliquidación e ingreso previstos en el artículo 108.1 del Reglamento del Impuesto sobre la Renta de las Personas Físicas.

4. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de la autoliquidación, dicha circunstancia se pondrá en conocimiento del presentador de la autoliquidación por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

[Bloque 9: #a8]

1. Si se trata de autoliquidaciones a ingresar cuyo pago no se pretende realizar mediante domiciliación bancaria en entidad colaboradora en la gestión recaudatoria, el procedimiento a seguir para su presentación telemática será el siguiente:

a) El declarante o presentador se pondrá en comunicación con la entidad colaboradora por vía telemática, de forma directa o a través de la Agencia Estatal de Administración Tributaria o bien acudiendo a sus oficinas, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

NIF del sujeto pasivo (9 caracteres).

Ejercicio fiscal (2 últimos dígitos).

Período: 2 caracteres. Mensuales (01, 02, 03, 04, 05, 06, 07, 08, 09, 10, 11,12) o Trimestrales (1T, 2T, 3T, 4T).

Código del modelo de documento de ingreso: 111.

Tipo de autoliquidación: I = Ingreso.

Importe a ingresar (deberá ser mayor que cero), expresado en euros.

La entidad colaboradora, una vez realizado el ingreso, asignará un Número de Referencia Completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe ingresado.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá, como mínimo, los datos señalados en el artículo 3.3 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

Para realizar el pago por Internet a través de la Agencia Estatal de Administración Tributaria y obtener el NRC el declarante o presentador deberá conectarse con la Sede Electrónica de ésta, utilizando su firma electrónica, y dentro de la opción «Pago de impuestos > Autoliquidaciones» seleccionar uno de los medio de pago ofrecidos (pago mediante cargo en cuenta o pago con tarjeta).

b) No obstante lo anterior, la presentación por vía telemática del modelo 111 correspondiente a la Administración General del Estado en los supuestos a que se refiere la letra b) del artículo 3.1 de la presente orden, no precisará la obtención del NRC que se suministra por la entidad colaboradora al contabilizar el importe del ingreso resultante de la autoliquidación, cuando dicho ingreso sea en formalización.

Tampoco será necesaria la obtención del NRC para los obligados tributarios acogidos al sistema de cuenta corriente en materia tributaria regulado en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, que, al seleccionar la autoliquidación del modelo 111 deberán elegir la opción de solicitud de anotación en la cuenta corriente tributaria, de acuerdo con lo establecido en la Orden de 22 de diciembre de 1999, por la que se establece el procedimiento para la presentación telemática de las declaraciones-liquidaciones que generen deudas o créditos que deban anotarse en la cuenta corriente en materia tributaria.

c) El declarante o, en su caso, el presentador una vez realizada la operación señalada en la letra a) anterior, se conectará con la Sede Electrónica de la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección «https://www.agenciatributaria.gob.es», y seleccionará el concepto fiscal que corresponda (Pagos a cuenta) y la autoliquidación a transmitir (modelo 111), e introducirá el NRC suministrado por la entidad colaboradora.

d) A continuación procederá a transmitir la autoliquidación con la firma electrónica generada al seleccionar el certificado electrónico incorporado al Documento Nacional de Identidad (DNI) electrónico o bien el certificado electrónico X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá la firma correspondiente a su certificado.

e) Si la autoliquidación es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos de la misma con resultado a ingresar validado con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

f) En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

g) El declarante o presentador deberá imprimir y conservar la autoliquidación con el ingreso aceptado, debidamente validados con el correspondiente código seguro de verificación.

2. Si se trata de autoliquidaciones a ingresar cuyo pago se pretende realizar mediante domiciliación bancaria en entidad colaboradora en la gestión recaudatoria, su transmisión no precisará de la comunicación previa con la entidad colaboradora para la realización del ingreso y obtención del NRC a que se refiere la letra a) del apartado 1 anterior.

En estos casos, una vez seleccionado el concepto fiscal (Pagos a cuenta) y la autoliquidación a transmitir (modelo 111), la transmisión de la misma en la que se recogerá la correspondiente orden de domiciliación, y demás actuaciones posteriores, se realizarán de acuerdo con lo dispuesto en las letras d), e) y f) del apartado 1 anterior. En todo caso, la orden de domiciliación deberá referirse al importe total que resulte a ingresar de la autoliquidación que corresponda.

Si la presentación telemática de la autoliquidación con orden de domiciliación fuera aceptada, la Agencia Estatal de Administración Tributaria devolverá en pantalla los datos de la misma y la codificación de cuenta consignada para el adeudo del importe domiciliado validados con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

El declarante o presentador deberá imprimir y conservar la autoliquidación y los datos de la domiciliación aceptados debidamente validados con el correspondiente código seguro de verificación, que servirán de acreditación tanto de la presentación de la autoliquidación como de la orden de domiciliación.

En el supuesto de que la presentación telemática de la autoliquidación con orden de domiciliación fuera rechazada, se mostrará en pantalla al declarante o presentador la descripción de los errores detectados, con el fin de que pueda llevar a cabo la posterior subsanación de los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

3. Si el resultado de la autoliquidación es negativo, se procederá como sigue:

a) El declarante o, en su caso, el presentador se pondrá en comunicación con la Sede Electrónica de la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección «https://www.agenciatributaria.gob.es», y seleccionará el concepto fiscal (Pagos a cuenta) y el modelo de autoliquidación a transmitir (modelo 111).

b) A continuación procederá a transmitir la autoliquidación con la firma electrónica generada al seleccionar el certificado electrónico incorporado al Documento Nacional de Identidad (DNI) electrónico o bien el certificado electrónico X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá la firma correspondiente a su certificado.

c) Si la autoliquidación es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos de la autoliquidación validados con un código seguro de verificación de 16 caracteres, además de la fecha y hora de la presentación. El declarante o presentador deberá imprimir y conservar la autoliquidación aceptada, debidamente validada con el correspondiente código seguro de verificación.

d) En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

4. Si el resultado de la autoliquidación correspondiente al modelo 111 es a ingresar y se presenta con solicitud de compensación, aplazamiento o fraccionamiento, será de aplicación, para la compensación, lo previsto en los artículos 71 y siguientes de la Ley 58/2003, de 17 de diciembre, General Tributaria, y 55 y siguientes del Reglamento General de Recaudación, aprobado por el Real Decreto 939/2005, de 29 de julio, y para aplazamientos o fraccionamientos, en los artículos 65 de la Ley 58/2003, de 17 de diciembre, General Tributaria, y 44 y siguientes del Reglamento General de Recaudación, respectivamente.

El procedimiento de transmisión telemática de las autoliquidaciones con solicitud de aplazamiento o fraccionamiento, reconocimiento de deuda con solicitud de compensación o simple reconocimiento de deuda será el previsto en los apartados anteriores, con la particularidad de que el presentador, a través de la Sede Electrónica de la Agencia Estatal de Administración Tributaria en Internet, deberá obtener al inicio del proceso un número de referencia.

[Bloque 10: #a9]

En aquellos supuestos en los que el obligado tributario, además de rectificar, revocar o rehabilitar la orden de domiciliación del pago de la deuda tributaria a ingresar, desee modificar cualquier otro dato de la respectiva autoliquidación, deberá solicitar al órgano competente de la Agencia Estatal de Administración Tributaria la rectificación de su autoliquidación en los términos previstos en el artículo 120.3 de la Ley 58/2003, de 17 de diciembre, General Tributaria, y en los artículos 126 y siguientes del Reglamento General de las Actuaciones y los Procedimientos de Gestión e Inspección Tributaria y de Desarrollo de las Normas Comunes de los Procedimientos de Aplicación de los Tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio o, en su caso, siempre que los errores u omisiones padecidos hayan motivado la realización de un ingreso inferior al que legalmente hubiera correspondido, presentar la correspondiente autoliquidación complementaria según lo previsto en el artículo 122 de la citada Ley y en el artículo 119 del texto reglamentario mencionado anteriormente. A estos efectos el modelo 111 de autoliquidación o, en su caso, el formulario ajustado al citado modelo incluye un apartado específico para indicar que se trata de una autoliquidación complementaria en el que se habrá de consignar el número de justificante identificativo de la autoliquidación anterior.

[Bloque 11: #daunica]

Las referencias efectuadas al modelo 110 en la Orden de 22 de diciembre 1999 por la que se establece el procedimiento para la presentación telemática de las declaraciones-liquidaciones que generan deudas o créditos que deban anotarse en la cuenta corriente en materia tributaria; en la Orden EHA/3127/2009, de 10 de noviembre, por la que se aprueba el modelo 190 para la declaración del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta y se modifican las condiciones para la presentación por vía telemática de los modelos 111 y 117 por los obligados tributarios que tengan la consideración de grandes empresas, así como la hoja interior de relación de socios, herederos, comuneros o partícipes del modelo 184 y los diseños lógicos de los modelos 184 y 193, así como en las restantes disposiciones de igual o inferior rango vigentes, deberán entenderse efectuadas al modelo 111 aprobado en la presente orden.

[Bloque 12: #ddunica]

A partir del momento en que la presente orden surta sus efectos, de acuerdo con lo establecido en la disposición final tercera de la misma, quedan derogadas las siguientes disposiciones:

1. La Orden EHA/30/2007, de 16 de enero, por la que se aprueban los modelos 110 y 111 de declaración-documento de ingreso de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta.

2. La Orden HAC/2894/2002, de 8 noviembre, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de la declaración ajustada al modelo 111 a presentar por las Administraciones públicas, incluida la Seguridad Social.

3. En lo referente al modelo 110, se derogan el artículo Cuarto.Uno de la Orden de 30 de septiembre 1999 por la que se establece las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones correspondientes a los modelos 110, 130, 300 y 330 así como las referencias a este modelo incluidas en la citada orden y su anexo IV, y en los artículos 2 y 3 de la Orden EHA/3435/2007, de 23 de noviembre, por el que se aprueban los modelos de autoliquidación 117, 123, 124, 126, 128 y 300 y se establecen medidas para la promoción y ampliación de la presentación telemática de determinadas autoliquidaciones, resúmenes anuales y declaraciones informativas de carácter tributario.

[Bloque 13: #dfprimera]

La Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, queda modificada como sigue:

Uno. En el anexo I, Código 021 autoliquidaciones, se elimina el siguiente modelo de autoliquidación:

Código de modelo: 110.

Denominación: «IRPF RETENCIONES E INGRESOS A CUENTA. RENDIMIENTOS DEL TRABAJO. ACTIVIDADES ECONÓMICAS. PREMIOS Y DETERMINADAS IMPUTACIONES DE RENTAS».

Autoliquidación. Período de ingreso: T.

Dos. En el anexo I, Código 021 autoliquidaciones, se incluye el siguiente modelo de autoliquidación:

Código de modelo: 111.

Denominación: «IRPF RETENCIONES E INGRESOS A CUENTA. RENDIMIENTOS DEL TRABAJO. ACTIVIDADES ECONÓMICAS, PREMIOS Y DETERMINADAS GANANCIAS PATRIMONIALES E IMPUTACIONES DE RENTAS».

Período de ingreso: M - T.

Tres. En el anexo II, Código 022 autoliquidaciones especiales, se elimina el siguiente modelo de autoliquidación:

Código de modelo: 111.

Denominación: «IRPF RETENCIONES E INGRESOS A CUENTA. GRANDES EMPRESAS».

Período de ingreso: M.

[Bloque 14: #dfsegunda]

Con efectos para las autoliquidaciones de retenciones e ingresos a cuenta que correspondan al primer trimestre o, en su caso, al mes de marzo cuando se trate de autoliquidaciones mensuales, ambos de 2011, y siguientes, la Orden EHA/1658/2009, de 12 junio, por la que se establece el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria, queda modificada como sigue:

Uno. En el Anexo I «Relación de modelos de autoliquidaciones cuyo ingreso puede ser domiciliado a través de las Entidades Colaboradoras de la Agencia Estatal de Administración Tributaria», se elimina el modelo 110 «Retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta.» y se modifica el literal del modelo 111 suprimiendo la referencia a «Grandes Empresas».

Dos. En el Anexo II, «Plazos generales de presentación telemática de autoliquidaciones con domiciliación de pago», se elimina el correspondiente al modelo 110 y se incluye en el correspondiente al modelo 111 el siguiente texto:

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero.

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, septiembre, octubre, noviembre, diciembre y enero.

[Bloque 15: #dftercera]

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y surtirá efectos respecto de las autoliquidaciones de retenciones e ingresos a cuenta que correspondan al primer trimestre o, en su caso, a las del mes de marzo cuando se trate de autoliquidaciones mensuales, ambas de 2011 y siguientes.

[Bloque 16: #firma]

Madrid, 9 de marzo de 2011.–La Vicepresidenta Segunda del Gobierno y Ministra de Economía y Hacienda, Elena Salgado Méndez.

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Axencia Estatal Boletín Oficial do Estado

Avda. de Manoteras, 54 - 28050 Madrid