Content not available in English

ÍNDICE

Capítulo primero. Ámbito de aplicación.

Norma primera. Entidades sujetas.

Norma segunda. Grupo y subgrupo consolidable de entidades de crédito.

Norma tercera. Entidad obligada a informar de los grupos y subgrupos de entidades de crédito, y de los grupos mixtos.

Capítulo segundo. Requerimientos generales.

Norma cuarta. Requerimientos generales de recursos propios mínimos y otras obligaciones generales de las «Entidades».

Norma quinta. Requerimientos individuales o subconsolidados y otras obligaciones exigibles a las entidades de crédito integradas en un grupo o subgrupo consolidable de entidades de crédito.

Norma sexta. Requerimientos de recursos propios de los grupos consolidables de entidades de crédito en que se integren entidades financieras consolidables sometidas a distintas regulaciones.

Capítulo tercero. Recursos Propios Computables.

Norma séptima. Definición.

Norma octava. Elementos que componen los recursos propios.

Norma novena. Deducciones de los recursos propios.

Norma décima. Participaciones cualificadas en entidades de carácter no financiero.

Norma undécima. Límites en el cómputo de los recursos propios y otras normas.

Capítulo cuarto. Requerimientos de recursos propios por riesgo de crédito.

Norma duodécima. Coeficiente de solvencia y métodos de cálculo aplicables.

Norma decimotercera. Definición de exposición.

Sección primera. Método estándar.

Subsección 1. Disposiciones generales.

Norma decimocuarta. Categorías de exposición.

Subsección 2. Medición del riesgo de crédito.

Norma decimoquinta. Cálculo de las exposiciones ponderadas por riesgo de crédito.

Norma decimosexta. Ponderación de riesgo.

Norma decimoséptima. Valor de la exposición.

Subsección 3. Reconocimiento, asignación del nivel de calidad crediticia y uso de las calificaciones crediticias externas.

Norma decimoctava. Reconocimiento de las calificaciones crediticias efectuadas por agencias de crédito a la exportación.

Norma decimonovena. Reconocimiento de las agencias de calificación externa.

Norma vigésima. Proceso de asignación del nivel de calidad crediticia.

Norma vigésima primera. Utilización de las calificaciones crediticias externas para la determinación de las exposiciones ponderadas por riesgo de crédito.

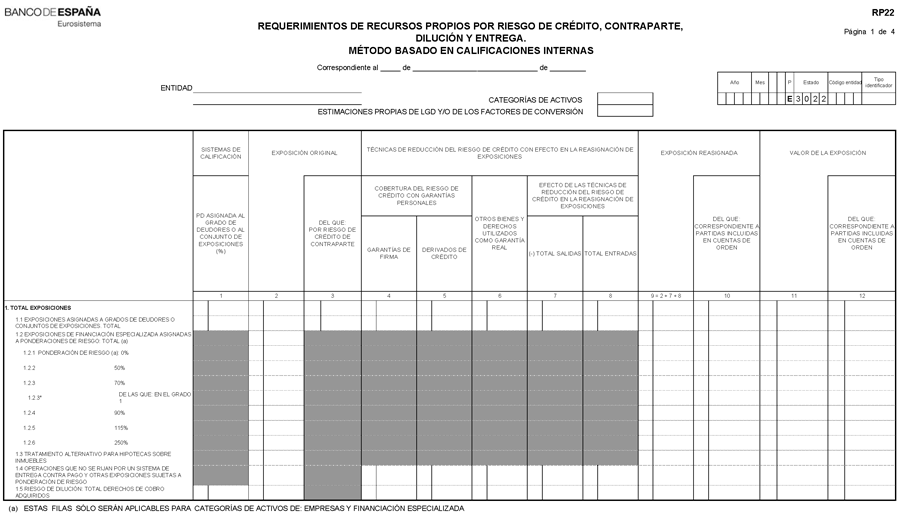

Sección segunda. Método basado en calificaciones internas (Método IRB).

Subsección 1. Disposiciones generales.

Norma vigésima segunda. Utilización del Método IRB: Autorización del Banco de España.

Norma vigésima tercera. Categorías de exposición.

Norma vigésima cuarta. Ámbito objetivo de aplicación.

Subsección 2. Medición del riesgo de crédito.

Norma vigésima quinta. Cálculo de las exposiciones ponderadas por riesgo de crédito.

Norma vigésima sexta. Cálculo y tratamiento de las pérdidas esperadas.

Norma vigésima séptima. Parámetros de riesgo.

Norma vigésima octava. Valor de la exposición en caso de incumplimiento (EAD).

Norma vigésima novena. Tratamiento del riesgo de dilución de los derechos de cobro adquiridos.

Subsección 3. Requisitos mínimos exigibles para la utilización del Método IRB.

Norma trigésima. Requisitos mínimos exigibles para la utilización del Método IRB.

Norma trigésima primera. Sistemas de calificación.

Norma trigésima segunda. Medición del riesgo.

Norma trigésima tercera. Validación interna de las estimaciones.

Norma trigésima cuarta. Exposiciones de renta variable con arreglo al método basado en modelos internos.

Norma trigésima quinta. Gobierno corporativo y control interno.

Sección tercera. Reducción del riesgo de crédito.

Subsección 1. Disposiciones generales.

Norma trigésima sexta. Definiciones.

Norma trigésima séptima. Ámbito de aplicación.

Subsección 2. Técnicas admisibles de reducción del riesgo de crédito.

Norma trigésima octava. Clasificación general.

Norma trigésima novena. Coberturas basadas en garantías reales o instrumentos similares.

Norma cuadragésima. Coberturas basadas en garantías personales.

Norma cuadragésima primera. Derivados de crédito.

Subsección 3. Requisitos para la aplicación de las técnicas de reducción del riesgo de crédito.

Norma cuadragésima segunda. Requisitos generales.

Norma cuadragésima tercera. Requisitos específicos de las coberturas basadas en garantías reales o instrumentos similares.

Norma cuadragésima cuarta. Requisitos específicos de las coberturas basadas en garantías personales y derivados de crédito.

Subsección 4. Efectos de la aplicación de las técnicas de reducción del riesgo de crédito.

Norma cuadragésima quinta. Disposiciones generales.

Norma cuadragésima sexta. Efectos de las coberturas basadas en garantías reales o instrumentos similares.

Norma cuadragésima séptima. Efectos de las coberturas basadas en garantías personales y derivados de crédito.

Subsección 5. Tratamiento de los desfases de vencimiento.

Norma cuadragésima octava. Disposiciones generales.

Norma cuadragésima novena. Determinación del vencimiento.

Norma quincuagésima. Valoración de las coberturas.

Subsección 6. Combinaciones de técnicas de reducción del riesgo de crédito.

Norma quincuagésima primera. Combinaciones de técnicas en el Método estándar.

Norma quincuagésima segunda. Combinaciones de técnicas en el Método IRB.

Sección cuarta. Titulización.

Subsección 1. Disposiciones generales.

Norma quincuagésima tercera. Definiciones.

Norma quincuagésima cuarta. Ámbito de aplicación.

Norma quincuagésima quinta. Transferencia significativa del riesgo.

Norma quincuagésima sexta. Transferencia efectiva del riesgo.

Norma quincuagésima séptima. Efectos de la aplicación de las normas sobre titulización.

Norma quincuagésima octava. Apoyo implícito y sus efectos.

Subsección 2. Cálculo de las exposiciones ponderadas por riesgo de crédito.

Norma quincuagésima novena. Disposiciones generales.

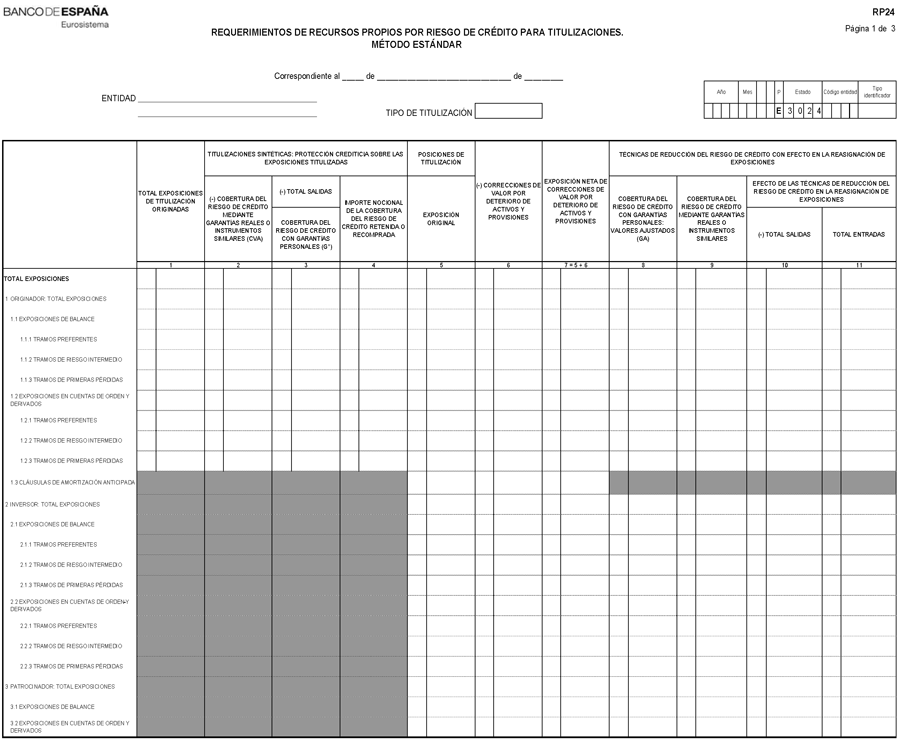

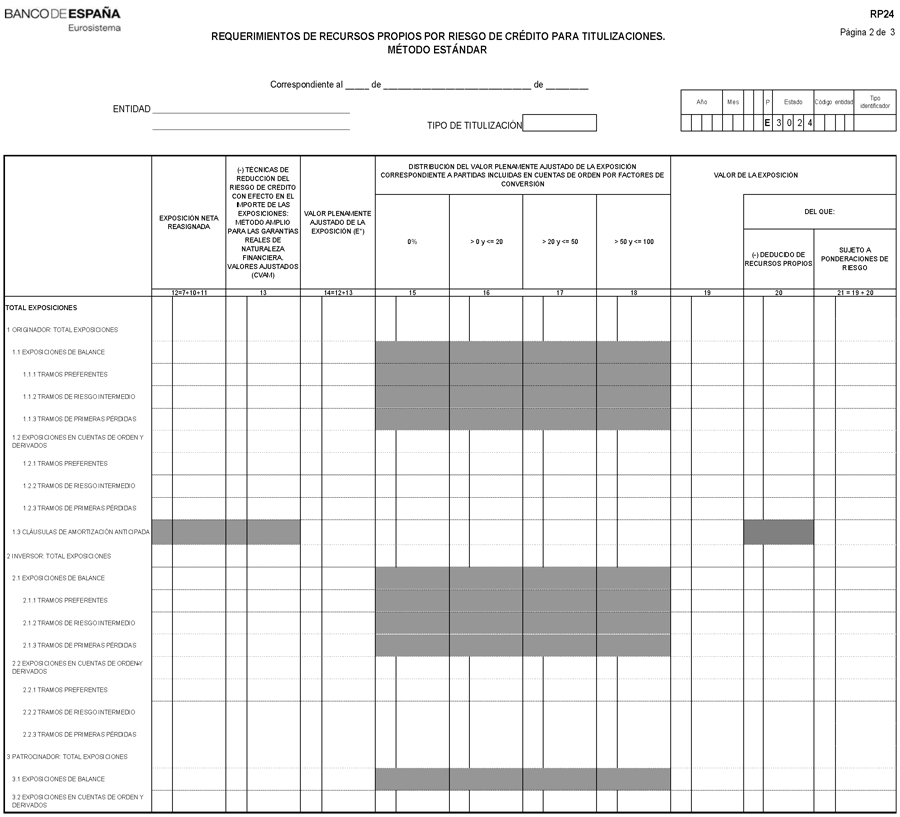

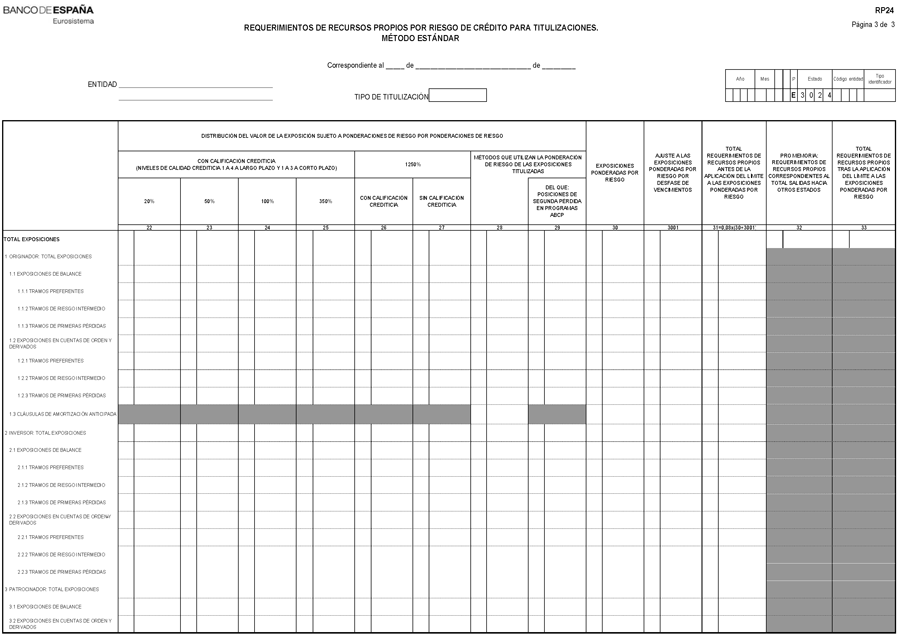

Norma sexagésima. Método estándar de titulización.

Norma sexagésima primera. Método IRB de titulización.

Norma sexagésima segunda. Tratamiento de los desfases de vencimiento en las titulizaciones sintéticas.

Subsección 3. Requerimientos adicionales de recursos propios para titulizaciones de exposiciones renovables con cláusulas de amortización anticipada.

Norma sexagésima tercera. Disposiciones generales.

Norma sexagésima cuarta. Cálculo de los requerimientos adicionales de recursos propios.

Subsección 4. Requisitos, asignación del nivel de calidad crediticia y uso de las calificaciones crediticias externas en el ámbito de la titulización.

Norma sexagésima quinta. Requisitos de las calificaciones crediticias externas.

Norma sexagésima sexta. Correspondencia entre calificaciones crediticias externas y niveles de calidad crediticia.

Norma sexagésima séptima. Uso de las calificaciones crediticias externas.

Capítulo quinto. Tratamiento del riesgo de contraparte.

Sección primera. Disposiciones generales.

Norma sexagésima octava. Definiciones.

Norma sexagésima novena. Ámbito de aplicación.

Norma septuagésima. Tipos de derivados.

Sección segunda. Cálculo del valor de exposición.

Norma septuagésima primera. Métodos aplicables y combinación de métodos.

Norma septuagésima segunda. Método del riesgo original.

Norma septuagésima tercera. Método de valoración a precios de mercado.

Norma septuagésima cuarta. Método estándar.

Norma septuagésima quinta. Método de los modelos internos.

Sección tercera. Efectos de los acuerdos de compensación contractual sobre el riesgo de contraparte.

Norma septuagésima sexta. Acuerdos de compensación contractual admisibles.

Norma septuagésima séptima. Requisitos de admisibilidad.

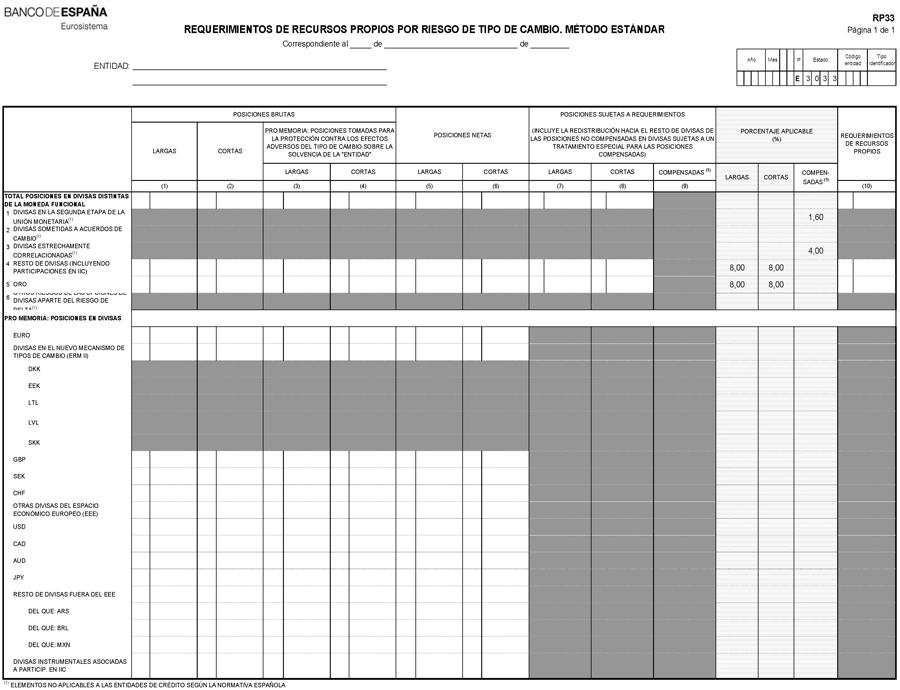

Capítulo sexto. Requerimientos de recursos propios por riesgo de tipo de cambio.

Norma septuagésima octava. Métodos aplicables.

Norma septuagésima novena. Posición neta en cada una de las divisas y en oro.

Norma octogésima. Posiciones compensables y no compensables en divisas y en oro.

Norma octogésima primera. Cálculo de los requerimientos de recursos propios.

Capítulo séptimo. Tratamiento de la cartera de negociación.

Sección primera. Disposiciones generales.

Norma octogésima segunda. Ámbito de aplicación.

Norma octogésima tercera. Composición de la cartera de negociación.

Norma octogésima cuarta. Requisitos de aplicación.

Norma octogésima quinta. Requerimientos de recursos propios por riesgos de la cartera de negociación.

Sección segunda. Cálculo de los requerimientos de recursos propios.

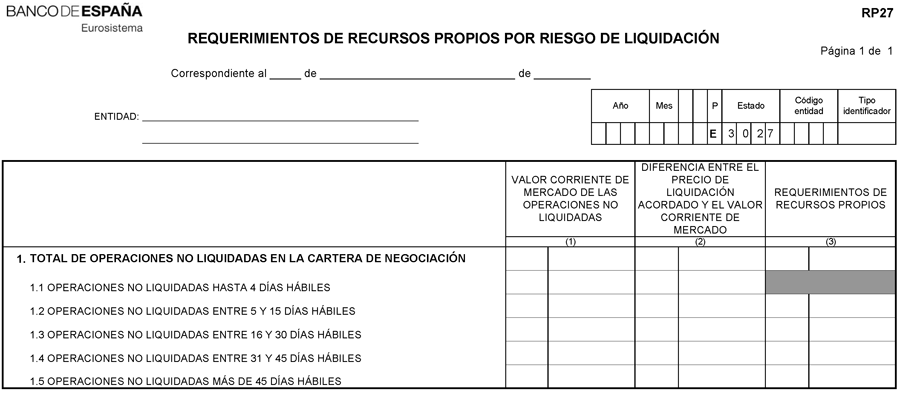

Subsección 1. Riesgo de precio.

Norma octogésima sexta. Cálculo de la posición neta en un instrumento financiero y tratamiento de instrumentos concretos.

Norma octogésima séptima. Posiciones en renta fija.

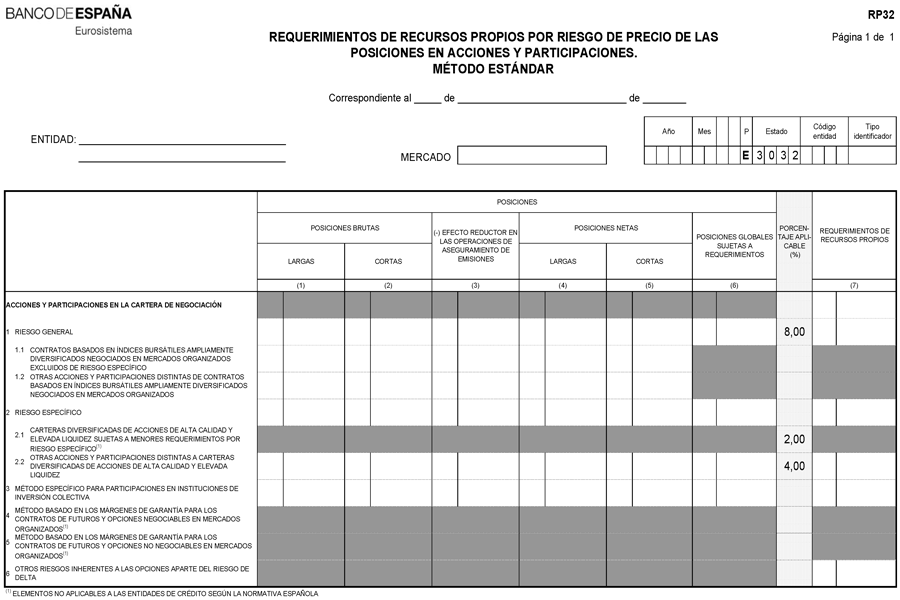

Norma octogésima octava. Posiciones en acciones y participaciones.

Norma octogésima novena. Participaciones en instituciones de inversión colectiva incluidas en la cartera de negociación.

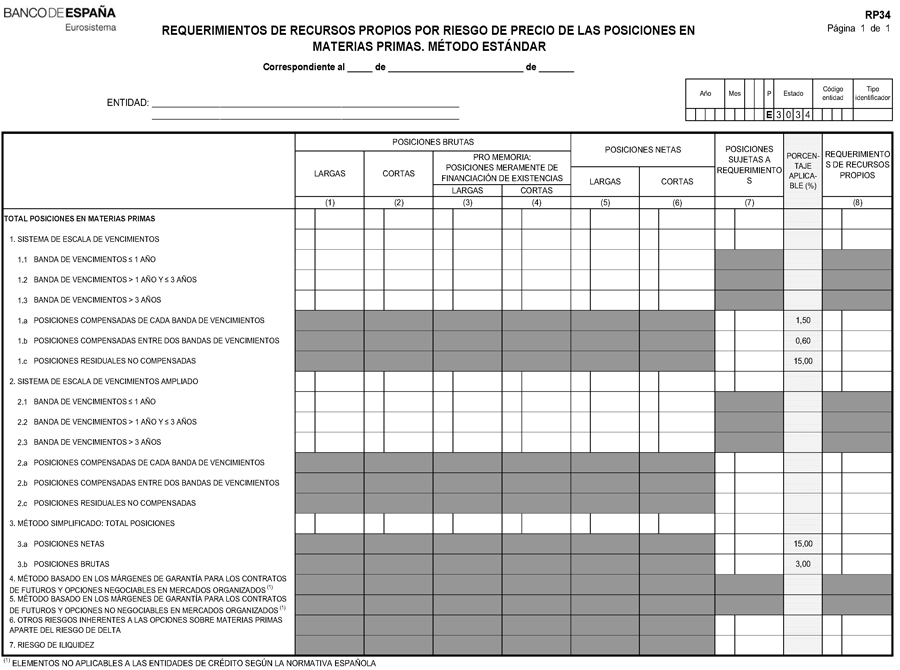

Norma nonagésima. Posiciones en materias primas.

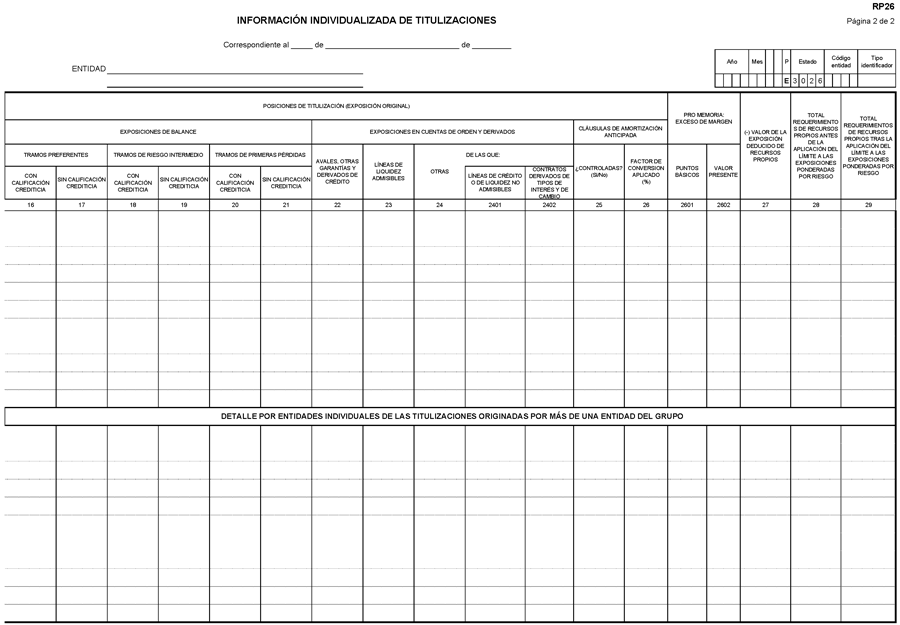

Subsección 2. Riesgo de liquidación y entrega.

Norma nonagésima primera. Requerimientos de recursos propios por riesgo de liquidación y entrega.

Subsección 3. Modelos internos.

Norma nonagésima segunda. Utilización de modelos internos: autorización del Banco de España.

Norma nonagésima tercera. Requisitos para la utilización de los modelos internos.

Norma nonagésima cuarta. Requerimientos de recursos propios en los supuestos de utilización de modelos internos.

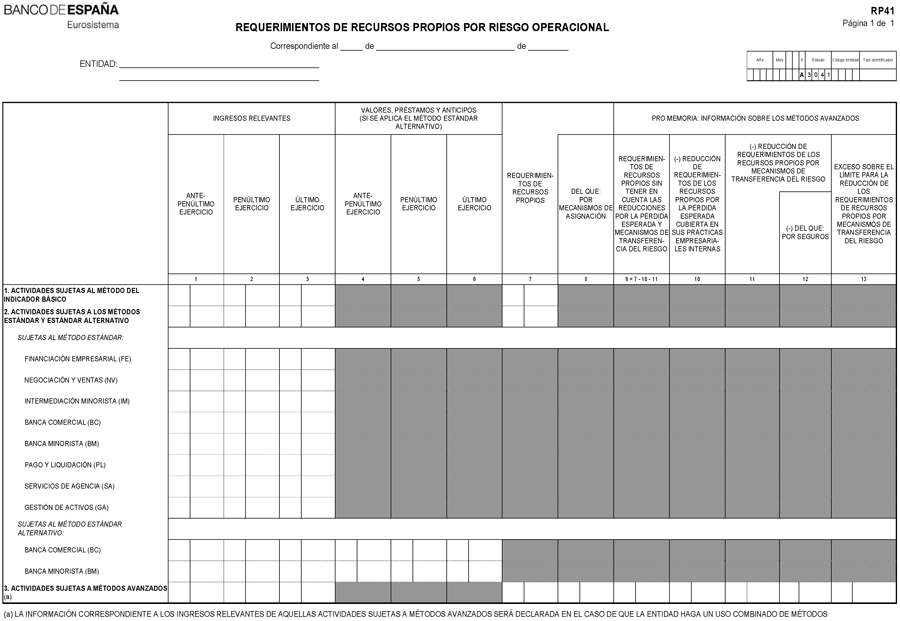

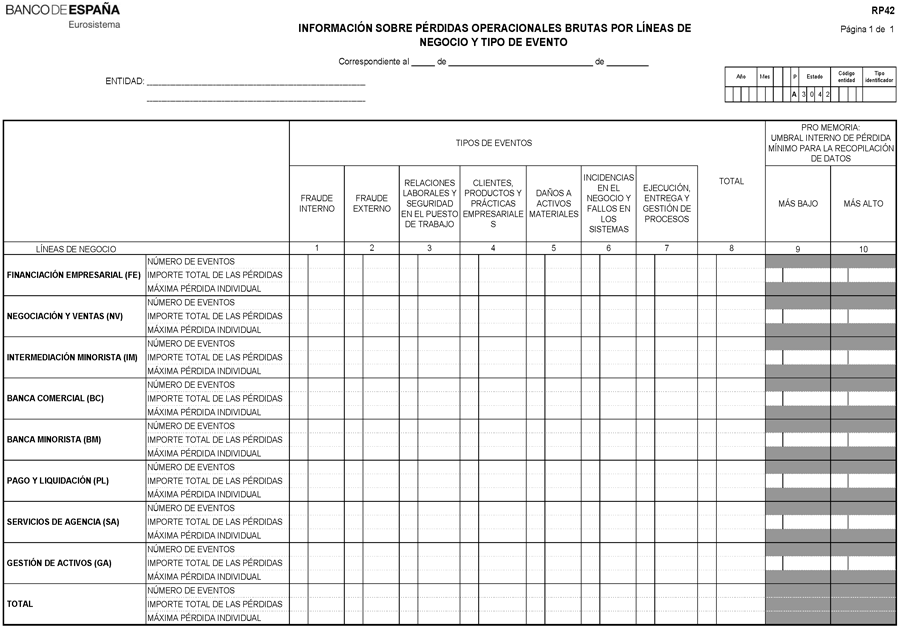

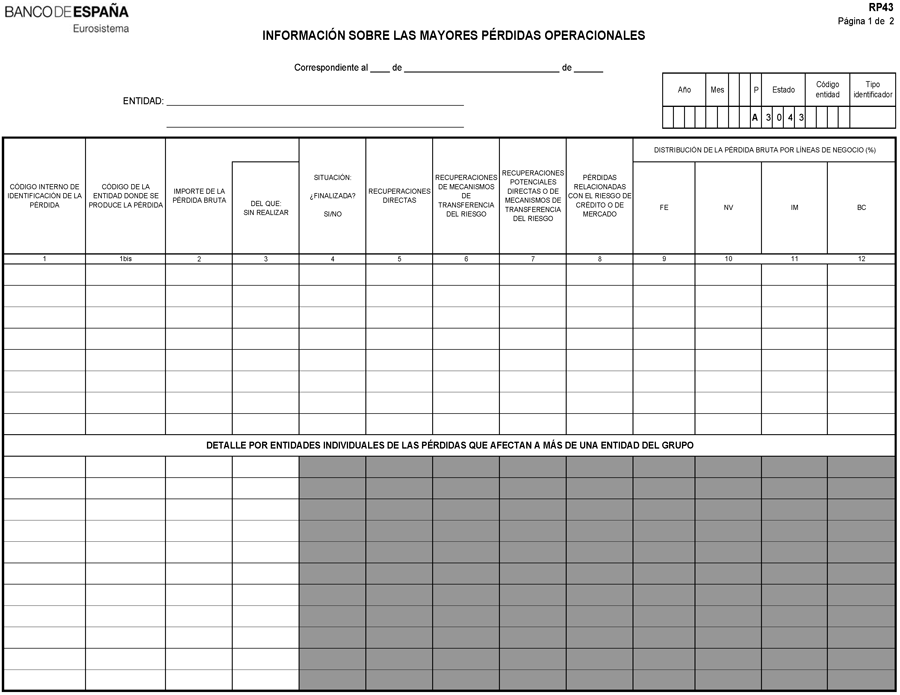

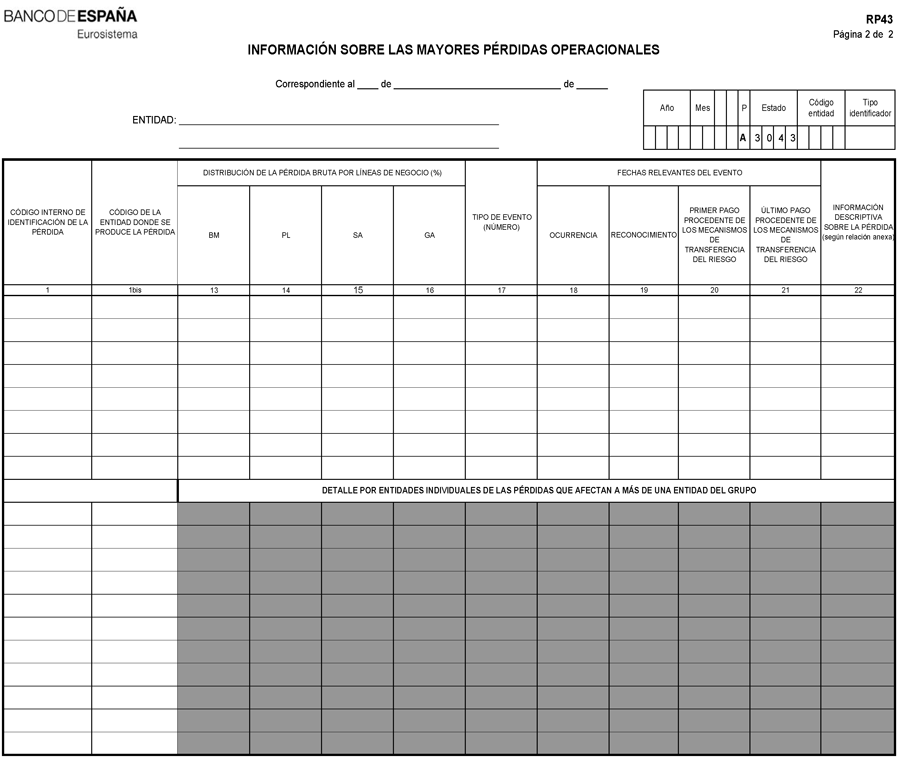

Capítulo octavo. Requerimientos de recursos propios por riesgo operacional.

Sección primera. Disposiciones generales.

Norma nonagésima quinta. Métodos aplicables: autorización del Banco de España y combinación de métodos.

Sección segunda. Cálculo de los requerimientos de recursos propios y requisitos para la aplicación de cada método.

Norma nonagésima sexta. Método del indicador básico.

Norma nonagésima séptima. Método estándar.

Norma nonagésima octava. Métodos avanzados.

Norma nonagésima novena. Efectos de los seguros y otros mecanismos de transferencia de riesgo en caso de utilización de Métodos avanzados.

Norma centésima. Clasificación de las pérdidas por riesgo operacional en función del tipo de evento.

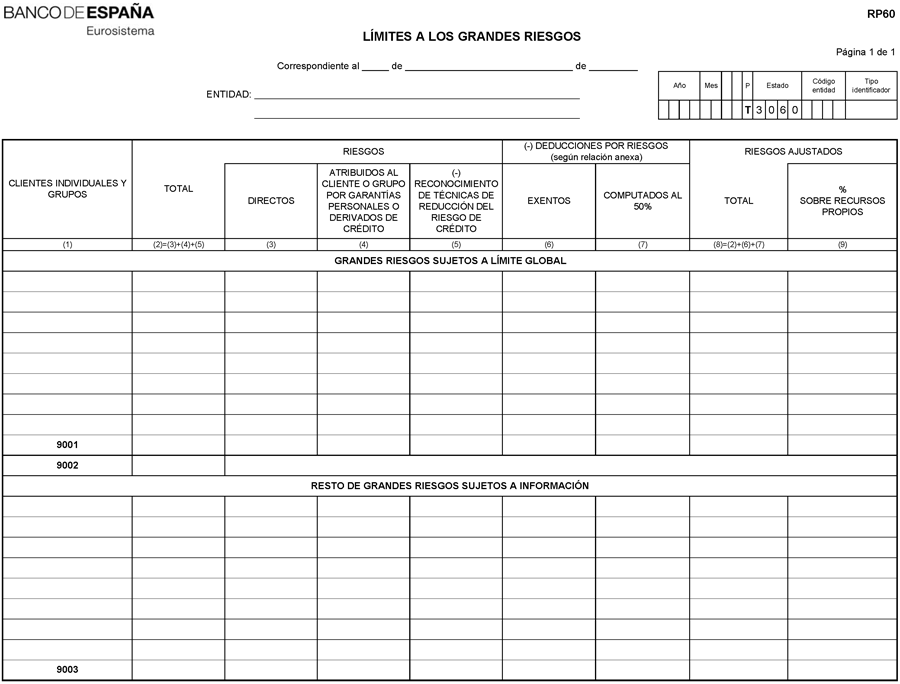

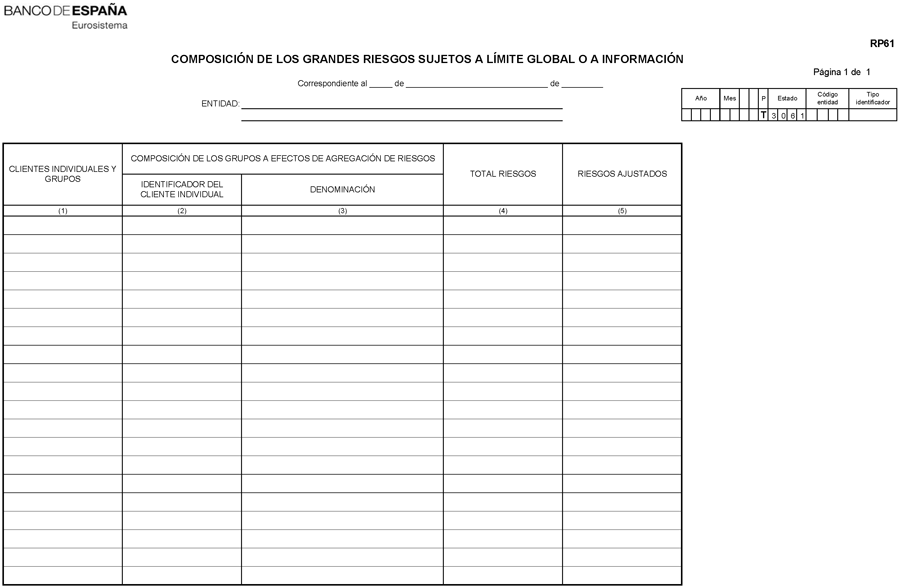

Capítulo noveno. Límites a los grandes riesgos.

Norma centésima primera. Definición de grandes riesgos y límites a la concentración.

Norma centésima segunda. Agregación y cálculo de exposiciones.

Norma centésima tercera. Excepciones a los límites.

Norma centésima cuarta. Riesgos con garantías personales y atribución de los riesgos.

Capítulo décimo. Gobierno interno de las entidades y auto-evaluación del capital.

Norma centésima quinta. Organización interna, gestión de riesgos y control interno.

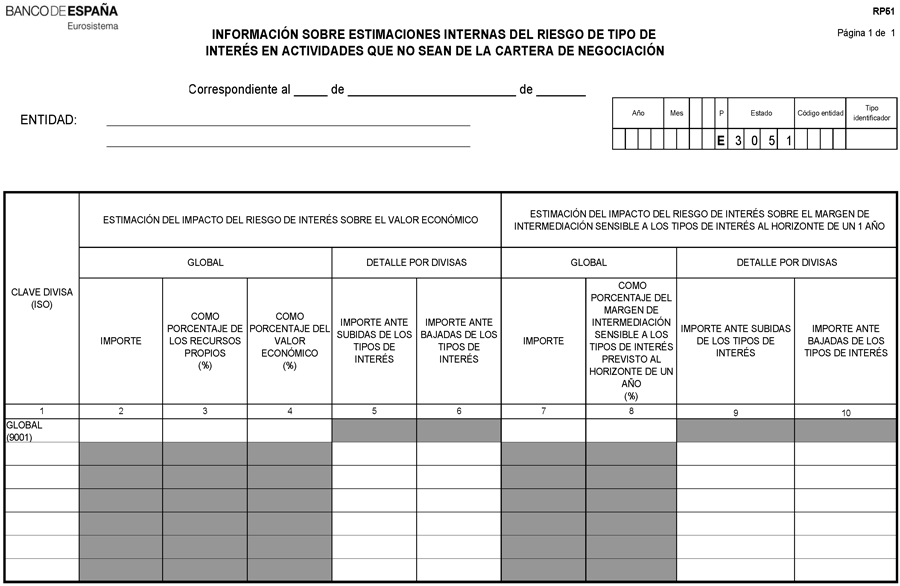

Norma centésima sexta. Riesgo de tipo de interés del balance.

Norma centésima séptima. Proceso e informe de auto-evaluación del capital.

Norma centésima octava. Revisión y evaluación por el Banco de España.

Capítulo undécimo. Obligaciones de información al mercado.

Norma centésima novena. Disposiciones generales.

Norma centésima décima. Requerimientos generales de información.

Norma centésima undécima. Información sobre los recursos propios computables.

Norma centésima duodécima. Información sobre los requerimientos de recursos propios.

Norma centésima decimotercera. Información sobre los riesgos de crédito y de dilución.

Norma centésima decimocuarta. Información sobre el riesgo de mercado de la cartera de negociación.

Norma centésima decimoquinta. Información sobre el riesgo operacional.

Norma centésima decimosexta. Información sobre participaciones e instrumentos de capital no incluidos en la cartera de negociación.

Norma centésima decimoséptima. Información sobre el riesgo de tipo de interés en posiciones no incluidas en la cartera de negociación.

Capítulo duodécimo. Otras normas.

Norma centésima decimoctava. Aplicación de resultados en caso de incumplimiento de las normas de solvencia.

Norma centésima decimonovena. Autorización y comunicación de los créditos concedidos a cargos de administración de las entidades de crédito.

Norma centésima vigésima. Autorización de modelos internos y reglas generales sobre autorizaciones y presentación de solicitudes.

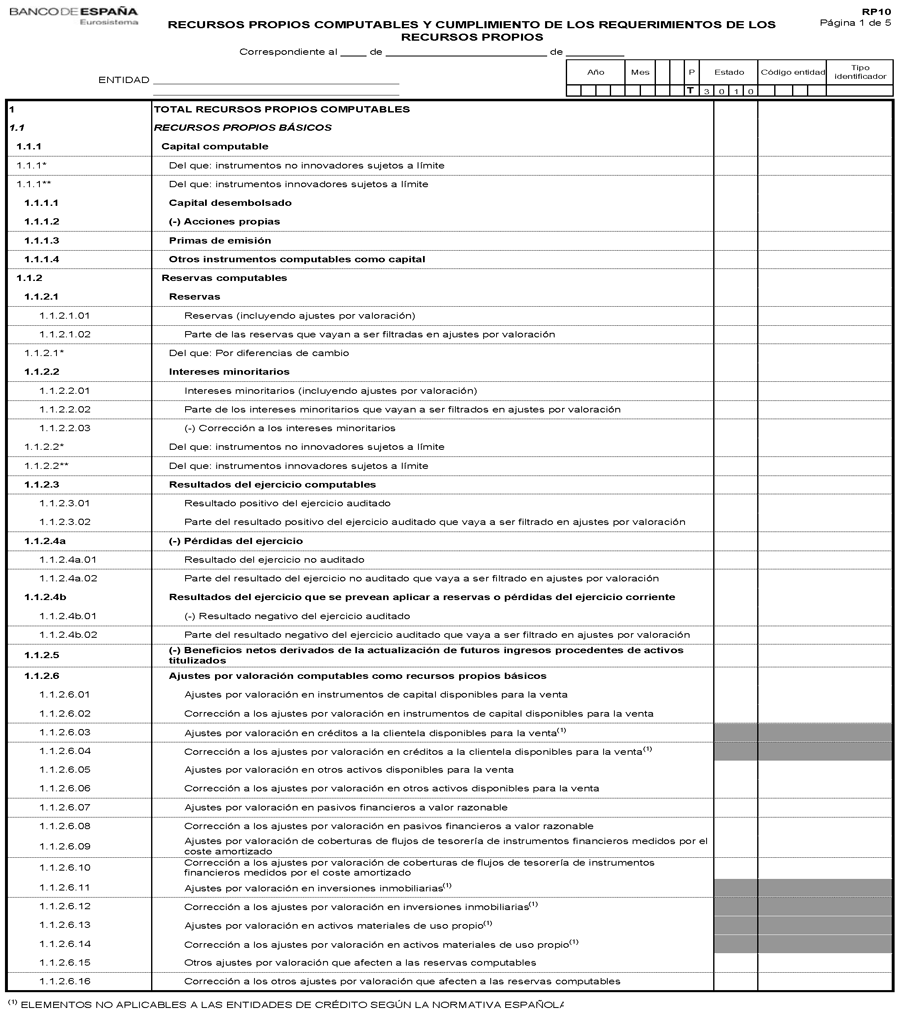

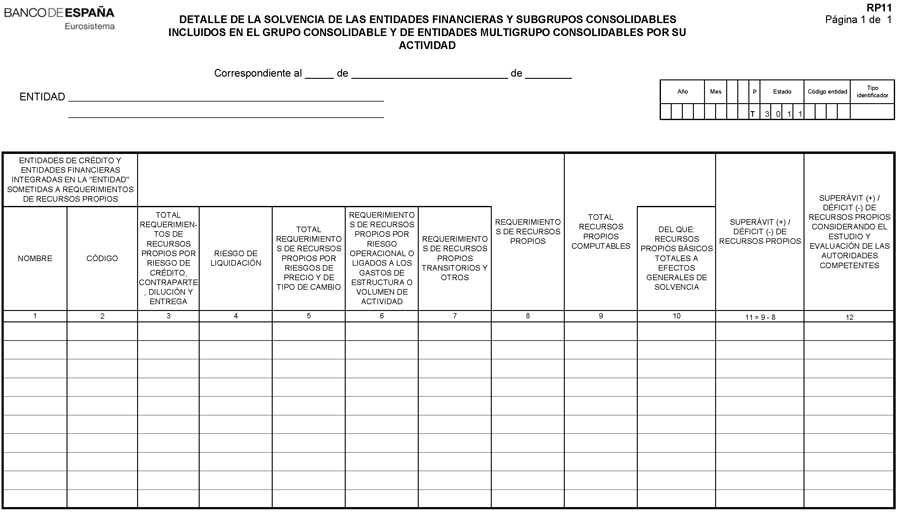

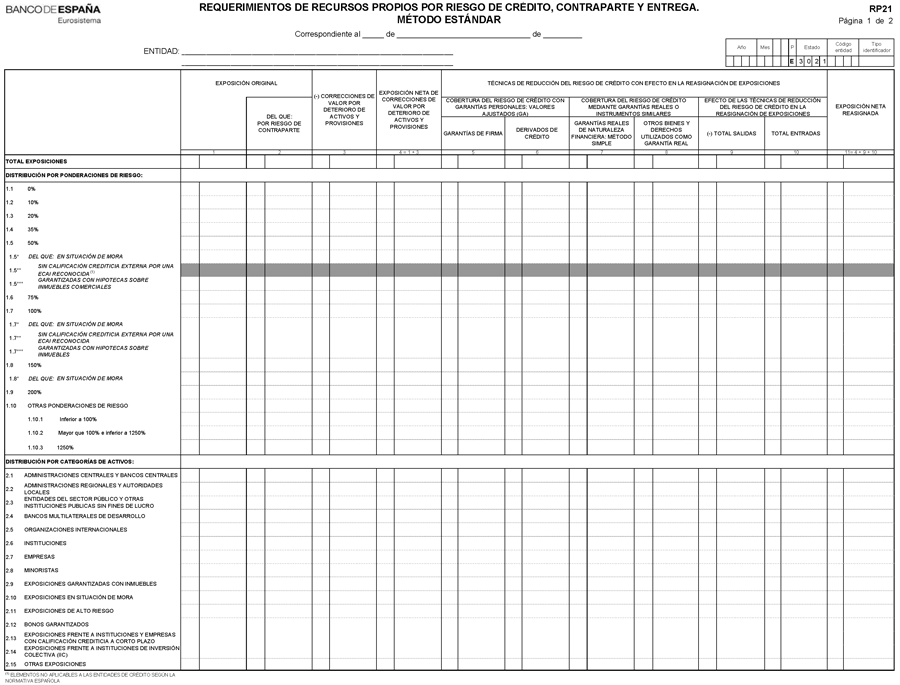

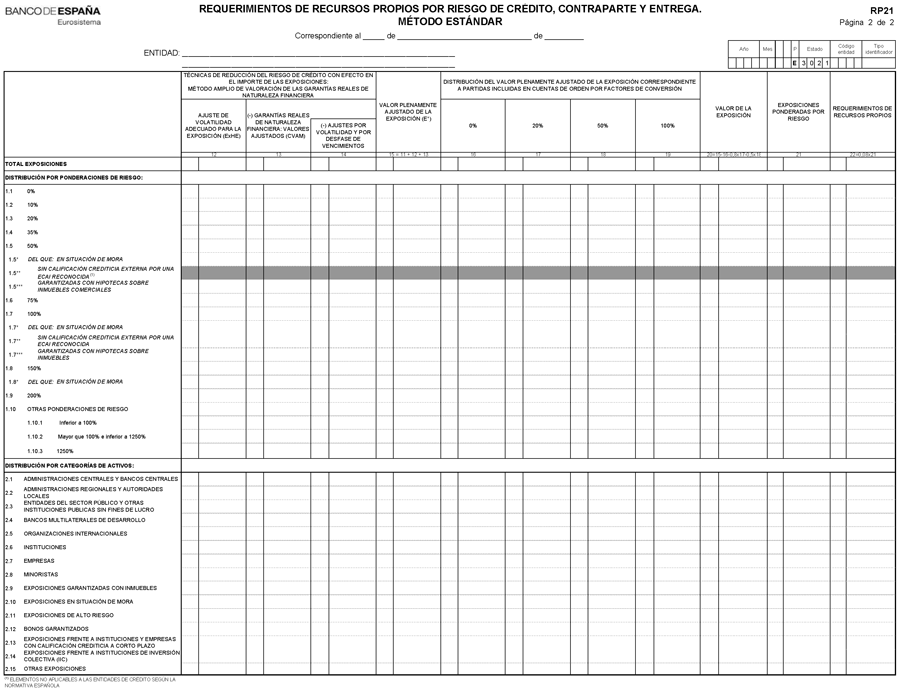

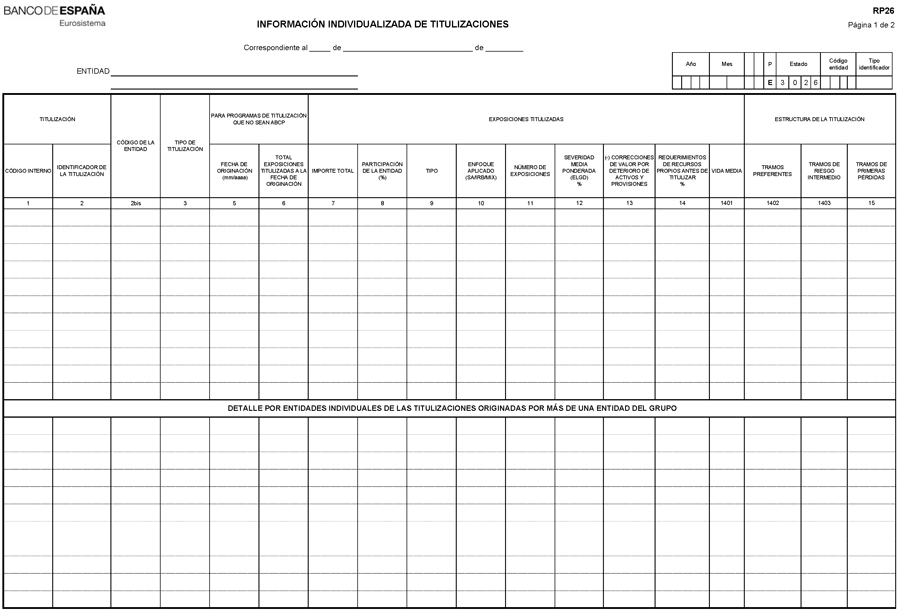

Capítulo decimotercero. Información periódica a rendir al Banco de España.

Norma centésima vigésima primera. Disposiciones generales sobre la información periódica a rendir.

Norma centésima vigésima segunda. Información periódica a rendir sobre recursos propios, requerimientos de recursos propios y grandes riesgos.

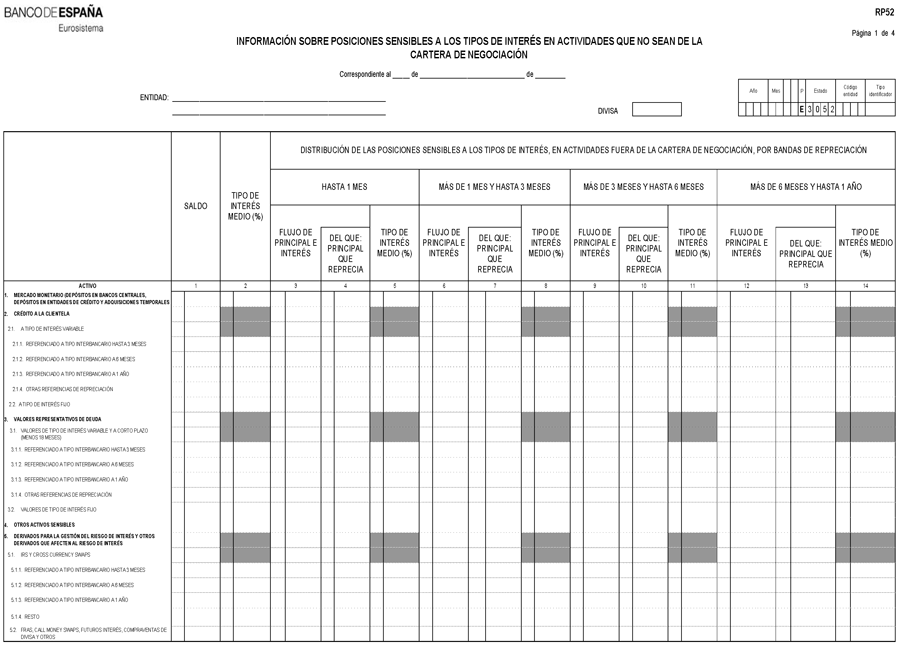

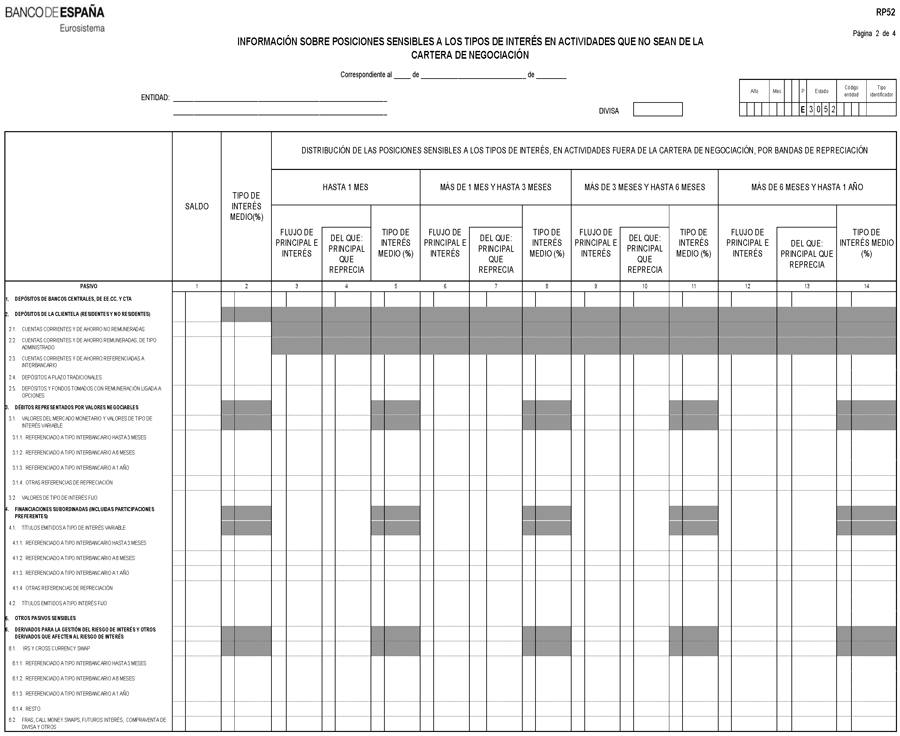

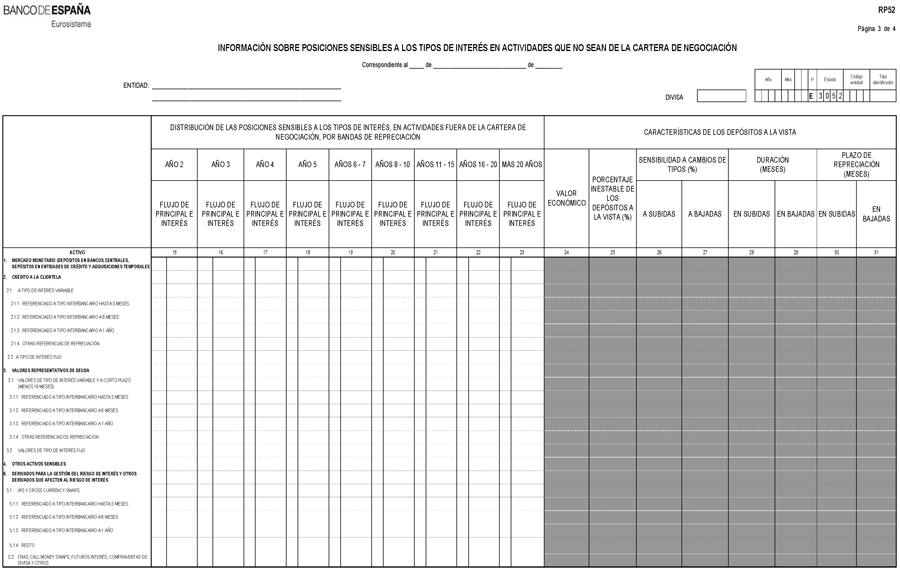

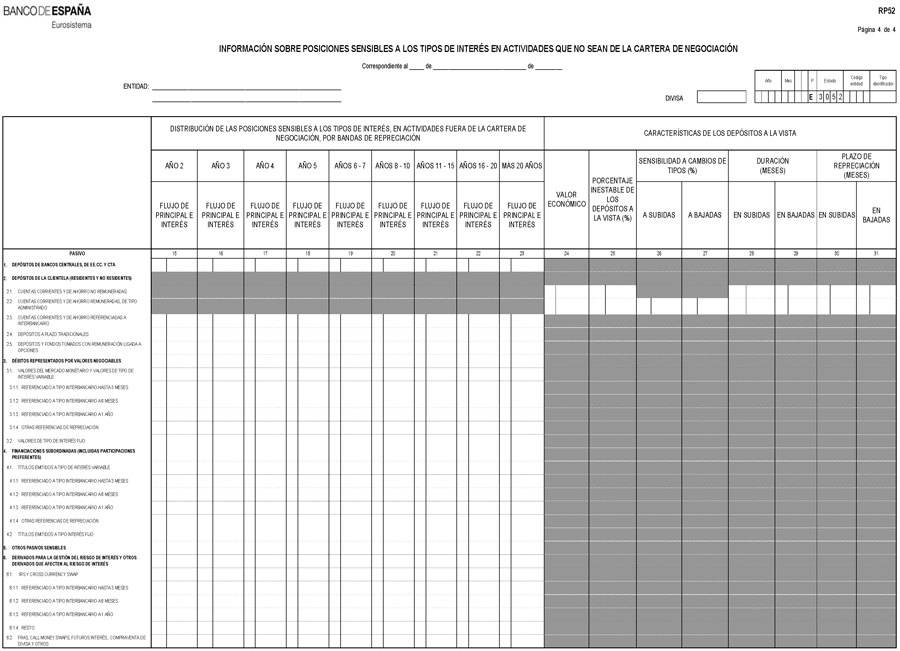

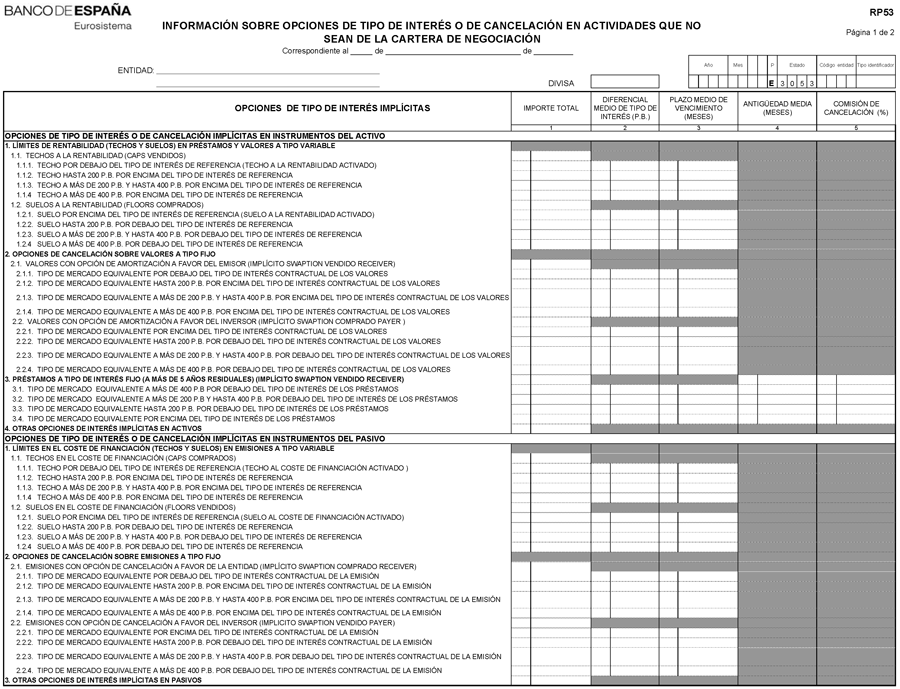

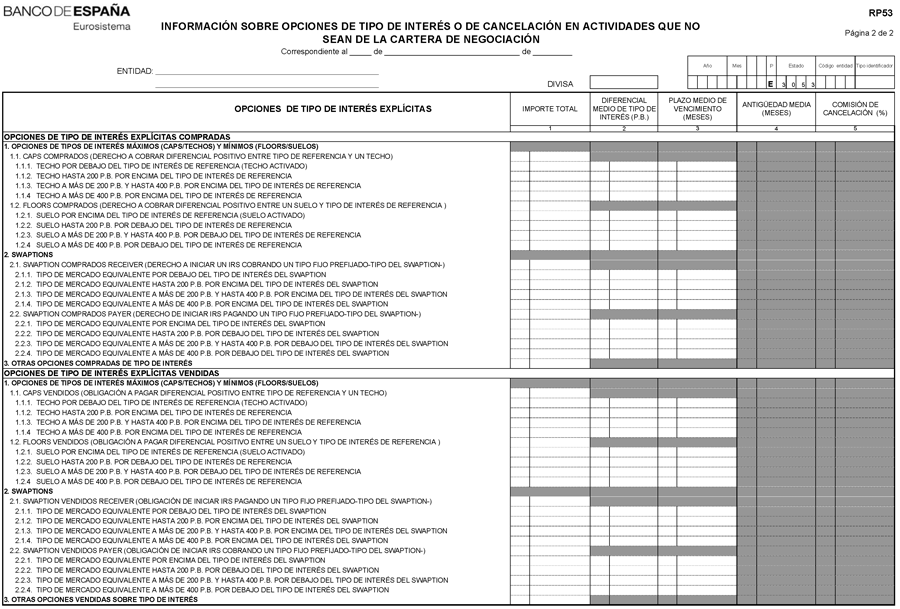

Norma centésima vigésima tercera. Información periódica a rendir sobre el riesgo de tipo de interés del balance.

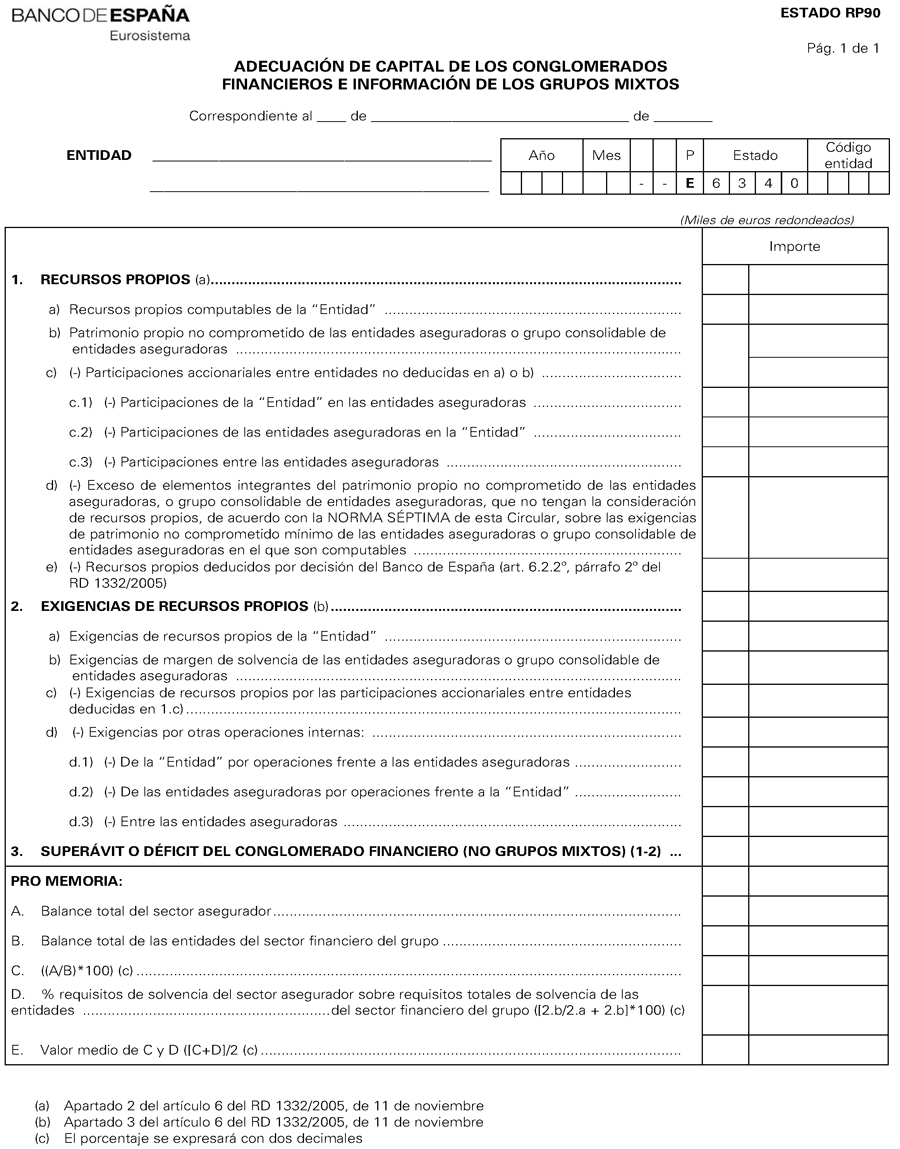

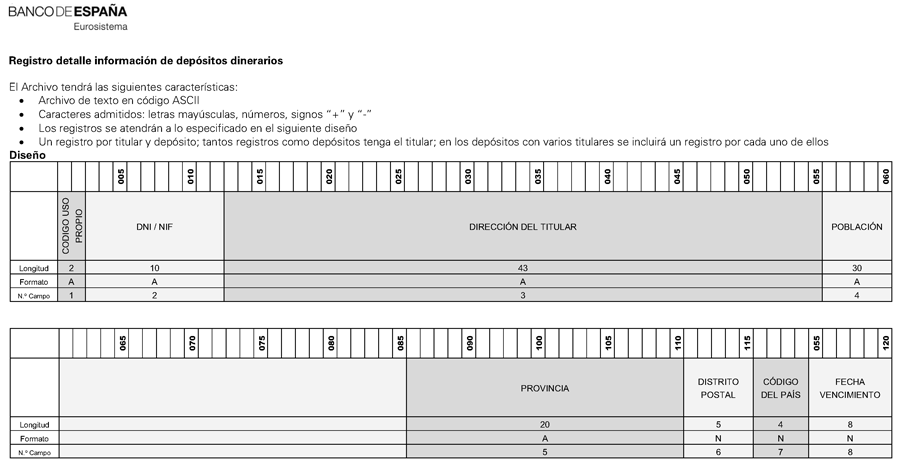

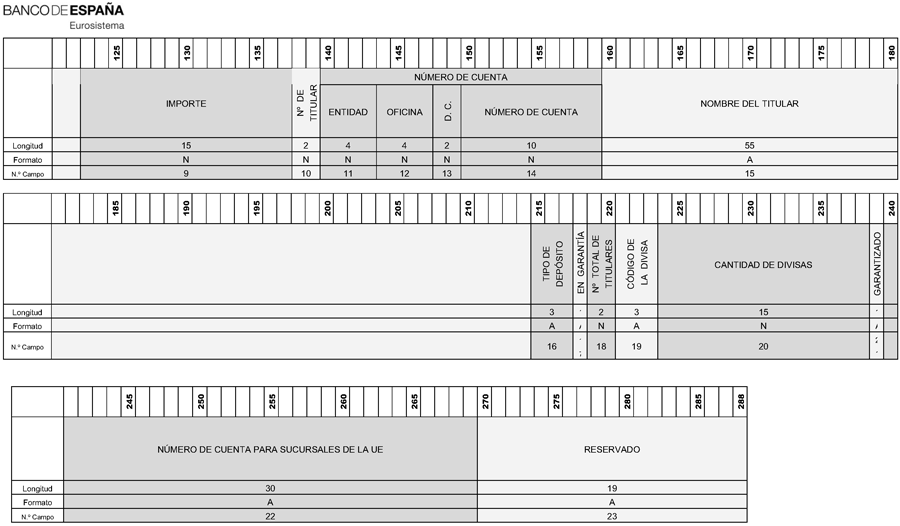

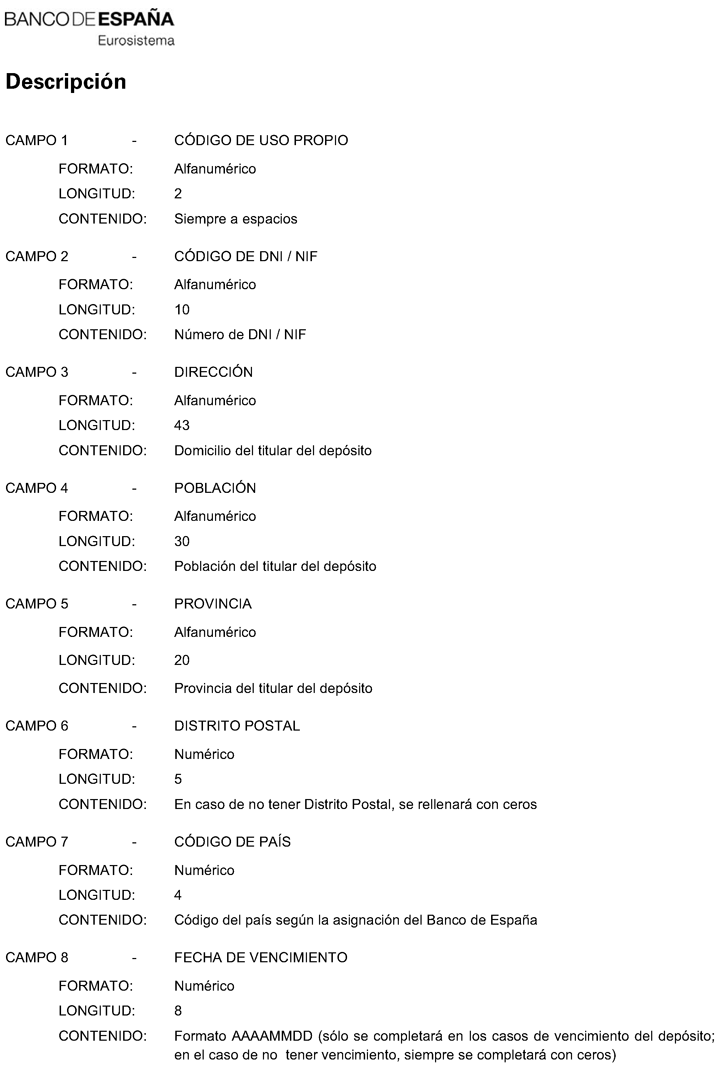

Norma centésima vigésima cuarta. Información periódica a rendir por los conglomerados financieros y los grupos mixtos.

Disposiciones transitorias.

Disposición adicional única.

Disposición derogatoria.

Disposición final única.

Anejo 1.

Anejo 2.

ACRÓNIMOS FRECUENTEMENTE UTILIZADOS EN ESTA CIRCULAR

ABCP Programa de pagarés de titulización (del inglés Asset-backed commercial paper).

CBE Circular del Banco de España.

CDS Permuta de riesgo de crédito (del inglés Credit default swap).

CLN Bono vinculado a crédito (del inglés Credit-linked note).

EAD Exposición en caso de incumplimiento (del inglés Exposure at default).

ECAI Agencia de calificación externa de crédito (del inglés External credit assessment institution).

EE Exposición esperada.

EL Pérdida esperada (del inglés Expected loss).

EPE Exposición positiva esperada.

IAA Método de evaluación interna (del inglés Internal assessment approach).

IIC Instituciones de inversión colectiva.

IRB Método basado en calificaciones internas (del inglés Internal ratings-based).

LGD Pérdida en caso de incumplimiento (del inglés Loss given default).

M Vencimiento efectivo (del inglés Maturity).

PD Probabilidad de incumplimiento (del inglés Probability of default).

PYME Pequeña y mediana empresa.

RBA Método basado en calificaciones externas (del inglés Ratings-based approach).

SF Método basado en la fórmula supervisora (del inglés Supervisory formula).

SSPE Vehículo de finalidad especial de titulización (del inglés Securitisation special purpose entity).

TRS Permuta del rendimiento total (del inglés Total return swap).

PREÁMBULO

1. La presente Circular constituye el desarrollo final, en el ámbito de las entidades de crédito, de la legislación sobre recursos propios y supervisión en base consolidada de las entidades financieras dictada a partir de Ley 36/2007, de 16 de noviembre, por la que se modifica la Ley 13/1985, de 25 de mayo, de coeficiente de inversión, recursos propios y obligaciones de información de los intermediarios financieros y otras normas del sistema financiero, y que comprende también el Real Decreto 216/2008, de 15 de febrero, de recursos propios de las entidades financieras. Con ello se culmina también el proceso de adaptación de la legislación española de entidades de crédito a las directivas comunitarias 2006/48/CE del Parlamento Europeo y del Consejo, de 14 de junio de 2006, relativa al acceso a la actividad de las entidades de crédito y a su ejercicio (refundición), y 2006/49/CE del Parlamento Europeo y del Consejo, de 14 de junio de 2006, sobre adecuación del capital de las empresas de servicios de inversión y las entidades de crédito (refundición).

Como es bien sabido, las dos Directivas citadas han revisado profundamente, siguiendo el Acuerdo equivalente adoptado por el Comité de Basilea de Supervisión Bancaria (conocido como Basilea II), los requerimientos mínimos de capital exigibles a las entidades de crédito y sus grupos consolidables.

El nuevo enfoque, que contiene dos nuevos pilares con los que dar soporte a las normas que aseguran la solvencia y estabilidad de las entidades, pretende, entre otras cosas, que los requerimientos regulatorios sean mucho más sensibles a los riesgos que realmente soportan las entidades en su negocio. Con ello no sólo han aumentado los riesgos cuya cobertura se considera relevante, como ocurre con el riesgo operacional, o las posibilidades de darles cobertura, especialmente a través de modelos internos que los miden; también han crecido, y de modo exponencial, los fundamentos y exigencias técnicas en que se basan los requerimientos, cuya complejidad es hoy muy superior a la del antiguo acuerdo de capitales del Comité de Basilea.

La complejidad técnica y el detalle en el que entran las nuevas reglas han aconsejado que la Ley y Real Decreto citados, como corresponde a normas de su rango, habiliten al Banco de España, como organismo supervisor, para la transposición efectiva de la Directiva en un amplísimo grado. De hecho, en muchos casos, aquellas normas sólo arbitran principios básicos, dejando al Banco el desarrollo completo de las, en muchos casos muy voluminosas, especificaciones establecidas en el articulado, y sobre todo en los diferentes anejos, de la Directiva.

Es por ello que la presente Circular es tan larga y compleja como lo son las Directivas de que trae causa, dado que, además, siguiendo un modelo que pretende facilitar la consulta y el cumplimiento de las normas aplicables, ha incluido en su texto, literalmente en muchos casos, buena parte de las disposiciones contenidas en el texto reglamentario dictado en desarrollo de la Ley 36/2007.

2. Además del ya exigido cumplimiento consolidado de los requerimientos de solvencia, las nuevas normas incorporan el cumplimiento de los requerimientos a nivel individual, tanto para matrices como para filiales españolas. No obstante, se prevé la posibilidad de que el Banco de España pueda eximirlas de esta obligación si se cumplen una serie de condiciones tendentes a garantizar que los fondos propios se distribuyan adecuadamente entre la empresa matriz y las filiales, y que los flujos y compromisos puedan circular con libertad dentro del grupo.

3. También es una novedad en España la aceptación, para las entidades de crédito, de las financiaciones subordinadas a plazo inferior a cinco años como recursos propio computable. Esta aceptación lo es sólo, como marca la Directiva 2006/49, con la finalidad de dar cobertura a los requerimientos de recursos propios para la cobertura de los riesgos de la cartera de negociación.

Debe igualmente resaltarse que, en el marco de la libertad de las autoridades nacionales de deducir ciertos elementos de los recursos propios que no se consideren realmente disponibles para atender las pérdidas del negocio, y aunque no sea una práctica generalizada entre los países de nuestro entorno, se ha limitado el cómputo, como recursos propios del grupo, de las participaciones en filiales que representen los intereses minoritarios presentes en las mismas, siempre que superen ciertos umbrales de significación y provengan de filiales sobre capitalizadas individualmente.

También en desarrollo de las habilitaciones conferidas por el Real Decreto 216/2008, y siguiendo los acuerdos que desarrolla Basilea II, se introduce un límite estricto, en su computabilidad como recursos propios básicos, para aquellas acciones o participaciones preferentes que incorporen incentivos a la amortización anticipada, por ejemplo, cláusulas de step-up. En sentido contrario, y en atención a su especial calidad, se amplían las posibilidades de cómputo, de ese tipo de instrumentos, cuando contengan factores que favorezcan la mayor capitalización de la entidad o grupo consolidable de entidades de crédito, como cláusulas de conversión obligatoria en acciones ordinarias.

Con todo ello se persigue que el capital y las reservas de las entidades de crédito y sus grupos sean el elemento predominante de sus recursos propios básicos.

4. En el terreno de los requerimientos de recursos propios mínimos por riesgo de crédito, y aunque se conserva la cifra tradicional del 8% de los activos ponderados por riesgo, las mayores novedades proceden de:

– La posibilidad de utilizar calificaciones internas y modelos internos para el cálculo de las exposiciones ponderadas por riesgo y, consecuentemente, los requerimientos de capital resultantes. Tal vía queda sujeta a la autorización expresa del Banco de España, y a un detalladísimo conjunto de requisitos prudenciales y técnicos, relacionados fundamentalmente con la gestión de riesgos y la solidez de los controles internos de la entidad.

– Para las entidades que no usen dichos modelos, y que sigan por tanto el método estándar, la Circular determina las ponderaciones aplicables, al mismo tiempo que fija los requisitos que deben cumplir las agencias de calificación externas que se usan para determinar, en muchos casos, dichas ponderaciones. Estos criterios se basan, fundamentalmente, en la objetividad, independencia, transparencia, reputación y continua actualización de la metodología aplicada a precisar las diferentes calificaciones de riesgo.

– La ampliación de las técnicas de reducción de riesgos admisibles y, con extremo detalle, la de los posibles efectos de las mismas, en especial cuando se trata de coberturas imperfectas.

– Una regulación específica, y técnicamente muy compleja, de los requerimientos de recursos propios exigibles a las exposiciones de titulización, tanto para la entidad originadora como para cualquier otro participante en el proceso de titulización.

También es novedosa la ponderación que ahora se atribuye a los préstamos hipotecarios donde la cobertura es insuficiente, es decir, donde el préstamo supera el valor de la vivienda comprada con el préstamo. Los excesos sobre dicho importe se consideran de alto riesgo, internalizando la devastadora experiencia de otros países con las hipotecas subprime.

5. Siguiendo estrictamente la Directiva, se incorporan a nuestra regulación los requerimientos de recursos propios por riesgo operacional, que también son objeto de una detallada regulación con el fin de determinar los diferentes métodos de cálculo y los requisitos que las entidades han de cumplir para obtener la pertinente autorización para el uso de los métodos más avanzados de medición del riesgo.

La nueva regulación de la solvencia incluye también el establecimiento de un sistema de revisión supervisora con el fin de fomentar la mejora de la gestión interna de los riesgos de las entidades y asegurar la efectiva correlación entre los riesgos asumidos por la entidad (incluso de los no contemplados directamente en la regulación). Este sistema incluye, además de una auto-evaluación, sujeta al control del Banco de España, del capital económico exigible, una evaluación expresa del riesgo de tipo de interés del balance.

En esta área, también se concretan los requisitos y condiciones en las que los entidades podrán delegar la prestación de servicios o el ejercicio de funciones de las entidades de crédito, asegurando de esta forma un tratamiento consistente entre entidades de crédito y empresas de servicios de inversión (sujetas a normas equivalentes dictadas en normas de superior rango).

6. Respecto al Pilar 3 del nuevo Acuerdo de Basilea, dedicado a normalizar y favorecer la divulgación al mercado de la información relevante para que éste pueda ejercer su disciplina, se determinan los contenidos mínimos del documento «Información con relevancia prudencial», que las entidades deberán publicar anualmente, con el fin de que sea comparable entre entidades, y se establecen los principios sobre los que debería fundamentarse la política de divulgación de la información de la entidad. La información a divulgar se centra en aspectos clave de su perfil de negocio, exposición al riesgo y formas de gestión del mismo.

7. En otras áreas de la regulación prudencial las novedades son menores, ya sea porque la nueva Directiva es menos innovadora, ya sea porque corresponden a aspectos, como los límites a los grandes riesgos, que aún están pendientes de revisión en el ámbito comunitario.

8. Finalmente, y como no podía ser de otro modo, la Circular incorpora la información prudencial reservada que periódicamente deben rendir al Banco de España las entidades y grupos sujetos. Tal información es homogénea con la que se exigirá en el marco del mercado único, dado que responde a un proceso de convergencia entre los diferentes países de la Unión Europea.

En consecuencia, en uso de las facultades que en la materia tiene conferidas, de acuerdo con el Consejo de Estado, y conforme a lo establecido en el artículo 3 de la Ley 13/1994, de 1 de junio, el Banco de España ha dispuesto:

1. Lo dispuesto en esta Circular será de aplicación a los grupos y subgrupos consolidables de entidades de crédito, tal y como se definen en el artículo 8 de la Ley 13/1985, de 25 de mayo, de coeficientes de inversión, recursos propios y obligaciones de información de los intermediarios financieros (en adelante, la Ley 13/1985), y en los apartados 2, 3 y 9 de la NORMA SEGUNDA, así como a las entidades de crédito individuales de nacionalidad española, integradas o no en un grupo o subgrupo consolidable de entidades de crédito.

En el caso de los grupos y subgrupos consolidables de entidades de crédito, también se tendrán en cuenta, a los efectos de aplicar las normas de la presente Circular, las entidades financieras consolidables por su actividad en las que se posea una participación.

En el caso de las entidades de crédito individuales que no estén integradas en un grupo o subgrupo consolidable ni tengan entidades dependientes consolidables, la aplicación de las normas de la presente Circular se llevará a cabo sobre la base de los estados financieros que incluyan, conforme a lo previsto en el artículo 8.1 de la Ley 13/1985, a las entidades financieras consolidables por su actividad en las que tengan participación.

A los efectos de este apartado, se entenderá por participación todo derecho sobre el capital de otra sociedad que cree con ésta una vinculación duradera y esté destinado a contribuir a la actividad de la sociedad, así como, en todo caso, la tenencia, de manera directa o indirecta, de al menos el 20% de su capital o de sus derechos de voto, aunque no cumpla los requisitos para ser calificada contablemente como entidad asociada o multigrupo.

2. Con independencia de las normas de la presente Circular que sean exigibles a las entidades de crédito individuales que los integren, y sin perjuicio de lo que se indica en el penúltimo párrafo de este apartado, en el caso de los grupos a que se refiere la letra d) del apartado 2 de la NORMA SEGUNDA (en adelante, grupos de coordinación) que tengan como dominante a una entidad financiera con domicilio fuera de la Unión Europea, el Banco de España deberá comprobar, previa audiencia de las entidades interesadas, si están sujetas a una supervisión en base consolidada por parte de la autoridad competente de un tercer país, que sea equivalente a la prevista en las normas españolas.

Caso de que se apreciase dicha equivalencia, así como en los grupos de coordinación que tengan como dominante a una entidad de crédito, u otra entidad financiera sujeta a supervisión en base consolidada, con domicilio en la Unión Europea, dicho grupo no quedará sujeto, en España, a supervisión en base consolidada.

En el caso de que no se apreciase la existencia de un régimen de supervisión equivalente, resultará de aplicación a dicho grupo el régimen de supervisión consolidada previsto en la presente Circular, en el marco de lo establecido en el artículo 143 de la Directiva 2006/48/CE, relativa al acceso a la actividad de las entidades de crédito y a su ejercicio, sin perjuicio de las facultades que otorga al Banco de España el párrafo tercero del apartado 3 del artículo 13 de la Ley.

En el caso de que la misma entidad dominante de un tercer país lo sea también de otras entidades de crédito con sede en la Unión Europea, lo establecido en el párrafo precedente y el pronunciamiento del Banco de España a que se refiere el primer párrafo de este apartado sólo serán exigibles en el caso de que, aplicando analógicamente las reglas contempladas en el artículo 126 de la Directiva citada, corresponda al Banco de España la supervisión de dicho grupo de ámbito comunitario; en este caso, en el grupo de coordinación se integrarán también las restantes entidades de crédito (u otras consolidables por su actividad) que tengan su sede en algún país de la Unión Europea y sean también dependientes de la misma entidad extranjera.

Las decisiones a que se refieren los párrafos anteriores serán comunicadas a todas las entidades de crédito españolas y, en su caso, también a la entidad dominante extranjera y demás autoridades competentes implicadas, y a la Comisión Europea.

3. Cuando no se establezca un tratamiento diferenciado, en las normas siguientes el término entrecomillado “Entidad”» comprende los grupos consolidables de entidades de crédito, los subgrupos consolidables de las mismas y las entidades de crédito no integradas en uno de esos grupos, incluidas las sucursales en España de entidades de crédito con sede en terceros países.

Por su parte, las expresiones entidad de crédito o entidad, vinculadas al cumplimiento de los requerimientos de recursos propios previsto en la presente Circular, se entenderán también referidas, cuando proceda según lo indicado en la NORMA CUARTA, a los grupos y subgrupos consolidables de entidades de crédito.

4. La NORMA CENTÉSIMA VIGÉSIMA CUARTA de esta Circular será de aplicación a los conglomerados financieros en los que el Banco de España ejerza la función de coordinador y a los grupos contemplados en el artículo 2.2 del Real Decreto 1332/2005, de 11 de noviembre, por el que se desarrolla la Ley 5/2005, de 22 de abril, de supervisión de los conglomerados financieros y por la que se modifican otras leyes del sector financiero (en adelante Grupos Mixtos), en los que el Banco de España sea la autoridad responsable de la supervisión de su entidad obligada, según se define en la NORMA TERCERA.

5. Los requerimientos establecidos en la presente Circular no serán aplicables a las sucursales en España de entidades de crédito autorizadas en otros países del Espacio Económico Europeo.

Tampoco serán exigibles los requerimientos de recursos propios establecidos en el apartado 1 de la NORMA CUARTA, ni las obligaciones sobre riesgo de tipo de interés y autoevaluación del capital contenidas en el capítulo décimo, las exigencias previstas en el capítulo undécimo de la presente Circular, ni los límites a la concentración de riesgos, a las sucursales en España de entidades de crédito con sede en terceros países cuando, previa decisión del Banco de España a solicitud motivada de la entidad, se cumplan las siguientes condiciones:

a) Que dicha entidad esté sujeta, en su país de origen, a requerimientos equivalentes a los establecidos en la materia por las directivas de la Unión Europea.

b) Que la sucursal se integre con el resto de la entidad a esos efectos.

c) Que la entidad se comprometa a respaldar en todo momento, y siempre que se lo solicite el Banco de España, las obligaciones de su sucursal, proporcionándole los medios necesarios para atender esas obligaciones en España.

d) Que, en caso de liquidación de la entidad de crédito, exista igualdad de tratamiento de los acreedores de la sucursal con el resto de los acreedores de la entidad.

e) Que haya reciprocidad en esta materia respecto de las sucursales de entidades de crédito españolas en el país de origen.

6. La solicitud que se menciona en el apartado anterior incluirá, al menos, los siguientes extremos:

a) Certificación del compromiso del órgano de administración de la entidad de respaldar en todo momento a la sucursal.

b) Certificación de la autoridad supervisora correspondiente o, en su defecto, del órgano de administración de la entidad, del cumplimiento de los requisitos en cuestión. Esta certificación deberá actualizarse una vez al año, a más tardar tres meses después de la aprobación de las cuentas anuales.

1. A efectos de lo dispuesto en la presente Circular, tendrán la consideración de entidades financieras consolidables, por su actividad, las siguientes:

a) Las entidades de crédito, que comprenderán: las españolas inscritas en los Registros Especiales del Banco de España; las autorizadas en otros Estados miembros de la Unión Europea, y los organismos o empresas, tanto públicos como privados, que hayan sido autorizados en países distintos de los anteriores, cuya actividad responda a la definición establecida en el artículo 1.º del Real Decreto Legislativo 1298/1986, de 28 de junio, por el que se adaptan las normas legales en materia de establecimientos de crédito al ordenamiento jurídico de la Comunidad Europea, y estén supervisados por las autoridades competentes de dichos países.

b) Las empresas de servicios de inversión, que comprenderán: las españolas inscritas en los registros especiales a cargo de la Comisión Nacional del Mercado de Valores; las autorizadas en otros Estados miembros de la Unión Europea, y los organismos o empresas, tanto públicos como privados, que hayan sido autorizados en países distintos de los anteriores cuya actividad responda a la definición establecida en el artículo 62 de la Ley 24/1988, de 24 de julio, del mercado de valores, y estén supervisadas por las autoridades competentes de dichos países.

c) Las sociedades de inversión tal y como se definen en el artículo 9 de la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva.

d) Las sociedades gestoras de instituciones de inversión colectiva, así como las sociedades gestoras de fondos de pensiones y las de fondos de titulización hipotecaria o de titulización de activos, cuyo objeto social sea la administración y gestión de los citados fondos.

e) Las sociedades de capital riesgo y las gestoras de fondos de capital riesgo.

f) Las entidades cuya actividad principal sea la tenencia de acciones o participaciones, entendiendo por tales aquéllas en que más de la mitad del activo de la entidad está compuesto por inversiones permanentes en acciones y otros tipos de valores representativos de participaciones, sea cual sea la actividad, objeto social o estatuto de las entidades participadas, salvo que se trate de sociedades financieras mixtas de cartera, tal y como se definen en el artículo 2.7 de la Ley 5/2005, sometidas a supervisión en el nivel del conglomerado financiero y que no estén controladas por una entidad de crédito.

g) Las entidades, cualquiera que sea su denominación, estatuto o nacionalidad, que ejerzan las actividades típicas de las anteriores.

Las entidades financieras relacionadas en las letras c) a e), ambas inclusive, son las inscritas en sus correspondientes registros especiales a cargo de la Comisión Nacional del Mercado de Valores, de la Dirección General de Seguros y Fondos de Pensiones o de la Dirección General del Tesoro y Política Financiera.

Asimismo, y aunque no tengan la consideración de entidades financieras, serán consolidables por su actividad las sociedades instrumentales cuyo negocio suponga la prolongación del de una o más entidades financieras consolidables, incluido el arrendamiento que cumpla la definición de arrendamiento financiero de la norma trigésima tercera de la Circular del Banco de España 4/2004, de 22 de diciembre, sobre normas de información financiera pública y reservada, y modelos de estados financieros (en lo que sigue, CBE 4/2004), o consista fundamentalmente en la prestación a dichas entidades de servicios auxiliares, tales como la tenencia de inmuebles o activos materiales, prestación de servicios informáticos, de tasación, de representación, de mediación u otros similares.

En el caso de una entidad tenedora de inmuebles, se entiende que su actividad consiste, fundamentalmente, en la prestación de servicios auxiliares a entidades del grupo consolidable cuando el 50% o más de su patrimonio inmobiliario, valorado a precios de mercado, esté ocupado o utilizado por dichas entidades. En el resto de sociedades instrumentales, se entiende que su actividad consiste, fundamentalmente, en prestar servicios auxiliares a entidades del grupo consolidable cuando el 50% o más de su facturación, a precios de mercado, la realice con entidades de dicho grupo.

2. Los grupos consolidables de entidades de crédito son aquéllos formados por dos o más entidades consolidables por razón de su actividad, en los que concurra cualquiera de las siguientes circunstancias:

a) Que la entidad dominante sea una entidad de crédito española.

b) Que la entidad dominante sea una entidad española cuya actividad principal consista en tener participaciones en entidades de crédito, contando, al menos, con una filial (entidad de crédito dependiente) de nacionalidad española.

c) Que la entidad dominante sea una empresa española cuya actividad principal consista en tener participaciones en entidades financieras (siempre que dicha actividad no sea la mencionada en la letra b) precedente), siendo al menos una de ellas una entidad de crédito, y siempre que las entidades de crédito sean las de mayor dimensión relativa entre las entidades financieras españolas participadas.

d) Que una persona física, una entidad dominante distinta de las indicadas en las letras anteriores, o un grupo de personas físicas o entidades que actúen sistemáticamente en concierto, controlen a varias entidades españolas consolidables por su actividad, siendo al menos una de ellas una entidad de crédito, y siempre que las entidades de crédito sean las de mayor dimensión relativa entre las entidades financieras españolas participadas.

Se entenderá que la actividad principal de una entidad consiste en tener participaciones en entidades financieras, o en entidades de crédito, cuando, siendo una entidad incluida en la letra f) del apartado 1 de esta NORMA, más de la mitad de sus inversiones permanentes en acciones y otros tipos de valores representativos de participaciones sean en entidades financieras, o de crédito, respectivamente.

3. También se considerarán grupos consolidables de entidades de crédito aquéllos en los que dos o más entidades españolas consolidables por su actividad queden bajo una misma unidad de decisión por vías diferentes al control, siempre que al menos una de ellas sea una entidad de crédito, y siempre que las entidades de crédito sean las de mayor dimensión relativa entre las entidades financieras españolas sujetas a la misma unidad de decisión.

4. Para determinar si existe una relación de control, se atenderá a los criterios previstos en el artículo 42 del Código de Comercio.

La no inclusión entre las entidades controladas por el grupo, de una entidad financiera o sociedad instrumental consolidable por su actividad, en la que se posea una participación en el sentido indicado en el apartado 1 de la NORMA PRIMERA, deberá justificarse ante el Banco de España con, al menos, un mes de antelación a la correspondiente declaración de recursos propios. Si el Banco de España considerara insuficientes las razones alegadas, lo hará saber a la entidad, a efectos de que la incluya en su consolidación.

Cuando una entidad financiera, cuyo control corresponda a una de las entidades incluidas en el grupo consolidable de entidades de crédito, pudiera integrarse simultáneamente en otro grupo consolidable de entidades financieras no consolidable con la “Entidad”, la entidad obligada podrá solicitar al Banco de España su exclusión del grupo consolidable de entidades de crédito y su inclusión en el otro grupo consolidable de entidades financieras. El Banco de España decidirá previo informe favorable de las restantes autoridades supervisoras implicadas. Si el Banco de España no se opone en el plazo de un mes desde la presentación de la solicitud, dicha entidad podrá ser excluida del grupo consolidable de entidades de crédito.

Las entidades financieras y sociedades instrumentales consolidables por su actividad, respecto de las que no exista una relación de control, tal y como se define en el párrafo primero de este apartado, pero en las que una «Entidad» tenga una participación de, al menos, el 20% del capital o de los derechos de voto, se integrarán contablemente con la «Entidad», mediante consolidación proporcional, cuando estén gestionadas conjuntamente por la «Entidad» con otra u otras personas o entidades, independientemente del método utilizado en los estados financieros públicos.

5. En los supuestos a), b) y c) del apartado 2 de esta NORMA, en el grupo consolidable se integrarán todas las entidades financieras consolidables por su actividad, cualquiera que sea su nacionalidad, domicilio, naturaleza jurídica o país donde desarrollen sus actividades.

Sin perjuicio de lo establecido en el apartado 6 de esta NORMA, en los supuestos contemplados en la letra d) del apartado 2 y en el apartado 3 de la misma, el grupo consolidable de entidades de crédito estará compuesto por:

a) Las entidades financieras consolidables por su actividad de nacionalidad española controladas, o sujetas a la misma unidad de decisión, por las personas o entidades citadas en dicha letra, bien directamente, bien a través de una entidad cuya actividad principal consista en tener acciones o participaciones, o a través de entidades no consolidables por razón de su actividad.

b) Todas las filiales, nacionales o extranjeras, de las entidades financieras mencionadas en la letra a) que sean consolidables por razón de su actividad.

En cualquier caso, las entidades consolidables se incluirán aun cuando la participación en ellas se ostente a través de filiales no consolidables por su actividad.

6. No obstante lo dispuesto en el apartado 5 de esta NORMA y en el apartado 2 de la NORMA PRIMERA, cuando una «Entidad» esté, a su vez, dominada por una o más entidades extranjeras, con sede en algún país miembro de la Unión Europea, cuya actividad principal consista en tener participaciones en entidades de crédito o entidades financieras, sin que ninguna de ellas tenga su misma nacionalidad, la entidad dominante y sus restantes filiales consolidables, cualquiera que sea su nacionalidad, integrarán un grupo consolidable de entidades de crédito, a efectos de esta Circular, siempre que se esté en presencia de cualquiera de los siguientes supuestos:

a) Que las entidades de crédito de nacionalidad española sean las únicas filiales de esa naturaleza en el ámbito comunitario.

b) Que, existiendo entidades de crédito filiales españolas y de otros países comunitarios, se hubiera alcanzado un acuerdo entre las autoridades competentes españolas y las de esos otros países, incluyendo el país de sede de la entidad dominante, en virtud del cual se asigne la competencia de supervisión en base consolidada a las autoridades españolas.

c) Que, existiendo entidades de crédito filiales españolas y de otros países comunitarios, en ausencia del acuerdo al que se hace referencia en la letra b) anterior, la entidad de crédito del grupo con balance más elevado tuviese nacionalidad española o, si los totales de balance fuesen iguales, fuera española la entidad de crédito autorizada en primer lugar.

7. Las participaciones a considerar en la definición de un grupo o subgrupo consolidable de entidades de crédito serán las existentes en la fecha a la que se refieran los estados contables consolidados, cualquiera que haya sido su permanencia en las carteras de las entidades del grupo. Igual criterio se aplicará en lo que respecta a los derechos de voto.

8. Tendrá la consideración de subgrupo consolidable de entidades de crédito el formado por una o más entidades de crédito y, en su caso, sus filiales consolidables, que se integren en un grupo consolidable de entidades financieras sometido a la supervisión de una autoridad supervisora española distinta del Banco de España.

Serán, en su caso, de aplicación a los subgrupos consolidables de entidades de crédito las reglas sobre alcance de la consolidación establecidas en esta NORMA.

9. Las entidades financieras y sociedades instrumentales consolidables integrantes de los grupos o subgrupos consolidables de entidades de crédito consolidarán entre sí sus estados contables, según lo dispuesto en la CBE 4/2004, atendiendo en especial a lo indicado en su norma sexagésima novena.

Todo grupo o subgrupo consolidable de entidades de crédito dispondrá de una entidad obligada que asumirá los deberes que se deriven de las relaciones con el Banco de España, tales como elaborar y remitir documentación o informaciones referidas al grupo o subgrupo, atender los requerimientos y facilitar las actuaciones inspectoras del Banco de España, y las demás que se prevean en esta Circular, y todo ello sin perjuicio de las obligaciones de las demás entidades integrantes del grupo o subgrupo, y de que el Banco de España pueda dirigirse directamente a las entidades que lo integren.

La entidad obligada de un grupo o subgrupo consolidable de entidades de crédito, o de un grupo mixto, será la entidad de crédito dominante. Cuando no exista, el grupo propondrá al Banco de España una entidad de crédito de las que lo formen como entidad obligada.

Si el Banco de España no se opone en el plazo de un mes, dicha entidad se entenderá designada. No obstante, el Banco de España podrá designar otra cuando la propuesta no asegure el cumplimiento de las funciones propias de la entidad obligada, o designar directamente a la obligada en ausencia de propuesta.

1. Las «Entidades» deberán mantener, en todo momento, un volumen suficiente de recursos propios computables, según se definen en la NORMA SÉPTIMA de esta Circular, para cubrir la suma de:

a) La exigencia por riesgo de crédito y de dilución, determinada conforme a lo establecido en el capítulo cuarto de esta Circular, respecto de todas sus actividades, con excepción de la correspondiente a la cartera de negociación.

b) La exigencia por riesgo de contraparte, según lo establecido en el capítulo quinto de esta Circular, y por riesgo de posición correspondiente a la cartera de negociación, conforme a lo establecido en el capítulo séptimo de esta Circular.

c) La exigencia, respecto de todas sus actividades, por riesgo de cambio y de la posición en oro, en función de la posición global neta en divisas y de la posición neta en oro, establecida en el capítulo sexto de esta Circular.

d) La exigencia por riesgo operacional determinada, en relación con todas sus actividades, conforme a lo establecido en el capítulo octavo de esta Circular.

2. Las «Entidades» deberán, además, cumplir los límites a los grandes riesgos establecidos en la NORMA CENTÉSIMA PRIMERA.

3. Las «Entidades» deberán cumplir igualmente con las obligaciones sobre gobierno corporativo interno, auto-evaluación del capital y medición del riesgo de tipo de interés que se contienen en el capítulo décimo de la presente Circular.

4. Las «Entidades» habrán de cumplir, asimismo, las obligaciones de información al mercado previstas en el capítulo undécimo de la presente Circular.

No obstante, cuando la «Entidad» se integre a su vez en un grupo cuya entidad dominante sea otra entidad de crédito, u otra entidad cuya actividad principal sea la tenencia de participaciones en entidades de crédito o entidades financieras, sujeta a supervisión en base consolidada por parte de las autoridades competentes de otro Estado miembro de la Unión Europea, la «Entidad» no vendrá obligada a divulgar la información prevista en dicho capítulo, salvo cuando la «Entidad» sea, o integre, una entidad de crédito española importante, en cuyo caso estará obligada a divulgar las informaciones previstas en las NORMAS CENTÉSIMA UNDÉCIMA y CENTÉSIMA DUODÉCIMA de la presente Circular, así como aquellas otras de carácter cualitativo, previstas en el citado capítulo, en las que exista divergencia con relación a las que, a nivel consolidado, divulgue el grupo al que pertenece. A estos efectos, se considera que una entidad de crédito española es importante, bien de acuerdo con el criterio que la autoridad responsable de la supervisión consolidada del grupo haya comunicado al Banco de España, bien porque sus acciones coticen en algún mercado o sistema organizado de negociación de valores, o bien porque, en términos individuales o subconsolidados, así lo decida expresamente el Banco de España, mediante decisión motivada, en función de su tamaño, de las características de sus actividades, de su perfil de riesgo o de cualquier otra circunstancia que la confiera especial importancia en el mercado español.

Los grupos a los que se refiere la letra d) del apartado 2 de la NORMA SEGUNDA podrán ser excluidos del cumplimiento de lo dispuesto en este apartado cuando el Banco de España, a solicitud motivada de la entidad obligada del mismo, considere que la información agregada no aporta valor adicional a la individual o subconsolidada facilitada por las entidades del grupo o, en su caso, por su entidad dominante.

5. Las «Entidades» deberán igualmente cumplir con las medidas que el Banco de España pueda adoptar cuando una entidad no cumpla con las exigencias contenidas en el título segundo de la Ley 13/1985, o en otras normas de ordenación y disciplina que determinen requerimientos de recursos propios mínimos o referidos a la estructura organizativa y el control interno de la «Entidad».

1. El cumplimiento por un grupo o subgrupo consolidable de entidades de crédito de los requerimientos establecidos en la NORMA CUARTA no eximirá de su cumplimiento, individual y, en su caso, subconsolidado, a las entidades de crédito que dependan directamente de las personas o entidades que controlen o dirijan un grupo con la estructura prevista en la letra d) del apartado 2 de la NORMA SEGUNDA o de los mencionados en su apartado 3.

La consolidación proporcional de una entidad de crédito no la exime del cumplimiento individual o subconsolidado de los requerimientos contemplados en los apartados 1, 2 y 3 de la NORMA CUARTA.

2. Toda entidad de crédito española filial en un grupo consolidable de entidades de crédito que responda a las características descritas en las letras a), b) y c) del apartado 2 de la NORMA SEGUNDA deberá cumplir individualmente, o de forma subconsolidada conforme se indica en el apartado 3, con las obligaciones a que se refieren los apartados 1 y 2 de la NORMA CUARTA y las relativas al gobierno corporativo interno a que se refiere el apartado 3 de la misma NORMA, a menos que el Banco de España, a solicitud motivada suscrita conjuntamente por la propia entidad y su matriz (entidad dominante), la exima de tales obligaciones, siempre que:

a) La matriz posea, directa o indirectamente, más del 50% de los derechos de voto de la entidad de crédito o tenga el derecho a nombrar o cesar a la mayoría de los miembros de su Consejo de Administración.

b) No exista, ni sea previsible que exista, impedimento alguno práctico o jurídico relevante para la inmediata transferencia de fondos propios o el reembolso de pasivos por la empresa matriz. Para acreditar el cumplimiento de este requisito en lo que se refiere a eventuales impedimentos legales, la entidad deberá aportar dictamen jurídico suficiente y, respecto a los prácticos, deberá aportar declaración expresa del órgano de administración de la filial, considerando poco previsible su existencia actual o futura.

c) Los procedimientos de evaluación, medición y control de riesgos de la empresa matriz incluyan a la filial.

d) Los riesgos de terceros con la filial sean poco significativos, o la empresa matriz efectúe una gestión prudente de la filial y se haya declarado garante de los compromisos suscritos por la filial. A estos efectos:

i) Se entenderán como poco significativos los riesgos de terceros con la filial que no excedan del 5% de los del grupo, medidos como media de los mantenidos en los últimos tres años, siempre que en el último año no excedan del 10% de aquéllos. No obstante, el Banco de España podrá aceptar, a solicitud del grupo, un porcentaje mayor atendiendo a las características del colectivo acreedor de la filial y a la importancia de la participación de accionistas minoritarios en la filial.

ii) La garantía deberá tener carácter indefinido, ser solidaria y, bien reflejarse en los Estatutos de la matriz, bien haber sido declarada mediante acuerdo de su Junta General de Accionistas u órgano equivalente y hecha pública al mercado. No obstante, en el caso de los establecimientos financieros de crédito bastará una declaración pública del Consejo de Administración de la matriz indicando los términos en que establece dicha garantía. En todo caso, la retirada de tal garantía requerirá de un preaviso mínimo de un año, y deberá ser comunicada al Banco de España, tres meses antes de su anuncio, y al mercado. El Banco de España, en atención a las circunstancias de cada caso, podrá indicar la forma que dicho anuncio deba adoptar.

En el caso de que la filial sea a su vez matriz de una entidad sujeta a supervisión por cualquier autoridad española que tenga atribuidas funciones de vigilancia y control, o posea una participación en dichas entidades en el sentido indicado en el apartado 1 de la NORMA PRIMERA, el Banco de España, antes de tomar la decisión a que se refiere el primer párrafo de este apartado, oirá a las autoridades interesadas.

En lo que se refiere a las obligaciones de medición del riesgo de tipo de interés se estará a lo que indica la NORMA CENTÉSIMA SEXTA.

La decisión de exención del Banco de España podrá incluir las medidas que considere necesarias para asegurar una adecuada distribución de los riesgos y fondos propios del grupo afectado.

3. Las obligaciones a que se refiere el primer párrafo del apartado 2 precedente se cumplirán en forma subconsolidada cuando la entidad de crédito española filial tenga a su vez, como filial en un estado no perteneciente al Espacio Económico Europeo, a una entidad de crédito o una entidad financiera que lleve a cabo las actividades propias de las empresas de servicios de inversión o sociedades gestoras mencionadas en el apartado 1 de la NORMA SEGUNDA.

4. En el cálculo de los requerimientos por riesgo de crédito y contraparte exigibles a las entidades de crédito filiales y en los demás exigibles conforme a los apartados 2 y 3 precedentes, no se tendrán en cuenta:

– Las deducciones de los recursos propios mencionadas en el apartado 4 de la NORMA NOVENA, sin perjuicio de la ponderación de los activos no deducidos con arreglo a las normas del capítulo cuarto.

– Las exposiciones mencionadas en el apartado 4 de la NORMA DECIMOQUINTA.

5. Todo banco, caja de ahorros o cooperativa de crédito que sea entidad dominante de un grupo o subgrupo consolidable de entidades de crédito deberá cumplir con las obligaciones a que se refiere el apartado 1 de la NORMA CUARTA, con los límites a la concentración de riesgos indicados en el apartado 2 de la misma NORMA y con las obligaciones de gobierno corporativo interno mencionadas en el apartado 3 de la misma NORMA, en la forma que se indica a continuación.

a) Se integrarán junto a la matriz, previa comunicación al Banco de España, las filiales instrumentales cuyas exposiciones o pasivos relevantes, incluido el capital, lo sean respecto a aquélla y las sociedades del grupo cuya actividad principal sea la tenencia de acciones o participaciones (salvo que se trate de filiales de otras entidades de crédito del grupo), en las que, además:

– La matriz dominante posea, directa o indirectamente, más del 50% de los derechos de voto de la filial, o tenga el derecho a nombrar o cesar a la mayoría de los miembros de su Consejo de Administración.

– No exista, ni se prevea que pueda existir, impedimento práctico o jurídico relevante para la inmediata transferencia de fondos propios o el reembolso de pasivos cuando los deba la filial a su empresa matriz; para acreditar el cumplimiento de este requisito, en lo que se refiere a eventuales impedimentos legales, la entidad deberá aportar dictamen jurídico suficiente y, respecto a los impedimentos prácticos, deberá aportar declaración expresa de su órgano de administración, considerando poco previsible su existencia actual o futura.

– Los procedimientos de evaluación, medición y control de riesgos de la empresa matriz incluyan a la filial.

b) El cálculo de los requerimientos por riesgo de crédito y contraparte exigibles:

– No tendrán en cuenta las deducciones de los recursos propios mencionadas en el apartado 4 de la NORMA NOVENA, sin perjuicio de la ponderación de los activos no deducidos con arreglo a las normas del capítulo cuarto, ni las exposiciones sobre instrumentos computables como recursos propios, a que se refiere el apartado 4 de la NORMA DECIMOQUINTA.

– Los instrumentos computables como recursos propios que mantengan, directa o indirectamente, frente a cualquier empresa del grupo, se ponderarán al 370%.

c) En el cálculo de los límites a los grandes riesgos no se tendrán en cuenta las exposiciones frente a otras entidades del grupo.

d) En lo que se refiere a las obligaciones de medición del riesgo de tipo de interés, se estará a lo que indica la NORMA CENTÉSIMA SEXTA.

6. No obstante lo dispuesto en el apartado anterior, el Banco de España, a solicitud motivada suscrita conjuntamente por la entidad matriz y las entidades de crédito filiales, podrá eximir a la matriz del cumplimiento de las obligaciones mencionadas en los apartados 1 y 2 de la NORMA CUARTA, siempre que:

a) No exista, ni sea previsible que exista, impedimento alguno práctico o jurídico relevante para la inmediata transferencia de fondos propios o el reembolso de pasivas a la empresa matriz. Para acreditar el cumplimiento de este requisito en lo que se refiere a eventuales impedimentos legales, la entidad deberá aportar, en el caso de entidades filiales españolas o domiciliadas en la Unión Europea, dictamen jurídico suficiente y, respecto a los impedimentos prácticos, declaración expresa de su órgano de administración, considerando poco previsible su existencia actual o futura; en el caso de filiales en terceros países, se exigirán, además, declaraciones, en el mismo sentido, de las autoridades competentes del país donde esté domiciliada la filial y del órgano de administración de la filial.

b) Los procedimientos de evaluación, medición y control de riesgos del grupo consolidado incluyan a la matriz.

Sin perjuicio de lo anterior, el Banco de España, por razones de supervisión prudencial, podrá limitar la aplicación de la exención prevista en este apartado, total o parcialmente, sólo a alguna de las exigencias contempladas en su primer párrafo.

En lo que se refiere a las obligaciones de medición del riesgo de tipo de interés se estará a lo que indica la NORMA CENTÉSIMA SEXTA.

La decisión de exención del Banco de España podrá incluir las medidas que considere necesarias para asegurar una adecuada distribución de los riesgos y fondos propios del grupo afectado.

1. En orden al cumplimiento de lo previsto en el artículo 12 de la Ley 13/1985, se consideran entidades financieras sometidas por naturaleza a requerimientos de recursos propios de distinta clase de los de las entidades de crédito: las empresas de servicios de inversión y las sociedades gestoras españolas, recogidas en las letras b), d) y e) del apartado 1 de la NORMA SEGUNDA.

2. Los recursos propios computables de un grupo consolidable de entidades de crédito, definidos de acuerdo con la NORMA SÉPTIMA de esta Circular, en el que se integren entidades financieras de las citadas en el apartado anterior, no podrán ser inferiores a la más alta de las magnitudes siguientes:

a) La necesaria para que el grupo consolidable de entidades de crédito alcance los requerimientos de recursos propios mínimos señalados en el apartado 1 de la NORMA CUARTA.

b) La suma de los siguientes requerimientos:

– Los que específicamente sean exigibles, individualmente o de forma subconsolidada, a las entidades financieras citadas en el apartado 1 de esta NORMA. A estos efectos, los elementos de los recursos propios que, con arreglo a sus normas específicas, sean computables para alguna de las entidades individuales o subgrupos de entidades, y que no lo sean para las de crédito, se deducirán de los requerimientos exigibles a esas entidades individuales o subgrupos, hasta donde dichos requerimientos alcancen; las deducciones en los recursos propios que deban efectuarse según sus propias normas, pero no según la NORMA NOVENA de esta Circular, se sumarán a los citados requerimientos.

– Los establecidos en el apartado 1 de la NORMA CUARTA, aplicados a las restantes entidades del grupo, con la particularidad que, para las sociedades de inversión y de capital riesgo, se indica en el apartado siguiente.

3. Cuando en un grupo consolidable de los contemplados por el apartado 2 existan una o más sociedades españolas de inversión o de capital riesgo, a la magnitud mencionada en la letra b) del apartado precedente se sumará, cuando sea positiva, la diferencia que exista entre el capital mínimo de constitución de dichas sociedades y la cuantía que resulte de aplicar a la sociedad, individualmente, los requerimientos de recursos propios de las entidades de crédito exigidos en el apartado 1 de la NORMA CUARTA de esta Circular.

4. A efectos de lo dispuesto en la letra b) del apartado 2, y para el cálculo de los requerimientos individuales de recursos propios de las sociedades de inversión y de capital riesgo, previstos en el apartado 3, no se tendrán en cuenta los requerimientos de recursos propios derivados de riesgos que, por corresponder a relaciones internas del grupo, no figuren en los estados consolidados.

Sin perjuicio de lo establecido en las NORMAS QUINTA y SEXTA, los recursos propios computables de las entidades de crédito y sus grupos y subgrupos estarán constituidos por los elementos relacionados en la NORMA OCTAVA, netos de las deducciones contempladas en la NORMA NOVENA y de los excesos sobre los límites de cómputo a que se refiere la NORMA UNDÉCIMA.

1. Los recursos propios de las entidades de crédito comprenderán los siguientes elementos:

a) El capital social de las sociedades anónimas, incluidas las primas de emisión desembolsadas y excluida la parte del mismo contemplada en la letra h) siguiente; los fondos fundacionales y las cuotas participativas de las cajas de ahorros, así como el fondo social de la Confederación Española de Cajas de Ahorros y las cuotas participativas de asociación emitidas por ésta; las aportaciones al capital social de las cooperativas de crédito, y el fondo de dotación de las sucursales de entidades de crédito extranjeras.

En el caso de las cooperativas de crédito, el capital estará integrado por las aportaciones de los socios y asociados, con independencia de que se contabilicen o no como capital con naturaleza de pasivo financiero, y siempre que cumplan los siguientes requisitos:

– Su retribución estará condicionada a la existencia de resultados netos positivos o, previa autorización del Banco de España, de reservas de libre disposición suficientes para satisfacerla.

– Su duración será indefinida.

– Su eventual reembolso quedará sujeto a las condiciones que se deriven del número 4 del artículo séptimo de la Ley 13/1989, de 26 de mayo, de cooperativas de crédito.

b) Las reservas efectivas y expresas, incluidos el Fondo de Participación y el Fondo de Reserva de cuotapartícipes de las cajas de ahorros y de su Confederación.

Son reservas efectivas y expresas las generadas con cargo a beneficios, cuando su saldo sea acreedor, incluyendo en particular la cuenta de remanente prevista en la CBE 4/2004, y aquellos importes que, sin pasar por la cuenta de pérdidas y ganancias, se deban contabilizar, por cualquier concepto, en la cuenta de «resto de reservas», de acuerdo con la citada Circular.

También se clasificarán como reservas:

i) Los ajustes por valoración (plusvalías) por diferencias de cambio que surjan por aplicación de lo dispuesto en las normas decimoctava, a excepción de las mencionadas en el segundo párrafo de la letra d) siguiente, y en la norma quincuagésima primera de la CBE 4/2004.

ii) Los ajustes por valoración positivos por coberturas de inversiones netas en negocios en el extranjero que surjan por aplicación de lo dispuesto en la norma trigésima primera, apartado 17, de la CBE 4/2004.

iii) El saldo que presente la cuenta de patrimonio que registra ciertas remuneraciones basadas en instrumentos de capital conforme establece la CBE 4/2004.

Hasta que tenga lugar la aplicación de resultados, las entidades de crédito podrán incorporar a reservas los resultados provisionales positivos que se vayan devengando en el ejercicio, con arreglo a los siguientes criterios:

– Cuando exista una decisión formal de aplicación de resultados del órgano de administración de la entidad, y siempre que las cuentas en que se reflejen tales resultados hayan sido verificadas de conformidad por los auditores externos de la misma, se tomará la parte que en dicha decisión se prevea aplicar a reservas. Cuando dicha decisión gire sobre los resultados del ejercicio anterior, la parte que se decida aplicar a reservas podrá incorporarse retroactivamente a los recursos propios de cierre del ejercicio al que correspondan.

– En otro caso, se podrá incorporar a reservas, como máximo, el importe que resulte de aplicar a los resultados provisionales, netos de los impuestos previsibles, el porcentaje que hubiere representado la aplicación media a reservas de los últimos tres ejercicios cerrados respecto a los resultados después de impuestos, o, en caso de ser menor, el porcentaje del último ejercicio cerrado.

En todo caso:

– Los resultados provisionales deberán haber sido aprobados por el Comité de Auditoría u órgano equivalente una vez realizadas las verificaciones que estime necesarias.

– La parte a incorporar deberá hallarse libre de toda carga previsible, en especial por gravámenes impositivos, por dividendos o por dotaciones a la obra benéfico-social de las cajas de ahorros o a los fondos sociales de las cooperativas de crédito.

En el caso de que la entidad sea originadora de una titulización, se excluirán de las reservas los beneficios, netos de provisiones y de eventuales impuestos, derivados de la actualización de ingresos futuros procedentes de los activos titulizados, en la medida que puedan servir de mejora crediticia de la operación de titulización. También se excluirán de las reservas el valor razonable de los beneficios o pérdidas sobre las coberturas basadas en flujos de tesorería de instrumentos financieros medidos por el coste amortizado y cualesquiera beneficios o pérdidas sobre su pasivo evaluado por su valor razonable que se deban a cambios en la situación crediticia de la propia entidad de crédito.

c) Las reservas de regularización, actualización o revalorización de activos, que fueran computables antes de la entrada en vigor de la CBE 4/2004 o que resulten, como saldo acreedor, de la aplicación de lo previsto en el apartado 6 de la disposición transitoria primera de la CBE 4/2004, en tanto no se reclasifiquen como «resto de reservas» de acuerdo con dicha norma. Así como las reservas de revalorización resultantes de adquisiciones sucesivas, de acuerdo con lo establecido en el apartado 6 de la norma cuadragésima tercera de la CBE 4/2004.

d) Los porcentajes que se indican a continuación de los importes brutos de las plusvalías (netas de minusvalías) que se contabilicen como ajustes por valoración de activos financieros disponibles para la venta dentro del patrimonio neto. Dichos importes brutos estarán constituidos por el saldo acreedor (de conformidad con lo previsto en la CBE 4/2004) de cada una de las cuentas de los ajustes derivados de instrumentos de deuda o de capital, más la corrección impositiva aplicada para su integración en dichas cuentas:

– 35% de los importes brutos que hayan generado las plusvalías en valores representativos de deuda.

– 45% de los importes brutos que hayan generado las plusvalías en los instrumentos de capital.

Las plusvalías citadas en el párrafo anterior que surjan en partidas no monetarias valoradas por su valor razonable y cuyo ajuste a dicho valor se impute en patrimonio neto de acuerdo con las normas de la CBE 4/2004 recogerán, asimismo, el componente de tipo de cambio.

En la medida en que las entidades no integren los porcentajes citados de estas plusvalías entre sus recursos propios computables, o las integren sólo parcialmente (sea porque sólo las computen para algunas participaciones o riesgos, sea porque sólo computen una parte del total de las plusvalías contabilizadas, sea por ambas circunstancias), el valor del activo o, lo que es lo mismo, la exposición a considerar, tanto a efectos de los requerimientos por riesgo de crédito como a efectos de las deducciones previstas en las NORMAS NOVENA y DÉCIMA o de los límites a los grandes riesgos, sólo tendrán en cuenta los importes brutos de las plusvalías que hayan contribuido a incrementar los recursos propios. Es decir, sólo se tendrá en cuenta la cantidad que resulte de multiplicar el importe total de las plusvalías contabilizadas por la proporción que representen las plusvalías efectivamente computadas sobre la totalidad que, como máximo, podrían haberse computado de acuerdo con esta letra. La posibilidad que contempla este párrafo será enteramente libre para las entidades, si bien deberá ser comunicada al Banco de España, mientas se mantenga, junto a las declaraciones de recursos propios computables previstas en el capítulo decimotercero, mediante un anejo con los cálculos y ajustes realizados al respecto.

Las plusvalías incluidas como ajustes por valoración de activos no corrientes en venta se tratarán aplicando los criterios que les corresponderían según su naturaleza, si no se hubiesen clasificado contablemente en dicha categoría.

e) Cuando la entidad aplique el método IRB basado en calificaciones internas a que se refiere la sección segunda del capítulo cuarto, los siguientes elementos:

– El exceso que se produzca entre, de un lado, la suma de las correcciones de valor por deterioro de activos y de las provisiones por riesgos relacionados con las exposiciones calculadas de acuerdo con el método IRB (incluidos los ajustes de valor correspondientes a los descuentos sobre el valor de reembolso de elementos de balance adquiridos en situación de impago) y, de otro lado, las pérdidas esperadas correspondientes a las mismas, en la parte que no supere el 0,6% de las exposiciones ponderadas por riesgo calculadas de acuerdo con el repetido método. A estos efectos, las exposiciones ponderadas no incluirán las correspondientes a renta variable.

– La suma de los saldos contables de la cobertura genérica correspondientes a las exposiciones titulizadas que, en virtud de lo establecido en la NORMA QUINCUAGÉSIMA SÉPTIMA, hayan sido excluidas del cálculo de las exposiciones ponderadas por riesgo según el método basado en calificaciones internas, en la parte que no supere el 0,6% de las exposiciones ponderadas que hubieran correspondido a dichas exposiciones de no haberse efectuado esa exclusión. En su caso, el exceso sobre el 0,6% se podrá considerar a los efectos de reducir las exposiciones ponderadas por riesgo de las posiciones de titulización.

f) El saldo contable de la cobertura genérica determinada de acuerdo con la CBE 4/2004 correspondiente al riesgo de insolvencia de los clientes, es decir, ligada a las pérdidas inherentes o no asignadas específicamente por deterioro del riesgo de crédito de clientes, cuando éstos correspondan a carteras a las que se aplique el método estándar establecido en la sección primera del capítulo cuarto, en la parte que no exceda del 1,25% de los riesgos ponderados que hayan servido de base para el cálculo de la cobertura. A estos efectos:

– Los activos titulizados que, en virtud de lo establecido en la NORMA QUINCUAGÉSIMA SÉPTIMA, hayan sido excluidos del cálculo de las exposiciones ponderadas por riesgo según el método estándar establecido en la sección primera del capítulo cuarto recibirán la ponderación que les hubiera correspondido si no hubieran sido excluidos de dicho cálculo.

– Los riesgos deducidos de los recursos propios recibirán la ponderación que les hubiera correspondido si no hubieran sido sujetos a deducción.

El saldo contable de la cobertura mencionada que exceda del 1,25% antes citado se deducirá, según corresponda, a los efectos de calcular el valor de las exposiciones sujetas a ponderación o límites, de los riesgos que hayan servido de base para el cálculo de la cobertura, en proporción a su contribución a ella, o de las posiciones de titulización mantenidas.

g) Los fondos de la obra benéfico-social de las cajas de ahorros, los de su Confederación y los de educación y promoción de las cooperativas de crédito, que tengan carácter permanente. Se entiende que tienen dicho carácter los que se hallen materializados en inmuebles, siempre que, en caso de liquidación de la entidad, dichos bienes no deban separarse del resto del activo y destinarse a sus fines específicos.

A fin de dar cumplimiento a lo indicado en la letra a) del artículo 14.3 del Real Decreto 216/2008, de 15 de febrero, de recursos propios de las entidades financieras, cuando se trate de inmuebles de uso polivalente, es decir, cuyas características físicas permitan su comercialización como activos no afectos a una exclusiva actividad sanitaria, educativa o deportiva, y siempre que estén destinados a uso propio, alquilados en condiciones de mercado, o cedidos de otro modo que permita su recuperación a corto plazo en caso de saneamiento general de la entidad, los inmuebles se valorarán, a estos exclusivos efectos, por su coste amortizado. En otro caso, los inmuebles se computarán, también a estos efectos, por el menor valor entre el coste amortizado y el valor razonable.

h) La parte del capital social correspondiente a las acciones sin voto y a las acciones rescatables cuya duración no sea inferior a la prevista en la letra j) para las financiaciones subordinadas estándar, reguladas en la secciones quinta y sexta del capítulo IV del Real Decreto Legislativo 1564/1989, de 22 de diciembre, por el que se aprueba el Texto Refundido de la Ley de Sociedades Anónimas.

i) Las participaciones preferentes mencionadas en el artículo 7.1 de la Ley 13/1985 y emitidas conforme a lo previsto en la disposición adicional segunda de la propia Ley, con independencia de su contabilización o no como pasivo financiero.

j) Las financiaciones subordinadas recibidas por la entidad de crédito. Se entiende por financiaciones subordinadas aquellas que, a efectos de prelación de créditos, se sitúen detrás de todos los acreedores comunes. En los contratos y folletos de emisión quedará patente la condición de financiación subordinada para los acreedores. Sin perjuicio de los derechos que le conceda la legislación concursal, las cláusulas contractuales no podrán contemplar el vencimiento anticipado de la deuda a causa del propio impago de la financiación, o de otras deudas del emisor o de empresas de su grupo. Las financiaciones subordinadas podrán denominarse en cualquier moneda.

Estas financiaciones podrán ser de los tres tipos siguientes:

I. Estándar:

– Su plazo original no será inferior a cinco años, a contar desde su efectivo desembolso; si no hubiera sido fijada la fecha de su vencimiento, deberá estar estipulado para su retirada un preaviso de, al menos, cinco años, preaviso del que se informará inmediatamente al Banco de España. Tanto en uno como en otro caso, desde el momento en que su plazo remanente sea de cinco años, y durante dichos cinco años, reducirán su cómputo como recursos propios a razón de un 20% anual, hasta que su plazo remanente sea inferior a un año, momento en el que dejarán de computarse como tales.

– No podrán contener cláusulas de rescate, reembolso o amortización anticipada a opción del tenedor, sin perjuicio de que el deudor pueda proceder al reembolso anticipado en cualquier momento si con ello no se ve afectada la solvencia de la entidad, previa autorización del Banco de España. En el caso de que se contemplen incentivos a la amortización anticipada, tales como subidas del tipo de interés aplicable en caso de no llevarse a cabo la amortización a opción del emisor, el Banco de España, en el marco del proceso de verificación a que se refiere el apartado 6 siguiente, podrá considerar la fecha de aplicación del incentivo como la relevante a efectos de determinar la duración del plazo original y para la aplicación del calendario de reducción de computabilidad a que se refiere el guión precedente. En el caso de que el instrumento prevea incentivos a la amortización que consistan en subidas del tipo de interés aplicable, se considerará la fecha de aplicación del incentivo como la duración efectiva del instrumento, siempre que el incremento del tipo de interés supere el máximo que haya fijado la Comisión Ejecutiva del Banco de España y que será hecho público. En tanto no se dicte tal resolución, el máximo será de 75 puntos básicos.

II. De duración indeterminada:

– No tendrán fecha de vencimiento. No obstante, previa autorización del Banco de España, el emisor podrá proceder al reembolso anticipado una vez transcurridos cinco años desde el desembolso de las financiaciones, si con ello no se ve afectada la solvencia de la entidad. En el caso de que se contemplen incentivos a la amortización anticipada, tales como subidas del tipo de interés aplicable en caso de no llevarse a cabo la amortización a opción del emisor, ésta no podrá ejercerse antes de transcurridos 10 años desde la fecha de emisión, y el Banco de España, en el marco del proceso de verificación a que se refiere el apartado 6 siguiente, podrá considerar la fecha de aplicación del incentivo como la relevante a efectos de determinar la duración efectiva del instrumento. En el caso de que el instrumento prevea incentivos a la amortización que consistan en subidas del tipo de interés aplicable, se considerará la fecha de aplicación del incentivo como la de duración efectiva del instrumento cuando el incremento del tipo de interés supere el máximo que haya fijado la Comisión Ejecutiva del Banco de España, que será hecho público. En tanto no se dicte tal resolución, el máximo será de 150 puntos básicos.