Edukia ez dago euskaraz

Con el fin de armonizar nuestro sistema fiscal con los valores de eficiencia energética y respeto con el medioambiente y la sostenibilidad, y para favorecer el equilibrio presupuestario en el marco de la estrategia de integración de las políticas medioambientales, la Ley 15/2012, de 27 de diciembre, de medidas fiscales para la sostenibilidad energética creó, entre otros, el Impuesto sobre el valor de la producción de la energía eléctrica.

El impuesto grava la realización de actividades de producción e incorporación al sistema eléctrico de energía eléctrica, a través de cada una de las instalaciones inscritas en el régimen ordinario y en el régimen especial de producción eléctrica, incluidos el sistema eléctrico peninsular y los territorios insulares y extrapeninsulares.

A pesar de que los apartados 1 y 2 del artículo 10 de la Ley 15/2012, de 27 de diciembre, de medidas fiscales para la sostenibilidad energética, regulan de forma independiente los modelos para autoliquidar e ingresar la cuota del impuesto, y los modelos para efectuar los pagos fraccionados, se ha optado, en aras de la simplificación de cargas administrativas, por aprobar un único modelo para la cumplimentación de las distintas obligaciones tributarias previstas en el citado artículo 10 de la Ley 15/2012, de 27 de diciembre, de medidas fiscales para la sostenibilidad energética.

Esta Ley, aunque fija un periodo impositivo que se corresponde con el año natural, prevé que se realicen pagos fraccionados a cuenta, atribuyendo al Ministro de Hacienda y Administraciones Públicas la competencia para definir las normas y modelos en que se ha de realizar la autoliquidación del impuesto y los pagos fraccionados.

Por otra parte, el apartado 4 del artículo 98 de la Ley 58/2003, de 17 de diciembre, General Tributaria, faculta al Ministro de Hacienda y Administraciones Públicas a determinar los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios telemáticos sus autoliquidaciones.

En su virtud, dispongo:

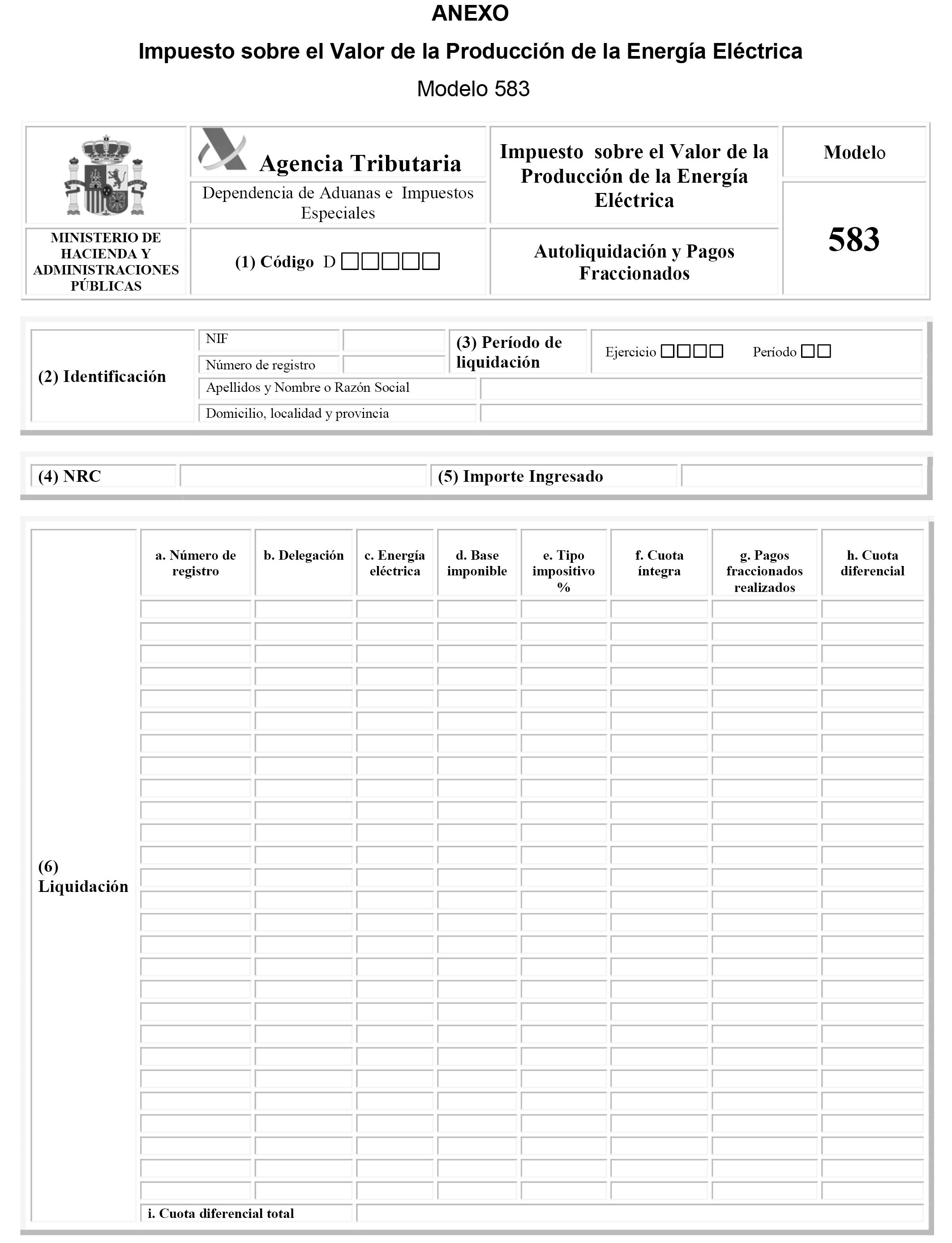

Se aprueba el modelo 583, «Impuesto sobre el valor de la producción de la energía eléctrica. Autoliquidación y Pagos Fraccionados», que figura en el anexo de esta Orden.

Están obligados a presentar el modelo 583 las personas físicas o jurídicas y las entidades a que se refiere el artículo 35.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria, que realicen las actividades señaladas en el artículo 4 de la Ley 15/2012, de 27 de diciembre, de medidas fiscales para la sostenibilidad energética.

La presentación del modelo 583 así como, en su caso, el ingreso de la cuota tributaria o de los pagos fraccionados en el Tesoro Público, salvo cuando se domicilie el pago, se efectuará por los obligados tributarios en los siguientes plazos:

a) Pagos fraccionados. Los correspondientes a los períodos de los tres, seis, nueve y doce meses de cada año natural, entre los días 1 y 20 de los meses de mayo, septiembre, noviembre y febrero siguientes a la finalización de cada período, respectivamente.

b) Autoliquidación. Entre los días 1 y 30 del mes de noviembre del año natural siguiente al del ejercicio de que se trate, salvo en el supuesto que se produzca el cese de actividad con anterioridad al 31 de octubre de cada año natural, en que la presentación del modelo y, en su caso, el ingreso de la cuota, deberá tener lugar entre los días 1 y 30 de noviembre del año natural en que se haya producido el cese de actividad.

El modelo 583, «Impuesto sobre el valor de la producción de la energía eléctrica. Autoliquidación y Pagos Fraccionados» se presentará por vía telemática, de acuerdo con las condiciones y el procedimiento establecidos en los artículos 5 y 6 de esta Orden.

1. La presentación del modelo 583 por vía telemática a través de Internet podrá ser efectuada bien por el propio declarante o bien por un tercero que actúe en su representación, de acuerdo con lo establecido en los artículos 79 a 81 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios.

2. La presentación telemática estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de número de identificación fiscal (NIF) y estar identificado en el Censo de Obligados Tributarios con carácter previo a la presentación del modelo de declaración.

b) El declarante deberá tener instalado en su navegador un certificado electrónico X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, el documento nacional de identidad electrónico (DNI-e), o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria previamente instalado en el navegador a tal efecto, de acuerdo con lo previsto en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria.

Si la presentación telemática va a ser realizada por una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, será esta persona o entidad autorizada quien deberá tener instalado en el navegador su certificado.

c) Para efectuar la presentación telemática, el declarante, o, en su caso, el presentador, deberá cumplimentar y transmitir los datos del formulario, ajustado al modelo aprobado en la presente Orden, que estará disponible en la sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, dirección electrónica https://www.agenciatributaria.gob.es.

3. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del presentador de la declaración por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

1. Si se trata de declaraciones a ingresar cuyo pago no se pretende realizar mediante domiciliación bancaria en entidad colaboradora, el procedimiento a seguir para su presentación telemática será el siguiente:

a) El declarante o presentador se pondrá en contacto con la entidad de crédito que actúa como colaboradora en la gestión recaudatoria (bancos, cajas de ahorro o cooperativas de crédito) por vía telemática o por vía manual, de forma directa o a través de la Agencia Estatal de Administración Tributaria, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

1.º NIF del declarante (9 caracteres).

2.º Ejercicio fiscal (2 últimos dígitos del año de presentación).

3.º Período del modelo (pago fraccionado trimestral 1T, 2T, 3T, 4T; autoliquidación anual 0A).

4.º Documento de ingreso: 583 («Impuesto sobre el valor de la producción de la energía eléctrica. Autoliquidación y pagos fraccionados»).

5.º Tipo de autoliquidación = «I» Ingreso.

6.º Importe a ingresar (deberá ser mayor que cero y expresado en euros).

La entidad colaboradora, una vez realizado el ingreso, asignará un Número de Referencia Completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe ingresado.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá, como mínimo, los datos señalados en el artículo 3.3 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento general de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

Para realizar el pago por Internet a través de la Agencia Estatal de Administración Tributaria y obtener el NRC, el declarante o presentador deberá conectarse con la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, dirección electrónica https://www.agenciatributaria.gob.es, utilizando su firma electrónica y, dentro de la opción de Pago de impuestos- Autoliquidaciones, seleccionar uno de los medios de pago ofrecidos (pago mediante cargo en cuenta o pago con tarjeta).

b) El declarante o, en su caso, el presentador, una vez realizada la operación anterior, se conectará a través de Internet con la citada Sede electrónica de la Agencia Estatal de Administración Tributaria, y seleccionará, dentro de la presentación de declaraciones, la declaración a transmitir, e introducirá el NRC suministrado por la entidad colaboradora.

c) A continuación procederá a transmitir la declaración con la firma electrónica generada al seleccionar el certificado previamente instalado en el navegador al efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

d) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria devolverá en la pantalla los datos de la declaración con resultado a ingresar validados con un Código Seguro de Verificación de 16 caracteres, además de la hora y la fecha de presentación.

Si la presentación fuera rechazada, se mostrará en pantalla un mensaje con la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

El declarante o presentador deberá conservar la declaración aceptada y el documento de ingreso debidamente validados con el correspondiente Código Seguro de Verificación.

2. Si de la declaración no resulta importe a ingresar, se procederá como sigue:

a) El declarante o presentador se conectará con la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, dirección electrónica https://www.agenciatributaria.gob.es y seleccionará el concepto fiscal y el tipo de declaración a transmitir.

b) A continuación, procederá a transmitir la correspondiente declaración con la firma electrónica generada al seleccionar el certificado previamente instalado en el navegador al efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del documento de ingreso o devolución, validado con un Código Seguro de Verificación de 16 caracteres, además de la fecha y hora de presentación.

Si la presentación fuera rechazada, se mostrará en pantalla un mensaje con la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

El declarante o presentador deberá imprimir y conservar la declaración aceptada, así como el documento de ingreso o devolución debidamente validados con el correspondiente Código Seguro de Verificación.

3. Si el resultado de la declaración es a ingresar y se presenta con solicitud de compensación, aplazamiento o fraccionamiento, o reconocimiento de deuda, será de aplicación lo previsto en los artículos 71 y siguientes de la Ley 58/2003, de 17 de diciembre, General Tributaria, y 55 y siguientes del Reglamento General de Recaudación, aprobado por Real Decreto 939/2005, de 29 de julio, y en los artículos 65 de la Ley General Tributaria y 44 y siguientes del Reglamento General de Recaudación.

El procedimiento de transmisión telemática de declaraciones con solicitud de aplazamiento o fraccionamiento, reconocimiento de deuda con solicitud de compensación o simple reconocimiento de deuda será el previsto en los apartados anteriores, con la particularidad de que, finalizada la presentación de la declaración, el presentador obtendrá, además del Código Seguro de Verificación, una clave de liquidación con la que, si lo desea, podrá solicitar compensación, aplazamiento o fraccionamiento en el mismo momento de la obtención de esta clave con el enlace habilitado a tal efecto, o en un momento posterior en la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, dirección electrónica https://www.agenciatributaria.gob.es, a través de la opción Procedimientos, Servicios y Trámites (Información y Registro)/Recaudación.

1. Los obligados tributarios que presenten el modelo 583 podrán utilizar como medio de pago de la deuda tributaria resultante la domiciliación bancaria en la entidad de depósito que actúe como colaboradora en la gestión recaudatoria (Banco, Caja de Ahorro o cooperativa de crédito), sita en territorio español en la que se encuentre abierta a su nombre la cuenta en la que se domicilia el pago.

2. Las personas o entidades autorizadas a presentar por vía telemática, en los términos establecidos en el artículo 5 de esta Orden, declaraciones en representación de terceras personas, de acuerdo con lo establecido en los artículos 79 a 81 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios, podrán, por esta vía, dar traslado de las órdenes de domiciliación que previamente les hayan comunicado los terceros a los que representan.

3. La domiciliación bancaria del modelo 583 para los pagos fraccionados correspondientes a los períodos 1T, 2T, 3T y 4T podrá realizarse desde el día 1 hasta el día 15 de los meses de mayo, septiembre, noviembre, y febrero del año siguiente, respectivamente.

4. La domiciliación bancaria del modelo 583 para la autoliquidación del período (período 0A) podrá realizarse desde el día 1 hasta el día 25 del mes de noviembre posterior al de devengo del impuesto.

5. La Agencia Estatal de Administración Tributaria comunicará la orden de domiciliación bancaria del presentador a la Entidad colaboradora señalada, la cual procederá, en la fecha que se le indique, que coincidirá con el último día de pago en período voluntario, a cargar en cuenta el importe domiciliado, ingresándolo en la cuenta restringida de colaboración en la recaudación de los tributos.

6. Los pagos se entenderán realizados en la fecha de cargo en cuenta de las domiciliaciones, considerándose justificante del ingreso realizado el que a tal efecto expida la entidad de crédito donde se encuentre domiciliado el pago, que incorporará las especificaciones recogidas en el apartado 2 del artículo 3 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento general de Recaudación, en relación con las entidades de crédito que presentan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

Se añade al apartado 2 de la disposición adicional única de la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios, la siguiente declaración:

Modelo 583. Impuesto sobre el valor de la producción de la energía eléctrica. Autoliquidación y Pagos Fraccionados.

La Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, queda modificada como sigue:

En el anexo II «Código 022-Autoliquidaciones especiales», se incluye el siguiente modelo de autoliquidación:

Código de modelo: 583.

Denominación: «Impuesto sobre el valor de la producción de la energía eléctrica. Autoliquidación y Pagos Fraccionados».

Período de ingreso: T-0A.

La Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria, queda modificada como sigue:

Uno. En el anexo I, «Relación de modelos de autoliquidaciones cuyo ingreso puede ser domiciliado a través de las Entidades Colaboradoras de la Agencia Estatal de Administración Tributaria», se añade el siguiente modelo:

Código modelo: 583. Denominación: Impuesto sobre el valor de la producción de la energía eléctrica. Autoliquidación y Pagos Fraccionados.

Dos. En el anexo II, «Plazos generales de presentación telemática de autoliquidaciones con domiciliación de pago», se añade el siguiente modelo:

Código modelo: 583.

Plazo: Obligación trimestral de presentación: desde el día 1 hasta el 15 de los meses de mayo, septiembre, noviembre y febrero. Obligación anual de presentación: desde el día 1 hasta el 25 del mes de noviembre.

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Madrid, 29 de abril de 2013.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

Instrucciones de cumplimentación

Cabecera

1. Código (Dependencia de Aduanas e Impuestos Especiales).–Se indicará el código identificativo de la Dependencia de Aduanas e Impuestos Especiales correspondiente al domicilio fiscal del obligado tributario, de acuerdo con los códigos contenidos en la siguiente tabla.

|

Código |

Dependencia |

Código |

Dependencia |

Código |

Dependencia |

Código |

Dependencia |

|---|---|---|---|---|---|---|---|

|

01600 |

Álava/Araba |

15600 |

A Coruña |

29600 |

Málaga |

43600 |

Tarragona |

|

02600 |

Albacete |

16600 |

Cuenca |

30600 |

Murcia |

44600 |

Teruel |

|

03600 |

Alicante |

17600 |

Girona |

31600 |

Navarra |

45600 |

Toledo |

|

04600 |

Almería |

18600 |

Granada |

32600 |

Ourense |

46600 |

Valencia |

|

05600 |

Ávila |

19600 |

Guadalajara |

33600 |

Oviedo |

47600 |

Valladolid |

|

06600 |

Badajoz |

20600 |

Gipuzkoa |

34600 |

Palencia |

48600 |

Bizkaia |

|

07600 |

Illes Balears |

21600 |

Huelva |

35600 |

Las Palmas |

49600 |

Zamora |

|

08600 |

Barcelona |

22600 |

Huesca |

36600 |

Pontevedra |

50600 |

Zaragoza |

|

09600 |

Burgos |

23600 |

Jaén |

37600 |

Salamanca |

51600 |

Cartagena |

|

10600 |

Cáceres |

24600 |

León |

38600 |

S.C. Tenerife |

52600 |

Gijón |

|

11600 |

Cádiz |

25600 |

Lleida |

39600 |

Cantabria |

53600 |

Jerez F. |

|

12600 |

Castellón |

26600 |

La Rioja |

40600 |

Segovia |

54600 |

Vigo |

|

13600 |

Ciudad Real |

27600 |

Lugo |

41600 |

Sevilla |

55600 |

Ceuta |

|

14600 |

Córdoba |

28600 |

Madrid |

42600 |

Soria |

56600 |

Melilla |

2. Identificación.

NIF: Se cumplimentará el NIF del obligado tributario.

Número de registro: Se cumplimentará con el número de registro (clave de registro) de la instalación correspondiente al Registro Administrativo de Productores de Energía Eléctrica.

En el supuesto de declaraciones relativas a instalaciones sin número de registro (RO o RE), se consignará el número correspondiente al Código de la Instalación de producción a efectos de Liquidación (CIL).

En el supuesto de que se trate de una autoliquidación o un pago fraccionado comprensivo de varias instalaciones, el número de registro de cada una de ellas se consignará en el bloque 6. Liquidación.

Apellidos y nombre o razón social: Nombre y apellidos o razón social del obligado tributario.

Domicilio, localidad y provincia: Calle, número, municipio, provincia y código postal del obligado tributario.

3. Periodo de liquidación.

Ejercicio: Deberán consignarse las cuatro cifras del año natural al que corresponde el periodo por el que se efectúa la autoliquidación o el pago fraccionado.

Periodo:

a) En los pagos fraccionados se consignará el código correspondiente de la tabla siguiente, según que el pago fraccionado se refiera al periodo de los tres, seis, nueve o doce meses, respectivamente, del ejercicio de que se trate.

|

Código |

Plazo presentación |

Mes presentación |

Periodo |

|---|---|---|---|

|

1T |

1 a 20 |

Mayo. |

Enero/marzo. |

|

2T |

1 a 20 |

Septiembre. |

Enero/junio. |

|

3T |

1 a 20 |

Noviembre. |

Enero/septiembre. |

|

4T |

1 a 20 |

Febrero. |

Enero/diciembre. |

Entre el día 1 y el 20 de los meses de mayo, septiembre, noviembre y febrero del año siguiente se deberá efectuar un pago fraccionado correspondiente al periodo de los tres, seis, nueve o doce meses de cada año natural.

Cuando el valor de la producción, incluidas todas las instalaciones correspondientes a un solo titular, no supere los 500.000 euros en el año natural anterior, los contribuyentes estarán obligados a efectuar un único pago fraccionado que será el correspondiente a aquél cuyo plazo de liquidación esté comprendido entre el día 1 y el 20 del mes de noviembre.

A los efectos del párrafo anterior, si se trata de contribuyentes que hubieran desarrollado la actividad por un plazo inferior al año natural durante el año anterior, el valor de la producción, para determinar si ha de efectuar o no un solo pago fraccionado, se elevará al año.

En el caso de inicio de la actividad con posterioridad a 1 de enero, los pagos fraccionados a cuenta de la liquidación correspondiente al período impositivo que esté en curso, se realizarán, en su caso, en el plazo de liquidación correspondiente al trimestre en el que el valor de la producción calculado desde el inicio del período impositivo supere los 500.000 euros, incluidas todas las instalaciones.

En los supuestos de pago mediante domiciliación bancaria, los plazos de presentación serán desde el día 1 hasta el 15 de los meses de mayo, septiembre, noviembre y febrero, según el período que corresponda.

b) En el caso de la autoliquidación que se presente para el periodo impositivo, es decir, la que tiene lugar del 1 al 30 del mes de noviembre posterior al de devengo del impuesto, se consignará el código 0A. En el supuesto de pago mediante domiciliación bancaria, el plazo de presentación será desde el día 1 hasta el 25 del mes de noviembre posterior al de devengo del impuesto.

4. NRC.–Número de referencia completo (NRC) suministrado por la entidad colaboradora en la que se efectúe el ingreso.

En el caso de ingresos con domiciliación de pago, no se consignará este dato y sí el de la cuenta de domiciliación.

En caso de ingresos parciales se consignarán tantos NRC como importes ingresados.

En los casos de reconocimiento de deuda sin ningún tipo de ingreso, incluidos los supuestos de solicitud de aplazamiento o de compensación, así como en los supuestos de pagos fraccionados o autoliquidaciones con cuota cero, esta casilla no se cubrirá.

En el caso de solicitud de devolución, no se consignará este dato y sí el del número de cuenta para el abono de la correspondiente devolución.

5. Importe ingresado.–Se consignará el importe efectivamente ingresado correspondiente al pago fraccionado o a la autoliquidación anual de que se trate.

El importe se expresará en euros con dos decimales, redondeando por exceso o por defecto, según que la tercera cifra decimal sea o no superior a 5.

En el caso de solicitud de devolución, se consignará en su lugar el importe de la devolución solicitada.

En el caso de ingresos con domiciliación de pago, figurará el importe a domiciliar.

En el caso de ingresos parciales, se consignarán los importes ingresados correspondientes a los NRC referenciados.

En los casos de reconocimiento de deuda sin ningún tipo de ingreso, incluidos los supuestos de solicitud de aplazamiento o de compensación, así como en los supuestos de pagos fraccionados o autoliquidaciones con cuota cero, esta casilla no se cubrirá.

Liquidación

6. Liquidación.–Este grupo de datos cubre tanto los casos de la presentación de la autoliquidación anual, como la presentación de los pagos fraccionados.

Los contribuyentes autoliquidarán el impuesto e ingresarán la cuota dentro del mes de noviembre posterior al de devengo del impuesto. El impuesto se devengará el último día del periodo impositivo. El período impositivo coincidirá con el año natural, salvo en el supuesto de cese del contribuyente en el ejercicio de la actividad en la instalación, en cuyo caso finalizará el día en que se entienda producido dicho cese.

Los contribuyentes efectuarán los pagos fraccionados conforme a lo señalado en el apartado a) del punto «Período» incluido en el número 3 de estas instrucciones:

a) Número de registro. En el caso de que la autoliquidación o pago fraccionado sea comprensivo de varias instalaciones, se consignará el número de registro (clave de registro) de cada una de las instalaciones cuya titularidad corresponda al declarante.

En supuesto de que la autoliquidación o pago fraccionado comprenda un solo número de registro, no será necesario cumplimentar esta casilla.

Por cada número de registro se cumplimentarán los datos correspondientes a las castilas b) a h).

b) Delegación. En esta casilla se consignará el código de la Delegación de la Agencia Estatal de Administración Tributaria correspondiente al lugar de ubicación de la instalación, de acuerdo con la siguiente tabla:

|

Código |

Delegación |

Código |

Delegación |

Código |

Delegación |

Código |

Delegación |

|---|---|---|---|---|---|---|---|

|

01 |

Álava/Araba. |

15 |

A Coruña. |

29 |

Málaga. |

43 |

Tarragona. |

|

02 |

Albacete. |

16 |

Cuenca. |

30 |

Murcia. |

44 |

Teruel. |

|

03 |

Alicante. |

17 |

Girona. |

31 |

Navarra. |

45 |

Toledo. |

|

04 |

Almería. |

18 |

Granada. |

32 |

Ourense. |

46 |

Valencia. |

|

05 |

Ávila. |

19 |

Guadalajara. |

33 |

Oviedo. |

47 |

Valladolid. |

|

06 |

Badajoz. |

20 |

Gipuzkoa. |

34 |

Palencia. |

48 |

Bizkaia. |

|

07 |

Illes Balears. |

21 |

Huelva. |

35 |

Las Palmas. |

49 |

Zamora. |

|

08 |

Barcelona. |

22 |

Huesca. |

36 |

Pontevedra. |

50 |

Zaragoza. |

|

09 |

Burgos.. |

23 |

Jaén. |

37 |

Salamanca. |

51 |

Cartagena. |

|

10 |

Cáceres |

24 |

León. |

38 |

S.C. Tenerife. |

52 |

Gijón. |

|

11 |

Cádiz. |

25 |

Lleida. |

39 |

Cantabria. |

53 |

Jerez F. |

|

12 |

Castellón. |

26 |

La Rioja. |

40 |

Segovia. |

54 |

Vigo. |

|

13 |

Ciudad Real. |

27 |

Lugo. |

41 |

Sevilla. |

55 |

Ceuta. |

|

14 |

Córdoba. |

28 |

Madrid. |

42 |

Soria. |

56 |

Melilla. |

c) Energía eléctrica. Volumen de energía eléctrica, medida en barras de central, producida e incorporada al sistema eléctrico respecto de la cual se perciben las retribuciones que constituyen la base imponible del impuesto. Se expresará en megavatios-hora, con dos decimales. Esta casilla sólo deberá cumplimentarse en la autoliquidación anual.

d) Base imponible. Tanto para los pagos fraccionados como para la autoliquidación anual se consignará, para cada instalación, la cuantía determinada conforme al artículo 6 de la Ley 15/2012, de 27 de diciembre, de medidas fiscales para la sostenibilidad energética.

Se expresará en euros con dos cifras decimales, redondeando por exceso o por defecto, según que la tercera cifra decimal sea o no superior a 5.

En el caso de pagos fraccionados, la cuantía a consignar será la correspondiente al periodo de los tres, seis, nueve o doce meses, según proceda, de cada año natural.

Los pagos fraccionados se calcularán en función del valor de la producción de energía eléctrica medida en barras de central realizada desde el inicio del periodo impositivo hasta la finalización de los tres, seis, nueve o doce meses, aplicando el tipo impositivo vigente.

A estos efectos se tomará como valor de la producción el importe total que corresponda percibir por el contribuyente por la producción e incorporación al sistema eléctrico de energía eléctrica medida en barras de central, por cada instalación en el correspondiente periodo.

Si el importe total que corresponda percibir al contribuyente no resulta conocido en el momento de la realización de los pagos fraccionados, el contribuyente deberá fijarlo provisionalmente en función de la última liquidación provisional realizada por el operador del sistema y, en su caso, por la Comisión Nacional de la Energía, con anterioridad al inicio del plazo de realización del pago correspondiente.

e) Tipo impositivo (%). En esta casilla se consignará el tipo señalado en el artículo 8 de la Ley 15/2012, de 27 de diciembre, de medidas fiscales para la sostenibilidad energética.

f) Cuota íntegra. Se consignará la cantidad resultante de aplicar a la base imponible el tipo de gravamen.

Se expresará en euros con dos cifras decimales, redondeando por exceso o por defecto, según que la tercera cifra decimal sea o no superior a 5.

g) Pagos fraccionados realizados. En esta casilla se consignará el importe total de los pagos fraccionados realizados en los periodos anteriores de un mismo ejercicio.

En el supuesto de una autoliquidación o un pago fraccionado comprensivo de varias instalaciones, en cada una de las líneas de esta casilla se consignará la cantidad correspondiente a cada uno de los números de registro.

h) Cuota diferencial. Tanto para los pagos fraccionados como para la autoliquidación anual se consignará en esta casilla la cantidad que resulte de la diferencia entre la cuantía consignada en la casilla correspondiente a la «Cuota íntegra» y la consignada en la casilla correspondiente a «Pagos fraccionados realizados».

Si el resultado es negativo y se trata de un pago fraccionado, en esta casilla se consignará un cero.

Si el resultado es negativo y se trata de una autoliquidación anual, en esta casilla se consignará la cantidad a devolver con signo negativo.

i) Cuota diferencial total. Si se trata de una autoliquidación o un pago fraccionado correspondiente a una sola instalación, se consignará en esta casilla la misma cifra consignada en la casilla h).

Si se trata de una autoliquidación o un pago fraccionado comprensivo de varias instalaciones, esta casilla comprenderá el sumatorio de las cantidades puntualizadas en la casilla h) «Cuota diferencial».

En la autoliquidación anual, si la cantidad que resulta es negativa, se consignará con el signo menos.

Estatuko Aldizkari Ofiziala Estatu Agentzia

Manoteras Etorb., 54 - 28050 Madril