Contingut no disponible en català

El Real Decreto 1075/2017, de 30 de diciembre, por el que se modifica entre otros el Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio, ha introducido una serie de cambios que afectan a los artículos 2, 6 y 15 de la Orden EHA/3482/2007, de 20 de noviembre y a sus anexos XV y XLII. La reciente modificación del Reglamento de Impuestos Especiales obliga también a añadir un nuevo artículo 18 que aprueba sendos modelos de declaración suscrita por los consumidores finales de gasóleo bonificado, previsto en la nueva redacción del artículo 106.4 del Reglamento de los Impuestos Especiales, añadiendo dos nuevos anexos en función de que la declaración cubra un único suministro o bien varios suministros al mismo consumidor final.

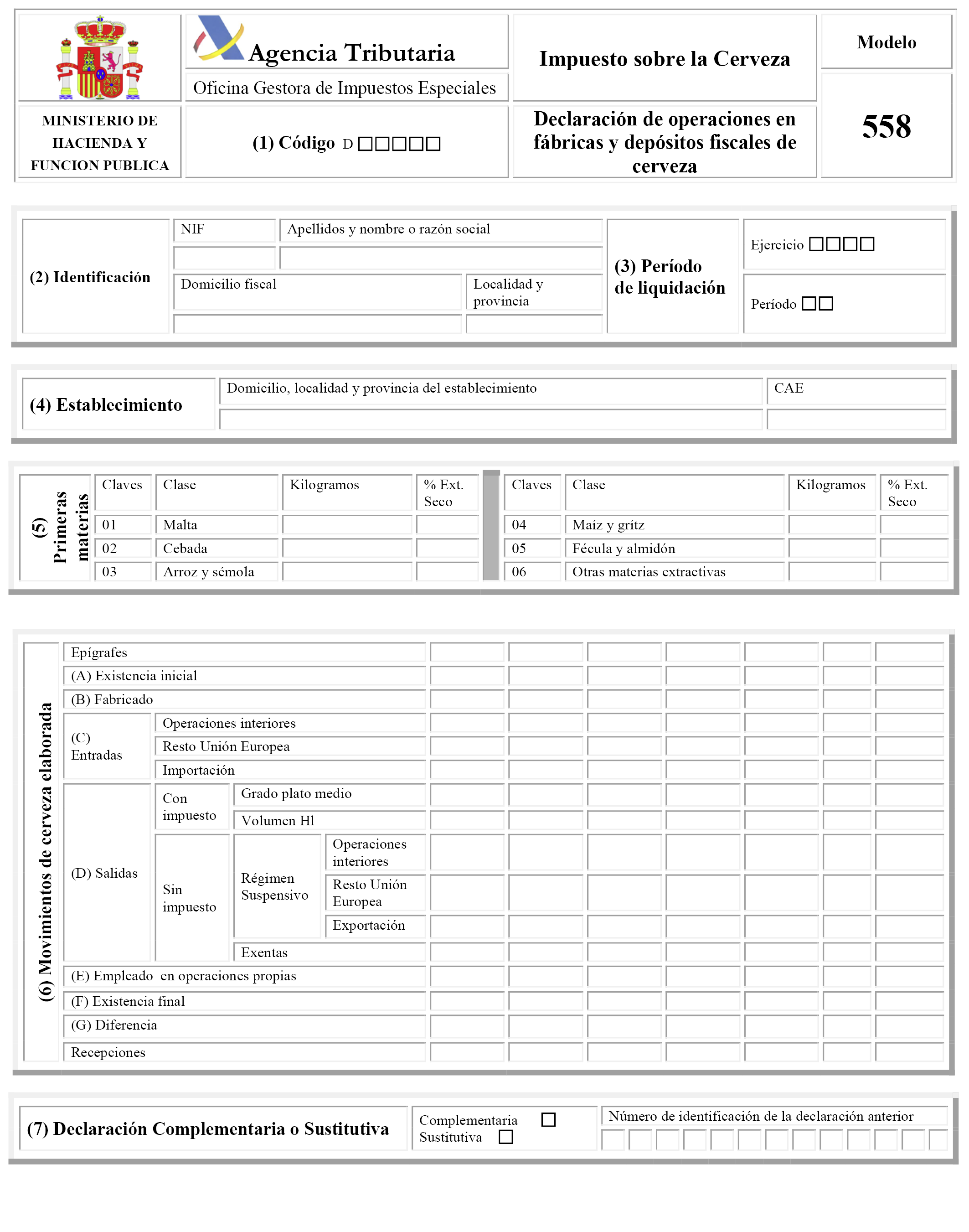

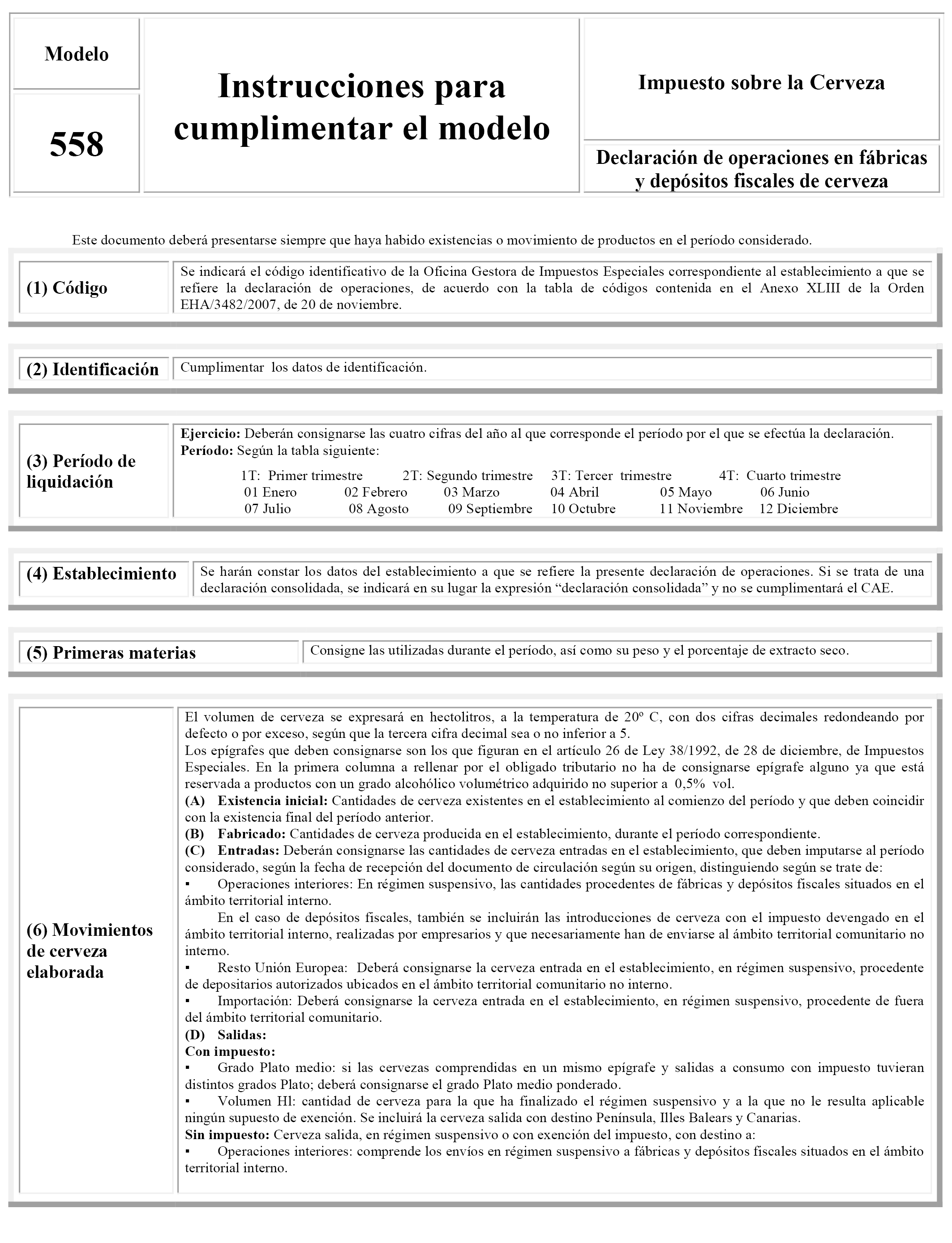

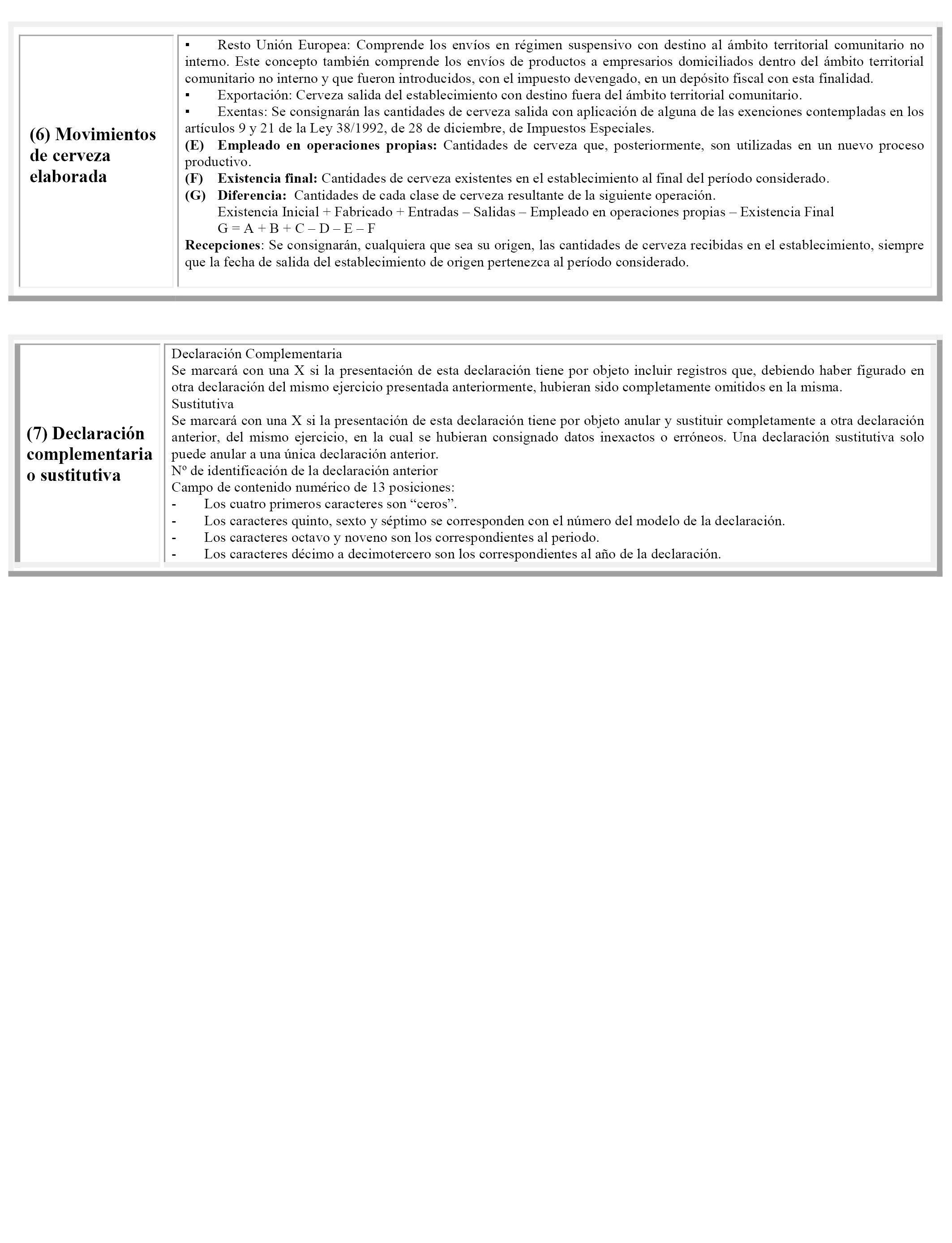

El primero de los cambios, introducido por modificación de la letra a) del apartado 3 del artículo 60 del Reglamento de Impuestos Especiales, tiene por objetivo simplificar las obligaciones contables de los fabricantes de cerveza, al eximirles de la contabilización, como materias primas, de una gran variedad de ingredientes que, si bien son utilizados en el proceso de elaboración de la cerveza, no tienen incidencia alguna en la fiscalidad del Impuesto especial al carecer de contenido en extracto.

Por ese motivo, y adicionalmente para que el documento refleje todos los movimientos habidos, tanto de materias primas como de productos terminados, en las fábricas de cerveza, se hace preciso modificar el modelo 558 «Declaración de operaciones en fábricas y depósitos fiscales de cerveza», aprobado en el artículo 2, apartado 3, letra f), de la Orden EHA/3482/2007.

El segundo de los cambios, viene introducido por la modificación de las letras a) de los apartados 3 y 5 del artículo 33 del Reglamento de los Impuestos Especiales. El artículo 33 del Reglamento de los Impuestos Especiales, en su apartado 3, obliga a los representantes fiscales de vendedores a distancia a presentar ante la oficina gestora correspondiente una solicitud, sujeta al modelo que apruebe el Ministro de Hacienda y Función Pública, en la que se hará constar la clase y cantidad de productos que se desea recibir. En su apartado 5 de este mismo artículo 33 se prevé que la solicitud de autorización de recepción deberá presentarse en la oficina gestora en cuyo registro territorial esté inscrito el representante fiscal del vendedor a distancia. Sin perjuicio de lo establecido en el apartado 3 anterior, la solicitud de autorización de recepción de ventas a distancia, podrá referirse a una operación o a un conjunto de operaciones, debiendo constar en cada solicitud la clase y cantidad de producto que se desea recibir. Los productos deben ser expedidos por un solo proveedor y estar comprendidos en el ámbito objetivo del Impuesto sobre Hidrocarburos o del Impuesto sobre las Labores del Tabaco o de los Impuestos sobre el Alcohol y las Bebidas Derivadas.

Por ese motivo se hace preciso modificar los apartados 3 y 4 del artículo 6 de la Orden EHA/3482/2007, permitiendo a los representantes fiscales de los vendedores a distancia cumplimentar una única solicitud de autorización para varias operaciones, siempre que los productos a recibir provengan de un único proveedor y también estableciendo la obligación de estos representantes fiscales de completar el modelo 504 «Solicitud autorización de recepción de productos del resto de la Unión Europea», a través de la sede electrónica de la Agencia Estatal de Administración Tributaria, por vía telemática, con los datos de identificación de cada uno de los adquirentes de los productos recibidos antes de la finalización de cada periodo de liquidación del Impuesto Especial correspondiente, con indicación de la clase y cantidad de producto entregado a cada adquirente.

El tercero de los cambios, viene introducido por la modificación de los artículos 108, en el que se incluye un nuevo apartado 8 y el nuevo artículo 129 del Reglamento de los Impuestos Especiales.

En el apartado 8 del artículo 108 se dispone que deberán inscribirse en el Registro Territorial de los Impuestos Especiales los consumidores finales de gasóleo a los que se les aplique el tipo reducido del epígrafe 1.16 del artículo 50 de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales. Se hace preciso aprobar un código de actividad para configurar el código de actividad y establecimiento (CAE) de estos obligados.

En el apartado 1 del nuevo artículo 129 se dispone que deberán inscribirse en el citado Registro Territorial los establecimientos en los que se lleve a cabo la primera transformación de hojas de tabaco, y ello en base a la sentencia del Tribunal de Justicia de la Unión Europea, de fecha 6 de abril de 2017, que considera incluido en el ámbito objetivo del Impuesto sobre las Labores del Tabaco a las hojas de tabaco ya curado, que tras su corte o fraccionamiento puedan ser susceptibles de ser fumadas sin transformación industrial ulterior. Se hace preciso aprobar un código de actividad para configurar el código de actividad y establecimiento (CAE) de estos obligados.

Por lo que se hace preciso modificar el repertorio de «Claves de actividad» sometidas al requisito de inscripción en el Registro Territorial, aprobado en el artículo 13 de la Orden EHA/3482/2007.

Adicionalmente, el Reglamento de Ejecución (UE) 2017/2236 de la Comisión, de 5 de diciembre de 2017, por el que se modifica el anexo del Reglamento (CE) n.º 3199/93 relativo al reconocimiento mutuo de procedimientos para la desnaturalización completa del alcohol a efectos de su exención de los Impuestos Especiales, ha establecido un procedimiento común de desnaturalización para el alcohol completamente desnaturalizado, por lo que se hace preciso modificar el apartado 2 del artículo 15 de la Orden EHA/3482/2007.

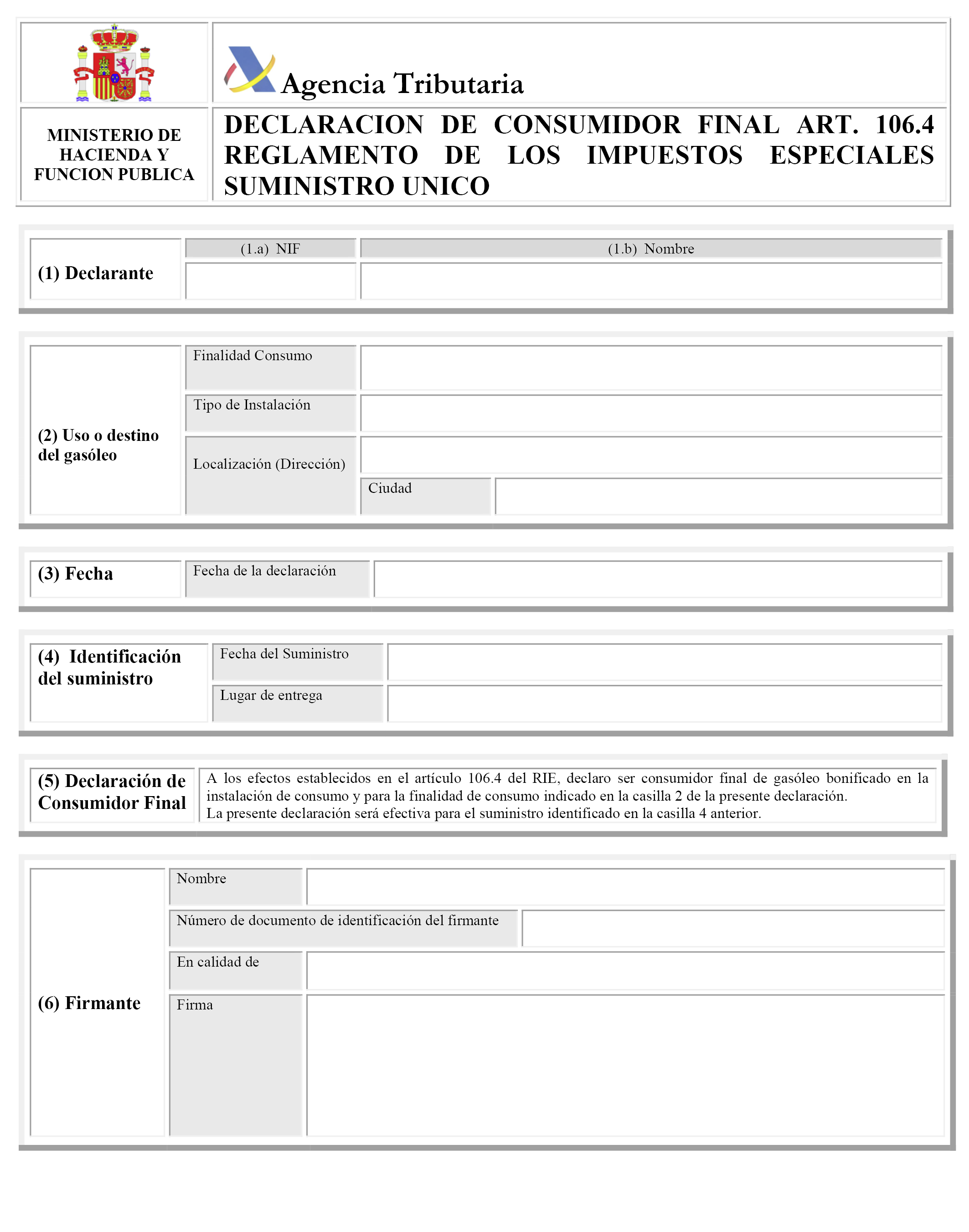

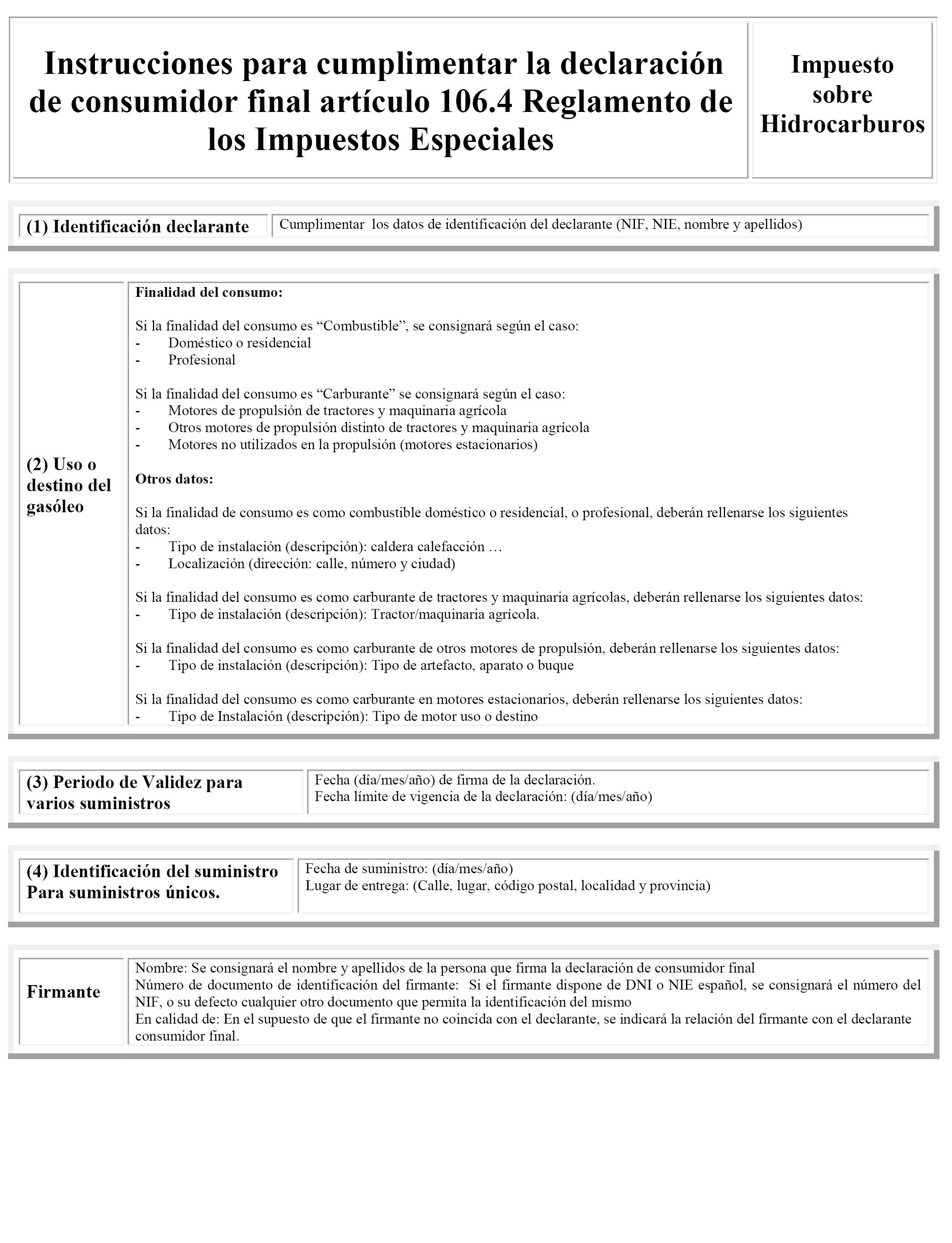

El último de los cambios que se introducen en la Orden EHA/3482/2007, es consecuencia de la modificación del artículo 106, apartado 4, del Reglamento de los Impuestos Especiales, que prevé que los consumidores finales de gasóleo bonificado acreditarán, para cada suministro o para varios suministros, su condición ante el proveedor mediante la aportación de una declaración suscrita al efecto que deberá ajustarse a los modelos que apruebe el Ministro de Hacienda y Función Pública, además de la exhibición de su número de identificación fiscal. Por tanto, se hace necesario añadir un nuevo artículo 18 a la Orden EHA/3482/2007 para la aprobación de dos nuevos modelos «Declaración de consumidor final artículo 106.4 RIE suministro único» y «Declaración de consumidor final artículo 106.4 RIE varios suministros».

En su virtud, dispongo:

La Orden EHA/3482/2007, de 20 de noviembre, por la que se aprueban determinados modelos, se refunden y actualizan diversas normas de gestión en relación con los Impuestos Especiales de Fabricación y con el Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos y se modifica la Orden EHA/1308/2005, de 11 de mayo, por la que se aprueba el modelo 380 de declaración-liquidación del Impuesto sobre el Valor Añadido en operaciones asimiladas a las importaciones, se determinan el lugar, forma y presentación, así como las condiciones generales y el procedimiento para su presentación por medios telemáticos, queda modificada como sigue:

Uno. Se modifican los apartados 3 y 4 del artículo 6 que quedan redactados como sigue:

«3. Los representantes fiscales presentarán el modelo 504 por vía telemática a través de la sede electrónica de la Agencia Estatal de Administración Tributaria. Los destinatarios registrados ocasionales o los receptores autorizados podrán presentar el modelo 504 por vía telemática a través de la sede electrónica de la Agencia Estatal de Administración Tributaria o en soporte papel en la oficina gestora correspondiente al lugar de destino de los productos. En el caso de presentación en soporte papel, la oficina gestora, una vez visado el documento, devolverá su ejemplar al interesado.

Los receptores autorizados de envíos garantizados y los representantes fiscales de vendedores a distancia deberán hacer constar la clase y cantidad de productos que se desea recibir, siempre que se correspondan a productos expedidos por un solo proveedor. En todo caso en las ventas a distancia una única solicitud podrá referirse a un conjunto de operaciones, respetando siempre que los productos a recibir provengan de un único proveedor.

En el caso de ventas a distancia, el representante fiscal deberá completar el modelo 504, presentado por vía telemática y a través de la sede electrónica de la Agencia Estatal de Administración Tributaria, con los datos del nombre y apellidos y número de identificación fiscal de cada uno de los adquirentes de los productos recibidos antes de la finalización de cada periodo de liquidación de los Impuestos Especiales y con indicación de la clase y cantidad de productos entregados a cada uno de estos adquirentes.

4. La autorización de recepción modelo 505 que consta de un ejemplar para la oficina gestora, ejemplar para el interesado y ejemplar para el proveedor de otro Estado miembro, será expedida en su caso por la oficina gestora a que se refiere el apartado anterior, en soporte papel, entregándose al interesado el ejemplar a él destinado y el ejemplar destinado al proveedor de otro Estado miembro. En el caso de autorización de recepción para ventas a distancia, los ejemplares para el interesado y para el proveedor del otro Estado miembro, podrán obtenerse de la sede electrónica de la Agencia.»

Dos. Se modifica el apartado 2 del artículo 15 que queda redactado como sigue:

«2. Alcohol totalmente desnaturalizado. Se considerará como tal el alcohol que contiene en 100 litros de alcohol puro:

a) 1,0 litro de alcohol isopropílico, más

b) 1,0 litro de metiletilcetona, más

c) 1,0 gramo de benzoato de denatonio, y

d) 0,2 gramos de azul de metileno (color Index 52015).»

Tres. Se añade un nuevo artículo 18, con la siguiente redacción:

«Artículo 18. Modelo declaración de consumidor final.

Se aprueban dos modelos de declaración de consumidor final, en el ámbito del Impuesto sobre Hidrocarburos, “Declaración de consumidor final artículo 106.4 RIE suministro único” y “Declaración de consumidor final artículo 106.4 RIE varios suministros” en los términos previstos en el artículo 106, apartado 4, del Reglamento de los Impuestos Especiales, anexos L y LI respectivamente.»

Dichos anexos figuran como anexo I y II de la presente Orden.

Cuatro. Se sustituye el anexo XV, modelo 558 «Impuesto sobre la Cerveza. Declaración de operaciones de fábricas y depósitos fiscales de cerveza», por el que figura como anexo III de la presente Orden.

Cinco. Se sustituye el anexo XLII, «Claves de actividad» por el que figura como anexo IV de la presente Orden.

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y será de aplicación respecto del modelo 558 del Impuesto sobre la cerveza a los periodos de liquidación que se inicien a partir de dicha fecha.

No obstante lo anterior, lo dispuesto en el apartado Tres del artículo único, será de aplicación a los seis meses de su publicación en el «Boletín Oficial del Estado».

Madrid, 15 de marzo de 2018.–El Ministro de Hacienda y Función Pública, Cristóbal Montoro Romero.

Impuestos Especiales sobre el Alcohol y las Bebidas Alcohólicas

Grupo primero. Fábricas:

A1 Fábricas de alcohol.

B1 Fábricas de bebidas derivadas.

B9 Elaboradores de productos intermedios distintos de los comprendidos en B0.

B0 Elaboradores de productos intermedios en régimen especial.

BA Fábricas de bebidas alcohólicas.

C1 Fábricas de cerveza.

DA Destiladores artesanales.

EC Fábricas de extractos y concentrados alcohólicos.

F1 Elaboradores de otras bebidas fermentadas.

V1 Elaboradores de vino.

C2 Fábricas de cerveza que obtengan alcohol.

V2 Elaboradores de vino que obtengan alcohol.

B2 Elaboradores de productos intermedios que obtengan alcohol.

F2 Elaboradores de otras bebidas fermentadas que obtengan alcohol.

BB Elaboradores de bebidas alcohólicas que obtengan alcohol.

Grupo segundo. Actividades comerciales:

A7 Depósitos fiscales de alcohol.

AT Almacenes fiscales de alcohol.

B7 Depósitos fiscales de bebidas derivadas.

BT Almacenes fiscales de bebidas derivadas.

C7 Depósitos fiscales de cerveza.

DB Depósitos fiscales de bebidas alcohólicas.

E7 Depósitos fiscales de extractos y concentrados alcohólicos.

M7 Depósitos fiscales de productos intermedios.

OA Destinatarios registrados de alcohol.

OB Destinatarios registrados de bebidas alcohólicas.

OE Destinatarios registrados de extractos y concentrados alcohólicos.

OV Destinatarios registrados de vinos y de otras bebidas fermentadas.

V7 Depósitos fiscales de vinos y de otras bebidas fermentadas.

AS Depósitos fiscales para almacenamiento exclusivo de alcohol envasado sin desnaturalizar.

DT Detallistas de alcohol totalmente desnaturalizado.

GR Gestores de residuos alcohólicos.

Grupo tercero. Otros establecimientos y actividades:

B6 Plantas embotelladoras de bebidas derivadas.

Grupo cuarto. Usuarios:

A2 Centros de investigación.

A6 Usuarios de alcohol totalmente desnaturalizado.

A9 Industrias de especialidades farmacéuticas.

A0 Centros de atención médica.

AC Usuarios con derecho a devolución.

AV Usuarios de alcohol parcialmente desnaturalizado con desnaturalizante general.

AW Usuarios de alcohol parcialmente desnaturalizado con desnaturalizante específico.

AX Fábricas de vinagre.

Impuesto sobre Hidrocarburos

Grupo primero. Fábricas:

H1 Refinerías de crudo de petróleo.

H2 Fábricas de biocarburante, consistente en alcohol etílico.

H4 Fábricas de biocarburante o biocombustible consistente en biodiesel.

H6 Fábricas de biocarburante o biocombustible consistente en alcohol metílico.

H9 Industrias extractoras de gas natural y otros productos gaseosos.

H0 Las demás industrias que obtienen productos gravados.

HD Industrias o establecimientos que someten productos a un tratamiento definido o, previa solicitud, a una transformación química.

HH Industrias extractoras de crudo de petróleo.

Grupo segundo. Actividades comerciales:

H7 Depósitos fiscales de hidrocarburos.

H8 Depósitos fiscales exclusivamente de bioetanol.

F7 Depósitos fiscales exclusivamente de biodiesel y/o biometanol.

HB Obtención accesoria de productos sujetos al impuesto.

HF Almacenes fiscales para el suministro directo a instalaciones fijas.

HG Depósitos fiscales exclusivamente de gas licuado de petróleo (GLP).

HI Depósitos fiscales exclusivamente para la distribución de querosenos y gasolinas de aviación.

HJ Depósitos fiscales exclusivamente de productos de la tarifa segunda.

HK Instalaciones de venta de gas natural con tipo general y tipo reducido.

HL Almacenes fiscales de productos de la tarifa segunda.

HM Almacenes fiscales para la gestión de aceites usados destinados a su utilización como combustibles.

HN Depósitos fiscales constituidos por una red de oleoductos.

HT Almacenes fiscales para el comercio al por mayor de hidrocarburos.

HU Almacenes fiscales constituidos por redes de transporte o distribución de gas natural.

HV Puntos de suministro marítimo de gasóleo.

HX Depósitos fiscales constituidos por una red de gasoductos.

HZ Detallistas de hidrocarburos.

OH Destinatarios registrados de hidrocarburos.

PA Proveedores a fábricas y depósitos fiscales de hidrocarburos y biocarburantes de los productos contemplados en el apartado 1.g del artículo 46 de la Ley.

RH Reexpedidores.

CG Comercializadores de gas natural.

Grupo tercero. Usuarios:

GP Instalaciones de consumo propio de gasóleo profesional.

HA Titulares de aeronaves que utilizan instalaciones privadas.

HC Explotaciones industriales y proyectos piloto con derecho a devolución.

HE Los demás usuarios con derecho a exención.

HP Inyección en altos hornos.

HQ Construcción, modificación, pruebas y mantenimiento de aeronaves y embarcaciones.

HR Producción de electricidad en centrales eléctricas o producción de electricidad o cogeneración de electricidad y de calor en centrales combinadas.

HS Transporte por ferrocarril.

HW Consumidores finales del gasóleo del epígrafe 1.4 del artículo 50 de la Ley que lo reciben mediante la importación o por procedimientos de circulación intracomunitaria.

HY Consumidores finales de gasóleo del epígrafe 1.16 del artículo 50 de la Ley.

Impuesto sobre las Labores del Tabaco

Grupo primero. Fábricas:

T1 Fábricas de labores del tabaco.

T2 Establecimientos en los que se lleva a cabo la primera transformación del tabaco crudo.

Grupo segundo. Actividades comerciales:

OT Destinatarios registrados de labores del tabaco.

T7 Depósitos fiscales de labores del tabaco.

TT Almacenes fiscales de labores del tabaco.

Comunes a todos o a varios Impuestos Especiales

AF Almacenes fiscales de bebidas alcohólicas y de labores del tabaco.

DF Depósitos fiscales de bebidas alcohólicas y de labores del tabaco.

DM Depósitos fiscales de bebidas alcohólicas y de labores del tabaco situados en puertos y aeropuertos y que funcionen exclusivamente como establecimientos minoristas.

DP Depósitos fiscales para el suministro de bebidas alcohólicas y de labores del tabaco para consumo o venta a bordo de buques y/o aeronaves.

OR Destinatarios registrados de bebidas alcohólicas y de labores del tabaco.

PF Industrias o usuarios en régimen de perfeccionamiento fiscal.

RF Representantes fiscales.

VD Empresas de ventas a distancia.

ER Expedidores registrados

Agència Estatal Butlletí Oficial de l'Estat

Avda. de Manoteras, 54 - 28050 Madrid