Las modificaciones normativas en relación con el Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y a entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español para los períodos iniciados en 2022 que afectan a los modelos que se aprueban por la presente orden, se contienen en las disposiciones legales que se señalan a continuación.

La Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal, de transposición de la Directiva (UE) 2016/1164, del Consejo, de 12 de julio de 2016, por la que se establecen normas contra las prácticas de elusión fiscal que inciden directamente en el funcionamiento del mercado interior, de modificación de diversas normas tributarias y en materia de regulación del juego, en adelante Ley 11/2021, de 9 de julio, con efectos para los periodos impositivos que se inicien a partir de 1 de enero de 2022, modifica el artículo 29.4.a) de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, en adelante Ley 27/2014, de 27 de noviembre, para establecer requisitos adicionales a las sociedades de inversión de capital variable reguladas por la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva, para que puedan aplicar el tipo de gravamen reducido del 1 por ciento con la finalidad de reforzar su carácter colectivo. Asimismo, introduce la disposición transitoria cuadragésima primera en la Ley 27/2014, de 27 de noviembre, que establece un régimen transitorio para estas entidades que acuerden su disolución y liquidación en el año 2022.

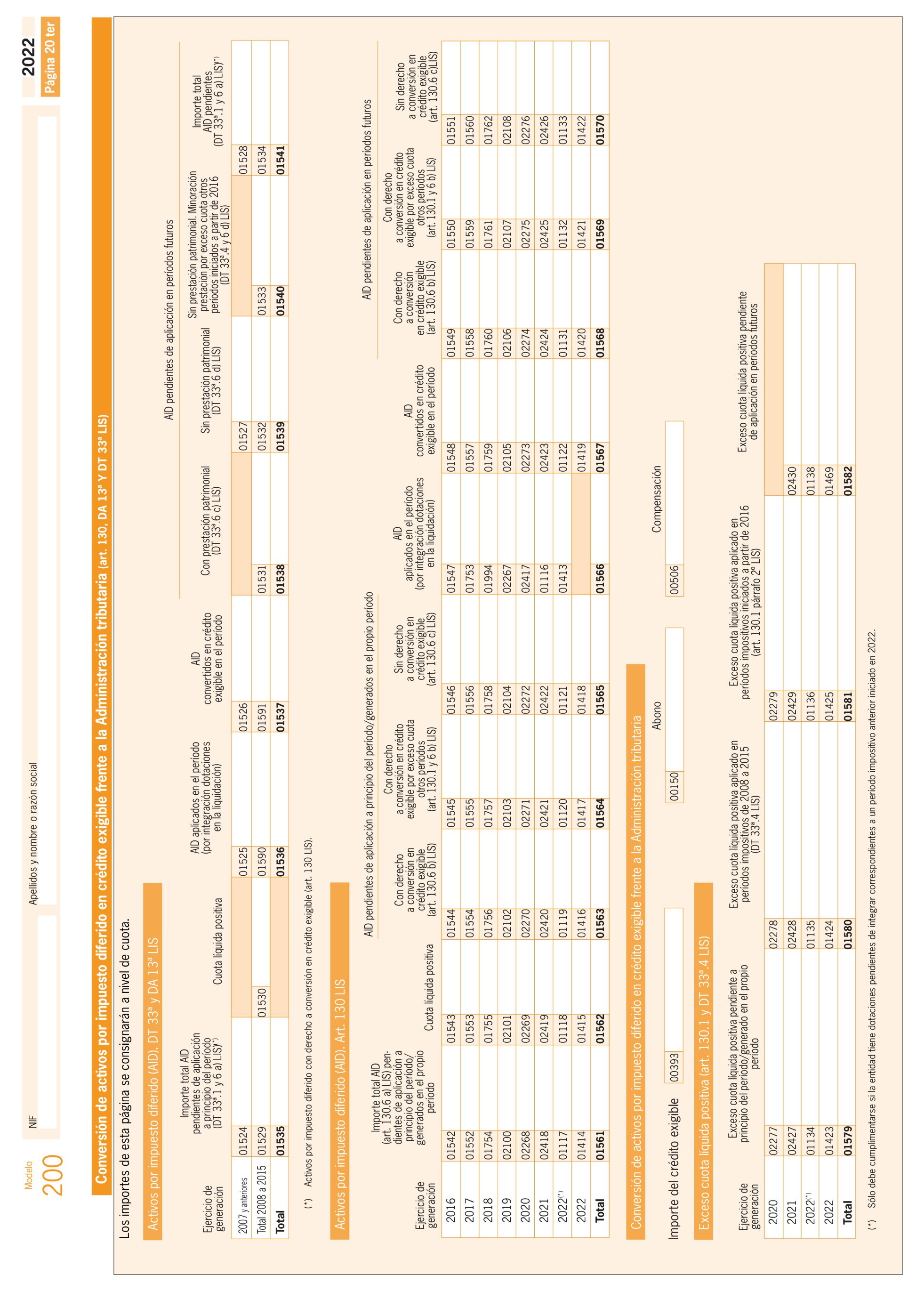

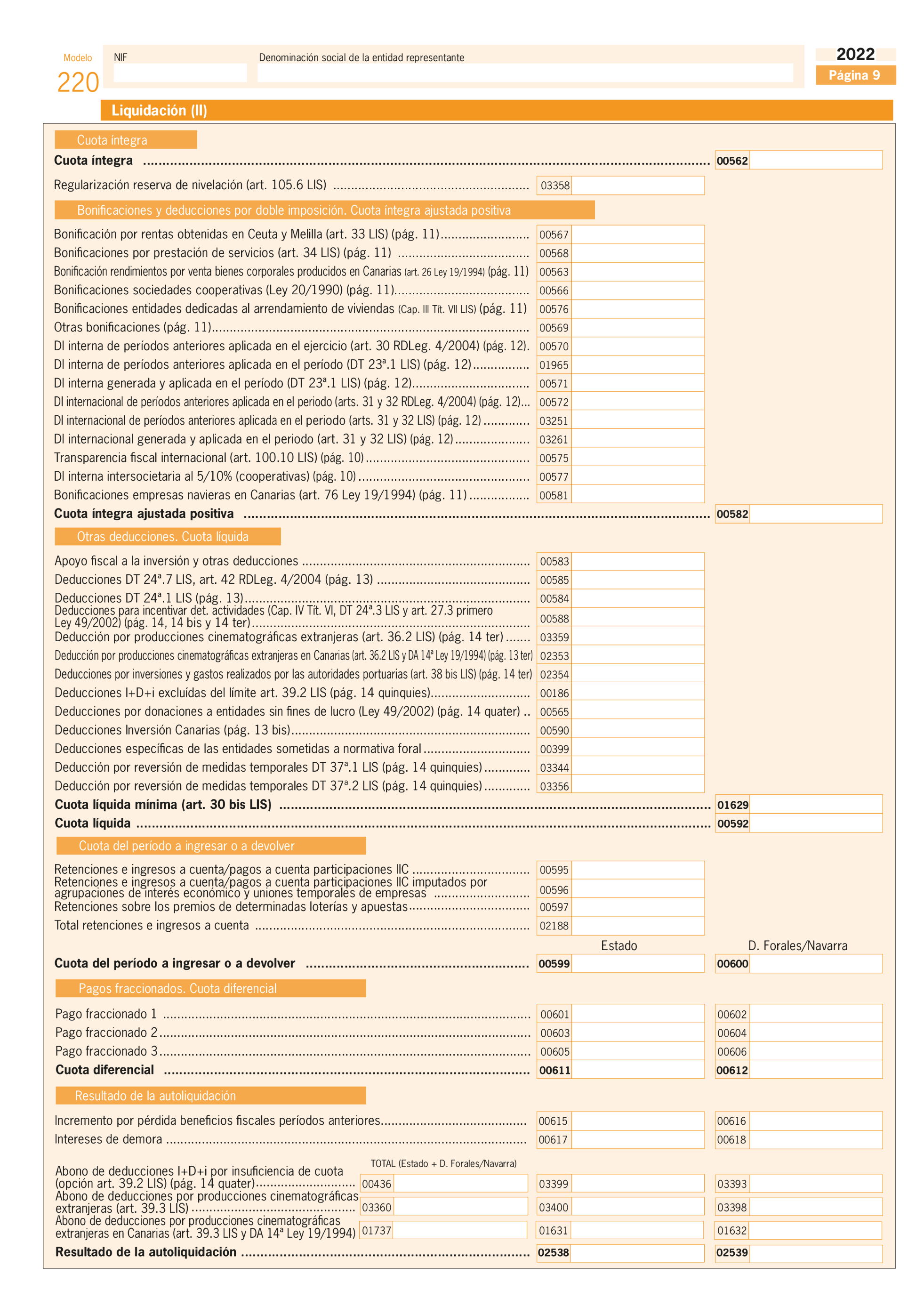

La Ley 22/2021, de 28 de diciembre, de Presupuestos Generales del Estado para el año 2022, en adelante Ley 22/2021, de 28 de diciembre, con efectos para los periodos impositivos que se inicien a partir de 1 de enero de 2022, introdujo la definición de cuota líquida del Impuesto sobre Sociedades e incorporó el nuevo artículo 30 bis que establece una tributación mínima del 15 por ciento de la base imponible para aquellos contribuyentes del Impuesto con un importe neto de la cifra de negocios igual o superior a veinte millones de euros o que tributen en el régimen de consolidación fiscal, en este caso, cualquiera que sea el importe de su cifra de negocios. El tipo de tributación mínima será del 10 por ciento en las entidades de nueva creación, cuyo tipo es del 15 por ciento, y del 18 por ciento para las entidades de crédito y de exploración, investigación y explotación de yacimientos y almacenamientos subterráneos de hidrocarburos cuyo tipo general es del 30 por ciento. Esto supone que, como resultado de la aplicación de las deducciones, no se podrá rebajar la cuota líquida por debajo de dicho importe. Esta novedad hace necesario efectuar la correlativa modificación del contenido de los artículos 41 y 71 de la Ley 27/2014, de 27 de noviembre, así como en el Impuesto sobre la Renta de no Residentes, para las rentas obtenidas mediante establecimiento permanente.

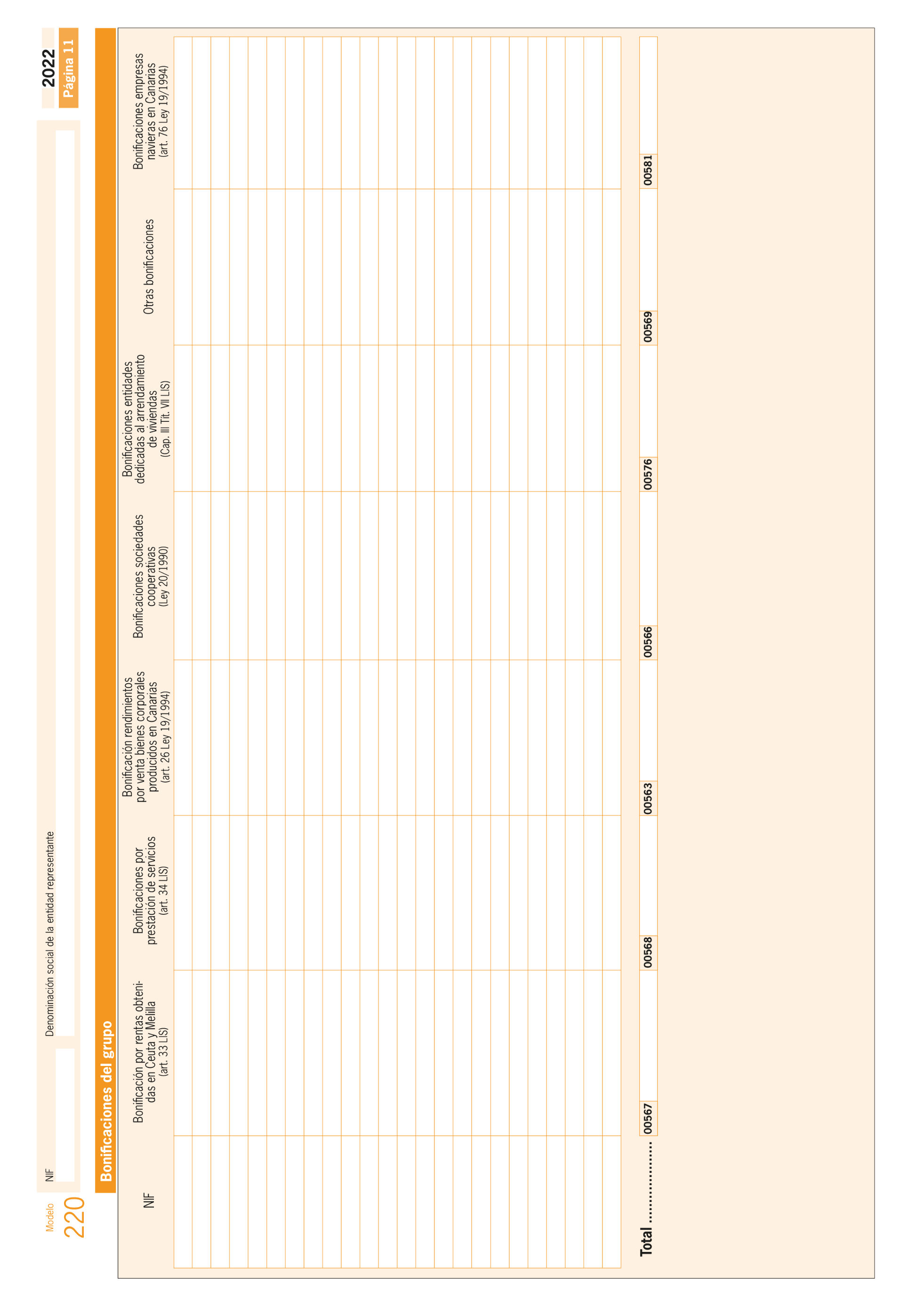

Asimismo, la Ley 22/2021, de 28 de diciembre, con efectos para los periodos impositivos que se inicien a partir de 1 de enero de 2022, modificó el artículo 49 de la Ley 27/2014, de 27 de noviembre, reduciendo el porcentaje de bonificación aplicable a las entidades dedicadas al arrendamiento de vivienda del 85 por ciento al 40 por ciento.

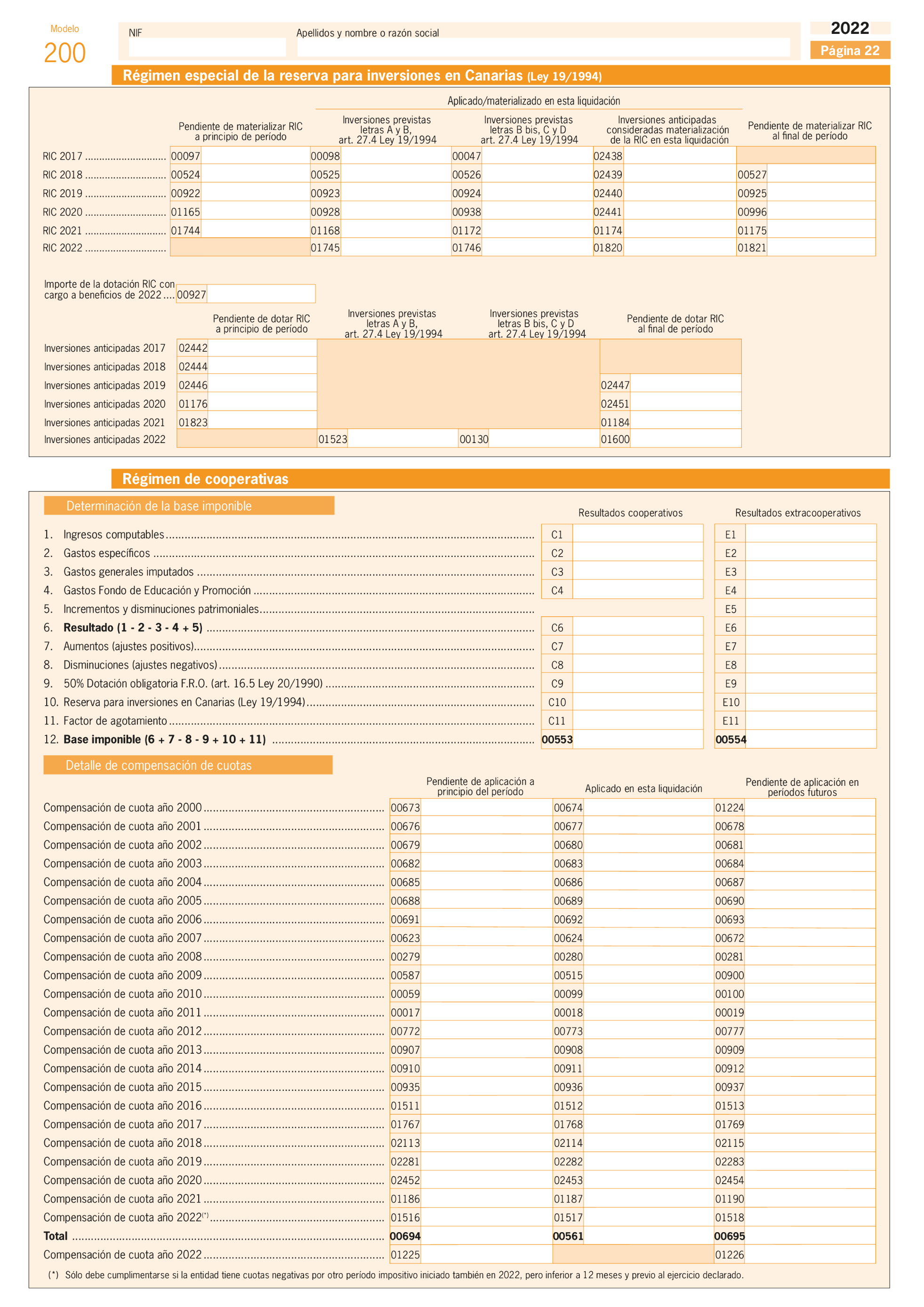

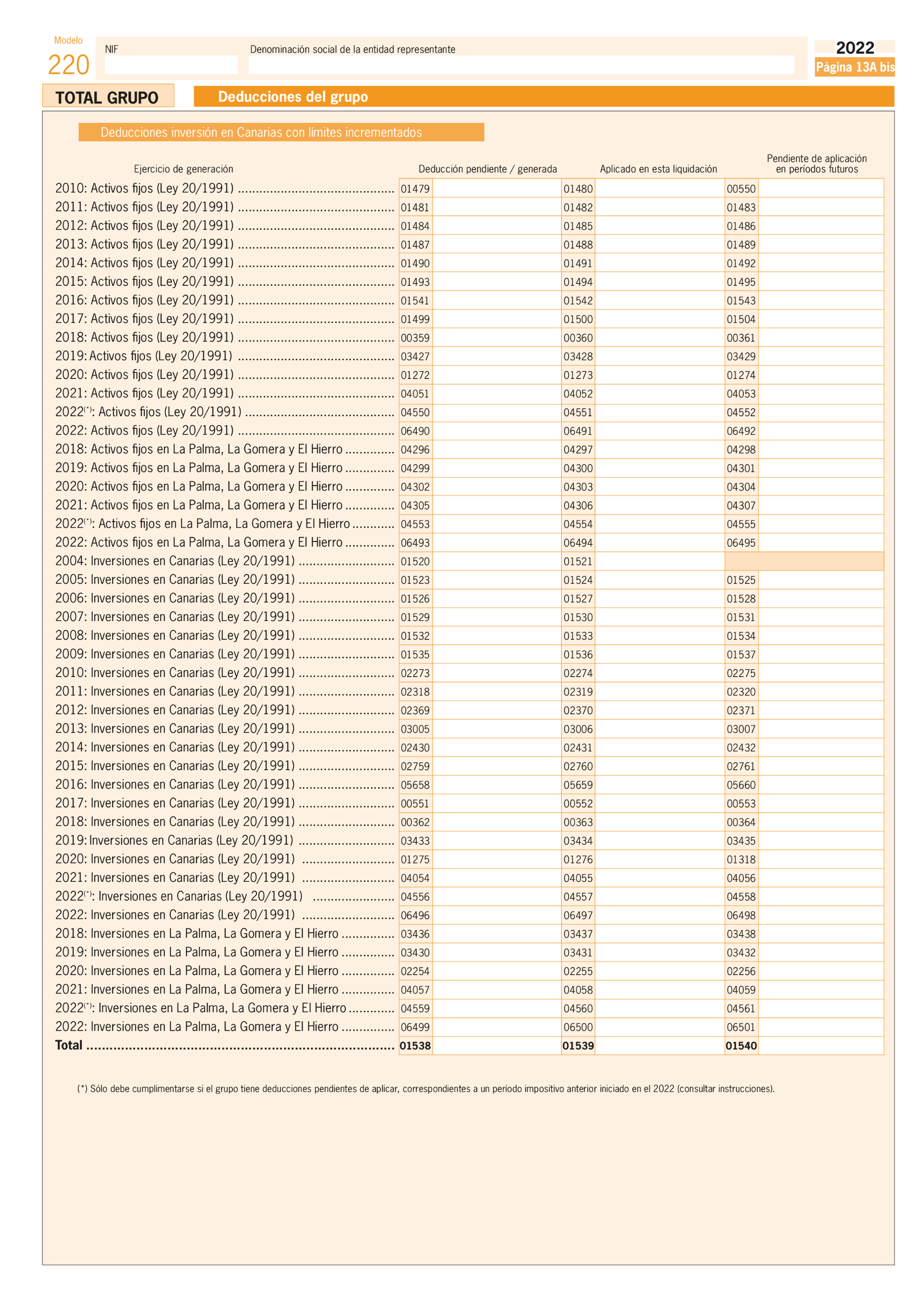

El Real Decreto-ley 31/2021, de 28 de diciembre, por el que se modifica la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias, y se fija un nuevo plazo para presentar las renuncias o revocaciones a métodos y regímenes especiales de tributación, con efecto desde el 1 de enero de 2022, adecua las referencias temporales relativas a las inversiones anticipadas que se consideran como materialización de la reserva para inversiones que se dote con cargo a beneficios y extiende la vigencia de la Zona Especial Canaria, para que tengan el mismo alcance temporal que el nuevo término del período de vigencia del Mapa de Ayudas Regionales. Concretamente, el artículo único del citado Real Decreto-ley modifica los artículos 27 y 29 de la Ley 19/1994, de 6 de julio, y la disposición adicional primera condiciona las medidas adoptadas en el marco del Régimen Económico y Fiscal de Canarias a la autorización por parte de la Comisión Europea.

La Ley 12/2022, de 30 de junio, de regulación para el impulso de los planes de pensiones de empleo, por la que se modifica el texto refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, aprobado por Real Decreto Legislativo 1/2002, de 29 de noviembre, con efectos para períodos impositivos que comiencen a partir de la entrada en vigor de esta ley, es decir, que comiencen a partir del 2 de julio de 2022, añade un nuevo artículo 38 ter a la Ley 27/2014, de 27 de noviembre, para incorporar una deducción en la cuota íntegra del 10 por ciento por contribuciones empresariales a sistemas de previsión social empresarial imputadas a favor de los trabajadores con retribuciones brutas anuales inferiores a 27.000 euros siempre que tales contribuciones se realicen a planes de pensiones de empleo, a planes de previsión social empresarial, a planes de pensiones regulados en la Directiva (UE) 2016/2341 del Parlamento Europeo y del Consejo, de 14 de diciembre de 2016, relativa a las actividades y la supervisión de los fondos de pensiones de empleo y a mutualidades de previsión social que actúen como instrumento de previsión social de los que sea promotor el sujeto pasivo.

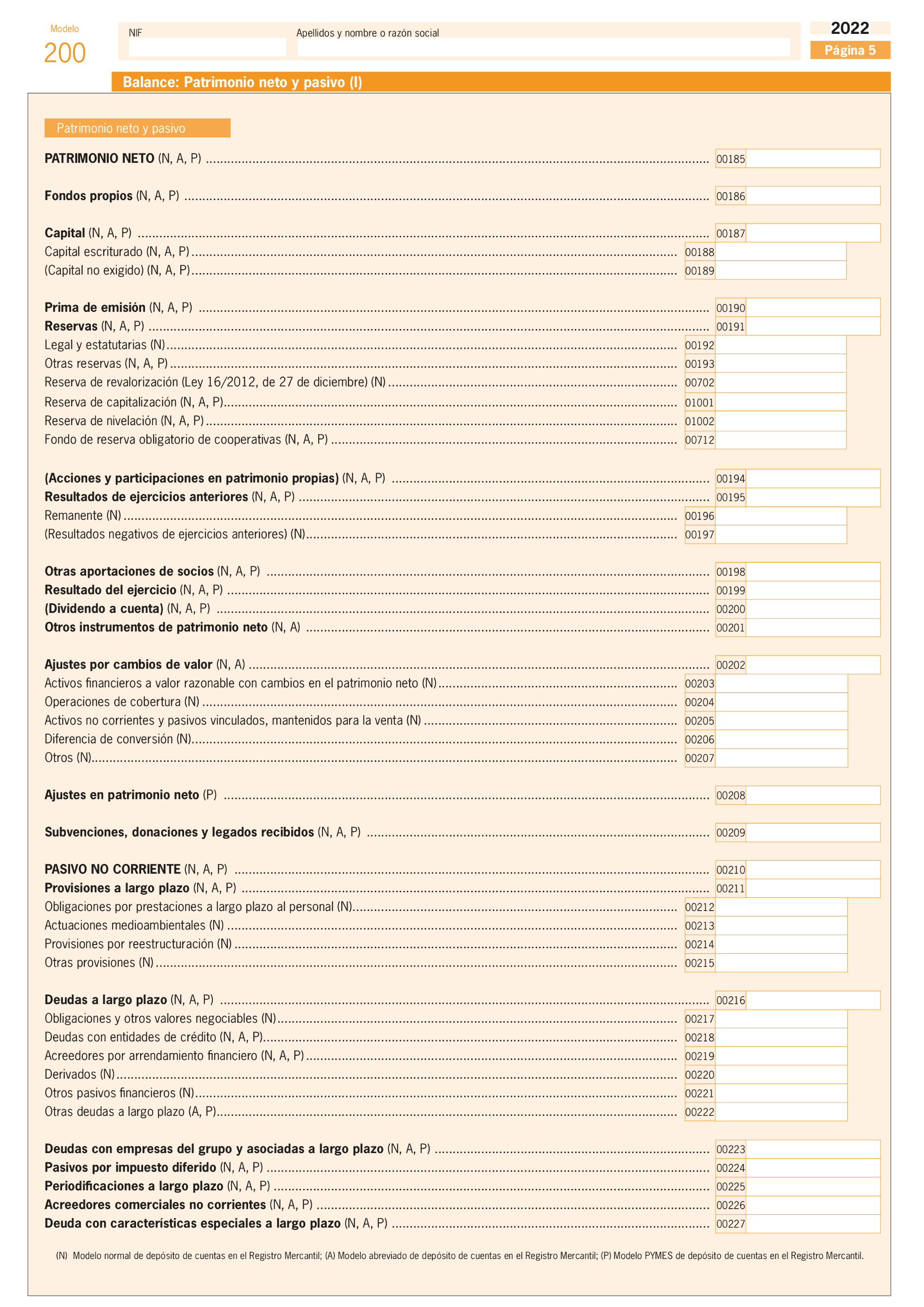

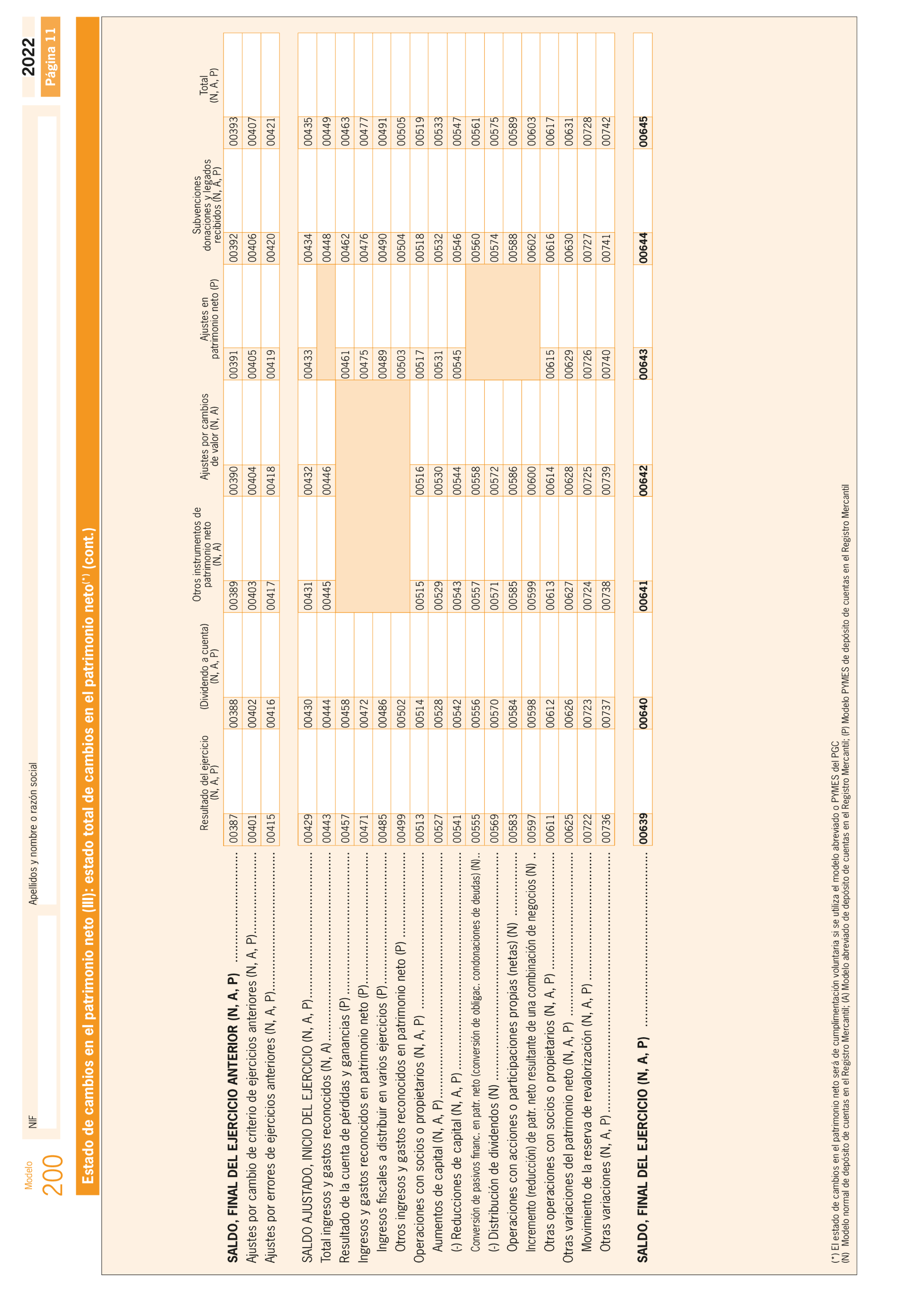

La Orden JUS/615/2022, de 30 de junio, por la que se aprueban los modelos de presentación en el Registro Mercantil de las cuentas anuales consolidadas de los sujetos obligados a su publicación, así como la Orden JUS/616/2022, de 30 de junio, por la que se aprueban los nuevos modelos para la presentación en el Registro Mercantil de las cuentas anuales de los sujetos obligados a su publicación, han hecho necesario la actualización de algunas partidas contables de las páginas 3 a 11 del modelo 200, así como de las páginas de grupo general 3A a 5C del modelo 220.

El Real Decreto-ley 18/2022, de 18 de octubre, por el que se aprueban medidas de refuerzo de la protección de los consumidores de energía y de contribución a la reducción del consumo de gas natural en aplicación del «Plan + seguridad para tu energía (+SE)», así como medidas en materia de retribuciones del personal al servicio del sector público y de protección de las personas trabajadoras agrarias eventuales afectadas por la sequía, incorpora el mandato del artículo 9 bis de la Directiva (UE) 2016/1164, en la redacción dada por la Directiva (UE) 2017/952 en lo que se refiere a las asimetrías híbridas con terceros países. Para los períodos impositivos que se inicien a partir de 1 de enero de 2022, este Real Decreto-ley regula un caso de asimetrías híbridas invertidas obligando a que ciertas entidades en régimen de atribución de rentas situadas en territorio español que sean consideradas por la legislación de los países de residencia de sus partícipes mayoritarios como entidades sujetas a imposición personal sobre la renta se convierten en contribuyentes del Impuesto sobre Sociedades por determinadas rentas positivas que corresponda atribuir a dichos partícipes para evitar una situación de asimetría híbrida en la que determinadas rentas no tributen en ningún país o territorio, esto es, no tributen ni en sede de las entidades en régimen de atribución de rentas ni en sede de sus partícipes ni de la entidad pagadora de dichas rentas. Esta novedad hace necesario efectuar la correlativa modificación del contenido del apartado 2 del artículo 6 de la Ley 27/2014, de 27 de noviembre.

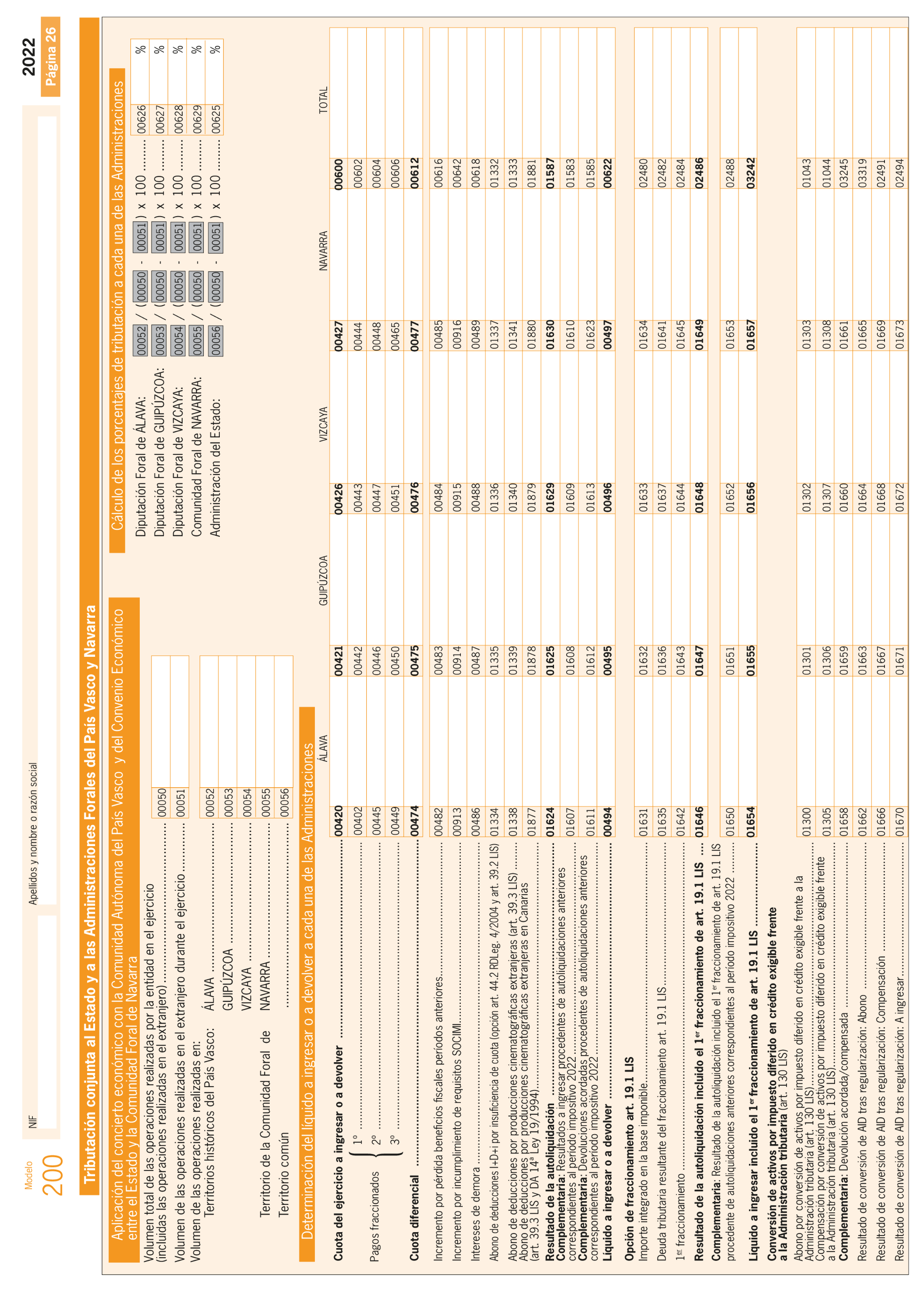

La Ley 22/2022, de 19 de octubre, por la que se modifica la Ley 28/1990, de 26 de diciembre, por la que se aprueba el Convenio Económico entre el Estado y la Comunidad Foral de Navarra (en adelante la Ley 28/1990, de 26 de diciembre), con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2022 y que no hayan finalizado antes de la entrada en vigor de dicha Ley (21 de octubre de 2022), modifica el artículo 19 de la Ley 28/1990, de 26 de diciembre, para actualizar de 7 a 10 millones la cifra umbral de volumen de operaciones que sirve para delimitar la competencia para la exacción y la comprobación del Impuesto sobre Sociedades, así como la normativa aplicable. Además, modifica el artículo 19 de la Ley 28/1990, de 26 de diciembre, relativo a la atribución a la Hacienda Foral de Navarra de la aplicación de la normativa y la competencia inspectora en el Impuesto sobre Sociedades, en el caso de contribuyentes con domicilio fiscal en territorio común que tributen conjuntamente y que en el ejercicio anterior realicen el 75 por ciento o más de sus operaciones en Navarra, salvo que se trate de entidades que formen parte de un grupo fiscal, en cuyo caso se exige el 100 por cien. Asimismo, se introducen modificaciones respecto del artículo 27 de la Ley 28/1990, de 26 de diciembre, en materia de tributación de grupos fiscales.

En la campaña de Sociedades 2022 se han introducido los siguientes cuadros desglose con el objetivo de que la Agencia Tributaria disponga de mayor información para mejorar tanto el control como la asistencia a los contribuyentes en su obligación de autoliquidar el Impuesto sobre Sociedades:

En el Modelo 200, el cuadro detalle sobre Socios de SICAV en régimen especial de disolución y liquidación (DT 41.ª LIS) con información sobre las SICAV en las que el contribuyente participa y que se disuelven, así como el NIF de la sociedad/es donde reinvierte, con el objetivo de poder realizar avisos sobre el plazo de la reinversión y poder asistir en la cumplimentación adecuada del modelo permitiendo la aplicación de la DT 41.ª de la Ley 27/2017, de 27 de noviembre así como los tipos a los que la SICAV puede tributar.

En el Modelo 200, la incorporación en el cuadro de Comunicación del importe neto de la cifra de negocios para el caso de actividades agrícolas y/o ganaderas. Esta información es necesario incluirla para atender las peticiones de información que se puedan recibir en el marco de la aplicación de las intervenciones en forma de pagos directos y el establecimiento de requisitos comunes en el marco del Plan Estratégico de la Política Agraria Común. Para ello se hace necesario establecer nuevas casillas en las que figuren, de forma específica, los ingresos agrarios.

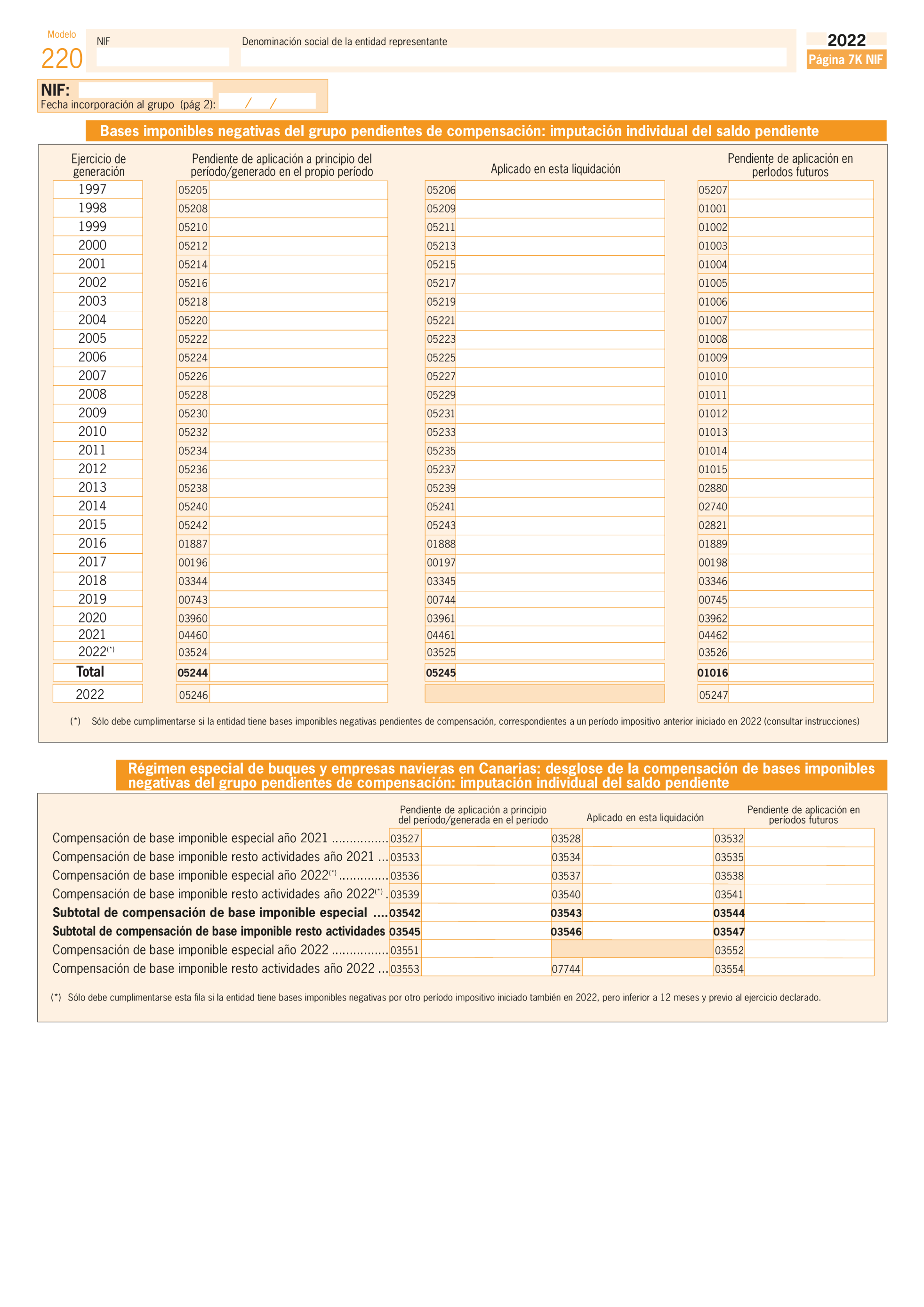

En los Modelos 200 y 220, el cuadro detalle del Régimen especial de entidades navieras en Canarias: desglose de la compensación de bases imponibles negativas, con información sobre el importe de las bases imponibles negativas que corresponden al régimen especial de entidades navieras de Canarias y las que corresponden al resto de actividades, de tal forma que permita asistir al contribuyente en la aplicación del artículo 76 de la Ley 19/1994, de 6 de julio, modificado por la Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal, con el objetivo de que las bases imponibles negativas derivadas de las actividades que generan el derecho a la aplicación del régimen especial de buques y empresas navieras en Canarias, no puedan ser compensadas con bases imponibles positivas derivadas del resto de las actividades de la entidad, ni del ejercicio en curso ni en los posteriores.

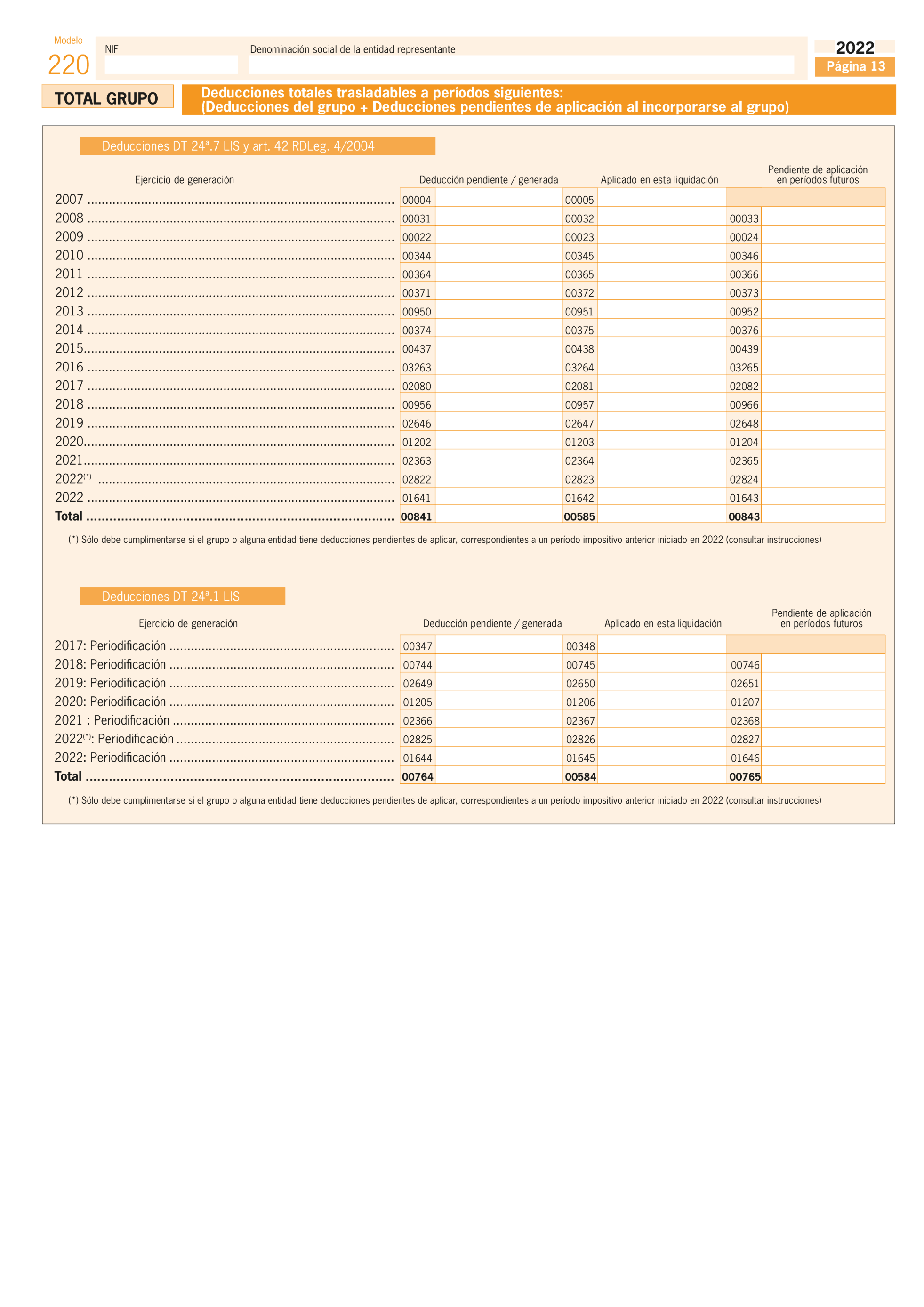

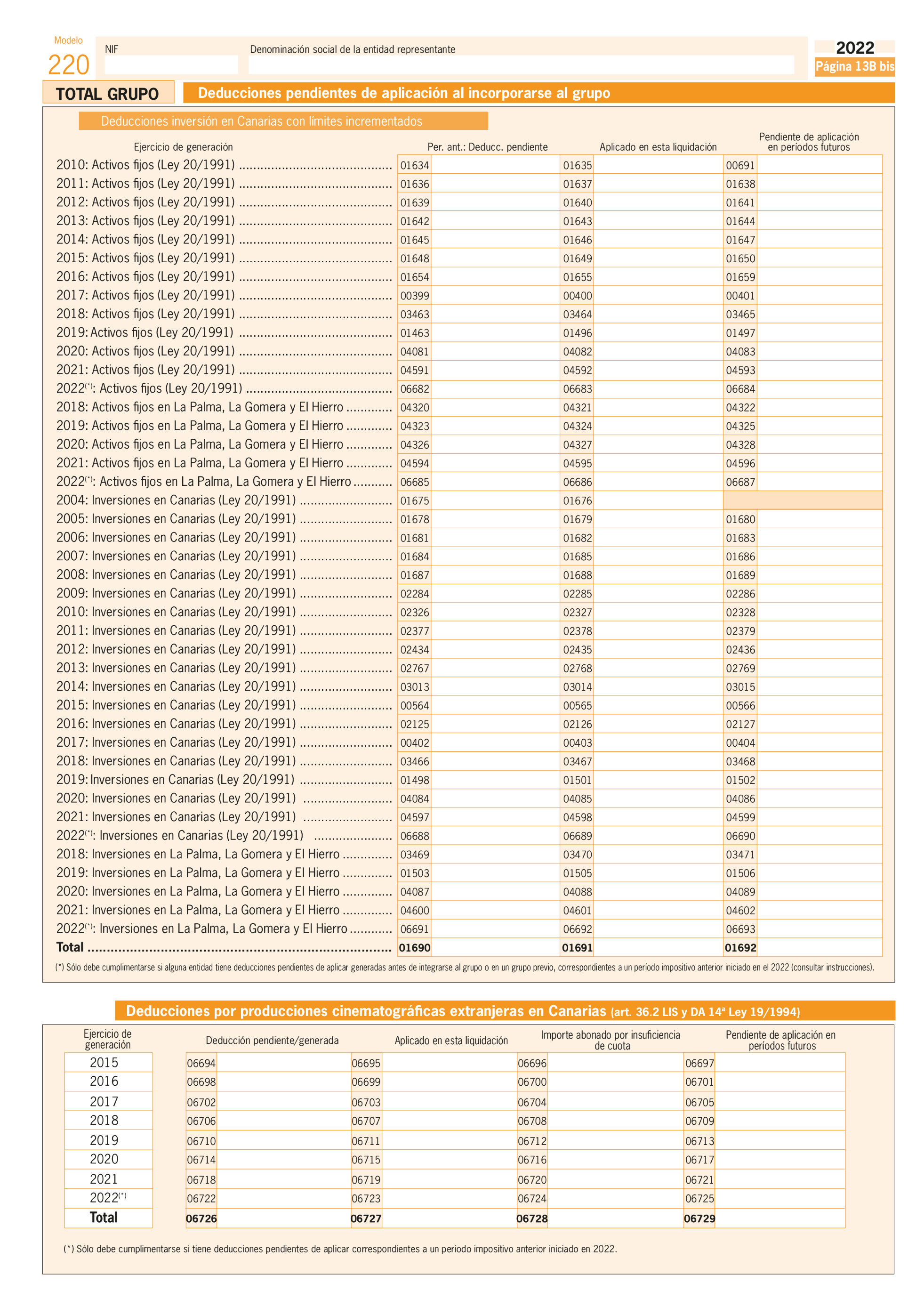

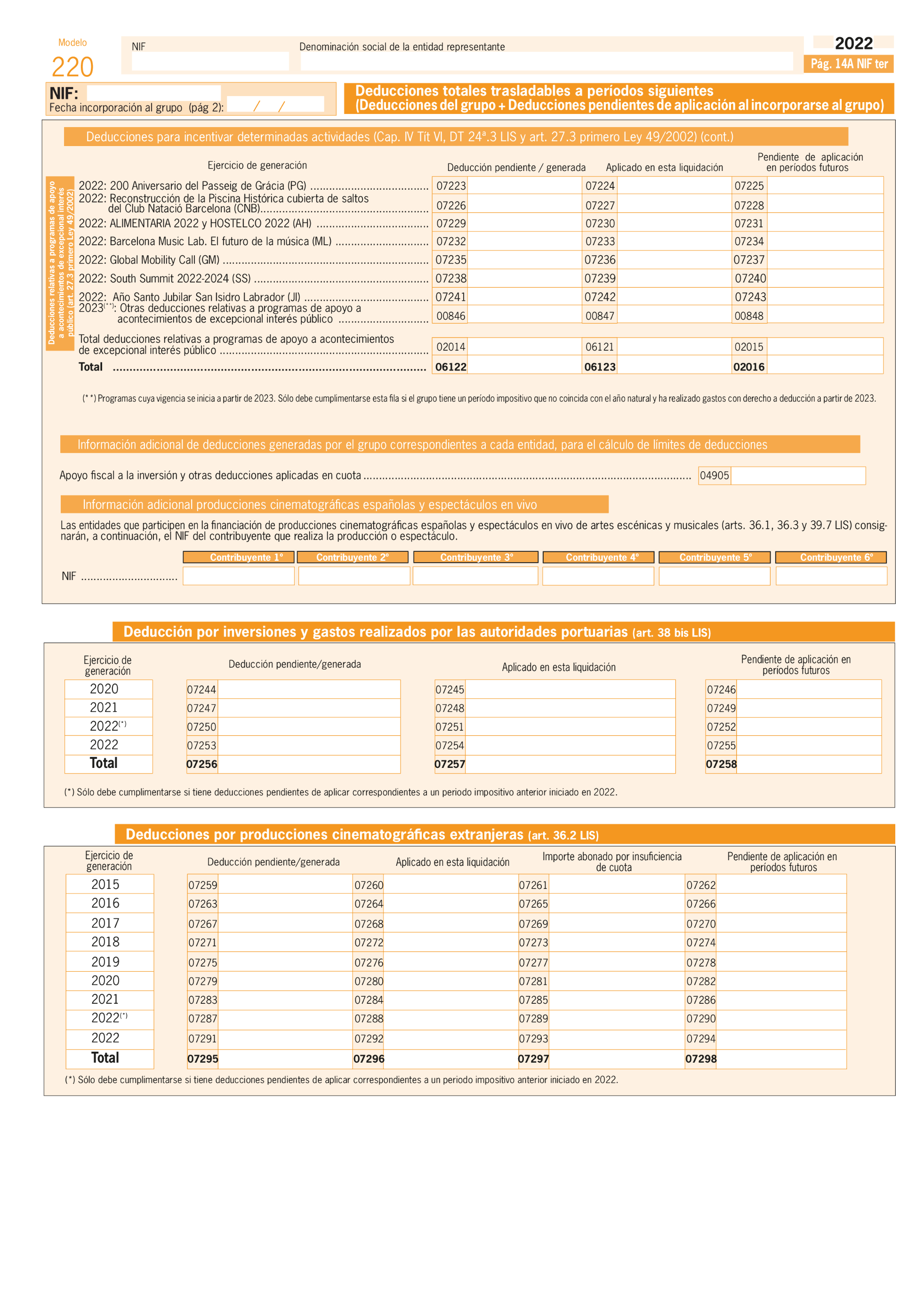

En los Modelos 200 y 220, los cuadros detalle de la deducción por inversiones y gastos realizados por las autoridades portuarias (artículo 38 bis LIS), deducción por producciones cinematográficas extranjeras (artículo 36.2 LIS), deducción por producciones cinematográficas extranjeras en Canarias (artículo 36.2 LIS y DA 14.ª Ley 19/1994), así como el desglose de las deducciones pendientes generadas en años anteriores por inversiones en territorios de África Occidental y gastos de propaganda y publicidad (artículo 27 bis Ley 19/1994) para que el formulario Sociedades web pueda calcular adecuadamente el importe de la cuota líquida mínima de acuerdo con el nuevo artículo 30 bis de la Ley 27/2014, de 27 de noviembre.

Al igual que en ejercicios anteriores, se publican en esta orden los formularios previstos para suministrar información en relación con determinadas correcciones y deducciones a la cuenta de pérdidas y ganancias de importe igual o superior a 50.000 euros (anexo III), la memoria anual de actividades y proyectos ejecutados e investigadores afectados por bonificaciones a la Seguridad Social (anexo IV) y la reserva para inversiones en Canarias (anexo V). Estos formularios, que se encuentran alojados en la Sede electrónica de la Agencia Estatal de Administración Tributaria, no sufren variación.

De acuerdo con lo dispuesto en la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas, la elaboración de esta orden se ha efectuado de acuerdo con los principios de necesidad, eficacia, proporcionalidad, seguridad jurídica, transparencia y eficiencia.

Se cumplen los principios de necesidad y eficacia jurídica por ser desarrollo de una norma legal y reglamentaria y el instrumento adecuado para dicho desarrollo.

Se cumple también el principio de proporcionalidad al contener la regulación necesaria para conseguir los objetivos que justifican su aprobación.

Respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico nacional, generando un marco normativo estable, predecible, integrado, claro y de certidumbre que facilita su conocimiento y comprensión y, en consecuencia, la actuación y toma de decisiones de los diferentes sujetos afectados sin introducción de cargas administrativas innecesarias.

El principio de transparencia, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado», se ha garantizado mediante la publicación del proyecto de orden, así como de su Memoria de Análisis de Impacto Normativo, en el portal web del Ministerio de Hacienda y Función Pública, a efectos de que pudieran ser conocidos dichos textos en el trámite de audiencia e información pública por todos los ciudadanos.

Por último, en relación con el principio de eficiencia se ha procurado que la norma genere las menores cargas administrativas para los ciudadanos, así como los menores costes indirectos, fomentando el uso racional de los recursos públicos y el pleno respeto a los principios de estabilidad presupuestaria y sostenibilidad financiera.

La disposición final única del Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 634/2015, de 10 de julio, habilita al Ministro de Hacienda y Administraciones Públicas para:

a) Aprobar el modelo de declaración por el Impuesto sobre Sociedades y determinar los lugares y forma de presentación del mismo.

b) Aprobar la utilización de modalidades simplificadas o especiales de declaración, incluyendo la declaración consolidada de los grupos de sociedades.

c) Establecer los documentos o justificantes que deban acompañar a la declaración.

d) Aprobar el modelo de pago fraccionado y determinar el lugar y forma de presentación del mismo.

e) Aprobar el modelo de información que deben rendir las agrupaciones de interés económico y las uniones temporales de empresas.

f) Ampliar, atendiendo a razones fundadas de carácter técnico, el plazo de presentación de las declaraciones tributarias establecidas en la ley del Impuesto y en este reglamento cuando esta presentación se efectúe por vía telemática.

El artículo 21 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, habilita al Ministro de Hacienda para determinar la forma y el lugar en que los establecimientos permanentes deben presentar la correspondiente declaración, así como la documentación que deben acompañar a esta. La disposición final segunda de este mismo texto refundido habilita al Ministro de Hacienda y Administraciones Públicas para aprobar los modelos de declaración de este impuesto, para establecer la forma, lugar y plazos para su presentación, así como para establecer los supuestos y condiciones de presentación de los mismos por medios telemáticos.

La Ley 58/2003, de 17 de diciembre, General Tributaria (en adelante Ley 58/2003, de 17 de diciembre), en el artículo 98.4 habilita al Ministro de Hacienda para que determine los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios telemáticos sus declaraciones, autoliquidaciones, comunicaciones, solicitudes y cualquier otro documento con trascendencia tributaria.

Por otra parte, el artículo 92 de la Ley 58/2003, de 17 de diciembre, habilita a la Administración Tributaria para señalar los requisitos y condiciones para que la colaboración social se realice mediante la utilización de técnicas y medios electrónicos, informáticos y telemáticos.

Las habilitaciones al Ministro de Hacienda y Administraciones Públicas deben entenderse conferidas en la actualidad a la Ministra de Hacienda y Función Pública, de acuerdo con lo dispuesto en el artículo 5 del Real Decreto 2/2020, de 12 de enero, por el que se reestructuran los departamentos ministeriales, modificado por Real Decreto 507/2021, de 10 de julio.

En su virtud, dispongo:

1. Se aprueban los modelos de declaración del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español) y sus documentos de ingreso o devolución, para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2022, consistentes en:

a) Declaraciones del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español):

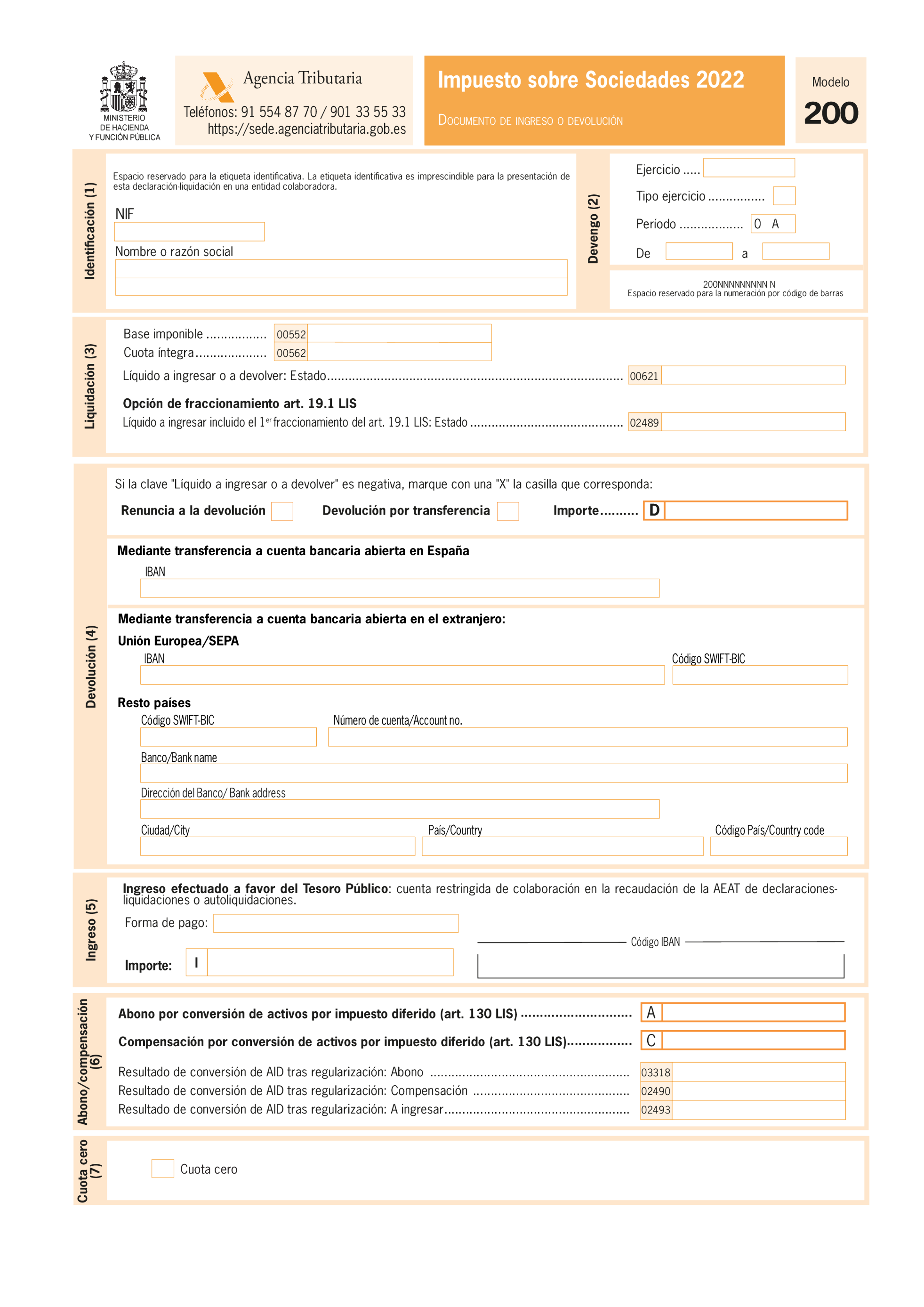

1.º Modelo 200: Declaración del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), que figura en el anexo I.

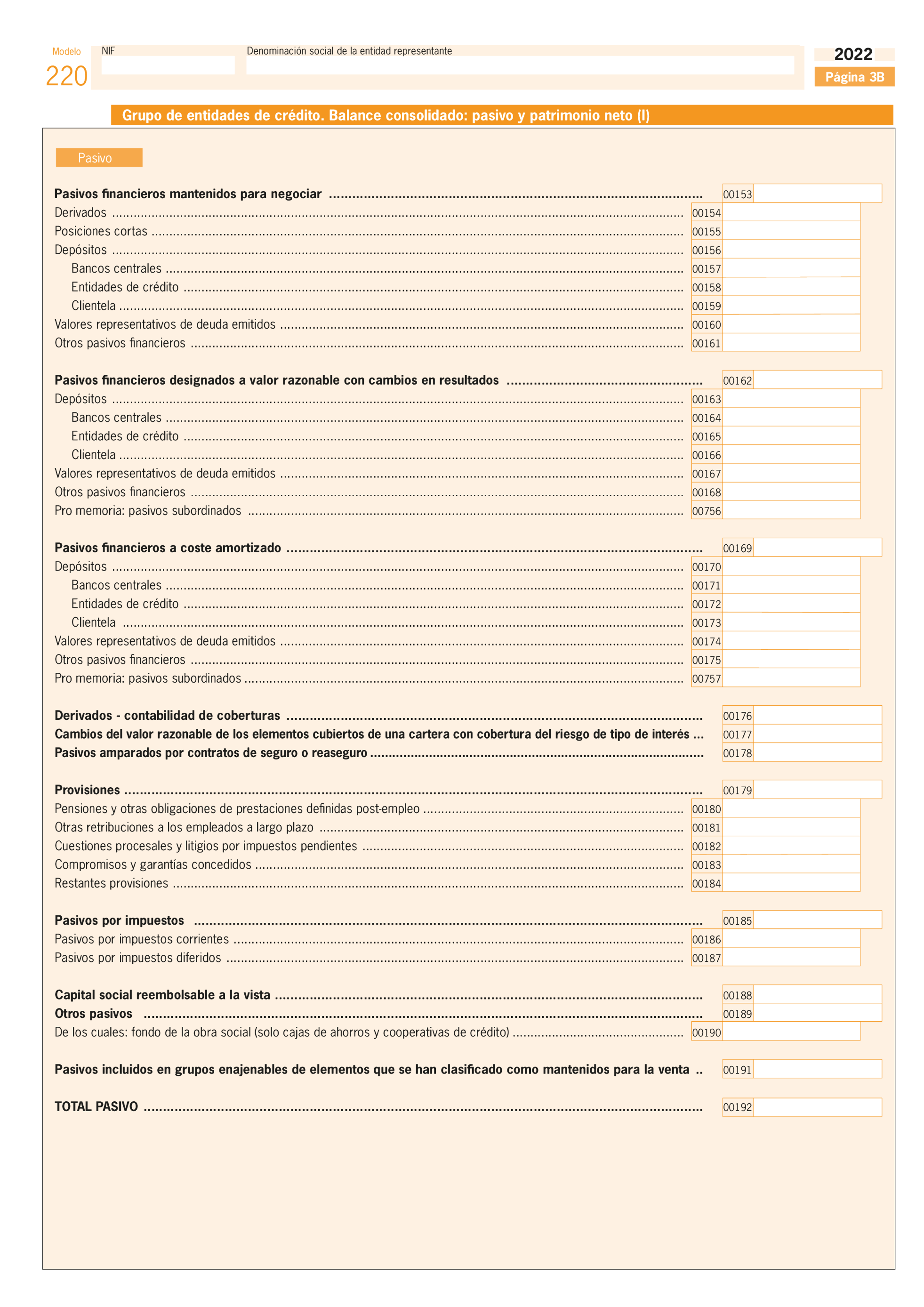

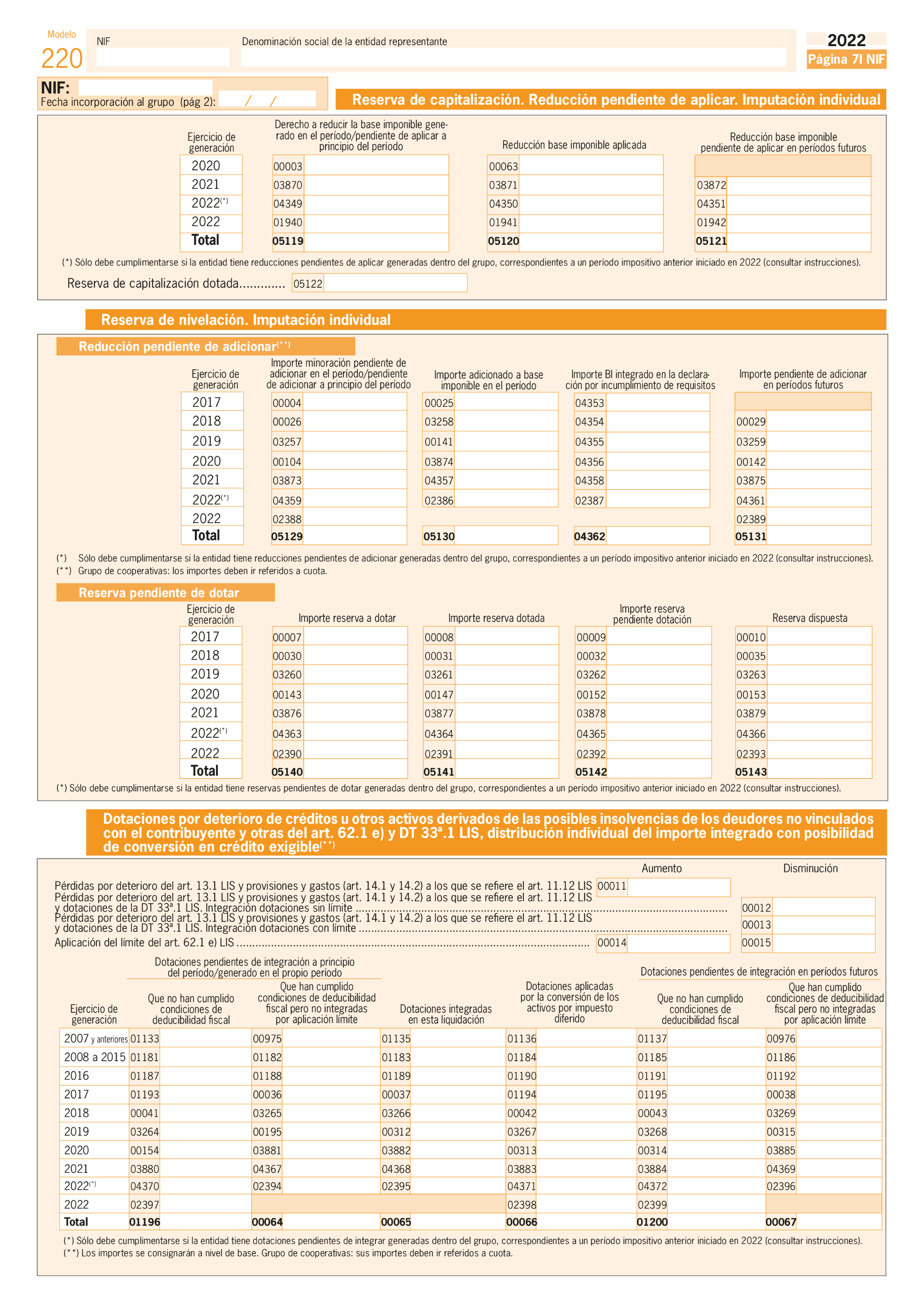

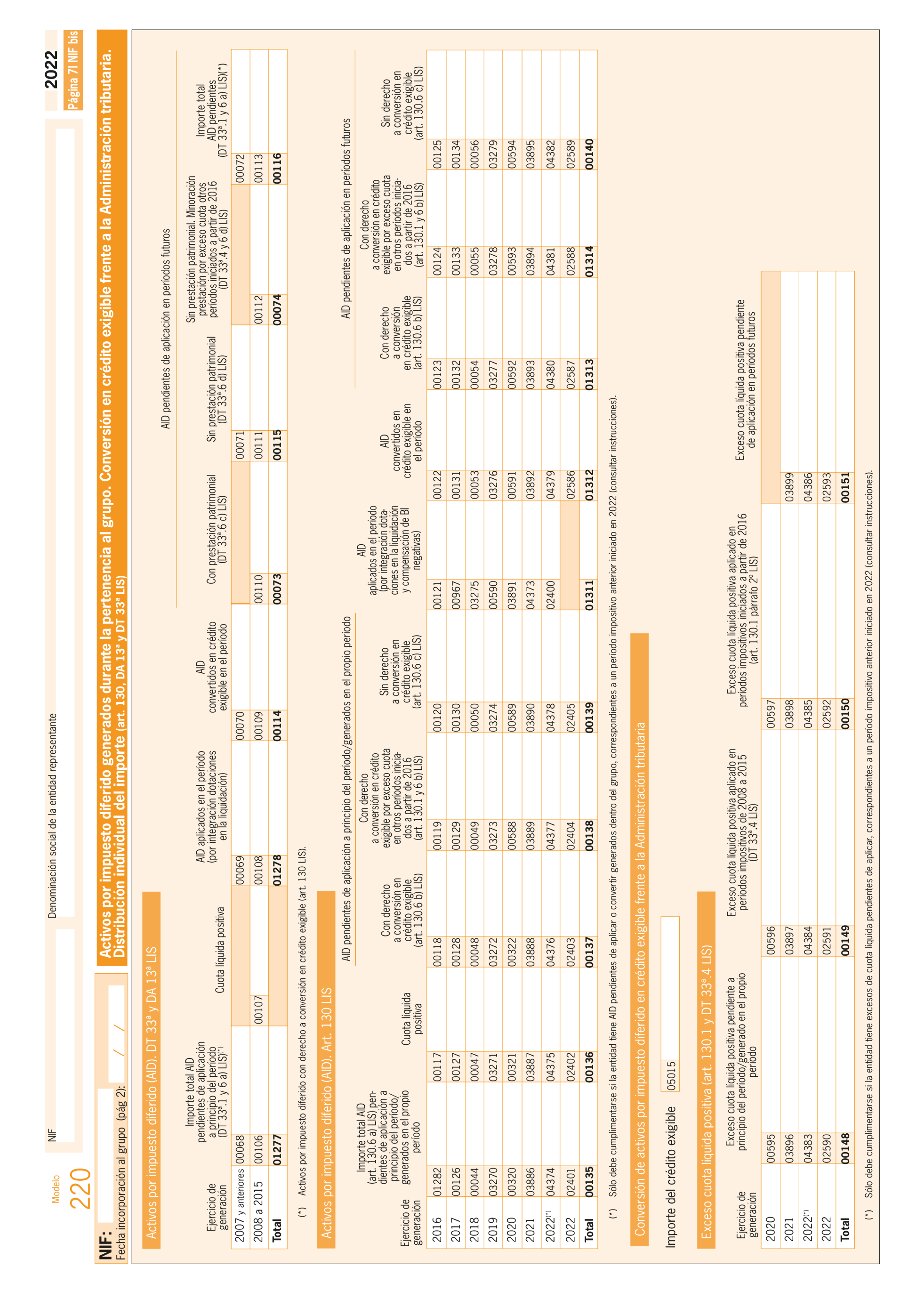

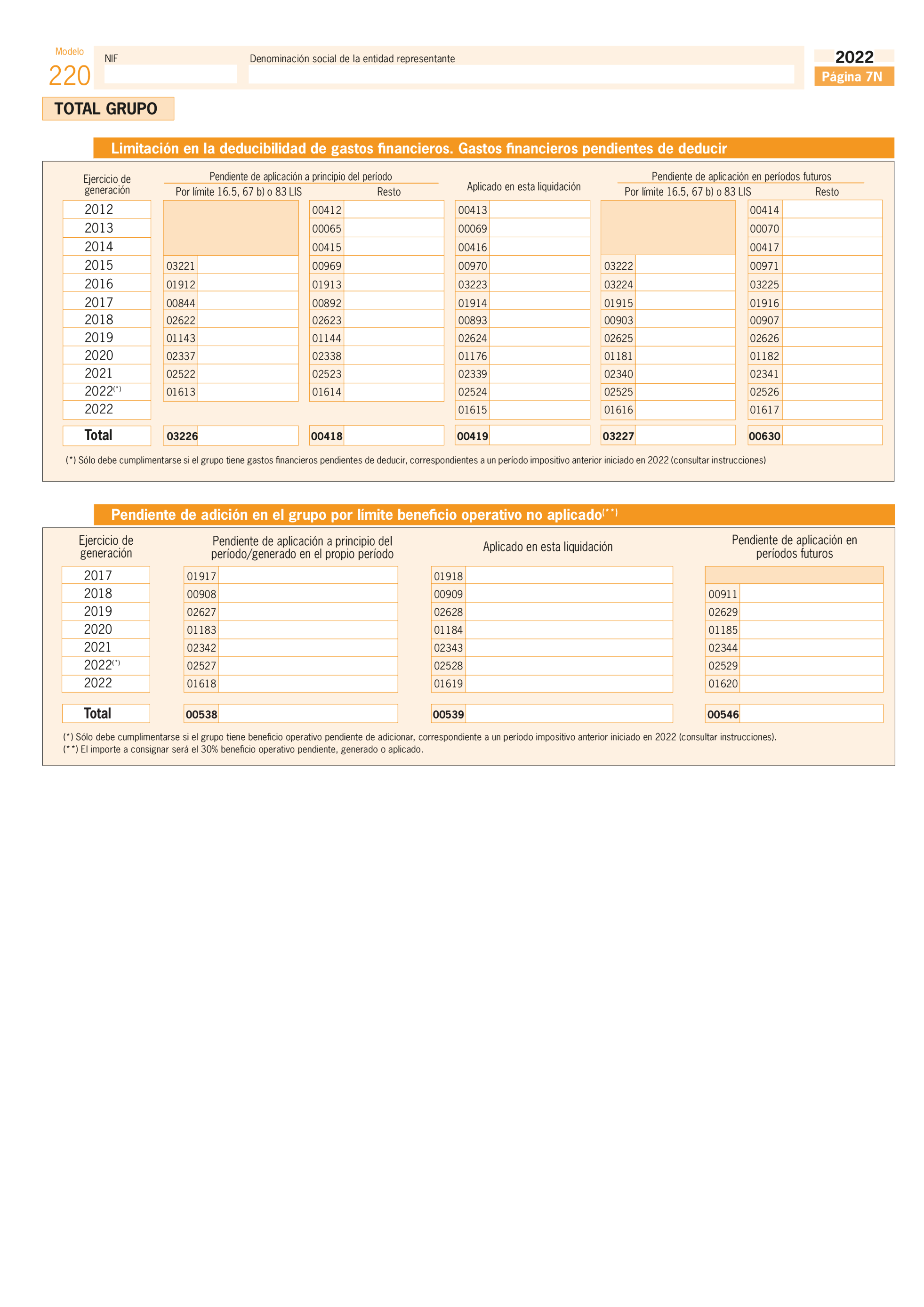

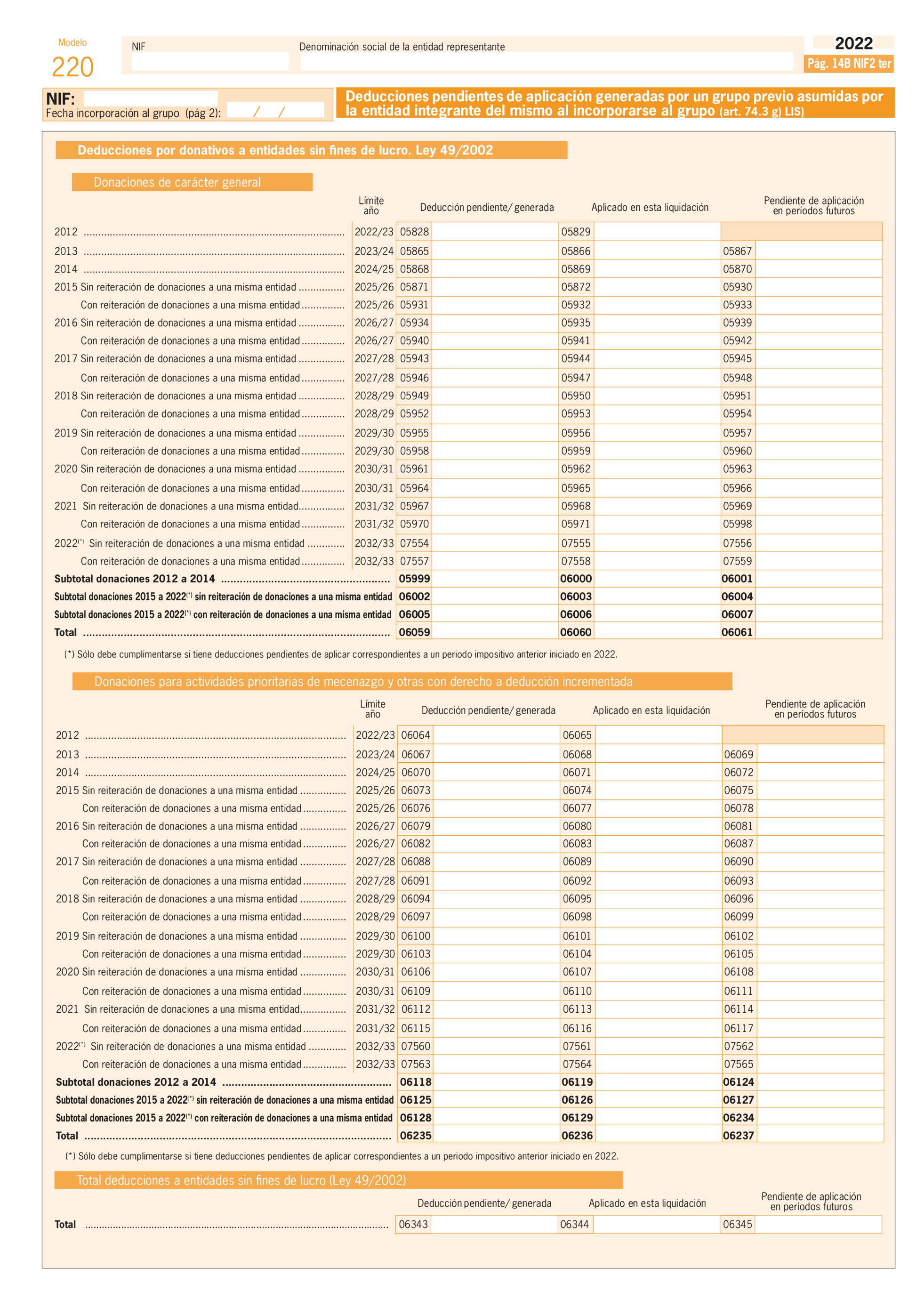

2.º Modelo 220: Declaración del Impuesto sobre Sociedades–Régimen de consolidación fiscal correspondiente a los grupos fiscales, que figura en el anexo II.

b) Documentos de ingreso o devolución:

1.º Modelo 200: Documento de ingreso o devolución del Impuesto sobre Sociedades, que figura en el anexo I. El número de justificante que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 200.

2.º Modelo 206: Documento de ingreso o devolución del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), que figura en el anexo I. El número de justificante que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 206.

3.º Modelo 220: Documento de ingreso o devolución del Impuesto sobre Sociedades-Régimen de consolidación fiscal, que figura en el anexo II. El número de justificante que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 220.

2. El Modelo 200, que figura como anexo I, es aplicable, con carácter general, a todos los contribuyentes del Impuesto sobre Sociedades y a todos los contribuyentes por el Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español) obligados a presentar y suscribir la declaración por cualquiera de estos impuestos.

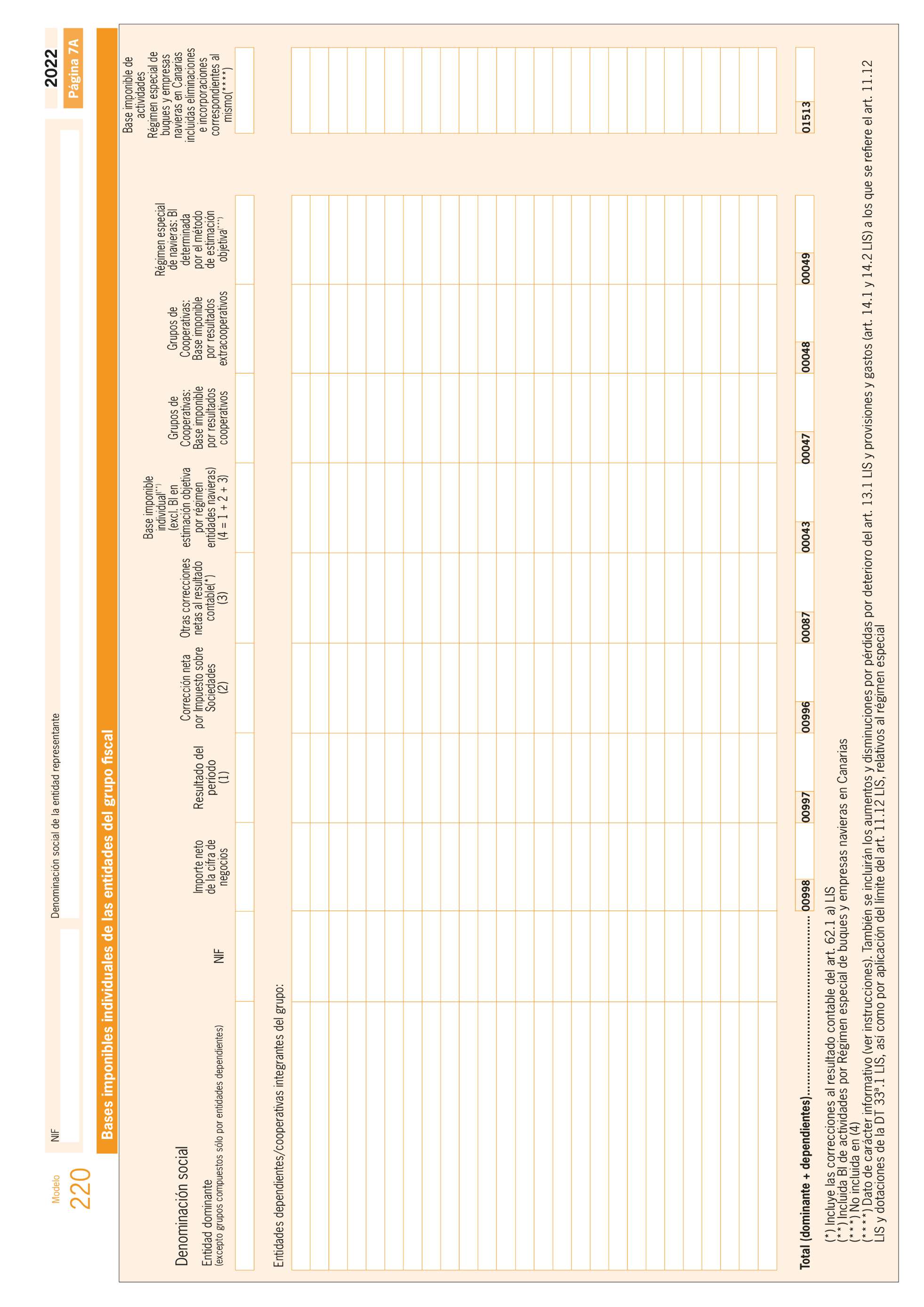

3. El Modelo 220, que figura como anexo II, es aplicable a los grupos fiscales, incluidos los de cooperativas, que tributen por el régimen fiscal especial establecido en el capítulo VI del título VII de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades y en el Real Decreto 1345/1992, de 6 de noviembre, por el que se dictan normas para la adaptación de las disposiciones que regulan la tributación sobre el beneficio consolidado a los grupos de sociedades de cooperativas, respectivamente.

4. Se aprueban los siguientes formularios previstos para suministrar información, consistentes en:

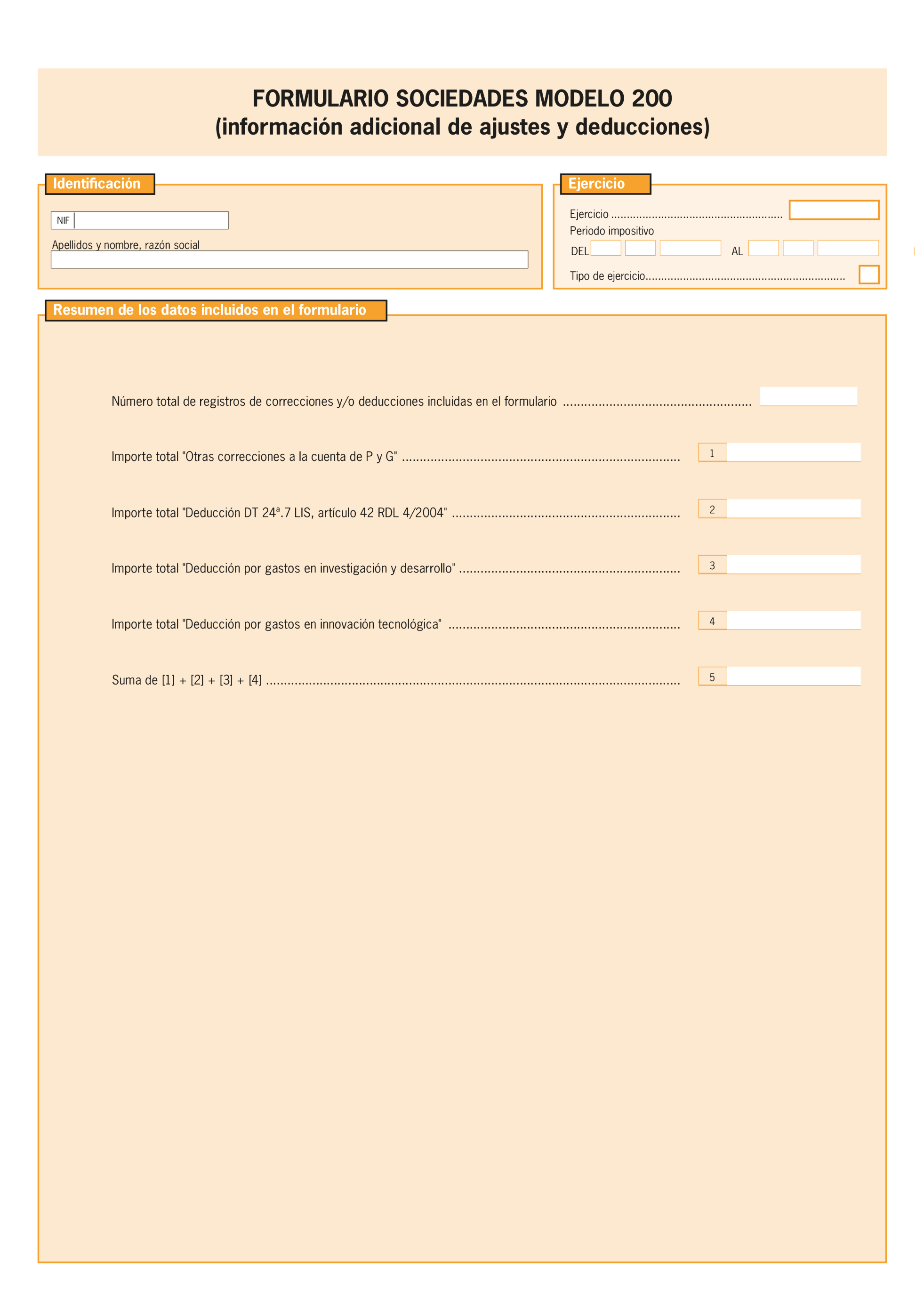

1.º Formulario de información adicional de ajustes y deducciones, que figura en el anexo III.

2.º Formulario de bonificaciones en la cotización a la Seguridad Social, que figura en el anexo IV.

3.º Formulario relacionado con la Reserva para inversiones en Canarias, que figura en el anexo V.

1. Las declaraciones del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), correspondientes a los Modelos 200, 220, así como los correspondientes documentos de ingreso o devolución, se presentarán de acuerdo con lo previsto en el apartado a) del artículo 2 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria, con las especialidades establecidas en los apartados siguientes de este artículo.

2. La declaración del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), Modelo 200, se presentará con arreglo al modelo aprobado en el artículo anterior de la presente orden, suscrito por el declarante o por el representante legal o representantes legales del mismo y debidamente cumplimentados todos los datos que le afecten de los recogidos en el modelo.

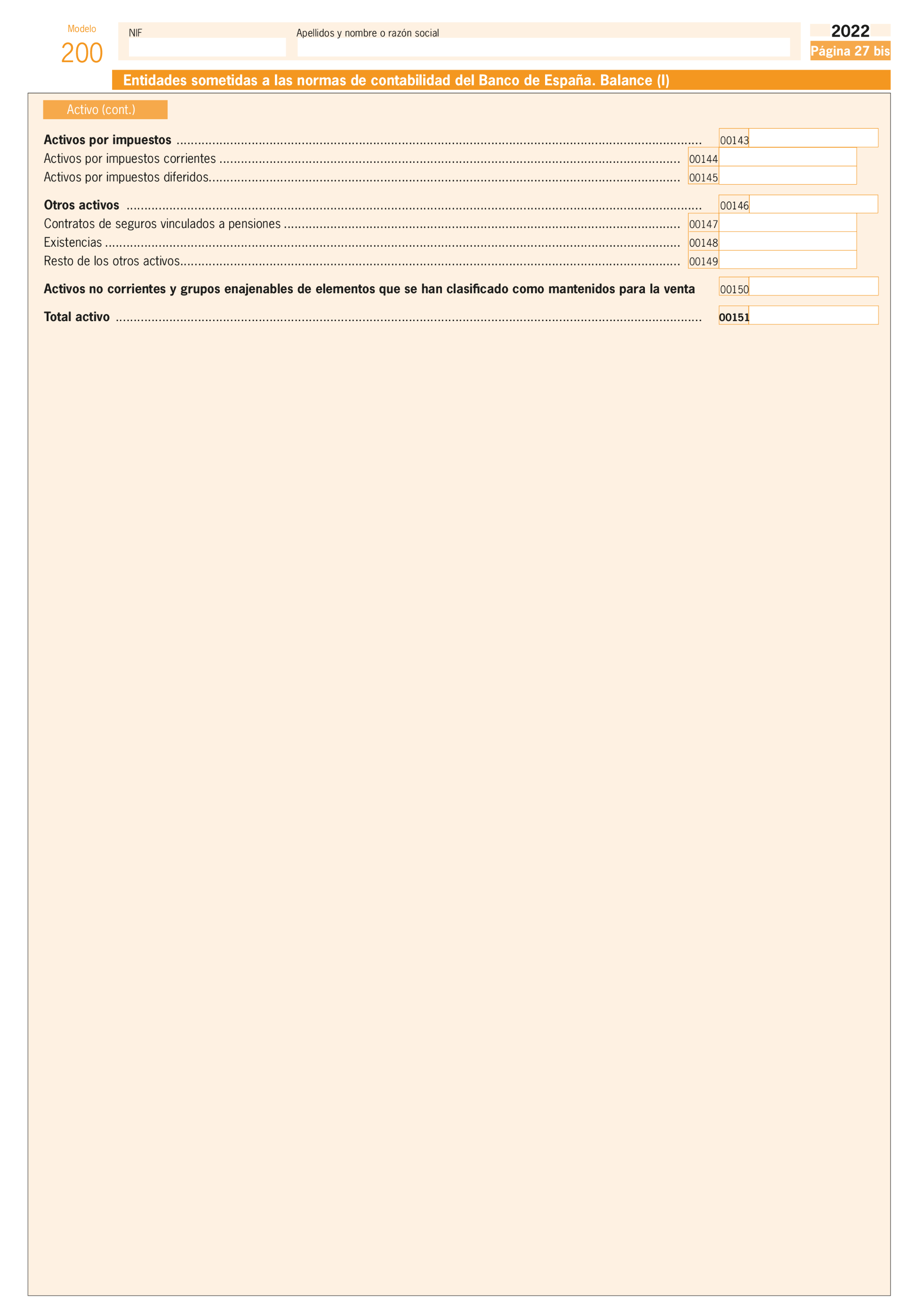

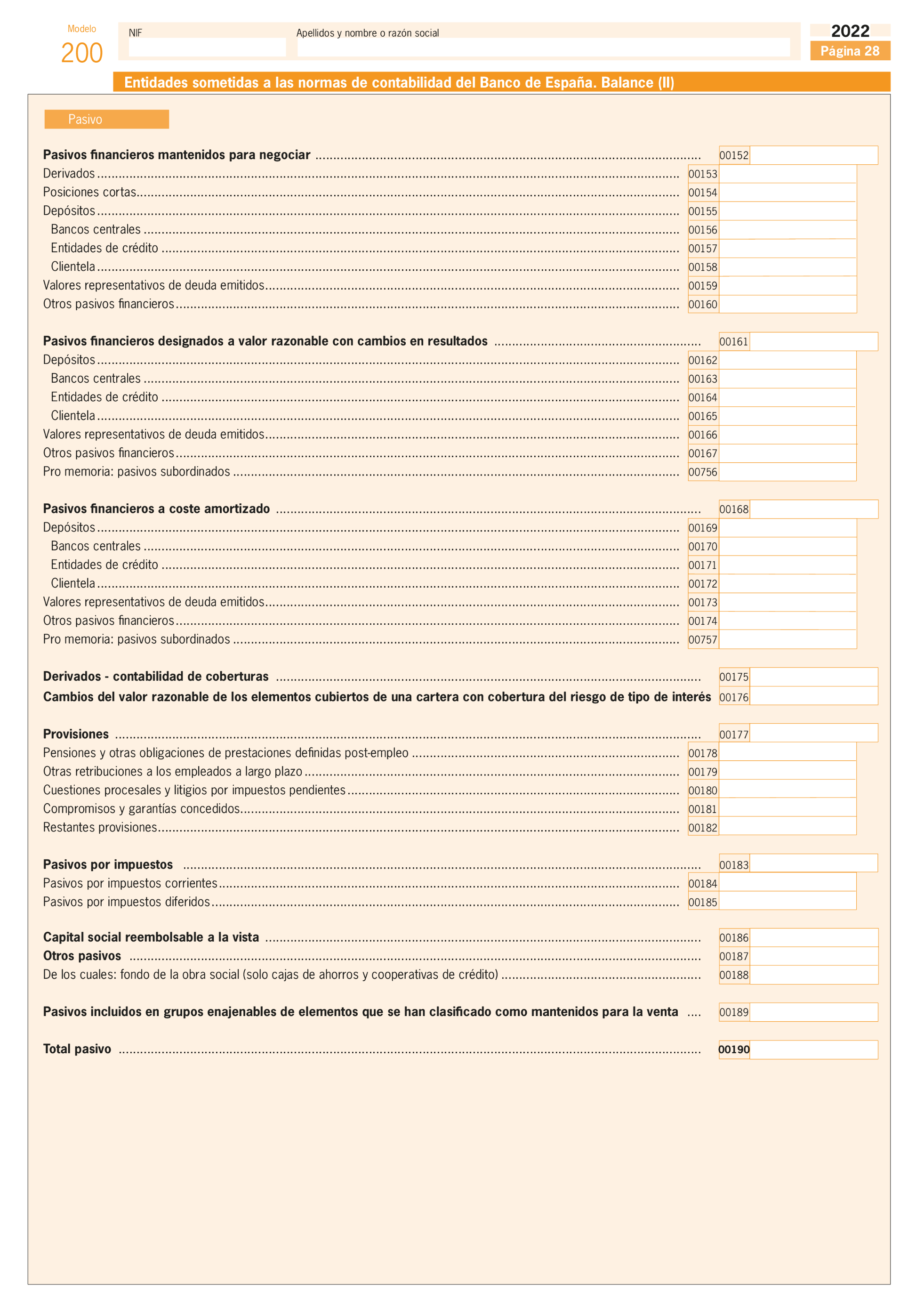

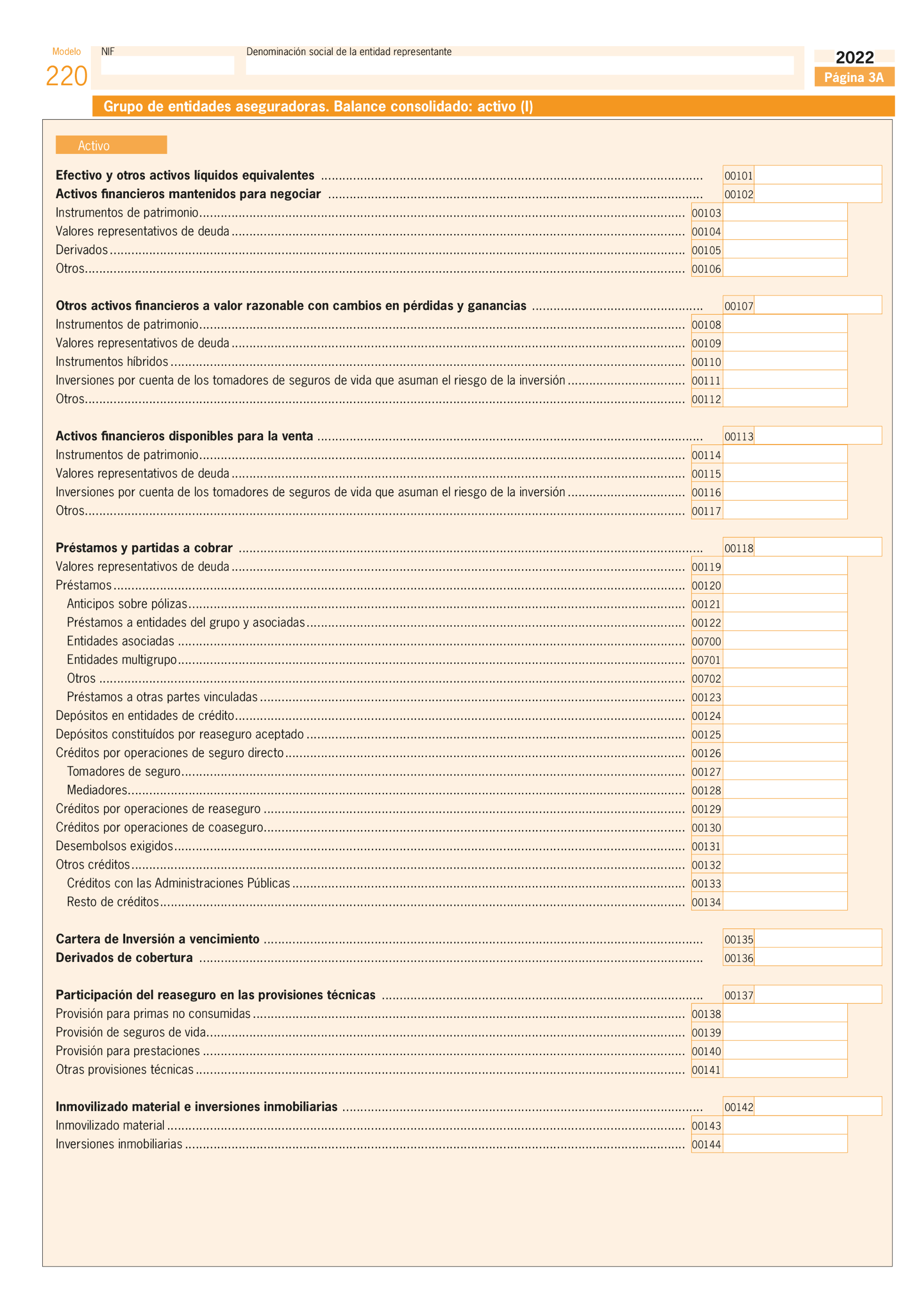

3. Los declarantes obligados a llevar su contabilidad de acuerdo con las normas establecidas por el Banco de España cumplimentarán los datos relativos al balance, cuenta de pérdidas y ganancias y estado de cambios en el patrimonio neto que, en el Modelo 200, se incorporan para estos declarantes, en sustitución de los que se incluyen con carácter general.

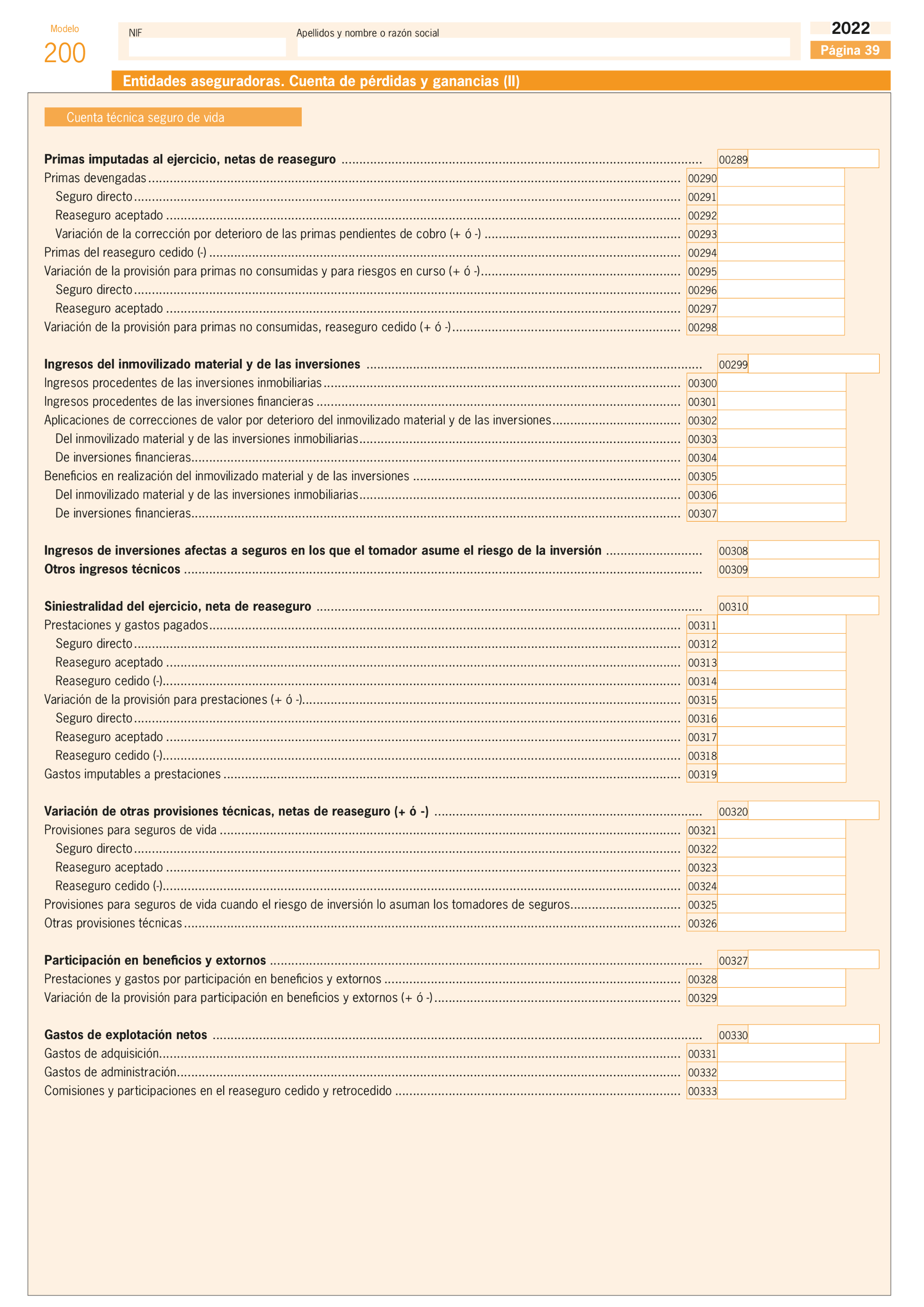

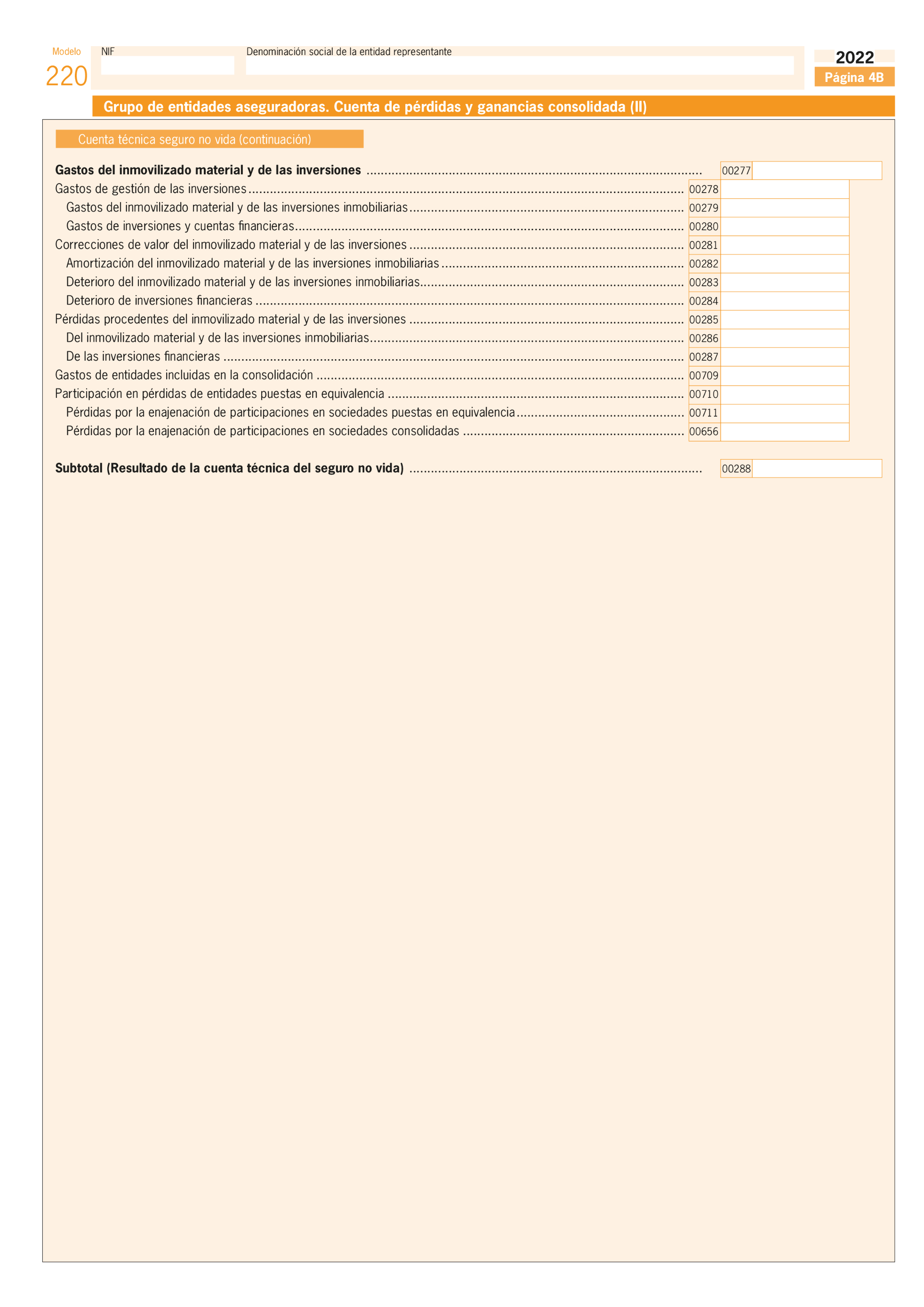

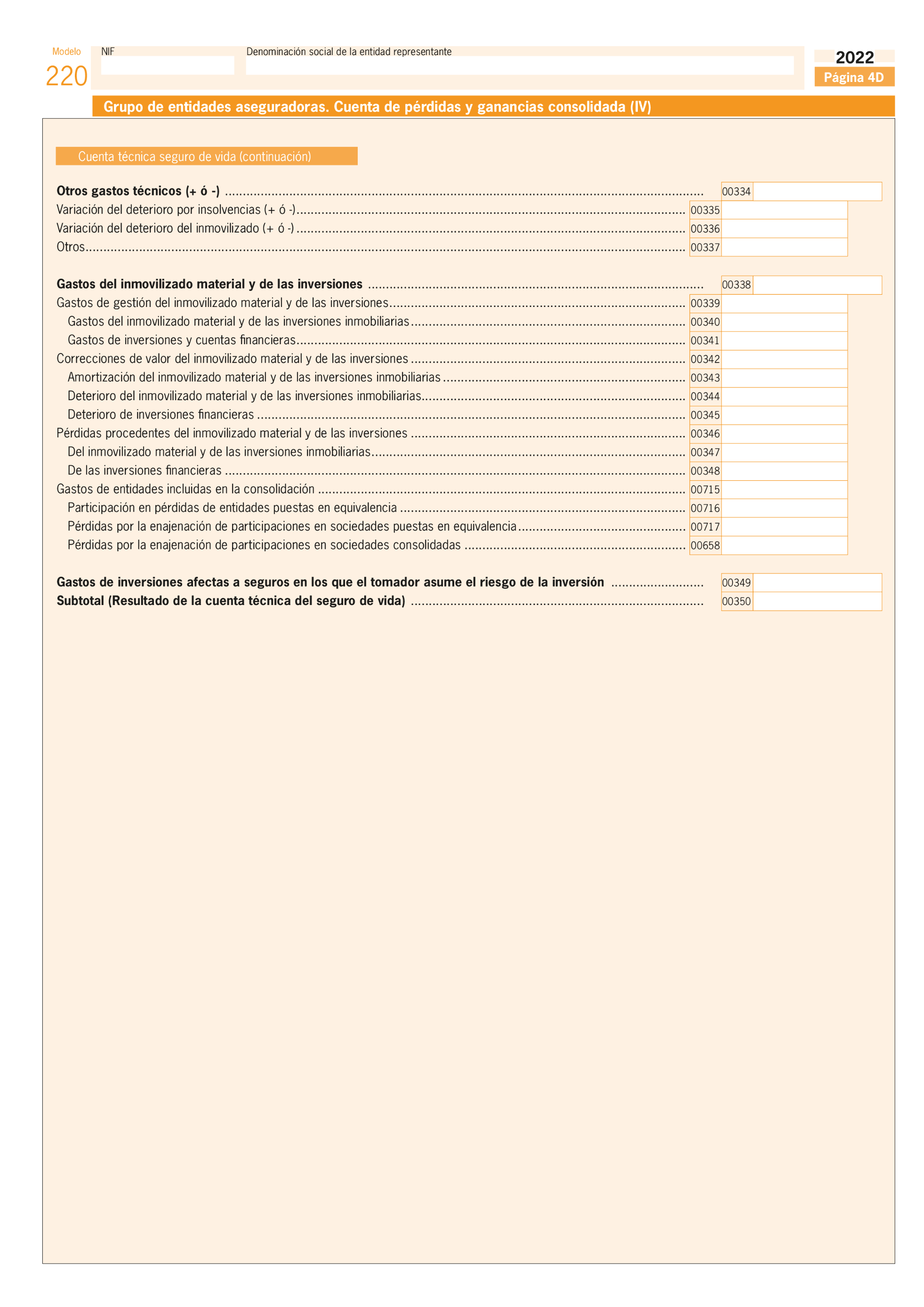

Asimismo, los declarantes a los que sea de aplicación obligatoria el Plan de Contabilidad de las entidades aseguradoras aprobado por el Real Decreto 1317/2008, de 24 de julio, cumplimentarán los datos relativos al balance, cuenta de pérdidas y ganancias y estado de cambios en el patrimonio neto que, en el Modelo 200, se incorporan para estos declarantes, en sustitución de los que se incluyen con carácter general.

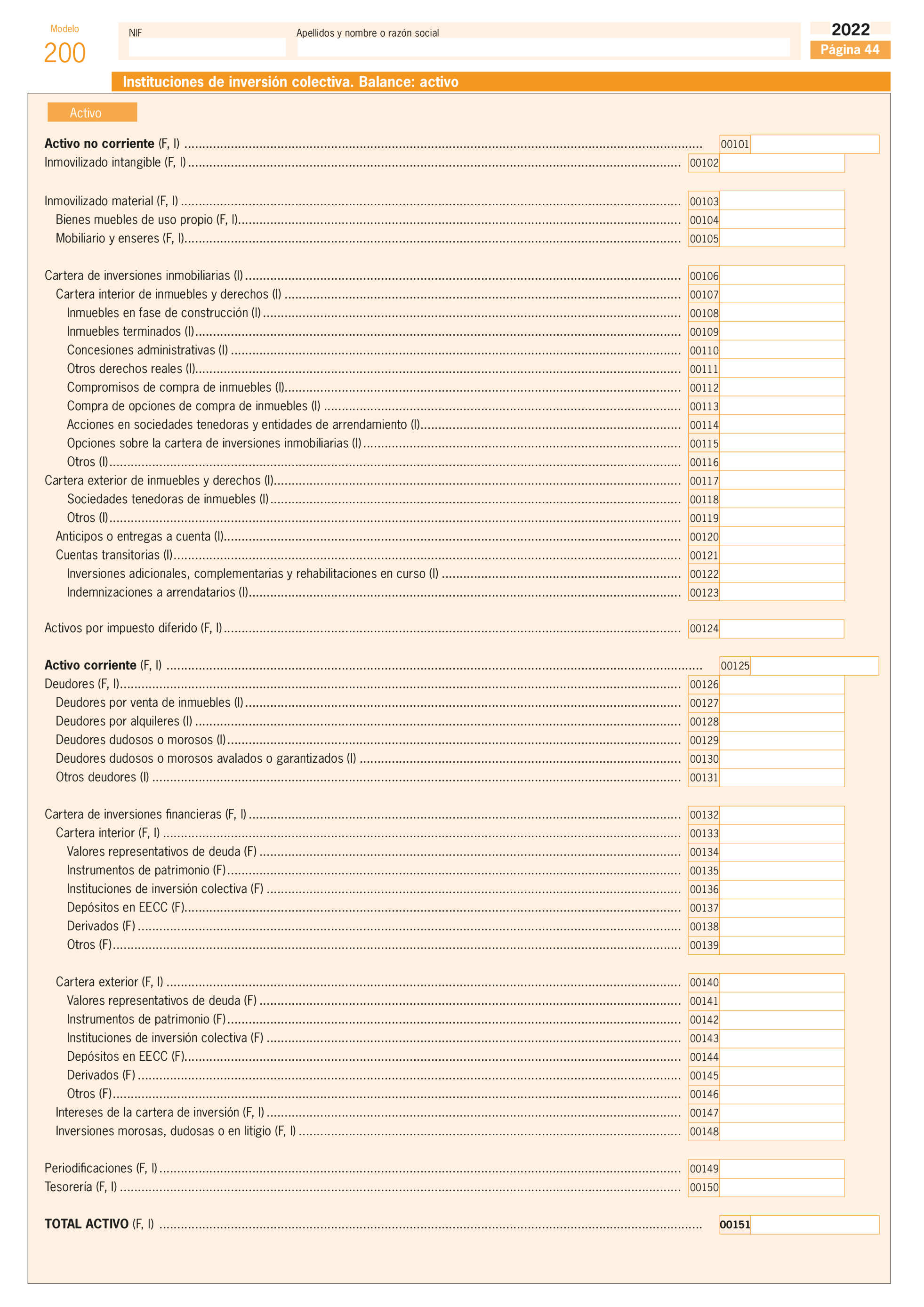

En relación con las instituciones de inversión colectiva, tanto financieras como inmobiliarias, se atenderá a lo previsto en la Circular 3/2008, de 11 de septiembre, de la Comisión Nacional del Mercado de Valores, sobre normas contables, cuentas anuales y estados de información reservada de las instituciones de inversión colectiva. Por consiguiente, estas instituciones también cumplimentarán los datos relativos al balance, cuenta de pérdidas y ganancias y estado de cambios en el patrimonio neto, en un apartado específico en sustitución de los que se incluyen con carácter general.

Los declarantes obligados a llevar su contabilidad conforme a la Orden EHA/1327/2009, de 26 de mayo, sobre normas especiales para la elaboración, documentación y presentación de la información contable de las sociedades de garantía recíproca, cumplimentarán los datos relativos al balance, cuenta de pérdidas y ganancias y estado de cambios en el patrimonio neto que, en el Modelo 200 se incorporan para estos declarantes, en sustitución de los que se incluyen con carácter general.

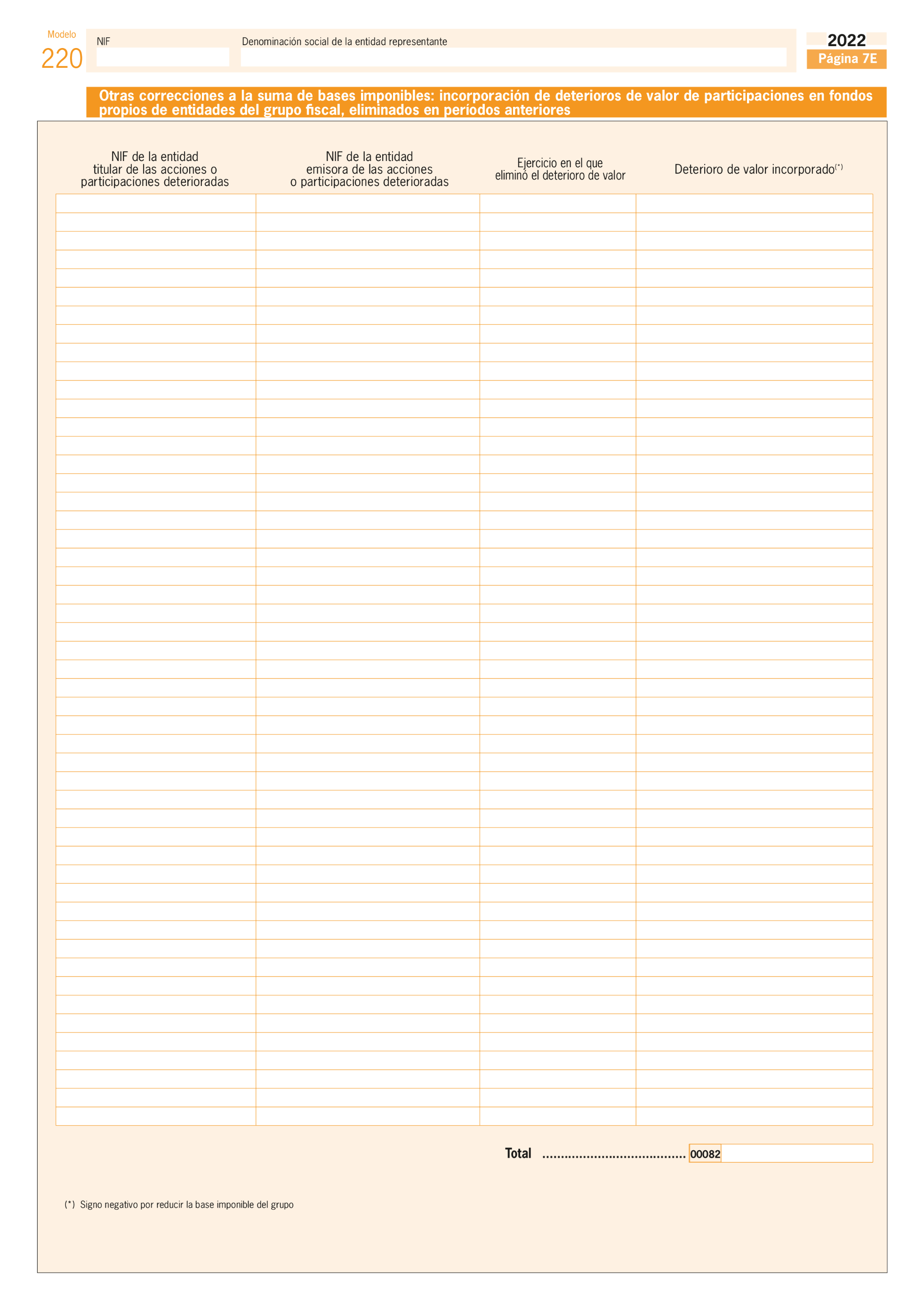

4. La presentación de las declaraciones del Impuesto sobre Sociedades correspondientes a los grupos fiscales, incluidos los de cooperativas, que tributen por el régimen de consolidación fiscal establecido en el capítulo VI del título VII de la Ley 27/2014, de 27 de noviembre y en el Real Decreto 1345/1992, de 6 de noviembre, respectivamente, Modelo 220, se efectuará de acuerdo a lo indicado en el apartado 1.

Las obligaciones tributarias que, de conformidad con lo dispuesto en el artículo 56.3 de la Ley 27/2014, de 27 de noviembre, deben cumplir cada una de las entidades que integran el grupo fiscal, se formularán en el Modelo 200 que será cumplimentado hasta cifrar los importes líquidos teóricos correspondientes a las respectivas entidades.

Para la determinación de la base imponible individual de las entidades integrantes del grupo fiscal, los requisitos y calificaciones para la determinación del resultado contable, así como los ajustes al mismo, se referirán al grupo fiscal. Asimismo, se deberá tener en cuenta que, de conformidad con el artículo 63 de la Ley 27/2014, de 27 de noviembre, el límite del ajuste al resultado contable por gastos financieros se referirá al grupo fiscal y no se incluirán la reserva de capitalización a que se refiere el artículo 25 de la Ley 27/2014, de 27 de noviembre, las dotaciones a que se refiere el artículo 11.12 de la Ley 27/2014, de 27 de noviembre, la compensación de bases imponibles negativas que hubieran correspondido a la entidad en régimen individual ni la reserva de nivelación a que se refiere el artículo 105 de la Ley 27/2014, de 27 de noviembre.

No obstante, para determinar los importes líquidos teóricos que corresponden a las entidades integrantes del grupo, se deberán tener en cuenta las eliminaciones e incorporaciones que correspondan a cada una de las mismas y las dotaciones del artículo 11.12 de la Ley 27/2014, de 27 de noviembre.

Estas entidades, en su Modelo 200, quedan exoneradas de cumplimentar los cuadros de consignación de importes, por períodos relativos a compensación de bases imponibles negativas, deducciones, reserva de capitalización, reserva de nivelación, limitación de gastos financieros del artículo 16 de la Ley 27/2014, de 27 de noviembre, dotaciones del artículo 11.12, activos por impuesto diferido y conversión en créditos exigibles frente a la Administración Tributaria del artículo 130 y disposición transitoria trigésima tercera de la Ley 27/2014, de 27 de noviembre, y compensación de cuotas.

Dichas declaraciones individuales se presentarán de acuerdo a lo indicado en el apartado 1.

En el caso anterior, las entidades representantes del grupo fiscal o entidades cabezas de grupos deberán hacer constar, en el apartado correspondiente del Modelo 220, el código seguro de verificación de cada una de las declaraciones individuales de las entidades integrantes del mismo.

5. El contribuyente deberá presentar por vía electrónica a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria a la que se puede acceder directamente a través de la siguiente dirección electrónica: https://sede.agenciatributaria.gob.es, los siguientes documentos debidamente cumplimentados:

a) Los contribuyentes del Impuesto sobre Sociedades que imputen en su base imponible determinadas rentas positivas obtenidas por entidades no residentes, según lo dispuesto en el artículo 100 de la Ley 27/2014, de 27 de noviembre, deberán presentar, además, los siguientes datos relativos a cada una de las entidades no residentes en territorio español:

1.º Nombre o razón social y lugar del domicilio social.

2.º Relación de administradores y lugar de su domicilio fiscal.

3.º Balance, cuenta de pérdidas y ganancias y memoria.

4.º Importe de la renta positiva que deba ser objeto de imputación en la base imponible.

5.º Justificación de los impuestos satisfechos respecto de la renta positiva que deba ser objeto de imputación en la base imponible.

b) Los contribuyentes por el Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español) incluirán, en su caso, la memoria informativa a que se refiere el artículo 18.1.b) del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo.

c) Los contribuyentes a quienes les haya sido aprobada una propuesta para la valoración previa de operaciones efectuadas entre personas o entidades vinculadas, presentarán el escrito a que hace referencia el artículo 28 del Reglamento del Impuesto sobre Sociedades aprobado por el Real Decreto 634/2015, de 10 de julio.

d) Cuando se realicen operaciones reguladas en el capítulo VII del título VII de la Ley 27/2014, de 27 de noviembre, en el caso de que ni la entidad adquirente ni la transmitente sean residentes en territorio español, los socios de la entidad transmitente siempre que sean residentes en territorio español deben presentar una comunicación según lo dispuesto en el artículo 48 del Reglamento del Impuesto sobre Sociedades, con el contenido al que se refiere el artículo 49 de dicho reglamento. Esta comunicación se realizará en el plazo previsto para presentación de las declaraciones o autoliquidaciones correspondientes a los socios de la entidad transmitente siempre que sean residentes en territorio español.

6. Cuando se haya consignado en la declaración una corrección al resultado de la cuenta de pérdidas y ganancias, como disminución, por importe igual o superior a 50.000 euros en el apartado correspondiente a «otras correcciones al resultado de la cuenta de pérdidas y ganancias» (casilla 00414 de la página 13 del modelo de declaración), el contribuyente, previamente a la presentación de la declaración, deberá describir la naturaleza del ajuste realizado a través del formulario que figura como anexo III.

7. Asimismo, previamente a la presentación de la declaración, se solicitará información adicional a través del formulario que figura como anexo III, cuando el importe de la deducción generada en el ejercicio (con independencia de que se aplique o quede pendiente para ejercicios futuros) sea igual o superior a 50.000 euros en las siguientes deducciones:

a) Deducción por reinversión de beneficios extraordinarios (apartado 7 de la disposición transitoria vigésima cuarta de la Ley 27/2014, de 27 de noviembre, correspondiente a la casilla 00696 de la página 16 del modelo de declaración): se deberán identificar los bienes transmitidos y los bienes en los que se materializa la inversión.

b) Deducción por actividades de investigación y desarrollo e innovación tecnológica (artículo 35 de la Ley 27/2014, de 27 de noviembre, correspondiente a las casillas 00798 y 00096 de la página 17 del modelo de declaración): se deberán identificar las inversiones y gastos que originan el derecho a la deducción.

8. Para la presentación de los modelos de declaración, las pequeñas y medianas empresas, en los supuestos en que además del régimen de deducción por actividades de investigación y desarrollo e innovación tecnológica establecido en el artículo 35 de la Ley 27/2014, de 27 de noviembre, hayan podido aplicar la bonificación en la cotización a la Seguridad Social, previamente deberán cumplimentar el formulario aprobado en el anexo IV.

De acuerdo con el artículo 8 del Real Decreto 475/2014, de 13 de junio, sobre bonificaciones en la cotización a la Seguridad Social del personal investigador, en estos casos se debe presentar una memoria anual de actividades y proyectos ejecutados e investigadores afectados por la bonificación.

La memoria anual de actividades y proyectos ejecutados se recogerá en el anexo IV, donde deberá identificarse el proyecto o actividad, la fecha de inicio y de finalización de estos, el importe total de los mismos, así como el que corresponda con las cotizaciones bonificadas y con el importe de deducciones en el Impuesto sobre Sociedades.

La memoria anual de investigadores se recogerá asimismo en el anexo IV, donde se deberá identificar el proyecto o actividad, los nombres y apellidos de los investigadores, así como los números de identificación fiscal, de afiliación a la Seguridad Social y los importes de cotizaciones bonificadas y deducciones en el Impuesto sobre Sociedades.

9. Para la presentación de los modelos de declaración, los contribuyentes que lleven a cabo inversiones anticipadas que se consideren como materialización de la reserva para inversiones en Canarias realizadas con cargo a dotaciones de dicha reserva, previamente deberán cumplimentar el formulario aprobado en el anexo V.

De acuerdo con el apartado 11 del artículo 27 de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias, en el caso de que se lleven a cabo inversiones anticipadas, su materialización como Reserva para inversiones en Canarias y su sistema de financiación se comunicarán conjuntamente con la declaración del Impuesto sobre Sociedades o del Impuesto sobre la Renta de no Residentes del período impositivo en que se realicen las inversiones anticipadas.

10. Para la presentación de los modelos de declaración en los supuestos en que, de acuerdo con lo dispuesto en el Concierto Económico con la Comunidad Autónoma del País Vasco, aprobado por la Ley 12/2002, de 23 de mayo, o en el Convenio Económico entre el Estado y la Comunidad Foral de Navarra, aprobado por la Ley 28/1990, de 26 de diciembre, el declarante se encuentre sometido a la normativa del Estado o el grupo fiscal se encuentre sujeto al régimen de consolidación fiscal correspondiente a la Administración del Estado y deban tributar conjuntamente a ambas Administraciones, estatal y foral, se seguirán las siguientes reglas:

a) Para la declaración a presentar ante la Administración del Estado la forma y lugar de presentación serán los que correspondan, según el modelo de que se trate, de los que se regulan en la presente orden. Para la declaración a presentar ante las Diputaciones Forales del País Vasco o ante la Comunidad Foral de Navarra, la forma y lugar serán los que correspondan de acuerdo con la normativa foral correspondiente, debiéndose efectuar, ante cada una de dichas Administraciones, el ingreso o solicitar la devolución que, por aplicación de lo dispuesto en los artículos 18 y 20 del Concierto Económico con la Comunidad Autónoma del País Vasco y los artículos 22 y 27 del Convenio entre el Estado y la Comunidad Foral de Navarra, proceda, utilizando los documentos de ingreso y devolución aprobados por la normativa foral, sin perjuicio de que, en su caso, se puedan presentar los modelos de declaración aprobados en el artículo 1.1.a).

b) En el caso de los grupos fiscales, las sociedades integrantes del grupo presentarán electrónicamente a través del Modelo 200, a su vez, la documentación regulada en el artículo 2.5 de la presente orden, ante cada una de dichas Administraciones tributarias, estatal o foral, de acuerdo con sus normas de procedimiento.

1. Los contribuyentes o las entidades representantes del grupo fiscal cuyo período impositivo haya finalizado el 31 de diciembre de 2022, podrán utilizar como medio de pago de las deudas tributarias resultantes de la misma la domiciliación bancaria en la entidad de depósito que actúe como colaboradora en la gestión recaudatoria (banco, caja de ahorro o cooperativa de crédito), sita en territorio español en la que se encuentre abierta a su nombre la cuenta en la que se domicilia el pago.

2. La domiciliación bancaria a que se refiere el párrafo anterior podrá realizarse desde el día 1 de julio hasta el 20 de julio de 2023, ambos inclusive.

3. La Agencia Estatal de Administración Tributaria comunicará la orden u órdenes de domiciliación bancaria del contribuyente o de la entidad representante o entidad cabeza de grupo a la Entidad colaboradora señalada, la cual procederá, en la fecha en que se le indique, que coincidirá con el último día de pago en periodo voluntario, a cargar en cuenta el importe domiciliado, ingresándolo en la cuenta restringida de colaboración en la recaudación de los tributos. Posteriormente, la citada entidad remitirá al contribuyente justificante del ingreso realizado, de acuerdo con las especificaciones recogidas en el artículo 3.2 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, que servirá como documento acreditativo del ingreso efectuado en el Tesoro Público.

4. Las personas o entidades autorizadas a presentar por vía electrónica declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en los artículos 79 a 81 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende esta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios, podrán, por esta vía, dar traslado de las órdenes de domiciliación que previamente les hayan comunicado los terceros a los que representan.

5. En todo caso, los pagos se entenderán realizados en la fecha de cargo en cuenta de las domiciliaciones, considerándose justificante del ingreso realizado el que a tal efecto expida la entidad de depósito en los términos señalados en el apartado 3.

6. En el supuesto de que se haya optado por el fraccionamiento por quintas partes anuales iguales del pago de la deuda tributaria resultante de la aplicación de lo dispuesto en el artículo 19 apartado 1 de la Ley 27/2014, de 27 de noviembre, el pago del importe del primer fraccionamiento se ingresará junto con el resultado de la declaración del impuesto correspondiente al período impositivo concluido con ocasión del cambio de residencia.

1. Los contribuyentes del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes deberán presentar por medios electrónicos las declaraciones correspondientes a estos Impuestos, con sujeción a la habilitación y las condiciones establecidas en el artículo 6 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

2. No obstante, las declaraciones que se deban presentar ante la Administración del Estado por contribuyentes sometidos a la normativa foral podrán utilizar o bien los Modelos 200 y 220 aprobados en la presente orden efectuando su presentación por vía electrónica, o bien, el modelo aprobado por la normativa foral correspondiente. En caso de presentar el modelo aprobado por la normativa foral, deberán utilizarse los documentos de ingreso o devolución que se aprueban en los anexos I y II de la presente orden que podrán obtenerse en la Sede electrónica de la Agencia Estatal de Administración Tributaria, a la que se puede acceder directamente a través de la siguiente dirección electrónica: https://sede.agenciatributaria.gob.es.

Para la obtención de las declaraciones que deban presentarse ante las Diputaciones Forales del País Vasco y la Comunidad Foral de Navarra, mencionadas en el artículo 2.10, los contribuyentes podrán conectarse a la Sede electrónica de la Agencia Estatal de Administración Tributaria a la que se puede acceder directamente a través de la siguiente dirección electrónica https://sede.agenciatributaria.gob.es y, dentro del apartado «Mis expedientes» en «Mi área personal», seleccionar la declaración presentada ante la Administración del Estado e imprimir un ejemplar de la misma, utilizando como documento de ingreso o devolución el que corresponda de los aprobados por las Diputaciones Forales del País Vasco y por la Comunidad Foral de Navarra.

1. La presentación electrónica por Internet de las declaraciones del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, se efectuará de acuerdo con lo establecido en los artículos 7 a 11, ambos inclusive, de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

2. Previamente a la presentación de la declaración por vía electrónica por Internet, los contribuyentes deberán haber presentado, en su caso, la información adicional a la que se refieren los apartados 6 a 9 del artículo 2, haciendo uso de los formularios específicos que se han definido para ello, y que el contribuyente deberá presentar por vía electrónica con anterioridad a la presentación de la declaración.

En todos los casos anteriores, deberá conectarse a la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet (https://sede.agenciatributaria.gob.es), y dentro de «Información y gestiones» seleccionar la opción de «Impuesto sobre Sociedades», para después elegir dentro de «Gestiones destacadas», «Todas las gestiones» y seleccionar el concepto fiscal oportuno y los trámites correspondientes del procedimiento asignado a los Modelos 200 y 206.

También podrá accederse a la cumplimentación de estos formularios a través de un enlace o «link» que conectará con la Sede electrónica desde el formulario de ayuda (Sociedades web).

3. Cuando, habiéndose presentado la declaración por vía electrónica, los contribuyentes deban acompañar a la misma cualquier documentación, solicitudes o manifestaciones de opciones no contempladas expresamente en el propio modelo de declaración, en particular los señalados en las letras a), b), c) y d) del apartado 5 del artículo 2, y en aquellos casos en los que habiendo presentado la declaración por la citada vía, la declaración resulte a devolver y se solicite la devolución mediante cheque del Banco de España, dichos documentos, solicitudes o manifestaciones se presentarán en el registro electrónico de la Agencia Estatal de Administración Tributaria, para lo cual el declarante o presentador deberá conectarse a la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet (https://sede.agenciatributaria.gob.es), y dentro de «Información y gestiones» seleccionar la opción de «Impuesto sobre Sociedades», para después elegir dentro de «Gestiones destacadas», «Todas las gestiones» y seleccionar «Presentar documentación», «Aportar documentación complementaria».

4. No obstante lo anterior, los contribuyentes o las sociedades representantes del grupo fiscal o entidades cabezas de grupos que se encuentren acogidos al sistema de cuenta corriente en materia tributaria deberán tener en cuenta el procedimiento establecido en la Orden de 22 de diciembre de 1999, por la que se establece el procedimiento para la presentación telemática de las declaraciones-liquidaciones que generen deudas o créditos que deban anotarse en la cuenta corriente en materia tributaria.

1. De acuerdo con lo dispuesto en el artículo 124.1 de la Ley 27/2014, de 27 de noviembre, el modelo 200 de declaración del Impuesto sobre Sociedades, aprobado en el artículo 1 de la presente orden, se presentará en el plazo de los 25 días naturales siguientes a los seis meses posteriores a la conclusión del período impositivo.

Los contribuyentes cuyo plazo de declaración se hubiera iniciado con anterioridad a la entrada en vigor de la presente orden, conforme a lo dispuesto en el párrafo anterior, deberán presentar la declaración dentro de los veinticinco días naturales siguientes a la entrada en vigor de esta misma orden, salvo que hubieran optado por presentar la declaración utilizando los modelos contenidos en la Orden HFP/379/2022, de 28 de abril, que aprobó los Modelos 200 y 220 aplicables a los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2021, en cuyo caso el plazo de presentación será el señalado en el párrafo anterior.

2. De acuerdo con lo dispuesto en los artículos 21 y 38 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, el Modelo 206 de declaración del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), se presentará en el plazo de los veinticinco días naturales siguientes a los seis meses posteriores a la conclusión del período impositivo.

No obstante lo anterior, cuando de conformidad con lo establecido en el artículo 20.2 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, se entienda concluido el período impositivo por el cese en la actividad de un establecimiento permanente o, de otro modo, se realice la desafectación de la inversión en su día efectuada respecto del establecimiento permanente, así como en los supuestos en que el establecimiento permanente traslade su actividad al extranjero, se produzca la transmisión del establecimiento permanente a otra persona física o entidad, aquellos en que la casa central traslade su residencia, y cuando fallezca el titular del establecimiento permanente, la presentación de la declaración deberá realizarse en los veinte primeros días naturales de los meses de abril, julio, octubre y enero, atendiendo al trimestre en que se produzca alguna de las circunstancias anteriormente mencionadas que motivan la conclusión anticipada del período impositivo, siendo el mencionado plazo independiente del resultado de la autoliquidación a presentar.

Asimismo, las entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, en el caso de que concluya el período impositivo por alguno de los supuestos regulados en el artículo 20.2 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, deberán presentar la declaración en los veinte primeros días naturales de los meses de abril, julio, octubre o enero, atendiendo al trimestre en el que se produzca el cese.

Los contribuyentes a que se refiere este apartado, cuyo plazo de declaración se hubiera iniciado con anterioridad a la fecha de entrada en vigor de la presente orden, deberán presentar la declaración dentro de los veinticinco días naturales siguientes a dicha fecha, salvo que hubieran optado por presentar la declaración utilizando los modelos y de acuerdo con el procedimiento contenido en la Orden HFP/379/2022, de 28 de abril, anteriormente citada, en cuyo caso el plazo de presentación será en los veinte primeros días naturales de los meses de abril, julio, octubre o enero, atendiendo al trimestre en el que se produzca cualquiera de los supuestos mencionados anteriormente.

3. De acuerdo con lo dispuesto en el artículo 75.2 de la Ley 27/2014, de 27 de noviembre, el Modelo 220 de declaración aprobado en el artículo 1 de la presente orden, se presentará dentro del plazo correspondiente a la declaración en régimen de tributación individual de la entidad representante del grupo fiscal o entidad cabeza de grupo.

La presente orden entrará en vigor el día 1 de julio de 2023.

Madrid, 22 de mayo de 2023.–La Ministra de Hacienda y Función Pública, María Jesús Montero Cuadrado.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid