FONDO FIDUCIARIO ACP

COMPARTIMENTO DE LOS ESTADOS MIEMBROS

ACUERDO DE CONTRIBUCIÓN

REINO DE ESPAÑA

El presente Acuerdo de Contribución (en lo sucesivo, el «Acuerdo de Contribución») se celebra entre el Reino de España (el «Contribuyente») y el Banco Europeo de Inversiones (en lo sucesivo, el «Banco» o el «BEI»), denominados conjuntamente las «Partes».

Considerando lo siguiente:

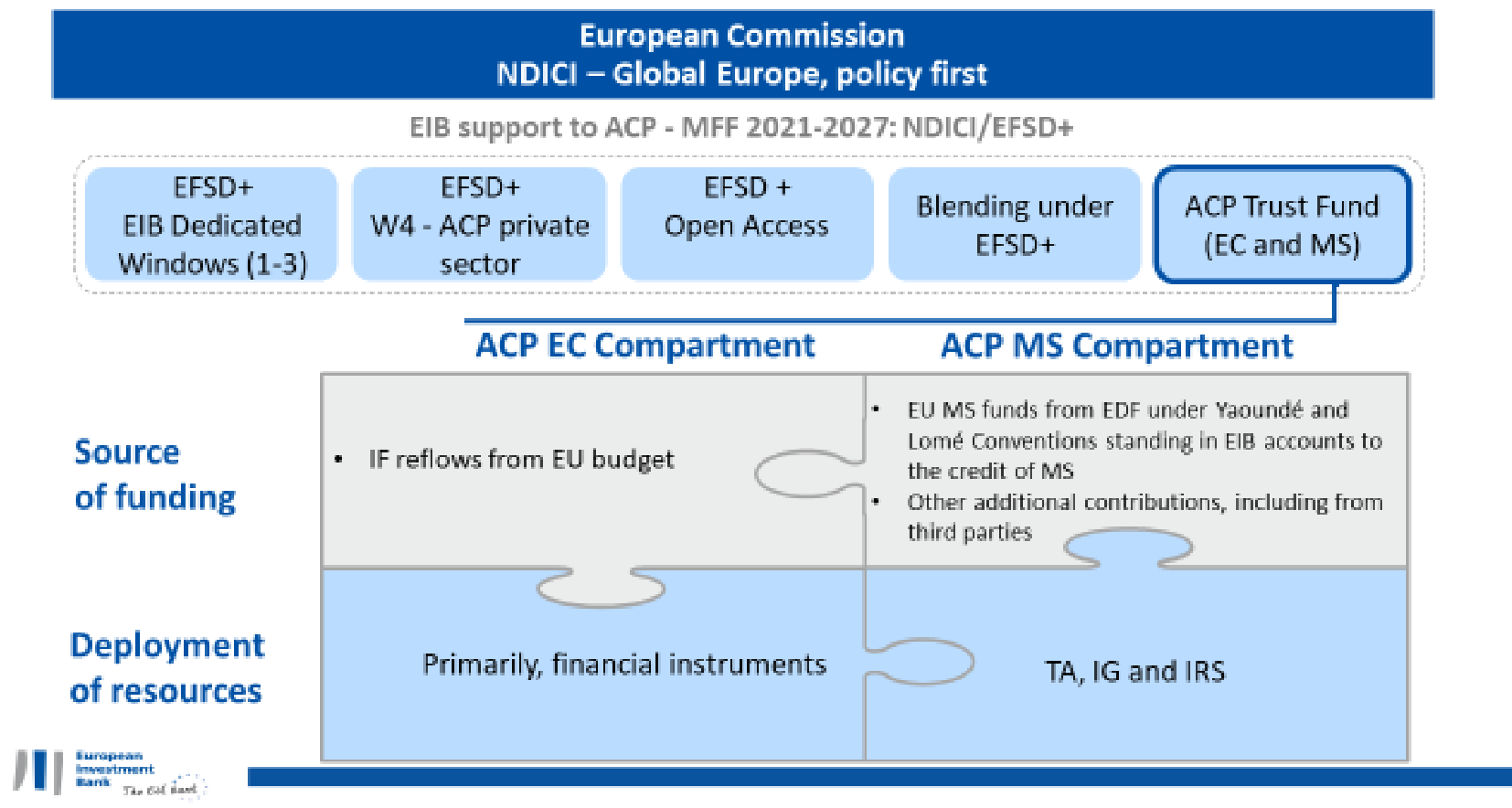

(1) El 15 de diciembre de 2021, el Consejo de Administración del Banco aprobó la creación del Fondo Fiduciario ACP, gestionado por el Banco en el marco del Instrumento de Vecindad, Cooperación al Desarrollo y Cooperación Internacional - Europa Global («IVDCI - Europa Global») y del Fondo Europeo de Desarrollo Sostenible Plus («FEDS+»), y compuesto por un mínimo de dos compartimentos, a saber, uno para recibir la contribución de la UE procedente de los reflujos del Instrumento de Ayuda a la Inversión ACP y otro para recibir las contribuciones de los Estados miembros interesados efectuadas con cargo a los fondos de los Estados miembros procedentes, a su vez, de anteriores mandatos ACP, depositados en cuentas gestionadas por el Banco, y/u otras contribuciones de los Estados miembros («Fondo Fiduciario ACP»).

(2) El 6 de abril de 2022, el Consejo Operativo Regional del FEDS+ aprobó los principales elementos del Fondo Fiduciario ACP.

(3) El 3 de marzo de 2023, la Unión Europea, representada por la Comisión Europea, y el Banco firmaron un acuerdo de contribución relativo al compartimento de la UE del Fondo Fiduciario ACP («Fondo Fiduciario ACP - Compartimento CE»).

(4) El 12 de julio de 2023, el Consejo de Administración del Banco aprobó nuevos detalles sobre el compartimento de los Estados miembros del Fondo Fiduciario ACP.

(5) El Contribuyente desea contribuir al compartimento de los Estados miembros del Fondo Fiduciario ACP con una cantidad determinada de los fondos que actualmente tiene depositados en el Banco para operaciones de capital-riesgo, en virtud de los Convenios de Yaundé y Lomé.

(6) En particular, el Contribuyente tiene depositadas en el Banco cantidades destinadas a operaciones de capital-riesgo en el marco de: i) los Convenios de Yaundé I - Lomé IVbis, en virtud de los cuales el Banco recibió el mandato de gestionar préstamos y operaciones de capital-riesgo financiados con los recursos de determinados Estados miembros depositados en cuentas especiales (las «cuentas especiales»); y ii) recursos procedentes de cantidades no asignadas y/o no utilizadas de los 6.º, 7.º y 8.º Fondos Europeos de Desarrollo («FED»), puestas a disposición del BEI para financiar operaciones de capital-riesgo en los países ACP (los «recursos adicionales»).

(7) Mediante el presente Acuerdo de Contribución las Partes desean documentar las condiciones por las que se regirá la contribución del Contribuyente al compartimento de los Estados miembros del Fondo Fiduciario ACP, así como los acuerdos conexos, entre ellos, los relativos a la representación del Contribuyente en el Comité de Contribuyentes, el periodo durante el cual podrán aprobarse operaciones en el marco del Fondo, y el procedimiento aplicable al saldo pendiente en caso de terminación del Fondo.

Se acuerda lo siguiente:

1. Se hace referencia a los artículos 3.1 y 3.2 del Reglamento de la Plataforma de Asociación de Fondos, y a las disposiciones que, en su caso, los modifiquen o sustituyan (el «Reglamento de la Plataforma»). A los efectos del presente Acuerdo de Contribución, por «Fondo» se entenderá el compartimento de los Estados miembros del Fondo Fiduciario ACP.

2. El Contribuyente aporta al Fondo una contribución de 9.000.000 EUR (nueve millones de euros), que el Banco acepta, procedente de la participación del Contribuyente en el saldo de efectivo de los recursos adicionales (la «Contribución»).

Sin perjuicio de lo dispuesto en el artículo 6 del presente Acuerdo de Contribución, el Banco transferirá la Contribución de la cuenta de recursos adicionales a la cuenta del Fondo en la fecha que el propio Banco comunique por escrito al Contribuyente.

3. Los términos entrecomillados en el presente Acuerdo de Contribución tendrán, salvo que en él se definan de otro modo, el significado que les confiere el Reglamento de la Plataforma, que figura en el apéndice 1, y la Descripción del Fondo (la «Descripción del Fondo»), que figura len el apéndice 2. Los apéndices 1 y 2 serán parte integrante del presente Acuerdo de Contribución.

4. La Contribución se destinará a financiar las actividades y los instrumentos recogidos en la Descripción del Fondo, y el Banco la asignará, administrará y gestionará en nombre del Contribuyente de conformidad con lo dispuesto en el presente Acuerdo de Contribución, incluido el Reglamento de la Plataforma.

5. Para que no haya lugar a dudas, conviene aclarar que no es intención de las Partes crear ningún fideicomiso o instrumento jurídico semejante en el marco de la Plataforma y que este Acuerdo de Contribución no lo establece.

6. La Contribución se efectuará, una vez suscrito el presente Acuerdo de Contribución, mediante transferencia bancaria a la cuenta del Fondo desde las cuentas a nombre del Contribuyente que estén asignadas a la Contribución en los libros contables del Banco. El presente Acuerdo de Contribución faculta al Banco a efectuar dicha transferencia. El Banco anotará la Contribución en una cuenta abierta para el Fondo en sus libros contables, y asignará, administrará y gestionará la Contribución conforme a las disposiciones del Reglamento de la Plataforma y la Descripción del Fondo.

7. Las notificaciones, solicitudes y demás comunicaciones que deban efectuarse con arreglo al presente Acuerdo de Contribución se realizarán por escrito y se enviarán por servicio de mensajería o por correo electrónico a la dirección de las Partes que se indica a continuación, o a la que estas se notifiquen oportunamente por escrito. Las notificaciones también podrán enviarse mediante una plataforma digital segura.

En el caso del Contribuyente:

A la atención de: Sra. D.ª Eva Granados. Secretaria de Estado de Cooperación Internacional. Ministerio de Asuntos Exteriores, Unión Europea y Cooperación de España.

Dirección: Plaza del Marqués de Salamanca, 8. 28071 Madrid (España).

Correo electrónico: dgpoldes@maec.es / economiaue@economia.gob.es

En el caso del BEI: Banco Europeo de Inversiones.

A la atención de: Jefe de la División. Cofinanciación y asociaciones, BEI Global.

Dirección: 98-100, Boulevard Konrad Adenauer, L-2950 Luxemburgo.

Correo electrónico: acptf@eib.org

8. Todos los apéndices serán parte integrante del presente Acuerdo de Contribución, cuyos términos, tomados en su conjunto, constituirán el acuerdo completo entre las Partes.

9. De conformidad con el artículo 5.4 del Reglamento de la Plataforma, se constituirá un Comité de Contribuyentes del Fondo. De acuerdo con dicho Reglamento, cada Contribuyente estará representado por un miembro en las reuniones del Comité de Contribuyentes, a las que los miembros suplentes podrán asistir como observadores sin derecho de voto. Cada Contribuyente del Fondo, con independencia del número de acuerdos de contribución que haya suscrito con el Banco, dispondrá de un solo voto en las reuniones del Comité de contribuyentes.

10. El periodo durante el cual podrán aprobarse operaciones en el marco del Fondo, y durante el cual el Banco podrá comprometer partes de la Contribución, concluirá el 31 de diciembre de 2028 (en lo sucesivo, el «periodo de aplicación»). Al menos seis meses antes de que finalice el periodo que concluye el 31 de diciembre de 2027 (el «periodo de contribución»), el Banco presentará al Comité de Contribuyentes una propuesta con vistas a prorrogar el periodo de contribución y el periodo de aplicación, o para dar un uso alternativo al remanente del saldo pendiente del Fondo, incluidos los intereses correspondientes. Tras la terminación del Fondo, de conformidad con el artículo 11 del Reglamento de la Plataforma, se devolverá a los Contribuyentes el saldo pendiente del mismo, una vez deducidas las comisiones, los costes, las pérdidas, los compromisos y los cargos correspondientes, en la proporción de sus respectivas Contribuciones.

11. El presente Acuerdo de Contribución, a excepción de la Descripción del Fondo, solo podrá ser modificado mediante acuerdo por escrito entre las Partes. La Descripción del Fondo podrá modificarse de conformidad con lo dispuesto en él.

12. En caso de discrepancia o conflicto entre los términos del Acuerdo de Contribución y los de los apéndices, regirá el siguiente orden de prelación:

(a) el Acuerdo de Contribución;

(b) la Descripción del Fondo; y

(c) el Reglamento de la Plataforma.

13. Al suscribir el presente Acuerdo de Contribución, el Contribuyente confirma:

(a) que posee personalidad jurídica y capacidad jurídica para contratar;

(b) que el presente Acuerdo de Contribución constituye una obligación válida y vinculante, plenamente exigible de acuerdo con sus términos; y

(c) que posee la autoridad necesaria para suscribir el presente Acuerdo de Contribución, cumplir las obligaciones previstas en él y efectuar la Contribución; y que el Acuerdo de Contribución no establece restricciones ni limitaciones al cumplimiento de las operaciones previstas en él.

14. El Banco administrará el Fondo y asignará la Contribución en consonancia con las decisiones del Comité de Contribuyentes. No se realizará ningún seguimiento de la Contribución para comprobar su asignación a operaciones concretas del Fondo.

15. El Contribuyente conoce el Marco para la lucha contra el Blanqueo de Capitales y la Financiación del Terrorismo del Grupo BEI (la «política LBC») y la política del grupo BEI para la prevención y disuasión de prácticas prohibidas dentro de las actividades del Banco Europeo de Inversiones («política antifraude del Grupo BEI») publicadas en el sitio web del Banco. El Contribuyente declara que i) al suscribir el presente Acuerdo de Contribución, actúa en su propio nombre y por cuenta propia y ii) que los fondos con los que vaya a dotarse la Contribución no serán de origen ilícito y, en concreto, que no tendrán relación con el blanqueo de capitales y sus delitos antecedentes (tales como el fraude, la corrupción, el tráfico de estupefacientes, las actividades de delincuencia organizada, etc.) ni con la financiación del terrorismo, según su definición en la política LBC. Sin embargo, la declaración del punto ii) no se aplicará a los fondos que hayan estado bajo la gestión del Banco inmediatamente antes de su aportación al Fondo. El Contribuyente acepta cooperar e informar al Banco sin dilación de toda acusación de prácticas prohibidas relacionadas con la Contribución, si procede, así como cooperar con el Banco en las actividades de diligencia debida y seguimiento continuo del Banco de conformidad con la política LBC, entre otras maneras, respondiendo a cuestionarios y aportando la documentación e información que este le requiera.

16. Este Acuerdo de Contribución se ejecuta en los idiomas inglés y español.

En caso de conflicto o discrepancia entre la versión inglesa y la versión española de este Acuerdo de Contribución, prevalecerá el texto en inglés.

17. Si, en algún momento, alguna de las disposiciones del presente Acuerdo de Contribución resulta ser ilegal, nula o inexigible en cualquiera de sus aspectos según la legislación de algún territorio o país, ello no afectará a la legalidad, validez o exigibilidad de las demás disposiciones del mismo, y tampoco se verá afectada ni menoscabada la eficacia de dichas disposiciones según la legislación de ningún otro territorio o país.

18. El tratamiento de los datos personales se realizará según lo dispuesto en el Reglamento (UE) 2018/1725 del Parlamento Europeo y del Consejo, de 23 de octubre de 2018.

19. Las Partes se esforzarán por solucionar de forma amistosa toda controversia o reclamación relativa a la interpretación, aplicación o validez del Acuerdo de Contribución. En relación con cualquier controversia derivada del presente Acuerdo de Contribución, las Partes acuerdan someterse a la jurisdicción del Tribunal de Justicia de la Unión Europea. El presente Acuerdo de Contribución se regirá e interpretará conforme a los principios generales comunes a los ordenamientos jurídicos de los Estados miembros.

En fe de lo cual, las Partes suscriben el presente Acuerdo de Contribución en cuatro ejemplares originales, dos para el Contribuyente y dos para el Banco. El presente Acuerdo de Contribución entrará en vigor en la fecha en que lo firme la última de las Partes, una vez obren en poder del Banco los dos ejemplares originales del mismo debidamente firmados.

|

Firmado en nombre de EL REINO DE ESPAÑA Eva GRANADOS Secretaria de Estado de Cooperación Internacional Ministerio de Asuntos Exteriores, Unión Europea y Cooperación de España Fecha: 18/7/2024 |

Firmado en nombre de EL BANCO EUROPEO DE INVERSIONES Ruth NILAND Directora Departamento Legal Fecha: 9/8/2024 |

|

Richard AMOR Director Departamento de Asociaciones para el Impacto Fecha: 13/8/2024 |

|

APÉNDICE 1

Reglamento de la Plataforma

REGLAMENTO DE LA PLATAFORMA DE ASOCIACIÓN DE FONDOS

Segunda versión – 20 de noviembre de 2017

Índice

Artículo 1. Definiciones e interpretación.

1.1 Definiciones.

1.2 Interpretación.

Artículo 2. Introducción.

2.1 Marco estratégico.

2.1.1 Principales objetivos.

2.1.2 Estrategias, directrices y principios aplicables.

2.2 Resultados e impacto previstos.

Artículo 3. Constitución de la plataforma.

3.1 Contribuyentes idóneos.

3.2 Contribuciones.

3.2.1 Marco jurídico aplicable a las contribuciones.

3.2.2 Calendario de las contribuciones.

3.2.3 Abono de las contribuciones y la financiación de terceros.

3.2.4 Asignación, administración y gestión de las contribuciones abonadas.

3.2.5 Cambio en la condición del contribuyente.

3.3 Recursos gestionados.

3.4 Transferencia de recursos.

Artículo 4. Fondos, operaciones subvencionables e instrumentos en el marco de la plataforma.

4.1 Creación de un Fondo.

4.2 Operaciones en el marco de los Fondos.

4.3 Alcance geográfico.

4.4 Sectores subvencionables.

4.5 Beneficiarios.

4.6 Instrumentos.

Artículo 5. Gobernanza de la plataforma.

5.1 Estructura de gobierno.

5.2 Administrador.

5.3 Comités de Asociación.

5.4 Comités de contribuyentes.

5.5 Miembros de los comités de Asociación y los comités de contribuyentes.

5.6 Reuniones y conferencias.

5.7 Capacidad de convocatoria.

5.8 Proceso de toma de decisiones.

5.9 Orden del día y documentación.

5.10 Actas y divulgaciones.

5.11 Correspondencia.

5.12 Confidencialidad.

5.13 Retribuciones.

Artículo 6. Procedimiento de aprobación de las operaciones.

6.1 Diseño y ejecución de las operaciones.

6.2 Presentación de las operaciones para su aprobación.

6.3 Operaciones por debajo de un umbral específico.

6.4 Operaciones por encima de un umbral específico.

6.5 Operaciones aprobadas.

Artículo 7. Comisiones.

7.1 Comisión de administración.

7.2 Comisión asociada al instrumento.

7.3 Otras comisiones.

Artículo 8. Gestión del saldo pendiente.

8.1 Inversión del saldo pendiente del Fondo.

8.2 Ingresos/pérdidas de la colocación del saldo pendiente del Fondo.

8.3 Herramientas y prestaciones de inversión.

8.4 Responsabilidad derivada de la gestión del saldo pendiente del Fondo.

Artículo 9. Contabilidad y presentación de informes.

9.1 Contabilidad.

9.2 Estados financieros.

9.3 Valoración.

9.3.1 Monedas.

9.3.2 Inversión del saldo pendiente del Fondo.

9.4 Presentación de informes.

9.4.1 Informes relativos al Fondo.

9.4.2 Informes relativos a la Plataforma.

Artículo 10. Auditoría y control.

10.1 Auditoría.

10.2 Control.

Artículo 11. Duración.

11.1 Terminación de un Fondo y de la Plataforma.

11.2 Pago del saldo pendiente del Fondo tras su terminación.

Artículo 12. Nivel de diligencia y responsabilidad.

12.1 Nivel de diligencia.

12.2 Actuación del Banco como si se tratara de sus propios recursos y operaciones.

12.3 Actuación del Banco en circunstancias específicas.

12.4 Responsabilidad limitada por negligencia grave y conducta dolosa.

12.5 Fuerza mayor y perturbación de la actividad comercial.

12.6 Retrasos.

12.7 Limitación de acciones.

Artículo 13. Modificación y orden de prelación.

13.1 Modificación.

13.2 Orden de prelación.

Artículo 14. Eficacia parcial.

Artículo 15. Solución de controversias y derecho aplicable.

15.1 Solución amistosa de controversias.

15.2 Tribunales competentes.

15.3 Derecho aplicable.

Anexo I. Recepción de financiación de terceros.

Artículo 1. Financiación de terceros.

Artículo 2. Acuerdo con terceros.

Artículo 3. Importe y modalidades de pago de la financiación de terceros.

Artículo 4. Normativa aplicable a la financiación de terceros.

Artículo 5. Cuenta bancaria para la financiación de terceros.

Artículo 6. Presentación de informes financieros.

Artículo 7. Auditoría.

Artículo 8. Obligaciones generales de presentación de informes.

Anexo II. Directrices para la gestión de activos.

Preámbulo.

Capítulo I. Principios relativos al saldo pendiente de la Plataforma.

Capítulo II. Directrices.

Considerando lo siguiente:

(1) En vista de la necesidad de aumentar los flujos financieros para el desarrollo sostenible, y basándonos en la experiencia satisfactoria del Banco Europeo de Inversiones (el «Banco» o el «BEI») al combinar sus operaciones de crédito con instrumentos que faciliten la preparación y ejecución de los proyectos mediante su actual cartera de fondos fiduciarios e instrumentos de financiación combinada, el Banco ha decidido crear una Plataforma de Asociación de Fondos, gestionada por el BEI, de carácter multirregional, multisectorial y con pluralidad de contribuyentes (la «Plataforma»). Esta se crea también para anticiparse al creciente volumen de fondos para los que se deberá garantizar la eficiencia en relación con los costes de las actividades de gestión conexas.

(2) El principal objetivo de la Plataforma es mejorar la eficiencia operativa mediante la simplificación y la estandarización, en la medida de lo posible, de los procesos y procedimientos, las medidas en materia de gobernanza, las metodologías de cálculo de comisiones y las normas de presentación de informes aplicables a los activos bajo gestión del Banco en relación con la presente Plataforma.

(3) Las operaciones en el marco de la Plataforma se organizarán mediante la creación contractual de conjuntos independientes de activos (cada uno de ellos un «Fondo» y, colectivamente, los «Fondos»). El Banco se ocupará de que los Fondos se establezcan en colaboración con los contribuyentes interesados, con el fin de atender las prioridades regionales y sectoriales. Las presentes reglas (el «Reglamento de la Plataforma») se aplicarán a cada nuevo Fondo que se establezca en el marco de la Plataforma. Asimismo, se facilitará una descripción del Fondo en los acuerdos de contribución que se celebrarán entre cada contribuyente y el Banco, que recoja los objetivos específicos, los requisitos y las condiciones para la concesión de subvenciones aplicables a cada Fondo.

(4) Para que no haya lugar a dudas, a pesar de que en la relación contractual entre el Banco y los contribuyentes puedan utilizarse términos como «fondo», «fideicomiso» o «fondos fiduciarios» no es intención del Banco crear, ni el de este Reglamento de la Plataforma establecer, ningún fondo de inversión, fideicomiso o instrumento jurídico semejante en el marco de la Plataforma.

1.1 Definiciones.

Por «cuenta» se entenderá, a efectos de los acuerdos de contribución, la cuenta bancaria indicada en cada uno por el Banco a la que el contribuyente pertinente transferirá la contribución correspondiente con arreglo a los términos del acuerdo de contribución de que se trate.

Por «Administrador» se entenderá el BEI en su capacidad de administrador de la Plataforma.

Por «artículo» se entenderá un artículo del presente Reglamento de la Plataforma.

Por «día hábil» se entenderá cualquier día en que el BEI esté abierto al público en su sede de Luxemburgo.

Por «contribución» se entenderá los fondos comprometidos por cada contribuyente a un Fondo establecido en el marco de la Plataforma, de conformidad con el acuerdo de contribución.

Por «acuerdo de contribución» se entenderá los acuerdos entre el BEI y cada contribuyente en el que se basan las contribuciones que vayan a realizarse a un Fondo en el marco de la Plataforma.

Por «contribución abonada» se entenderá la contribución transferida por el contribuyente a la cuenta y recibida por el Banco.

Por «contribuyente» se entenderá cualquier Estado miembro de la Unión Europea, así como la Comisión Europea y los países de la AELC, que aporten fondos a un Fondo en el marco de la Plataforma.

Por «comité de contribuyentes» se entenderá los comités creados de conformidad con el artículo 5.4 del presente Reglamento de la Plataforma.

Por «países de la AELC» se entenderá los países miembros de la Asociación Europea de Libre Comercio.

Por «operaciones subvencionables» se entenderá las aprobadas de conformidad con el artículo 6.5 del presente Reglamento de la Plataforma.

Por «cuenta del Fondo» se entenderá, en relación con un Fondo, la cuenta denominada en euros abierta por el BEI en sus libros a efectos de la gestión de las contribuciones abonadas.

Por «descripción del Fondo» se entenderá un documento anexo al acuerdo de contribución en el que se especificarán los objetivos que se pretende alcanzar en el marco de cada Fondo, su presupuesto estimado y las operaciones subvencionables.

Por «saldo pendiente del Fondo» se entenderá, para cada Fondo, el saldo de la correspondiente cuenta del Fondo.

Por «instrumento» se entenderá cada uno de los instrumentos detallados en el artículo 4.6 del presente Reglamento de la Plataforma.

Por «marco jurídico» se entenderá el Reglamento de la Plataforma, los acuerdos de contribución y las descripciones del Fondo que constituyan la base jurídica para la cooperación entre el BEI y los contribuyentes en relación con la gestión de las contribuciones.

Por «comité de asociación» se entenderá los comités creados de conformidad con el artículo 5.3 del presente Reglamento de la Plataforma.

Por «saldo pendiente de la Plataforma» se entenderá la suma de los saldos pendientes de los Fondos.

Por «recursos» se entenderá la suma de: i) el importe agregado de todas las contribuciones abonadas; ii) cualesquiera ingresos y reembolsos generados por las actividades de la Plataforma y abonados en la cuenta del Fondo pertinente; y iii) cualesquiera ingresos generados por la gestión por el BEI de los activos que constituyen el saldo pendiente de la Plataforma y abonados en las cuentas de los Fondos pertinentes, a prorrata de los saldos pendientes de los Fondos.

Por «tercero» se entenderá toda entidad distinta de las definidas como contribuyentes, esto es: un país que no sea un Estado miembro de la Unión Europea o uno de los Países de la AELC, las instituciones financieras internacionales, los fondos, las fundaciones, las entidades del sector privado y bancario que aporten recursos a un Fondo en el marco de la Plataforma.

Por «acuerdo con terceros» se entenderá un acuerdo con arreglo al cual se aporta financiación de terceros a un Fondo en el marco de la Plataforma, como se define en el artículo 2 del anexo I («Recepción de financiación de terceros») del presente Reglamento de la Plataforma.

Por «financiación de terceros» se entenderá los recursos aportados por un tercero a un Fondo en el marco de la Plataforma, de conformidad con el anexo I («Recepción de financiación de terceros») del presente Reglamento de la Plataforma.

Por «Fondo Unitario» se entenderá la cartera de inversión colectiva constituida por el BEI mediante instrumento de 1 de julio de 2009, según se complemente y modifique en cada momento, y como se determina en el correspondiente memorando informativo.

1.2 Interpretación.

De conformidad con el artículo 1.1 del presente Reglamento de la Plataforma, y siempre que el contexto no exija otra cosa:

a) los términos y expresiones cuya definición figura en el preámbulo tendrán el mismo significado en todo el Reglamento de la Plataforma, a menos que en el mismo se definan de forma distinta;

b) las palabras:

(i) en singular incluirán el plural y viceversa;

(ii) en un género incluirán el otro; y

(iii) referentes a personas lo serán únicamente a empresas y sociedades, y viceversa.

c) toda disposición de la legislación primaria o derivada deberá entenderse como referida también a cualquier modificación de la misma;

d) en la interpretación del presente Reglamento de la Plataforma deberán ignorarse los encabezamientos; y

e) los anexos forman parte integrante del presente Reglamento de la Plataforma y surtirán efecto en consecuencia.

El BEI ha creado la Plataforma para administrar los recursos externos aportados, que se utilizarán para facilitar las actividades del BEI en todos los países y sectores recurriendo a toda la gama de instrumentos descritos en el artículo 4.6 del presente Reglamento de la Plataforma, mediante el establecimiento de los respectivos Fondos en el marco de la Plataforma.

2.1 Marco estratégico.

Las operaciones financiadas con los recursos aportados a los Fondos establecidos en el marco de la Plataforma se atendrán a los objetivos, políticas, directrices y principios aplicables a las actividades del BEI, con las actualizaciones que se introduzcan en cada momento, y comprenderán, entre otras cosas, lo siguiente:

2.1.1 Principales objetivos.

Los principales objetivos son:

a) promover el crecimiento y el desarrollo en los países beneficiarios;

b) apoyar la ampliación de la UE;

c) apoyar las colaboraciones estratégicas y la seguridad;

d) reducir y, en última instancia, erradicar la pobreza;

e) apoyar el cumplimiento de los Objetivos de Desarrollo Sostenible(1);

(1) Los Objetivos de Desarrollo Sostenible son un conjunto de 17 objetivos globales con 169 metas en total. Encabezados por las Naciones Unidas a través de un proceso deliberativo entre sus 193 Estados miembros, así como la sociedad civil global, los objetivos se exponen en el apartado 54 de la Resolución A/RES/70/1 de las Naciones Unidas, de 25 de septiembre de 2015.

f) el desarrollo de la infraestructura social y económica;

g) el desarrollo del sector privado local;

h) la mitigación y adaptación al cambio climático; y

i) la integración regional.

2.1.2 Estrategias, directrices y principios aplicables.

La gestión de la Plataforma, así como de los respectivos Fondos establecidos en virtud de la misma, se realizará aplicando las políticas y directrices internas del BEI, en materia ambiental, social y de género, así como las relativas a la lucha contra el fraude, la lucha contra la evasión y la elusión fiscal, las prácticas fiscales perniciosas, el blanqueo de capitales, y la lucha contra la financiación del terrorismo, el abuso del mercado, la no cooperación con las jurisdicciones no transparentes y no cooperativas, y las políticas de contratación pública y transparencia(2).

(2) Para más información puede consultarse: http://www.eib.org/about/partners/cso/key-policies/.

Cabe señalar que varios principios transversales son también aplicables a las actividades del BEI y, por consiguiente, también serán aplicables a las operaciones financiadas con los recursos aportados a los Fondos en el marco de la Plataforma, entre ellos, los siguientes:

a) la protección de los derechos humanos y la salvaguardia frente a los riesgos sociales, climáticos y medioambientales que deberá lograrse velando por el cumplimiento de las normas medioambientales y sociales del BEI, así como de la Declaración de Acción por el Clima del BEI;

b) la protección de los derechos de la mujer, que debe lograrse mediante la aplicación de las normas del BEI en materia social y la promoción de la igualdad de género y el empoderamiento económico de la mujer, partiendo de la Estrategia para la Igualdad de Género del Grupo BEI;

c) evitar que las inversiones que se vean afectadas por los conflictos, las tensiones sociales y la violencia (o, incluso, que los desencadenen), mediante la aplicación de un enfoque sensible a los conflictos en las operaciones llevadas a cabo en contextos frágiles, afectados por conflictos o propensos a los mismos;

d) la apropiación, que deberá garantizarse mediante consultas con los países beneficiarios y garantizando la armonización y la complementariedad de las operaciones con las estrategias y prioridades regionales, nacionales y locales pertinentes;

e) la participación en los costes, que deberá lograrse garantizando que, siempre que sea posible, los beneficiarios finales hagan una contribución apropiada a las operaciones financiadas en el marco de la Plataforma, de conformidad con las modalidades que determinen los contribuyentes y el Banco;

f) la eficiencia en relación con los costes, que deberá lograrse garantizando que solo una proporción justificable de las ayudas, las bonificaciones y las garantías se facilite simultáneamente con otras fuentes de financiación. Deberá garantizarse que los costes de ejecución de las operaciones sean siempre razonables.

g) la sostenibilidad, que deberá lograrse tratando de garantizar una mejor capacidad local mediante la transferencia de conocimientos a los beneficiarios finales y manteniendo el impacto de la inversión incluso más allá de la vida de la operación;

h) el efecto catalizador, que deberá lograrse garantizando que los recursos se proporcionen solo para actividades que puedan contribuir a la posterior movilización de fondos adicionales, de nuevos asociados o de una mayor asistencia en las áreas que reciban apoyo; y

i) la promoción del mercado abierto, que deberá lograrse asegurando que se evite la compensación excesiva y que las operaciones financiadas no distorsionen el funcionamiento del mercado.

2.2 Resultados e impacto previstos.

En el siguiente apartado se presenta la lista de resultados y se describe la repercusión que se prevé lograr con las operaciones financiadas con los recursos aportados a los Fondos de la Plataforma, a saber:

a) Apalancamiento de la inversión global: Un apalancamiento adecuado puede permitir realizar inversiones que de otro modo no tendrían lugar, acelerar su aplicación o aumentar sus posibilidades de éxito. Mediante el apalancamiento también se puede aumentar el alcance y la escala de la inversión global para lograr una repercusión mayor de la que se obtendría de otro modo, extender los beneficios a un grupo más amplio de beneficiarios finales, especialmente grupos pobres y vulnerables, e impulsar las inversiones del sector privado que, de no ser así, podrían no participar.

b) Beneficios económicos: Los beneficios económicos incluyen la creación o sostenibilidad de los empleos, el impulso del crecimiento económico, un paquete de reformas y la transición a una economía de mercado.

c) Beneficios financieros: Los beneficios financieros incluyen la ampliación del acceso a la financiación de los grupos destinatarios, la mejora de la viabilidad financiera y la reducción de las tarifas para los usuarios finales.

d) Beneficios sociales: Los beneficios sociales incluyen la reducción de las limitaciones a la capacidad adquisitiva de los hogares de bajos ingresos, la inclusión económica y el bienestar social, la igualdad de género y las consultas públicas incluyentes.

e) Impacto medioambiental: El impacto ambiental consiste en una mayor atención a la dimensión medioambiental de las inversiones y al cumplimiento de criterios ambientales más exigentes.

f) Promoción de la innovación: La promoción de la innovación consiste en poner el foco en propuestas innovadoras, que no requieren necesariamente gran volumen de recursos pero que pueden aportar alto valor añadido a los países beneficiarios, así como en operaciones destinadas a apoyar a los grupos vulnerables mediante la innovación (por ejemplo, la tecnología digital y la inclusión financiera de las mujeres).

g) Otros beneficios: Otros beneficios pueden ser los efectos externos positivos generados por la operación, que no se habrían producido sin la presencia del componente de financiación, como el tratamiento de los fallos y la evitación de las distorsiones del mercado, la descentralización y las actividades de comercialización.

3.1 Contribuyentes idóneos.

Cualquier Estado miembro de la Unión Europea, así como la Comisión Europea y los países de la AELC, podrán hacer contribuciones a un Fondo en el marco de la Plataforma.

La financiación de terceros estará sujeta a su aprobación por el BEI y el comité de contribuyentes del Fondo de que se trate. Los terceros deberán celebrar con el Banco un acuerdo con terceros para aportar financiación a un Fondo en el marco de la Plataforma. Salvo que se disponga otra cosa en el presente Reglamento de la Plataforma o en su anexo I («Recepción de financiación de terceros»), o salvo que las partes en un acuerdo con terceros convengan otra cosa, el presente Reglamento se aplicará a cada tercero.

3.2 Contribuciones.

3.2.1 Marco jurídico aplicable a las contribuciones.

Cada contribuyente aportará sus contribuciones con arreglo a un acuerdo de contribución en el que se especificará el importe de la contribución respectiva y su calendario de pagos.

Los objetivos que se persiguen con cada Fondo, su presupuesto estimado, así como las operaciones subvencionables se definirán en la descripción del Fondo que se adjunta como anexo al acuerdo de contribución.

Al celebrar un acuerdo de contribución, se considerará que el contribuyente reconoce, acepta y se compromete a cumplir en todo momento la totalidad de los términos y condiciones del presente Reglamento de la Plataforma.

3.2.2 Calendario de las contribuciones.

Las contribuciones se podrán realizar en cualquier momento durante el período de vigencia de un Fondo en el marco de la Plataforma, previa celebración de un acuerdo de contribución entre el Banco y el contribuyente pertinente y con sujeción a las condiciones del mismo. Los contribuyentes podrán aumentar en cualquier momento el importe de su contribución mediante la celebración de un nuevo acuerdo de contribución entre el Banco y el contribuyente y con sujeción a los términos del mismo. Las disposiciones del presente Reglamento relativas a las contribuciones se aplicarán igualmente a las contribuciones adicionales con respecto a ese mismo Fondo.

Al celebrar un acuerdo de contribución, el contribuyente se compromete irrevocable e incondicionalmente a efectuar la contribución prevista en él en las fechas de pago fijadas en dicho acuerdo de contribución y a permitir que el BEI, en su calidad de Administrador, asigne dicha contribución abonada a las operaciones la (sin perjuicio de las comisiones, costes, cargos y pérdidas a que haya lugar), en las fechas de pago programadas en ese acuerdo de contribución.

3.2.3 Abono de las contribuciones y la financiación de terceros.

Cada contribución y cada financiación de terceros: a) se denominará y abonará exclusivamente en euros; y b) se pagará por el correspondiente contribuyente o tercero, según el caso, de conformidad con las condiciones del acuerdo de contribución o el acuerdo con terceros aplicable, en forma de:

(i) un pago único; o

(ii) en varios pagos, como se establezca en el acuerdo de contribución o el acuerdo con terceros pertinente.

Con carácter excepcional, en el acuerdo de contribución pertinente o en el acuerdo con terceros podrán especificarse modalidades de pago específicas.

Cada contribuyente transferirá las contribuciones pagaderas o la financiación de terceros directamente a la cuenta, según se define en el presente instrumento, o bien a la cuenta bancaria indicada por el Banco en el acuerdo con terceros correspondiente.

3.2.4 Asignación, administración y gestión de las contribuciones abonadas.

Por el presente instrumento, cada contribuyente autoriza y designa al Banco para que actúe como Administrador de la Plataforma y, en esa calidad:

a) preste los servicios descritos en el presente Reglamento de la Plataforma y, en particular, se ocupe de asignar (de conformidad con el artículo 5.2 del presente Reglamento de la Plataforma) las contribuciones abonadas y de administrar y gestionar los recursos;

b) abone los recursos en la pertinente cuenta del Fondo; y

c) adeude en la cuenta del Fondo de que se trate toda cantidad i) que deba ser desembolsada a efectos de las actividades de la Plataforma, ii) adeudada al BEI de conformidad con el marco jurídico (en particular, el artículo 7 del presente Reglamento de la Plataforma), iii) reembolsada a cualquier contribuyente, iv) que corresponda a cualesquiera comisiones, pérdidas y costes derivados de la gestión de tesorería (incluidos, entre otros, las comisiones, pérdidas y costes cobrados por el Fondo Unitario), y v) relativa a cualquier cargo aplicable.

El Banco garantizará que las contribuciones abonadas se asignen y los recursos se administren y gestionen con la misma diligencia que los recursos y operaciones del propio Banco y ajustándose al marco jurídico.(3) En particular, el Banco asignará las contribuciones sin demora, una vez recibidas en la cuenta, a un Fondo específico, de conformidad con los términos del acuerdo de contribución.

(3) Para más información consúltese el artículo 12 del presente Reglamento de la Plataforma.

Las contribuciones abonadas, en relación con cada Fondo, se mantendrán separadas y segregadas de todos y cada uno de los recursos propios del Banco y de cualquier otra contribución asignada a otro Fondo u otros activos mantenidos por el Banco por cualquier título. Todo el efectivo que se mantenga en la cuenta lo será a riesgo de los contribuyentes.

Cada contribuyente reconoce y acepta que el Banco puede asignar las contribuciones con carácter no reembolsable, dependiendo del instrumento utilizado para llevar a cabo las operaciones de un Fondo específico, y que es posible que no se les devuelva la totalidad o una parte de su contribución. Cada uno de los contribuyentes reconoce y acepta que tiene la intención de invertir en tales instrumentos y que el Banco no será responsable ante ellos del reembolso de las contribuciones en caso de que estas se inviertan, en todo o en parte, con carácter no reembolsable, y cada contribuyente acepta eximir al Banco de toda responsabilidad en tal hipótesis.

El Banco informará sobre su administración y gestión de los recursos a los contribuyentes de conformidad con las disposiciones del artículo 9 del presente Reglamento de la Plataforma y con el marco jurídico.

3.2.5 Cambio en la condición del contribuyente.

Si cambia la condición de un contribuyente (por ejemplo, deja de ser un Estado miembro de la Unión Europea o un país de la AELC), de manera que, tras haberse convertido en contribuyente, deja de estar comprendido en el ámbito de la definición de ese término que se establece en el artículo 1, seguirá pese a ello siendo un contribuyente, con todos los derechos y privilegios que le incumben como tal. No será un tercero a efectos del marco jurídico, y sus contribuciones no se tendrán el carácter de financiación de terceros. Esta disposición se aplicará a todas las contribuciones a todos los Fondos en el marco de la Plataforma, independientemente de que el acuerdo de contribución aplicable se haya suscrito antes o después del cambio de condición del contribuyente.

3.3 Recursos gestionados.

Cada contribuyente reconoce y acepta que: i) toda inversión realizada por el Banco, incluida toda inversión en el Fondo Unitario, estará sujeta a comisiones, pérdidas y costes, que deberán ser sufragados con cargo a los recursos; y ii) las cantidades disponibles para las operaciones de financiación a través de los Fondos en el marco de la Plataforma podrán ser inferiores a los recursos.

Los recursos se gestionarán de conformidad con los principios de buena gestión financiera y se invertirán con arreglo al artículo 8 del presente Reglamento de la Plataforma.

3.4 Transferencia de recursos.

El saldo pendiente de un Fondo podrá ser transferido total o parcialmente a otros Fondos y a otros instrumentos, siempre que el BEI y los respectivos contribuyentes estén de acuerdo con dicha transferencia. En los casos en que el saldo pendiente de un Fondo se transfiera, total o parcialmente, a otro Fondo, el Banco decidirá si se aplica algún cargo al saldo pendiente del Fondo transferido, o a una parte del mismo, para garantizar el cobro de los costes administrativos y los gastos directos.

4.1 Creación de un Fondo.

El Banco podrá establecer, discrecionalmente, un nuevo Fondo en el marco de la Plataforma y podrá tomar esa decisión basándose, entre otras cosas, en las necesidades y solicitudes de los contribuyentes existentes o potenciales. Cada Fondo se establecerá de conformidad con el presente Reglamento de la Plataforma y las normas específicas establecidas en la correspondiente descripción del Fondo, según proceda y se haya acordado entre el Banco y los contribuyentes pertinentes.

Para cada Fondo creado, el Banco abrirá una cuenta del Fondo y administrará las respectivas contribuciones abonadas de conformidad con el artículo 3.2.4 del presente Reglamento.

4.2 Operaciones en el marco de los Fondos.

Las operaciones financiadas con las contribuciones aportadas a los Fondos en el marco de la Plataforma se seleccionarán y administrarán de acuerdo con el mandato y los objetivos del BEI en todos los países en los que este opera. El Banco iniciará, determinará y estructurará las operaciones, basándose en la solicitud de los promotores de proyectos subvencionables, de conformidad con los criterios de elegibilidad definidos en la descripción del Fondo.

Dichas operaciones podrán tener un amplio alcance geográfico y sectorial, así como varios tipos de instrumentos de asistencia, entre los que se hará una selección para cada Fondo.

En la descripción del Fondo se concretarán las regiones, países, sectores, beneficiarios e instrumentos idóneos en relación con cada Fondo en el marco de la Plataforma.

4.3 Alcance geográfico.

Todos los países en los que opere el BEI con arreglo a su mandato son idóneos para recibir apoyo financiero de las contribuciones hechas a los Fondos en el marco de la Plataforma, tanto dentro como fuera de la UE(4).

(4) La información sobre países idóneos está disponible en el sitio web del BEI: http://www.eib.europa.eu/projects/regions/index.htm.

4.4 Sectores subvencionables.

Las actividades lícitas de todos los sectores económicos podrán recibir apoyo financiero de los Fondos en el marco de la Plataforma, quedando excluidas las actividades con repercusiones sociales o medioambientales negativas, las que no se aborden en los planes de mitigación aprobados por las autoridades competentes y las que se excluyan específicamente de los préstamos del BEI, según los procedimientos internos de este(5). Para establecer el alcance sectorial se tendrán debidamente presentes las estrategias regionales y nacionales pertinentes de la UE.

(5) La lista de actividades excluidas está disponible en el sitio web del BEI: http://www.eib.org/about/documents/excluded-activities-2013.htm.

4.5 Beneficiarios.

Los beneficiarios usuales de la financiación proporcionada en el marco de la Plataforma serán entidades tanto del sector público como del privado, tales como:

(i) Estados y otras entidades del sector público;

(ii) empresas públicas gestionadas de conformidad con los principios del mercado;

(iii) intermediarios financieros como bancos comerciales, instituciones financieras, fondos de inversión privada e instituciones de microfinanzas;

(iv) empresas privadas locales y/o extranjeras (grandes empresas, vehículos de financiación de proyectos, pymes y sociedades de mediana capitalización); y

(v) organizaciones no gubernamentales.

4.6 Instrumentos.

En el marco de la Plataforma, podrán utilizarse los siguientes instrumentos dentro de los Fondos (la lista que figura a continuación no es exhaustiva y puede ser actualizada en su momento por el Banco con carácter unilateral):

(i) Asistencia técnica: instrumento destinado a apoyar la preparación y ejecución de inversiones mediante el fomento de la capacidad institucional y la financiación de, por ejemplo, estudios de previabilidad y viabilidad, documentos de diseño y licitación, evaluaciones institucionales y jurídicas, valoraciones de las consecuencias medioambientales y sociales, gestión de proyectos, así como financiación de estudios preliminares, análisis de género o servicios de asesoramiento a los beneficiarios.

(ii) Ayudas a la inversión: contribución no reembolsable para financiar componentes tangibles o intangibles de un proyecto o empresa de infraestructuras, en financiación conjunta o paralela con la de otros inversores. En particular, estas ayudas pueden reducir los costes de inversión de un beneficiario mediante la financiación de una parte de la inversión o el aumento de la concesionalidad del paquete de financiación de un proyecto determinado. También pueden estar dirigidas a componentes específicos del proyecto que generen beneficios sociales o ambientales sustanciales y demostrables, o que puedan mitigar las repercusiones medioambientales o sociales negativas.

(iii) Bonificaciones del tipo de interés: cantidad proporcionada en concepto de bonificación a un inversor que financia una operación que le permite poner a disposición financiación flexible a largo plazo a fin de reducir el importe total del servicio de la deuda a cargo del prestatario. Por lo tanto, esas bonificaciones pueden aplicarse por adelantado o a lo largo del tiempo. En cualquier caso, procurarán minimizar las distorsiones del mercado. Las operaciones de financiación que se beneficien de estas bonificaciones se ajustarán, cuando proceda, a la posición de la UE sobre la sostenibilidad de la deuda en los países de bajos ingresos.

(iv) Instrumentos de financiación: incluidas, entre otras, las garantías (como la financiación de los costes de las garantías de préstamos y las primas de seguros), las inversiones o participaciones de capital o cuasicapital y los instrumentos de distribución de riesgos.

(v) Intercambios directos: Orientados a fortalecer la capacidad de las organizaciones y grupos de los sectores público y privado a través de personal destinado en comisión de servicios y en prácticas, así como de otras actividades para el incremento de sus conocimientos, nivel de especialización y/o eficiencia.

5.1 Estructura de gobierno.

La estructura de gobierno de la Plataforma será la siguiente:

(i) el Administrador;

(ii) los comités de Asociación a nivel de la Plataforma; y

(iii) el comité de contribuyentes a nivel del Fondo.

5.2 Administrador.

El Administrador recibirá las contribuciones abonadas y administrará los recursos respectivos (lo que incluye la gestión del saldo pendiente del Fondo), de conformidad con el marco jurídico y las políticas y procedimientos del Banco aplicables a la administración de los activos procedentes de las contribuciones abonadas.

El Administrador es responsable de garantizar que las operaciones financiadas a través de cada Fondo en el marco de la Plataforma se ajusten a la descripción del Fondo específico y al presente Reglamento de la Plataforma.

El Administrador tendrá las siguientes funciones y responsabilidades:

(i) administrar las operaciones subvencionables, incluida la celebración de acuerdos con los beneficiarios, cuando proceda;

(ii) preparar documentos para su aprobación por los órganos de gobierno del Banco;

(iii) organizar las reuniones de cada comité de contribuyentes y de los comités de Asociación;

(iv) preparar y distribuir las actas de las reuniones del comité de contribuyentes y de los comités de Asociación;

(v) tramitar los procedimientos escritos, de conformidad con el artículo 5.8 del presente Reglamento;

(vi) recabar informes sobre la marcha de las operaciones, así como estados financieros para su distribución a cada comité de contribuyentes; elaborar el informe anual de los contribuyentes de la Plataforma y otros documentos pertinentes necesarios para que el comité de asociación y cada comité de contribuyentes puedan desempeñar sus respectivas funciones;

(vii) informar a cada comité de contribuyentes sobre las operaciones y actividades financiadas con financiación de terceros;

(viii) facilitar directrices sobre el funcionamiento de la Plataforma y los procesos y requisitos subyacentes del Fondo;

(ix) preparar propuestas de modificaciones de la Descripción de un Fondo específico para que el comité de contribuyentes tome una decisión al respecto;

(x) proponer modificaciones de las disposiciones del Reglamento de la Plataforma, en consulta con los contribuyentes, cuando proceda;

(xi) colaborar con cada comité de contribuyentes para encargar análisis y evaluaciones;

(xii) garantizar que, en la comunicación interna y externa, en sus publicaciones, en la comunicación con los beneficiarios, los países y otras entidades, así como con los medios de comunicación, se dé la debida visibilidad a la Plataforma y a sus contribuyentes;

(xiii) desempeñar las demás funciones que sean necesarias para la administración eficiente de la Plataforma y de los Fondos creados en virtud de ella, con excepción de las funciones que sean competencia del comité de contribuyentes pertinente y que no hayan sido delegadas al Banco; y

(xiv) mantener la relación y la coordinación, en la medida necesaria para cumplir sus funciones, con los contribuyentes y otras partes pertinentes.

El Banco, como Administrador, actúa de conformidad con las políticas y procedimientos aplicables del BEI. Es responsable ante los comités de contribuyentes del cumplimiento de sus obligaciones de conformidad con el artículo 12 del presente Reglamento de la Plataforma, y actúa como enlace entre los comités de contribuyentes y los respectivos departamentos del Banco. En este sentido, el Administrador gestiona las operaciones del Fondo con arreglo a la política de acceso a la información del EIB, disponible en la página web del Banco: http://www.eib.org/attachments/strategies/pai_ips_en.pdf.

5.3 Comités de Asociación.

Se invitará a los contribuyentes de los Fondos a las reuniones de los comités de Asociación que se organicen periódicamente a nivel de la Plataforma para ventanas temáticas y geográficas, a fin de debatir y ofrecer orientación estratégica al BEI y de asesorar sobre las operaciones de la Plataforma y la conveniencia de crear nuevos Fondos.

El comité de asociación tiene solo funciones consultivas y carece de facultades decisorias en relación con la Plataforma o con cualquier Fondo en el marco de la Plataforma.

5.4 Comités de contribuyentes.

Se constituirá un comité de contribuyentes para cada Fondo en el marco de la Plataforma. La principal función de cada comité de contribuyentes será supervisar las actividades en el marco del Fondo y aprobar las operaciones concretas financiadas con las contribuciones realizadas a ese Fondo. Las decisiones de cada comité de contribuyentes relativas a las operaciones se tomarán, bien por el procedimiento de aprobación tácita o durante las reuniones, tal como se describe en el artículo 5.8 del presente Reglamento.

El comité de contribuyentes tendrá las siguientes competencias y responsabilidades:

(i) aprobar las operaciones propuestas dentro de los quince (15) días hábiles siguientes a su recepción, de forma tácita, según corresponda, de conformidad con el artículo 5.8 del presente Reglamento de la Plataforma;

(ii) aprobar la financiación de terceros;

(iii) aprobar el reembolso (a los contribuyentes) o la reasignación (a otro Fondo) de las contribuciones abonadas remanentes en un Fondo en el momento de la terminación del mismo;

(iv) aprobar toda modificación de la descripción del Fondo, incluida toda prórroga de este;

(v) aprobar las actas de las reuniones del comité de contribuyentes en el plazo de quince (15) días hábiles desde su recepción;

(vi) revisar los informes sobre las operaciones presentados por el Administrador en el plazo de treinta (30) días hábiles desde su recepción;

(vii) aprobar los estados financieros consolidados presentados por el Administrador en el plazo de treinta (30) días hábiles desde su recepción; y

(viii) ejercer otras funciones ocasionales que puedan ser necesarias para contribuir a alcanzar los objetivos del Fondo.

5.5 Miembros de los comités de Asociación y los comités de contribuyentes.

Cada contribuyente de un Fondo tiene derecho a designar a un miembro que lo represente en el comité de asociación y en los comités de contribuyentes. El Banco también estará representado en el comité de asociación y en cada comité de contribuyentes. A menos que el Banco y los comités de contribuyentes decidan lo contrario, la financiación de terceros de conformidad con el artículo 3.1 del presente Reglamento de la Plataforma no dará derecho a los respectivos terceros a estar representados en los comités de Asociación o en el comité de contribuyentes de que se trate, ni a asistir a sus reuniones.

Cada contribuyente nombrará un miembro y un miembro suplente (este último sólo participará en una reunión en caso de ausencia del primero) y comunicarán por escrito sus nombres y datos de contacto al Banco dentro de los treinta (30) días hábiles siguientes a la formalización del acuerdo de contribución. Cada contribuyente informará al Banco de la sustitución de un miembro o de un suplente en el plazo de treinta (30) días hábiles desde la correspondiente designación. Tanto el miembro como el suplente estarán autorizados a ejercer los derechos del contribuyente en los comités de Asociación y en cada uno de los comités de contribuyentes. El miembro, o, en su ausencia, el suplente, no podrán estar acompañados de más de un asesor.

Una persona puede actuar al mismo tiempo como miembro o miembro suplente de más de un contribuyente en los comités de Asociación y/o en cada uno de los comités de contribuyentes, siempre que el Banco no se oponga.

Solo los miembros y los suplentes designados tendrán derecho de voto.

No habrá limitación al número de representantes del Banco que asistan a las reuniones del comité de asociación y los comités de contribuyentes.

Si la Comisión Europea se convierte en contribuyente de cualquiera de los Fondos de la Plataforma, será tratada, a efectos del presente Reglamento de la Plataforma, como cualquier otro contribuyente.

Cada comité de asociación y cada comité de contribuyentes tendrá un presidente nombrado por el BEI dentro de los quince (15) días hábiles anteriores a la primera reunión programada de dicho comité de asociación y de cada comité de contribuyentes, o a la presentación de las primeras propuestas de decisión por el procedimiento tácito, según proceda. El BEI comunicará dicho nombramiento a todos los contribuyentes, y podrá reemplazar a cualquier presidente a su entera discreción en cualquier momento. El presidente podrá invitar a representantes de los gobiernos y otras instituciones y entidades a que asistan como observadores a determinados puntos del orden del día de las reuniones de los comités de Asociación o los comités de contribuyentes.

5.6 Reuniones y conferencias.

Las reuniones de los comités de Asociación y de los comités de contribuyentes que se celebren periódicamente se organizarán en la sede del Banco en Luxemburgo, o en cualquier otro lugar que indique el Banco.

Se prevé la organización de una conferencia anual, abierta a todos los contribuyentes, con el fin de promover las actividades de los Fondos y crear una oportunidad para la recaudación de recursos.

Paralelamente a dicha conferencia anual, los comités de Asociación se reunirán para examinar ventanas temáticas y geográficas, con el objetivo de debatir y asesorar sobre cuestiones estratégicas, orientaciones generales y prioridades. Los comités de contribuyentes se reunirán en función de las necesidades, ya sea físicamente o por videoconferencia.

5.7 Capacidad de convocatoria.

El presidente de cada comité de contribuyentes podrá convocar reuniones en cualquier momento por iniciativa propia o si así se decide en una reunión anterior del comité, o a petición de los contribuyentes del Fondo pertinente, cuyas contribuciones abonadas representen por lo menos un tercio del importe total de todas las contribuciones abonadas a dicho Fondo. Los comités de contribuyentes podrán realizar sus actividades por vía electrónica, a través del correo electrónico o mediante el uso de otros dispositivos o servicios que el Banco indique y ponga a disposición de los contribuyentes.

5.8 Proceso de toma de decisiones.

A menos que se acuerde otra cosa en la descripción del Fondo, las decisiones de los comités de contribuyentes se tomarán como sigue:

a) durante las reuniones presenciales o celebradas por audio o videoconferencia. Las decisiones que se tomen durante las reuniones se considerarán vinculantes si se aprueban por consenso. Si no se alcanza el consenso, solo podrán aprobarse por contribuyentes que representen, como mínimo:

(i) 2/3 del importe total de las Contribuciones abonadas por los contribuyentes presentes o representados en la reunión y efectivamente recibidas por el Banco desde la creación del Fondo; y

(ii) la mitad más uno del número total de contribuyentes del Fondo;

o

b) por escrito, mediante un procedimiento tácito en el que se concederá a los contribuyentes un plazo de quince (15) días hábiles para votar una vez recibido el borrador de la decisión y la documentación correspondiente. Las solicitudes por procedimiento escrito podrán presentarse, con la documentación correspondiente, en cualquier momento. Se considerarán aprobadas a menos que los contribuyentes que representen más de un tercio del importe total de las contribuciones abonadas al Fondo rechacen la decisión propuesta. El presidente informará a los miembros y suplentes de cada comité de contribuyentes, en su siguiente reunión, del resultado del procedimiento escrito, y, cuando no se prevea celebrar ninguna reunión dentro de los noventa (90) días hábiles siguientes a la adopción de la decisión, el Banco informará por escrito a los contribuyentes en los treinta (30) días hábiles siguientes a dicha adopción. La decisión que sea rechazada por procedimiento escrito se debatirá en la siguiente reunión del comité de contribuyentes. En circunstancias excepcionales, el presidente podrá acortar el período de quince (15) días hábiles para la aprobación tácita en casos debidamente justificados, que en ningún caso podrá ser inferior a cinco (5) días hábiles.

En relación con cada Fondo, los contribuyentes que representen al menos: i) la mitad más uno de los contribuyentes que hayan celebrado un acuerdo de contribución con el Banco en relación con ese Fondo; y ii) la mitad más el 1 % del importe total de todas las contribuciones abonadas en relación con ese Fondo desde su creación, constituirán el quórum en las reuniones del comité de contribuyentes pertinente.

Los representantes y sus suplentes notificarán por escrito al Banco cualquier comentario o solicitud de información adicional y cualquier posible conflicto de intereses con respecto a uno o más puntos del orden del día, con al menos cinco (5) días hábiles de antelación a la fecha de la reunión. Se abstendrán de emitir su voto en los temas en los que se haya establecido el posible conflicto de intereses.

Si un contribuyente detecta que tiene un posible conflicto de intereses en relación con una solicitud para que se adopte una decisión por procedimiento escrito, informará de ello al presidente. Este decidirá si se permite o no al contribuyente en cuestión votar en el procedimiento escrito y podrá igualmente decidir que la decisión se someta a una reunión de contribuyentes.

5.9 Orden del día y documentación.

Antes de cualquier reunión del comité de contribuyentes, el Administrador elaborará un orden del día y preparará la documentación pertinente, que facilitará en formato electrónico al miembro designado de cada contribuyente y a su suplente quince (15) días hábiles antes de la fecha de la reunión.

5.10 Actas y divulgaciones.

Las cuestiones debatidas y las decisiones adoptadas durante las reuniones del comité de contribuyentes deberán constar en las actas elaboradas por el Administrador. Este distribuirá los borradores de las actas a cada miembro y a su suplente en un plazo de treinta (30) días tras la celebración de la reunión, para su aprobación y/o la formulación de observaciones, si las hubiere. Si los contribuyentes solicitaran alguna modificación, el Administrador deberá preparar y distribuir las actas definitivas a todos los miembros del comité de contribuyentes y a sus suplentes para su aprobación en un plazo de quince (15) días hábiles.

En caso de discrepancias no resueltas, las modificaciones propuestas se adjuntarán a las actas. Estas deberán, como mínimo, indicar la fecha y el lugar de celebración de la reunión, así como los participantes, el desarrollo de la reunión y las decisiones adoptadas. Si una decisión no se ha adoptado por unanimidad, deberá indicarse los emisores de los votos a favor y en contra de la misma. El presidente deberá firmar las actas, las cuales, a menos que se pruebe lo contrario, constituirán prueba concluyente del desarrollo de una reunión.

5.11 Correspondencia.

La correspondencia relativa a las reuniones deberá dirigirse al Administrador. Toda notificación, correspondencia o documento en virtud del presente Reglamento podrá enviarse por correo electrónico o por correo ordinario.

5.12 Confidencialidad.

Toda persona que asista a las reuniones de los comités de Asociación o los comités de contribuyentes deberán respetar la confidencialidad del trabajo y de las deliberaciones de los mismos. No divulgarán ninguna información confidencial de la que hayan tenido conocimiento durante el desempeño de sus funciones a personas ajenas al Banco o a los citados comités, salvo a aquellas que les asistan en el desempeño de sus funciones, siempre que estén sujetas al mismo deber de confidencialidad. Los documentos relativos a estos trabajos y deliberaciones serán para uso exclusivo de las personas a quienes vayan destinados, que serán responsables de custodiarlas y de preservar su confidencialidad.

Las actas de las reuniones de los contribuyentes y las decisiones adoptadas por escrito tendrán la consideración de confidenciales; no obstante, el Banco o el presidente de cualquier comité de contribuyentes podrá publicar o divulgar las decisiones adoptadas por los contribuyentes.

5.13 Retribuciones.

Los contribuyentes no recibirán retribución alguna y deberán sufragar sus propios gastos de participación a menos que los contribuyentes a un Fondo decidan otra cosa en relación con este.

6.1 Diseño y ejecución de las operaciones.

Con el fin de garantizar la calidad de las operaciones, el Banco deberá ofrecer personal propio que aporte conocimientos técnicos y alta capacidad profesional al proyecto y lleve a cabo los procedimientos necesarios para establecer, ejecutar y administrar las operaciones de forma eficiente.

El Banco garantizará que los proyectos presentados para financiación sean viables desde el punto de vista técnico, económico y financiero. Todos los proyectos deberán someterse al procedimiento de diligencia debida ex ante realizado por expertos del sector y supervisarse periódicamente de conformidad con los procedimientos y directrices de seguimiento continuo del Banco.

La ejecución correrá a cargo de los distintos departamentos del Banco; el personal del BEI incluye, entre otros, responsables de operaciones de préstamo, supervisores financieros, especialistas sectoriales para el diseño y seguimiento continuo del contenido técnico de cada proyecto, y para examinar los aspectos climáticos, sociales y ambientales, como la igualdad de género, la política de contratación pública y otras cuestiones jurídicas y financieras, según sea necesario. Las oficinas exteriores/locales del BEI también participarán en todas las fases del ciclo de la operación, en caso necesario. Además, los funcionarios de la secretaría de la institución garantizarán un proceso eficiente de toma de decisiones en relación con los documentos operativos o de otra naturaleza presentados a los comités de Asociación o a los comités de contribuyentes.

6.2 Presentación de las operaciones para su aprobación.

No podrá remitirse a los contribuyentes de un Fondo ninguna operación para su aprobación salvo que haya recibido la aprobación previa de los órganos de gobierno del Banco.

No podrán presentarse operaciones para su aprobación en relación con un Fondo específico si todas las contribuciones abonadas a dicho Fondo (incluida la financiación de terceros, según corresponda) son inferiores al importe necesario para financiar la operación, tras descontar los desembolsos, compromisos existentes y comisiones de administración.

6.3 Operaciones por debajo de un umbral específico.

Salvo que se acuerde otra cosa en la descripción del Fondo, en el caso de las operaciones financiadas con cargo a un Fondo y que estén por debajo del umbral establecido en la correspondiente Descripción, el comité de contribuyentes delegará en los órganos de gobierno del Banco la plena autoridad para aprobar la asignación de las contribuciones abonadas. Los criterios de idoneidad establecidos en la descripción del Fondo orientarán la decisión de los órganos de gobierno del Banco para asignar esas contribuciones.

Las operaciones aprobadas por los órganos de gobierno del Banco se comunicarán, a título informativo, a cada miembro del comité de contribuyentes y a su suplente en el plazo de quince (15) días hábiles tras dicha aprobación.

6.4 Operaciones por encima de un umbral específico.

Salvo que se acuerde otra cosa en la descripción del Fondo, en el caso de las operaciones que estén por encima del umbral específico establecido para cada Fondo, una vez aprobadas por los órganos de gobierno del Banco, el comité de contribuyentes será el responsable de aprobar la asignación de las contribuciones abonadas, de conformidad con el proceso de toma de decisiones descrito en el artículo 5.8 del presente Reglamento de la Plataforma.

6.5 Operaciones aprobadas.

Las operaciones subvencionables se incluirán en la lista de operaciones subvencionables gestionada por el Administrador.

La aprobación de una operación tendrá una validez de 24 meses. Si la operación no se ha suscrito transcurrido ese plazo, la aprobación se anulará a menos que sea prorrogada por uno o más períodos adicionales de hasta 12 meses (siempre que estas prórrogas no supongan que la autorización se prolongue durante más de cuatro [4] años contados desde la fecha en que los órganos de gobierno del Banco hubieran aprobado la operación) por (i) el Banco únicamente, si el importe total de la operación en cuestión no excede el umbral mencionado en el artículo 6.3 del presente Reglamento de la Plataforma o (ii) el Banco, junto con el comité de contribuyentes (mediante el procedimiento de no objeción), si el importe total de la operación supera el umbral mencionado en el artículo 6.4. del presente Reglamento de la Plataforma.

El Banco aplicará una comisión que cubra: i) los costes contraídos en relación con la administración de la Plataforma y de todos los Fondos incluidos en ella; y ii) los costes asociados a la ejecución de distintos tipos de instrumentos en el marco de los Fondos. El importe de las comisiones debidas al Banco se deducirá directamente de la cuenta del Fondo.

A menos que se acuerde otra cosa en la descripción del Fondo, se cargarán a los contribuyentes las siguientes comisiones:

7.1 Comisión de administración.

La comisión de administración se calculará de la siguiente manera:

(i) 1 % del total de la contribución comprometida, que deducirá el Banco del primer pago de dicha contribución; y

(ii) 0,25 % anual, calculado, a nivel de la Plataforma(6), sobre los fondos pendientes disponibles a 31 de diciembre del año correspondiente, que deducirá el Banco en el mes siguiente al cierre del ejercicio económico. El importe de las comisiones relativas a la gestión de una cartera de inversión colectiva u otro producto de inversión gestionado directamente por el BEI (como el Fondo Unitario) se deducirá de la comisión calculada con arreglo a este apartado.

(6) Debe aclararse que «calculado a nivel de la Plataforma» se refiere a que la comisión del 0,25 % sobre el saldo pendiente se calculará para cada Fondo a fecha de 31 de diciembre del año en cuestión y se deducirá del total de las contribuciones abonadas por cada contribuyente a cada Fondo.

La comisión de administración comprende las actividades realizadas para la recaudación de los fondos de los contribuyentes o el acceso a ellos, la rendición de cuentas sobre el uso de los mismos (auditorías, evaluaciones), la gestión de los saldos pendientes de los Fondos (tales como los gastos generados por las cuentas en efectivo, los agentes de cálculo y las comisiones de custodia), la comunicación y la visibilidad de los contribuyentes, la creación y mantenimiento de los sistemas de TI, la participación de los contribuyentes y otros gastos derivados del cumplimiento de las obligaciones que el Banco ha contraído con los contribuyentes.

7.2 Comisión asociada al instrumento(7).

(7) Porcentaje calculado sobre la cantidad aprobada de la operación.

La comisión asociada al instrumento se pagará en el momento de la aprobación de una operación con cargo al Fondo, de la siguiente manera:

(i) ayudas a la inversión y bonificaciones del tipo de interés: 1 %;

(ii) asistencia técnica: 3,5 %; y

(iii) instrumentos de financiación: 4,5 %.

La comisión asociada al instrumento comprende los gastos generados por la actividad de múltiples equipos en el seno del Banco que participan en varias fases del ciclo de gestión del instrumento, incluido el diseño de las operaciones, el procedimiento para su aprobación, la contratación pública, la ejecución y el seguimiento de las operaciones, los informes de resultados y financieros y otros costes operativos.

7.3 Otras comisiones.

El Banco podrá aplicar comisiones adicionales a los contribuyentes que soliciten otros servicios complementarios aparte de los detallados en el Reglamento de la Plataforma o la descripción del Fondo.

8.1 Inversión del saldo pendiente del Fondo.

Cada contribuyente autoriza al Banco a invertir, a su discreción y por cuenta del contribuyente, el saldo pendiente del Fondo (la parte proporcional de su contribución abonada) de conformidad con:

(i) las Directrices para la gestión de activos del BEI (anexo II [«Directrices para la gestión de activos»] al presente Reglamento de la Plataforma), cuando el saldo pendiente de la Plataforma sea, al menos, igual a 100.000.000 EUR y el horizonte de inversión superior a un año; o

(ii) el Fondo Unitario en caso de que el saldo pendiente de la Plataforma sea inferior a 100.000.000 EUR o que el horizonte de inversión sea inferior a un año. El instrumento y el memorando informativo del Fondo Unitario deberán enviarse a cada contribuyente en el momento en que el Banco reciba la contribución y, en su caso, tras la revisión de dichos documentos.

El Banco tendrá derecho a invertir el saldo pendiente del Fondo Unitario de conformidad con el presente artículo 8.1 y desinvertirlo en el momento en que sea necesario para ejecutar una operación. A tal efecto, cada contribuyente autoriza por el presente al Banco para firmar y ejecutar los pertinentes formularios de suscripción y reembolso en su nombre y para deducir cualquier importe relativo a suscripciones, comisiones y costes cobrados por el Fondo Unitario del saldo pendiente de la Plataforma.

Los contribuyentes no interferirán en la decisión del Banco de invertir el saldo pendiente del Fondo de conformidad con el Reglamento de la Plataforma.

8.2 Ingresos/pérdidas de la colocación del saldo pendiente del Fondo.

Tales inversiones realizadas a partir del saldo pendiente del Fondo podrán conllevar ingresos o pérdidas que deberán ser asumidas por cada Fondo a cargo del cual se realizaron las inversiones correspondientes.

8.3 Herramientas y prestaciones de inversión.

Los detalles de cada herramienta de inversión y las prestaciones disponibles para el Banco en relación con el artículo 8.1 del presente Reglamento de la Plataforma se establecen en su anexo II («Directrices para la gestión de activos»).

8.4 Responsabilidad derivada de la gestión del saldo pendiente del Fondo.

En el desempeño de sus obligaciones como gestor del saldo pendiente del Fondo, la obligación del Banco será únicamente una obligación de medios (obligation de moyens), lo que cada contribuyente acepta expresamente. En cualquier caso, el Banco solo será responsable ante el contribuyente en caso de negligencia grave (faute lourde) o conducta dolosa (faute dolosive).

Cada contribuyente será responsable exclusivamente de las operaciones realizadas por el Banco en su nombre, de conformidad con el artículo 8.1 del presente Reglamento de la Plataforma.

En lo que respecta a la valoración del posible rendimiento y de los riesgos asociados a un activo, la responsabilidad del Banco se limitará a la negligencia grave (faute lourde), lo que será también aplicable a las obligaciones contractuales secundarias. El Banco solo será responsable por los daños directos y en ningún caso por cualquier daño indirecto o cuantificable (como, por ejemplo, la pérdida derivada de una operación no ejecutada, pérdida de beneficios, pérdida de información, información corrupta o dañada, daño al fondo de comercio, daño a la reputación o pérdida de tiempo de gestión), como consecuencia de la adhesión de alguno de los contribuyentes al presente Reglamento de la Plataforma, o de su terminación o suspensión.

Cada contribuyente conviene en que el Banco no garantiza ningún resultado y/o beneficio específico.

Además, el Banco no será responsable de ninguna pérdida de valor del saldo pendiente del Fondo resultante de las fluctuaciones en el mercado, las variaciones en los tipos de cambio o cualquier otro motivo, como tampoco de las fluctuaciones en el rendimiento, la sobreexposición temporal del saldo pendiente del Fondo en relación con los límites fijados en las Directrices para la gestión de activos o el Fondo Unitario del BEI (debido a la volatilidad de los mercados, otras consecuencias, errores de juicio o pérdida de oportunidades a la hora de seleccionar inversiones, o pérdida de oportunidades por lo que respecta al contribuyente).

Cada contribuyente acepta que el Banco no siempre podrá estar al tanto de todas las oportunidades de inversión disponibles en los mercados financieros.

El Banco no será responsable por ninguna depreciación sufrida por cualquiera de los contribuyentes como consecuencia directa o indirecta de un cambio en la estrategia de inversión aplicable en las Directrices para la gestión de activos o el Fondo Unitario del BEI, en concreto, en caso de un cambio en dicha estrategia antes de que finalice el horizonte temporal de la inversión determinado por el Banco, en caso de retiradas prematuras del saldo pendiente del Fondo, o en caso de terminación de la Plataforma o de un Fondo individual.

El Banco no asumirá ninguna responsabilidad derivada de acontecimientos fuera de su control, como fuerza mayor, guerras, disturbios, actos de terrorismo, fallos informáticos, medidas adoptadas por autoridades públicas o extranjeras, o consecuencias derivadas de cambios legislativos en Luxemburgo o en terceros países.

El Banco no responderá de la exactitud de la información facilitada por terceros en la que se base para gestionar el saldo pendiente del Fondo. Del mismo modo, el Banco no será responsable de la inexactitud de la información financiera facilitada por los contribuyentes sobre la base de información facilitada por terceros.

La responsabilidad de examinar la conveniencia de las inversiones en función de la legislación fiscal, impositiva y en materia de divisas vigente seguirá recayendo en los contribuyentes.

El Banco podrá gestionar el saldo pendiente del Fondo sin atender a la situación fiscal del contribuyente y no asumirá ninguna responsabilidad a este respecto.

En caso de que se presenten, por parte del Banco o en su contra, reclamaciones relativas al presente Reglamento de la Plataforma o a los servicios prestados en virtud del mismo, cada contribuyente acepta prestar al Banco toda la asistencia que razonablemente se le solicite.

El Banco no ofrece ninguna garantía del éxito de las inversiones, lo que cada contribuyente acepta expresamente.

9.1 Contabilidad.

El Banco mantendrá sus registros contables relativos a la Plataforma exclusivamente en euros.

9.2 Estados financieros.

El Banco elaborará en euros los estados financieros anuales auditados y consolidados de la Plataforma. Los estados financieros consolidados se elaborarán a partir de los ingresos y desembolsos de efectivo, excepto en el caso de las inversiones del saldo pendiente del Fondo, de las que se informará según el criterio de su valor razonable.

Los estados financieros comprenderán:

(i) un estado consolidado de los movimientos de las cuentas de los Fondos en el marco de la Plataforma; y

(ii) los estados individuales de cada Fondo que incluyan el desglose de todos los movimientos con su fecha de valor y un resumen de los saldos pendientes del Fondo y de las comisiones cobradas.

El ejercicio económico de cada Fondo se corresponderá con el año natural.

Una vez auditados de conformidad con el artículo 10 del presente Reglamento, los estados financieros deberán aprobarse conforme a los procedimientos de aprobación de dichos estados aplicados por el BEI para mandatos de terceros.

9.3 Valoración.

9.3.1 Monedas.