El Real Decreto 1075/2017, de 29 de diciembre, por el que se modifican el Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre; el Reglamento del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, aprobado por el Real Decreto 828/1995, de 29 de mayo; el Reglamento de los Impuestos Especiales, aprobado por el Real Decreto 1165/1995, de 7 de julio; el Reglamento del Impuesto sobre los Gases Fluorados de Efecto Invernadero, aprobado por el Real Decreto 1042/2013, de 27 de diciembre, el Reglamento por el que se regulan las obligaciones de facturación, aprobado por el Real Decreto 1619/2012, de 30 de noviembre, el Real Decreto 3485/2000, de 29 de diciembre, sobre franquicias y exenciones en régimen diplomático, consular y de organismos internacionales y de modificación del Reglamento General de Vehículos, aprobado por el Real Decreto 2822/1998, de 23 de diciembre, y el Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, introduce determinados cambios que afectan a la gestión de los impuestos y que por tanto determinan la necesidad de modificar otras normas reglamentarias de desarrollo.

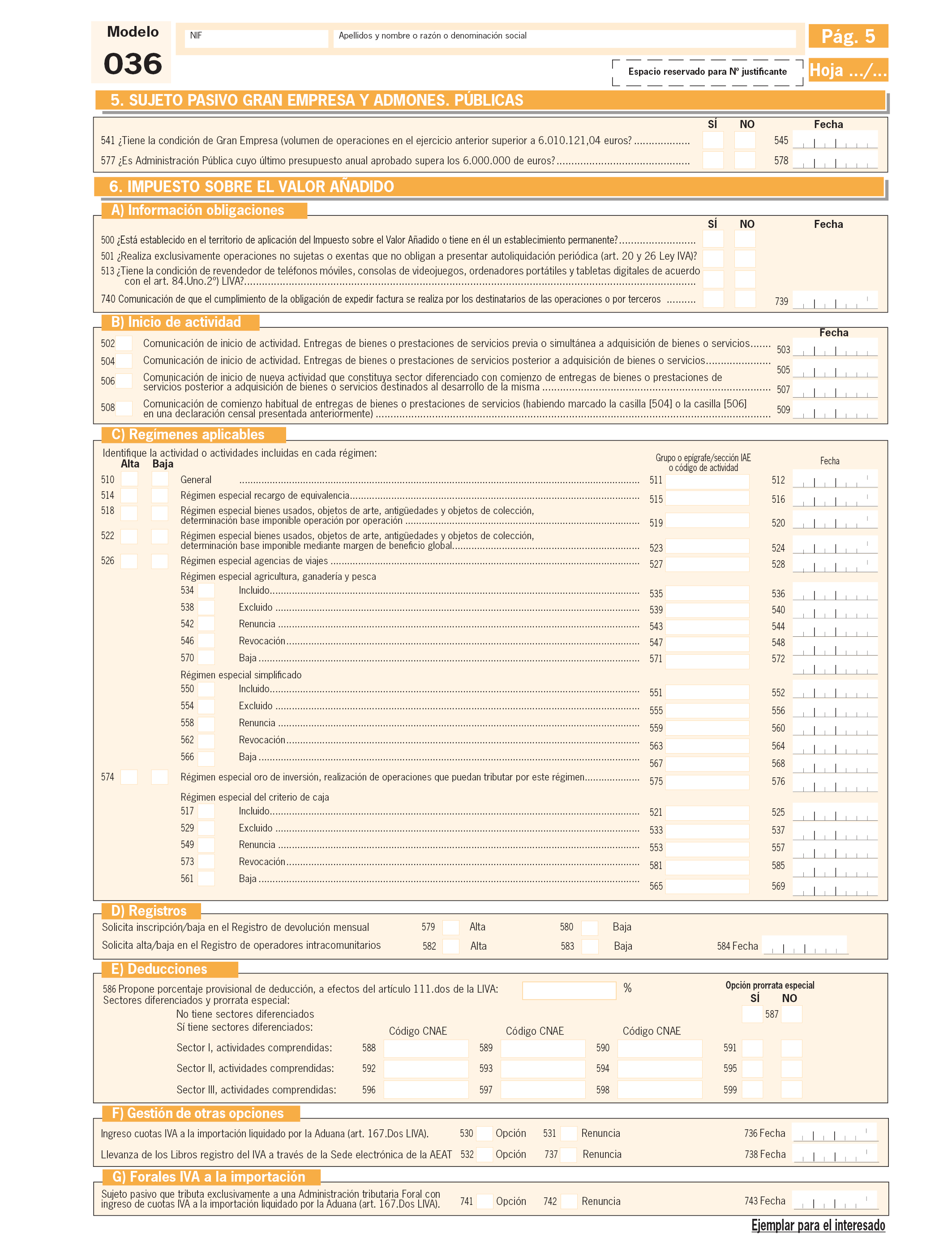

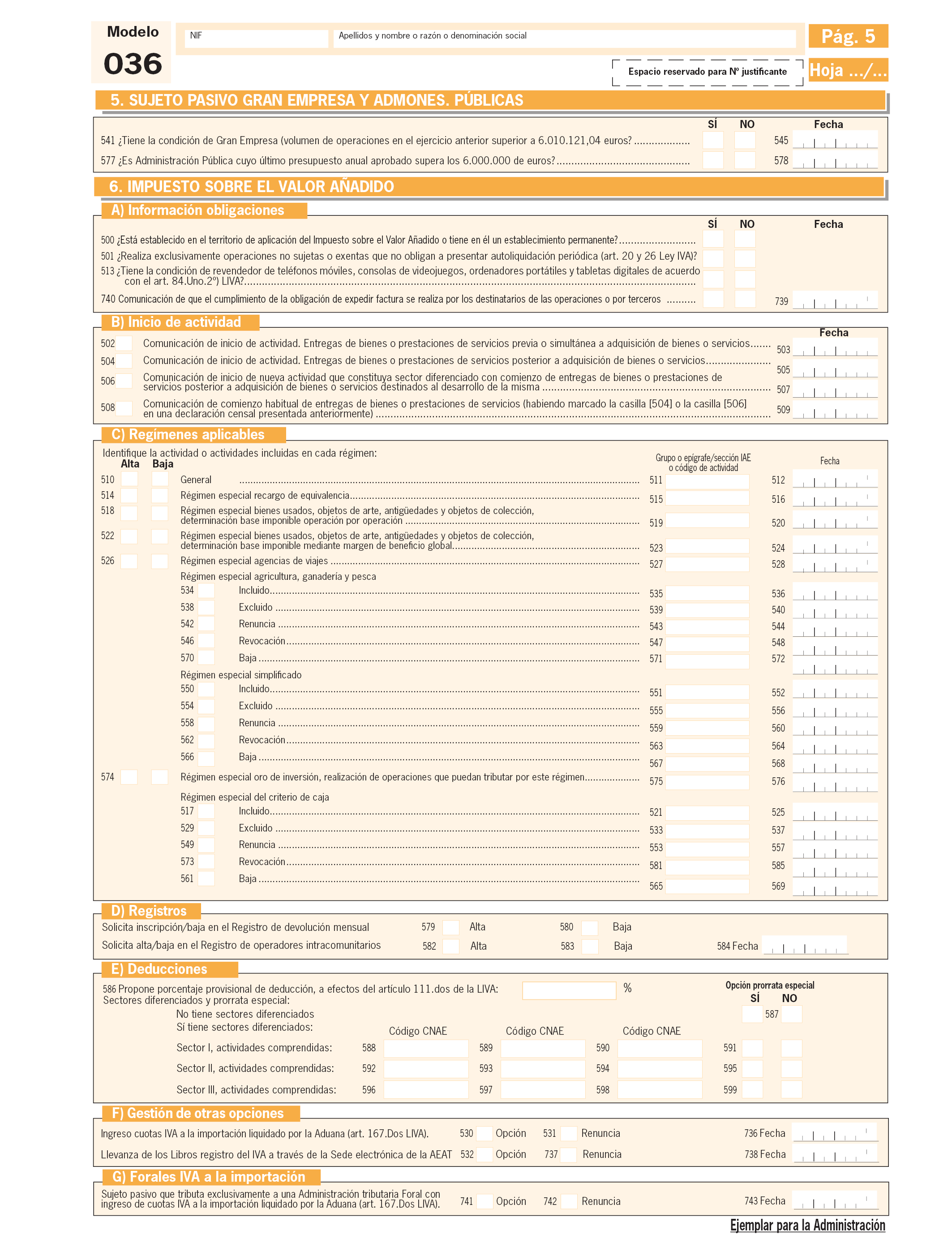

En concreto, con el citado Real Decreto, se da cumplimiento a la Sentencia del Tribunal Supremo 418/2016, de 9 de febrero de 2016, que declaró nula por discriminatoria la regulación contenida en el Reglamento del Impuesto sobre el Valor Añadido para el ejercicio de la opción para acogerse al régimen de diferimiento del citado impuesto en la importación, por excluir de su ejercicio a los sujetos pasivos que tributan exclusivamente ante una Administración tributaria Foral, incluyendo a estos sujetos pasivos y regulando el procedimiento para el ejercicio de la mencionada opción.

Además, con esta modificación reglamentaria se establece que, con carácter general, los sujetos pasivos con periodo de liquidación mensual podrán optar por el régimen de diferimiento del Impuesto sobre el Valor Añadido a la importación durante el mes de noviembre del año anterior al que deba surtir efecto. No obstante, para permitir que los sujetos pasivos que tributan exclusivamente ante una Administración tributaria Foral puedan optar para su aplicación en el año 2018 fuera del plazo general, se incluye en este Real Decreto una disposición transitoria en la que se indica que podrán ejercerla, para las cuotas liquidadas por la Aduana correspondientes al periodo del mes de febrero de 2018 y siguientes, hasta el día 15 de enero de 2018.

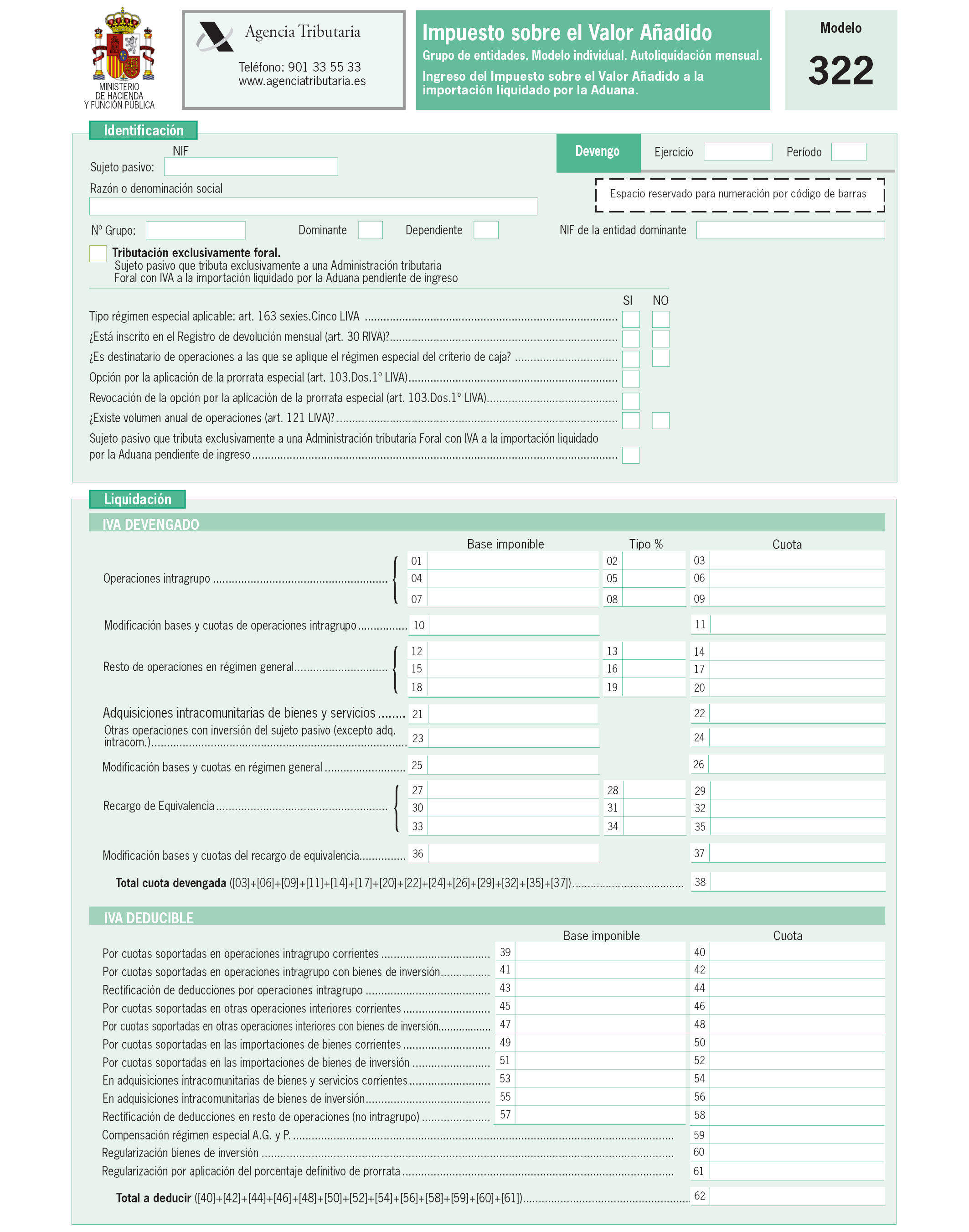

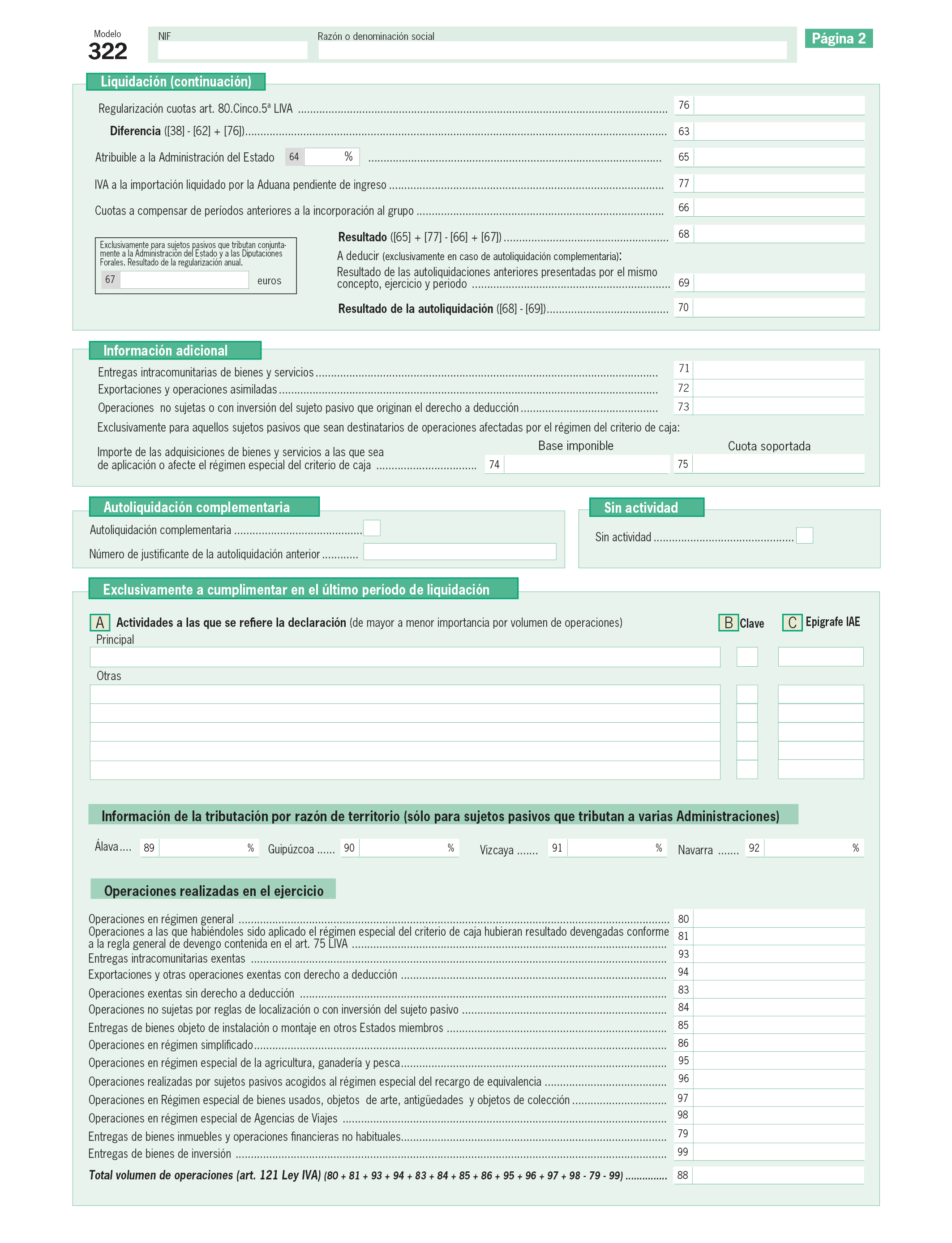

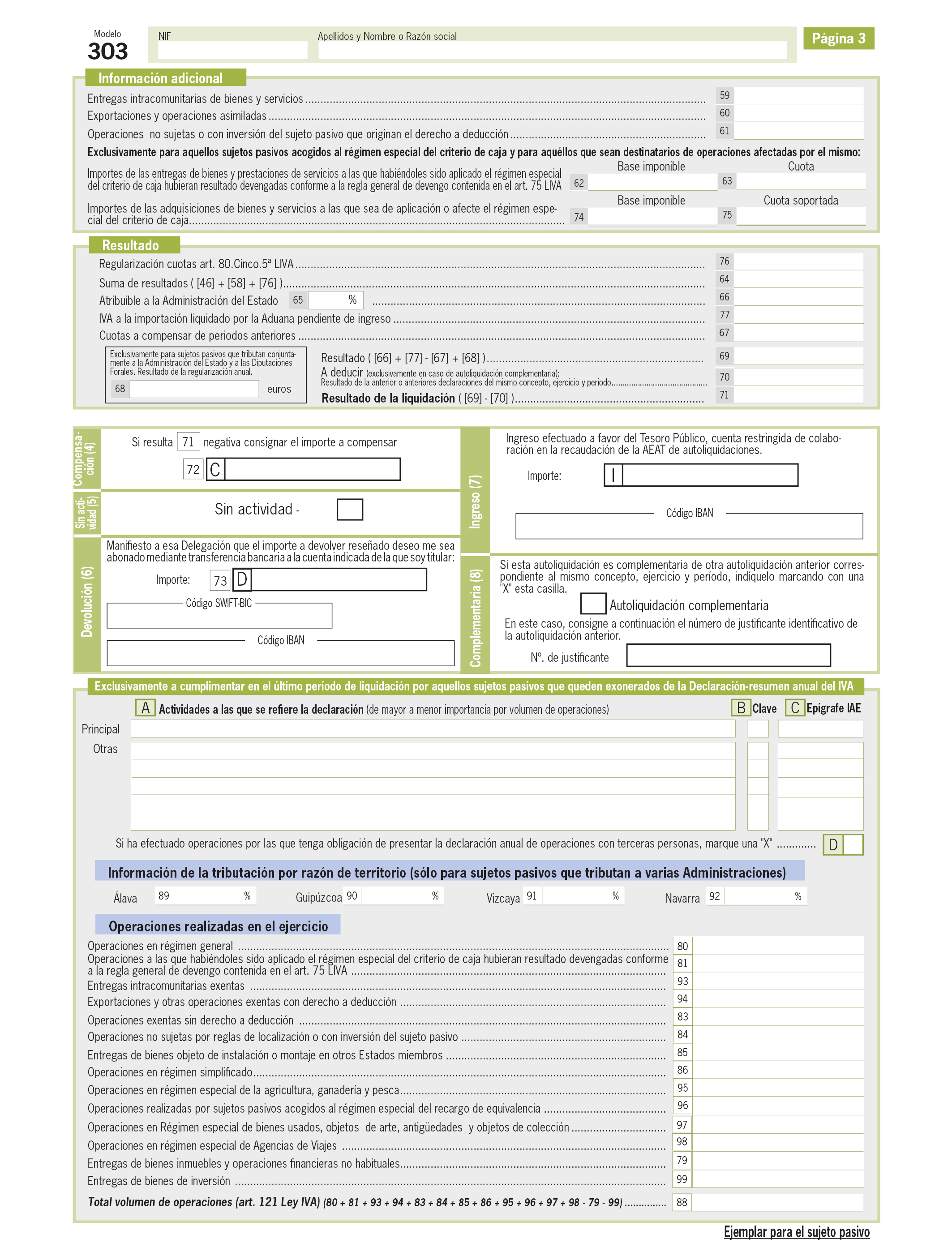

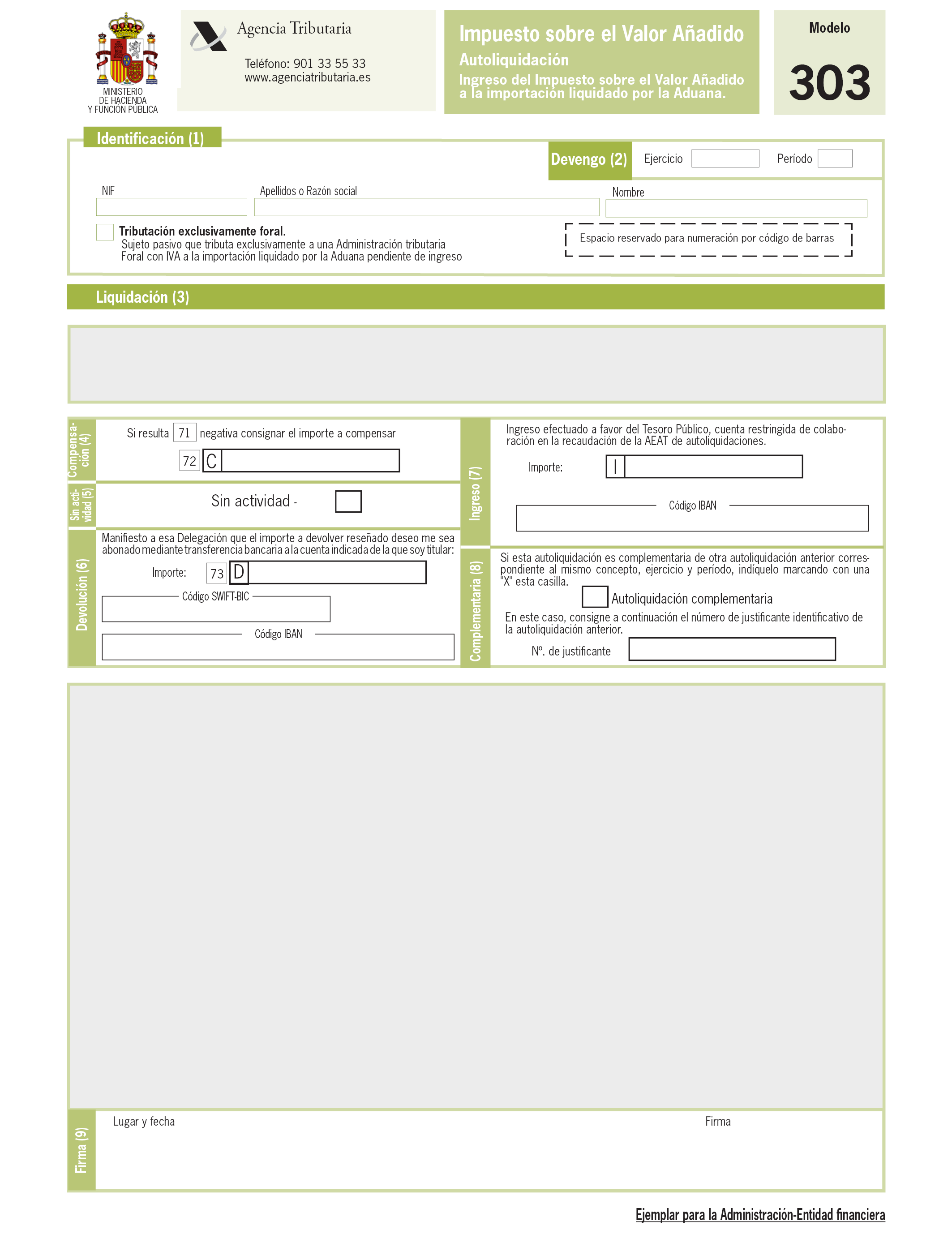

Estas modificaciones en el ámbito subjetivo del colectivo de sujetos pasivos que pueden ejercer la opción de diferimiento del Impuesto sobre el Valor Añadido en la importación, determina la necesidad de incluir una marca específica en las autoliquidaciones periódicas del Impuesto sobre el Valor Añadido para poder identificar a este colectivo de sujetos pasivos que tributan exclusivamente ante una Administración tributaria Foral, de modo que puedan ingresar en la Administración tributaria estatal únicamente el Impuesto liquidado por las Aduanas en las operaciones de importación. Del mismo modo se considera oportuno modificar la denominación de los modelos de autoliquidación periódica del Impuesto sobre el Valor Añadido para hacer referencia inequívoca al mecanismo de diferimiento del citado impuesto en la importación previamente liquidado por la Aduana.

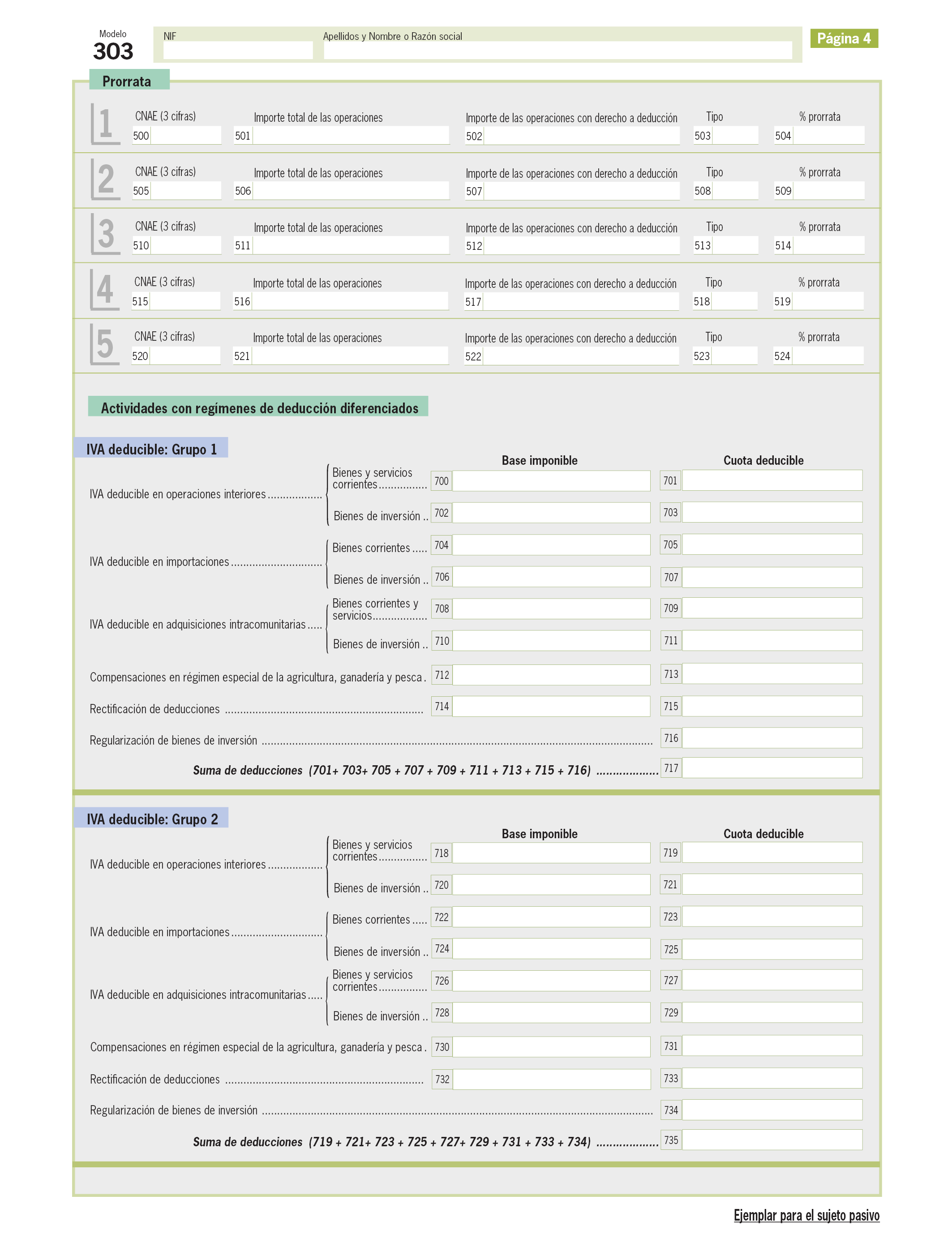

En consecuencia, se modifican tanto el modelo de autoliquidación del Impuesto sobre el Valor Añadido, modelo 303, aprobado por la Orden EHA/3786/2008, de 29 de diciembre, por la que se aprueban el modelo 303 Impuesto sobre el Valor Añadido, Autoliquidación, y el modelo 308 Impuesto sobre el Valor Añadido, solicitud de devolución: Recargo de equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales y se modifican los anexos I y II de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, así como otra normativa tributaria, como el modelo 322 de autoliquidación mensual individual correspondiente al Régimen especial del Grupo de Entidades en el Impuesto sobre el Valor Añadido, aprobado por la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, y el modelo 039 de Comunicación de datos, correspondientes al Régimen especial del Grupo de Entidades en el Impuesto sobre el Valor Añadido.

De forma adicional, y como consecuencia del citado Real Decreto, también se modifica la redacción del artículo 1.2.b) de la referida Orden EHA/3786/2008, de 29 de diciembre. Esta modificación tiene carácter técnico e implica la eliminación de la referencia al apartado 5.º del artículo 71.3 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, puesto que aquellos sujetos pasivos que opten por llevar los Libros registro del Impuesto sobre el Valor Añadido a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, seguirán teniendo periodo de liquidación trimestral salvo que se encuentren en alguna de las circunstancias previstas en el mencionado artículo 71.3 del Reglamento del Impuesto sobre el Valor Añadido. Del mismo modo, se hace conveniente incluir una marca especial en el modelo de autoliquidación del Impuesto sobre el Valor Añadido, modelo 303, que permita identificar en la autoliquidación a aquellos sujetos pasivos que voluntariamente lleven los Libros registro del Impuesto sobre el Valor Añadido a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria.

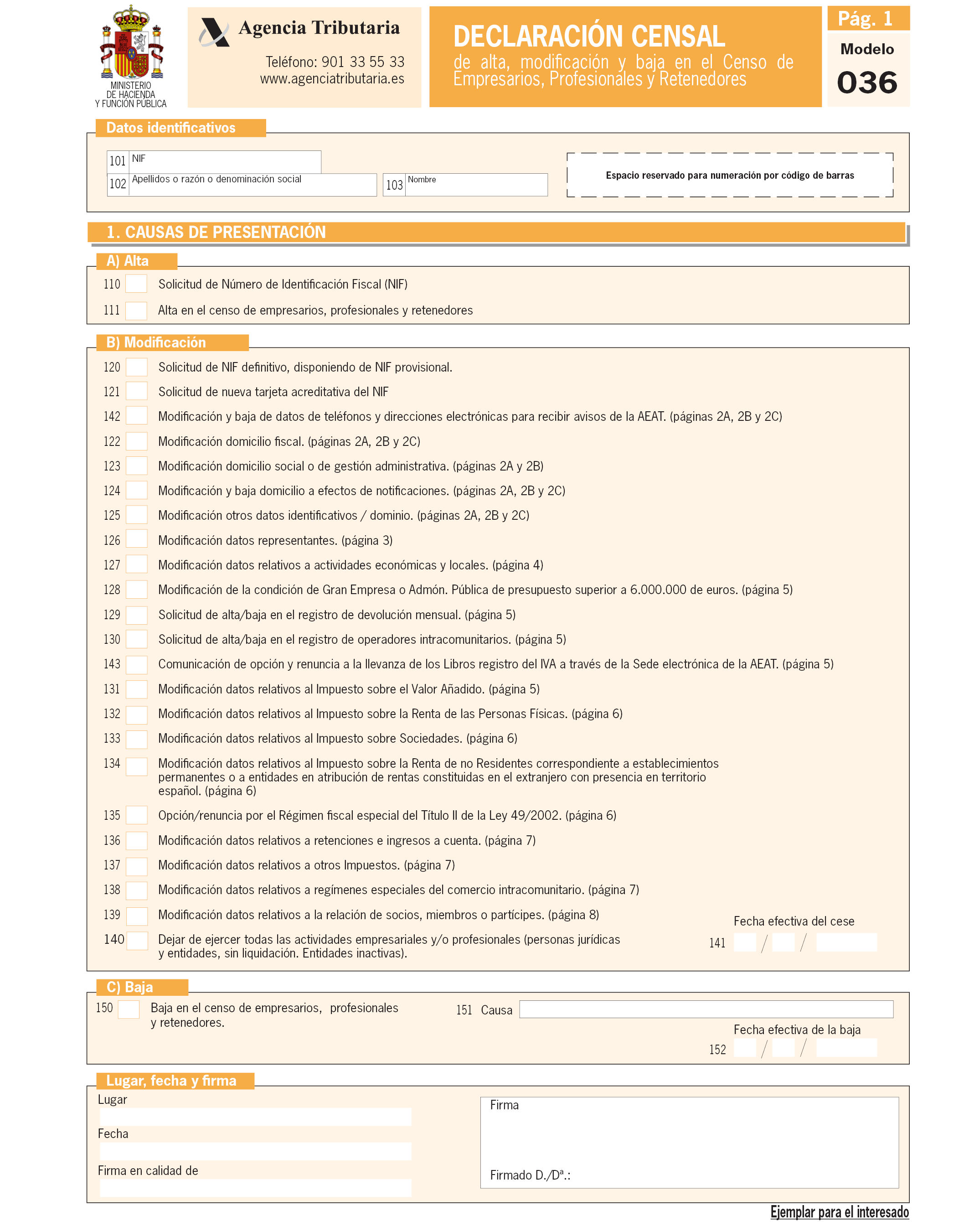

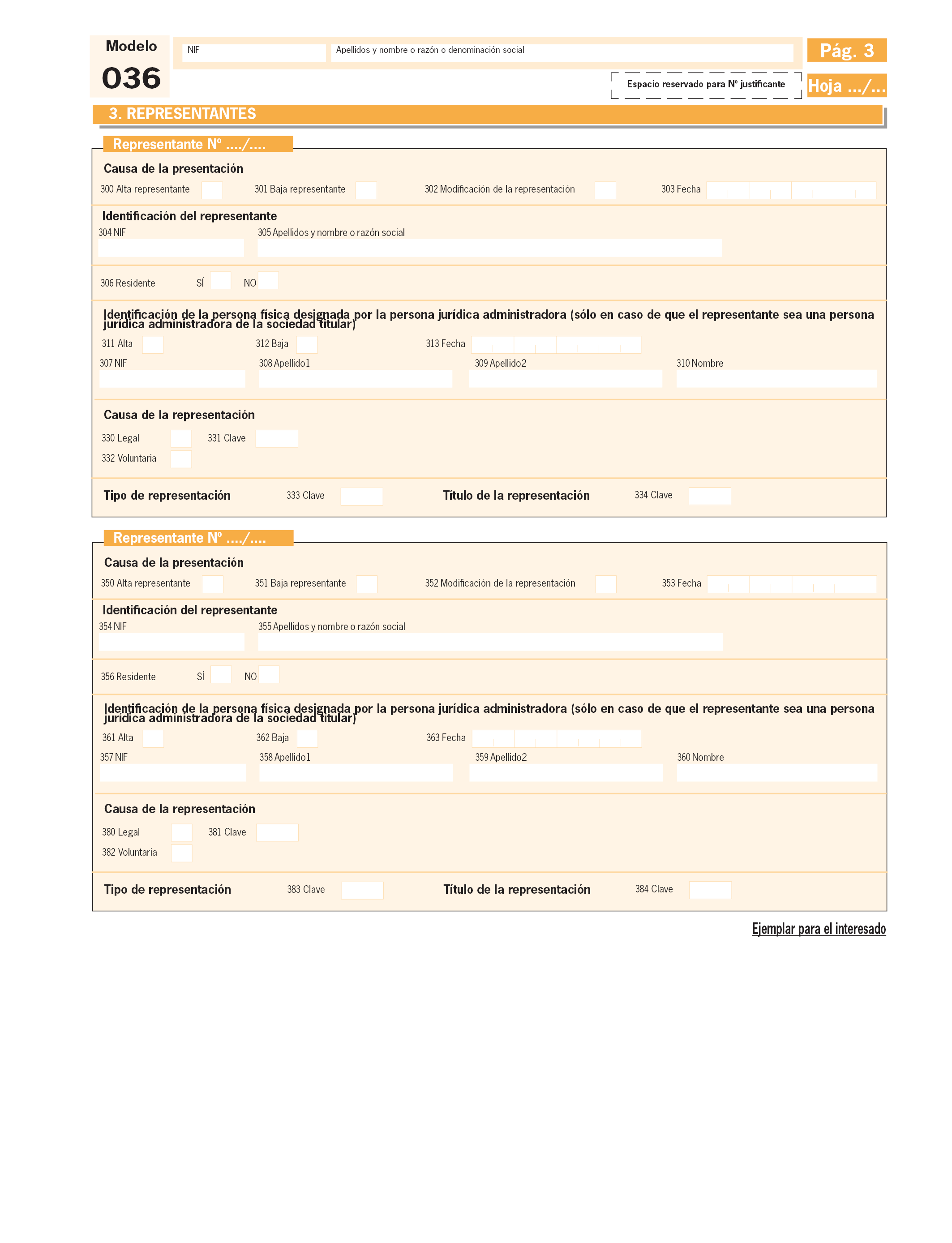

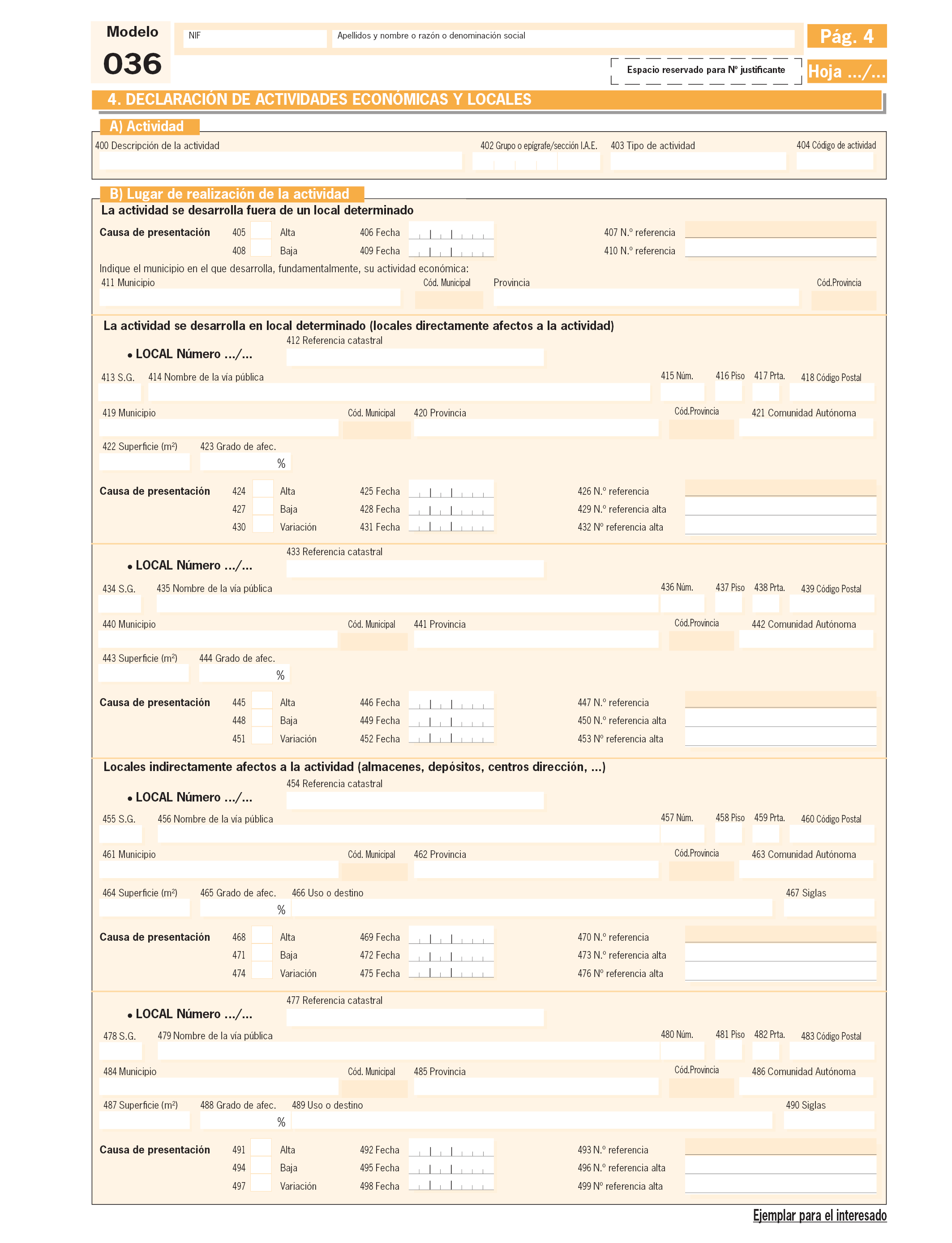

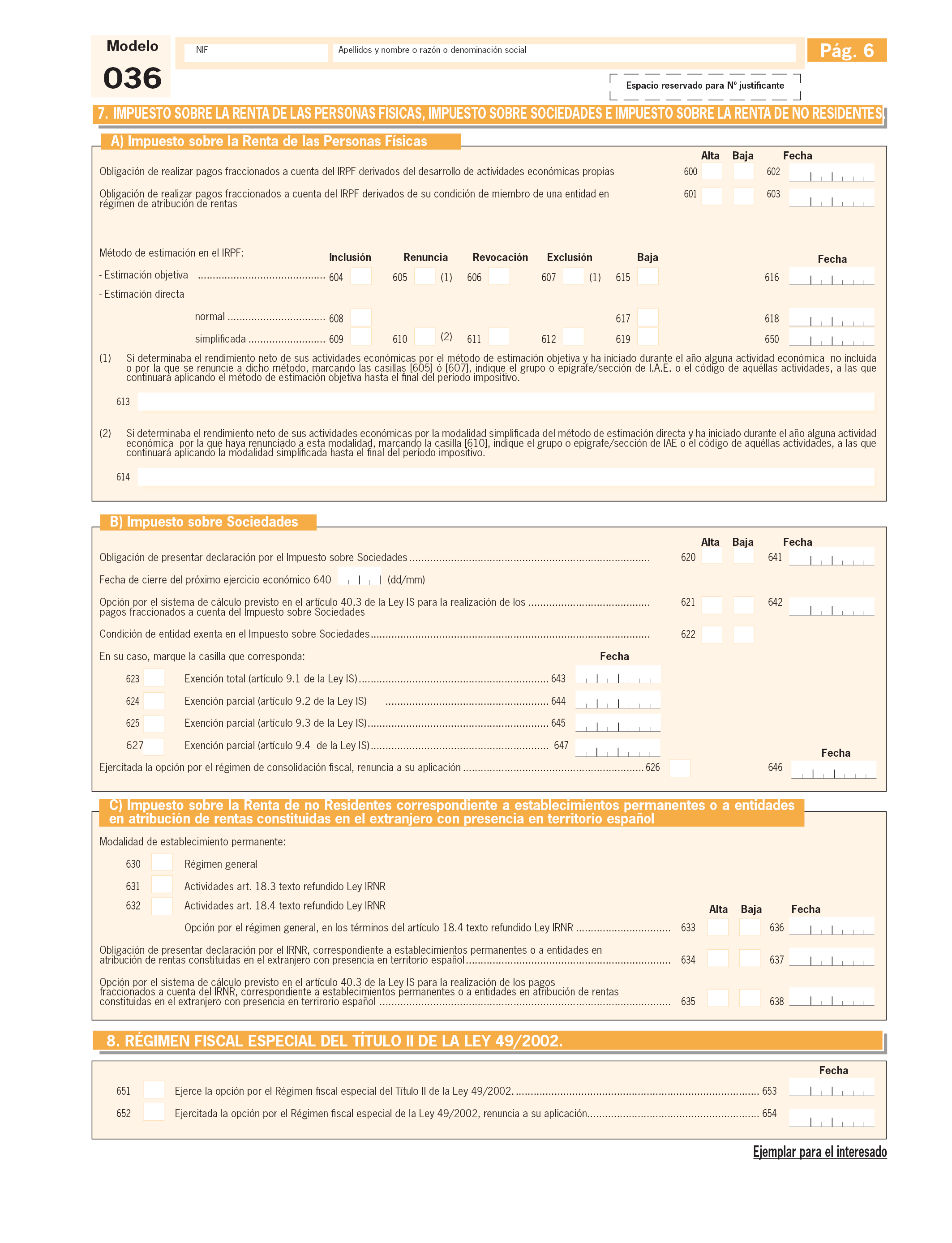

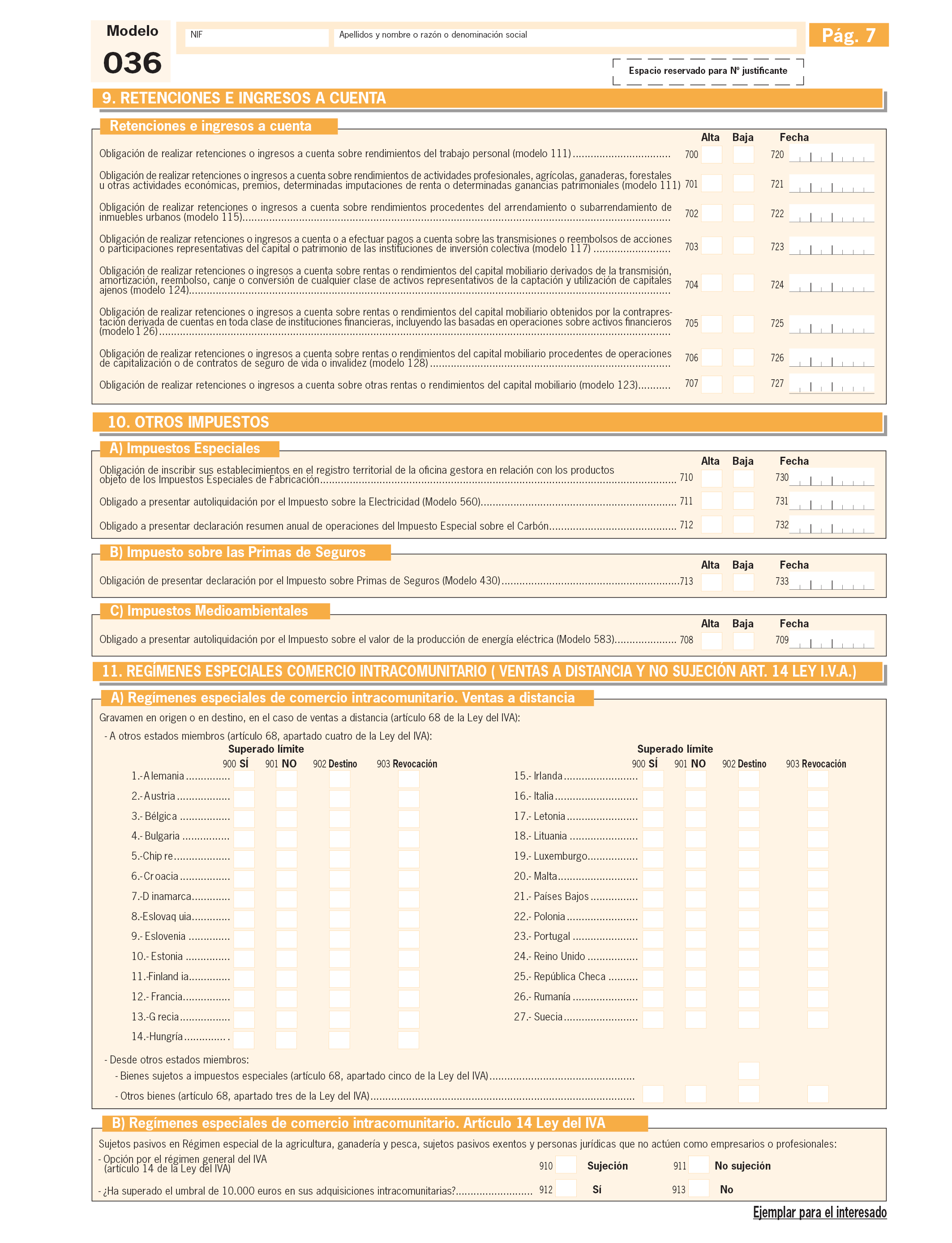

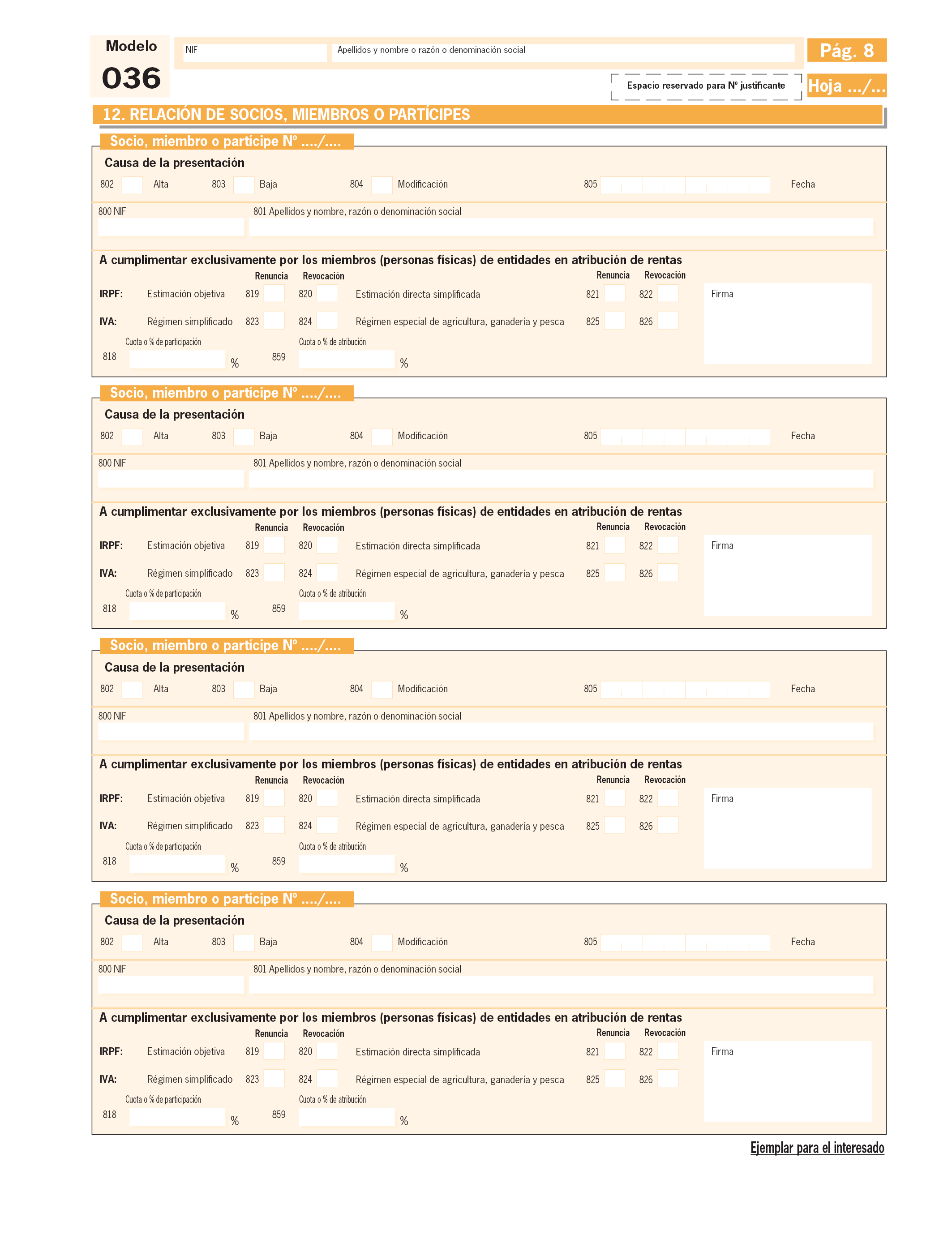

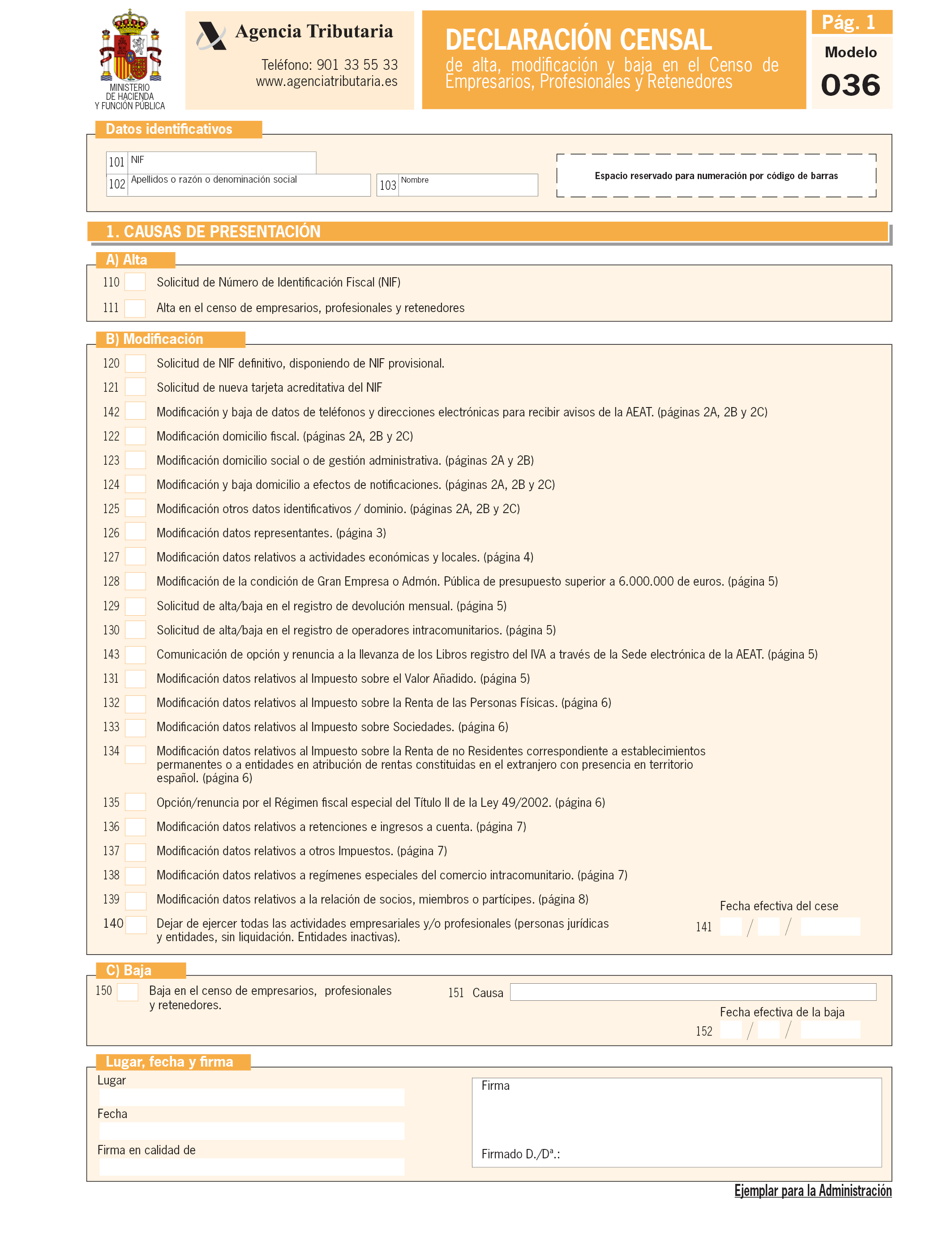

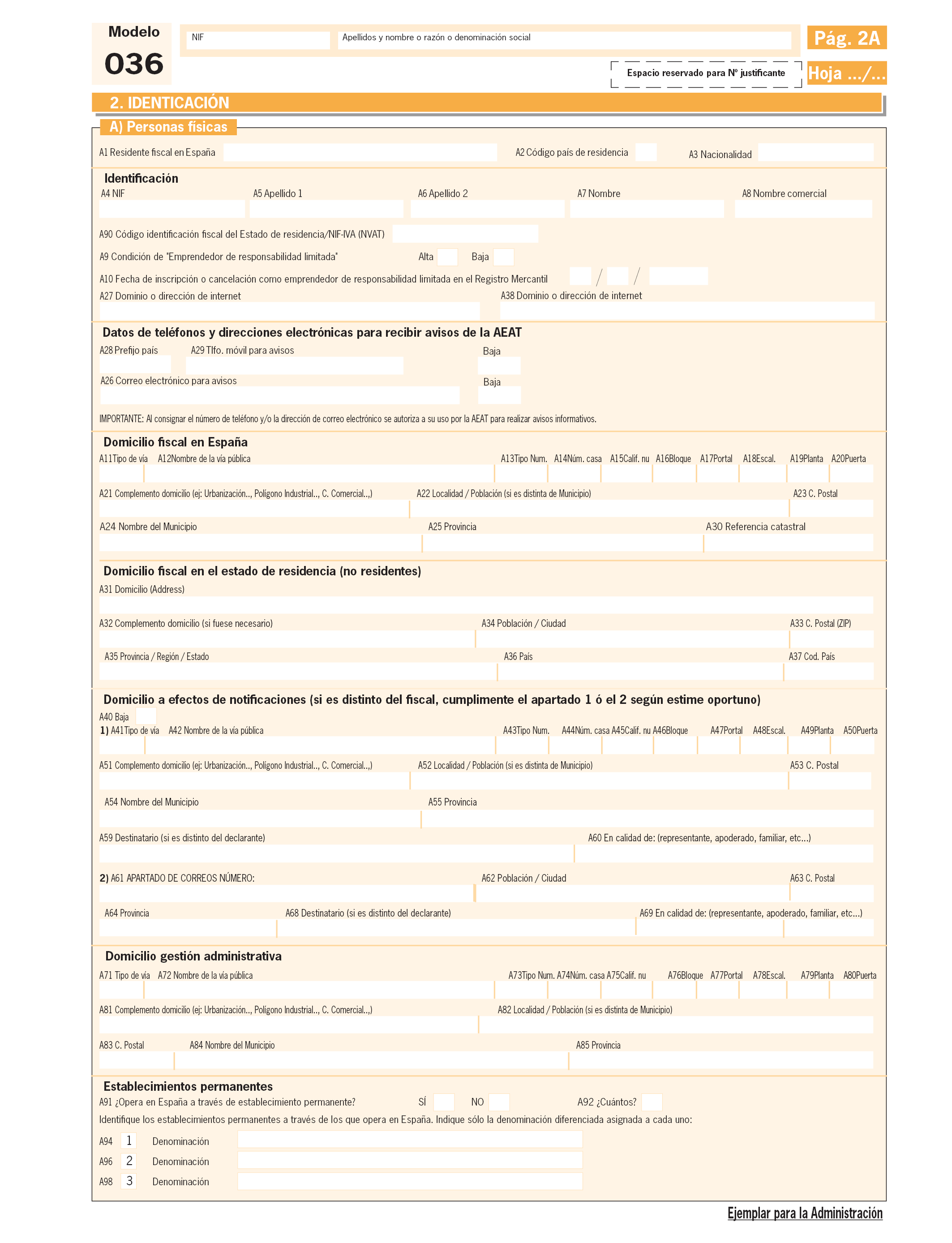

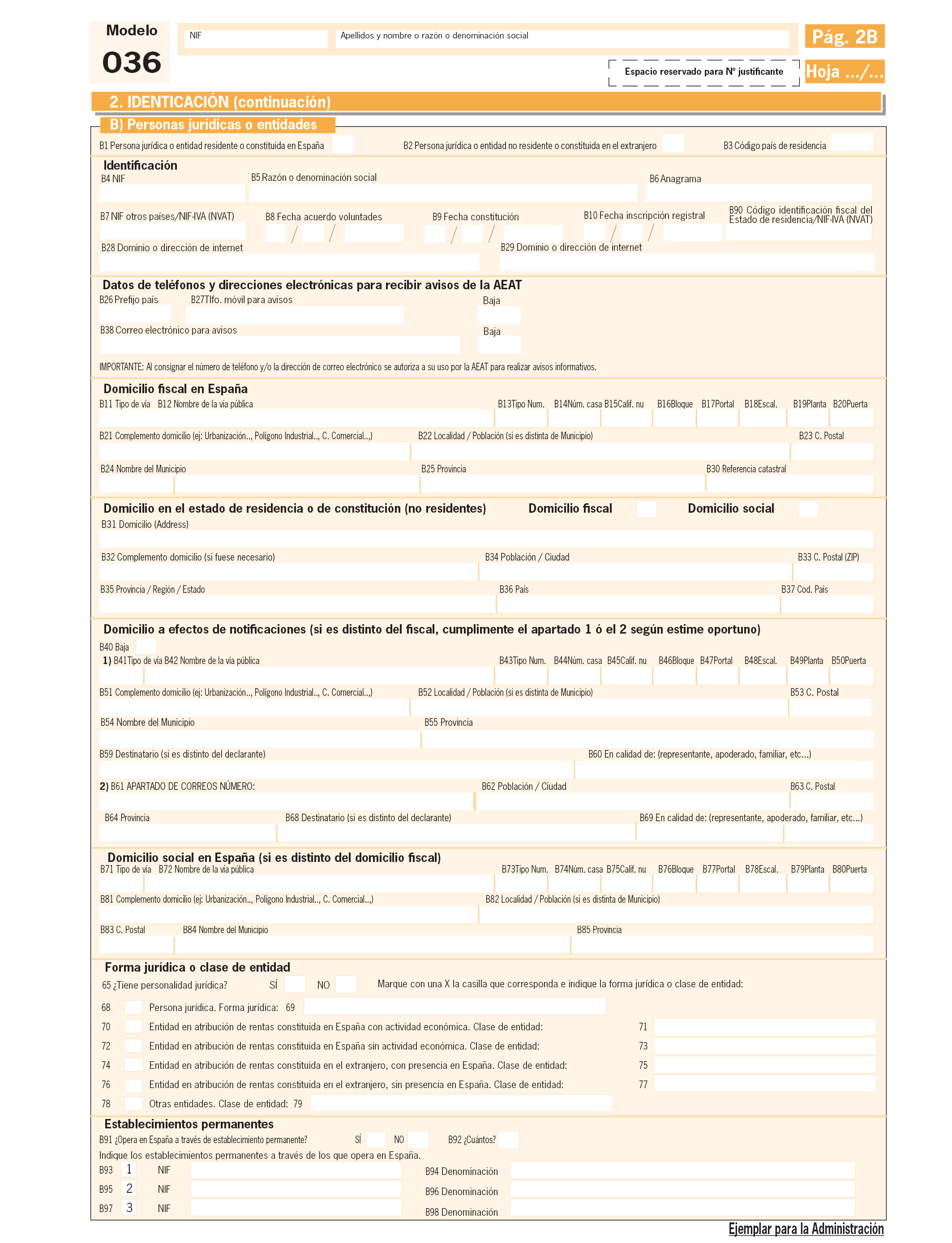

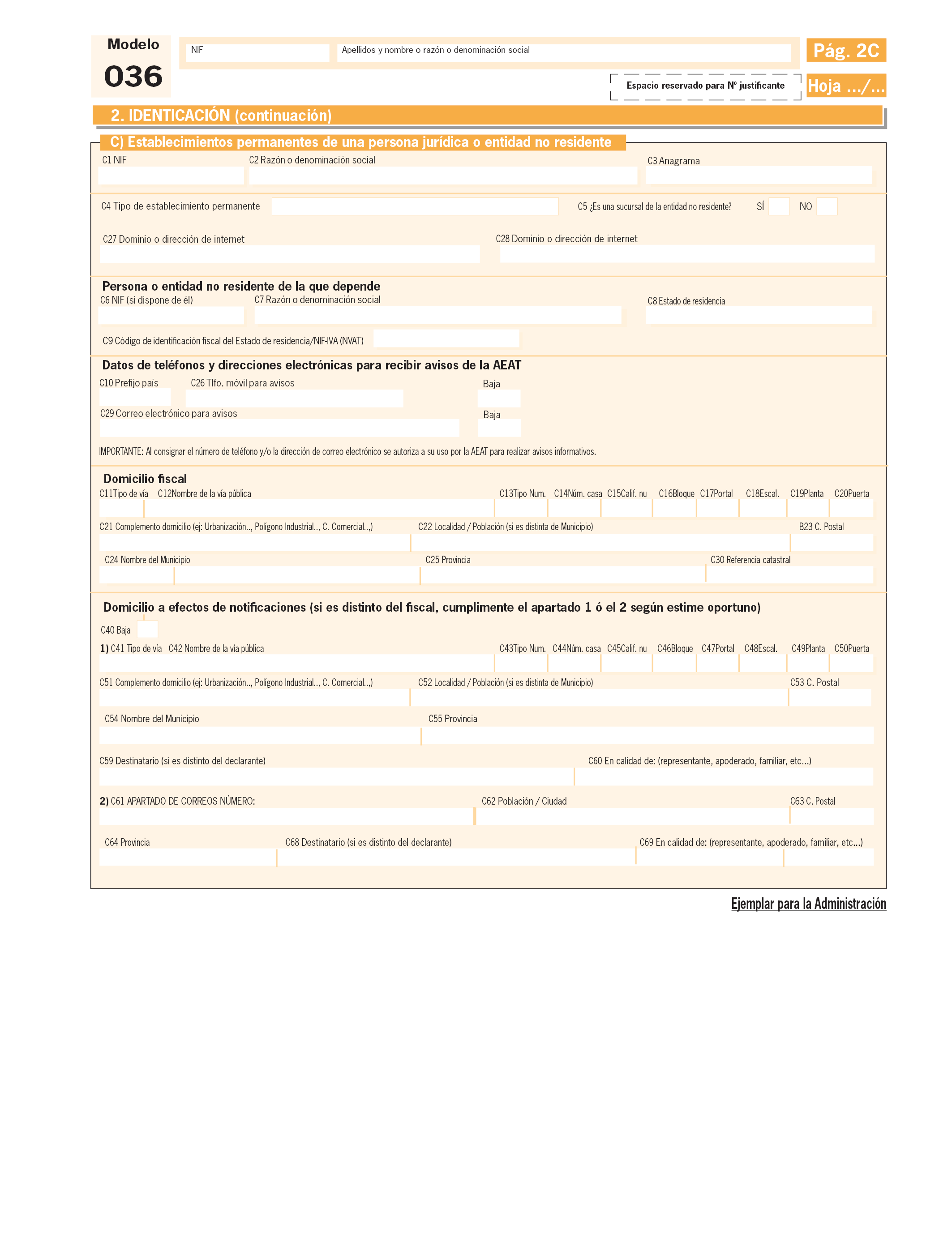

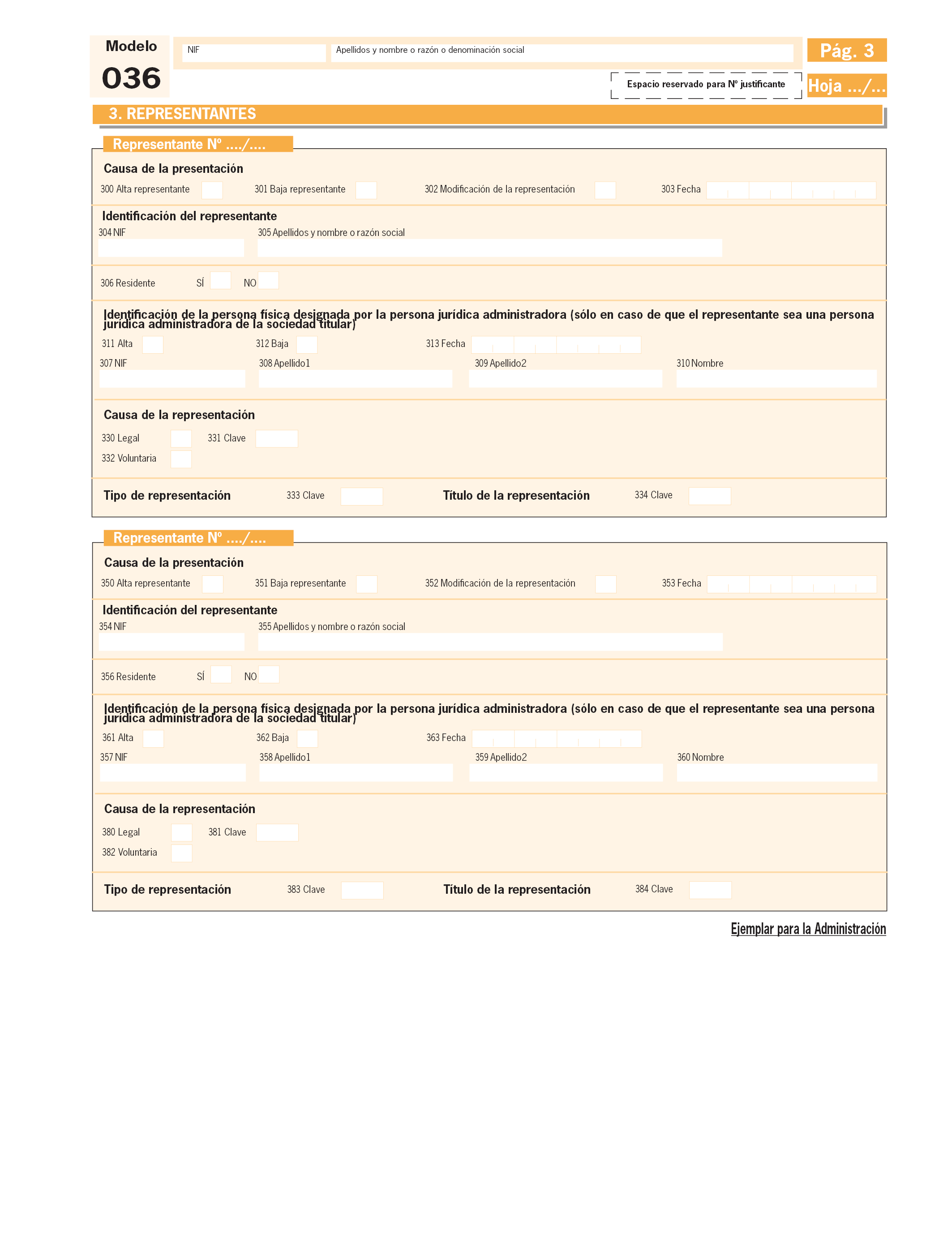

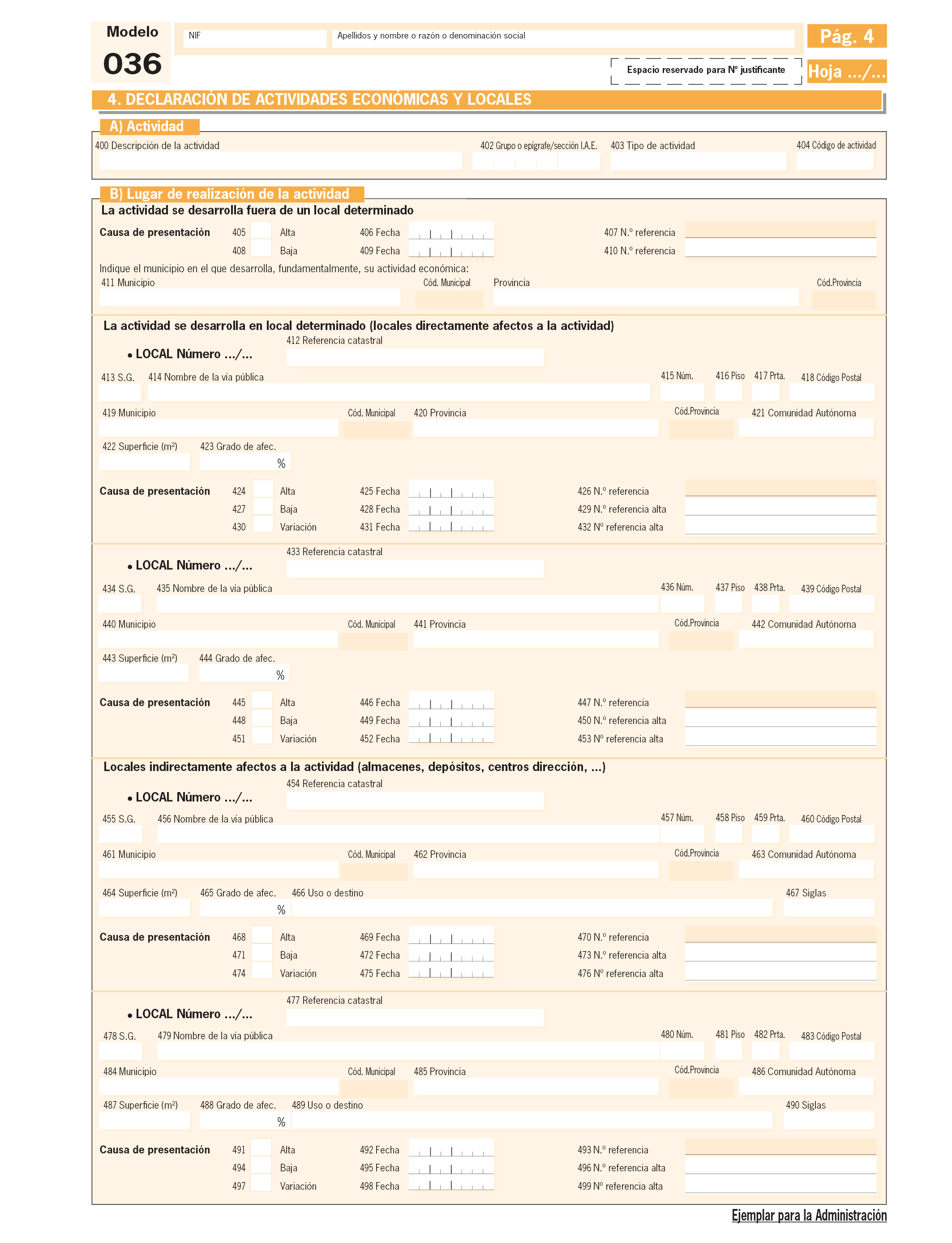

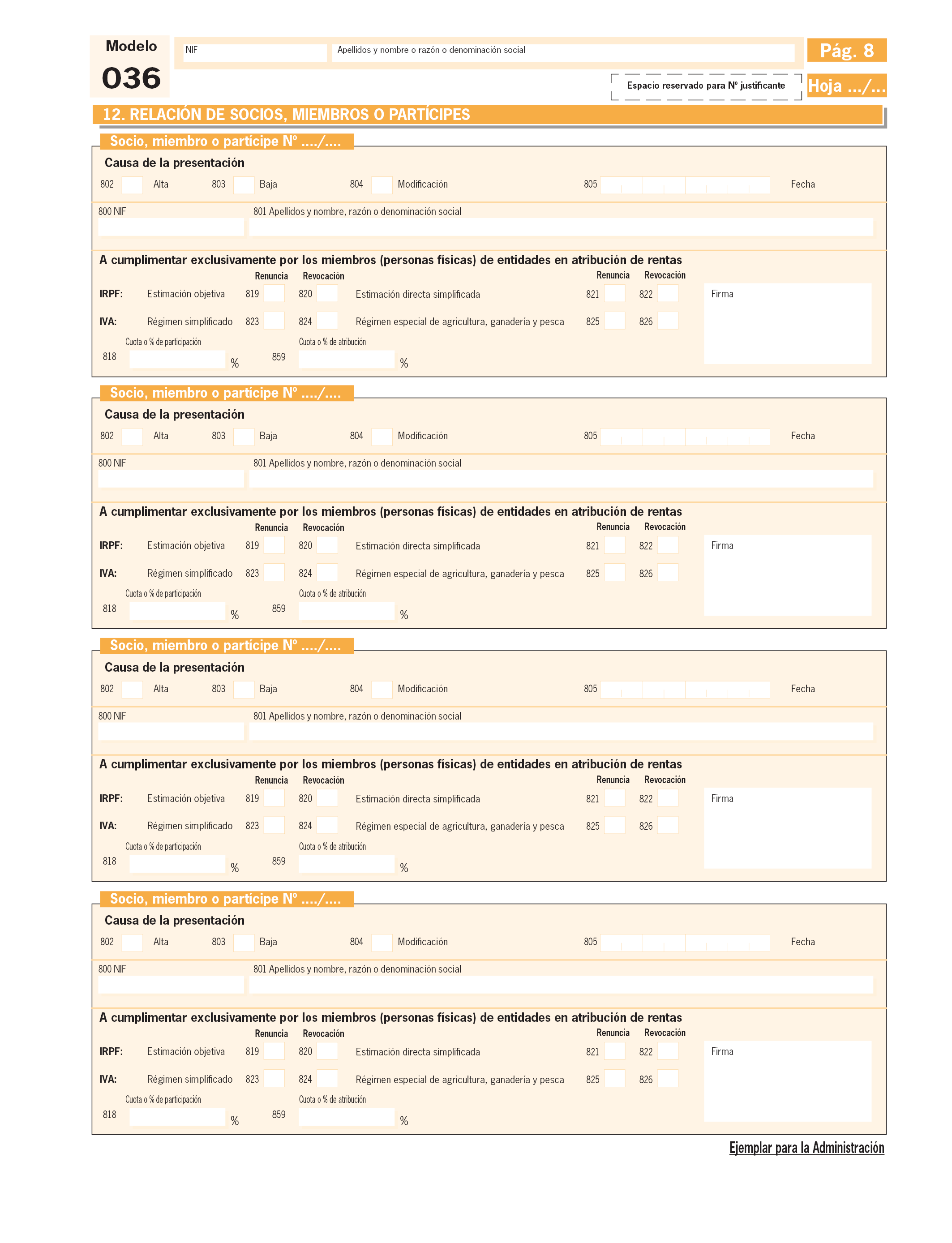

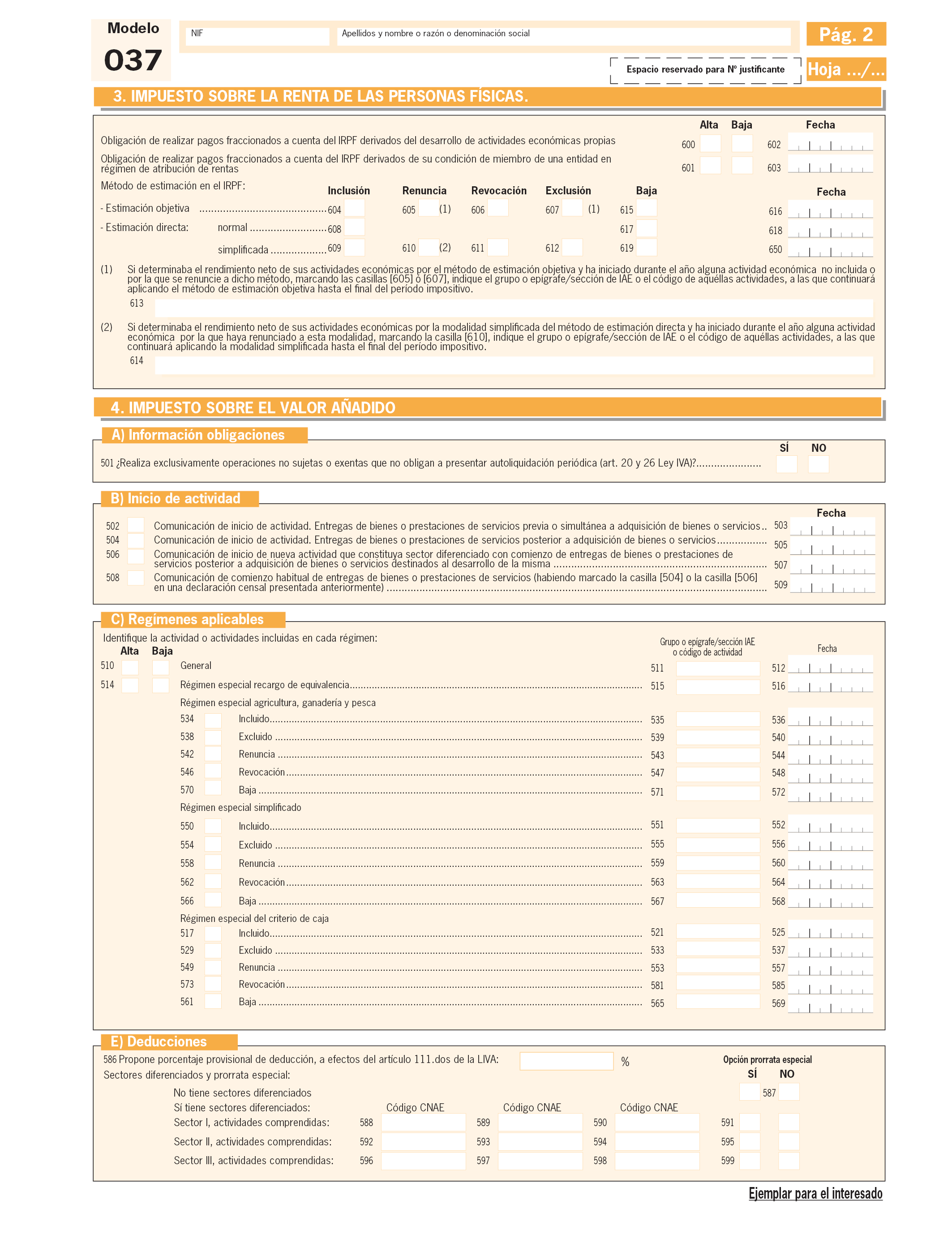

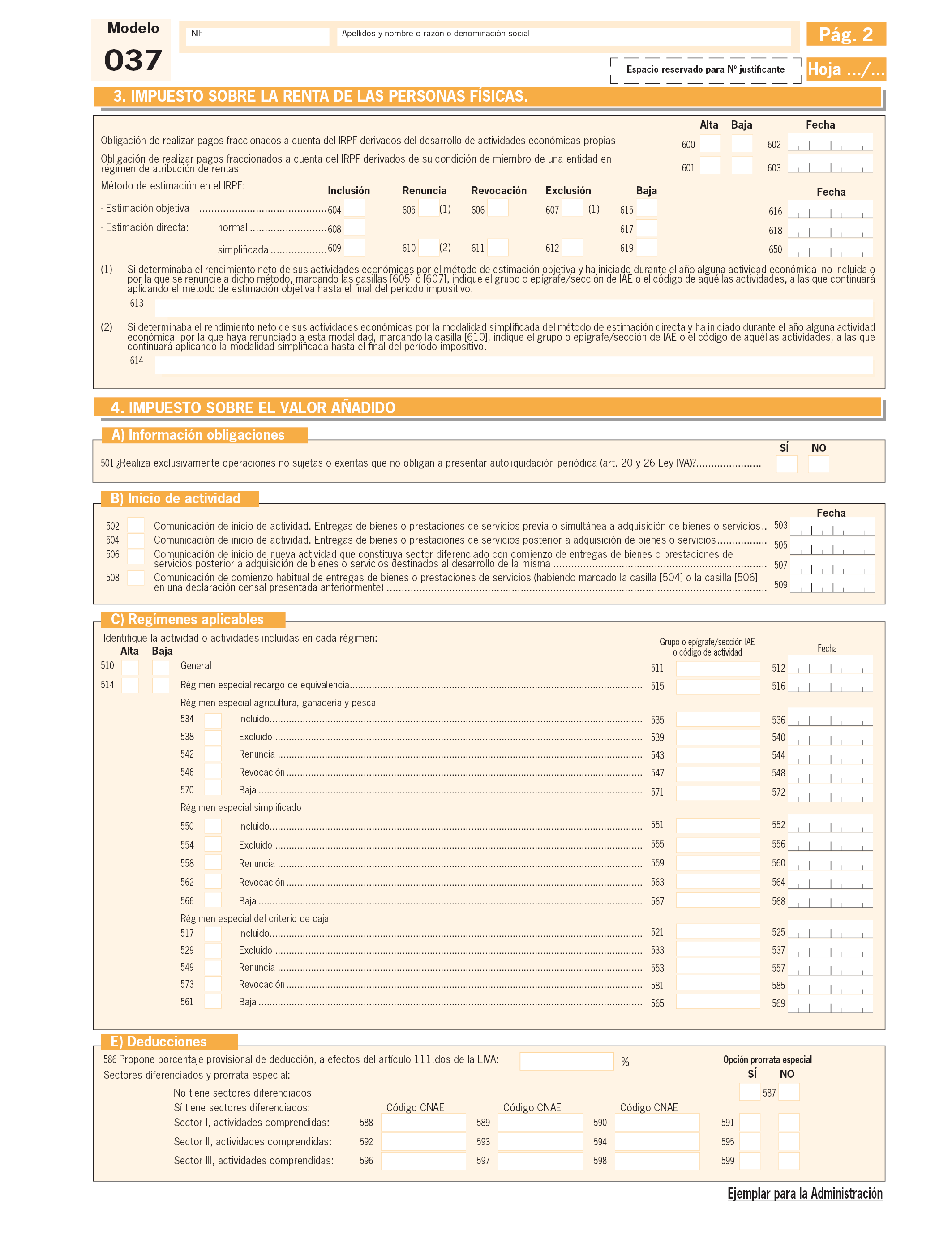

Asimismo, y dado que la opción por el diferimiento del Impuesto sobre el Valor Añadido para los sujetos pasivos que tributen exclusivamente ante una Administración tributaria Foral debe ejercerse a través de una declaración censal ante la Agencia Estatal de Administración Tributaria, se ha considerado adecuado que esta opción específica también se ejerza a través de la Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores, modelo 036.

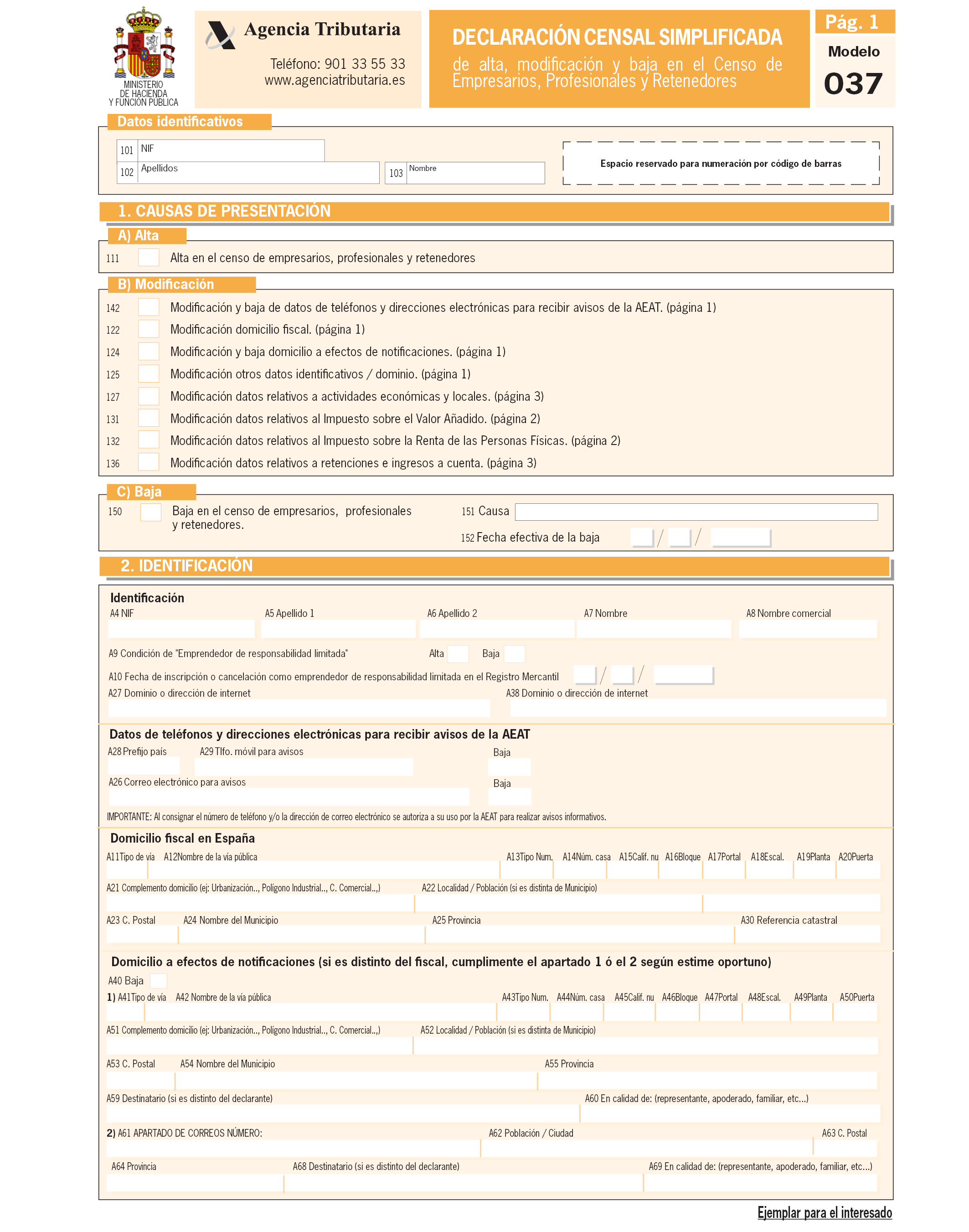

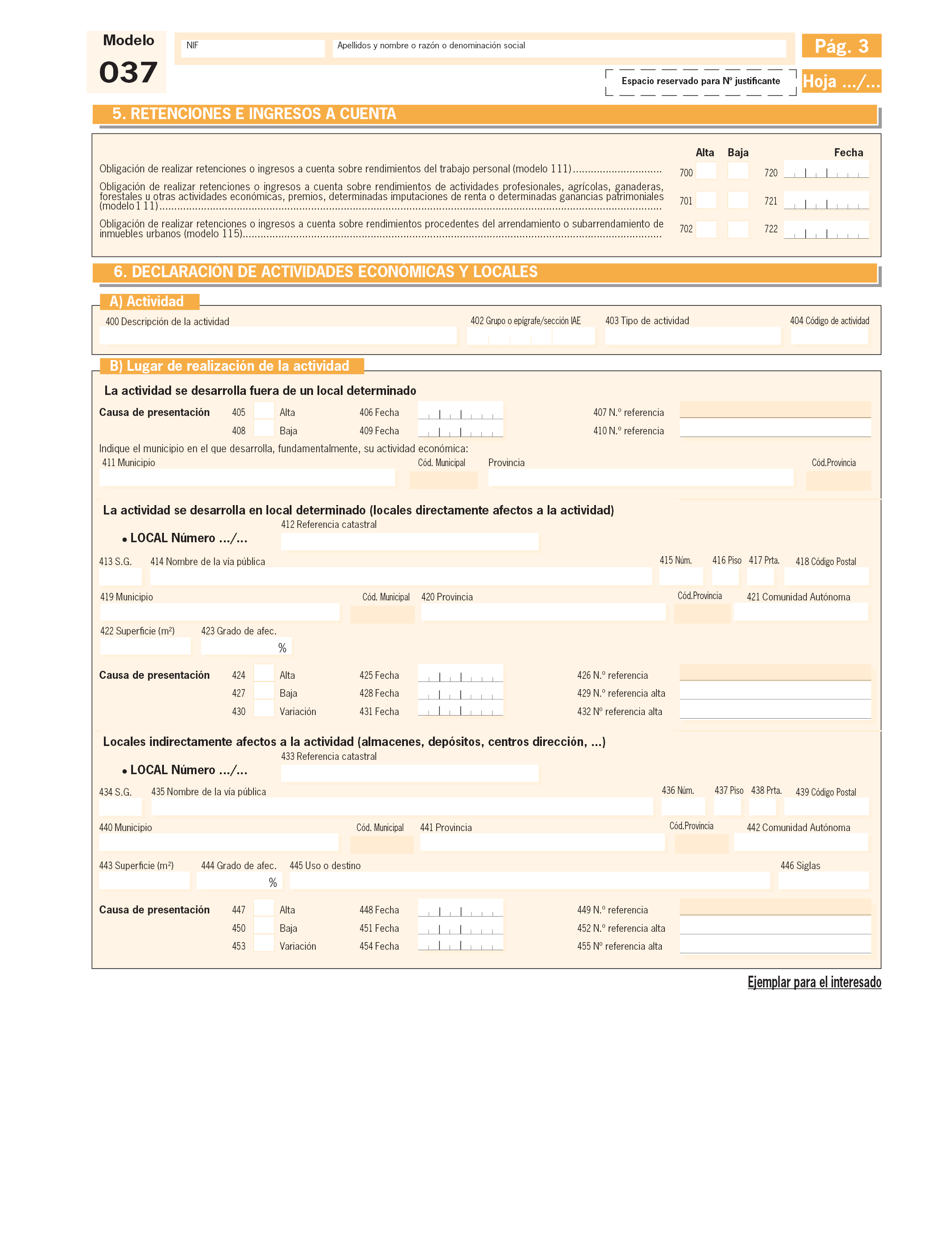

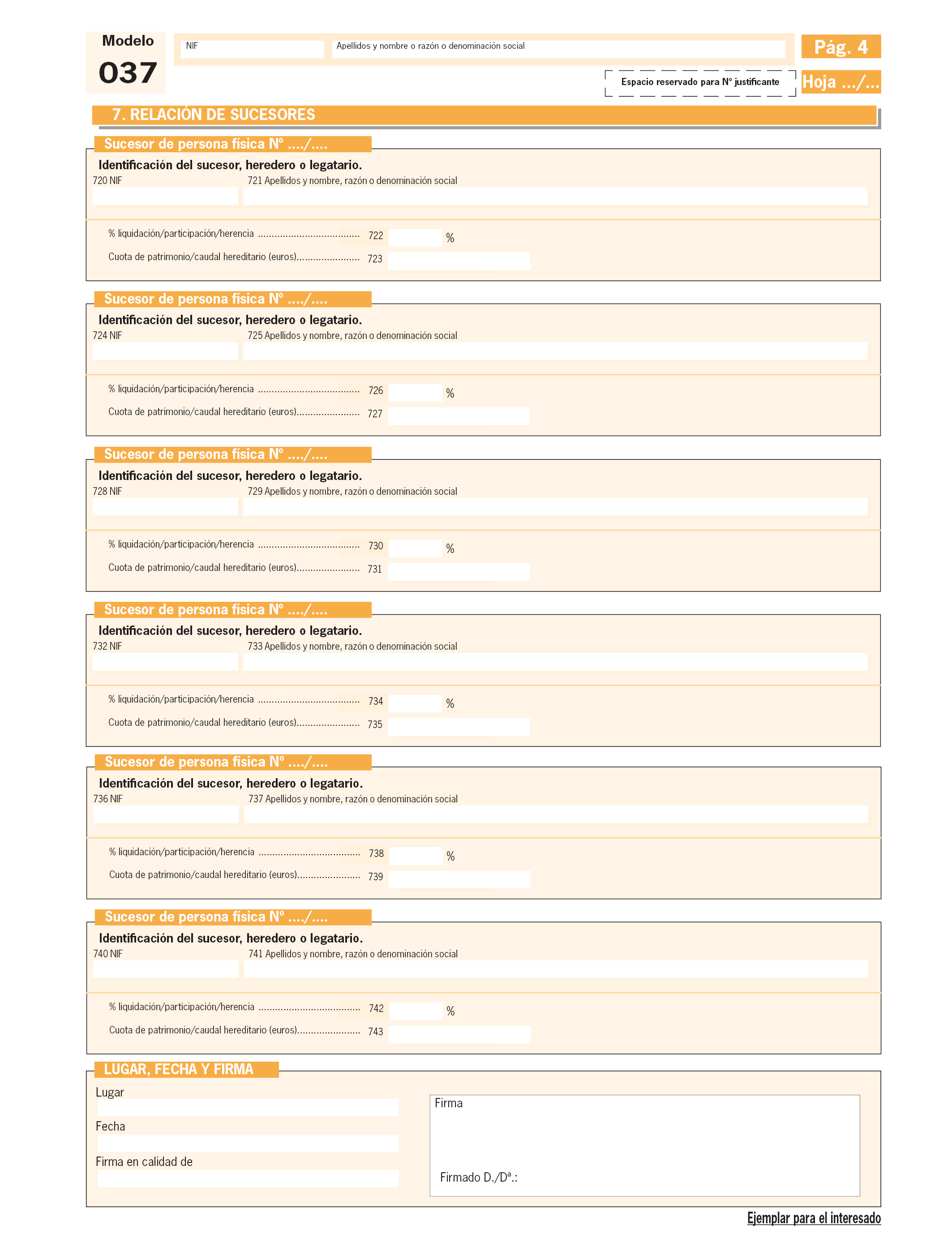

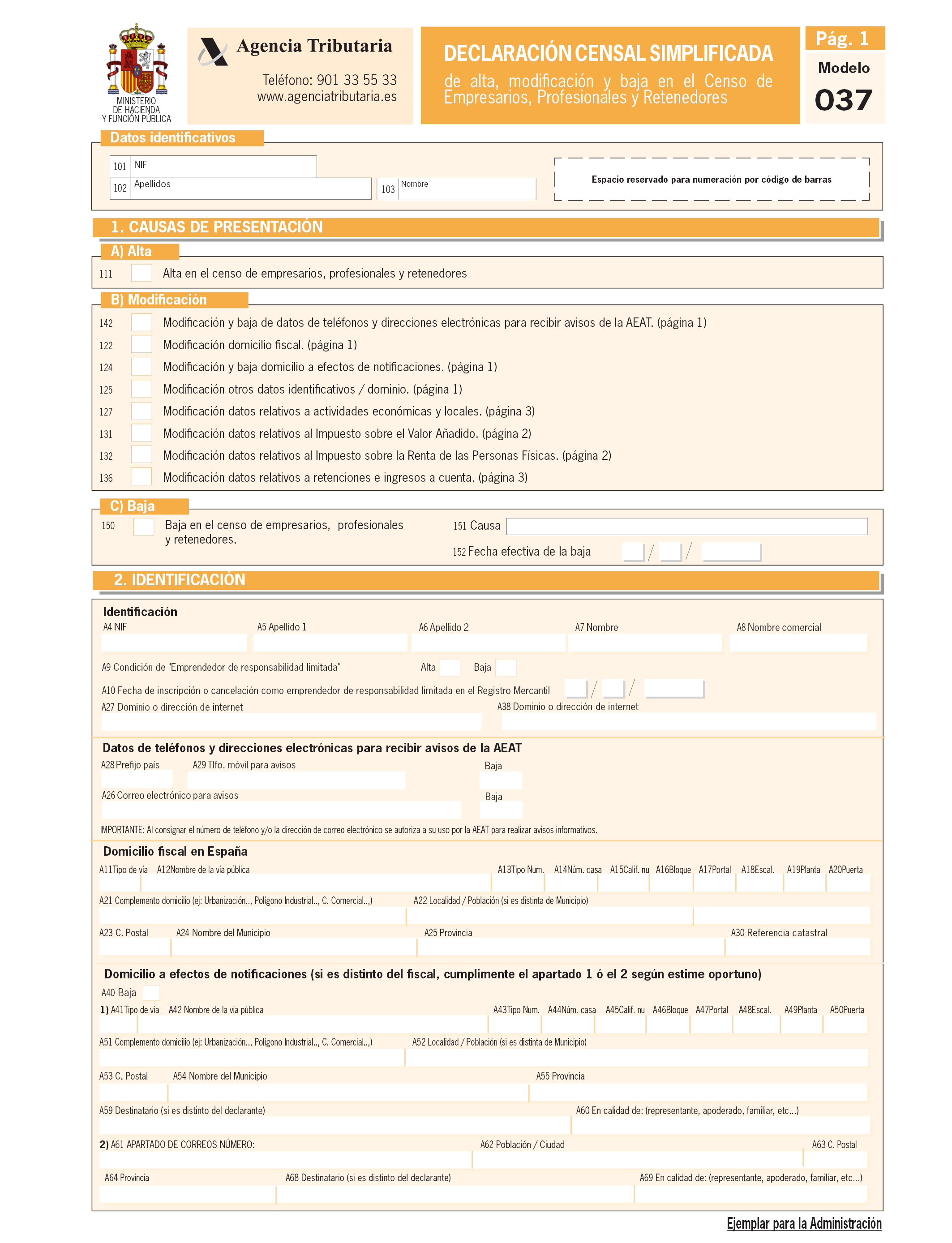

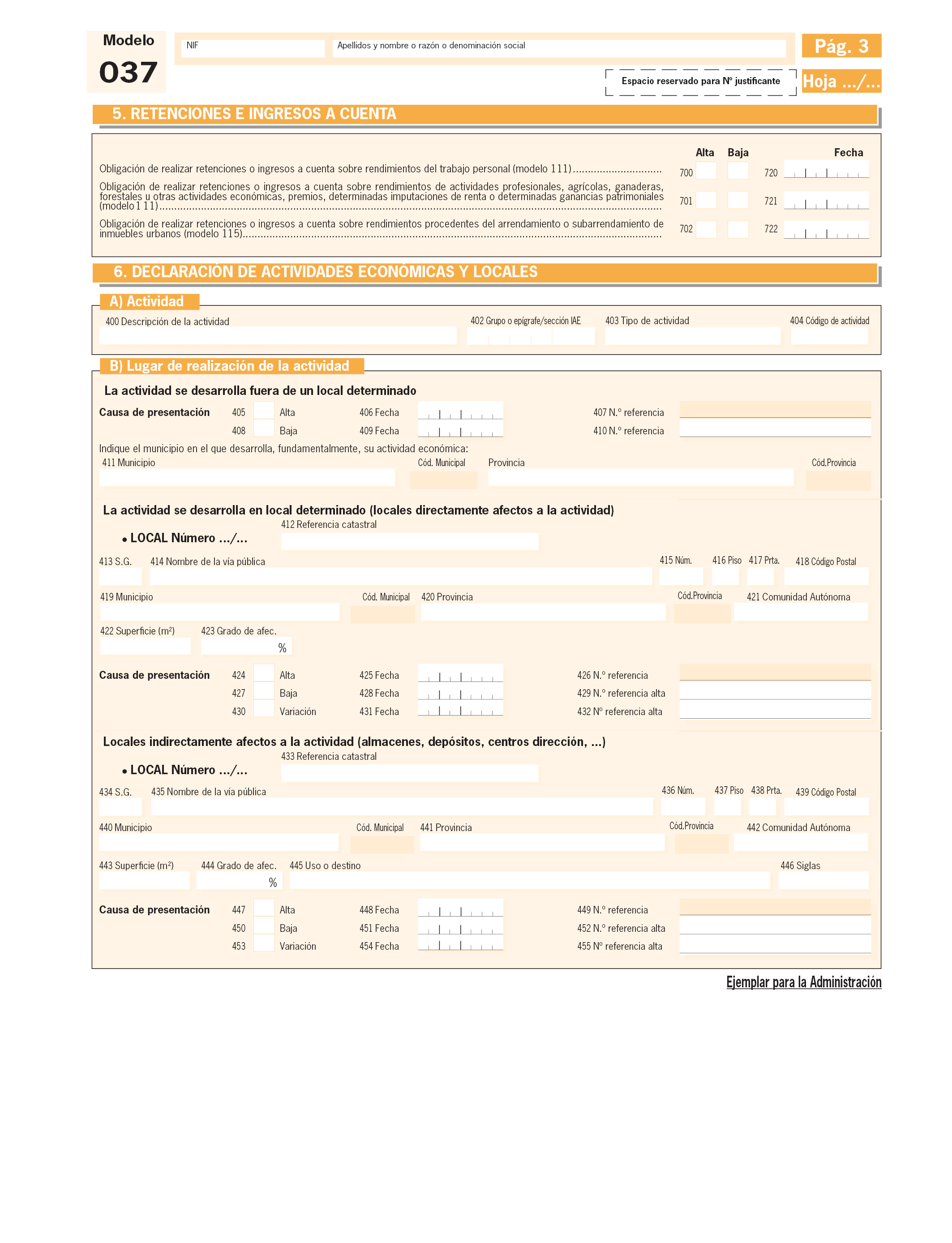

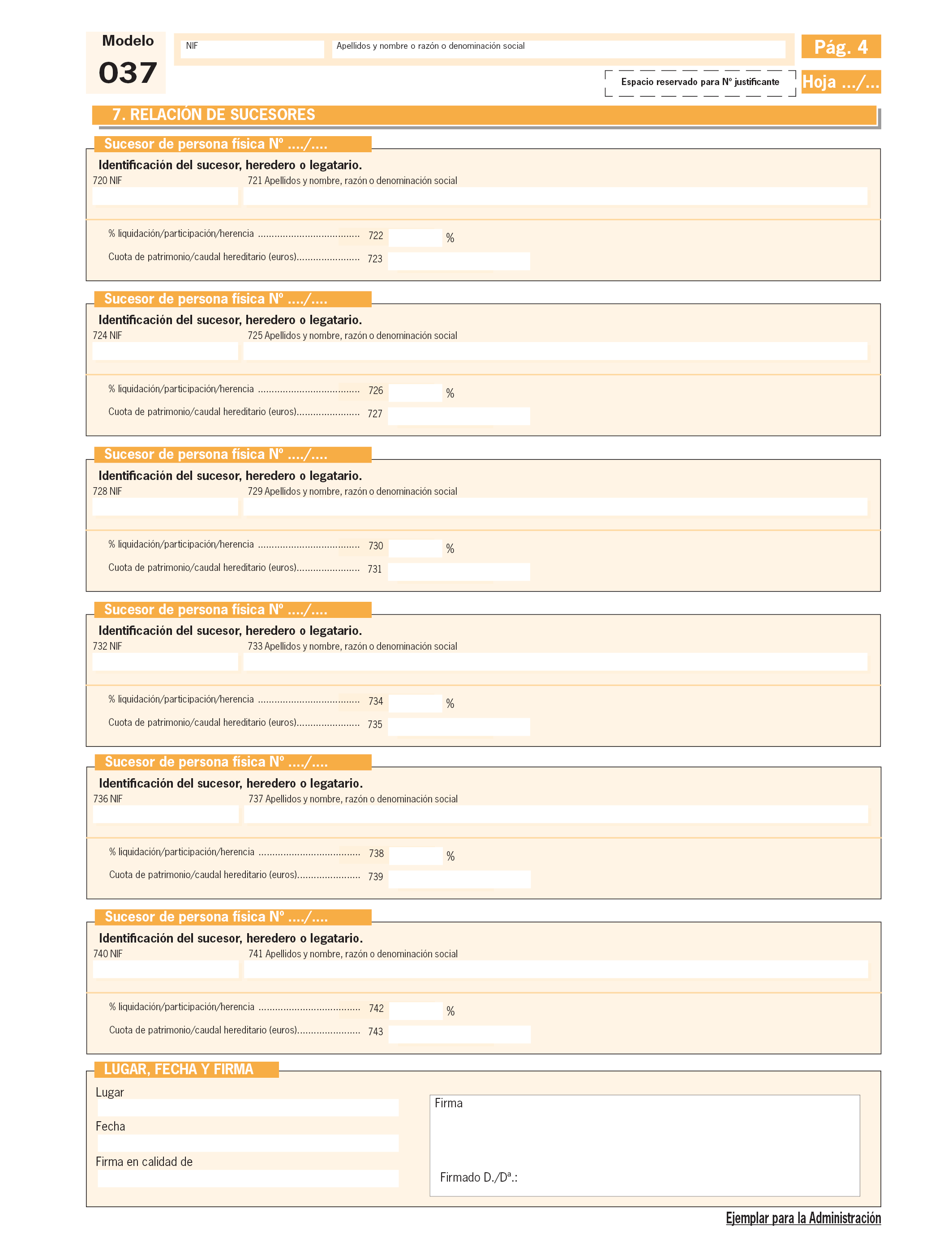

Por lo tanto, también se debe modificar esta Declaración censal, modelo 036, aprobada por la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores y 037 Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores, incluyendo casillas específicas para que estos sujetos pasivos puedan ejercer la referida opción.

Dado que la nueva Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores, modelo 036, aprobada en esta orden, entrará en vigor el 1 de julio de 2018, los sujetos pasivos que tributan exclusivamente ante una Administración tributaria Foral podrán ejercer la opción por el diferimiento del impuesto en la importación mediante la presentación del correspondiente escrito a través del registro electrónico de la Agencia Estatal de Administración Tributaria, regulado mediante Resolución de 28 de diciembre de 2009, de la Presidencia de la Agencia Estatal de Administración Tributaria por la que se crea la Sede electrónica y se regulan los registros electrónicos de la Agencia Estatal de Administración Tributaria.

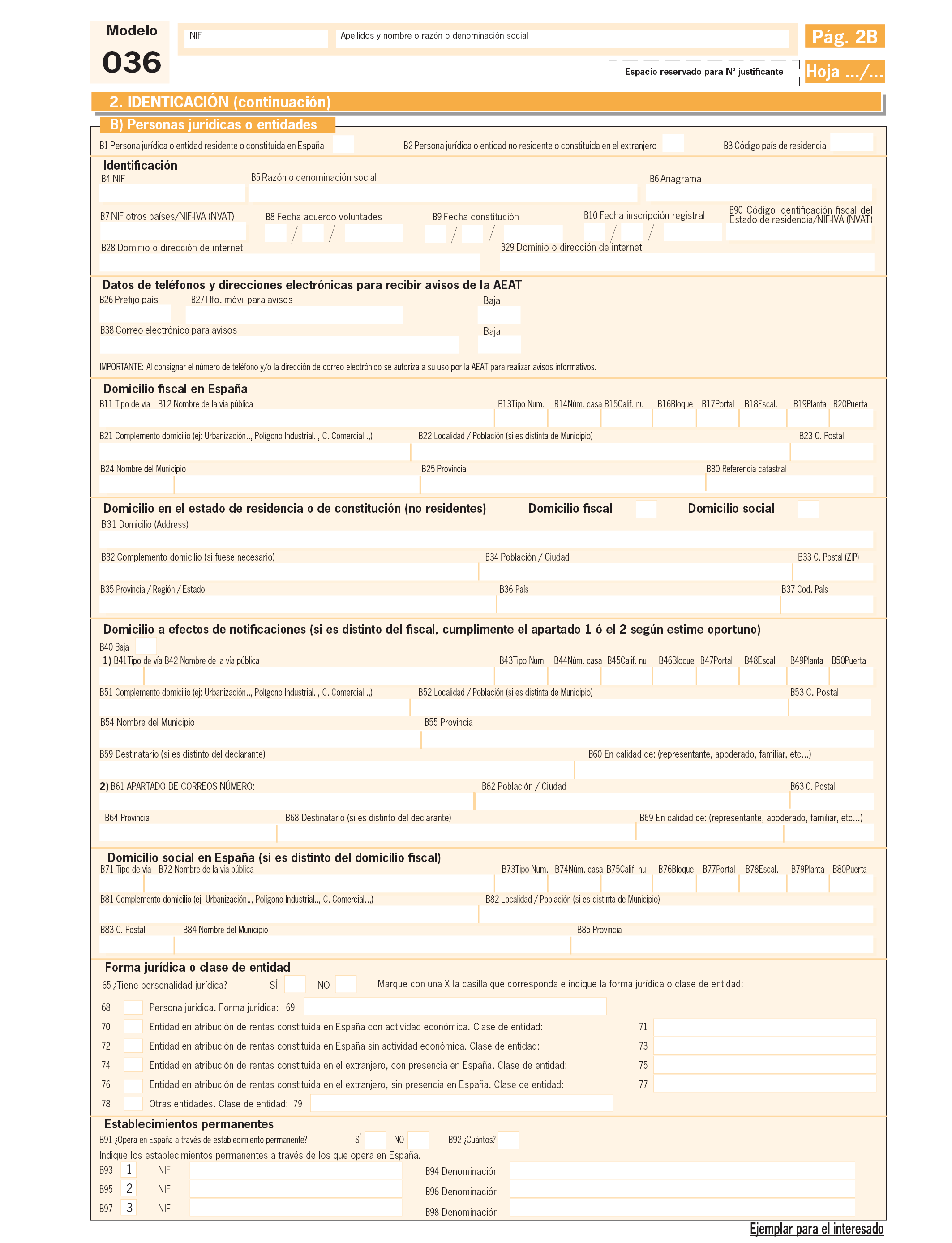

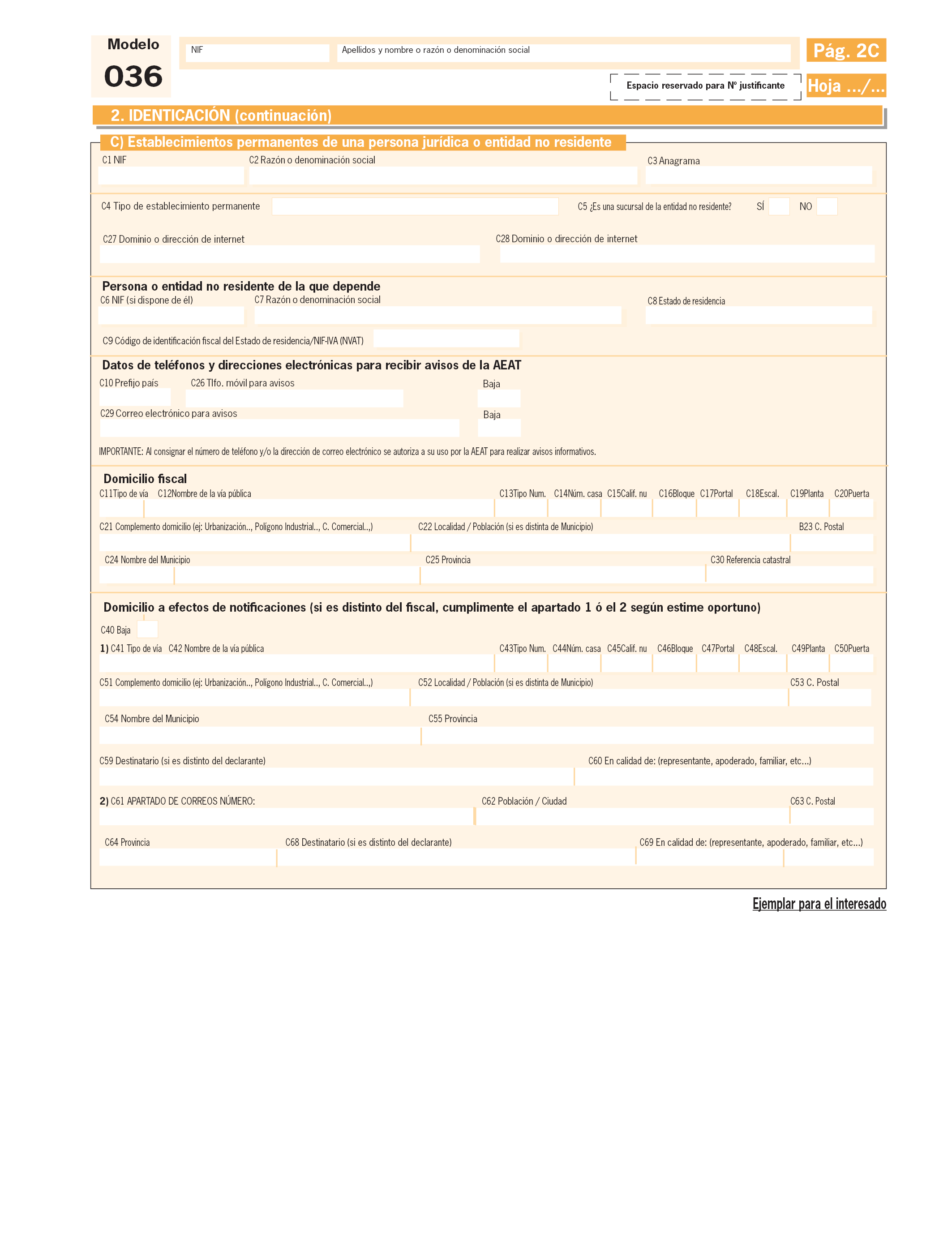

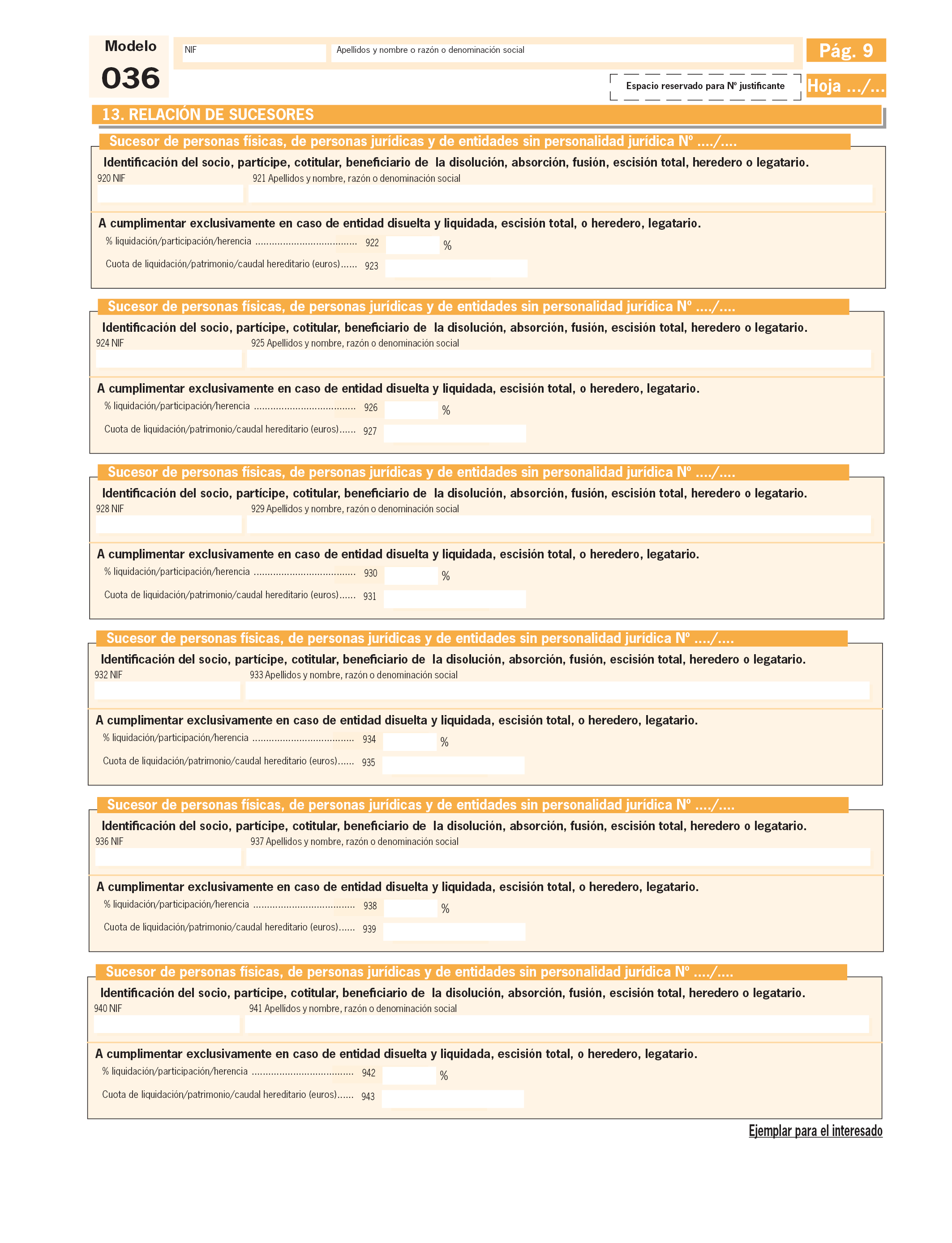

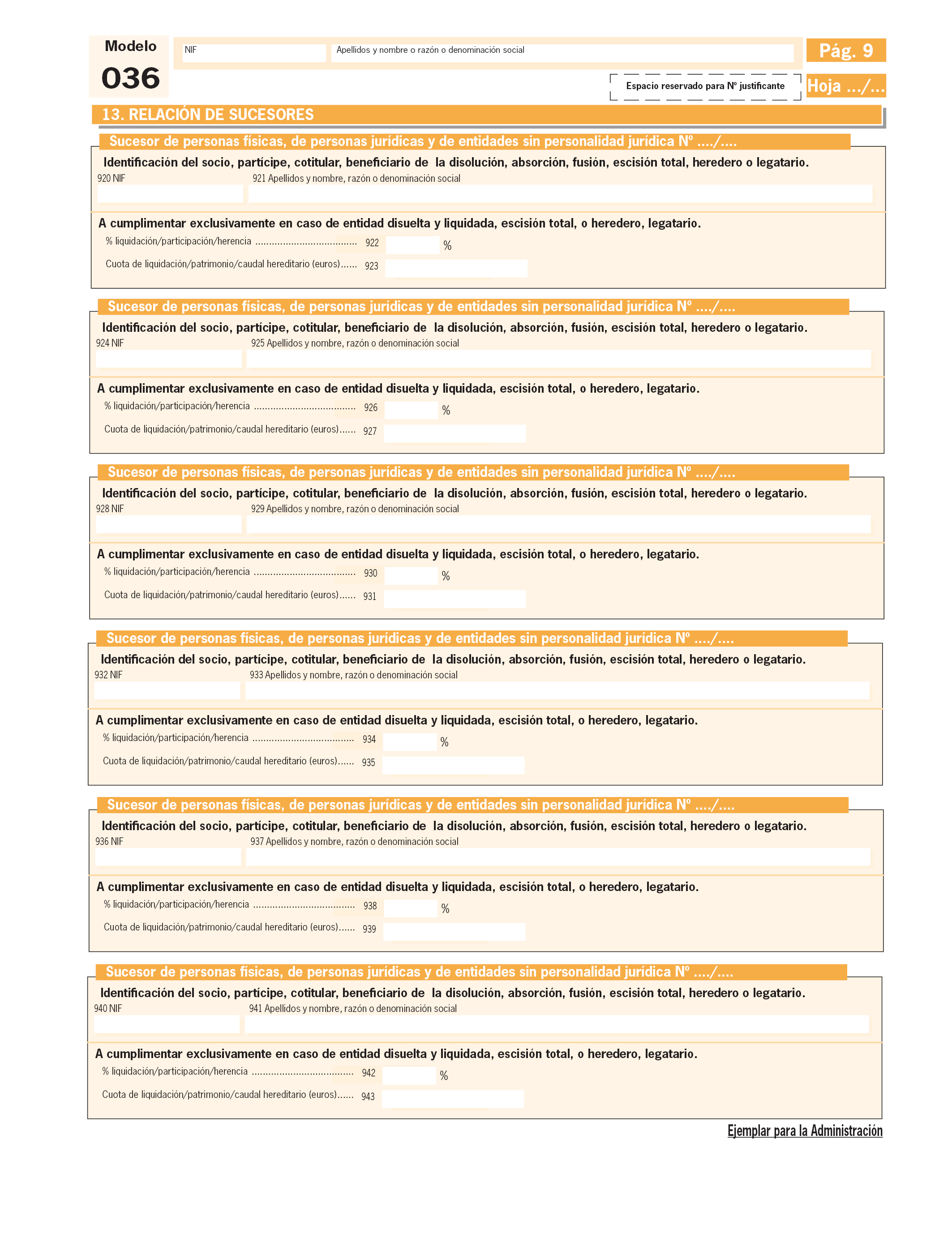

También son objeto de modificación en esta orden los modelos 036, de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores y 037 Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores, como consecuencia de la necesidad de habilitar campos específicos para poder comunicar los sucesores en la declaración de baja del Censo de Empresarios, Profesionales y Retenedores, en caso de fallecimiento de personas físicas o disolución de entidades. Esta información relativa a sucesores se requiere como consecuencia directa de las disposiciones introducidas al respecto por el Real Decreto 1070/2017, de 29 de diciembre, por el que se modifican el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y el Real Decreto 1676/2009, de 13 de noviembre, por el que se regula el Consejo para la Defensa del Contribuyente, en la declaración censal de baja del Censo de Empresarios, Profesionales y Retenedores. La entrada en vigor de esta modificación censal, relativa a la incorporación de la información de sucesores, se producirá a partir del 1 de julio de 2018.

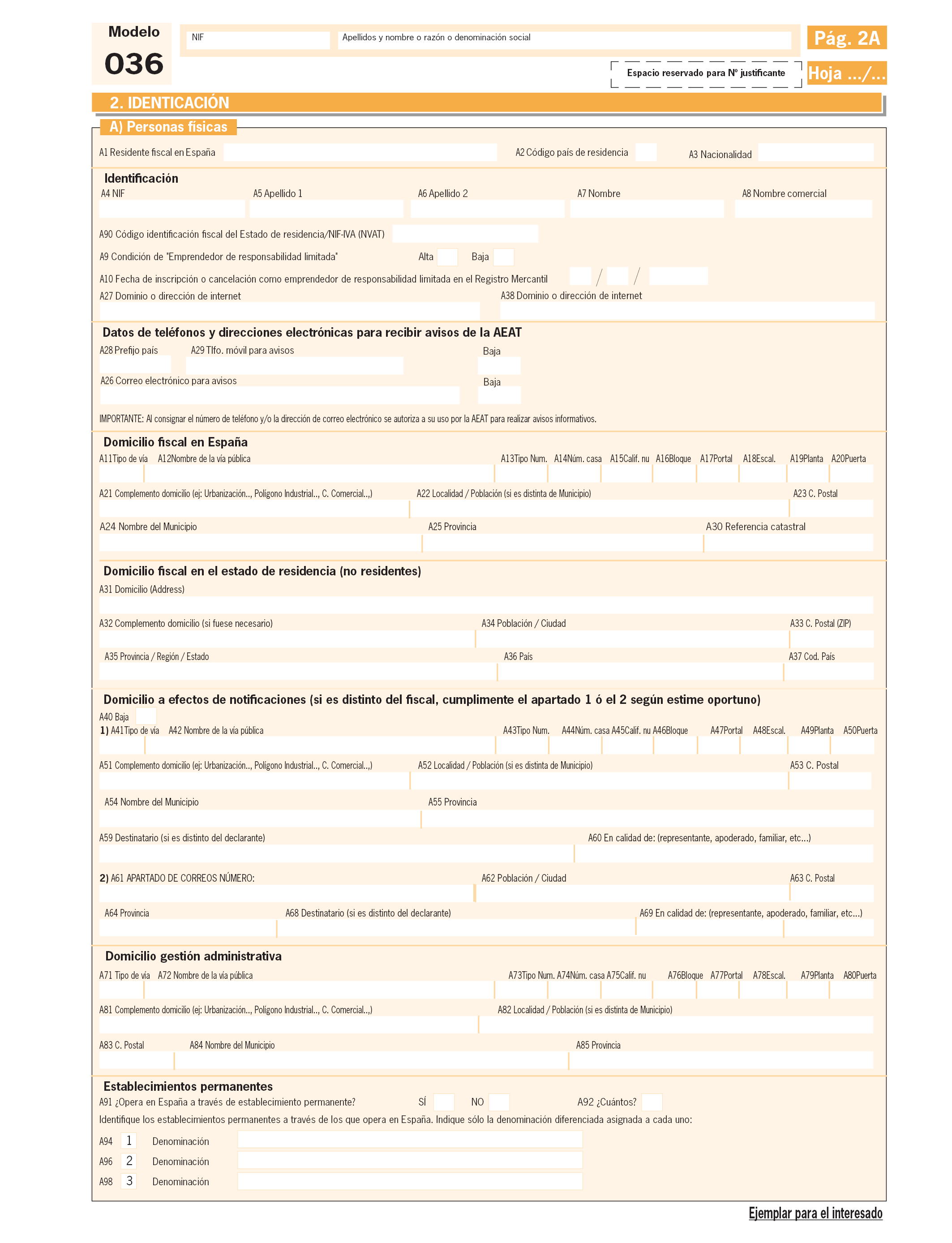

Por último, procede destacar como novedad incorporada a ambos modelos censales, la modificación del literal y contenido del apartado correspondiente a teléfonos y direcciones electrónicas. Esta modificación consiste en reducir el contenido de los datos solicitados y la precisión de indicar que el suministro del número de teléfono y/o la dirección de correo electrónico, implican la concesión de la autorización para que los mismos sean utilizados por la Agencia Estatal de Administración Tributaria para realizar avisos de carácter meramente informativo.

El artículo 13 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, dispone que las declaraciones censales de alta, modificación y baja, previstas en los artículos 9, 10 y 11 del mismo, se presentarán en el lugar, forma y plazos que establezca el Ministro de Economía y Hacienda.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como para establecer la forma, lugar y plazos de su presentación.

Los artículos 61 ter.3 y 71.4 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, establecen que el Ministro de Hacienda y Función Pública aprobará los modelos de declaración-liquidación del Impuesto.

Las habilitaciones al Ministro de Economía y Hacienda recogidas en este preámbulo deben entenderse realizadas al Ministro de Hacienda y Función Pública de acuerdo con la nueva estructura ministerial establecida por el Real Decreto 415/2016, de 3 de noviembre, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

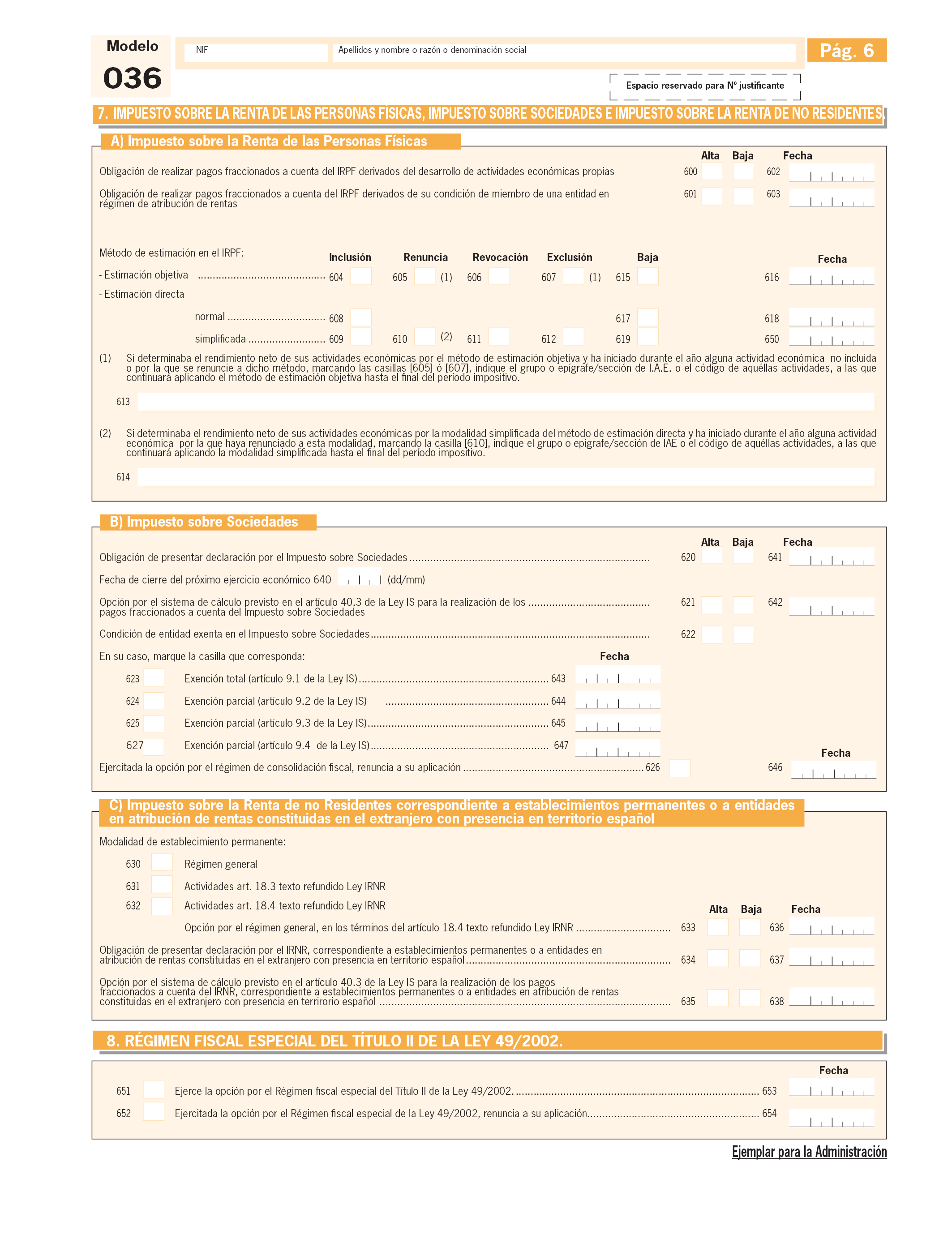

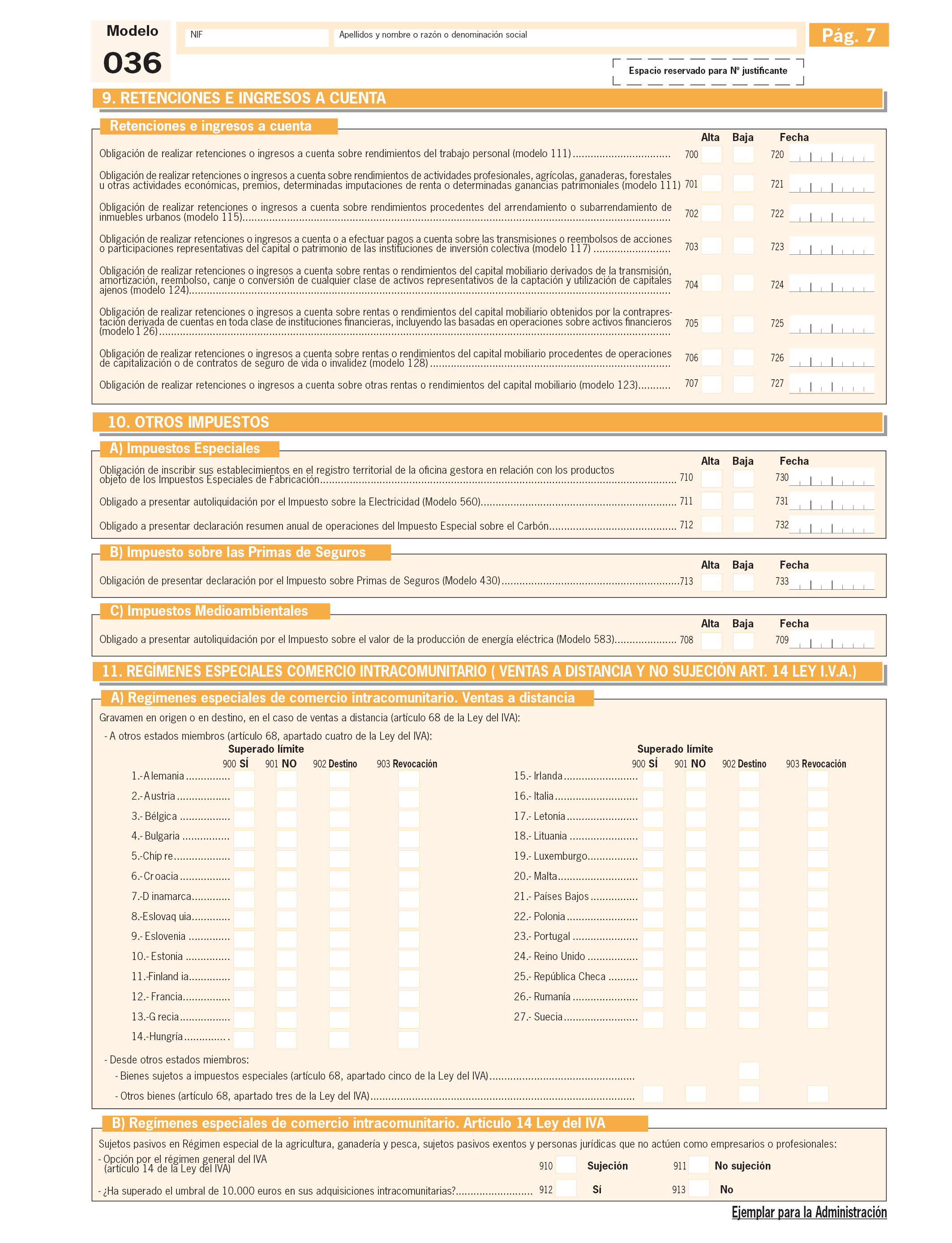

Se introducen las siguientes modificaciones en la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores y 037 Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores:

Se sustituyen los anexos I y II, por los que figuran como anexos I y II de la presente orden respectivamente.

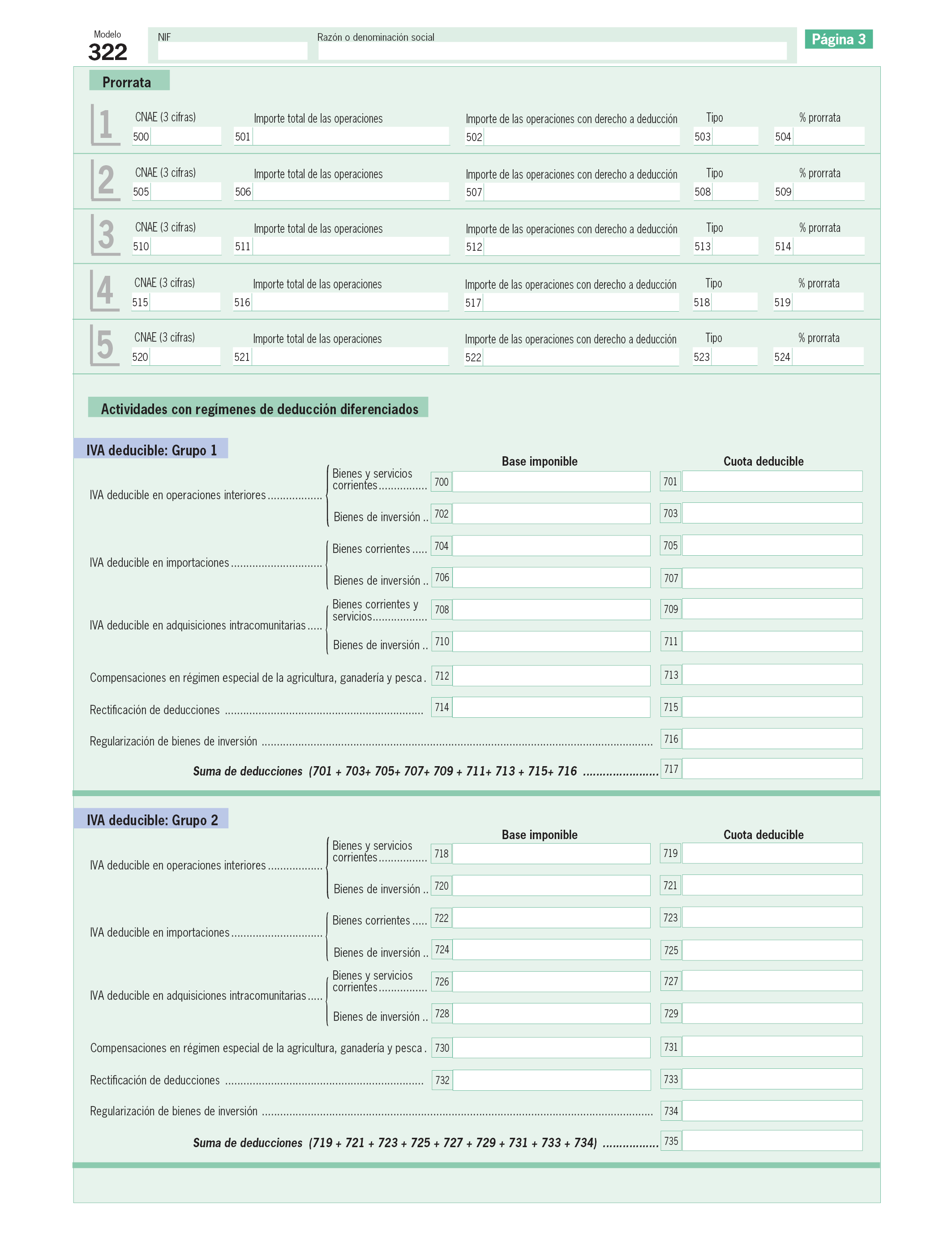

Se introducen las siguientes modificaciones en la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de Autoliquidación mensual, modelo individual, y 353 de Autoliquidación mensual, modelo agregado, y el modelo 039 de Comunicación de datos, correspondientes al Régimen especial del Grupo de Entidades en el Impuesto sobre el Valor Añadido:

Uno. Se modifica el apartado 1 del artículo 1, que queda redactado de la siguiente forma:

«1. Se aprueba el modelo 322 de «Impuesto sobre el Valor Añadido. Grupo de entidades. Modelo individual. Autoliquidación mensual. Ingreso del Impuesto sobre el Valor Añadido a la importación liquidado por la Aduana», que figura como anexo I en la presente Orden.»

Dos. Se sustituye el anexo I, «Grupo de entidades. Modelo individual. Autoliquidación mensual», por el que figura como anexo III, «Impuesto sobre el Valor Añadido. Grupo de entidades. Modelo individual. Autoliquidación mensual. Ingreso del Impuesto sobre el Valor Añadido a la importación liquidado por la Aduana», de la presente orden.

Se introducen las siguientes modificaciones en la Orden EHA/3786/2008, de 29 de diciembre, por la que se aprueban el modelo 303 Impuesto sobre el Valor Añadido, Autoliquidación, y el modelo 308 Impuesto sobre el Valor Añadido, solicitud de devolución: Recargo de equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales y se modifican los Anexos I y II de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de Autoliquidación mensual, modelo individual, y 353 de Autoliquidación mensual, modelo agregado, así como otra normativa tributaria:

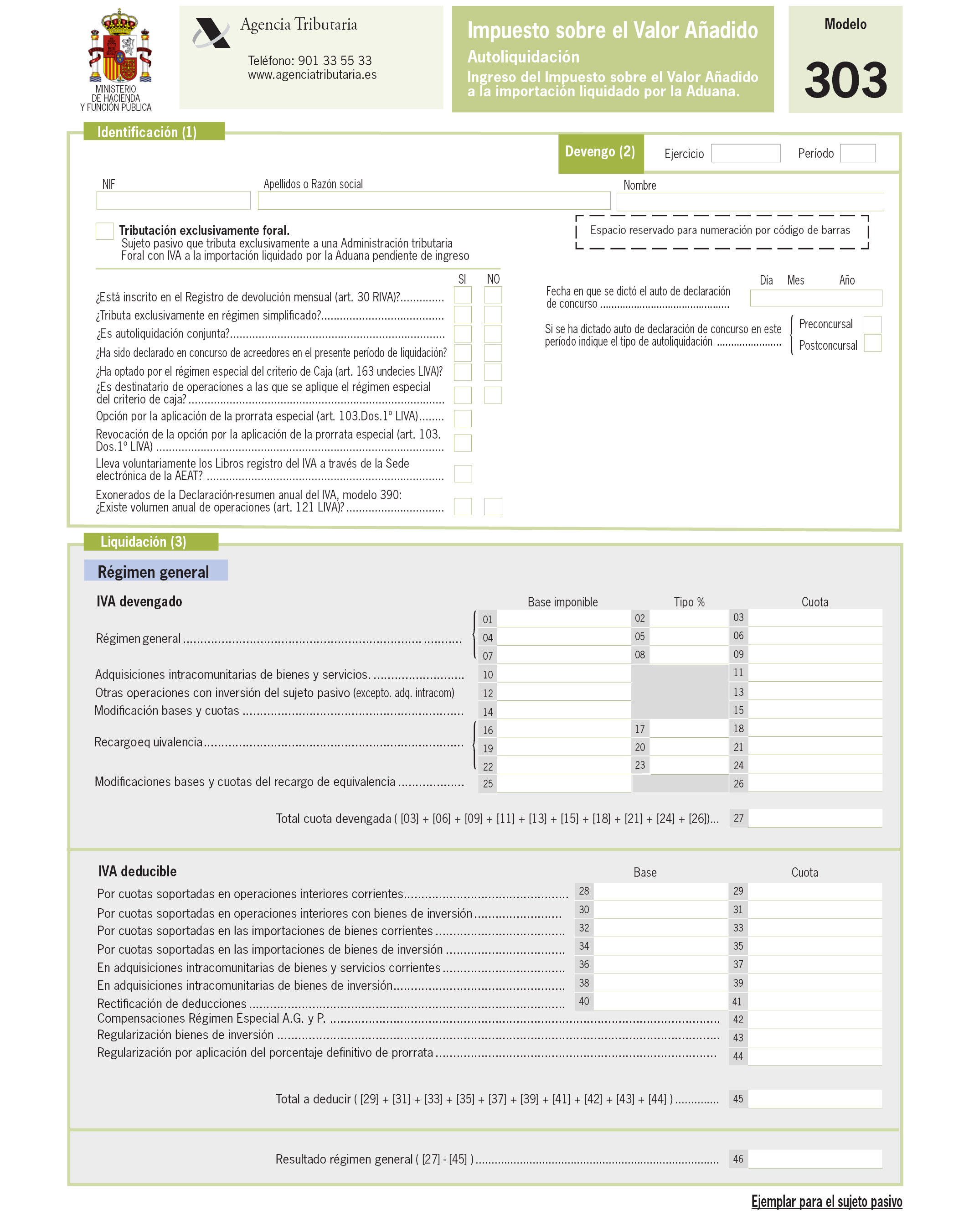

Uno. Se modifica el artículo 1, que queda redactado de la siguiente forma:

«1. Se aprueba el modelo 303 de “Impuesto sobre el Valor Añadido. Autoliquidación. Ingreso del Impuesto sobre el Valor Añadido a la importación liquidado por la Aduana”, que figura como anexo I de la presente orden.

Dicho modelo consta de los dos ejemplares siguientes:

Ejemplar para el sujeto pasivo.

Ejemplar para la Entidad colaboradora-AEAT.

El número de justificante que habrá de figurar en el modelo 303 de autoliquidación será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 303. No obstante, en el supuesto a que se refiere el artículo 4 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria, el número de justificante comenzará con el código 302.

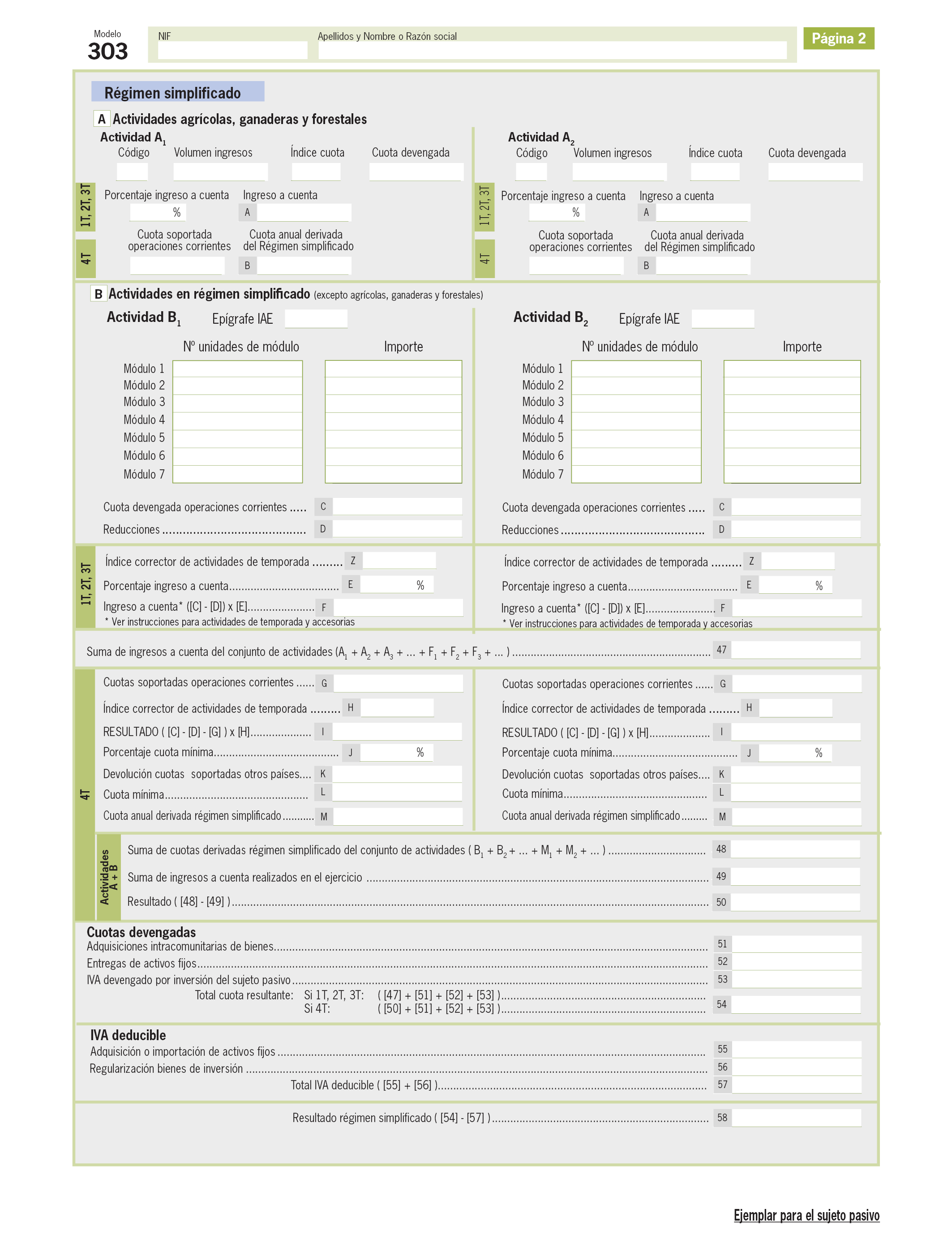

2. Este modelo será presentado por los siguientes sujetos pasivos del Impuesto sobre el Valor Añadido:

a) Aquellos cuyo período de liquidación coincida con el trimestre natural, incluidas las personas o entidades que apliquen el Régimen especial simplificado regulado en el capítulo II del título IX de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, salvo las personas o entidades que tengan la obligación de presentar autoliquidaciones de carácter no periódico, según lo previsto en el artículo 71.8 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre.

b) Aquellos cuyo período de liquidación coincida con el mes natural, de acuerdo con lo establecido en los apartados 1.º, 2.º y 3.º del artículo 71.3 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre.»

Dos. Se sustituye el anexo I, «Impuesto sobre el Valor Añadido, autoliquidación», modelo 303, por el que figura como anexo IV, «Impuesto sobre el Valor Añadido. Autoliquidación. Ingreso del Impuesto sobre el Valor Añadido a la importación liquidado por la Aduana», de la presente orden.

Uno. El diferimiento del ingreso de las cuotas del Impuesto sobre el Valor Añadido correspondientes a operaciones de importación de bienes por parte de los sujetos pasivos a que se refiere el artículo 74.1 del Reglamento del Impuesto sobre el Valor Añadido, que tributen exclusivamente ante una Administración tributaria Foral, surtirá efectos para las cuotas liquidadas por la Aduana correspondientes al periodo del mes de febrero de 2018 y siguientes.

Dos. Los sujetos pasivos a que se refiere el artículo 74.1 del Reglamento del Impuesto sobre el Valor Añadido, que tributen exclusivamente ante una Administración tributaria Foral, podrán ejercer la opción por el diferimiento del impuesto en la importación para su aplicación en el año 2018, mediante la presentación del correspondiente escrito a través del registro electrónico de la Agencia Estatal de Administración Tributaria, regulado mediante Resolución de 28 de diciembre de 2009, de la Presidencia de la Agencia Estatal de Administración Tributaria por la que se crea la Sede electrónica y se regulan los registros electrónicos de la Agencia Estatal de Administración Tributaria, hasta el 15 de enero de 2018.

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

No obstante lo anterior:

a) Las modificaciones aprobadas en el artículo primero para los modelos 036 y 037 Declaración censal y Declaración censal simplificada de alta en el Censo de obligados tributarios, cambio de domicilio y/o variación de datos personales, estarán disponibles a partir del 1 de julio de 2018.

b) Los nuevos modelos de autoliquidación aprobados en los artículos 2 y 3 se utilizarán a partir del periodo de liquidación correspondiente a febrero de 2018.

Madrid, 29 de diciembre de 2017.–El Ministro de Hacienda y Función Pública, Cristóbal Montoro Romero.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid