Contingut no disponible en català

El artículo décimo del Real Decreto-ley 7/2021, de 27 de abril, de transposición de directivas de la Unión Europea en las materias de competencia, prevención del blanqueo de capitales, entidades de crédito, telecomunicaciones, medidas tributarias, prevención y reparación de daños medioambientales, desplazamiento de trabajadores en la prestación de servicios transnacionales y defensa de los consumidores, modifica la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, para incorporar las modificaciones derivadas de la transposición de la Directiva (UE) 2017/2455 del Consejo, de 5 de diciembre de 2017, por la que se modifican la Directiva 2006/112/CE y la Directiva 2009/132/CE en lo referente a determinadas obligaciones respecto del Impuesto sobre el Valor Añadido para las prestaciones de servicios y las ventas a distancia de bienes, con excepción de su artículo 1 que fue objeto de transposición por la Ley 6/2018, de 3 de julio, de Presupuestos Generales del Estado para el año 2018, y de la Directiva (UE) 2019/1995 del Consejo de 21 de noviembre de 2019 por la que se modifica la Directiva 2006/112/CE en lo que respecta a las disposiciones relativas a las ventas a distancia de bienes y a ciertas entregas nacionales de bienes.

De forma adicional y culminando la transposición de las directivas anteriores, se aprueba el Real Decreto 424/2021, de 15 de junio, por el que se modifican el Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, el Reglamento por el que se regulan las obligaciones de facturación, aprobado por el Real Decreto 1619/2012, de 30 de noviembre, y el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio.

La transposición de las directivas anteriores, cuyas normas son de aplicación desde el 1 de julio de 2021, ha incluido importantes modificaciones en el ámbito de la tributación de las entregas de bienes que, adquiridos por consumidores finales, generalmente a través de internet y plataformas digitales, son enviados por el proveedor desde otro Estado miembro o un país o territorio tercero, y las prestaciones de servicios efectuadas a favor de consumidores finales por empresarios no establecidos en el Estado miembro donde, conforme a las reglas de localización del hecho imponible, quedan sujetas al Impuesto sobre el Valor Añadido.

Por otra parte, para reducir las cargas administrativas y facilitar la recaudación del Impuesto, se introducen en el capítulo XI del título IX de la Ley 37/1992, de 28 de diciembre, tres nuevos regímenes especiales de ventanilla única a los que pueden opcionalmente acogerse los empresarios y profesionales, generalmente no establecidos en el Estado miembro donde quedan sujetas las operaciones para la declaración y liquidación del Impuesto sobre el Valor Añadido devengado por las entregas de bienes y prestaciones de servicios efectuadas a favor de consumidores finales establecidos en la Comunidad.

En primer lugar, se incorpora un nuevo régimen especial, denominado «Régimen exterior de la Unión», que será aquel aplicable a los servicios prestados por empresarios o profesionales no establecidos en la Comunidad a destinatarios que no tengan la condición de empresarios o profesionales actuando como tales.

En segundo lugar, se incluye un nuevo régimen especial, denominado «Régimen de la Unión», aplicable a los servicios prestados por empresarios o profesionales establecidos en la Comunidad, pero no en el Estado miembro de consumo a destinatarios que no tengan la condición de empresarios o profesionales actuando como tales, a las ventas a distancia intracomunitarias de bienes y a las entregas interiores de bienes imputadas a los titulares de interfaces digitales que faciliten la entrega de estos bienes por parte de un proveedor no establecido en la Comunidad al consumidor final.

En tercer lugar, se establece un nuevo régimen especial, denominado «Régimen de importación», aplicable a las ventas a distancia de bienes importados de países o territorios terceros al que podrán acogerse, directamente o a través de un intermediario establecido en la Comunidad, en determinadas condiciones, los empresarios o profesionales que realicen ventas a distancia de bienes importados de países o territorios terceros en envíos cuyo valor intrínseco no exceda de 150 euros, a excepción de los productos que sean objeto de impuestos especiales.

Todos estos regímenes especiales de ventanilla única van a permitir, mediante una única autoliquidación presentada por vía electrónica ante la Administración tributaria del Estado miembro por el que haya optado o sea de aplicación (Estado miembro de identificación), que el empresario o profesional pueda ingresar el Impuesto sobre el Valor Añadido devengado por todas sus operaciones efectuadas en la Comunidad (Estados miembros de consumo) por cada trimestre o mes natural a las que se aplica, en cada caso, el régimen especial.

La aplicación de los regímenes especiales anteriores a partir de 1 de julio de 2021 afecta a los modelos 322 y 303, ya que operaciones acogidas a los mismos que se autoliquidaban a través de dichos modelos, pasarán a autoliquidarse a través del nuevo modelo 369.

Por ello, en primer lugar, esta orden tiene por objeto introducir en los modelos 322 «Autoliquidación mensual, modelo individual», 303 «Impuesto sobre el Valor Añadido, Autoliquidación» y 390 «Declaración-resumen anual del Impuesto sobre el Valor Añadido», las modificaciones necesarias para su adaptación a los cambios introducidos en el Impuesto sobre el Valor Añadido como consecuencia de la aprobación de estos nuevos regímenes especiales.

En segundo lugar, esta orden tiene por objeto adaptar las especificaciones técnicas del suministro electrónico de facturación a la nueva regulación de los regímenes especiales previstos en el capítulo XI del título IX de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

En concreto y atendiendo a la modificación introducida en el artículo 62.2 del Reglamento del Impuesto sobre el Valor Añadido, se habilita en los Libros registro del Impuesto sobre el Valor Añadido llevados a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, una nueva clave que permita la adecuada anotación de los registros de facturación correspondiente a las operaciones acogidas a los nuevos regímenes especiales del capítulo XI del título IX de la Ley 37/1992, de 28 de diciembre.

Esta orden consta de cuatro artículos, una disposición final única y tres anexos.

De acuerdo con lo dispuesto en la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas, la elaboración de esta orden se ha efectuado de acuerdo con los principios de necesidad, eficacia, proporcionalidad, seguridad jurídica, transparencia y eficiencia.

Se cumplen los principios de necesidad y eficacia jurídica por ser una norma de carácter eminentemente técnico cuyo único objetivo es aprobar las modificaciones, en los modelos de declaración y suministro, derivados de los cambios normativos introducidos en el Impuesto sobre el Valor Añadido por el artículo décimo del Real Decreto-ley 7/2021, de 27 de abril, de transposición de directivas de la Unión Europea en las materias de competencia, prevención del blanqueo de capitales, entidades de crédito, telecomunicaciones, medidas tributarias, prevención y reparación de daños medioambientales, desplazamiento de trabajadores en la prestación de servicios transnacionales y defensa de los consumidores, y su correspondiente desarrollo reglamentario en el Reglamento del Impuesto sobre el Valor Añadido, aprobado por Real Decreto 1624/1992, de 29 de diciembre y otras normas tributarias.

Se cumple también el principio de proporcionalidad al contener la regulación necesaria para conseguir los objetivos que justifican su aprobación.

Respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico nacional y comunitario, generando un marco normativo estable, predecible, integrado, claro y de certidumbre que facilita su conocimiento y comprensión y, en consecuencia, la actuación y toma de decisiones de los diferentes sujetos afectados sin introducción de cargas administrativas innecesarias.

El principio de transparencia, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado», se ha garantizado mediante la publicación del proyecto de orden y su memoria en la página web del Ministerio de Hacienda, a efectos de que pudiera ser conocido dicho texto en el trámite de audiencia e información pública por todos los ciudadanos.

Por último, en relación con el principio de eficiencia se ha procurado que la norma genere las menores cargas administrativas para los ciudadanos, así como los menores costes indirectos, fomentando el uso racional de los recursos públicos y el pleno respeto a los principios de estabilidad presupuestaria y sostenibilidad financiera.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como establecer la forma, lugar y plazos de su presentación.

El artículo 61 ter.3 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, establece que el Ministro de Hacienda y Función Pública aprobará los modelos de declaración-liquidación individual y agregada que procedan para la aplicación del régimen especial del grupo de entidades.

El artículo 62.6 del Reglamento del Impuesto sobre el Valor Añadido, establece que el suministro electrónico de los registros de facturación se realizará a través de la Sede Electrónica de la Agencia Estatal de Administración Tributaria mediante un servicio web o, en su caso, a través de un formulario electrónico, todo ello conforme con los campos de registro que apruebe por Orden el Ministro de Hacienda y Función Pública.

El artículo 71.4 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, establece que la declaración-liquidación deberá cumplimentarse y ajustarse al modelo que, para cada supuesto, determine el Ministro de Hacienda y Función Pública.

El artículo 71.7 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por Real Decreto 1624/1992, establece que los sujetos pasivos deberán formular una Declaración-resumen anual en el lugar, forma, plazos e impresos que, para cada supuesto, se apruebe por Orden del Ministro de Hacienda y Administraciones Públicas.

Las habilitaciones anteriores al Ministro de Economía y Hacienda, al Ministro de Hacienda y Función Pública y al Ministro de Hacienda y Administraciones Públicas deben entenderse conferidas en la actualidad a la Ministra de Hacienda de acuerdo con lo dispuesto en el artículo 5 del Real Decreto 2/2020, de 12 de enero, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

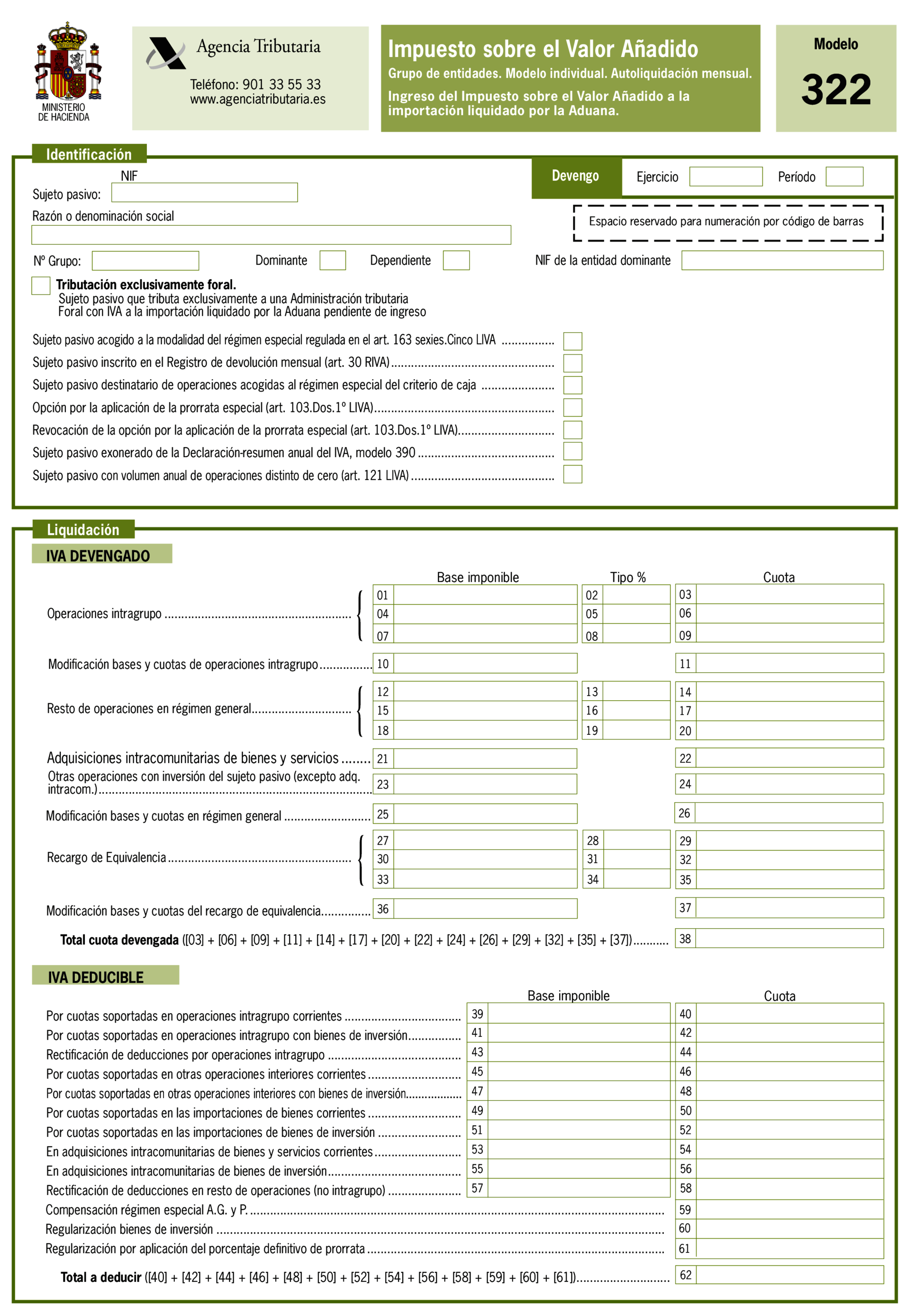

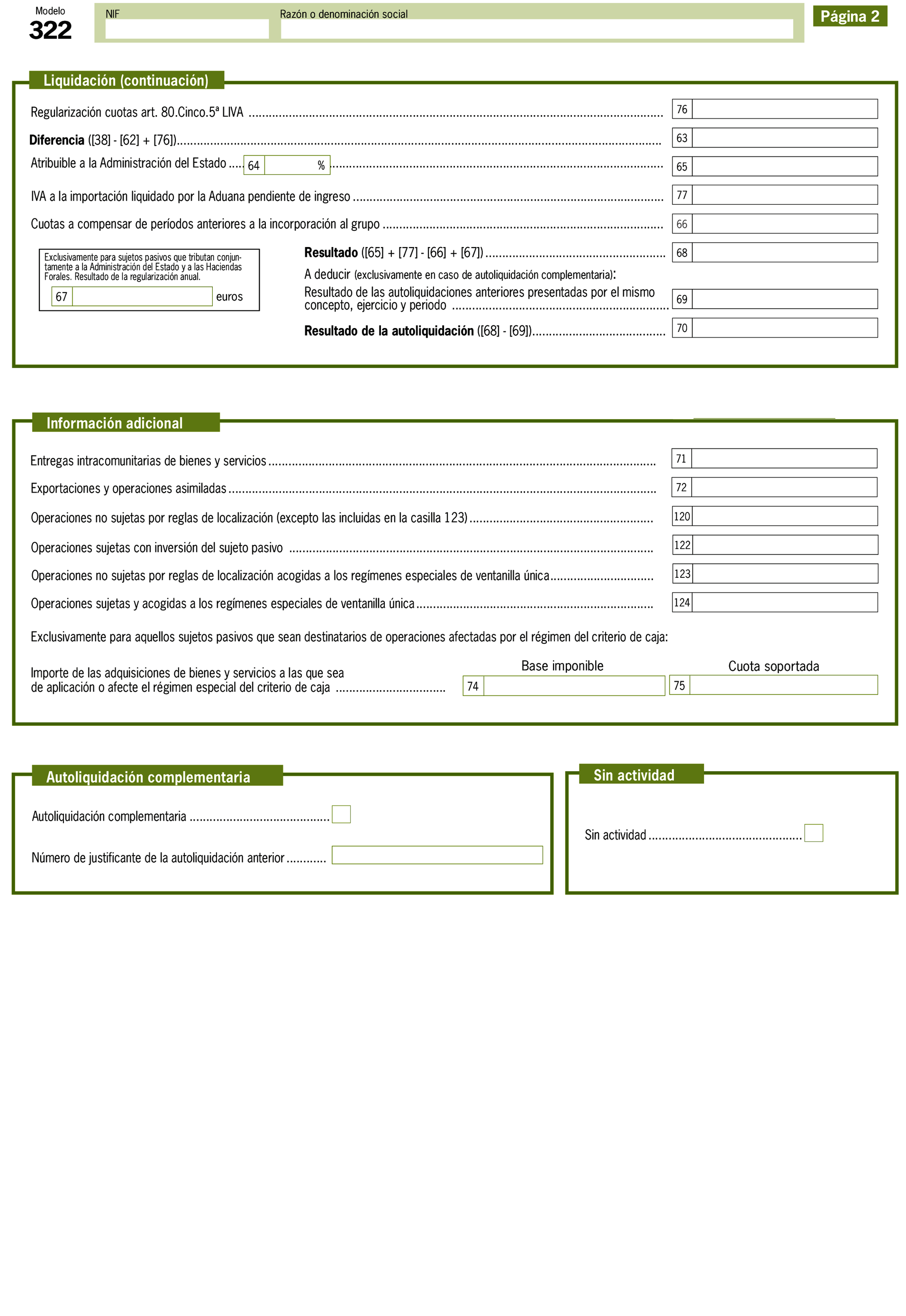

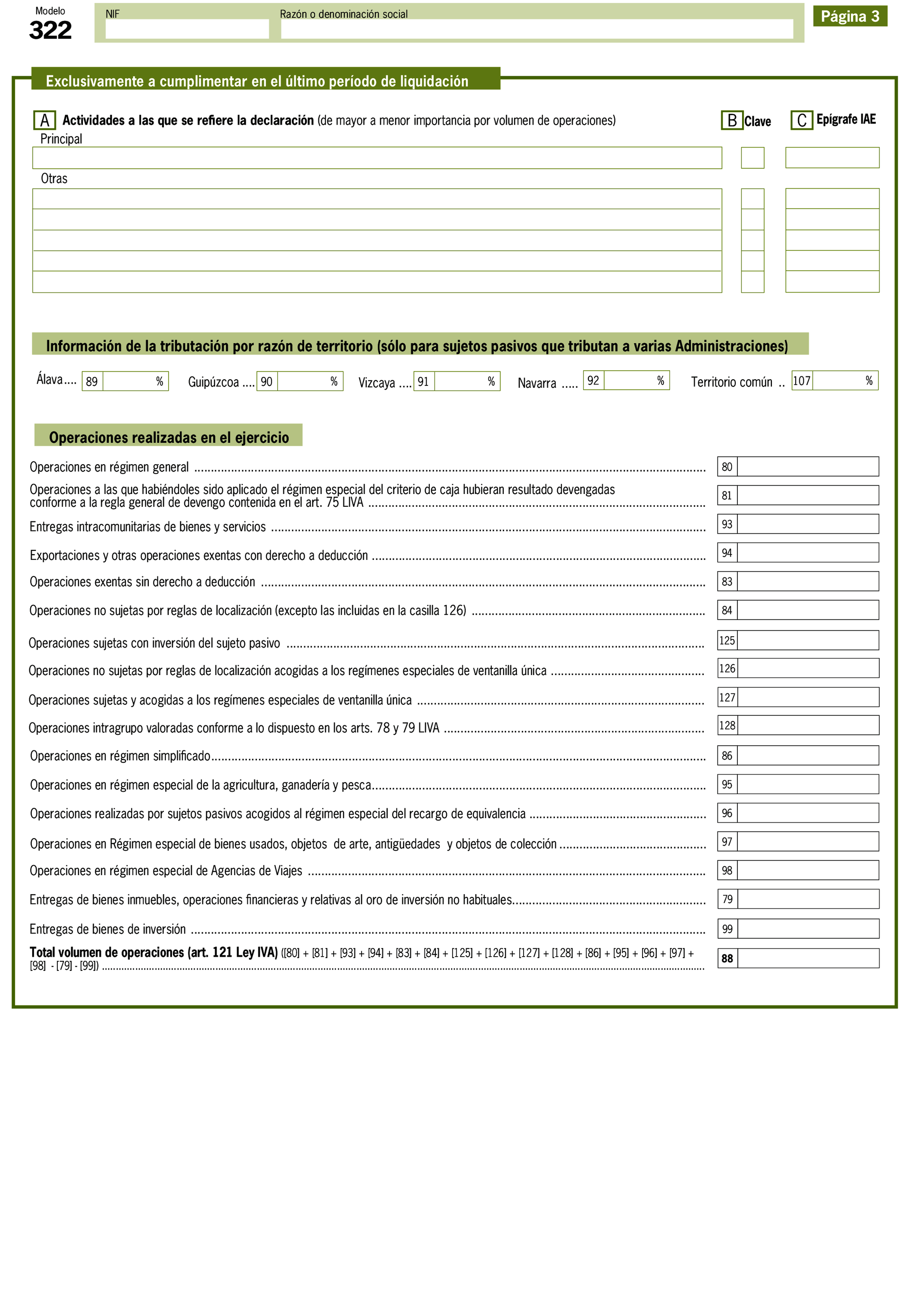

El anexo I de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, y el modelo 039 de Comunicación de datos, correspondientes al Régimen especial del Grupo de Entidades en el Impuesto sobre el Valor Añadido, se sustituye por el anexo I de esta orden.

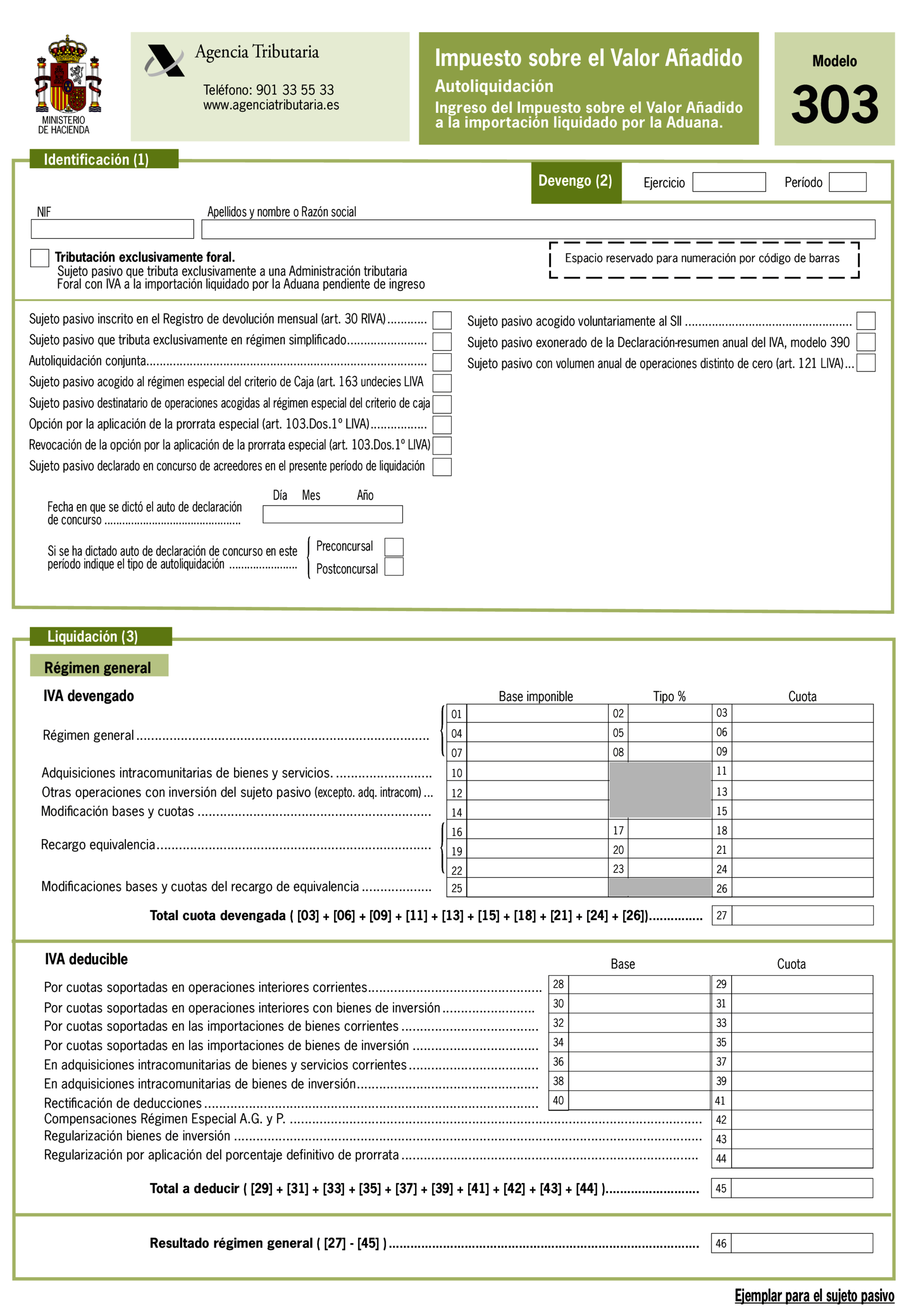

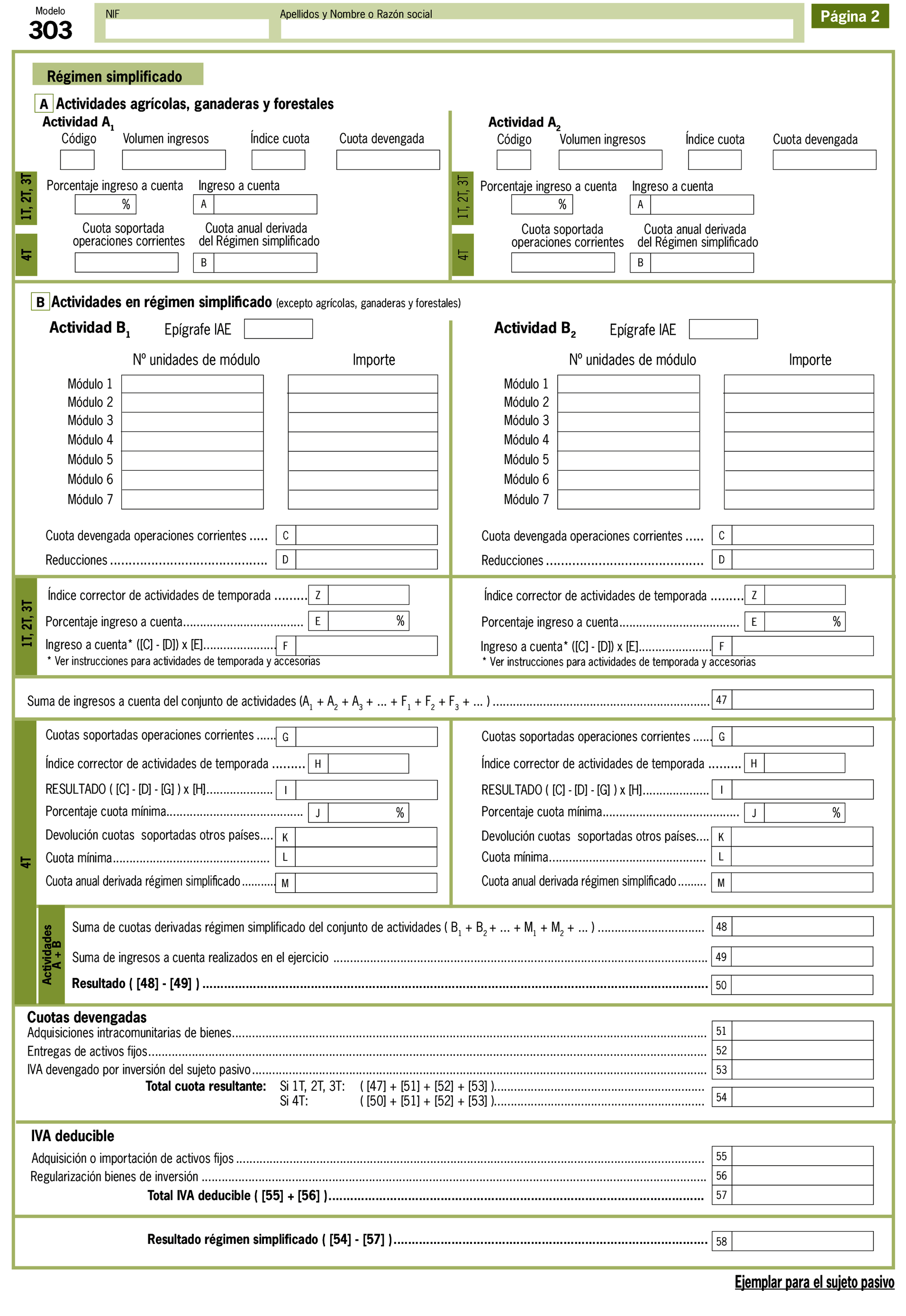

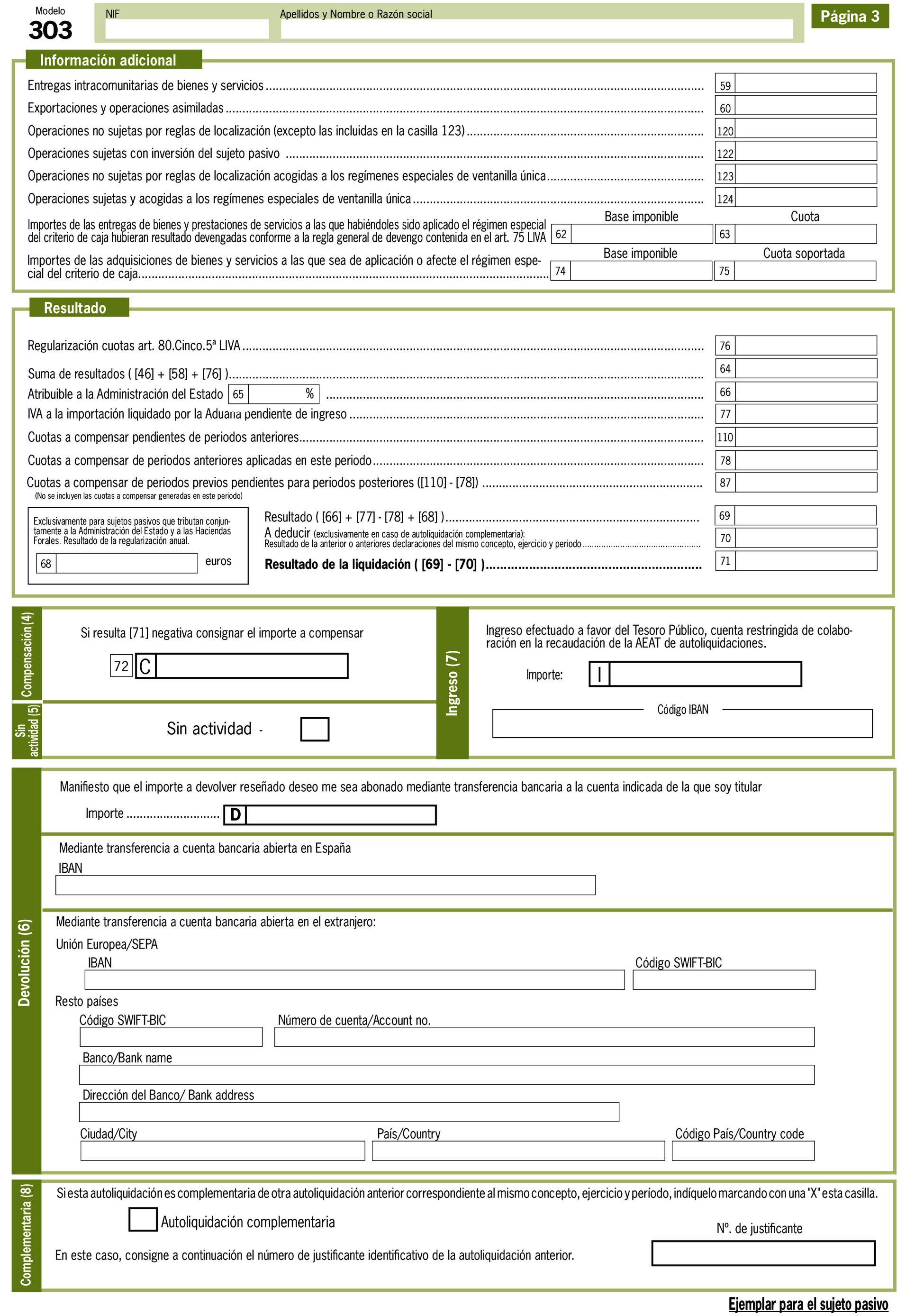

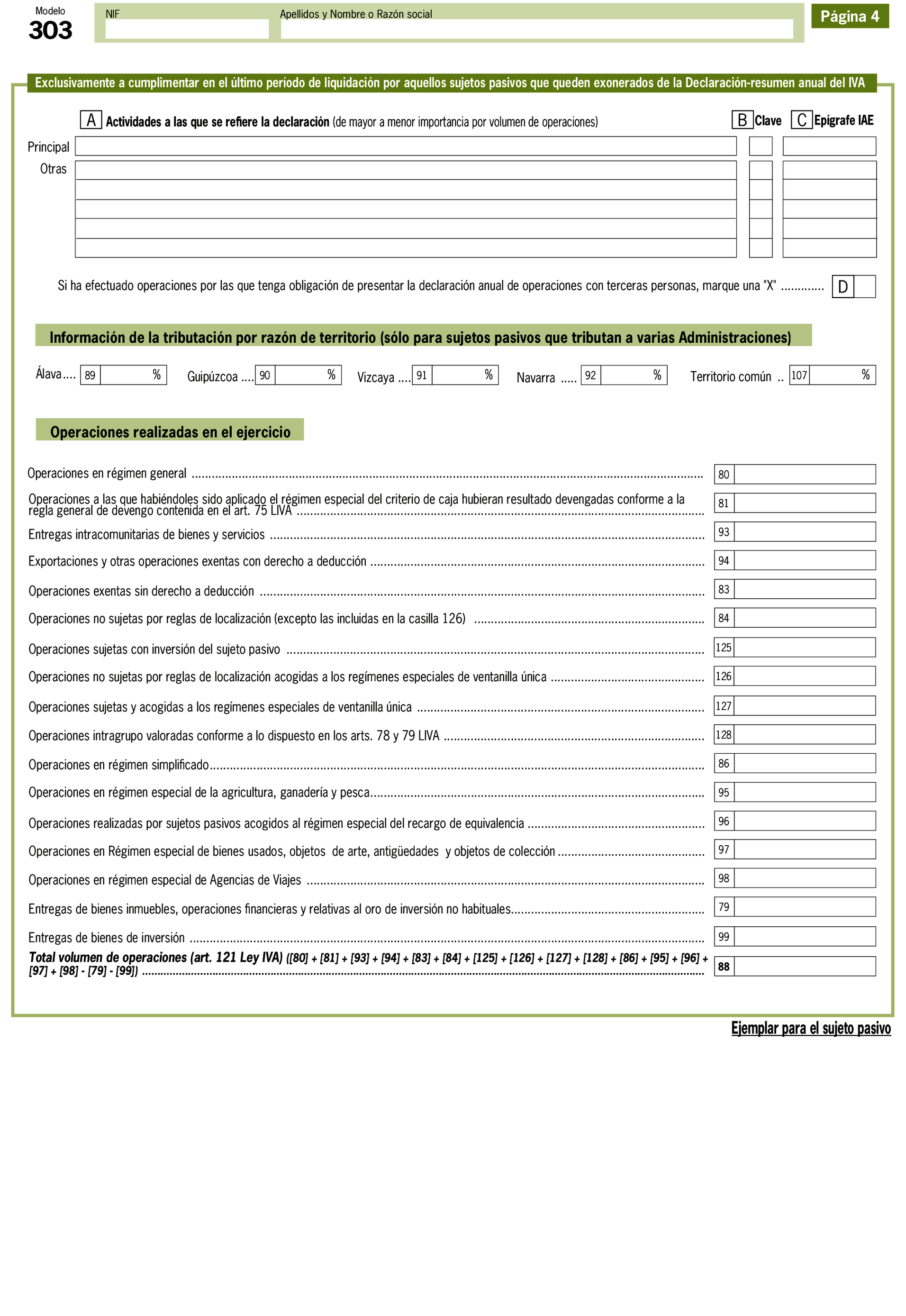

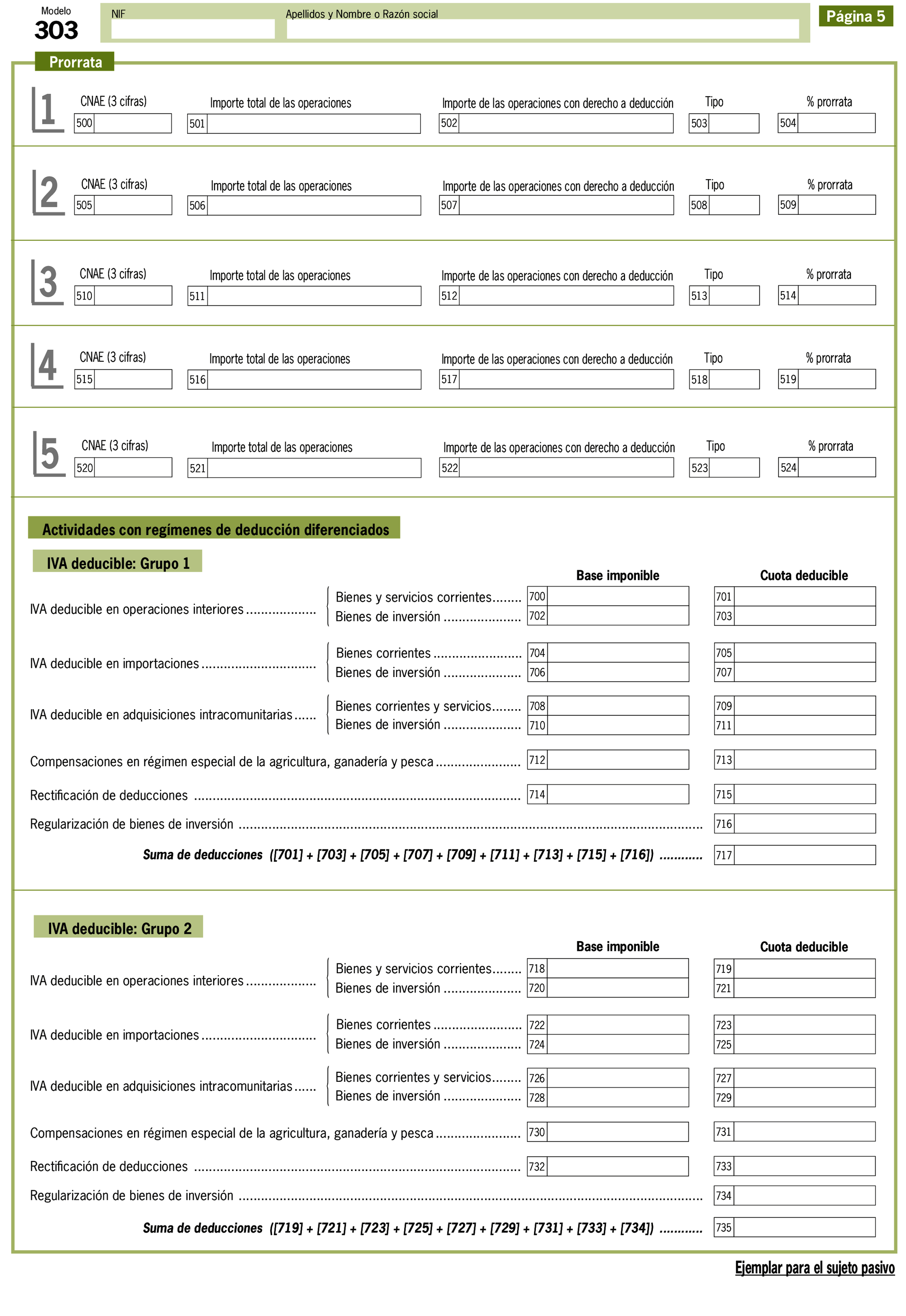

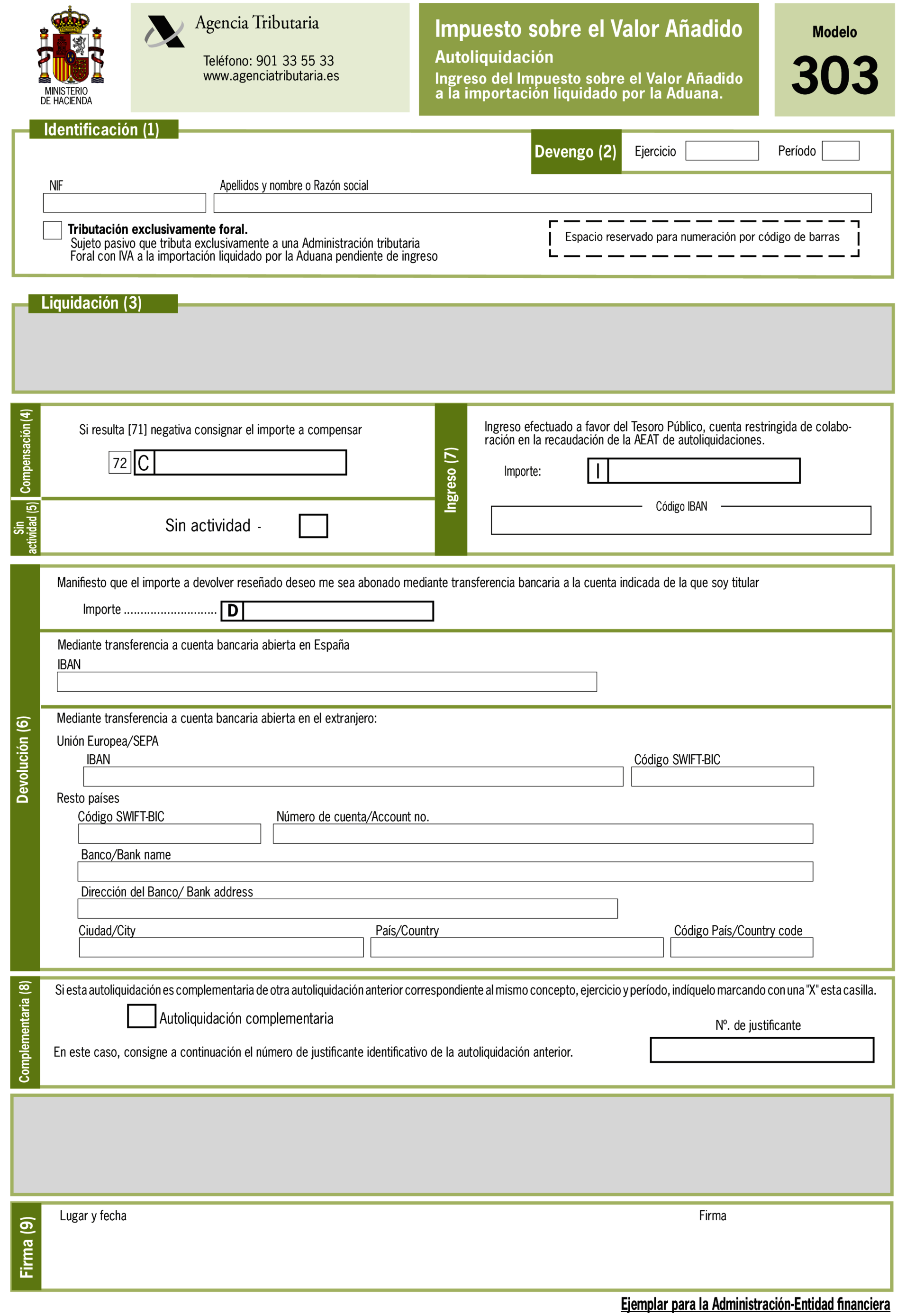

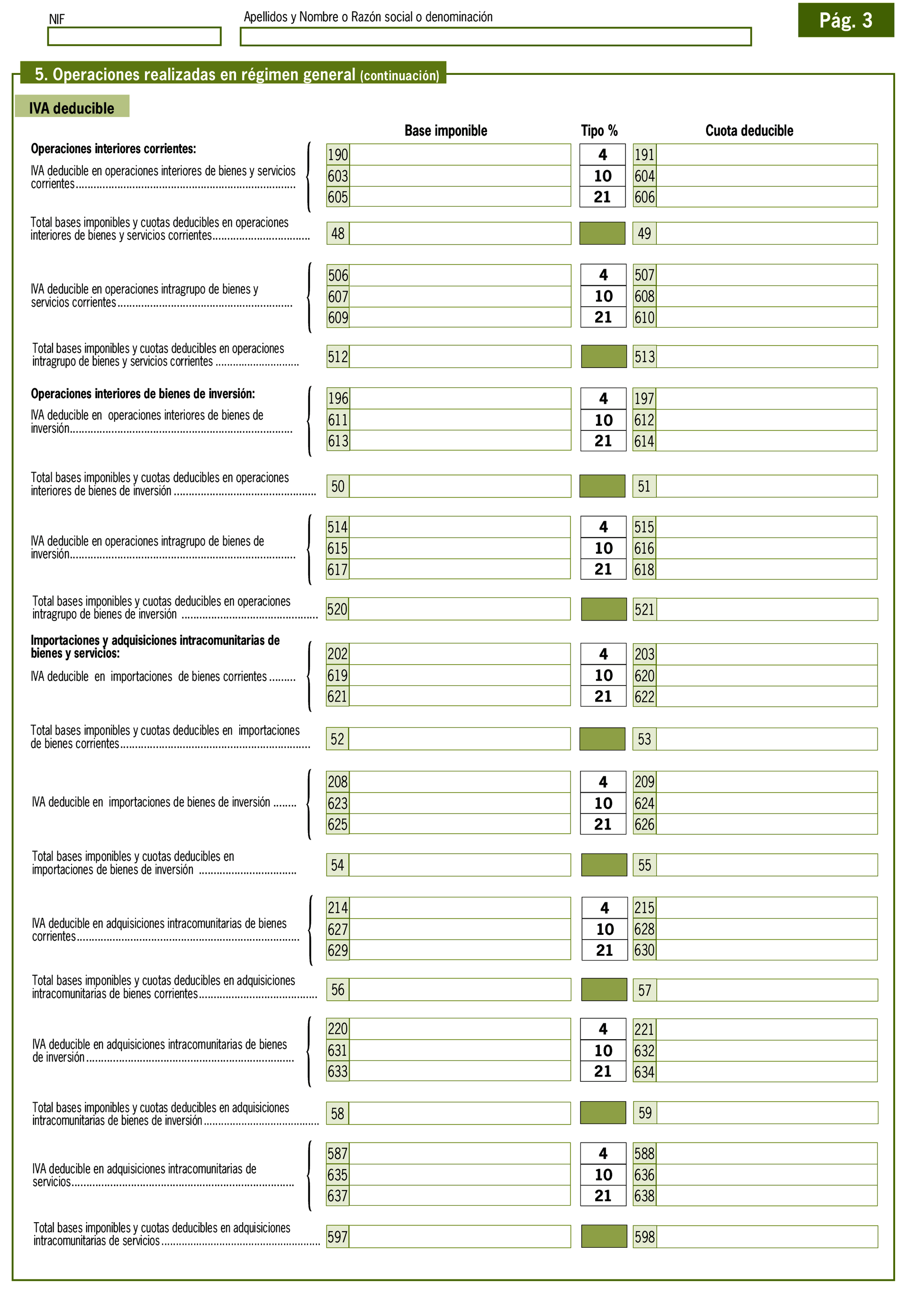

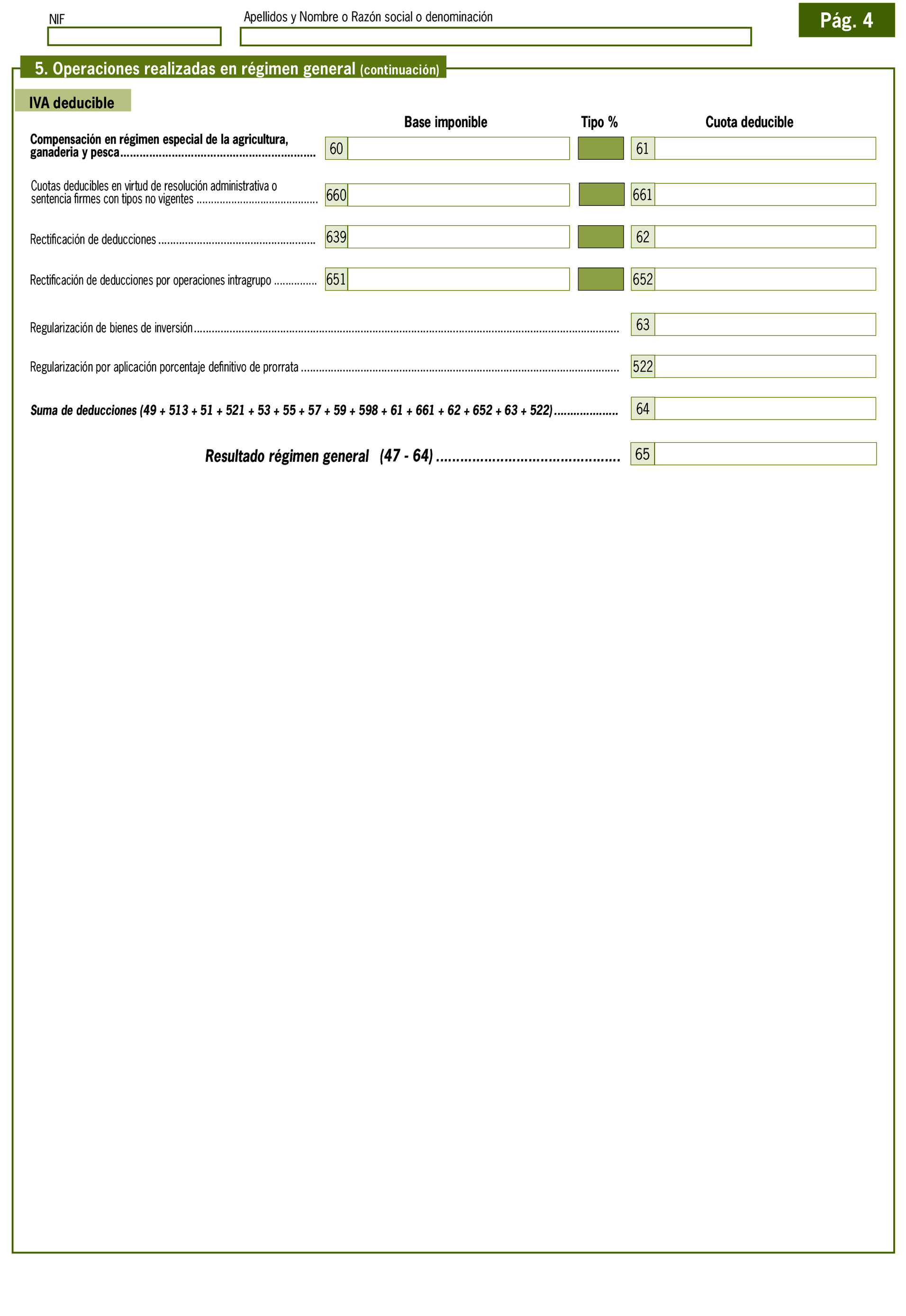

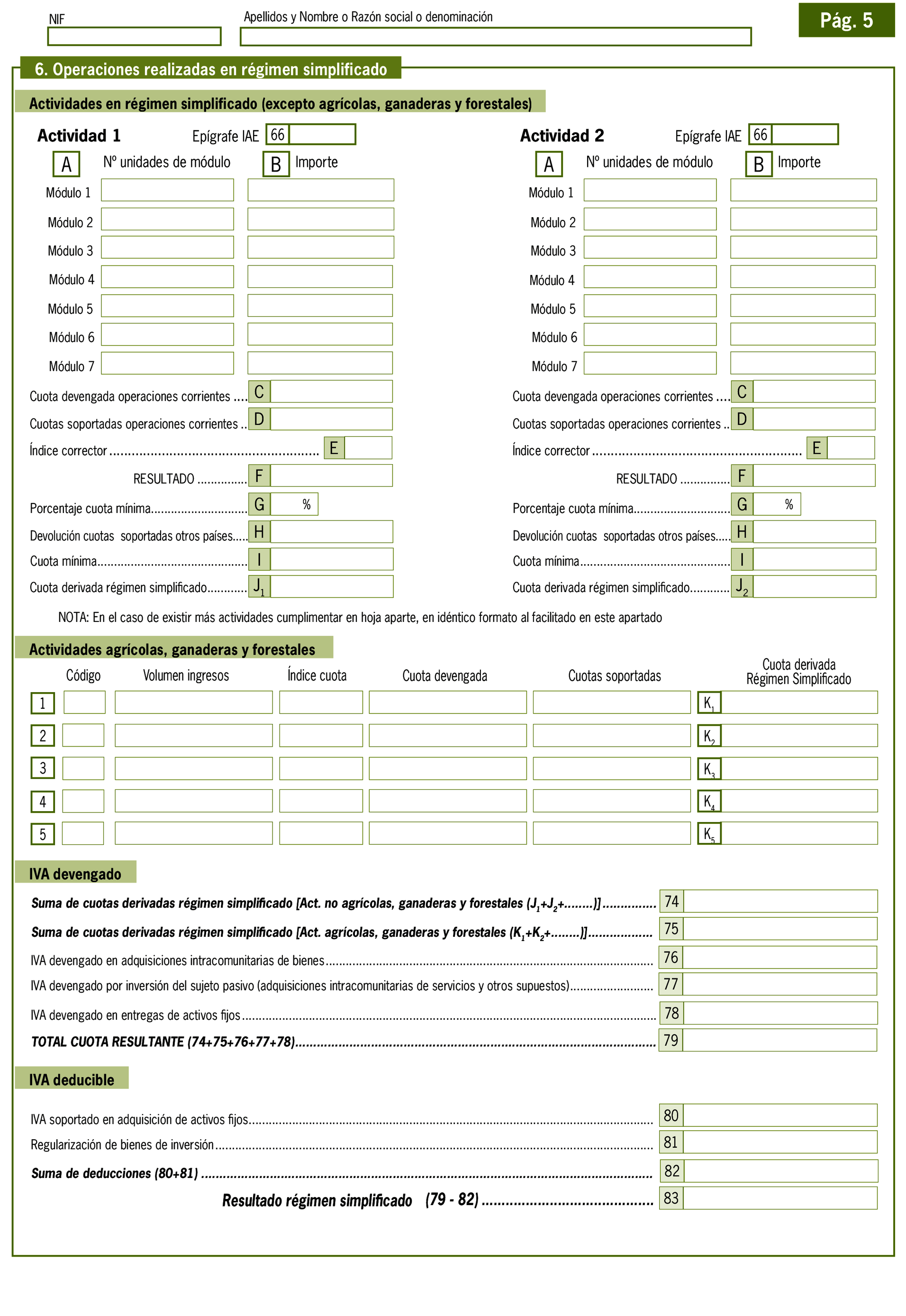

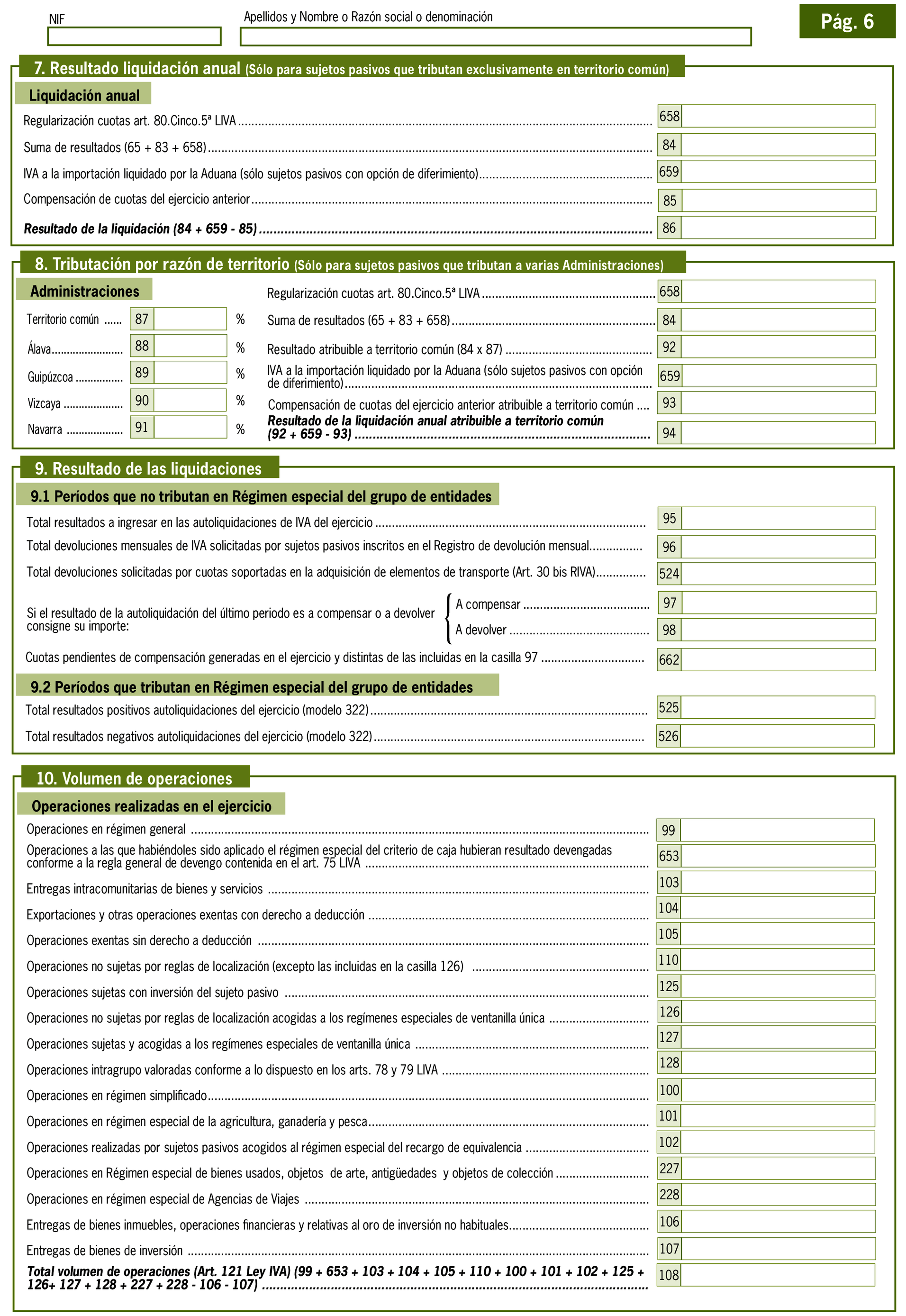

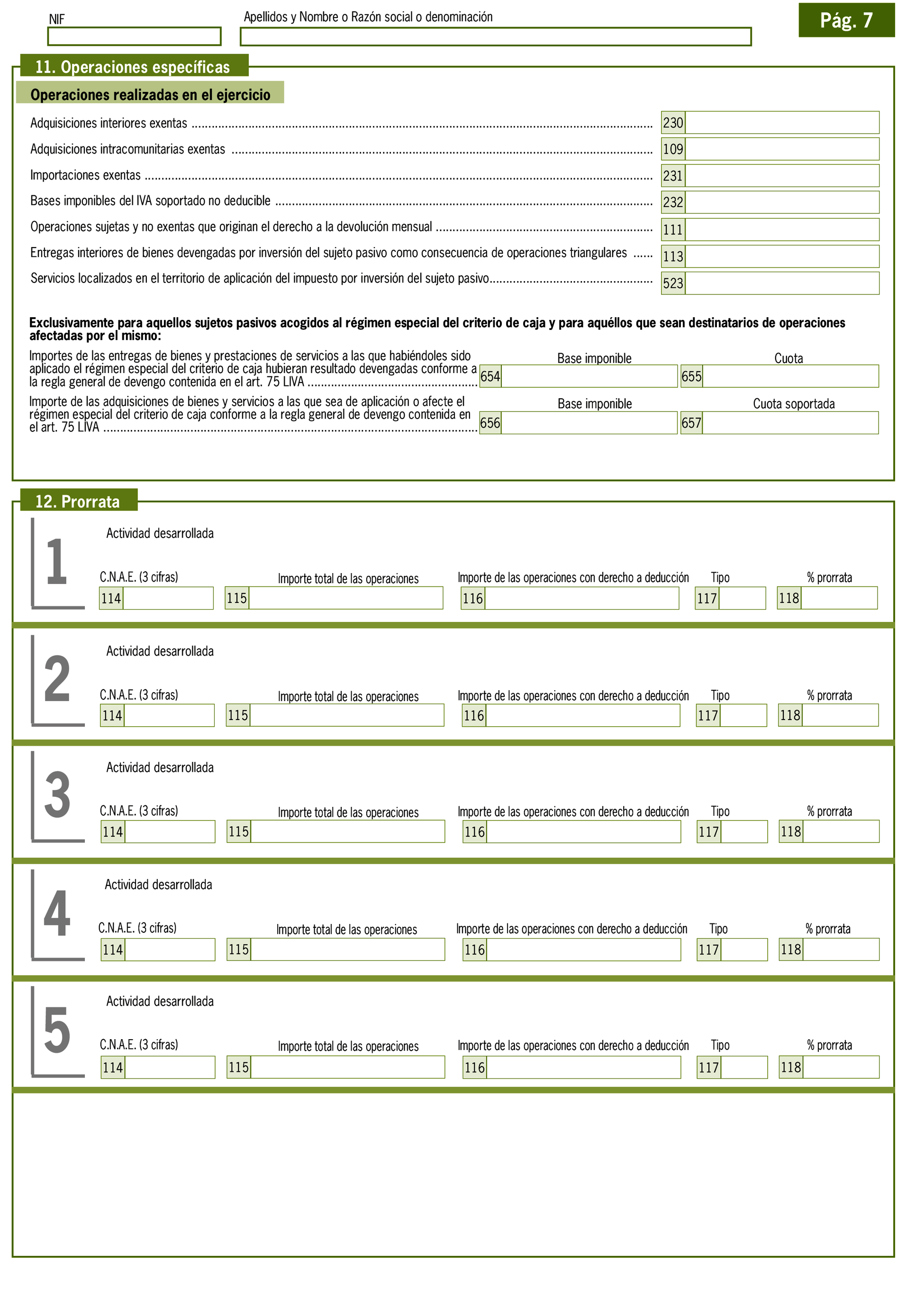

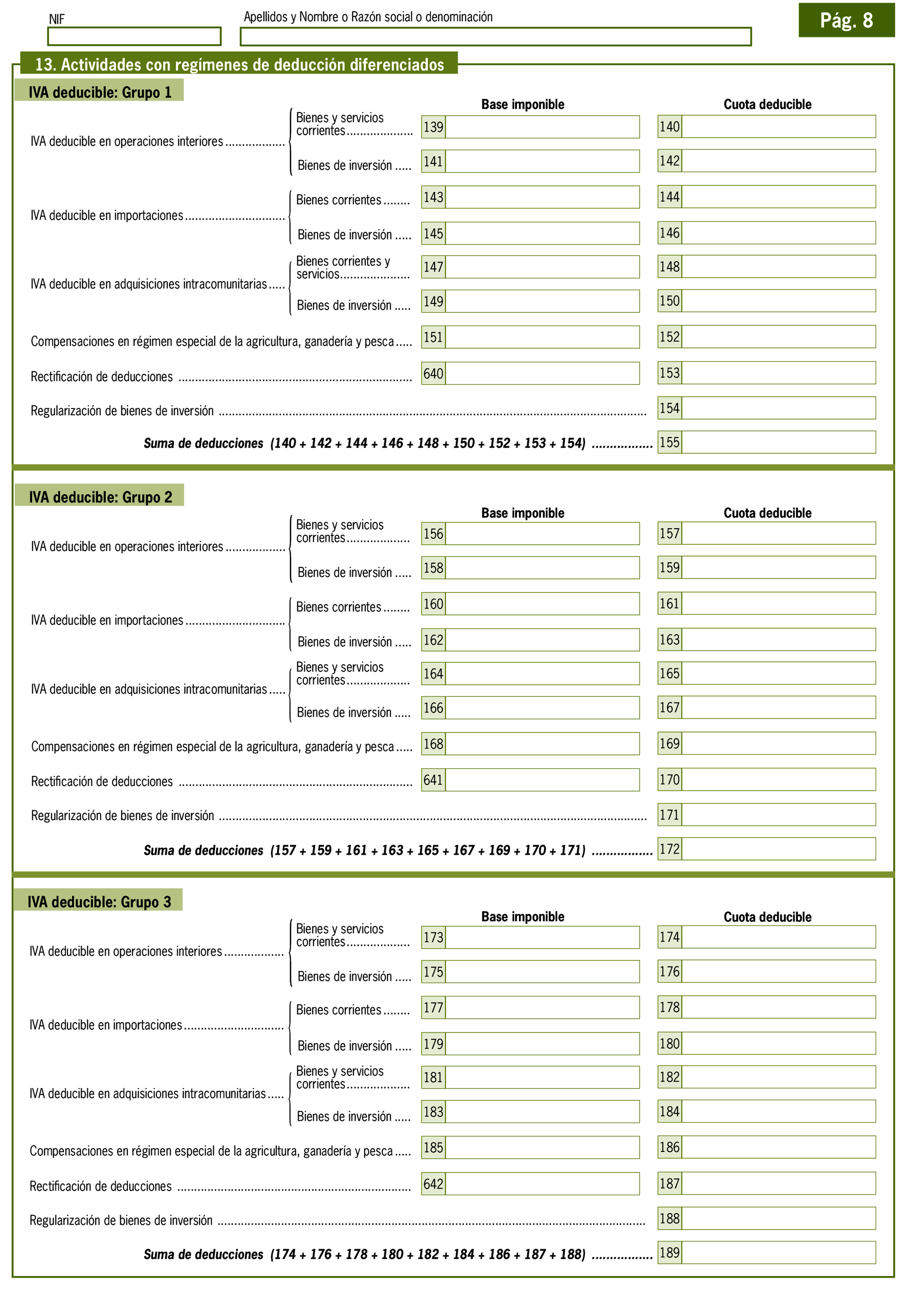

El anexo I de la Orden EHA/3786/2008, de 29 de diciembre, por la que se aprueban el modelo 303 Impuesto sobre el Valor Añadido, Autoliquidación, y el modelo 308 Impuesto sobre el Valor Añadido, solicitud de devolución: Recargo de equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales y se modifican los anexos I y II de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, así como otra normativa tributaria, se sustituye por el anexo II de esta orden.

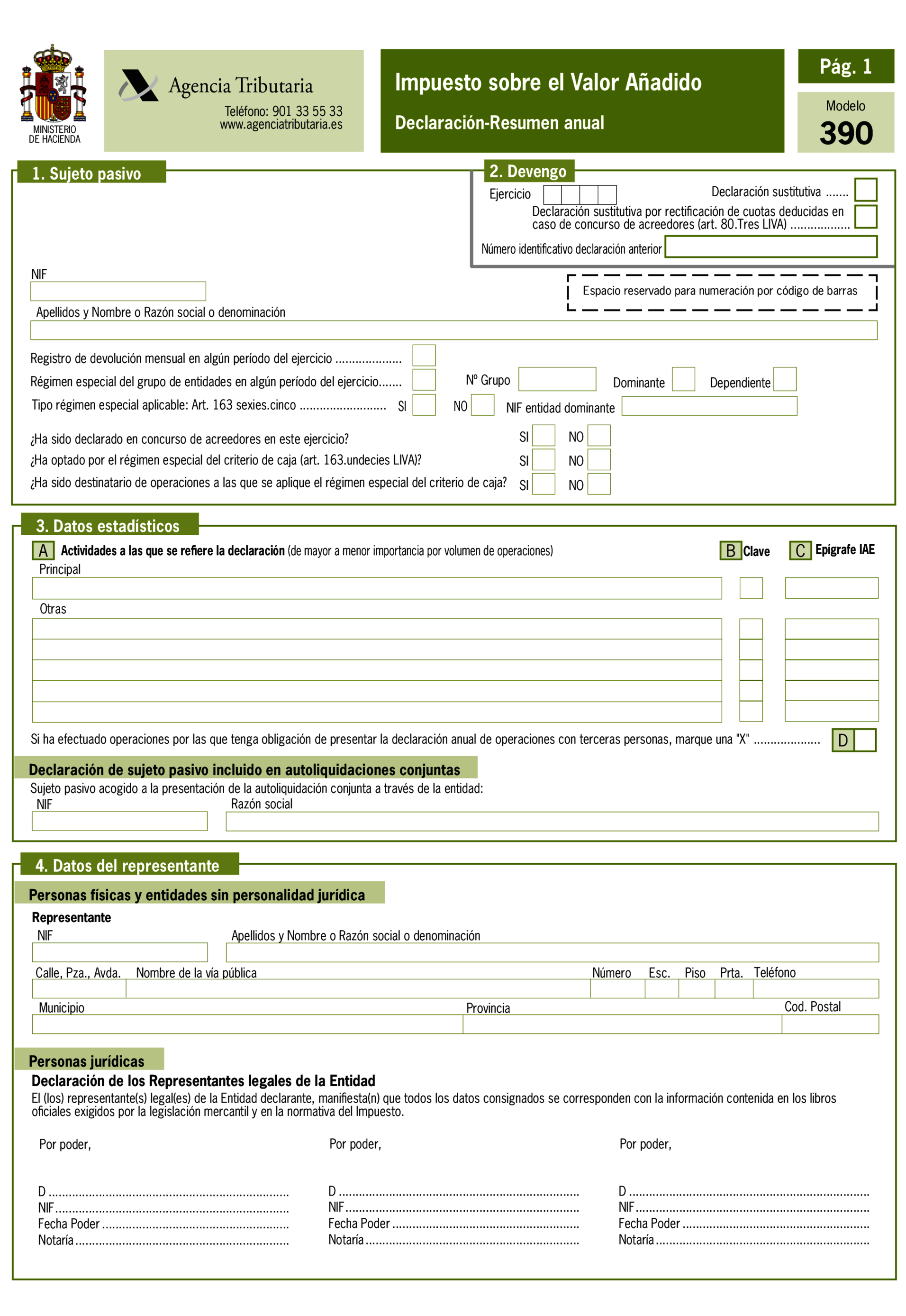

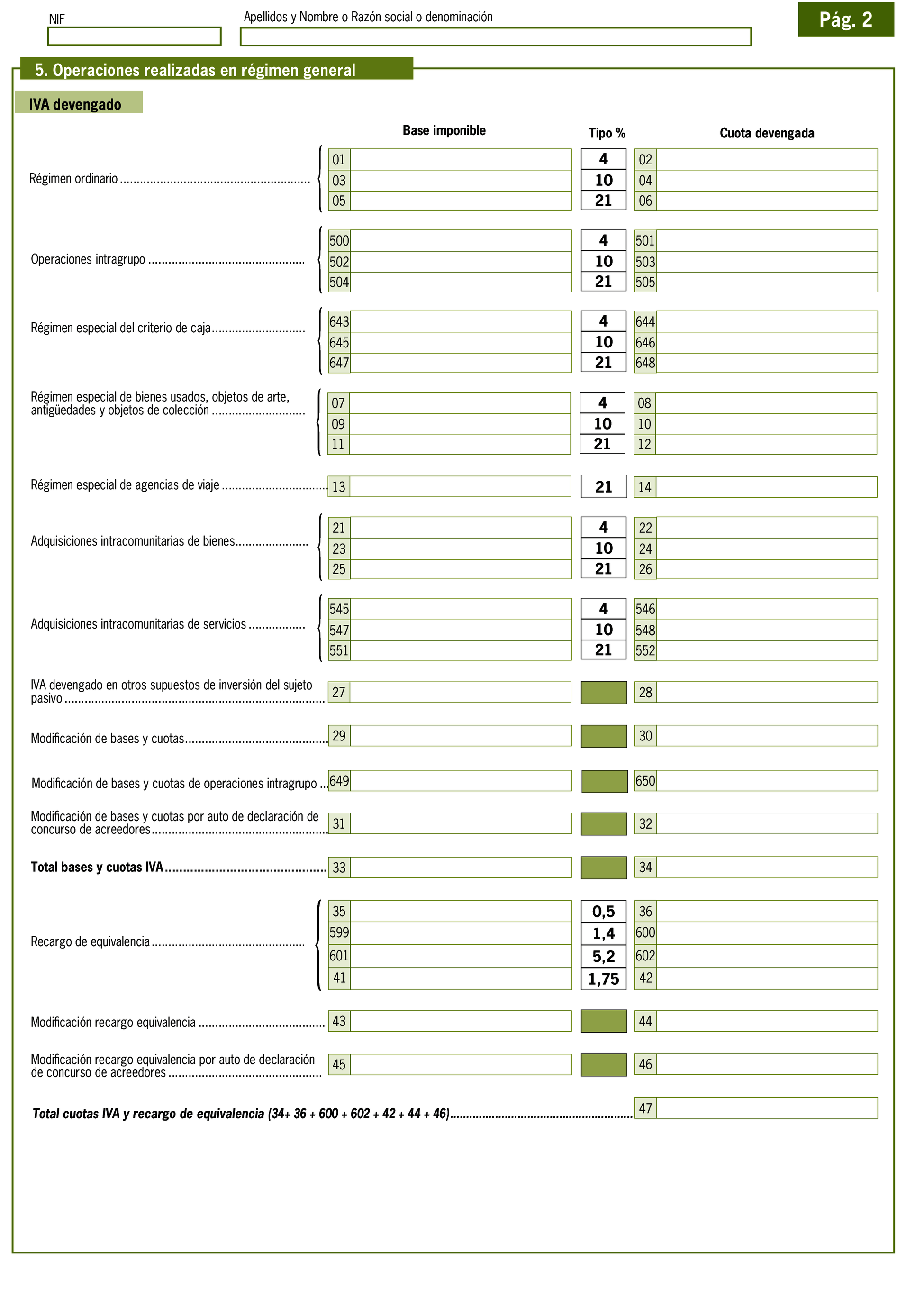

El anexo I de la Orden EHA/3111/2009, de 5 de noviembre, por la que se aprueba el modelo 390 de declaración-resumen anual del Impuesto sobre el Valor Añadido y se modifica el anexo I de la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores y 037 Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores, se sustituye por el anexo III de esta orden.

Se incluye una nueva clave de régimen especial en la tabla L 3.1 del anexo I de la Orden HFP/417/2017, de 12 de mayo, por la que se regulan las especificaciones normativas y técnicas que desarrollan la llevanza de los Libros registro del Impuesto sobre el Valor Añadido a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria establecida en el artículo 62.6 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, y se modifica otra normativa tributaria:

«Valor: 17

Descripción: Operación acogida a alguno de los regímenes previstos en el capítulo XI del título IX (OSS e IOSS).»

La presente orden entrará en vigor el día 1 de julio de 2021, no obstante, será aplicable por primera vez a las autoliquidaciones del Impuesto sobre el Valor Añadido, modelos 303 y 322, correspondientes a los periodos de liquidación que se inicien a partir del 1 de julio de 2021 y a la declaración-resumen anual, modelo 390, correspondiente al ejercicio 2021.

Madrid, 22 de junio de 2021.–La Ministra de Hacienda, María Jesús Montero Cuadrado.

Agència Estatal Butlletí Oficial de l'Estat

Avda. de Manoteras, 54 - 28050 Madrid