La Directiva (UE) 2018/822 del Consejo, de 25 de mayo de 2018, que modifica la Directiva 2011/16/UE por lo que se refiere al intercambio automático y obligatorio de información en el ámbito de la fiscalidad en relación con los mecanismos transfronterizos sujetos a comunicación de información, establece la obligación de comunicación de determinados mecanismos transfronterizos de planificación fiscal potencialmente agresiva.

Esta Directiva ha sido transpuesta por la Ley 10/2020, de 29 de diciembre, por la que se modifica la Ley 58/2003, de 17 de diciembre, General Tributaria, en transposición de la Directiva (UE) 2018/822 del consejo, de 25 de mayo de 2018, que modifica la Directiva 2011/16/UE por lo que se refiere al intercambio automático y obligatorio de información en el ámbito de la fiscalidad en relación con los mecanismos transfronterizos sujetos a comunicación de información, y por el Real Decreto 243/2021, de 6 de abril, por el que se modifica el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio (en adelante RGAT), en transposición de la citada Directiva (UE) 2018/822 del Consejo, de 25 de mayo de 2018.

Esta Resolución tiene por objeto aprobar los modelos de comunicación entre particulares para cumplir con las obligaciones previstas en la Disposición adicional vigésima cuarta de la Ley 58/2003, de 17 de diciembre, General Tributaria y desarrolladas en el artículo 45 del RGAT.

El apartado 4.b) del artículo 45 del RGAT establece dos supuestos en que los intermediarios no están obligados a presentar la declaración informativa sobre determinados mecanismos transfronterizos a que se refiere el apartado 1.a) de la disposición adicional vigésima tercera de la Ley 58/2003, de 17 de diciembre, General Tributaria:

1.º Aquellos en que la cesión de la información vulnere el régimen jurídico del deber de secreto profesional al que se refiere el apartado 2 de la disposición adicional vigésima tercera de la Ley 58/2003, de 17 de diciembre, General Tributaria, salvo autorización del obligado tributario interesado. El intermediario eximido deberá comunicar dicha circunstancia a los otros intermediarios que intervengan en el mecanismo y a los obligados tributarios interesados.

2.º Cuando existiendo varios intermediarios obligados a la presentación la declaración haya sido presentada por uno de ellos. El intermediario que hubiera presentado la declaración deberá comunicarlo a estos otros intermediarios que intervengan en el mecanismo.

Por otra parte, el apartado 5.c) del artículo 45 del RGAT establece un supuesto en que los obligados tributarios interesados no están obligados a presentar la declaración informativa sobre determinados mecanismos transfronterizos a que se refiere el apartado 1.a) de la disposición adicional vigésima tercera de la Ley 58/2003, de 17 de diciembre, General Tributaria. Es el caso en que existe más de un obligado tributario interesado con el deber de presentación de la declaración. El obligado tributario interesado que hubiera presentado la declaración deberá comunicarlo a los otros obligados tributarios interesados, quienes quedarán exentos de la obligación si prueban que dicha declaración ha sido presentada por otro obligado tributario interesado.

Por todo ello, haciendo uso de las habilitaciones conferidas por el apartado 4.b).1.º y 2.º y apartado 5.c) del artículo 45 del RGAT.

Este Departamento de Gestión Tributaria resuelve lo siguiente:

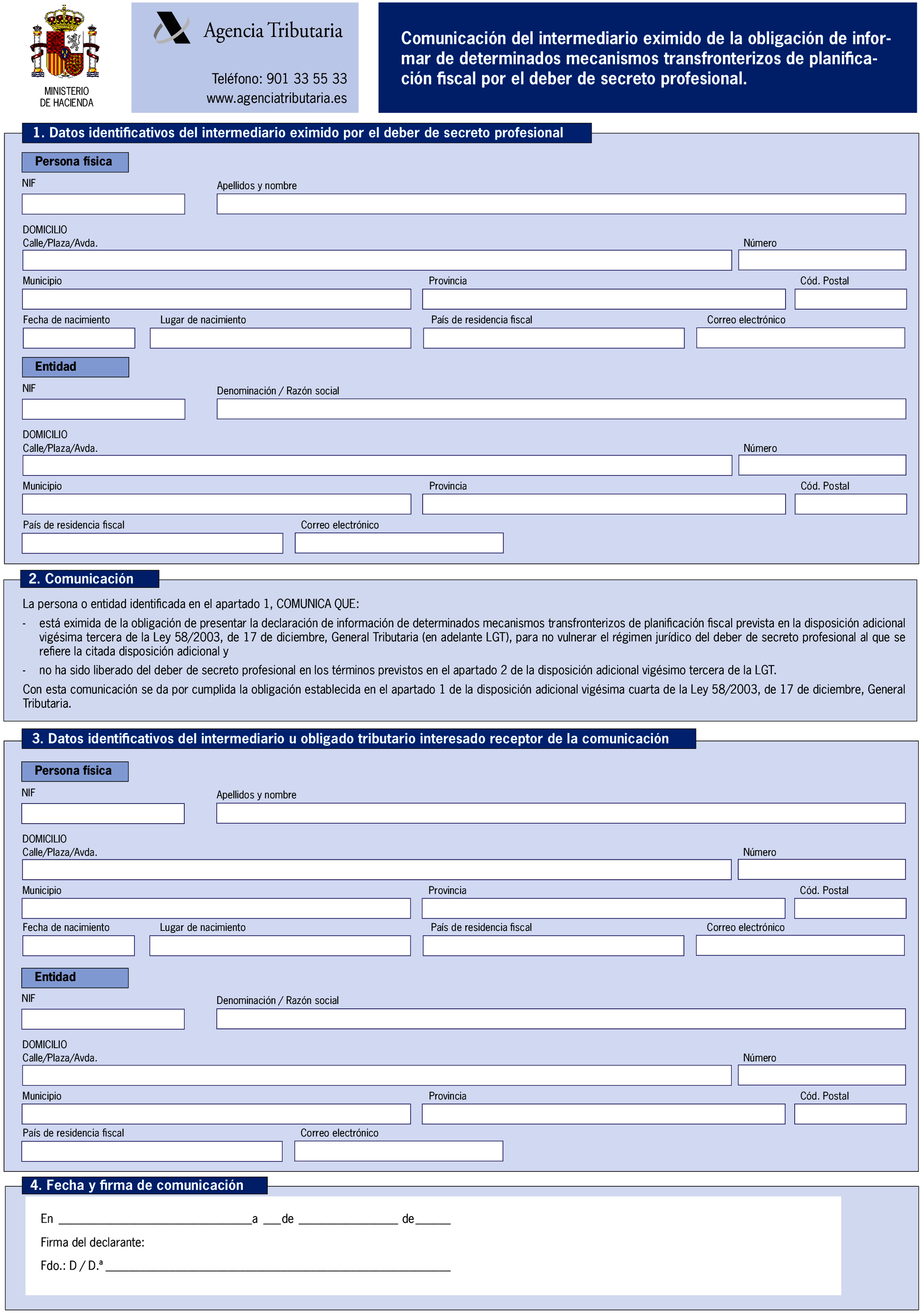

A los efectos del apartado 4.b).1.º del artículo 45 del RGAT y de acuerdo con el apartado 1 de la Disposición adicional vigésima cuarta de la Ley 58/2003, de 17 de diciembre, General Tributaria, se aprueba el modelo de comunicación del intermediario eximido de la obligación de informar de determinados mecanismos transfronterizos de planificación fiscal por el deber de secreto profesional, que figura en el Anexo I de la presente resolución.

Esta comunicación es una obligación de información entre particulares, es decir, el intermediario eximido deberá remitirla a los otros intermediarios que intervengan en el mecanismo y a los obligados tributarios interesados, sin que deba dirigirse a la Administración Tributaria.

Serán válidos también, aquellos formularios o comunicaciones que, ajustados al contenido del modelo que aprueba la presente resolución, respondan a un formato diferente.

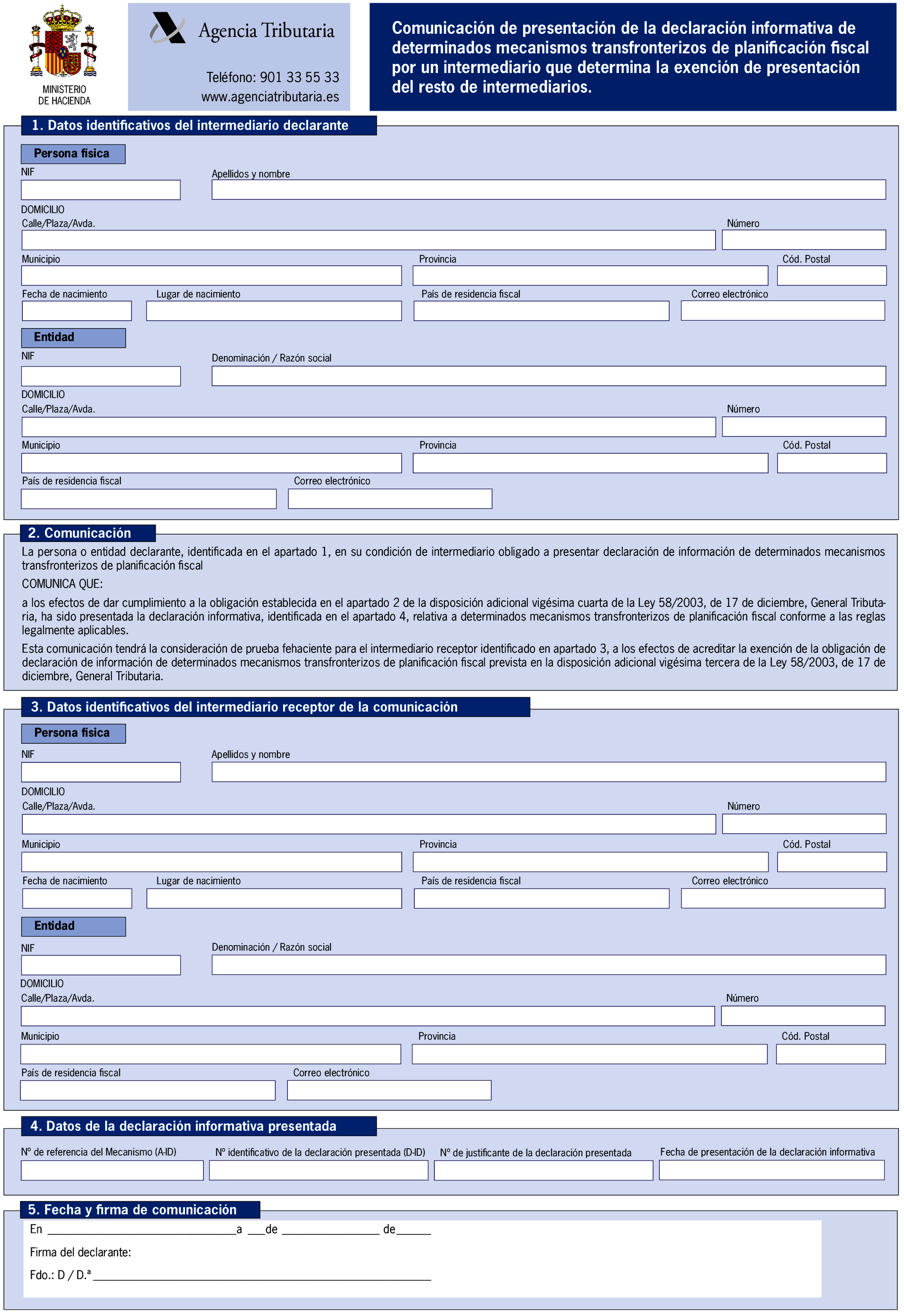

A los efectos del apartado 4.b).2.º del artículo 45 del RGAT y de acuerdo con el apartado 2 de la Disposición adicional vigésima cuarta de la Ley 58/2003, de 17 de diciembre, General Tributaria, se aprueba el modelo de comunicación de presentación de la declaración informativa de determinados mecanismos transfronterizos de planificación fiscal por el intermediario que determina la exención de presentación del resto de intermediarios, que figura en el anexo II de la presente resolución.

Esta comunicación es una obligación de información entre particulares, es decir, el intermediario que hubiera presentado la declaración deberá remitirla a los otros intermediarios que intervengan en el mecanismo, sin que deba dirigirse a la Administración Tributaria.

Serán válidos también, aquellos formularios o comunicaciones que, ajustados al contenido del modelo que aprueba la presente resolución, respondan a un formato diferente.

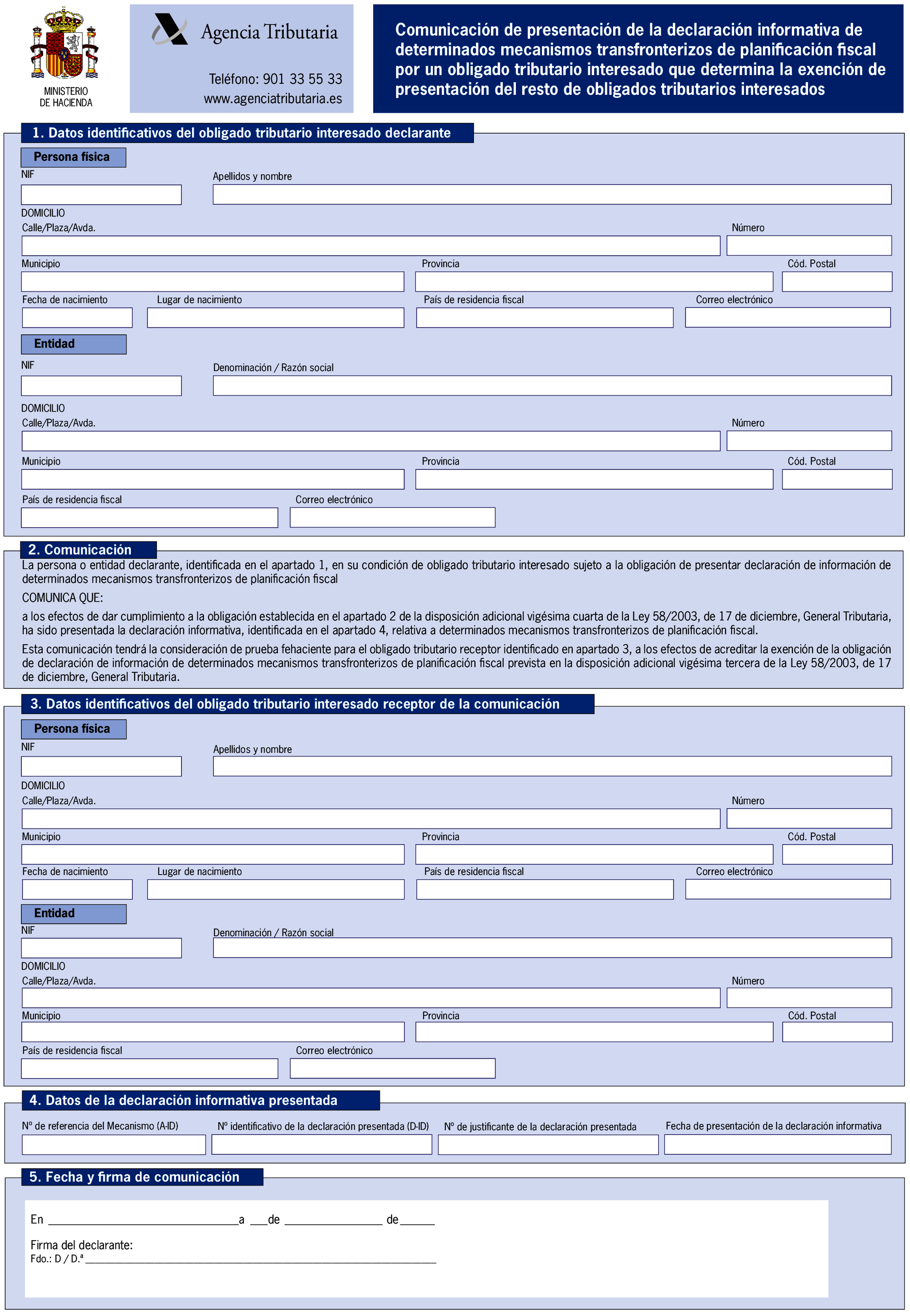

A los efectos del apartado 5.c) del artículo 45 del RGAT y de acuerdo con el apartado 2 de la Disposición adicional vigésima cuarta de la Ley 58/2003, de 17 de diciembre, General Tributaria, se aprueba el modelo de comunicación de presentación de la declaración informativa de determinados mecanismos transfronterizos de planificación fiscal por un obligado tributario interesado que determina la exención de presentación del resto de obligados tributarios interesados, que figura en el anexo III de la presente resolución.

Esta comunicación es una obligación de información entre particulares, es decir, el obligado tributario interesado que hubiera presentado la declaración deberá remitirla a los otros obligados tributarios interesados, sin que deba dirigirse a la Administración Tributaria.

Serán válidos también, aquellos formularios o comunicaciones que, ajustados al contenido del modelo que aprueba la presente resolución, respondan a un formato diferente.

La presente Resolución producirá efecto desde el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Madrid, 8 de abril de 2021.–El Director del Departamento de Gestión Tributaria, Gonzalo David García de Castro.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid