I

El objetivo principal de la presente circular es adaptar la Circular 1/2013, de 24 de mayo, del Banco de España, sobre la Central de Información de Riesgos (en adelante, «Circular 1/2013»), y la Circular 5/2012, de 27 de junio, a entidades de crédito y proveedores de servicios de pago, sobre transparencia de los servicios bancarios y responsabilidad en la concesión de préstamos (en adelante, «Circular 5/2012»), a los cambios introducidos en la regulación de la Central de Información de Riesgos (CIR) y de los tipos oficiales de referencia por la Orden ETD/699/2020, de 24 de julio, de regulación del crédito revolvente y por la que se modifican la Orden ECO/697/2004, de 11 de marzo, sobre la Central de Información de Riesgos, la Orden EHA/1718/2010, de 11 de junio, de regulación y control de la publicidad de los servicios y productos bancarios, y la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios (en adelante «OM de crédito revolvente»).

II

Esta circular consta de dos normas, una disposición final única y tres anejos. La norma primera actualiza la Circular 1/2013, y la norma segunda, la Circular 5/2012. En la disposición final única se establece la entrada en vigor de la presente circular, y los anejos actualizan los anejos 1 y 2 de la Circular 1/2013 y el anejo 8 de la Circular 5/2012.

El 27 de julio se publicó en el «Boletín Oficial del Estado» (BOE) la OM de crédito revolvente, por la que, entre otras normas, se modifica la Orden ECO/697/2004, de 11 de marzo, sobre la Central de Información de Riesgos (en adelante, «OM de la CIR»). Entre los objetivos de esta orden se encuentra el de mejorar la información de la que disponen los prestamistas para realizar el análisis de solvencia de los potenciales prestatarios, de forma que se puedan evitar posiciones de sobreendeudamiento que lleven a los prestatarios a no poder hacer frente a sus obligaciones financieras. Disponer de la información adecuada que permita hacer una evaluación sólida de la solvencia para prevenir situaciones de endeudamiento excesivo cobra especial relevancia en el contexto del impacto económico y social provocado por la crisis sanitaria motivada por el COVID-19.

Esta OM de crédito revolvente introduce cambios en la OM de la CIR que afectan a distintos aspectos del funcionamiento de la CIR. En concreto, supone una revisión y adaptación de la normativa reglamentaria de la CIR, orientada al suministro de una información más completa a los sujetos declarantes y a la mejora de sus capacidades en términos de información disponible para un análisis de solvencia cada vez más preciso. Para ello, amplía el perímetro de las entidades que han de declarar sus datos a la CIR, rebaja el umbral de los datos facilitados por el Banco de España a las entidades declarantes y a los intermediarios de crédito inmobiliario en el ejercicio de su actividad, amplía el volumen de información que las entidades han de declarar al Banco de España y adelanta las fechas de la declaración de los datos que se pondrán a disposición de las entidades. El proceso de revisión de la normativa de la CIR se irá implementando progresivamente y culminará con una valoración de su funcionamiento. Con este fin, la OM de crédito revolvente establece que, un año después de su entrada en vigor, el Ministerio de Asuntos Económicos y Transformación Digital valorará, previo informe del Banco de España, la conveniencia de promover cambios en el funcionamiento de la CIR que mejoren su función de servicio público, tal como establece el artículo 59 de la Ley 44/2002, de 22 de noviembre, de Medidas de Reforma del Sistema Financiero.

Por otra parte, la situación excepcional creada por el COVID-19 ha hecho necesario habilitar distintas medidas de índole financiero para mitigar el impacto económico de la pandemia. Estas medidas se han articulado en cuatro reales decretos-leyes y facilitan las condiciones de financiación de personas físicas, empresas y autónomos mediante la instrumentación de moratorias y avales públicos, y a través de moratorias privadas promovidas por asociaciones de entidades. Para dar cumplimiento a las obligaciones de información que imponían dichos reales decretos leyes a los prestamistas y apoyar las labores de supervisión e inspección del Banco de España, se solicitó a las entidades declarantes el envío a la CIR de determinada información relativa a las características de los préstamos afectados por las mencionadas medidas.

La actualización de la Circular 1/2013 se realiza en la norma primera con la triple finalidad que se detalla a continuación.

Por un lado, es necesario incorporar en la Circular 1/2013 los cambios introducidos por la OM de crédito revolvente en la OM de la CIR. En esta circular se abordan aquellos cambios cuya entrada en vigor se producirá, de acuerdo con lo previsto en la OM de crédito revolvente, en 2021. En este sentido, cabe reseñar, en primer lugar, la modificación de las normas tercera y decimosexta para rebajar de 9.000 a 1.000 euros el importe del riesgo acumulado de un titular en una entidad, que se incluirá en la información que el Banco de España retornará a las entidades para la evaluación de la solvencia de sus clientes. En segundo lugar, la inclusión, también en la norma decimosexta, del límite temporal máximo para la puesta a disposición de la información de retorno para las entidades declarantes y los intermediarios de crédito inmobiliario, que será de veintiún días naturales a partir de la fecha a la que se refiera la última información declarada. En tercer lugar, la modificación de la norma primera con objeto de añadir como entidades declarantes a la CIR las entidades de pago, incluidas las que operen en España, en el ejercicio del derecho de libertad de establecimiento y en régimen de libre prestación de servicios, que realicen la actividad de crédito señalada en el artículo 20.3 del Real Decreto-ley 19/2018, de 23 de noviembre, de servicios de pago y otras medidas urgentes en materia financiera, y las entidades de dinero electrónico, incluidas las que operen en España, en el ejercicio del derecho de libertad de establecimiento y en régimen de libre prestación de servicios, que realicen la actividad de crédito señalada en el artículo 8.1.b) de la Ley 21/2011, de 26 de julio, de dinero electrónico, tal como determina, en ambos casos, la disposición adicional primera de la OM de crédito revolvente. Finalmente, se modifican las normas cuarta, quinta y decimotercera para determinar el ámbito de la información que habrán de remitir a la CIR las nuevas entidades declarantes, que coincidirá con el modelo de declaración reducida que se aplica ya a los prestamistas inmobiliarios y a las entidades de crédito que operan en régimen de libre prestación de servicios. Asimismo, se actualiza en la norma vigésima la mención al derecho de cancelación, que pasa a denominarse «derecho de supresión» para alinear la terminología con la normativa vigente en materia de protección de datos.

Por otro lado, en el marco de reporte general a la CIR que establece la Circular 1/2013, procede incorporar la nueva información solicitada a las entidades declarantes como consecuencia de la crisis provocada por el COVID-19. Esta nueva información se traduce en la creación de seis dimensiones y la adición de nuevos valores en otras dos dimensiones del anejo 2 de la Circular 1/2013.

Por último, con el objetivo de actualizar la norma se han introducido algunas aclaraciones en el citado anejo 2 para mejorar la declaración y la gestión técnica de la información, que redundarán en una mejora de la calidad de la información que se solicita a las entidades declarantes.

Adicionalmente, la presente circular introduce, en su norma segunda, una modificación de determinados aspectos de la Circular 5/2012, en lo que se refiere a los tipos de interés oficiales, debido a que la OM de crédito revolvente también ha modificado la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios (en adelante, «OM de transparencia»). Con este cambio se persigue, entre otros objetivos, aumentar las alternativas de tipos de interés oficiales que tienen las entidades, tanto para utilizarlos en la concesión de préstamos como para incluirlos como sustitutivos en dichos contratos. Para ello, se revisa la relación de tipos de interés que tendrán la consideración de tipos oficiales de referencia, se cambia la denominación de alguno de los existentes y se amplía su número. La OM de transparencia habilita al Banco de España para establecer la definición y el proceso de determinación de los tipos de interés oficiales relacionados en esta.

En particular, a los tipos de referencia oficiales actualmente existentes se añaden cuatro índices basados en diferentes plazos del euríbor (a una semana, a un mes, a tres meses y a seis meses), otro basado en el «Euro short-term rate» (€STR) y cualquier otro índice que se establezca al efecto expresamente mediante resolución de la Secretaría General del Tesoro y Financiación Internacional. Junto con ello, se suprime el míbor de la relación de tipos de interés oficiales, aunque mantiene este carácter para las operaciones formalizadas con anterioridad al 1 de enero de 2000, y el Banco de España continuará publicándolo mensualmente en su sede electrónica y en el BOE.

Así, como objetivo principal, se actualiza la relación de los tipos oficiales prevista en la OM de transparencia y se establecen la definición y el procedimiento de determinación de los nuevos índices.

Para cada uno de los plazos del euríbor, el índice se define como la media aritmética simple mensual de los valores diarios del índice de referencia Euríbor®, que figura en el anexo del Reglamento de Ejecución (UE) 2016/1368 de la Comisión, de 11 de agosto de 2016, por el que se establece una lista de los índices de referencia cruciales utilizados en los mercados financieros, de conformidad con el Reglamento (UE) 2016/1011 del Parlamento Europeo y del Consejo, sobre los índices utilizados como referencia en los instrumentos financieros y en los contratos financieros o para medir la rentabilidad de los fondos de inversión, y por el que se modifican las directivas 2008/48/CE y 2014/17/UE y el Reglamento UE/596/2014 (en adelante, el «Reglamento (UE) 2016/1011»).

En cuanto al tipo de interés de referencia basado en el €STR, debe precisarse que el €STR es un índice que refleja el coste de financiación en el mercado mayorista financiero a un día y sin garantías de las entidades tomadoras de depósitos localizadas en la zona del euro. Este índice lo elabora y publica el Banco Central Europeo (BCE) diariamente, siguiendo la metodología que establece la Orientación BCE/2019/19, de 10 de julio de 2019, que transpone los principios aplicables a los índices de referencia financieros de la Organización Internacional de Comisiones de Valores. El BCE, en su condición de administrador de este índice, está finalizando la elaboración de un índice a distintos plazos basado en el €STR, que prevé publicar. Este índice es el que adquirirá la consideración de tipo oficial de referencia basado en el €STR cuando el BCE finalice los trabajos en marcha y comience su publicación.

Adicionalmente, para adaptar el proceso de determinación de los tipos de referencia oficiales ya existentes a la operativa actual de los diferentes mercados financieros, la circular actualiza el de cuatro de estos índices.

En el tipo medio de los préstamos hipotecarios a más de tres años, para adquisición de vivienda libre, concedidos por las entidades de crédito en España, se elimina la referencia a la no inclusión en el cálculo del índice de los tipos de interés comunicados por las cajas de ahorros que no ejerzan directamente la actividad financiera. Esta referencia tenía sentido cuando el Banco de España publicaba, conforme a lo dispuesto en la disposición transitoria segunda de la Circular 5/2012, los índices tipo medio de los préstamos hipotecarios a más de tres años, para adquisición de vivienda libre, concedidos por los bancos y tipo medio de los préstamos hipotecarios a más de tres años, para adquisición de vivienda libre, concedidos por las cajas de ahorros, en cuyo método de cálculo se hace referencia a los tipos declarados por las cajas de ahorros que no ejerzan directamente la actividad financiera, figura inexistente en la actualidad. La Ley 14/2013, de 27 de septiembre, de apoyo a los emprendedores y su internacionalización, estableció septiembre de 2013 como última fecha de publicación de estos índices.

Para la referencia interbancaria a un año (euríbor), que, conforme a lo dispuesto en la OM de crédito revolvente, pasa a denominarse «euríbor a un año», se sustituye la fuente utilizada para su determinación, de manera que el Banco de España dejará de realizar los cálculos simples para la obtención de la media mensual, y pasará a publicar y replicar la información elaborada por el administrador de dicho índice, el European Money Markets Institute (EMMI), que ya calcula dicha media. Con carácter subsidiario, solamente en ausencia de dicha publicación por parte del EMMI, el Banco de España calculará y publicará las medias mensuales.

La modificación del tipo de rendimiento interno en el mercado secundario de la deuda pública de plazo entre dos y seis años está motivada también por el cambio en la fuente utilizada para su determinación y por que el Banco de España dejará de realizar los cálculos que venía efectuando y publicará el dato calculado por Sociedad de Bolsas, SA, perteneciente al grupo Bolsas y Mercados Españoles. Sociedad de Bolsas, SA, es administrador autorizado de índices de referencia y está en trámite de obtener de la Comisión Nacional del Mercado de Valores la correspondiente autorización en relación con este índice de deuda a los efectos del Reglamento (UE) 2016/1011 sobre índices de referencia. Hasta la publicación del índice calculado por Sociedad de Bolsas, SA, el Banco de España continuará calculando el tipo de rendimiento interno en el mercado secundario de la deuda pública de plazo entre dos y seis años conforme a la disposición transitoria que se introduce en la Circular 5/2012 a esos efectos.

La nueva redacción del tipo «Permuta de intereses/interest rate swap (IRS) al plazo de cinco años» refleja el cambio de la fuente para obtener los datos y el cambio de administrador del índice subyacente de ISDA a ICE Benchmark Administration.

Por último, el mantenimiento de la difusión del Mibor por el Banco de España se instrumenta mediante una disposición transitoria en la Circular 5/2012, en línea con lo señalado en la disposición transitoria única de la OM de transparencia. La disposición transitoria equipara el dato diario que se ha de considerar en el cálculo de este índice al del euríbor a un año, tal como, con carácter subsidiario, se preveía en la normativa anterior, como consecuencia de la inactividad del mercado interbancario español al plazo de un año.

Las modificaciones de la Circular 1/2013 y de la Circular 5/2012 entrarán en vigor al día siguiente de su publicación en el BOE, sin perjuicio de lo previsto en la disposición final segunda de la OM de crédito revolvente.

III

En esta circular se da cumplimiento a los principios de necesidad, eficacia, proporcionalidad, seguridad jurídica y eficiencia regulados en el artículo 129 de la Ley 39/2015, de 1 de octubre, del procedimiento administrativo común de las Administraciones Públicas, en cuanto que con ella se consiguen los fines perseguidos sin imponer cargas innecesarias o accesorias, regulando de forma coherente con el resto del ordenamiento exclusivamente los aspectos imprescindibles.

Asimismo, en aplicación del principio de transparencia establecido en la misma norma, la circular, en la parte correspondiente a la modificación de la Circular 1/2013, se ha sometido a los procedimientos de consulta, audiencia e información públicas regulados en el artículo 133 de la Ley 39/2015, de 1 de octubre. En relación con la modificación de la Circular 5/2012, se ha observado el trámite de audiencia e información públicas, pero, tal como permite este último artículo, se ha prescindido del trámite de consulta pública previa porque las modificaciones que se introducen no imponen obligaciones relevantes a los destinatarios y se limitan a regular aspectos parciales de esta materia.

La habilitación del Banco de España para modificar la Circular 1/2013 proviene de la Ley 44/2002, de 22 de noviembre, de medidas de reforma del sistema financiero, y de la OM de la CIR, que desarrolla la citada Ley 44/2002. Por su parte, la OM de crédito revolvente modifica la disposición final tercera de la OM de transparencia y habilita al Banco de España para establecer la definición y el proceso de determinación de los tipos de interés oficiales.

En consecuencia, en uso de las facultades que tiene concedidas, el Consejo de Gobierno del Banco de España, a propuesta de la Comisión Ejecutiva y de acuerdo con el Consejo de Estado, ha aprobado la presente circular, que contiene las siguientes

Normas

Se introducen las siguientes modificaciones en la Circular 1/2013, de 24 de mayo:

a) En la norma primera, «Entidades declarantes», se modifican los apartados 1 y 2, que quedan redactados en los siguientes términos:

«1. La obligación de declarar al servicio público de la CIR alcanza a las siguientes entidades y a los prestamistas inmobiliarios (en adelante, «entidades declarantes»):

a) Entidades de crédito (Instituto de Crédito Oficial, bancos, cajas de ahorros y cooperativas de crédito), incluidas las sucursales en España de entidades de crédito extranjeras y las que operen en España en régimen de libre prestación de servicios.

b) Establecimientos financieros de crédito.

c) Entidades de pago, incluidas las que operen en España, en el ejercicio del derecho de libertad de establecimiento y en régimen de libre prestación de servicios, que realicen la actividad de crédito señalada en el artículo 20.3 del Real Decreto-ley 19/2018, de 23 de noviembre, de servicios de pago y otras medidas urgentes en materia financiera.

d) Entidades de dinero electrónico, incluidas las que operen en España, en el ejercicio del derecho de libertad de establecimiento y en régimen de libre prestación de servicios, que realicen la actividad de crédito señalada en el artículo 8.1.b) de la Ley 21/2011, de 26 de julio, de dinero electrónico.

e) Sociedades de garantía recíproca y sociedades de reafianzamiento.

f) Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, SA (Sareb).

g) Banco de España.

h) Fondo de Garantía de Depósitos de Entidades de Crédito.

i) Sociedad Anónima Estatal de Caución Agraria (Saeca).

j) Los prestamistas inmobiliarios a los que se refiere la Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario, no incluidos en categorías anteriores.

2. La obligación recogida en el apartado 1 alcanza, en el caso de las entidades españolas, a la totalidad de su negocio, incluido el realizado por sus sucursales en el extranjero, y al de las sociedades instrumentales integradas en su grupo consolidable cuando sean residentes en España, y su negocio, prolongación de la actividad de dicho grupo.

Las sucursales en España de entidades de crédito extranjeras, así como las entidades de pago y las de dinero electrónico que operen en España en ejercicio del derecho de libertad de establecimiento, solo declararán a la CIR la operativa de sus oficinas en España.

Las entidades de crédito, las entidades de pago y las entidades de dinero electrónico que operen en España en régimen de libre prestación de servicios solo declararán a la CIR la operativa realizada con residentes en España.

A efectos de esta circular, y con objeto de determinar las obligaciones de remisión de la información, se entenderá como entidades sujetas a declaración reducida las siguientes entidades declarantes: las entidades de crédito que operen en España en régimen de libre prestación de servicios incluidas en la letra a) del apartado 1, las entidades de pago a las que se refiere la letra c) del apartado 1, las entidades de dinero electrónico a las que se refiere la letra d) del apartado 1 y los prestamistas inmobiliarios a los que se refiere la letra j) del apartado 1.

Cuando las entidades declarantes no puedan facilitar de forma individualizada todos o parte de los datos que se han de declarar de las operaciones registradas en una sucursal en el extranjero por estar radicada en un país cuya legislación lo impida, deberán enviar al Banco de España una declaración jurada en la que se justifique suficientemente esta circunstancia, detallando de manera específica a qué datos afecta la imposibilidad legal de remisión a la CIR y la normativa en que se basa, de la que se enviará una copia junto con la referida declaración jurada. La declaración jurada se deberá actualizar al menos cada dos años si se mantiene el impedimento legal para facilitar los datos de forma individualizada. Si cesara la causa que impedía el envío de datos, las entidades declarantes deberán comunicarlo al Banco de España y, a partir de ese momento, comenzar a declararlos de forma individualizada.»

b) En la norma tercera, «Titulares y otras personas declarables», se modifican el apartado 3 y el apartado 5, que quedan redactados en los siguientes términos:

«3. Las entidades declarantes deben asignar a cada titular exclusivamente el riesgo, directo o indirecto, que le corresponda de las operaciones en las que intervenga. En consecuencia:

a) Las operaciones subvencionadas y las que tengan titulares de riesgos directos mancomunados se dividirán y declararán a la CIR con tantos códigos de operación diferentes como sean necesarios para poder asignar a cada titular, o grupo de titulares mancomunados que actúan solidariamente entre sí, el importe que le corresponda.

b) Las operaciones que tengan varios titulares de riesgos indirectos se declararán mensualmente, tantas veces como sea necesario, en el módulo C.2, Datos dinámicos de los riesgos indirectos, para poder imputar a cada titular el importe que le corresponda.

Lo dispuesto en este apartado no es de aplicación a las entidades sujetas a declaración reducida, cuya declaración se ajustará a los criterios establecidos para la declaración del módulo I, Datos sobre la actividad de las entidades sujetas a declaración reducida.»

«5. Los titulares de riesgos, directos e indirectos, se declararán de forma individualizada a la CIR, cualquiera que sea el importe de su riesgo en la entidad declarante, excepto cuando sus operaciones no sean declarables, conforme a lo dispuesto en la norma segunda, apartado 3. Excepcionalmente, se podrán excluir de la declaración del riesgo indirecto a nombre de un titular los efectos en los que haya comprometido su firma, siempre que su importe sea inferior a 6.000 euros y formen parte de una operación de crédito comercial con recurso. Asimismo, las entidades sujetas a declaración reducida no declararán a los titulares de riesgo indirecto que intervengan en la operación en calidad de contraparte de un derivado de crédito comprado, de garante sin conocimiento del titular o de tercero comprometido a pagar importes en una operación de arrendamiento financiero.

Los datos de los titulares, incluidos los de sus operaciones, cuyo riesgo acumulado en la entidad declarante sea inferior a 1.000 euros se declaran exclusivamente con la finalidad prevista en el artículo 60, apartado cuarto, letra a), de la Ley 44/2002. A estos efectos, el riesgo acumulado es el importe de las operaciones en las que la persona intervenga como titular de riesgo, directo o indirecto, con las siguientes precisiones:

a) No se incluyen en el cálculo del riesgo acumulado los importes de las operaciones que se declaren como:

1. Garantías financieras instrumentadas como derivados de crédito o compromisos de riesgo de crédito de arrendamientos financieros para el arrendador.

2. Otros compromisos con riesgo de crédito instrumentados como compromisos de riesgo de crédito de arrendamientos operativos para el arrendador.

3. Otros arrendamientos, según la definición de otros arrendamientos establecida en la dimensión “Tipo de producto” del módulo B.2 del anejo 2.

b) El importe del riesgo directo asumido en las operaciones es la suma de los importes dispuestos (principal, intereses y comisiones vencidos, intereses de demora y gastos exigibles) pendientes de cobro más los importes disponibles (con disponibilidad inmediata y condicionada).

c) El importe del riesgo indirecto que computa como riesgo acumulado es el riesgo máximo que garantiza el titular de las operaciones en las que interviene exclusivamente como garante o porque haya comprometido su firma en operaciones de cartera comercial o efectos financieros. Cuando el titular haya comprometido su firma en efectos que forman parte de operaciones de cartera comercial con recurso que no se declaren a la CIR conforme a lo dispuesto en el primer párrafo de este apartado, el riesgo no declarado por este motivo no se computará a estos efectos.

d) En los préstamos sindicados y demás préstamos en los que varios prestamistas participan de forma mancomunada, cada entidad declarante computará como riesgo acumulado exclusivamente el importe del riesgo que asuma de las operaciones. En los diferentes módulos se declarará exclusivamente el importe del riesgo que la entidad asuma en estos préstamos, sin perjuicio del tratamiento específico para las garantías con las que, en su caso, cuenten, que se declararán conforme a lo señalado en la norma octava, apartados 3, 8 y 11.

e) En las garantías financieras, y avales y cauciones no financieros prestados concedidos solidariamente por varias entidades, cada entidad declarante computará como riesgo acumulado el importe total de la operación.

f) En el riesgo acumulado, además de los importes que asume directamente la entidad declarante con el titular, se incluirán los que haya transferido a terceros de las operaciones en las que continúa con su gestión frente al titular, aunque los haya dado de baja del activo, así como los que tenga registrados en los libros de sus sociedades instrumentales residentes en España.

g) En el riesgo acumulado de las entidades que hayan adquirido operaciones que continúe declarando a la CIR otra entidad, también se incluyen los importes que hayan asumido en dichas operaciones, aunque, conforme a lo dispuesto en la norma decimocuarta, letra B), no los declaren a la CIR como datos dinámicos de los riesgos directos e indirectos.

h) En el riesgo acumulado no se incluirán los importes de las operaciones a las que se refiere la norma segunda, apartado 1 bis.»

c) En la norma cuarta, «Módulos de datos y disposiciones generales», se modifican los apartados 1 y 2, que quedan redactados en los siguientes términos:

«1. Las entidades declarantes estarán obligadas a remitir al Banco de España los siguientes módulos de datos, en tanto les sean aplicables, conforme a lo dispuesto en las normas de este capítulo:

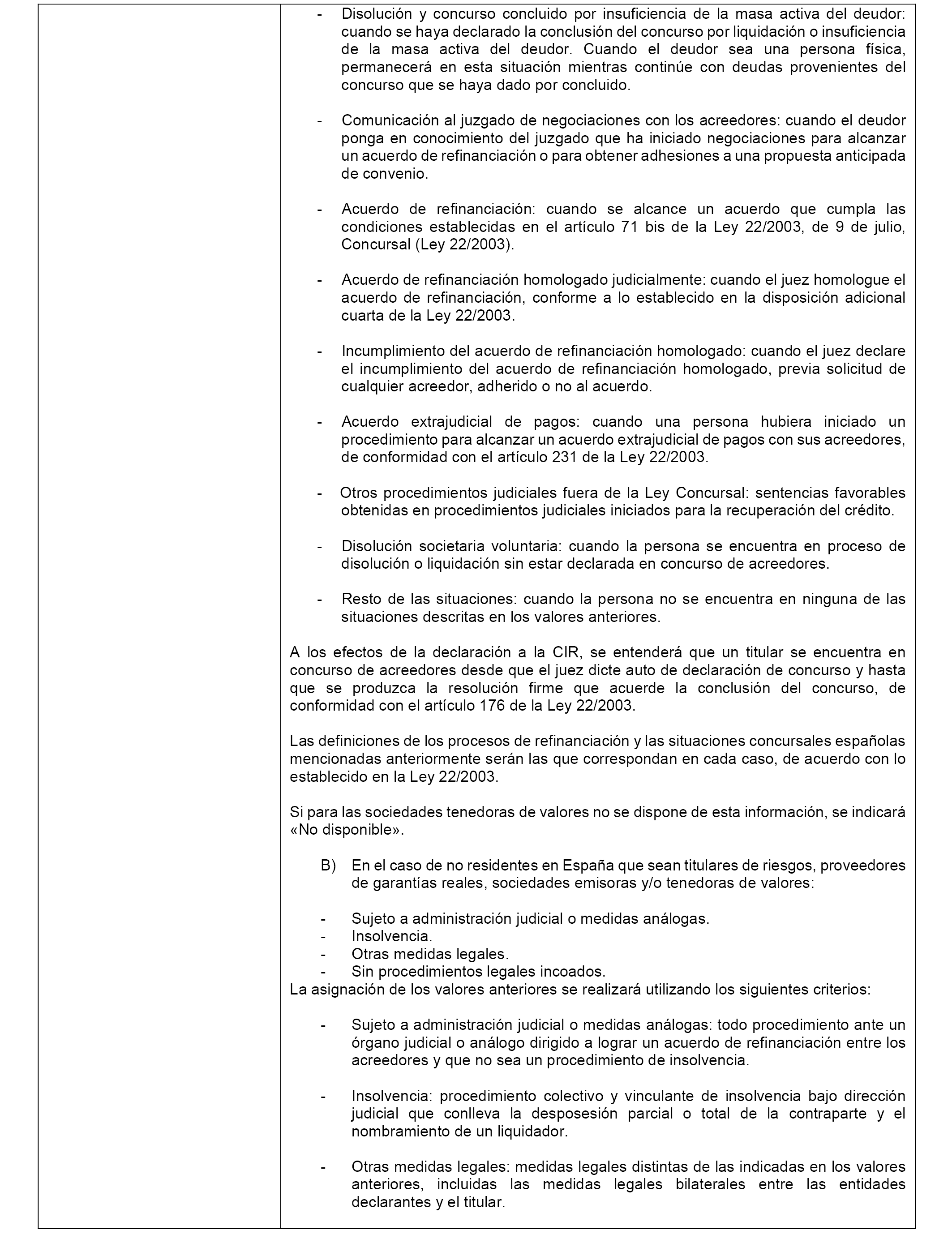

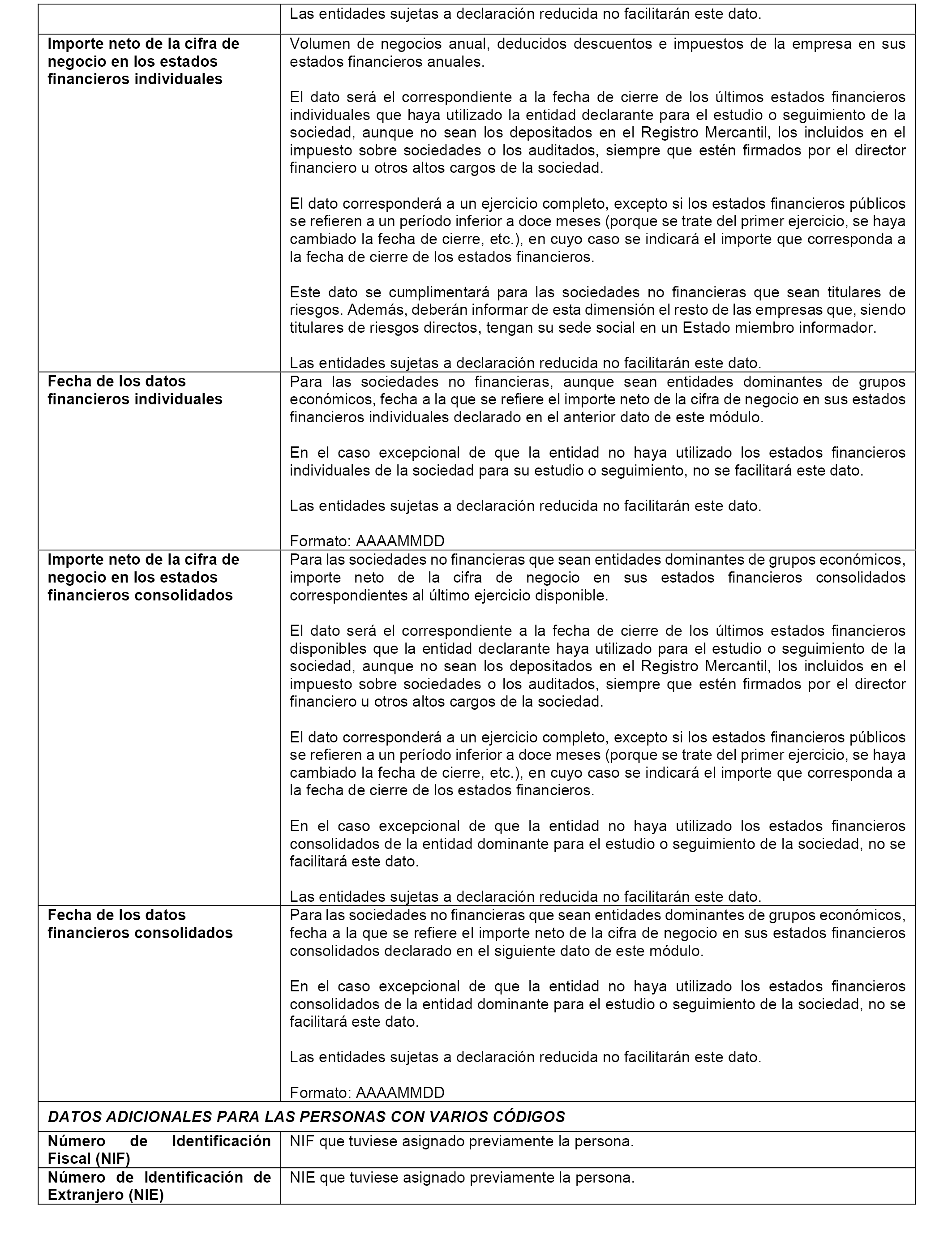

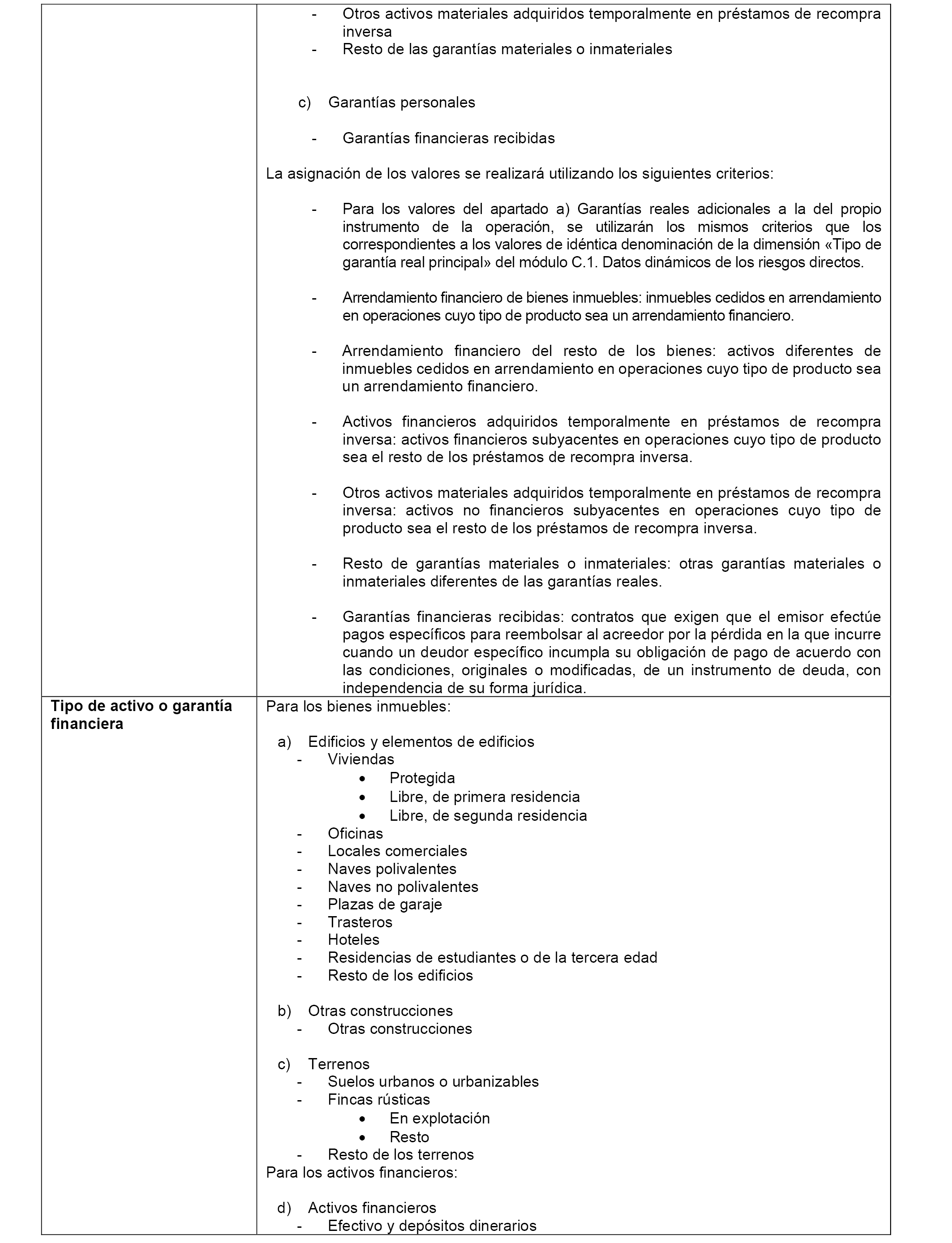

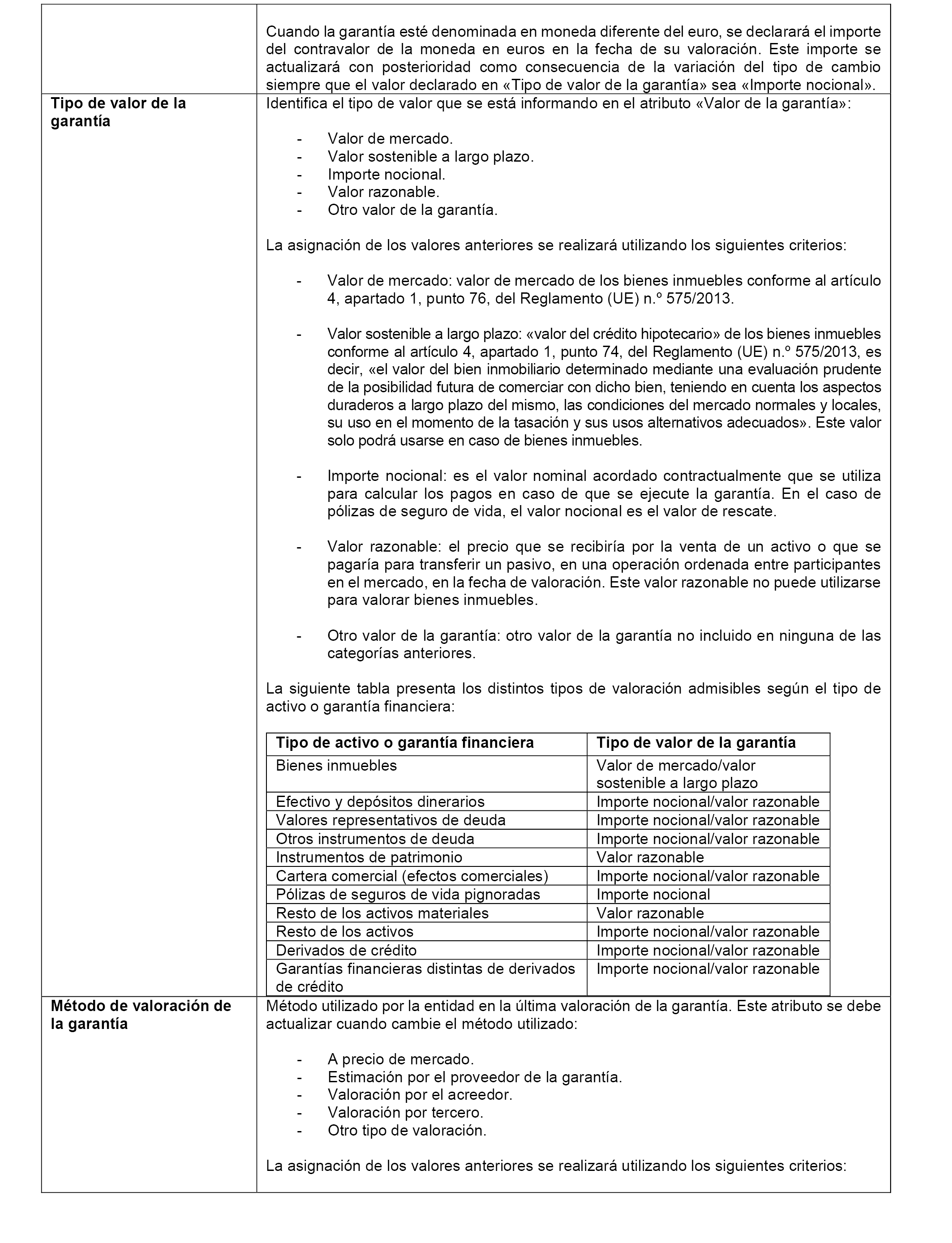

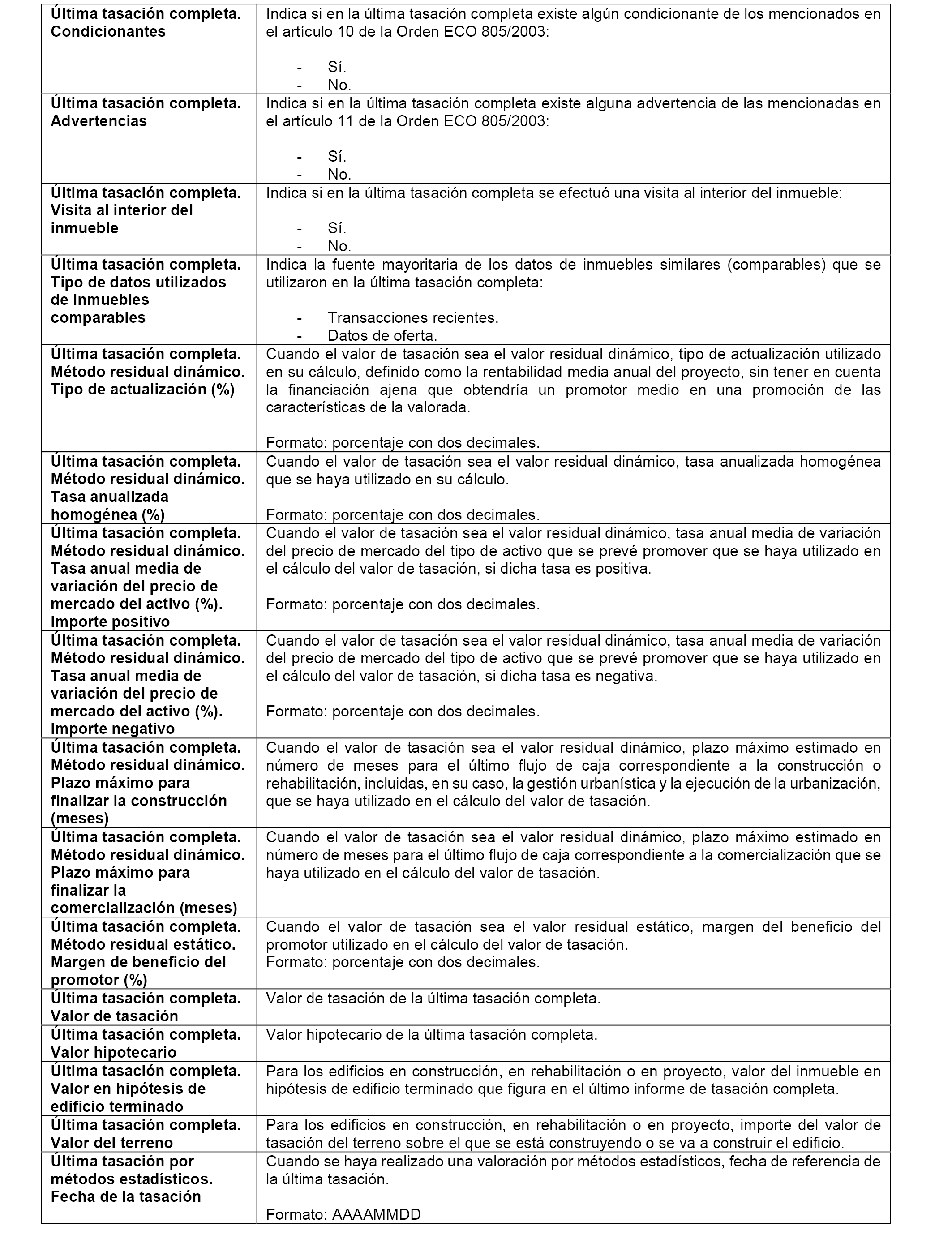

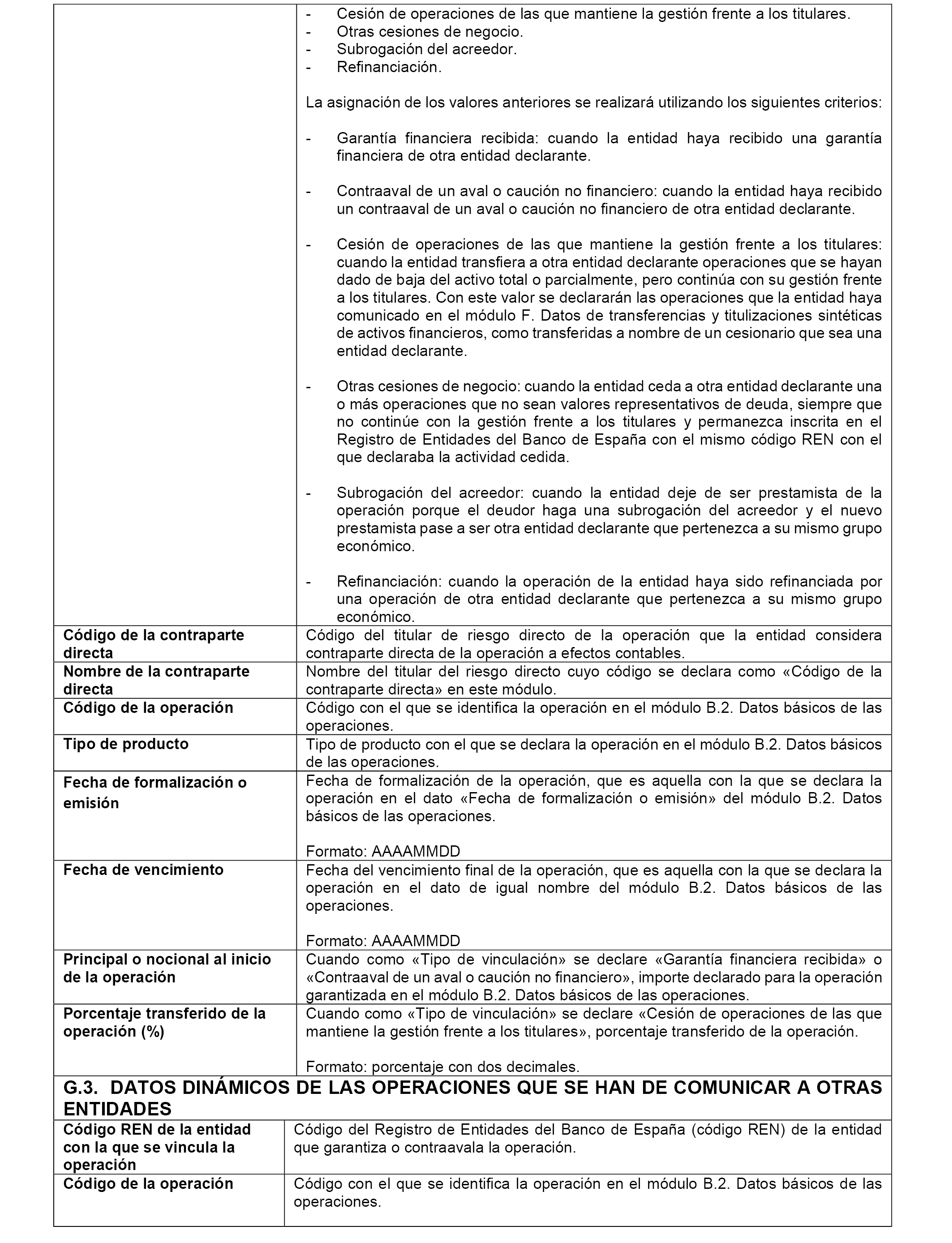

|

Módulo |

Denominación |

Periodicidad |

Plazo máximo de presentación |

|---|---|---|---|

|

A |

Datos de personas y solicitud de código. |

||

|

A.1 |

Datos que identifican a las personas. |

No periódico. |

Día 5 del mes siguiente. |

|

A.2 |

Solicitud de código de identificación de personas no residentes en España. |

No periódico. |

|

|

B |

Datos básicos de las operaciones y de las relaciones con las personas. |

||

|

B.1 |

Datos básicos que relacionan a las personas con las operaciones. |

No periódico. |

Día 5 del mes siguiente. |

|

B.2 |

Datos básicos de las operaciones. |

No periódico. |

Día 5 del mes siguiente. |

|

B.3 |

Datos básicos complementarios de los préstamos a personas jurídicas. |

No periódico. |

Día 5 del mes siguiente. |

|

C |

Datos dinámicos de las operaciones. |

||

|

C.1 |

Datos dinámicos de los riesgos directos. |

Mensual. |

Día 10 del mes siguiente. |

|

C.2 |

Datos dinámicos de los riesgos indirectos. |

Mensual. |

Día 10 del mes siguiente. |

|

C.3 |

Datos dinámicos financieros de los préstamos a personas jurídicas. |

Mensual. |

Día 10 del mes siguiente. |

|

C.4 |

Datos de los préstamos a personas jurídicas sobre las responsabilidades conjuntas. |

Mensual. |

Día 10 del mes siguiente. |

|

D |

Datos sobre garantías recibidas. |

||

|

D.1 |

Datos básicos que relacionan las operaciones con las garantías recibidas. |

No periódico. |

Día 10 del mes siguiente. |

|

D.1.1 |

Datos básicos de las garantías recibidas. |

No periódico. |

Día 10 del mes siguiente. |

|

D.2 |

Datos básicos de los inmuebles recibidos en garantía. |

No periódico. |

Día 10 del mes siguiente. |

|

D.3 |

Datos básicos de los activos financieros recibidos en garantía. |

No periódico. |

Día 10 del mes siguiente. |

|

D.4 |

Datos dinámicos que relacionan las operaciones con las garantías recibidas. |

Mensual. |

Día 10 del mes siguiente. |

|

D.5 |

Datos dinámicos de los edificios en construcción y de las promociones inmobiliarias recibidos en garantía. |

Trimestral. |

Día 10 del mes siguiente. |

|

E |

Datos sobre tipos de interés de los préstamos. |

No periódico. |

Día 10 del mes siguiente. |

|

F |

Datos de transferencias y titulizaciones sintéticas de activos financieros. |

No periódico. |

Día 10 del mes siguiente. |

|

G |

Vinculación de códigos. |

||

|

G.1 |

Datos básicos que vinculan códigos. |

No periódico. |

Día 10 del mes siguiente. |

|

G.2 |

Datos básicos de las operaciones que se han de comunicar a otras entidades. |

No periódico. |

Día 5 del mes siguiente. |

|

G.3 |

Datos dinámicos de las operaciones que se han de comunicar a otras entidades. |

Mensual. |

Día 5 del mes siguiente. |

|

H |

Información prudencial complementaria. |

||

|

H.1 |

Datos contables de los préstamos a personas jurídicas. |

Trimestral. |

Día 15 del segundo mes siguiente. |

|

H.2 |

Datos sobre el riesgo de los titulares de los préstamos que sean personas jurídicas. |

Trimestral. |

Día 10 del mes siguiente. |

|

H.3 |

Datos sobre la situación de impago (default) de los titulares de riesgo de los préstamos que sean personas jurídicas. |

Mensual. |

Día 10 del mes siguiente. |

|

I |

Datos dinámicos sobre la actividad de las entidades sujetas a declaración reducida. |

Mensual. |

Día 10 del mes siguiente. |

Los módulos de datos se incluyen como anejo 1, y las instrucciones para su elaboración, en el anejo 2. Adicionalmente, el Banco de España podrá elaborar aplicaciones técnicas para facilitar la confección de los diferentes módulos. En todo caso, la declaración de las dimensiones de la CIR que sean coincidentes con las que figuran en el Reglamento (UE) 867/2016, en lo no contemplado expresamente en esta circular o en las aplicaciones técnicas, se hará aplicando los criterios que, en su caso, publique el BCE.

Cuando el día del plazo máximo de presentación de los módulos sea festivo en Madrid, los datos se podrán enviar el primer día hábil en dicha localidad posterior al día máximo de presentación.

Los datos dinámicos (es decir, los que tienen frecuencia mensual o trimestral) serán los correspondientes a la situación del último día del mes o trimestre natural al que se refiera la declaración.

Los importes se declararán en unidades de euros. Los importes denominados en monedas diferentes del euro se declararán por su contravalor en euros, utilizando para los datos básicos el tipo de cambio aplicable en la fecha de formalización de las operaciones y para los datos dinámicos el tipo de cambio de cierre correspondiente a la fecha a la que se refieran los datos, que coincidirá con el tipo que se utilice para la elaboración de los estados financieros.

2. Las siguientes entidades declarantes no tendrán que declarar los módulos que se indican a continuación, aunque tengan datos susceptibles de declarar en ellos:

a) Las entidades de crédito españolas y las sucursales en España de entidades de crédito extranjeras cuya sede social no esté radicada en otro país del Espacio Económico Europeo no declararán el módulo I.

b) Las sucursales en España de entidades de crédito extranjeras cuya sede social esté radicada en otro Estado miembro informador no declararán los módulos D, H e I. No obstante, el Banco de España podrá requerir el envío de los módulos D y H cuando la información de estos módulos fuese necesaria para cumplir con las obligaciones establecidas por el Reglamento (UE) 867/2016. En este caso, la información que se enviará sobre el módulo D será la misma que se requiere para las sucursales en España de entidades de crédito extranjeras cuya sede social esté radicada en otro país del Espacio Económico Europeo que no sea Estado miembro informador. El requerimiento se efectuará por escrito, con una antelación mínima de tres meses antes del primer envío.

c) Las sucursales en España de entidades de crédito extranjeras cuya sede social esté radicada en otro país del Espacio Económico Europeo que no sea Estado miembro informador no declararán los módulos D.3, D.5 e I.

d) Las sociedades de garantía recíproca no declararán los módulos B.3, C.3, C.4, E, F, G.2, G.3, H e I.

e) El Banco de España, el Fondo de Garantía de Depósitos de Entidades de Crédito, las sociedades de reafianzamiento y la Sociedad Anónima Estatal de Caución Agraria (Saeca) no declararán los módulos B.3, C.3, C.4, D, E, F, G, H e I.

f) La Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, SA, (Sareb) y los establecimientos financieros de crédito, no declararán los módulos B.3, C.3, C.4, H e I.

g) Las entidades sujetas a declaración reducida no declararán los módulos B, C, D, E, F, G y H.»

d) En la norma quinta, «Datos de personas y solicitud de código», se modifica el apartado 4, que queda redactado en los siguientes términos:

«4. Las entidades sujetas a declaración reducida no declararán las partes 3 y 4 de este módulo.»

e) Se modifican el título y el apartado 1 de la norma decimotercera, «Datos sobre la actividad de las entidades de crédito que operen en régimen de libre prestación de servicios y de los prestamistas inmobiliarios», que quedan redactados en los siguientes términos:

«Norma decimotercera. Datos dinámicos sobre la actividad de las entidades sujetas a declaración reducida.

1. El módulo I, Datos dinámicos sobre la actividad de las entidades sujetas a declaración reducida, se enviará para declarar los riesgos directos e indirectos de las operaciones declarables por las entidades de crédito que operen en España en régimen de libre prestación de servicios, las entidades de pago a las que se refiere la letra c) del apartado 1 de la norma primera, las entidades de dinero electrónico a las que se refiere la letra d) del apartado 1 de la norma primera y los prestamistas inmobiliarios. Los riesgos directos e indirectos incluyen los riesgos transferidos a los que se refiere el apartado 4 de la norma segunda.»

f) En la norma decimosexta, «Uso de la CIR por las entidades declarantes y los intermediarios de crédito inmobiliario», se modifica el apartado 1 y se añade el apartado 7, que quedan redactados en los siguientes términos:

«1. La CIR facilitará a las entidades declarantes y a los intermediarios de crédito inmobiliario a los que se refiere el artículo 4.5) de la Ley 5/2019 la siguiente información:

a) Mensualmente remitirá a cada entidad declarante información de los titulares con los que la propia entidad declarante tenga algún tipo de riesgo al final del mes al que se refieran los datos.

Dicha información contendrá los datos que se incluyen como anejo 3, sin identificar las entidades que hayan declarado los datos, e incluirá la información consolidada de todas las entidades declarantes en las que los titulares mantengan un riesgo acumulado al final del mes al que se refieran los datos igual o superior a 1.000 euros. A estos efectos, se entenderá como riesgo acumulado el que se define en la norma tercera, apartado 5.

Las operaciones se agregarán siempre que coincidan todos los valores de las dimensiones de las que se informa, y se indicará la naturaleza en la que interviene el titular en las diferentes operaciones, así como los importes de los que él responda. Estos se facilitarán en miles de euros redondeados, con la equidistancia al alza.

Con objeto de imputar a los titulares exclusivamente el riesgo de crédito consolidado que efectivamente mantiene todo el sistema con ellos, en la elaboración de los informes de riesgos se aplicarán los siguientes criterios:

1. No se incluirán las garantías financieras ni los avales y cauciones no financieros prestados ante entidades declarantes.

2. Se informará solo una vez del importe de las garantías financieras y de los avales y cauciones no financieros prestados solidariamente por varias entidades declarantes.

3. Se incluirán como riesgo de las empresas las operaciones declaradas a nombre de sus sucursales. Sin embargo, en los informes de riesgos de las sucursales solo se incluirán las operaciones declaradas a su nombre.

Las operaciones cuyo tipo de producto sea “derechos de cobro sobre tarifas reguladas” no se incluirán en la información que se facilita a las entidades declarantes.

b) Previa solicitud en la que consten el nombre del titular y su código de identificación, el Banco de España proporcionará a las entidades declarantes información de todo titular que haya solicitado una operación de riesgo o que figure como obligado al pago o garante en los documentos cambiarios o de crédito cuya adquisición o negociación haya sido solicitada a la entidad.

Igualmente, el Banco de España proporcionará a los intermediarios de crédito inmobiliario información de los titulares en cuyo nombre esté realizando la labor de intermediación a la que se refiere el artículo 4.5) de la Ley 5/2019.

Las entidades declarantes y los intermediarios de crédito inmobiliario únicamente podrán tratar la información que les facilite el Banco de España para la valoración del riesgo relacionado con las operaciones que justifican la solicitud del informe; no podrán emplear los datos para ninguna otra finalidad.

Los datos que se facilitarán serán los indicados en la letra a) anterior correspondientes a la última declaración mensual y a la declaración referida a seis meses antes.

Cuando sea el titular quien solicite la operación de riesgo a la entidad declarante, para que esta pueda pedir a la CIR sus datos y, en su caso, los de cualquier garante, será suficiente con que conste una cláusula que informe del derecho de la entidad a consultarlos en la solicitud –o en un documento adicional– que firmen el solicitante y, cuando proceda, el garante cuyos datos se quieren solicitar.

Igualmente, el intermediario de crédito inmobiliario deberá recabar la firma del titular (y, en su caso, del garante) en un documento en el que informe de la consulta que va a efectuar. En dicho documento deberá comunicar el uso que dará a los datos y, en su caso, recabar del interesado el consentimiento a su cesión para la labor de intermediación.

Cuando se ofrezca a la entidad declarante la adquisición o negociación de documentos cambiarios o de crédito, para que esta pueda pedir a la CIR los datos de los obligados al pago o garantes de dichos documentos, serán suficientes la solicitud de cesión y la fotocopia de aquellos.

A estos efectos, la firma electrónica será admisible en los términos previstos en la Ley 34/2002, de 11 de julio, de servicios de la sociedad de la información y de comercio electrónico, y en la Ley 59/2003, de 19 de diciembre, de firma electrónica, así como en la restante normativa reguladora de su eficacia.

De conformidad con lo dispuesto en el artículo 30 del Código de Comercio, las entidades declarantes y los intermediarios de crédito inmobiliario conservarán la documentación concerniente a las operaciones que justifican la solicitud del informe de riesgos durante un plazo de seis años, incluidos los justificantes de las solicitudes de datos a la CIR motivadas por operaciones que hubiesen sido denegadas.

A fin de asegurar el correcto cumplimiento de lo dispuesto en el párrafo anterior, el Banco de España podrá solicitar a las entidades declarantes y a los intermediarios de crédito inmobiliario la remisión de la citada documentación, así como requerirles la implantación de los procedimientos y controles necesarios a tal efecto, sin perjuicio de las competencias de inspección y, en su caso, sanción de la Agencia Española de Protección de Datos, como establece el artículo 67 de la Ley 44/2002.

En las solicitudes de informes sobre titulares no residentes en España, si la entidad peticionaria desconociese su código de identificación, deberá aportar, junto con la solicitud, la información exigida en el módulo A.2, Solicitud de código de identificación de personas no residentes, para la identificación de titulares de riesgos declarables a la CIR.

c) Tan pronto como reciba declaraciones complementarias con rectificaciones o cancelaciones de datos previamente declarados, comunicará los datos corregidos a las entidades a las que previamente les hubiese cedido los erróneos.»

«7. La CIR pondrá a disposición de las entidades declarantes y de los intermediarios de crédito inmobiliario la información a la que se refieren las letras a) y b) del apartado 1 de esta norma como máximo el vigésimo primer día natural del mes siguiente al que se refiera la última información declarada o, si este fuera inhábil, el día siguiente hábil.»

g) La norma vigésima, «Derecho de rectificación o cancelación», se sustituye por la siguiente:

«Norma vigésima. Derecho de rectificación o supresión.

1. Si el titular considera que los datos declarados a la CIR a su nombre son inexactos o incompletos, podrá dirigirse directamente a la entidad o entidades declarantes y requerir su rectificación o supresión, o solicitar al Banco de España que tramite su reclamación, para lo cual deberá identificar los datos que considera erróneos, así como justificar por escrito las razones y el alcance de su petición, indicando en su solicitud a qué datos se refiere y la corrección que haya de realizarse; podrá aportar, en su caso, documentación justificativa de la inexactitud o carácter incompleto de los datos objeto de tratamiento.

2. La solicitud de rectificación o supresión ante el Banco de España puede realizarse telemáticamente –a través de la Oficina Virtual– o personalmente –en la propia CIR o en cualquier sucursal del Banco de España–, o enviarse por escrito a la CIR, siendo los requisitos de identificación y firma de solicitud los mencionados en la norma decimonovena.

El Banco de España dará traslado inmediato de las solicitudes de rectificación o supresión a la entidad o entidades declarantes de los datos supuestamente inexactos o incompletos. En tanto las entidades declarantes dan respuesta a la solicitud de rectificación o supresión presentada a través del Banco de España, la CIR suspenderá la cesión a terceros de los datos sobre los que verse la solicitud, así como de los congruentes con ellos que consten en sus ficheros como consecuencia de declaraciones anteriores y posteriores.

3. Las entidades deberán contestar al titular y, en su caso, a la CIR (cuando la reclamación se hubiese tramitado a través del Banco de España) en el plazo máximo de quince días hábiles si el reclamante es una persona física o de veinte días hábiles si se trata de una persona jurídica. El plazo se contará desde la recepción de la reclamación en cualquiera de las oficinas de la entidad.

Si la entidad accediese a lo solicitado por el reclamante, esta deberá enviar de inmediato a la CIR una declaración complementaria con las rectificaciones o supresiones de todos los datos declarados erróneamente. La CIR, a su vez, procesará las rectificaciones comunicadas por las entidades, desbloqueará la cesión de datos y comunicará los datos corregidos a las entidades a las que previamente les hubiese cedido los datos erróneos. Si, por el contrario, la entidad se ratifica en su declaración, deberá justificar los motivos de su decisión. En este último caso, la CIR prorrogará la suspensión de la cesión de los datos controvertidos durante dos meses más, salvo que el titular admita la justificación dada por la entidad, en cuyo caso se desbloquearán inmediatamente.

4. Las personas físicas podrán formular contra las entidades declarantes la reclamación ante la Agencia Española de Protección de Datos a la que se refiere el artículo 63 de la Ley Orgánica 3/2018, de 5 de diciembre, de Protección de Datos Personales y garantía de los derechos digitales, cuando aquellas no accedan a la rectificación o supresión solicitada por el afectado, o no haya sido contestada su solicitud dentro del plazo previsto al efecto.

5. La suspensión de la cesión de datos a terceros también procederá, con el mismo alcance señalado en el segundo párrafo del apartado 2 de esta norma, cuando se acredite ante el Banco de España la admisión a trámite de cualquier acción judicial que se dirija a declarar la inexactitud de los datos declarados o cuando la Agencia Española de Protección de Datos le comunique haber recibido una reclamación. En ambos casos, el Banco de España informará de la suspensión a los terceros a los que, durante los seis meses anteriores a la fecha de aquella, se hubiesen cedido los datos afectados y congruentes con ellos. La suspensión de la cesión de los datos sobre los que verse la acción judicial o la reclamación ante la Agencia Española de Protección de Datos se mantendrá hasta que el Banco de España tenga constancia de la sentencia firme o resolución acordada por la Agencia Española de Protección de Datos.

6. Las decisiones tomadas por las autoridades judiciales y por la Agencia Española de Protección de Datos serán de obligado cumplimiento para las entidades declarantes, que deberán, en su caso, realizar inmediatamente declaraciones complementarias a la CIR con las rectificaciones o supresiones de los datos en cuestión, así como de los congruentes con ellos que se contengan en otras declaraciones realizadas a la CIR, todo ello con arreglo al alcance de la correspondiente sentencia o resolución. Dichas sentencias o resoluciones se tendrán en cuenta en las sucesivas declaraciones que se remitan. La CIR, una vez recibidos los datos correctos, procesará las rectificaciones comunicadas por las entidades, desbloqueará la cesión de los datos y comunicará la nueva situación a las entidades a las que previamente hubiese cedido datos erróneos.»

h) Los anejos 1 y 2 de la presente circular sustituyen a los correspondientes anejos de la Circular 1/2013.

Se introducen las siguientes modificaciones en la Circular 5/2012, de 27 de junio:

a) Se modifica la norma decimocuarta, «Tipos de interés oficiales», que queda redactada en los siguientes términos:

«Norma decimocuarta. Tipos de interés oficiales.

1. A efectos de lo previsto en el artículo 27 de la orden, se consideran oficiales los siguientes tipos de referencia, cuya definición y proceso de determinación se recogen en el anejo 8:

a) Tipo medio de los préstamos hipotecarios a más de tres años, para adquisición de vivienda libre, concedidos por las entidades de crédito en España.

b) Tipo medio de los préstamos a la vivienda entre uno y cinco años concedidos por las entidades de crédito en la zona euro.

c) Tipo de rendimiento interno en el mercado secundario de la deuda pública de plazo entre dos y seis años.

d) Euríbor a una semana, a un mes, a tres meses, a seis meses y a un año.

e) Permuta de intereses/interest rate swap (IRS) al plazo de cinco años.

f) Tipo de interés de referencia basado en el Euro short-term rate (€STR).

También tendrá la consideración de tipo de interés oficial cualquier otro índice establecido al efecto expresamente mediante resolución de la Secretaría General del Tesoro y Financiación Internacional.

2. El Banco de España dará una difusión adecuada a estos índices, que, en todo caso, se publicarán mensualmente en su sitio web y en el BOE.»

b) Se introduce la disposición transitoria tercera con la siguiente redacción:

«Disposición transitoria tercera. Régimen transitorio para la publicación del tipo de rendimiento interno en el mercado secundario de la deuda pública de plazo entre dos y seis años.

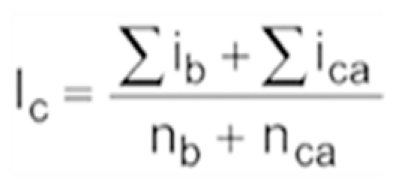

Hasta la publicación del índice calculado por Sociedad de Bolsas, SA al que se refiere el punto 3 del anejo 8 de esta circular, el Banco de España continuará elaborando el tipo de rendimiento interno en el mercado secundario de la deuda pública de plazo entre dos y seis años conforme a la definición del punto 3 del anejo 8 de esta circular, aplicando las fórmulas siguientes:

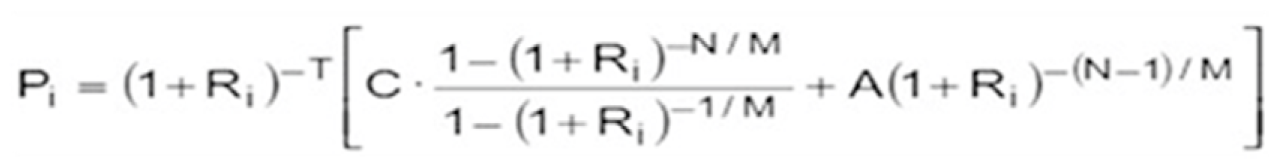

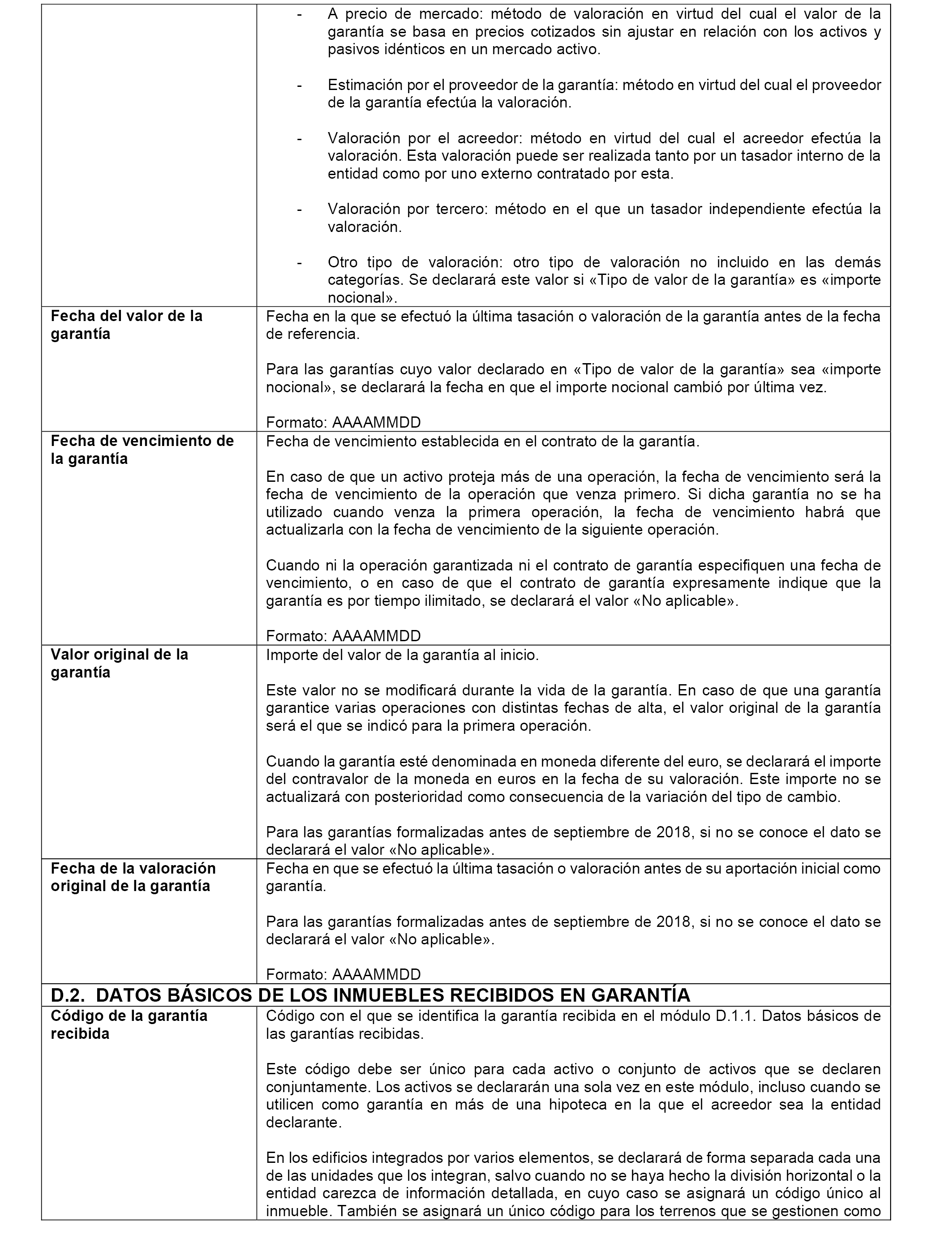

a) Para calcular el rendimiento interno efectivo de cada operación realizada:

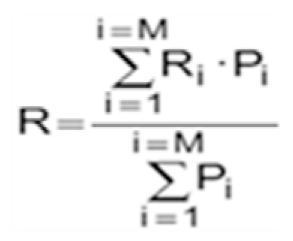

b) El rendimiento interno medio ponderado diario se obtiene ponderando los rendimientos internos de cada operación por sus respectivos volúmenes nominales de negociación:

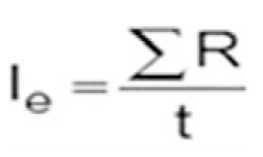

c) El índice efectivo se define como la media simple de los rendimientos internos medios ponderados diarios registrados en los seis meses precedentes al de la publicación:

Siendo:

Ie = Índice efectivo.

R = La media ponderada diaria, en tanto por ciento, de las tasas de rendimiento interno de las operaciones realizadas con todos aquellos valores que reúnan los siguientes requisitos:

i. Que sean valores emitidos por el Estado y materializados en anotaciones en cuenta, negociados en operaciones simples al contado en el mercado entre titulares de cuentas en Iberclear.

ii. Que sean valores con tipo de interés fijo.

iii. Que sean valores contratados a tipos de mercado, eliminando aquellos que, por cualquier motivo, se cruzan a tipos muy diferentes.

iv. Que el plazo residual del valor negociado esté comprendido entre dos y seis años. Si existe cláusula de amortización anticipada, se tomará la primera fecha de vencimiento.

Pi = Precio total de la operación.

Ri = Tipo de rendimiento interno de cada operación.

C = Importe bruto de un cupón.

T = Tiempo en años (365 días) entre la fecha de liquidación y el primer cupón.

N = Número de cupones que se han de pagar hasta la amortización.

M = Número de pagos de cupón por año.

A = Valor de amortización.

t = Número de días con negociación en el período considerado.»

c) Se introduce la disposición transitoria cuarta con la siguiente redacción:

«Disposición transitoria cuarta. Régimen transitorio para la publicación del míbor.

1. De acuerdo con lo establecido en la disposición transitoria única de la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios, el míbor continuará siendo considerado tipo de interés oficial exclusivamente a los efectos de su aplicación en los préstamos hipotecarios formalizados con anterioridad al 1 de enero de 2000, conforme a lo previsto en el artículo 32 de la Ley 46/1998, de 17 de diciembre, sobre introducción del euro.

2. El Banco de España publicará el míbor mensualmente en su sede electrónica y en el BOE.

3. Para la publicación del míbor se utilizará la definición establecida para el euríbor al plazo de un año en el punto 4 del anejo 8 de esta circular.»

d) Se sustituye el anejo 8, «Tipos de referencia oficiales del mercado hipotecario: definición y forma de cálculo», por el que figura en el anejo 3 de la presente circular.

La presente circular entrará en vigor al día siguiente de su publicación en el BOE.

Madrid, 28 de enero de 2021.–El Gobernador del Banco de España, Pablo Hernández de Cos.

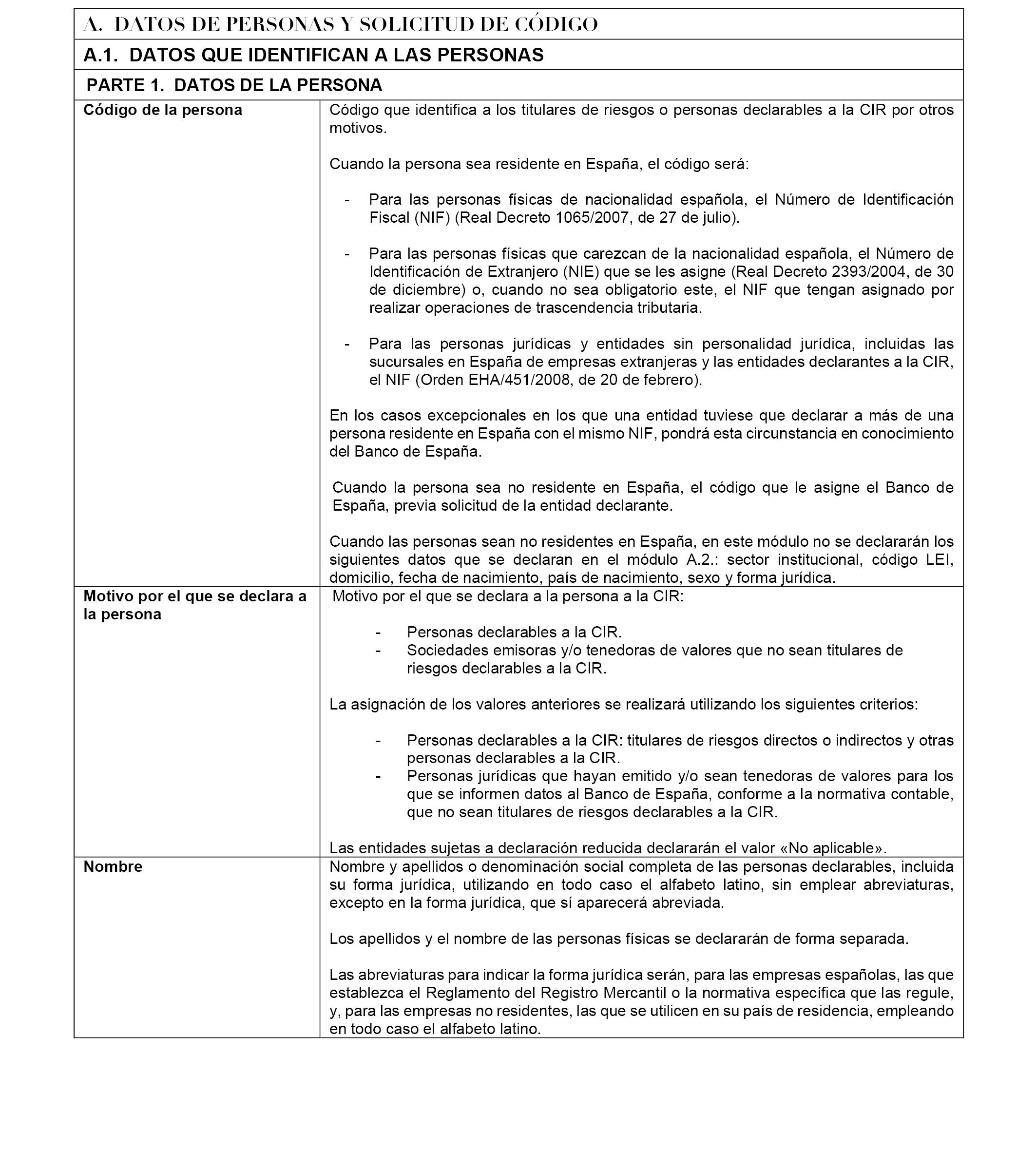

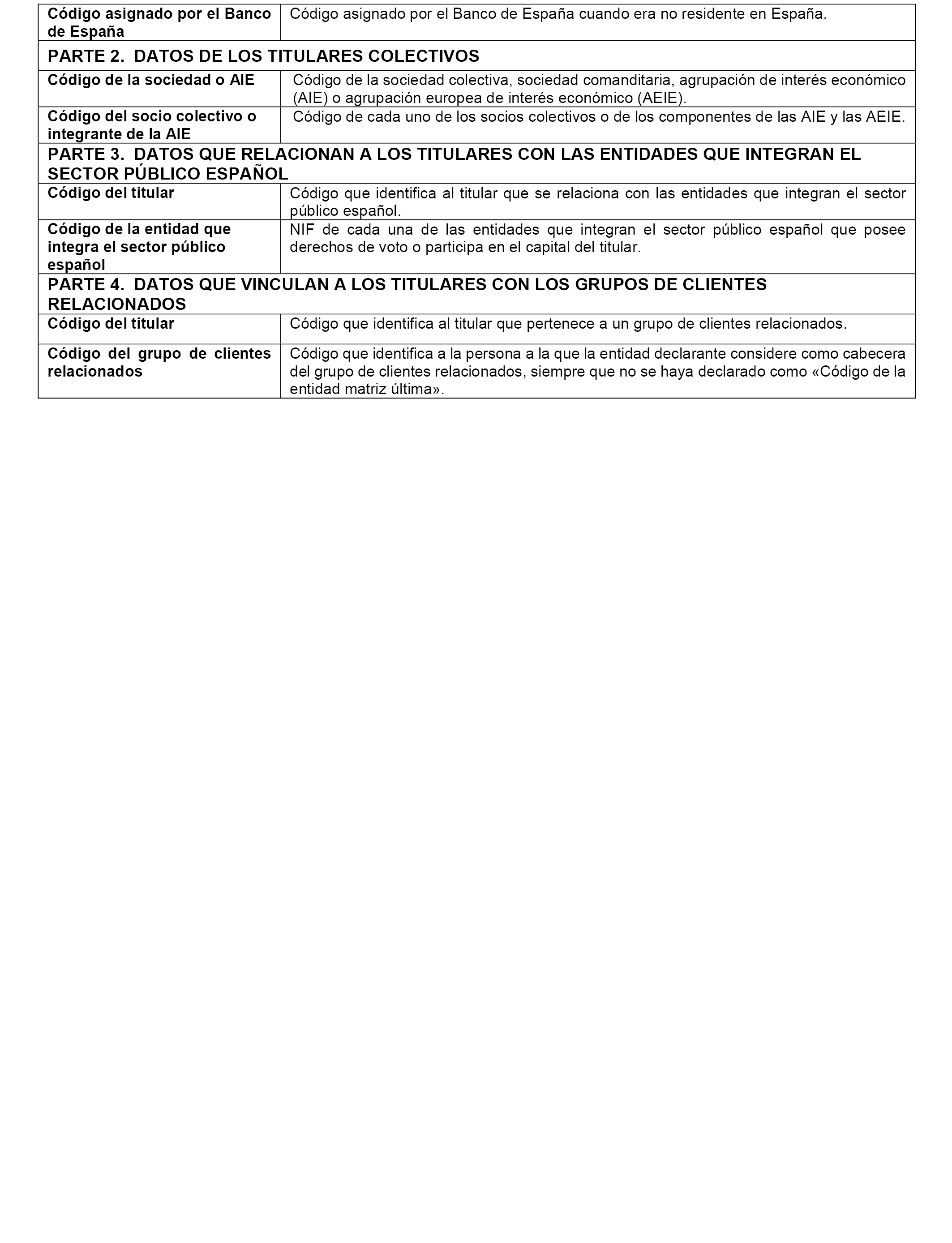

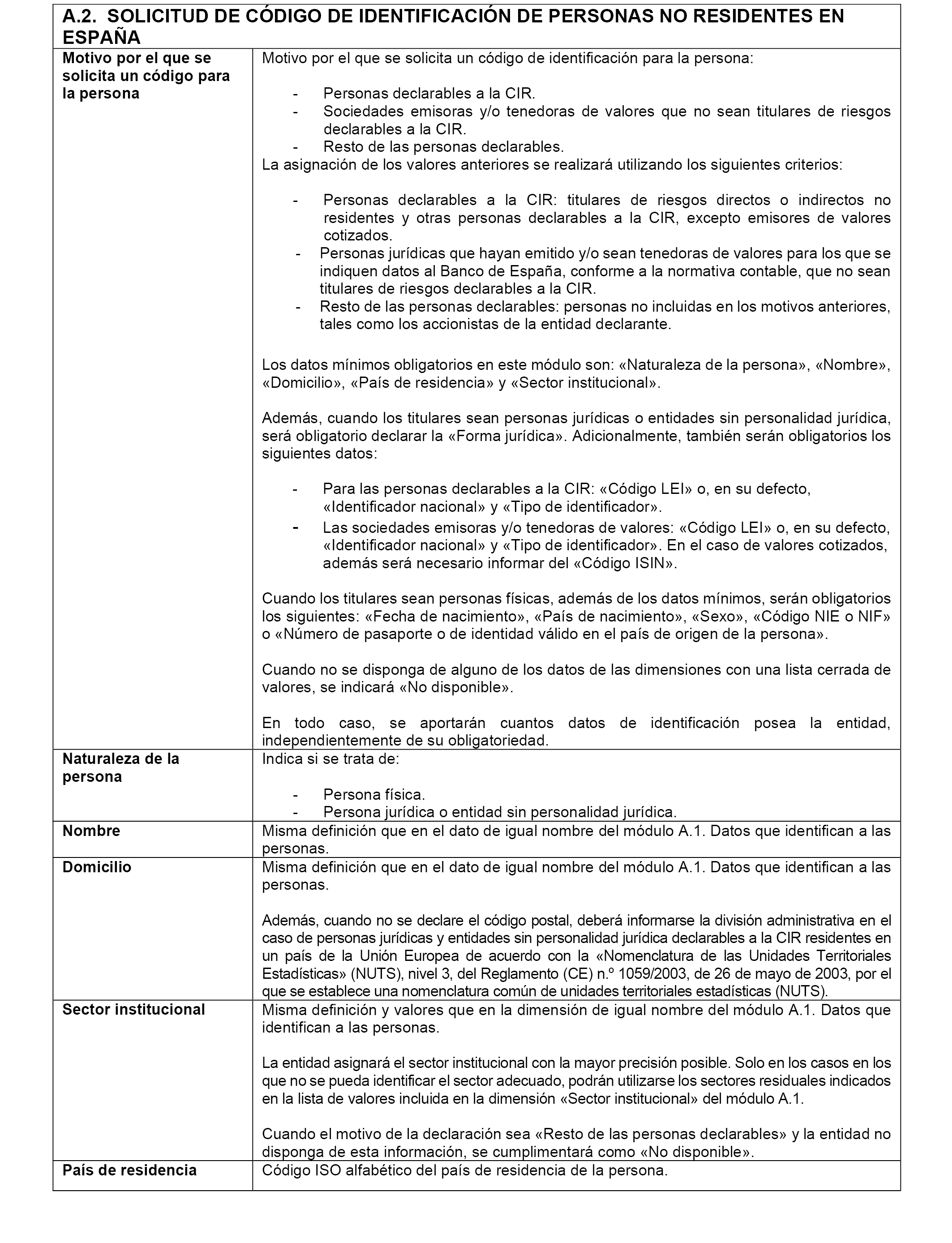

A. Datos de personas y solicitud de código.

A.1 Datos que identifican a las personas.

Parte 1. Datos de la persona

– Código de la persona.

– Motivo por el que se declara a la persona.

– Nombre.

– Domicilio.

– Provincia de la persona.

– Sector institucional.

– Parte vinculada.

– Actividad económica.

– Estado del procedimiento legal.

– Fecha de incoación del procedimiento legal.

Datos adicionales para las personas físicas.

– Fecha de nacimiento.

– País de nacimiento.

– Sexo.

Datos adicionales para las personas jurídicas y entidades sin personalidad jurídica.

– Forma jurídica.

– Código identificador de personas jurídicas (código LEI).

– Sede central.

– Código de la entidad matriz inmediata.

– Código de la entidad matriz última.

– Vinculación con Administraciones Públicas españolas.

Datos adicionales para empresas.

– Tamaño de la empresa.

– Fecha del tamaño de la empresa.

– Número de empleados.

– Balance total.

– Importe neto de la cifra de negocio en los estados financieros individuales.

– Fecha de los datos financieros individuales.

– Importe neto de la cifra de negocio en los estados financieros consolidados.

– Fecha de los datos financieros consolidados.

Datos adicionales para las personas con varios códigos.

– Número de Identificación Fiscal (NIF).

– Número de Identificación de Extranjero (NIE).

– Código asignado por el Banco de España.

Parte 2. Datos de los titulares colectivos

– Código de la sociedad o AIE.

– Código del socio colectivo o integrante de la AIE.

Parte 3. Datos que relacionan a los titulares con las entidades que integran el sector público español

– Código del titular.

– Código de la entidad que integra el sector público español.

Parte 4. Datos que vinculan a los titulares con los grupos de clientes relacionados

– Código del titular.

– Código del grupo de clientes relacionados.

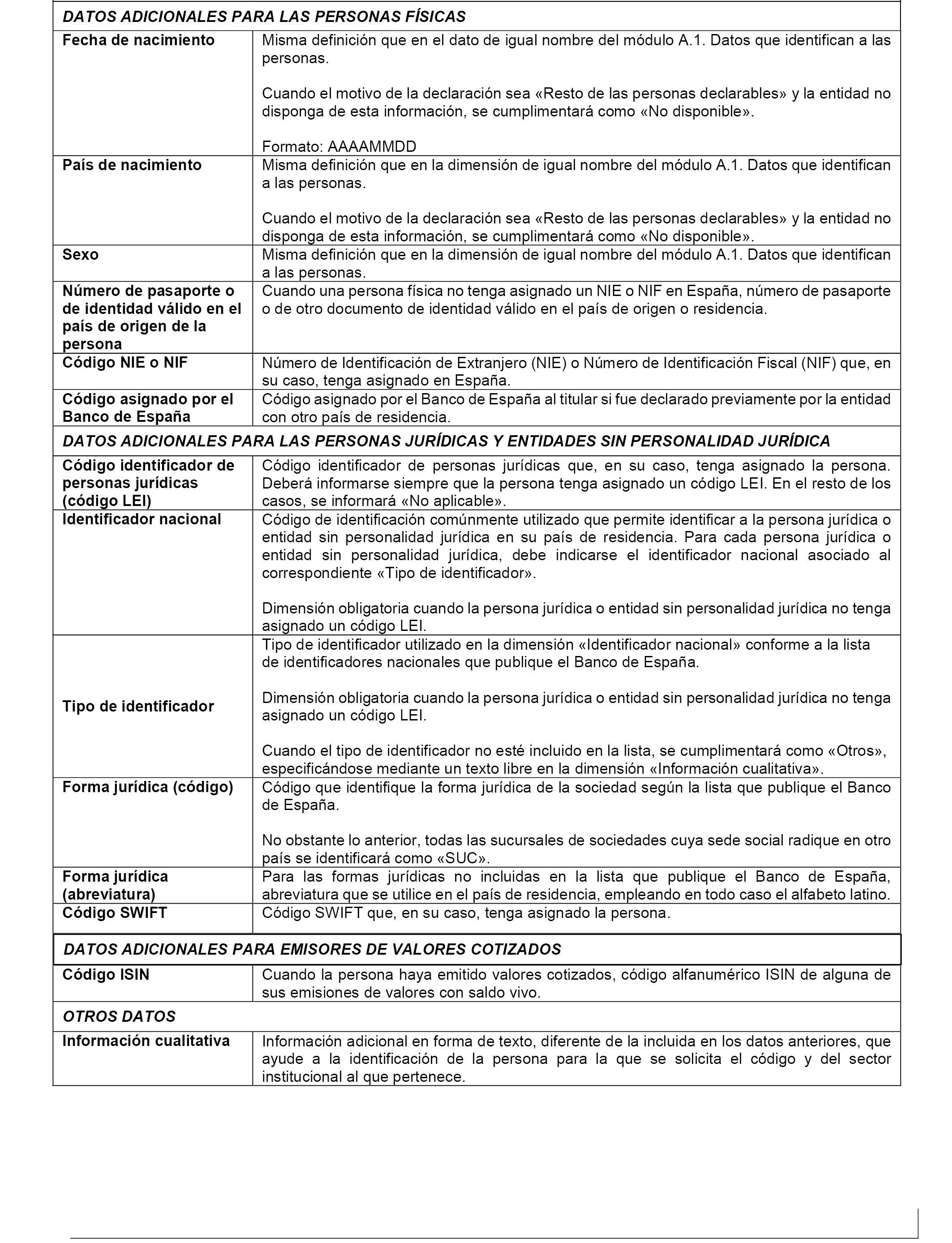

A.2 Solicitud de código de identificación de personas no residentes en España.

– Motivo por el que se solicita un código para la persona.

– Naturaleza de la persona.

– Nombre.

– Domicilio.

– Sector institucional.

– País de residencia.

Datos adicionales para las personas físicas.

– Fecha de nacimiento.

– País de nacimiento.

– Sexo.

– Número de pasaporte o de identidad válido en el país de origen de la persona.

– Código NIE o NIF.

– Código asignado por el Banco de España.

Datos adicionales para las personas jurídicas y entidades sin personalidad jurídica.

– Código identificador de personas jurídicas (código LEI).

– Identificador nacional.

– Tipo de identificador.

– Forma jurídica (código).

– Forma jurídica (abreviatura).

– Código SWIFT.

Datos adicionales para emisores de valores cotizados.

– Código ISIN.

Otros datos.

– Información cualitativa.

B. Datos básicos de las operaciones y de las relaciones con las personas.

B.1 Datos básicos que relacionan a las personas con las operaciones.

Parte 1. Datos básicos que relacionan a los titulares de riesgos con las operaciones

– Código de la operación.

– Código de la persona.

– Naturaleza de la intervención en la operación.

Parte 2. Datos básicos que relacionan a las personas distintas de los titulares de riesgos con las operaciones

– Código de la operación.

– Código de la persona.

– Naturaleza de la intervención en la operación.

B.2 datos básicos de las operaciones.

– Código de la operación.

– Relación entre contrato y operación.

– Código del valor.

– Código ISIN.

– Localización de la actividad (país de la operación).

Parte 1. Datos que deben declarar todas las entidades declarantes

– Tipo de producto.

– Subordinación del producto.

– Operación para la financiación de un proyecto.

– Tipo de riesgo asociado a los derivados.

– Finalidad de la operación.

– Trámites legales realizados para recuperar la operación.

– Principal o nocional al inicio de la operación.

– Límite máximo a disposición del prestatario al inicio de la operación.

– Fecha de formalización o emisión.

– Fecha de vencimiento.

Parte 2. Datos adicionales que deben declarar las entidades de crédito, las sucursales en España de entidades de crédito extranjeras y los establecimientos financieros de crédito

– Origen de la operación.

– Estado de refinanciaciones y reestructuraciones.

– Fecha del estado de refinanciaciones y reestructuraciones.

– Canal de contratación.

– Provincia en la que se realiza la inversión.

– Esquema de amortización.

– Porcentaje de participación en los préstamos sindicados (%).

– Valores adquiridos temporalmente o prestados. Nominal.

– Financiación de construcciones o promociones inmobiliarias. Estado de la construcción.

– Financiación de construcciones o promociones inmobiliarias. Licencia.

– Financiación de construcciones o promociones inmobiliarias. Número de viviendas previstas.

– Financiación de construcciones o promociones inmobiliarias. Código de la promoción inmobiliaria.

– Subvención de la operación.

– Moratoria COVID-19.

– Fecha de comienzo de la moratoria. COVID 19.

– Fecha de finalización de la moratoria. COVID 19.

– Modificación de los términos de las operaciones. Real Decreto-ley 34/2020.

– Fecha de la modificación. Real Decreto-ley 34/2020.

B.3. Datos básicos complementarios de los préstamos a personas jurídicas.

– Código de la operación.

– Clasificación de las operaciones de la norma segunda, 1 bis.

– Importe del compromiso al inicio.

– Identificador de contrato sindicado.

– Instrumento fiduciario.

– Recurso.

– Derechos de reembolso.

– Fecha de liquidación.

– Frecuencia de pago.

– Cambios en el valor razonable debidos a cambios en el riesgo crediticio antes de la adquisición.

C. Datos dinámicos de las operaciones.

C.1 datos dinámicos de los riesgos directos.

– Código de la operación.

Parte 1. Datos de todos los riesgos directos

– Moneda.

– Plazo residual.

– Garantía real principal. Tipo de garantía real principal.

– Garantía real principal. Cobertura de la garantía real principal.

– Garantía personal principal. Tipo de garantía personal principal.

– Garantía personal principal. Cobertura de la garantía personal principal.

– Situación de la operación.

– Fecha del primer incumplimiento.

– Pro memoria: fecha del primer incumplimiento antes de la refinanciación o reestructuración.

– Pro memoria: fecha del primer incumplimiento excluyendo fallidos parciales.

– Fecha del último incumplimiento.

Parte 2. Datos de los riesgos directos asumidos por la entidad declarante

– Principal asumido por la entidad. Importe no vencido.

– Principal asumido por la entidad. Importe vencido.

– Intereses y comisiones vencidos asumidos por la entidad. Importe registrado en el activo.

– Intereses y comisiones vencidos asumidos por la entidad. Importe registrado en cuentas de orden.

– Intereses de demora asumidos por la entidad. Importe registrado en el activo.

– Intereses de demora asumidos por la entidad. Importe registrado en cuentas de orden.

– Gastos exigibles asumidos por la entidad.

– Límite actual del riesgo asumido por la entidad.

– Riesgo disponible asumido por la entidad. Disponibilidad inmediata.

– Riesgo disponible asumido por la entidad. Disponibilidad condicionada.

– Pro memoria: importe vencido antes de la refinanciación o reestructuración asumido por la entidad.

– Pro memoria: importe de los fallidos parciales.

Parte 3. Datos que deben declarar las entidades de crédito, las sucursales en España de entidades de crédito extranjeras, los establecimientos financieros de crédito y la Sareb para los préstamos

– Principal vencido cobrado en efectivo.

– Principal vencido subvencionado.

– Amortización anticipada. Importe por el que se reduce el principal.

– Condonación o prescripción del derecho de cobro. Importe por el que se reduce la deuda.

– Activos adjudicados o recibidos en pago. Tipo de activo.

– Activos adjudicados o recibidos en pago. Importe por el que se reduce la deuda.

– Operación subrogada o segregada. Tipo de subrogación o segregación.

– Operación subrogada o segregada. Importe por el que se reduce la deuda.

– Refinanciación o renovación. Tipo de refinanciación o renovación.

– Refinanciación o renovación. Importe por el que se reduce la deuda.

– Operación transferida, incluida la gestión. Importe por el que se reduce la deuda.

– Fecha de la última liquidación de intereses.

– Fecha de la próxima liquidación de intereses.

– Fecha de la última liquidación de principal.

– Fecha de la próxima liquidación de principal.

– Número de cuotas impagadas.

– Tipo efectivo de definición restringida (TEDR).

– Signo del tipo efectivo de definición restringida (TEDR).

– Fecha de la próxima revisión del tipo de interés.

– Clasificación de las operaciones en función del riesgo de crédito por insolvencia.

Parte 4. Datos de los riesgos directos asumidos por terceros

– Principal asumido por terceros. Importe no vencido.

– Principal asumido por terceros. Importe vencido.

– Intereses y comisiones vencidos asumidos por terceros.

– Intereses de demora asumidos por terceros.

– Gastos exigibles asumidos por terceros.

– Pro memoria: importe vencido antes de la refinanciación o reestructuración asumido por terceros.

– Límite actual del riesgo asumido por terceros.

– Riesgo disponible asumido por terceros. Disponibilidad inmediata.

– Riesgo disponible asumido por terceros. Disponibilidad condicionada.

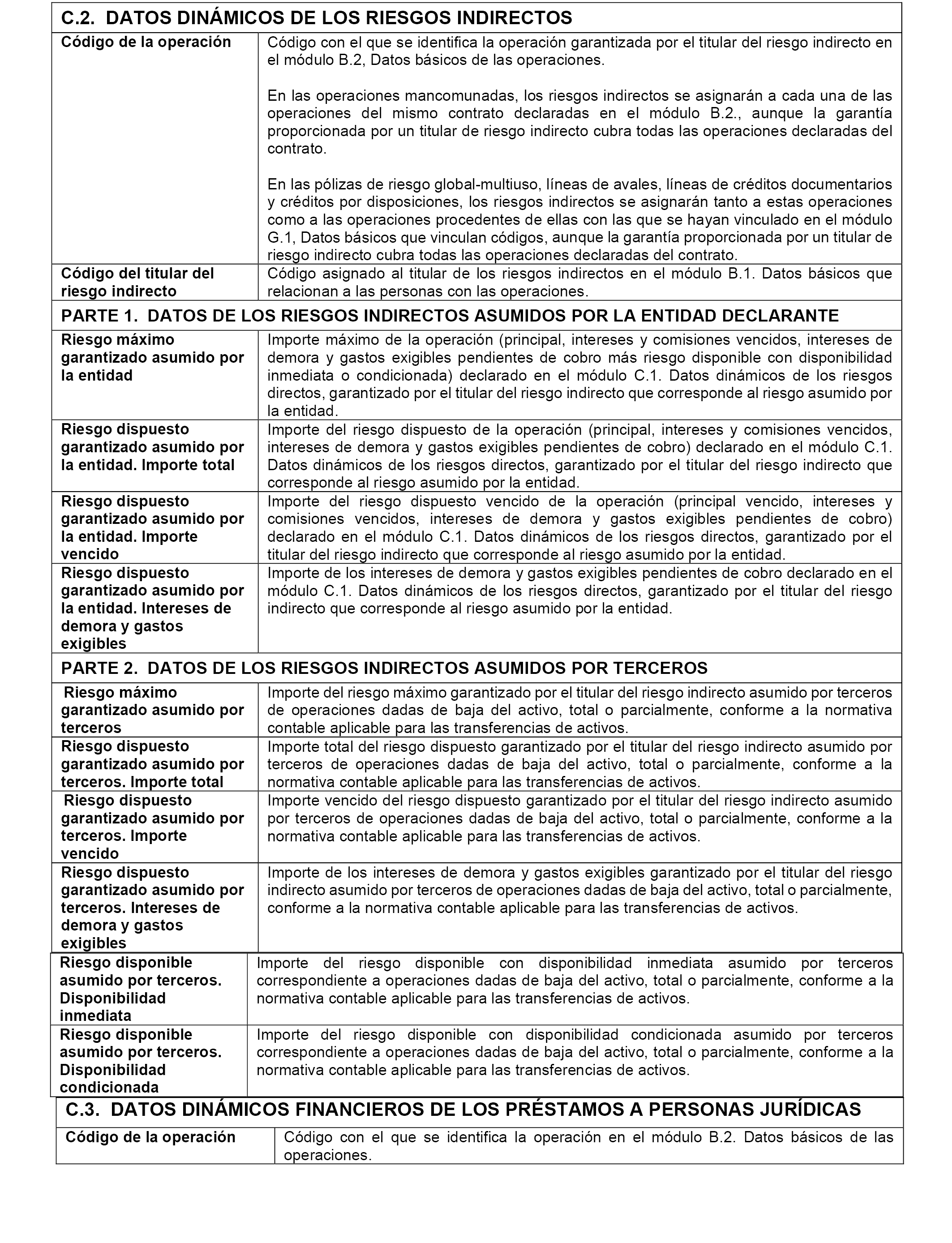

C.2. Datos dinámicos de los riesgos indirectos.

– Código de la operación.

– Código del titular del riesgo indirecto.

Parte 1. Datos de los riesgos indirectos asumidos por la entidad declarante

– Riesgo máximo garantizado asumido por la entidad.

– Riesgo dispuesto garantizado asumido por la entidad. Importe total.

– Riesgo dispuesto garantizado asumido por la entidad. Importe vencido.

– Riesgo dispuesto garantizado asumido por la entidad. Intereses de demora y gastos exigibles.

Parte 2. Datos de los riesgos indirectos asumidos por terceros

– Riesgo máximo garantizado asumido por terceros.

– Riesgo dispuesto garantizado asumido por terceros. Importe total.

– Riesgo dispuesto garantizado asumido por terceros. Importe vencido.

– Riesgo dispuesto garantizado asumido por terceros. Intereses de demora y gastos exigibles.

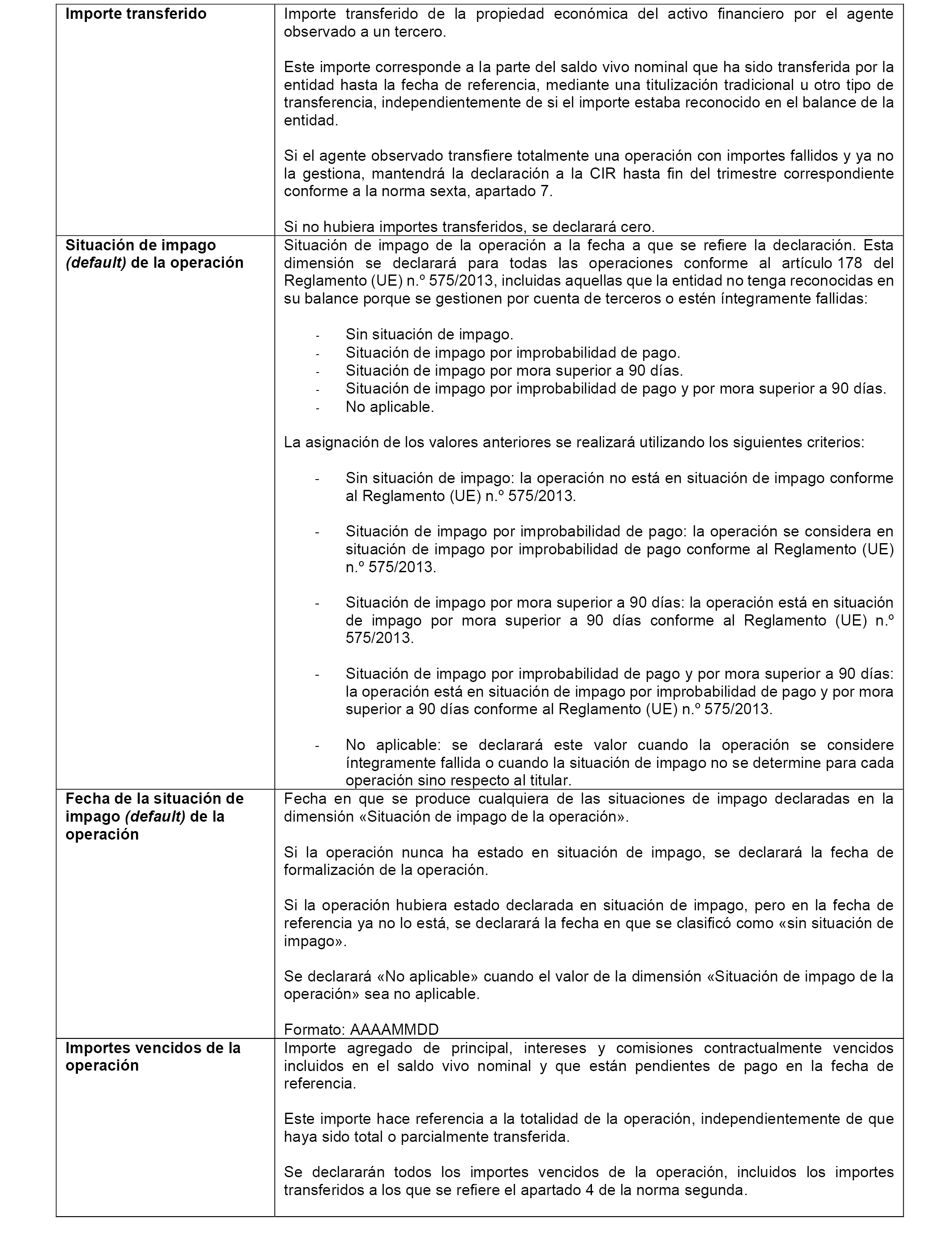

C.3. Datos dinámicos financieros de los préstamos a personas jurídicas.

– Código de la operación.

– Importe transferido.

– Situación de impago (default) de la operación.

– Fecha de la situación de impago (default) de la operación.

– Importes vencidos de la operación.

– Saldo vivo nominal.

– Saldo fuera de balance.

– Interés devengado.

C.4. Datos de los préstamos a personas jurídicas sobre las responsabilidades conjuntas.

– Código de la operación.

– Código de la persona.

– Importe de la responsabilidad conjunta.

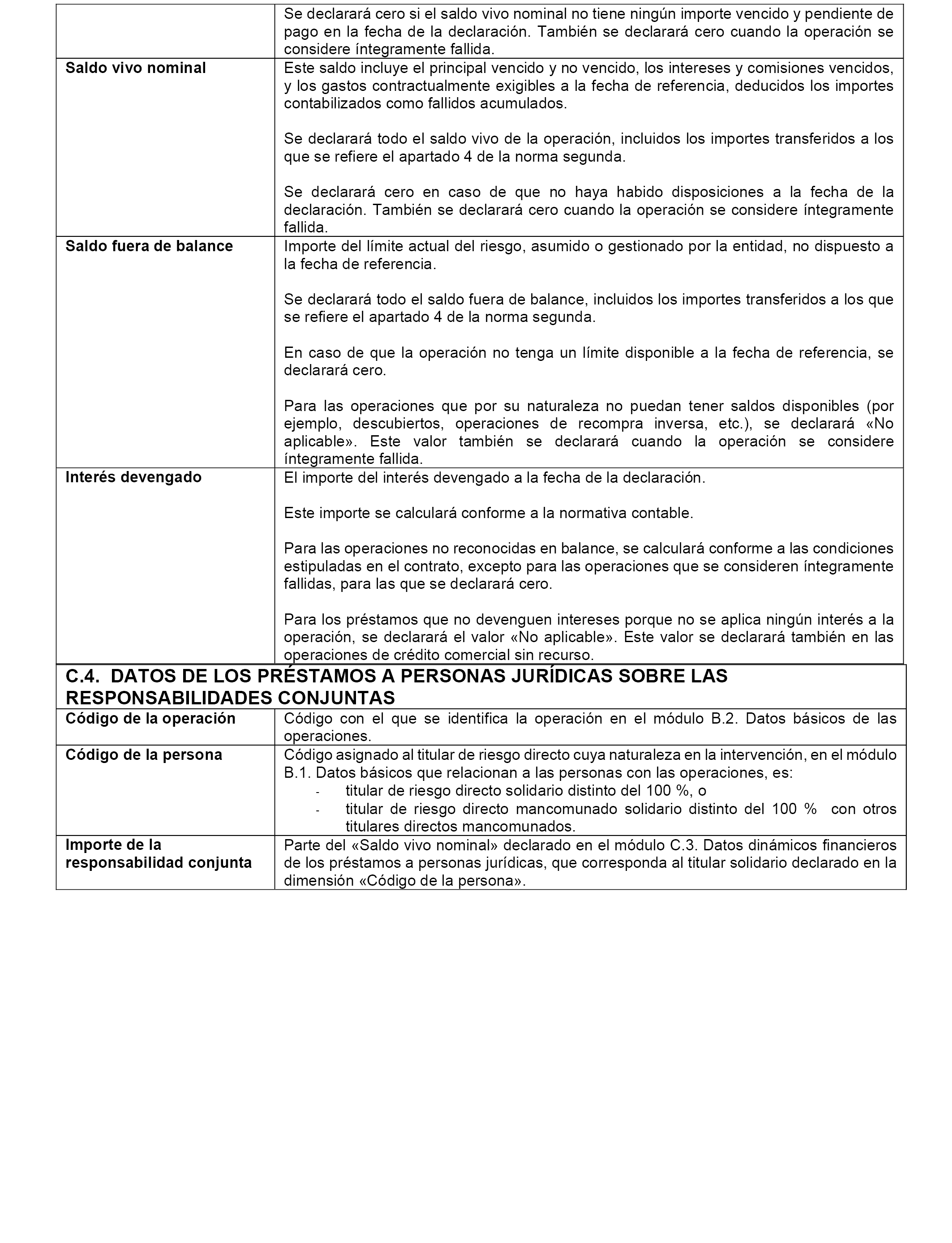

D. Datos sobre garantías recibidas.

D.1. Datos básicos que relacionan las operaciones con las garantías recibidas.

– Código de la operación.

– Código de la garantía recibida.

– Garantía real principal asignada a la operación.

D.1.1 Datos básicos de las garantías recibidas.

– Código de la garantía recibida.

Parte 1. Datos de las garantías recibidas

– Tipo de garantía.

– Tipo de activo o garantía financiera.

– Alcance de la garantía real.

– Código de la garantía real de máximo.

– Orden de prelación de la garantía.

Parte 2. Datos adicionales de las garantías recibidas para préstamos a personas jurídicas

– Código del proveedor de la garantía.

– Valor de la garantía.

– Tipo de valor de la garantía.

– Método de valoración de la garantía.

– Fecha del valor de la garantía.

– Fecha de vencimiento de la garantía.

– Valor original de la garantía.

– Fecha de la valoración original de la garantía.

D.2. Datos básicos de los inmuebles recibidos en garantía.

– Código de la garantía recibida.

– Consideración del inmueble en la normativa europea aplicable para el cálculo del coeficiente de recursos propios.

– Localización del inmueble. País.

– Localización del inmueble. Código postal.

Parte 1. Datos para los inmuebles

– Inmueble integrado por varias fincas.

– Identificador único registral (IDUFIR/CRU).

– Identificador registral.

– Referencia catastral.

– Importe de las cargas previas comprometidas con terceros.

– Importe de la responsabilidad hipotecaria. Principal.

– Importe de la responsabilidad hipotecaria. Intereses y costas.

– Activos en garantía de financiaciones de promociones inmobiliarias.

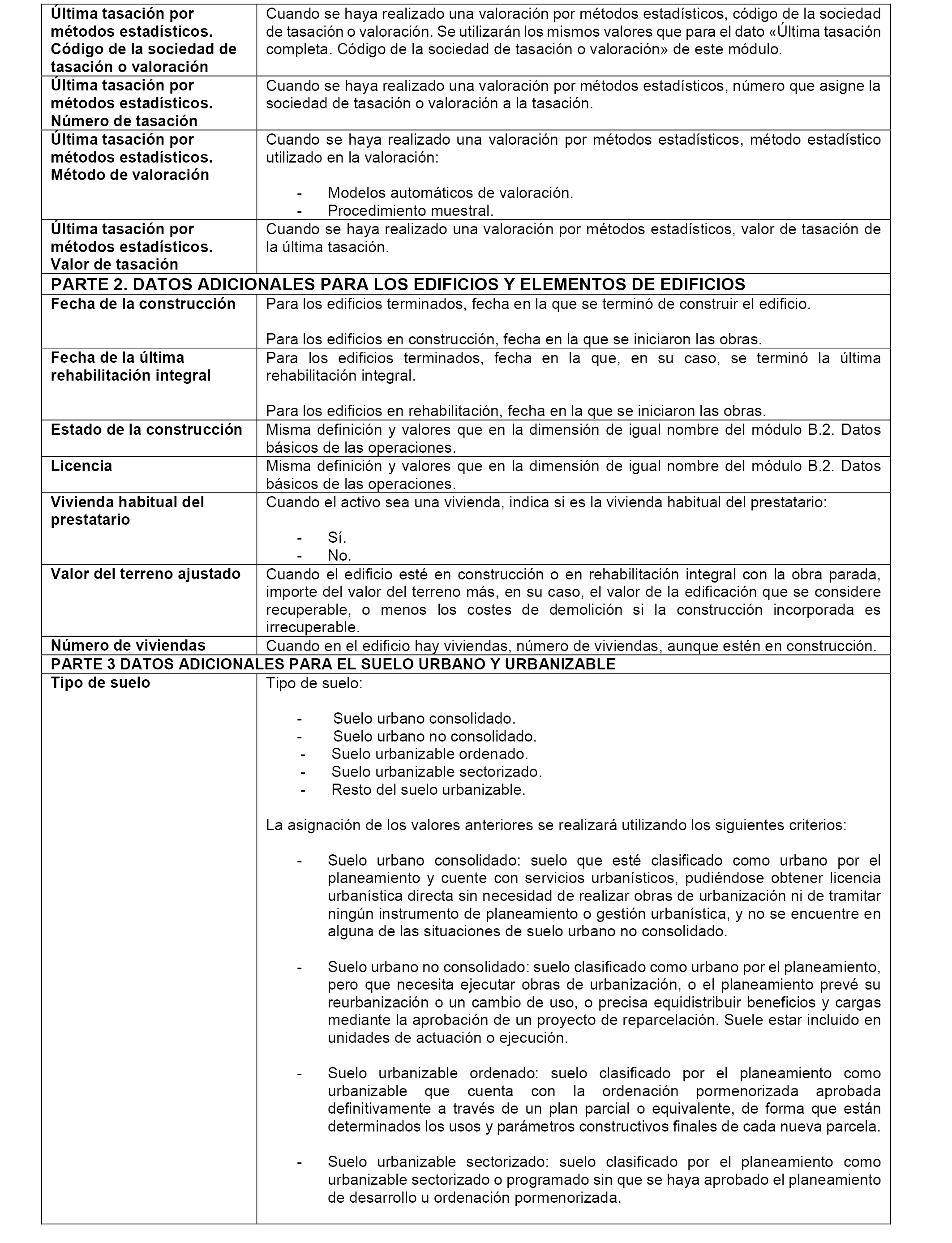

– Última tasación completa. Fecha de la última tasación.

– Última tasación completa. Código de la sociedad de tasación o valoración.

– Última tasación completa. Número de tasación.

– Última tasación completa. Conforme a la Ley del Mercado Hipotecario.

– Última tasación completa. Método de valoración (valor).

– Última tasación completa. Condicionantes.

– Última tasación completa. Advertencias.

– Última tasación completa. Visita al interior del inmueble.

– Última tasación completa. Tipo de datos utilizados de inmuebles comparables.

– Última tasación completa. Método residual dinámico. Tipo de actualización (%).

– Última tasación completa. Método residual dinámico. Tasa anualizada homogénea (%).

– Última tasación completa. Método residual dinámico. Tasa anual media de variación del precio de mercado del activo (%). Importe positivo.

– Última tasación completa. Método residual dinámico. Tasa anual media de variación del precio de mercado del activo (%). Importe negativo.

– Última tasación completa. Método residual dinámico. Plazo máximo para finalizar la construcción (meses).

– Última tasación completa. Método residual dinámico. Plazo máximo para finalizar la comercialización (meses).

– Última tasación completa. Método residual estático. Margen de beneficio del promotor (%).

– Última tasación completa. Valor de tasación.

– Última tasación completa. Valor hipotecario.

– Última tasación completa. Valor en hipótesis de edificio terminado.

– Última tasación completa. Valor del terreno.

– Última tasación por métodos estadísticos. Fecha de la tasación.

– Última tasación por métodos estadísticos. Código de la sociedad de tasación o valoración.

– Última tasación por métodos estadísticos. Número de tasación.

– Última tasación por métodos estadísticos. Método de valoración.

– Última tasación por métodos estadísticos. Valor de tasación.

Parte 2. Datos adicionales para los edificios y elementos de edificios

– Fecha de la construcción.

– Fecha de la última rehabilitación integral.

– Estado de la construcción.

– Licencia.

– Vivienda habitual del prestatario.

– Valor del terreno ajustado.

– Número de viviendas.

Parte 3. Datos adicionales para el suelo urbano y urbanizable

– Tipo de suelo.

– Desarrollo del planeamiento.

– Sistema de gestión.

– Fase de gestión.

– Paralización de la urbanización.

– Porcentaje de la urbanización ejecutado (%).

– Porcentaje del ámbito valorado (%).

– Proximidad respecto del núcleo urbano.

– Proyecto de obra.

– Superficie del terreno (m2).

– Aprovechamiento (m2).

– Producto que se prevé desarrollar.

Parte 4. Datos adicionales para las fincas rústicas

– Finca rústica con expectativas urbanísticas.

Parte 5. Datos del valor de las garantías

– Valor de la garantía a efectos del cálculo del loan to value. Importe de la garantía.

– Valor de la garantía a efectos del cálculo del loan to value. Forma de obtención.

– Valor de la garantía a efectos del cálculo del deterioro. Importe de la garantía.

– Valor de la garantía a efectos del cálculo del deterioro. Porcentaje de descuento (%).

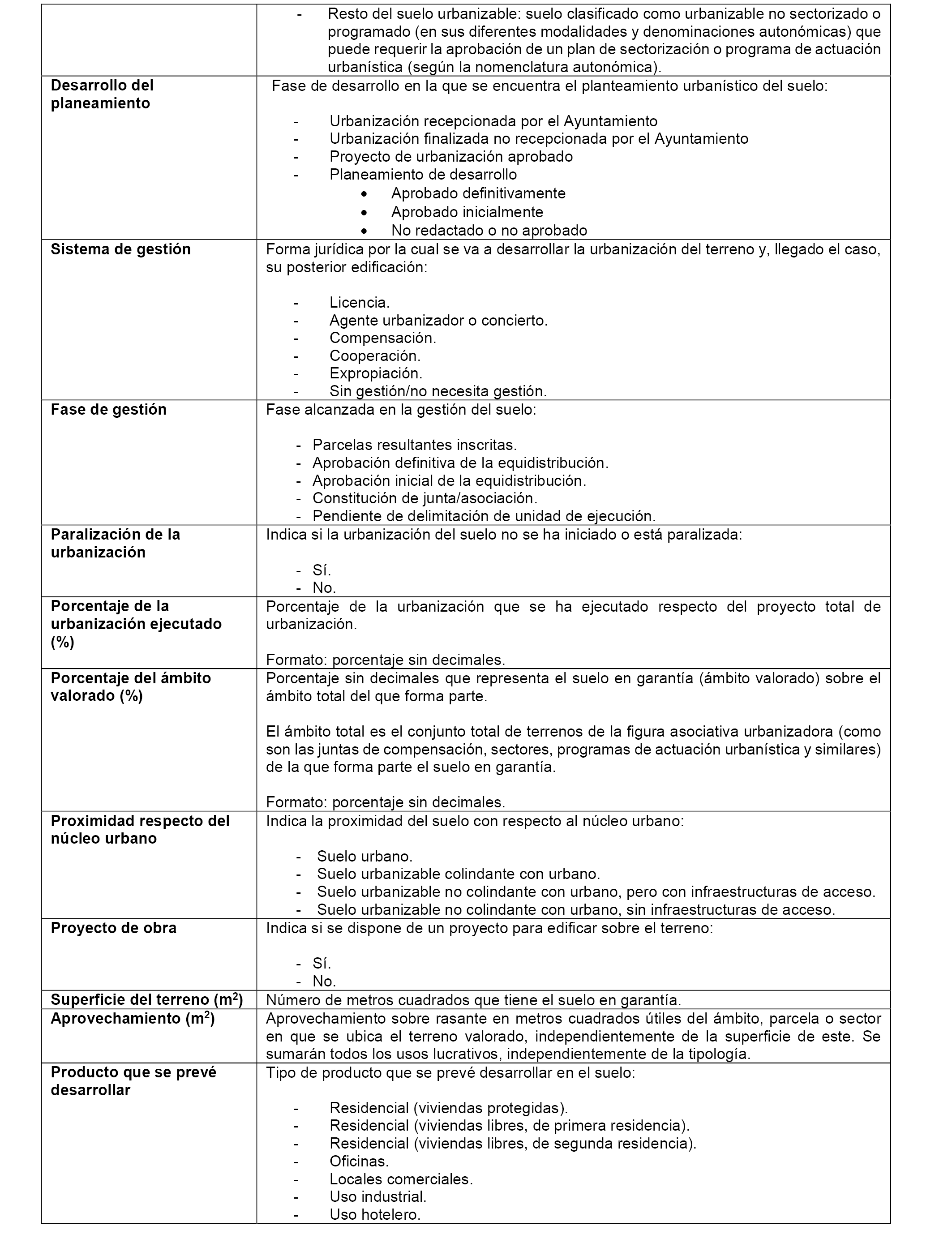

D.3. Datos básicos de los activos financieros recibidos en garantía.

– Código de la garantía recibida.

– Código del emisor de los activos financieros recibidos en garantía.

– Código del valor.

– Cotización.

– Nominal.

D.4. Datos dinámicos que relacionan las operaciones con las garantías recibidas.

– Código de la operación.

– Código de la garantía recibida.

Parte 1. Datos para las operaciones garantizadas con inmuebles y activos financieros

– Importe de la garantía a efectos del cálculo del loan to value atribuido a la operación.

Parte 2. Datos adicionales sobre las garantías de los préstamos a personas jurídicas

– Valor asignado a la garantía.

– Derechos de cobro preferentes de terceros contra la garantía.

D.5. Datos dinámicos de los edificios en construcción y de las promociones inmobiliarias recibidos en garantía.

– Código de la garantía recibida.

– Edificios en construcción o rehabilitación. Fecha del último grado de avance estimado.

– Edificios en construcción o rehabilitación. Código de la sociedad de tasación o valoración que estimó el grado de avance.

– Edificios en construcción o rehabilitación. Porcentaje construido (%).

– Edificios en construcción o rehabilitación. Importe de los gastos de desarrollo.

– Promociones inmobiliarias. Porcentaje de ventas formalizadas (%).

– Promociones inmobiliarias. Porcentaje de subrogaciones o cancelaciones por entrega de vivienda a comprador final (%).

E. Datos sobre tipos de interés de los préstamos.

– Código de la operación.

– Modalidad de tipo de interés.

– Frecuencia de revisión del tipo de interés.

– Tipo de referencia.

– Tipo de referencia. Vencimiento.

– Tipo de referencia sustitutivo.

– Diferencial/margen del tipo de interés.

– Signo del diferencial/margen del tipo de interés.

– Tipo de interés máximo.

– Tipo de interés mínimo.

– Fecha final del período de solo interés.

F. Datos de transferencias y titulizaciones sintéticas de activos financieros.

Parte 1. Datos que identifican las transferencias y titulizaciones sintéticas

– Código de la transferencia.

– Código del cesionario o vendedor de protección.

– Fecha de la transferencia.

– Tipo de transferencia.

– Forma jurídica de la transferencia.

– Operaciones transferidas. Tratamiento contable.

– Operaciones transferidas. Tratamiento a efectos de recursos propios.

Parte 2. Datos que vinculan las transferencias y titulizaciones sintéticas con las operaciones

– Código de la transferencia.

– Código de la operación transferida.

– Porcentaje transferido de la operación (%).

G. Vinculación de códigos.

G.1 Datos básicos que vinculan códigos.

– Tipo de código que se vincula.

– Código que se vincula.

– Tipo de vinculación.

– Código REN de la entidad declarante del código vinculado.

– Código vinculado.

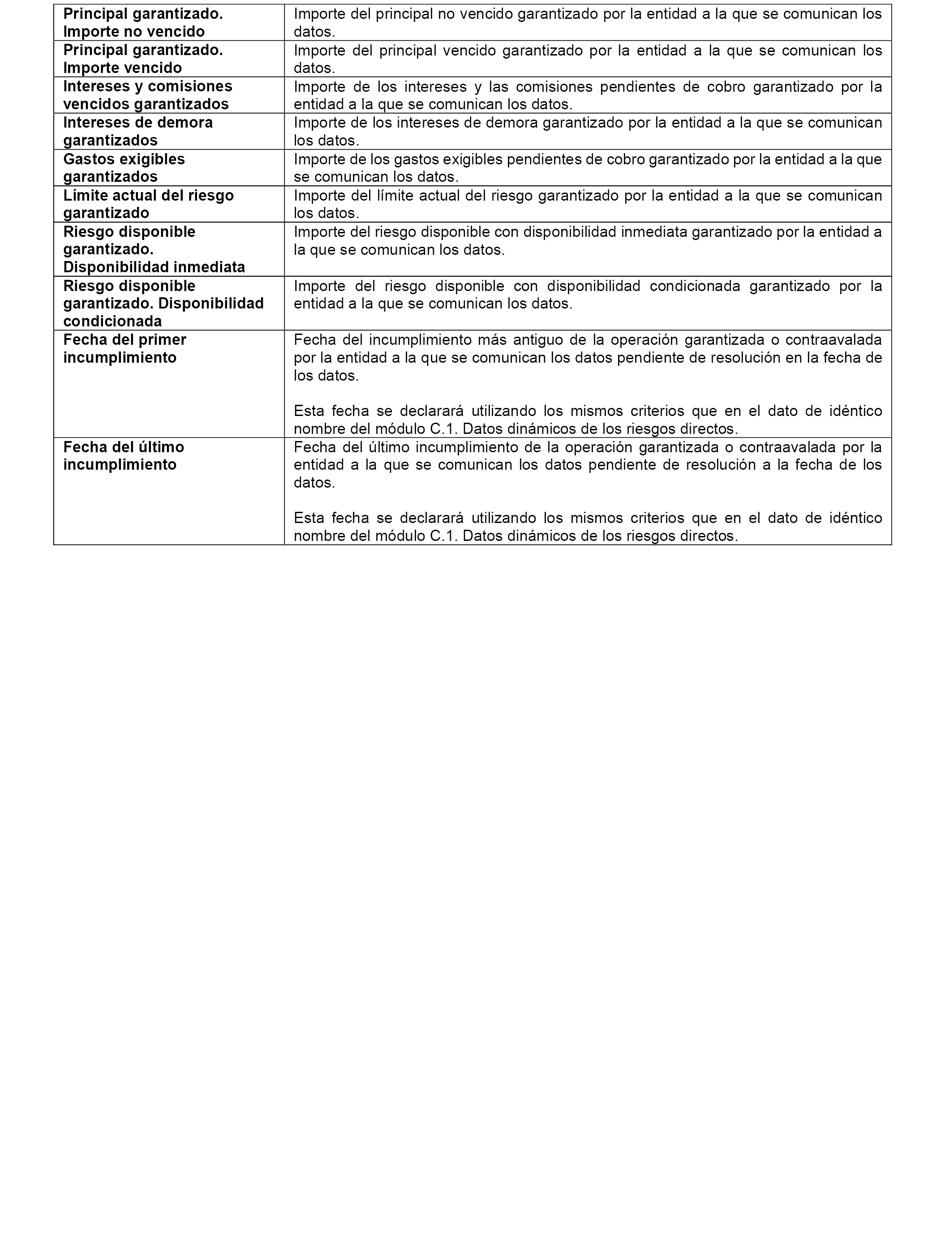

G.2 Datos básicos de las operaciones que se han de comunicar a otras entidades.

– Código REN de la entidad con la que se vincula la operación.

– Tipo de vinculación.

– Código de la contraparte directa.

– Nombre de la contraparte directa.

– Código de la operación.

– Tipo de producto.

– Fecha de formalización o emisión.

– Fecha de vencimiento.

– Principal o nocional al inicio de la operación.

– Porcentaje transferido de la operación (%).

G.3 Datos dinámicos de las operaciones que se han de comunicar a otras entidades.

– Código REN de la entidad con la que se vincula la operación.

– Código de la operación.

– Principal garantizado. Importe no vencido.

– Principal garantizado. Importe vencido.

– Intereses y comisiones vencidos garantizados.

– Intereses de demora garantizados.

– Gastos exigibles garantizados.

– Límite actual del riesgo garantizado.

– Riesgo disponible garantizado. Disponibilidad inmediata.

– Riesgo disponible garantizado. Disponibilidad condicionada.

– Fecha del primer incumplimiento.

– Fecha del último incumplimiento.

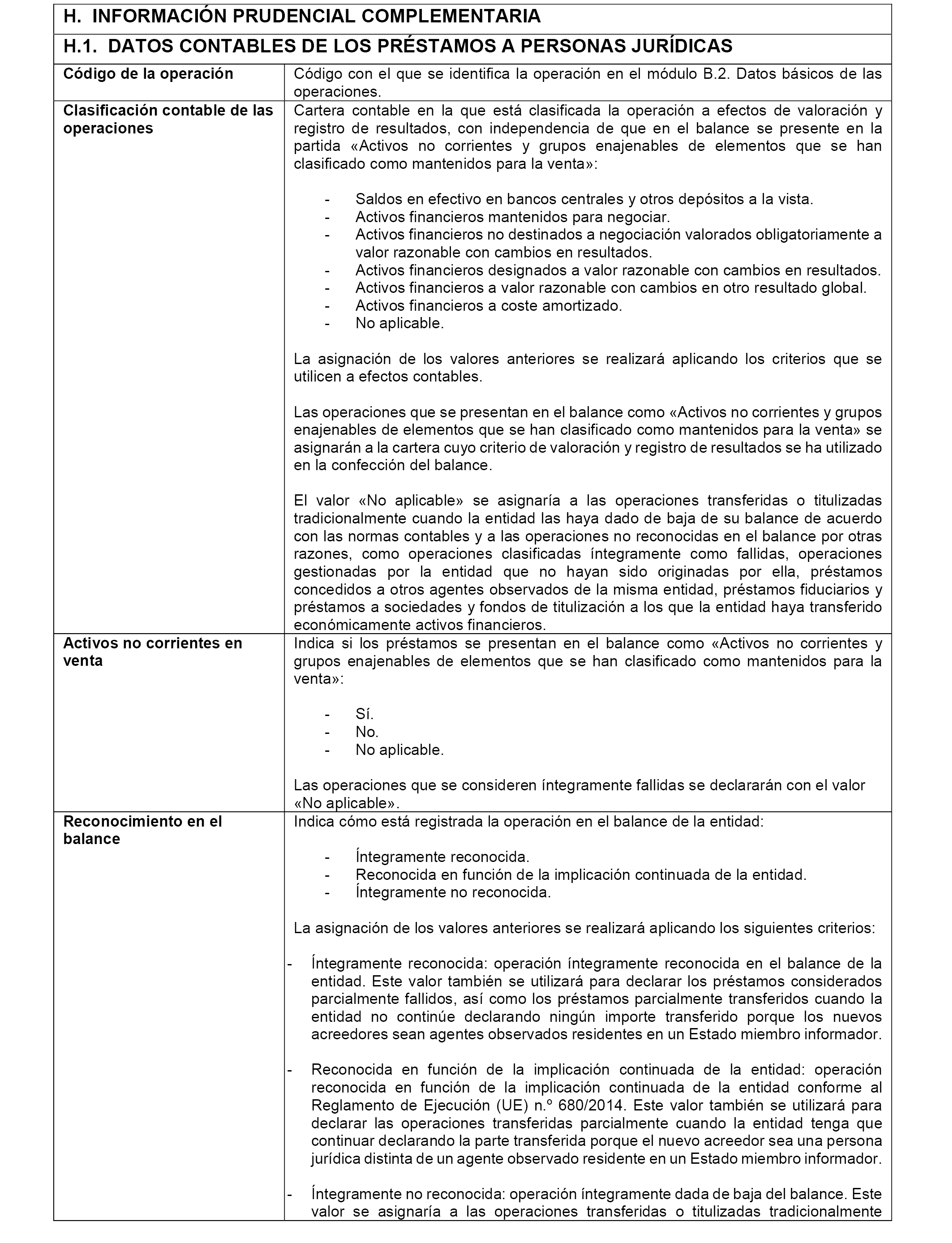

H. Información prudencial complementaria.

H.1 Datos contables de los préstamos a personas jurídicas.

– Código de la operación.

– Clasificación contable de las operaciones.

– Activos no corrientes en venta.

– Reconocimiento en el balance.

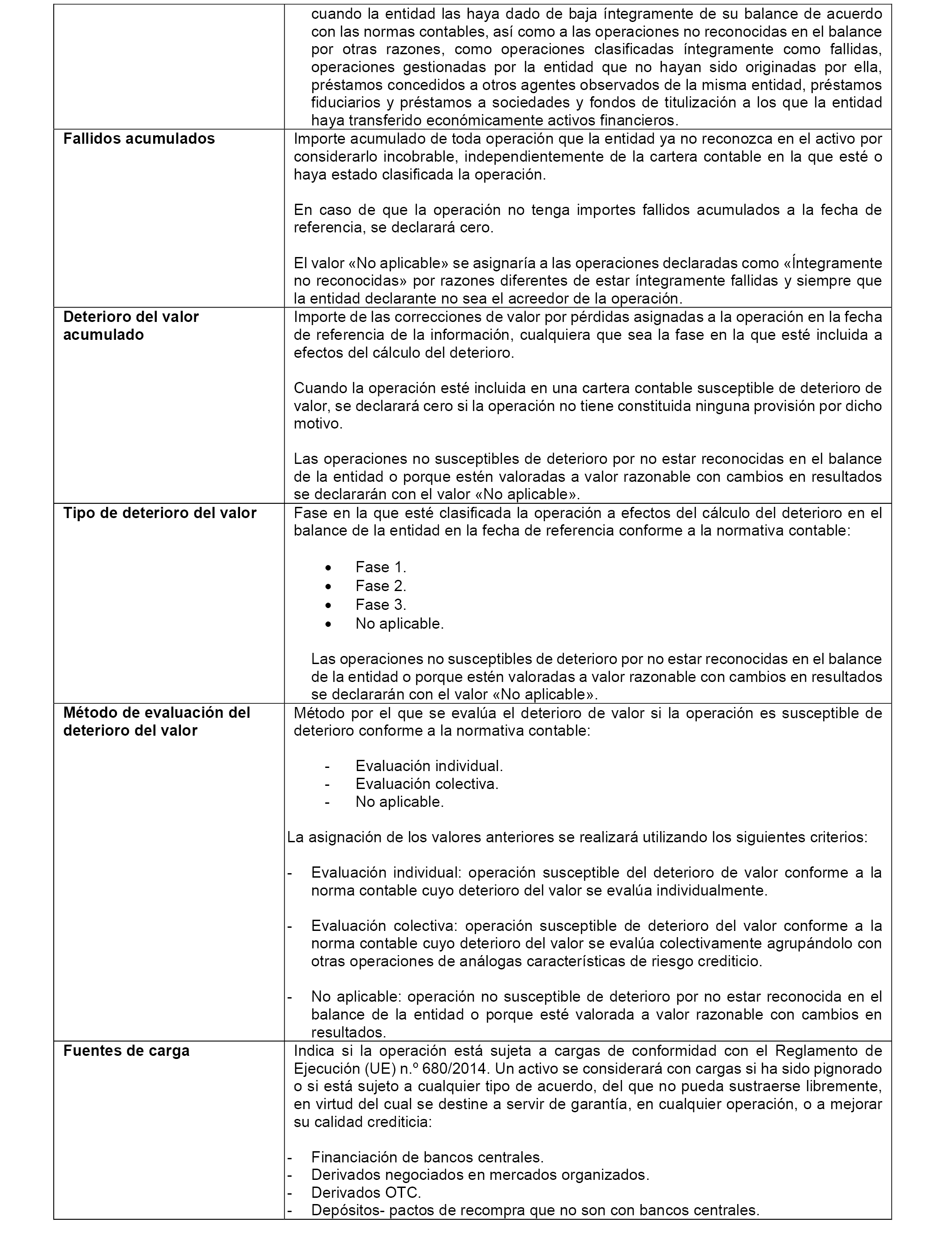

– Fallidos acumulados.

– Deterioro del valor acumulado.

– Tipo de deterioro del valor.

– Método de evaluación del deterioro del valor.

– Fuentes de carga.

– Cambios acumulados en el valor razonable debidos al riesgo crediticio.

– Clasificación de la operación en función del riesgo de crédito.

– Fecha de la clasificación de la operación en función del riesgo de crédito.

– Provisiones asociadas a exposiciones fuera de balance.

– Estado de reestructuración o refinanciación y renegociación.

– Fecha del estado de reestructuración o refinanciación y renegociación.

– Importes recuperados acumulados desde la situación de impago.

– Cartera prudencial.

– Importe en libros.

H.2 Datos sobre el riesgo de los titulares de los préstamos que sean personas jurídicas.

– Código de la persona.

– Probabilidad de impago (default).

H.3 Datos sobre la situación de impago (default) de los titulares de riesgo de los préstamos que sean personas jurídicas.

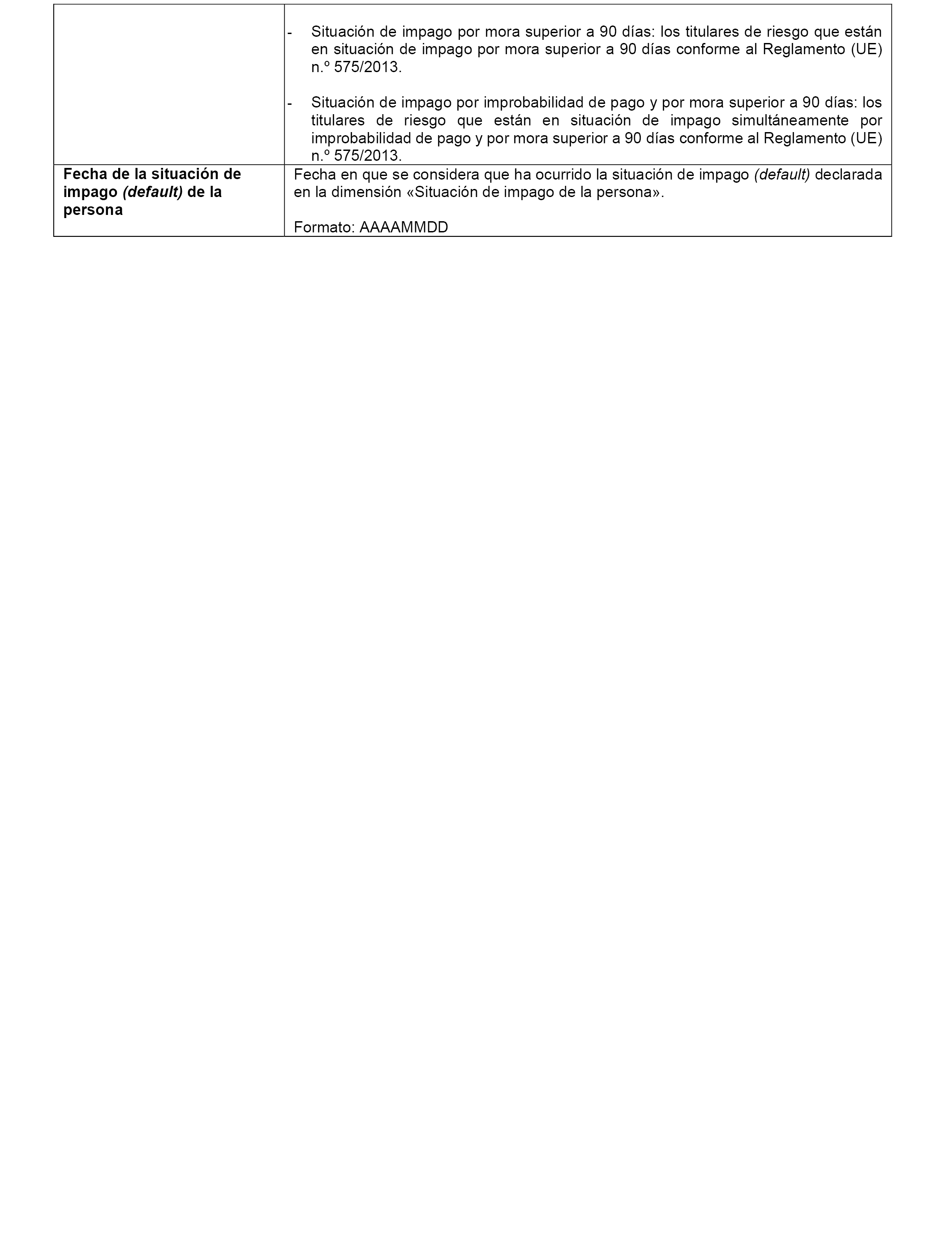

– Código de la persona.

– Situación de impago (default) de la persona.

– Fecha de la situación de impago (default) de la persona.

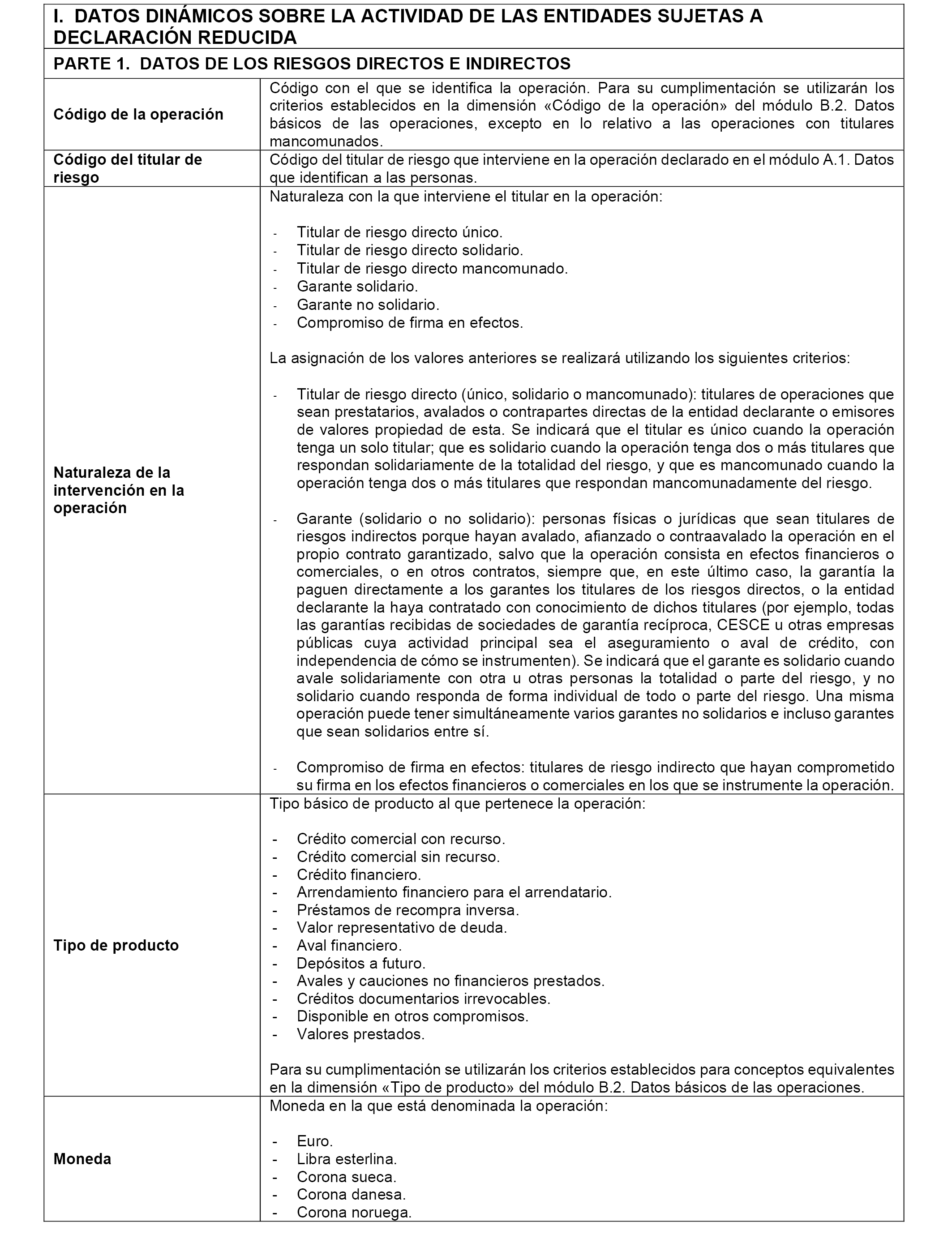

I. Datos dinámicos sobre la actividad de las entidades sujetas a declaración reducida.

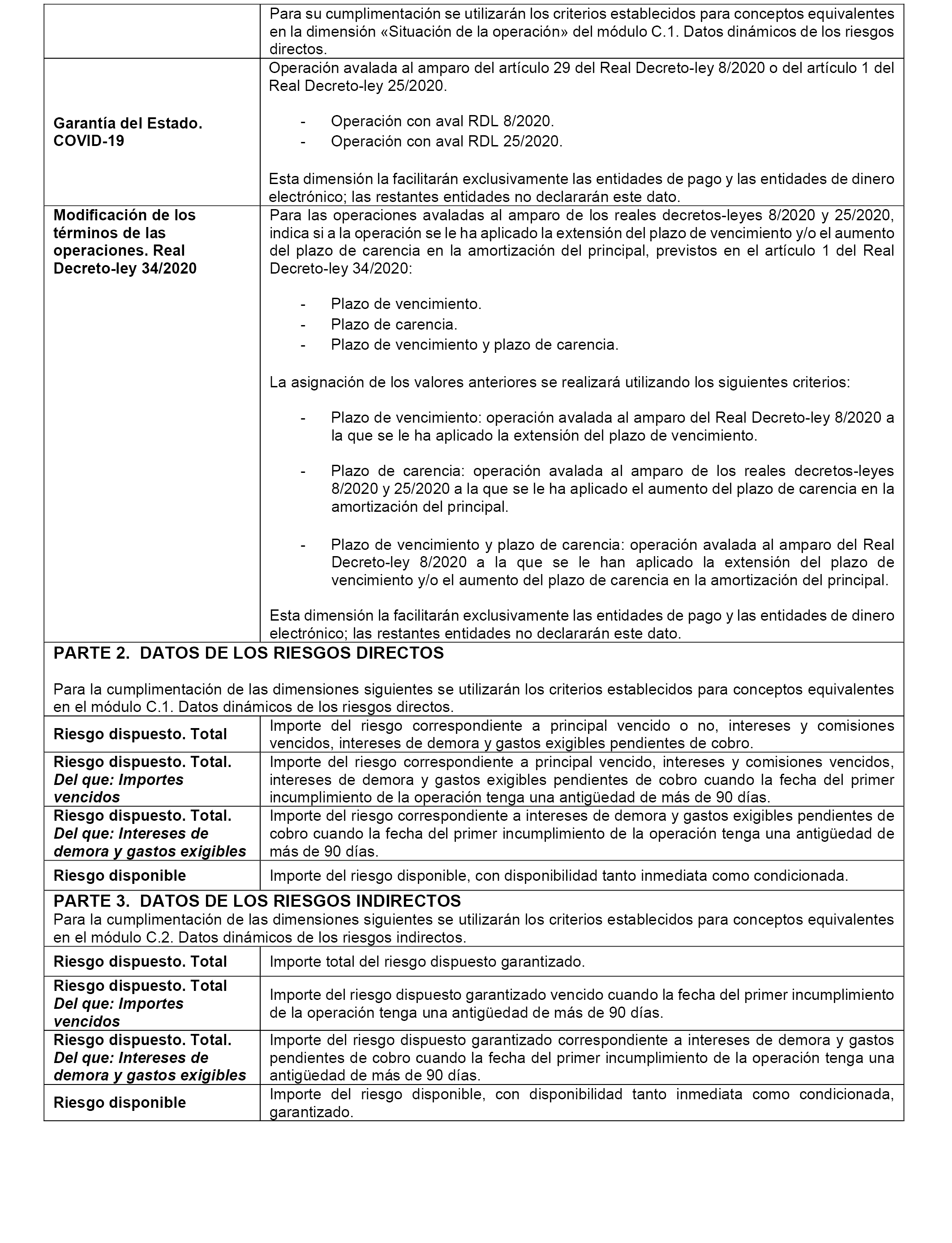

Parte 1. Datos de los riesgos directos e indirectos

– Código de la operación.

– Código del titular de riesgo.

– Naturaleza de la intervención en la operación.

– Tipo de producto.

– Moneda.

– Plazo residual.

– Garantía real principal. Tipo de garantía real principal.

– Garantía real principal. Cobertura de la garantía real principal.

– Garantía personal principal. Tipo de garantía personal principal.

– Garantía personal principal. Cobertura de la garantía personal principal.

– Situación de la operación.

– Garantía del Estado. COVID-19.

– Modificación de los términos de las operaciones. Real Decreto-ley 34/2020.

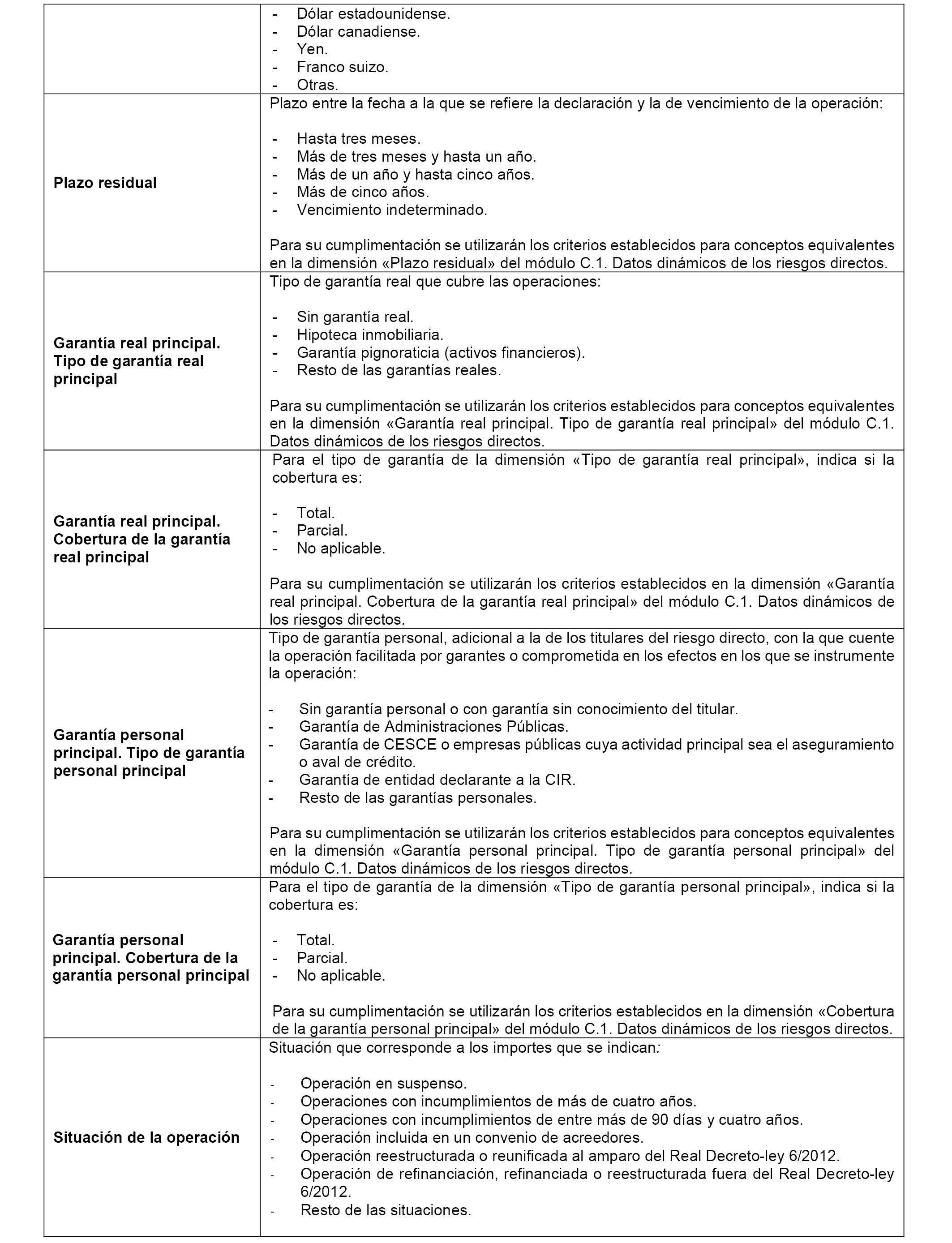

Parte 2. Datos de los riesgos directos

– Riesgo dispuesto. Total.

– Riesgo dispuesto. Total. Del que: Importes vencidos.

– Riesgo dispuesto. Total. Del que: Intereses de demora y gastos exigibles.

– Riesgo disponible.

Parte 3. Datos de los riesgos indirectos

– Riesgo dispuesto. Total.

– Riesgo dispuesto. Total. Del que: Importes vencidos.

– Riesgo dispuesto. Total. Del que: Intereses de demora y gastos exigibles.

– Riesgo disponible.

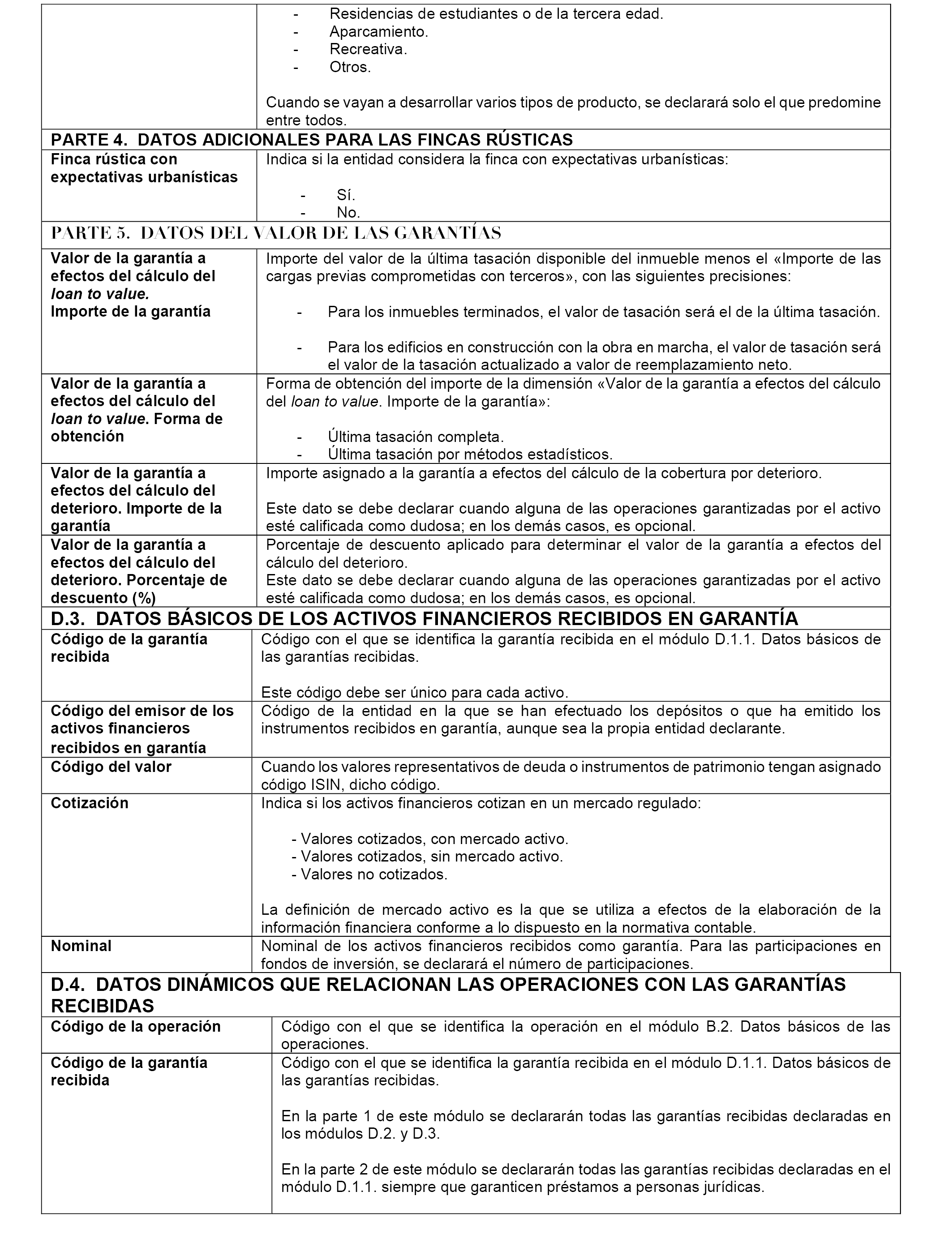

1. Tipo medio de los préstamos hipotecarios a más de tres años, para adquisición de vivienda libre, concedidos por las entidades de crédito en España. Se define como la media simple de los tipos de interés medios ponderados por los principales de las operaciones de préstamo con garantía hipotecaria de plazo igual o superior a tres años, para adquisición de vivienda libre, que hayan sido iniciadas o renovadas por los bancos y las cajas de ahorros en el mes al que se refiere el índice.

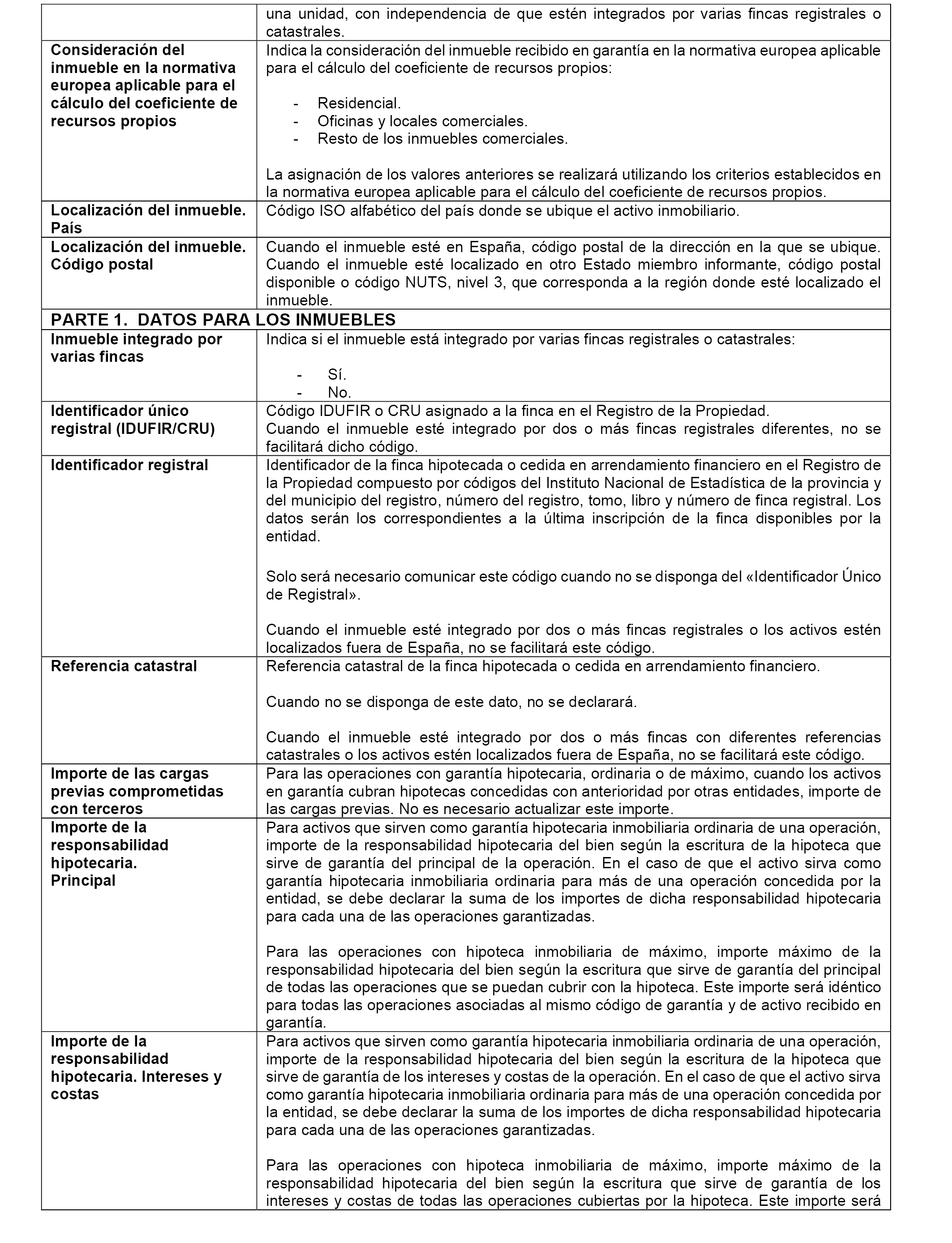

Dichos tipos de interés medios ponderados serán los tipos anuales equivalentes declarados al Banco de España para esos plazos por el colectivo de bancos y cajas de ahorros, de acuerdo con el apartado 4 de la norma decimosexta. La fórmula de cálculo de dicho tipo será:

Siendo:

Ic = la media de los tipos de interés medios ponderados del conjunto de entidades.

ib, ica = los tipos de interés medios ponderados de los préstamos de cada banco y caja de ahorros, respectivamente.

nb, nca = el número de bancos y de cajas de ahorros declarantes.

2. Tipo medio de los préstamos a la vivienda entre uno y cinco años concedidos por las entidades de crédito en la zona euro. Se define como la media aritmética ponderada por el volumen de operaciones de los tipos de interés aplicados a las nuevas operaciones de préstamo o crédito a la vivienda en las que se prevea un período de fijación del tipo de interés inicial de entre uno y cinco años, realizadas en euros con los hogares residentes en la zona del euro durante el mes de referencia, que será el segundo mes anterior a aquel en el que tenga lugar la publicación de dicho valor.

Esta media será la calculada por el Banco Central Europeo conforme a lo establecido en el Reglamento (UE) n.º 1072/2013 del Banco Central Europeo, de 24 de septiembre de 2013, sobre las estadísticas de los tipos de interés que aplican las instituciones financieras monetarias, publicada por el Banco Central Europeo en su página web o, en ausencia de dicha publicación, en cualquier medio electrónico o físico por el que difunda dicha información.

El índice publicado en la Resolución del Banco de España no se corregirá incluso en caso de que el Banco Central Europeo modificara posteriormente el tipo que hubiese publicado inicialmente.

3. Tipo de rendimiento interno en el mercado secundario de la deuda pública de plazo entre dos y seis años. Se define como la media ponderada por volúmenes nominales de negociación de los rendimientos internos de los valores emitidos por el Estado con vencimiento residual entre dos y seis años, negociados en operaciones simples al contado en los seis meses inmediatamente anteriores. Esta media será la calculada mensualmente por Sociedad de Bolsas, S.A., perteneciente al grupo Bolsas y Mercados Españoles (BME).