La Ley 40/1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias («Boletín Oficial del Estado» del 10), ha introducido importantes modificaciones en la gestión de este Impuesto, especialmente en lo que se refiere a la obligación de declarar, cuyos límites cuantitativos se han elevado significativamente respecto de los establecidos en la anterior normativa, con objeto de excluir de esta obligación a un elevado número de contribuyentes perceptores fundamentalmente de rendimientos del trabajo.

No obstante, la exclusión de la obligación de declarar de estos contribuyentes no significa que aquellos que tengan capacidad económica suficiente no deban contribuir por el Impuesto sobre la Renta de las Personas Físicas, sino que su contribución se realiza por vía de las retenciones e ingresos a cuenta, sin perjuicio de que, si al finalizar el período impositivo el importe de dichos pagos a cuenta resulta superior a la cuota líquida total minorada en el importe de la deducción por doble imposición de dividendos, estos contribuyentes puedan dirigir una comunicación a la Administración Tributaria solicitando la devolución de la cantidad que resulte procedente, en los términos del artículo 81 de la Ley del Impuesto.

Este nuevo procedimiento de gestión del Impuesto ha exigido una profunda transformación del sistema de retenciones e ingresos a cuenta, cuya configuración reglamentaria se ha desarrollado, en primer lugar, por el Real Decreto 2717/1998, de 18 de diciembre, por el que se regulan los pagos a cuenta en el Impuesto sobre la Renta de las Personas Físicas y en el Impuesto sobre la Renta de no Residentes y se modifica el Reglamento del Impuesto sobre Sociedades en materia de Retenciones e Ingresos a Cuenta («Boletín Oficial del Estado» del 19), en vigor hasta el día 9 de febrero de 1999 en el ámbito del Impuesto sobre la Renta de las Personas Físicas, y posteriormente, por el Real Decreto 214/1999, de 5 de febrero («Boletín Oficial del Estado» del 9), en vigor desde el día 10 de febrero, en cuyo artículo único se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas y cuya disposición derogatoria única dejó sin efecto el título I y las disposiciones transitorias segunda, tercera y cuarta del precitado Real Decreto 2717/1998.

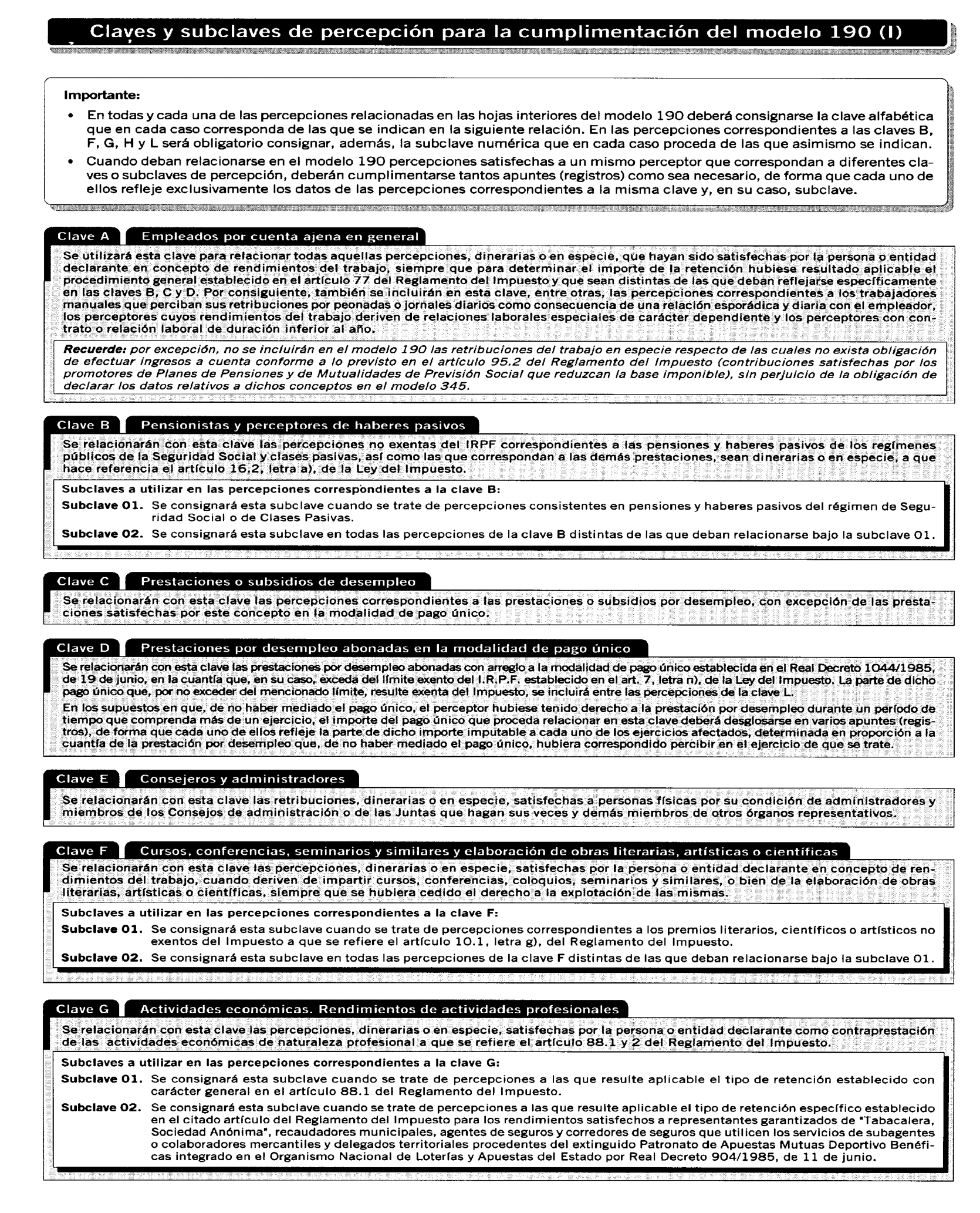

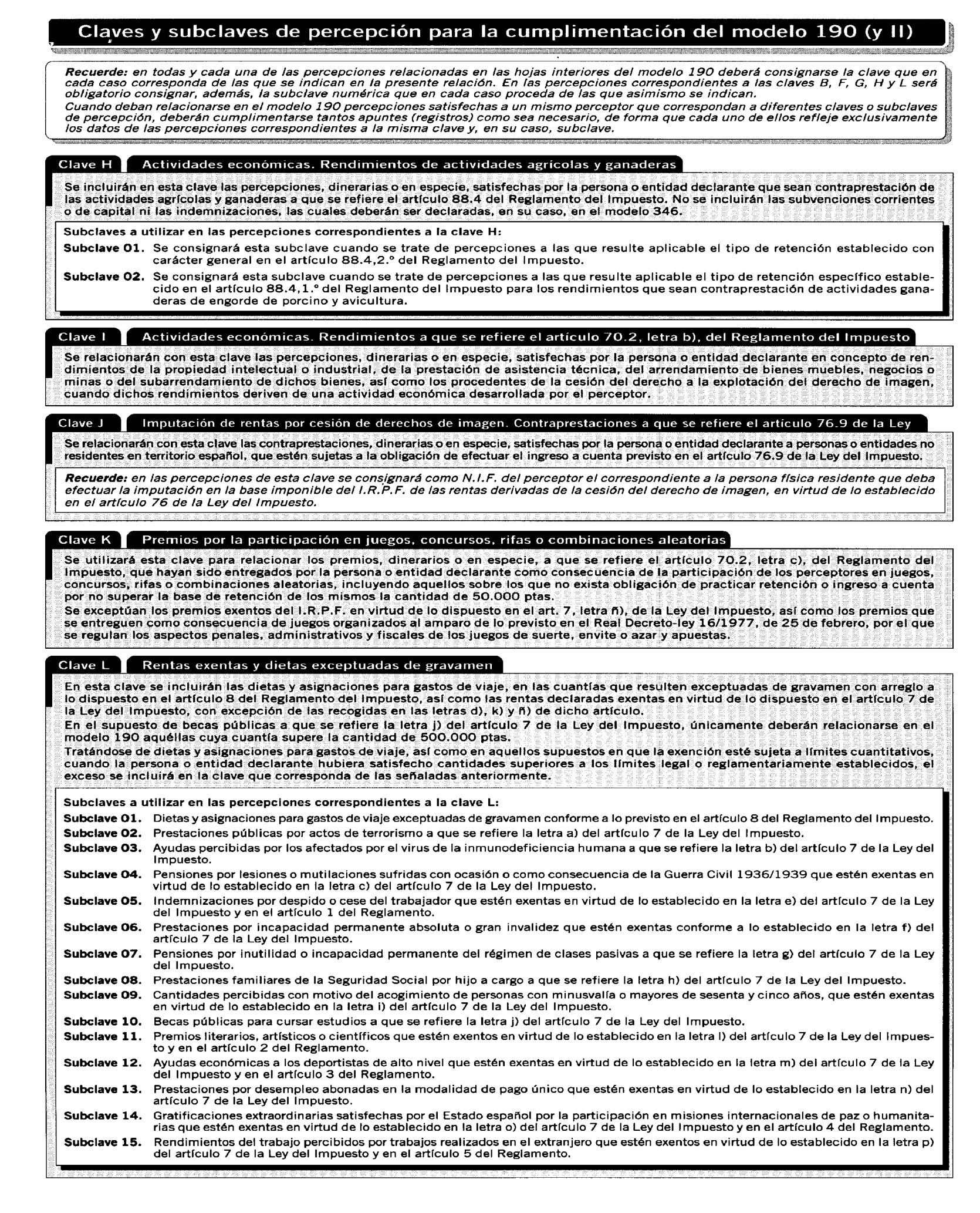

Conforme al artículo 70 del citado Reglamento, están sujetas a retención o ingreso a cuenta del Impuesto sobre la Renta de las Personas Físicas, entre otras, las siguientes rentas: Los rendimientos del trabajo, los rendimientos de determinadas actividades económicas y los premios que se entreguen como consecuencia de la participación en juegos, concursos, rifas o combinaciones aleatorias.

Adicionalmente, en el artículo 76.9 de la Ley del Impuesto se establece que, en los supuestos en los que proceda la imputación de rentas por la cesión de derechos de imagen, deberá efectuarse por la persona o entidad a que se refiere la letra c) del apartado 1 del citado artículo un ingreso a cuenta de las contraprestaciones satisfechas en metálico o en especie a personas o entidades no residentes por los actos allí señalados. Por lo que se refiere a las retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre los rendimientos del trabajo, éstos se cuantifican, conforme a los artículos 75 a 82 del precitado Reglamento, a través de un esquema similar al que sigue la Ley para determinar la base liquidable y la cuota del Impuesto. Es decir, minorando, en términos generales, el volumen total de las retribuciones derivadas del trabajo en los siguientes importes establecidos expresamente en la Ley: Gastos deducibles a que se refieren las letras a), b) y c) del artículo 17.3; reducciones que procedan de las previstas en los artículos 17.2 y 18, y mínimo personal y familiar por descendientes contemplados en el artículo 40 de la citada Ley.

Sin embargo, junto a este procedimiento general, la normativa reglamentaria prevé que, en determinados supuestos, los rendimientos del trabajo se sometan a tipos fijos de retención o ingreso a cuenta sin tomar en consideración los datos y circunstancias anteriormente comentados.

Por su parte, en las rentas derivadas del ejercicio de actividades económicas sujetas a retención o ingreso a cuenta y de premios que se entreguen como consecuencia de la participación en juegos, rifas o combinaciones aleatorias sujetos, asimismo, a retención o ingreso a cuenta se aplican, de acuerdo con lo dispuesto en los artículos 88 y 92, respectivamente, del Reglamento del Impuesto, porcentajes fijos de retención o ingreso a cuenta sin tener en consideración las circunstancias personales o familiares del perceptor de las mismas. De forma análoga, en el artículo 100 del citado texto se especifica un porcentaje fijo para calcular el ingreso a cuenta que debe practicarse en el supuesto contemplado por el número 9 del artículo 76 de la Ley del Impuesto.

En este nuevo procedimiento de gestión del Impuesto en el que se incardina como pieza esencial del mismo el sistema de retenciones e ingresos a cuenta, la obligación de suministro de información a cargo del retenedor u obligado a ingresar a cuenta ha adquirido una especial relevancia, ya que deben incorporarse dentro de su contenido, además de los datos relativos a las rentas satisfechas, incluidas las exentas, todos los que se hayan tenido en cuenta por el pagador para determinar el tipo de retención o ingreso a cuenta.

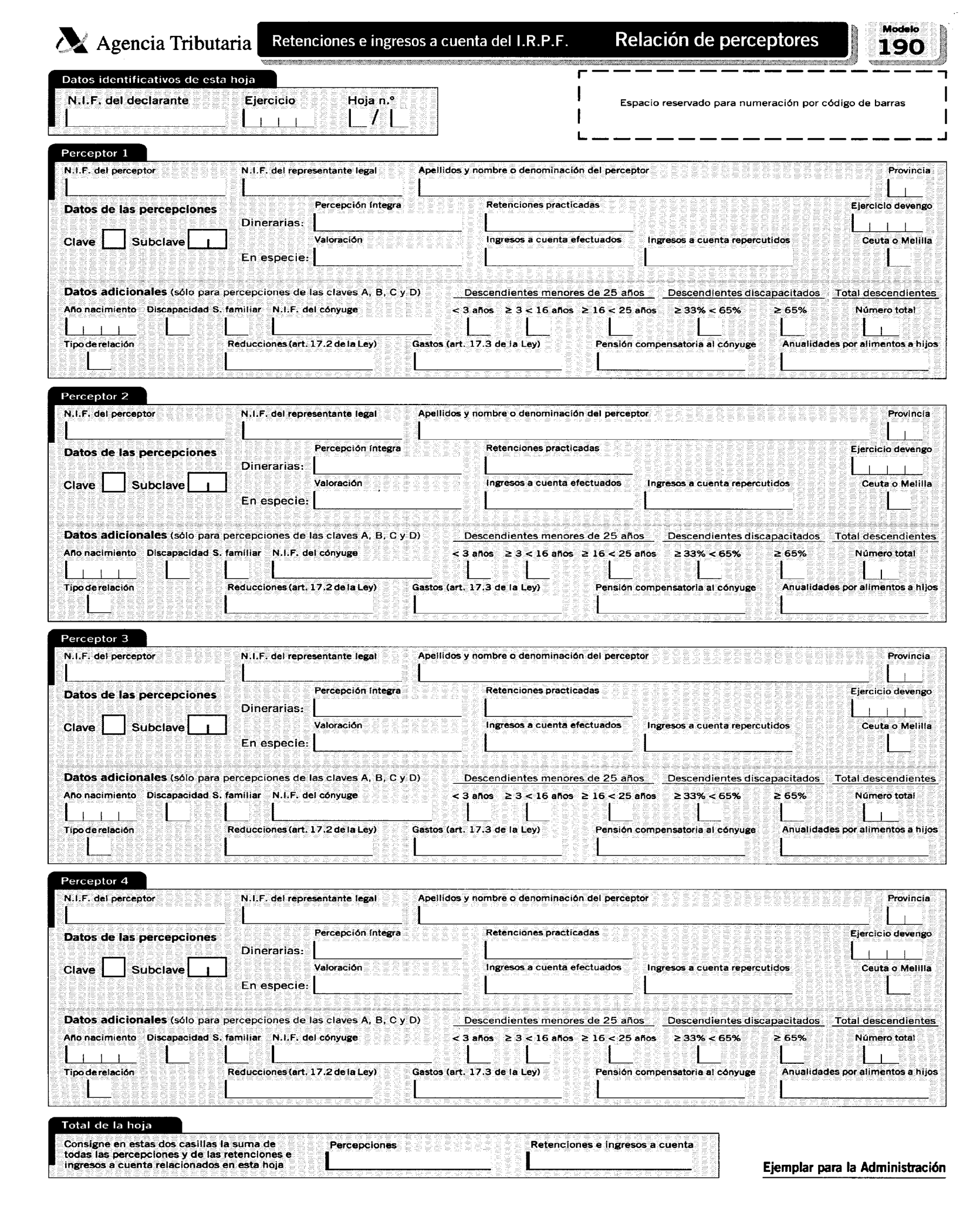

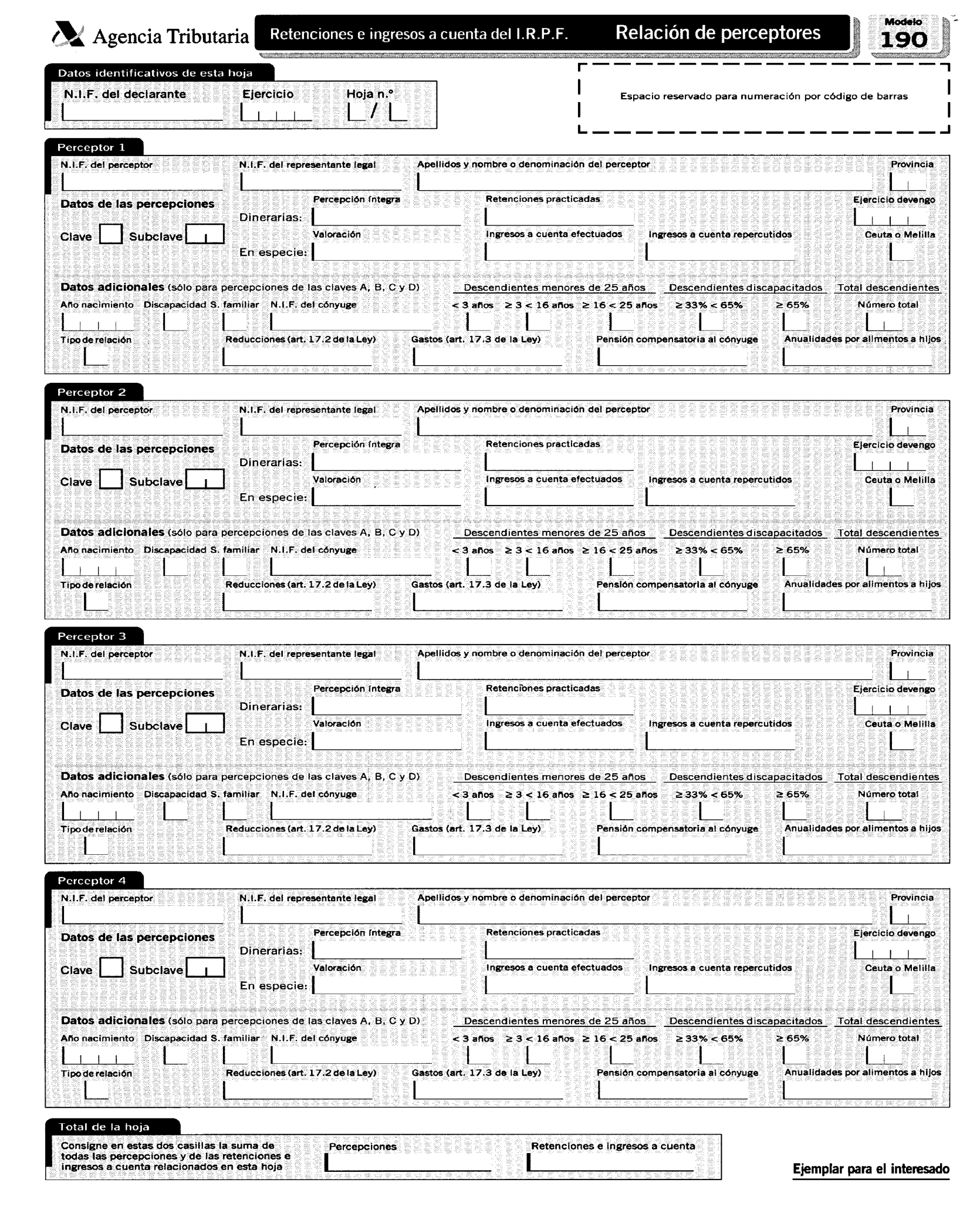

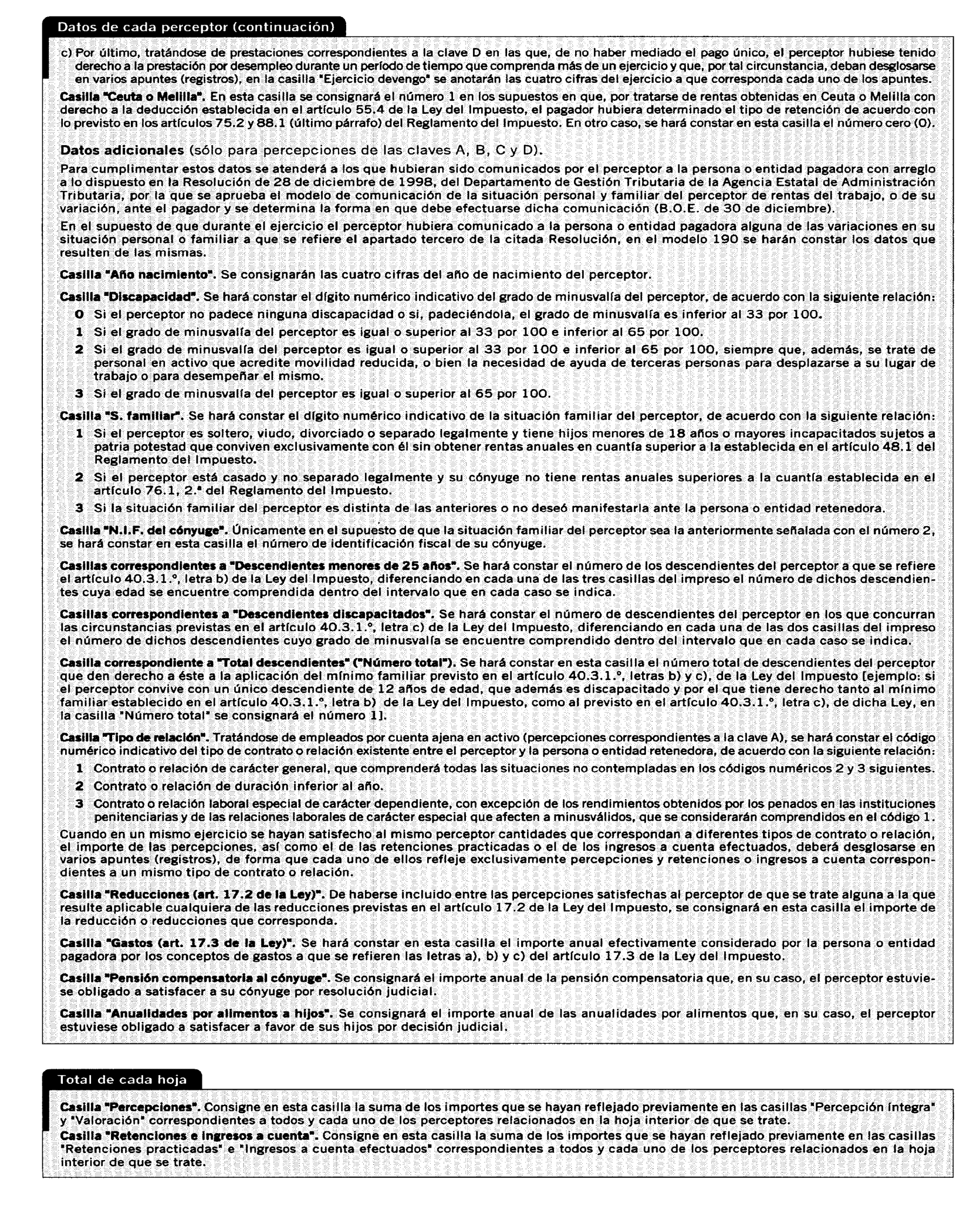

En este sentido, el artículo 101 del Reglamento del Impuesto establece en su apartado 2 que todo retenedor u obligado a ingresar a cuenta deberá presentar un resumen anual de las retenciones e ingresos a cuenta efectuados en el que, además de sus datos de identificación, podrá exigirse que conste una relación nominativa de los perceptores en la que figuren para cada uno de ellos los datos que hayan sido tenidos en cuenta para determinar el tipo de retención o ingreso a cuenta a que se refieren las letras a) a i) del precitado artículo 101.2. En las citadas letras se recogen los siguientes datos: Nombre, apellidos y número de identificación fiscal de los perceptores; renta obtenida, con indicación de la identificación, descripción y naturaleza de los conceptos, así como del ejercicio en que dicha renta se hubiera devengado, incluyendo las rentas no sometidas a retención o ingreso a cuenta por razón de su cuantía, así como las dietas exceptuadas de gravamen y las exentas; reducciones aplicadas con arreglo a lo dispuesto en el artículo 17.2 de la Ley del Impuesto; gastos deducibles a que se refieren las letras a), b) y c) del artículo 17.3 de la citada Ley; circunstancias personales y familiares del perceptor que hayan sido tenidas en cuenta por el pagador para la aplicación del porcentaje de retención correspondiente; importe de las pensiones compensatorias entre cónyuges y anualidades por alimentos satisfechas que, asimismo, se hayan tenido en cuenta para la práctica de las retenciones; importe de la retención practicada o ingreso a cuenta efectuado y cantidades reintegradas al pagador procedentes de rentas devengadas en ejercicios anteriores.

Por su parte, el apartado 5 del precitado artículo 101 establece que dicha declaración se realizará en el modelo que para cada clase de rentas establezca el Ministro de Economía y Hacienda, quien, asimismo, podrá determinar los datos que deben incluirse en dichas declaraciones de los contemplados en la norma reglamentaria, así como la forma y lugar de presentación de las mismas.

Resulta, pues, necesario proceder a la aprobación del modelo adaptado a la nueva normativa al que debe ajustarse la declaración resumen anual de retenciones e ingresos a cuenta a que se refiere el citado precepto. En este sentido, la experiencia gestora aconseja mantener un modelo único para la declaración resumen anual de las retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas practicados sobre los rendimientos del trabajo, de determinadas actividades económicas sujetas a retención e ingreso a cuenta y sobre premios que se entreguen como consecuencia de la participación en juegos, concursos, rifas o combinaciones aleatorias sujetos, asimismo, a retención o ingreso a cuenta. Asimismo, debe incluirse en este modelo el resumen anual de los ingresos a cuenta a que se refiere el artículo 76.9 de la Ley del Impuesto efectuados durante el ejercicio.

Con objeto de que por la Administración Tributaria pueda procederse a la adecuada gestión del nuevo Impuesto, especialmente en lo que se refiere a la realización de la devolución que proceda a los contribuyentes no obligados a declarar, se incorpora en las hojas interiores la información relativa a las rentas exentas del Impuesto que se hayan satisfecho en el ejercicio. Por idénticas razones, se considera conveniente que, en relación con las rentas exentas a que se refiere la letra j) del artículo 7 de la Ley del Impuesto, no se incluyan aquéllas cuya cuantía no supere la cantidad de 500.000 pesetas.

Asimismo, se aprueban las condiciones y los diseños físicos y lógicos para la sustitución de las hojas interiores de relación de perceptores por soportes directamente legibles por ordenador.

Finalmente, con el propósito de facilitar a los obligados tributarios la presentación del resumen anual de retenciones e ingresos a cuenta que se aprueba en la presente Orden, se suprime la obligación de incorporar en el sobre anual los ejemplares para dicho sobre de las declaraciones-documento de ingreso de retenciones e ingresos a cuenta, modelo 110, correspondientes al ejercicio a que se refiere dicho resumen anual.

En consecuencia, y haciendo uso de las autorizaciones que tengo conferidas, dispongo:

Uno. Se aprueba el modelo 190, «Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta sobre rendimientos del trabajo, de determinadas actividades económicas, premios y determinadas imputaciones de renta. Resumen anual», que deben utilizar las personas físicas, jurídicas y demás entidades, incluidas las Administraciones Públicas, que, estando obligadas a retener o a ingresar a cuenta del Impuesto sobre la Renta de las Personas Físicas, conforme a lo establecido en el artículo 71 del Reglamento del Impuesto, aprobado por el artículo único del Real Decreto 214/1999, de 5 de febrero, satisfagan alguna de las siguientes rentas, incluidas las exentas del impuesto:

a) Rendimientos del trabajo, incluidas las dietas y asignaciones para gastos de manutención y estancia exceptuadas de gravamen.

b) Rendimientos de actividades económicas: Exclusivamente los que sean contraprestación de actividades profesionales, agrícolas o ganaderas en los términos del artículo 88 del Reglamento del Impuesto y los rendimientos a que se refiere el artículo 70.2.b) del citado Reglamento, cuando provengan de actividades económicas.

c) Premios que se entreguen como consecuencia de la participación en juegos, concursos o combinaciones aleatorias, a que se refiere el artículo 70.2, letra c), del Reglamento del Impuesto, con independencia de la calificación fiscal de los mismos.

d) Contraprestaciones satisfechas a personas o entidades no residentes en los supuestos a que se refiere el artículo 76.9 de la Ley 40/1998, de 9 de diciembre.

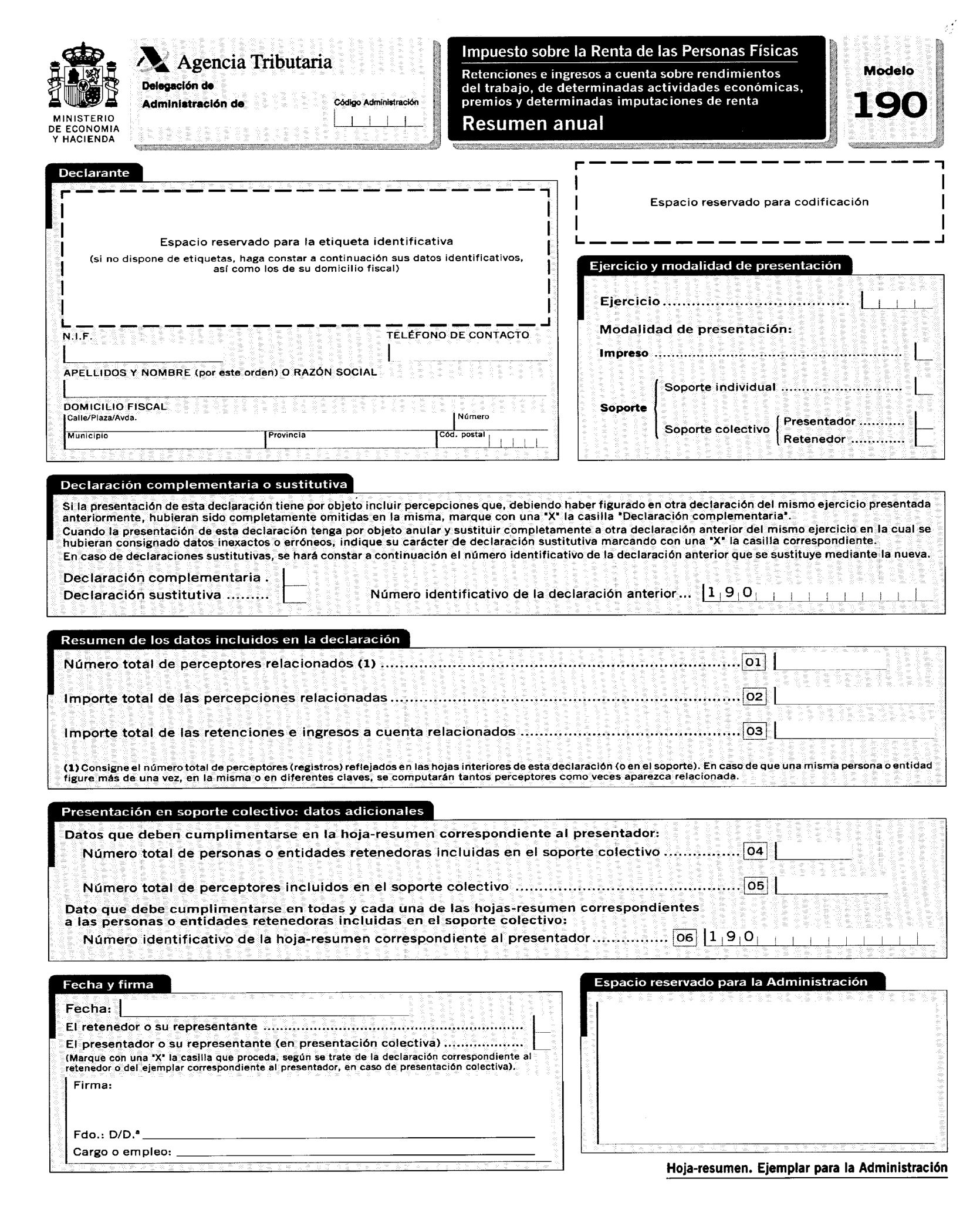

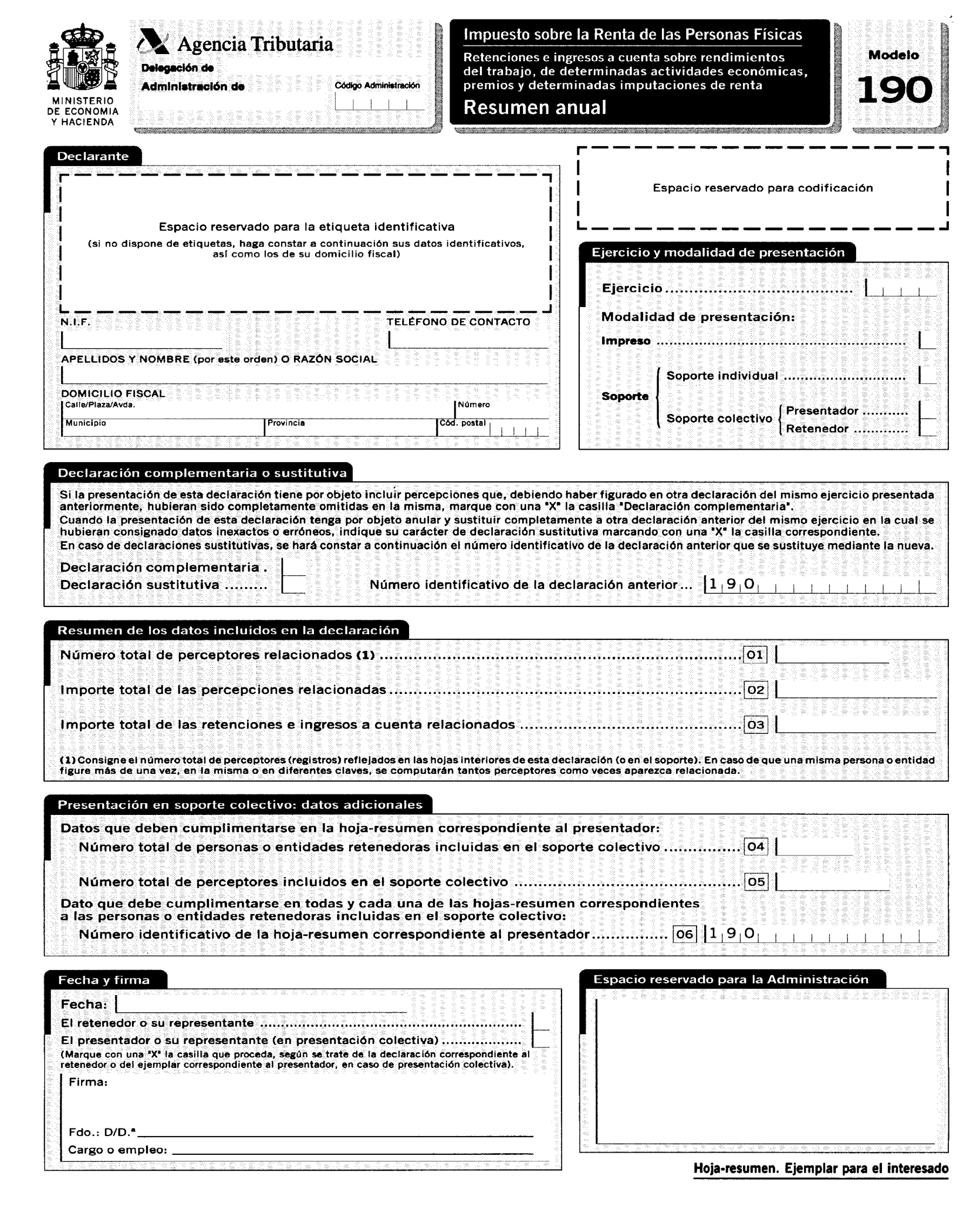

Dos. El modelo 190, que figura en el anexo I de la presente Orden, se compone de los siguientes documentos:

a) Hoja-resumen, que comprende dos ejemplares, uno para la Administración y otro para el interesado.

b) Hoja interior de relación nominativa de perceptores, que consta, asimismo, de dos ejemplares, uno para la Administración y otro para el interesado.

c) Sobre anual.

d) Sobre anual «Programa de ayuda», para las declaraciones generadas mediante el módulo de impresión elaborado por la Agencia Estatal de Administración Tributaria.

Serán igualmente válidas las declaraciones que, ajustándose a los contenidos del modelo aprobado en la presente Orden, se realicen con el módulo de impresión en papel blanco que, en su caso y a estos efectos, elabore la Agencia Estatal de Administración Tributaria.

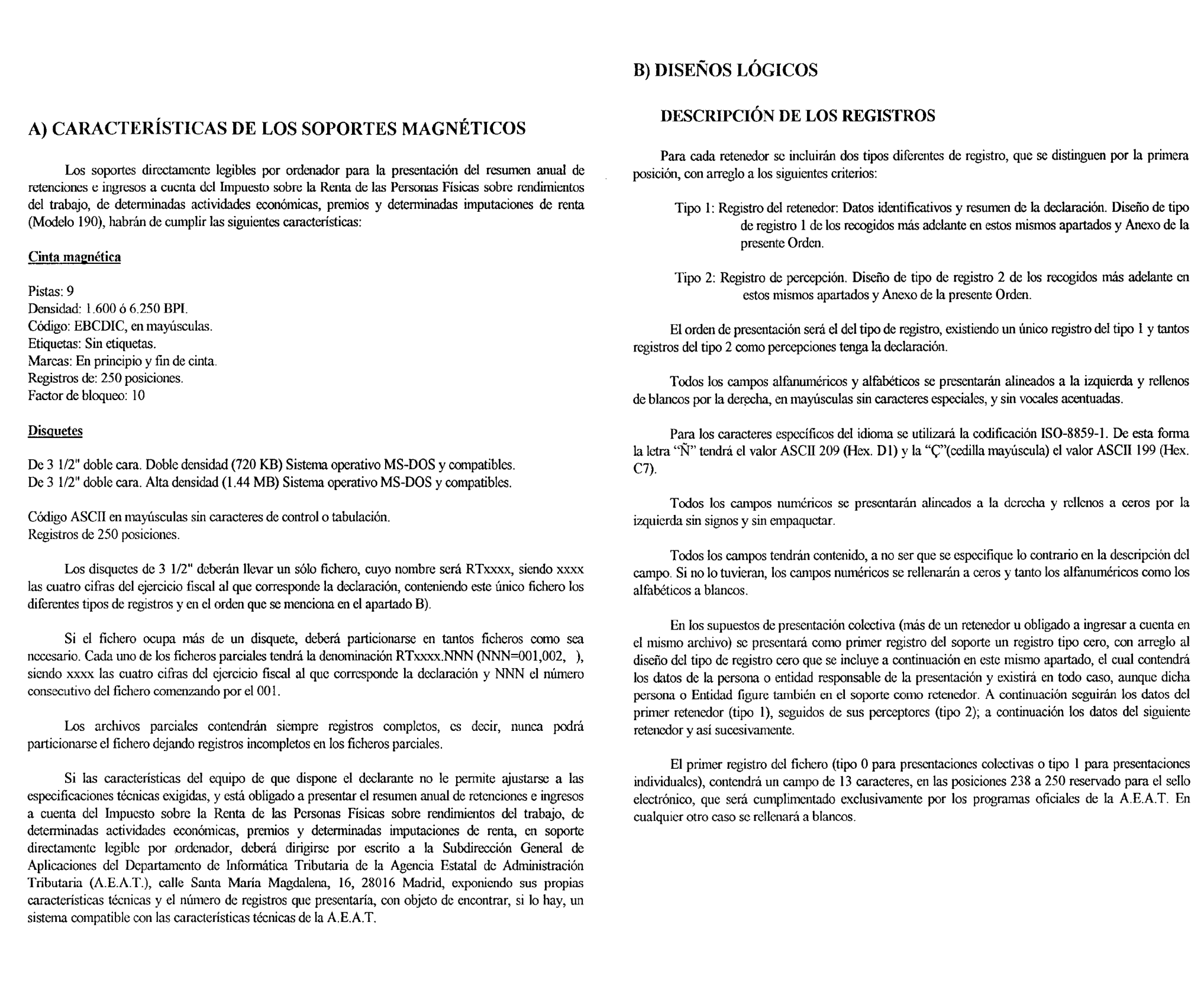

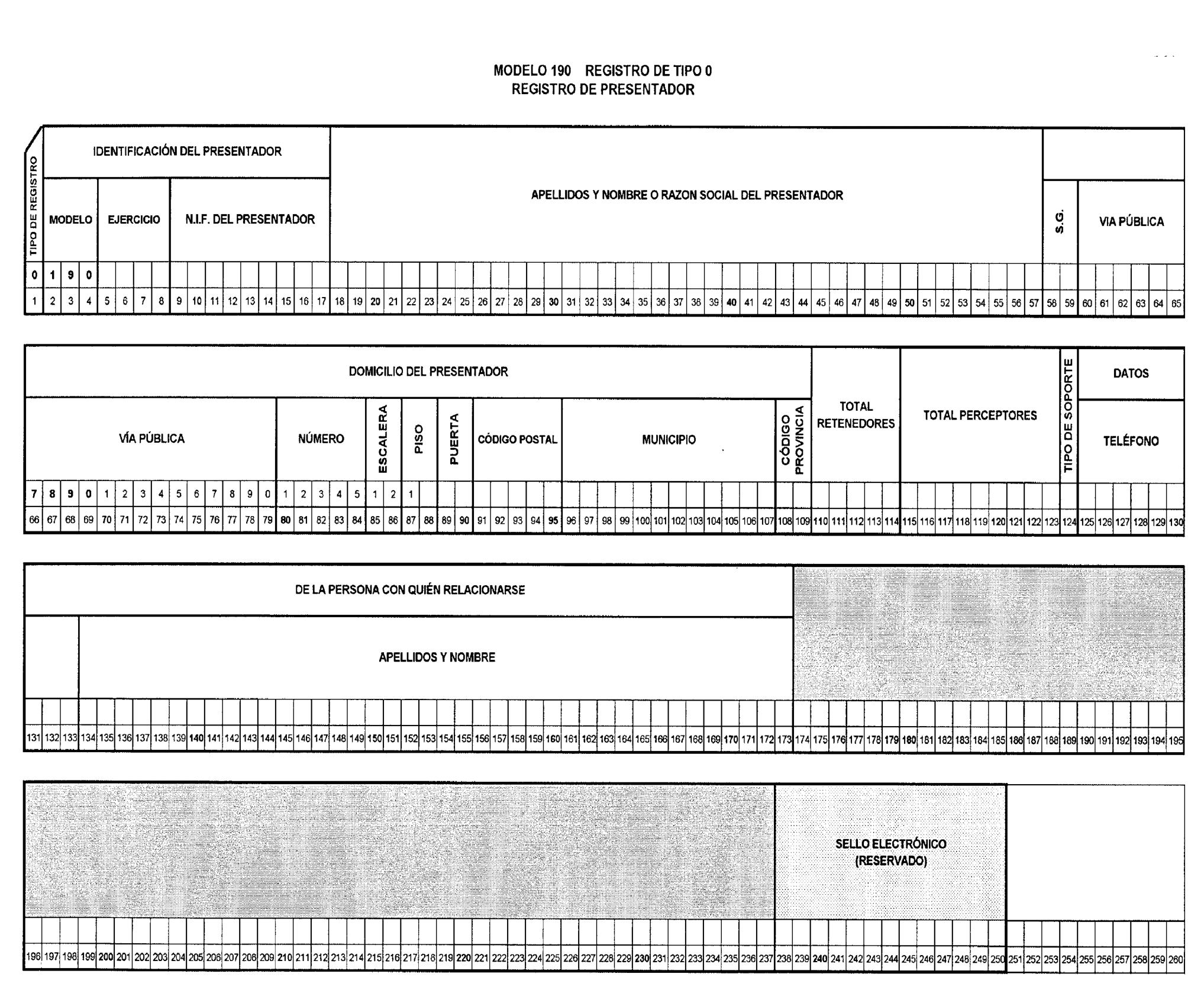

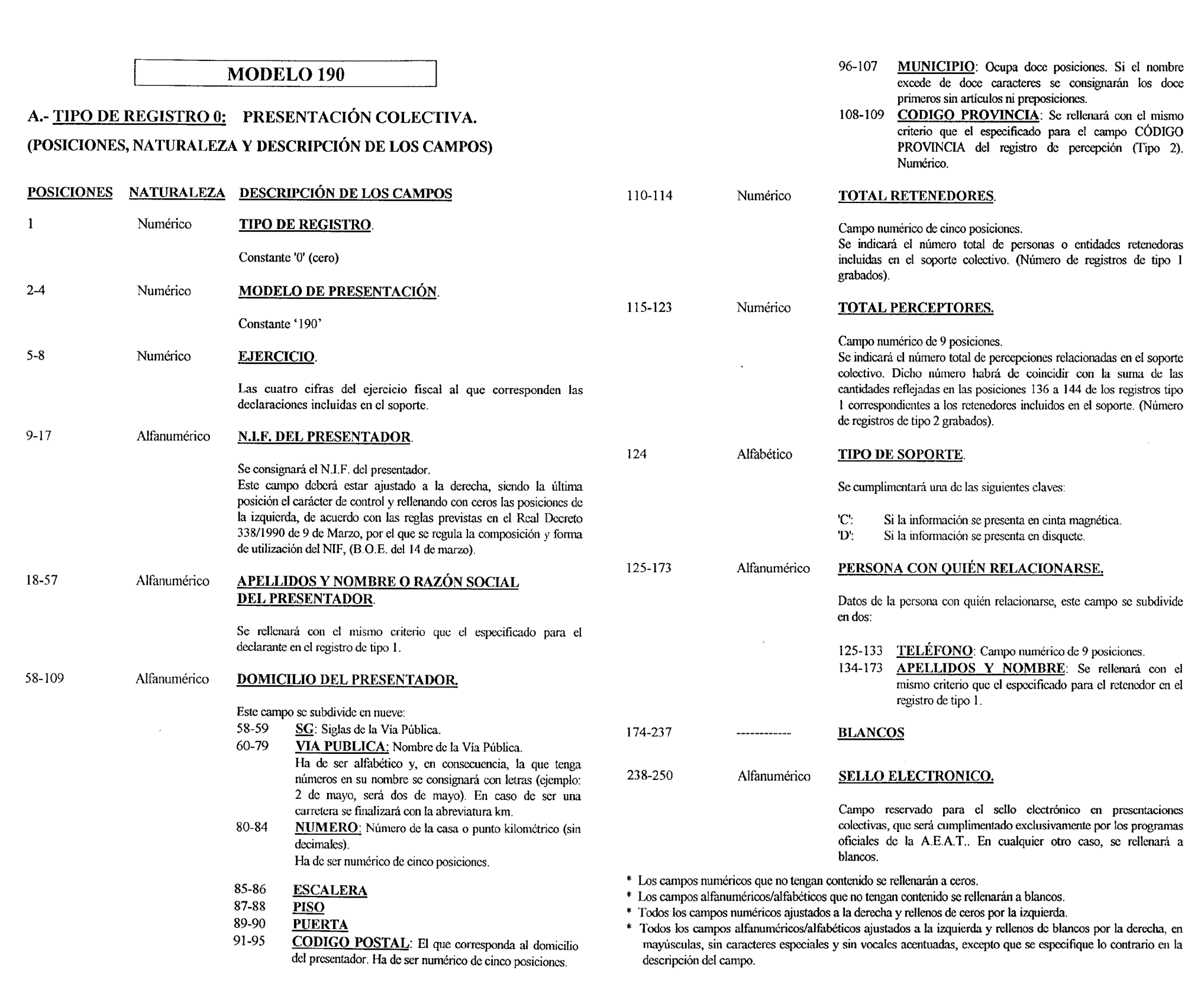

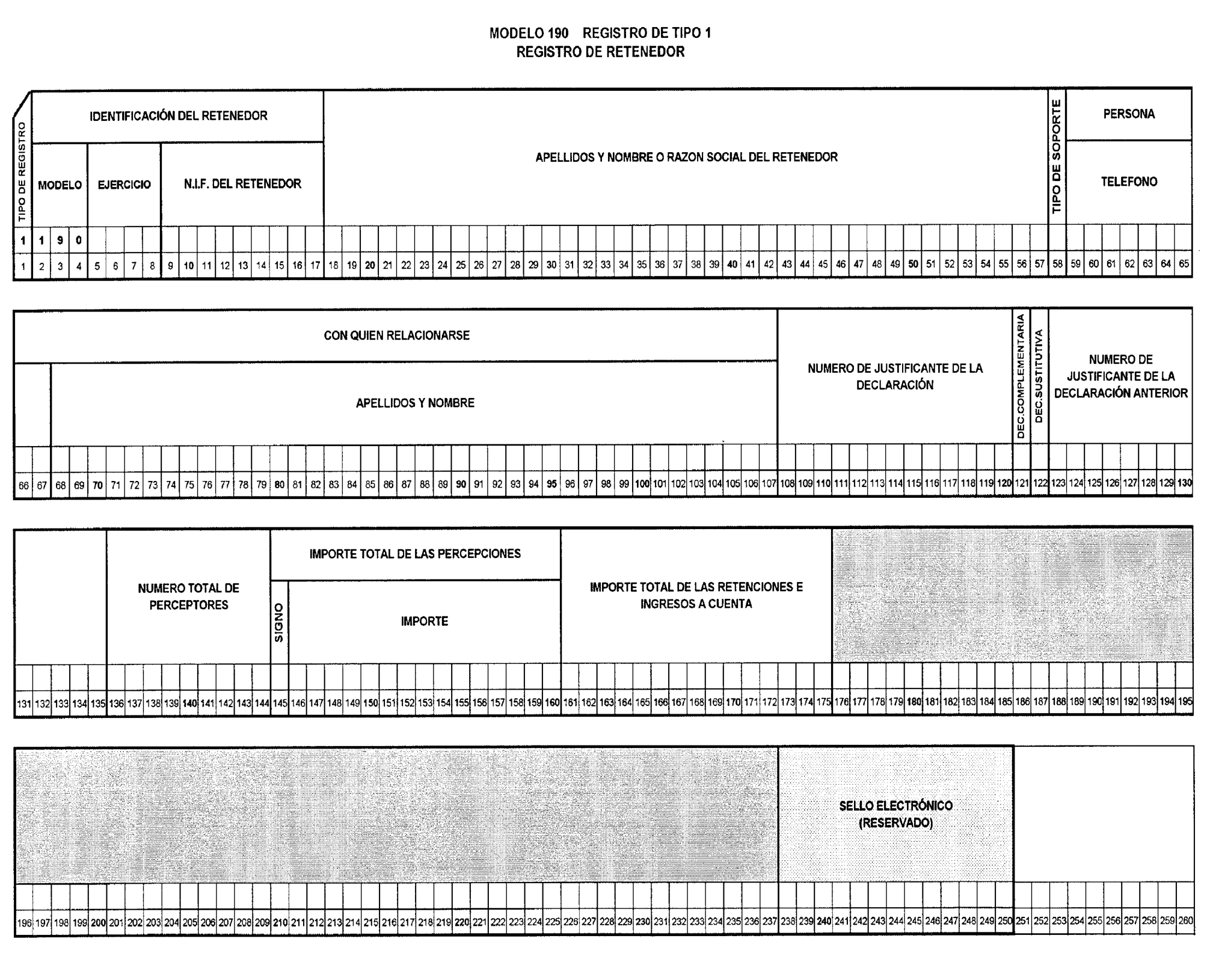

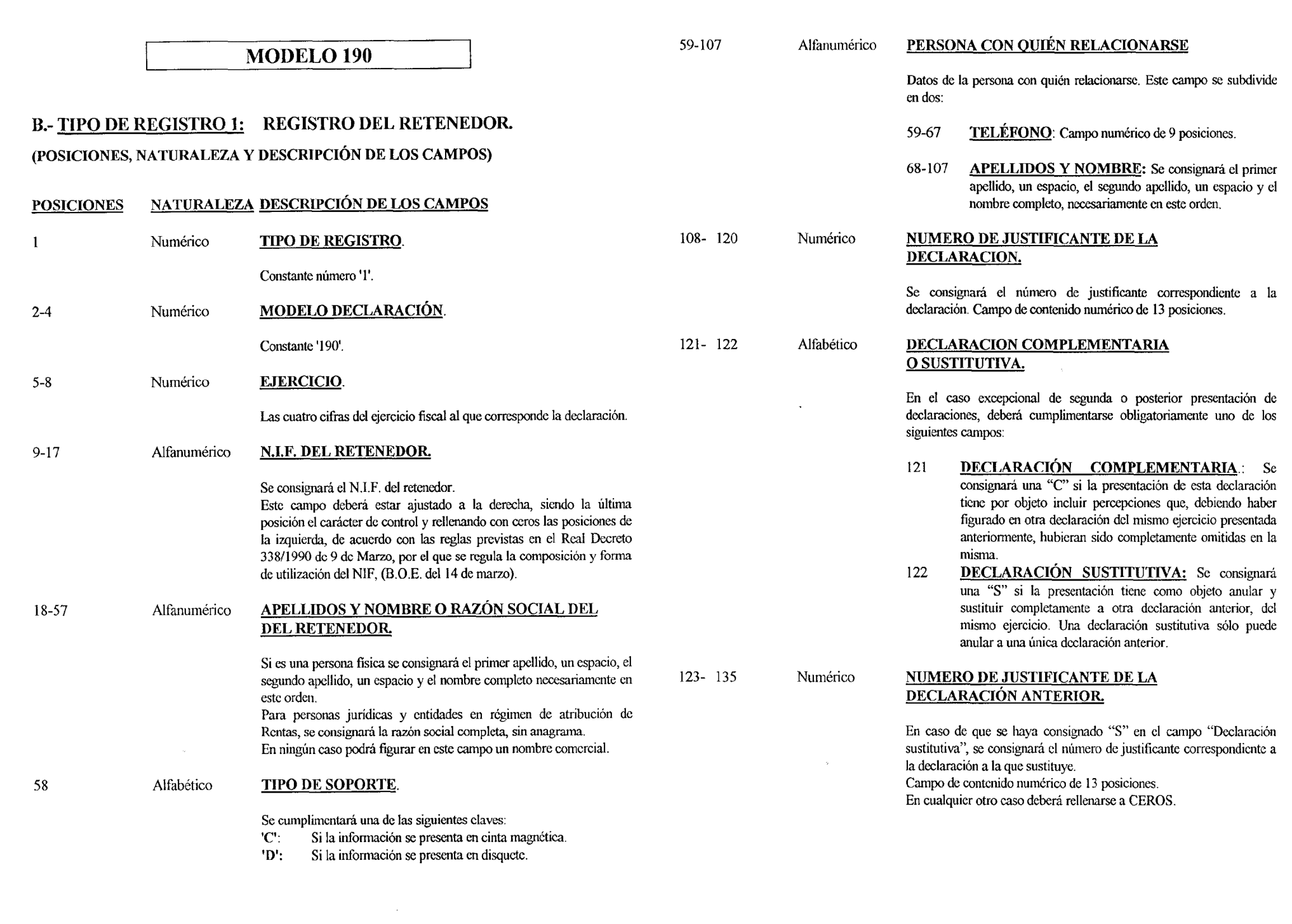

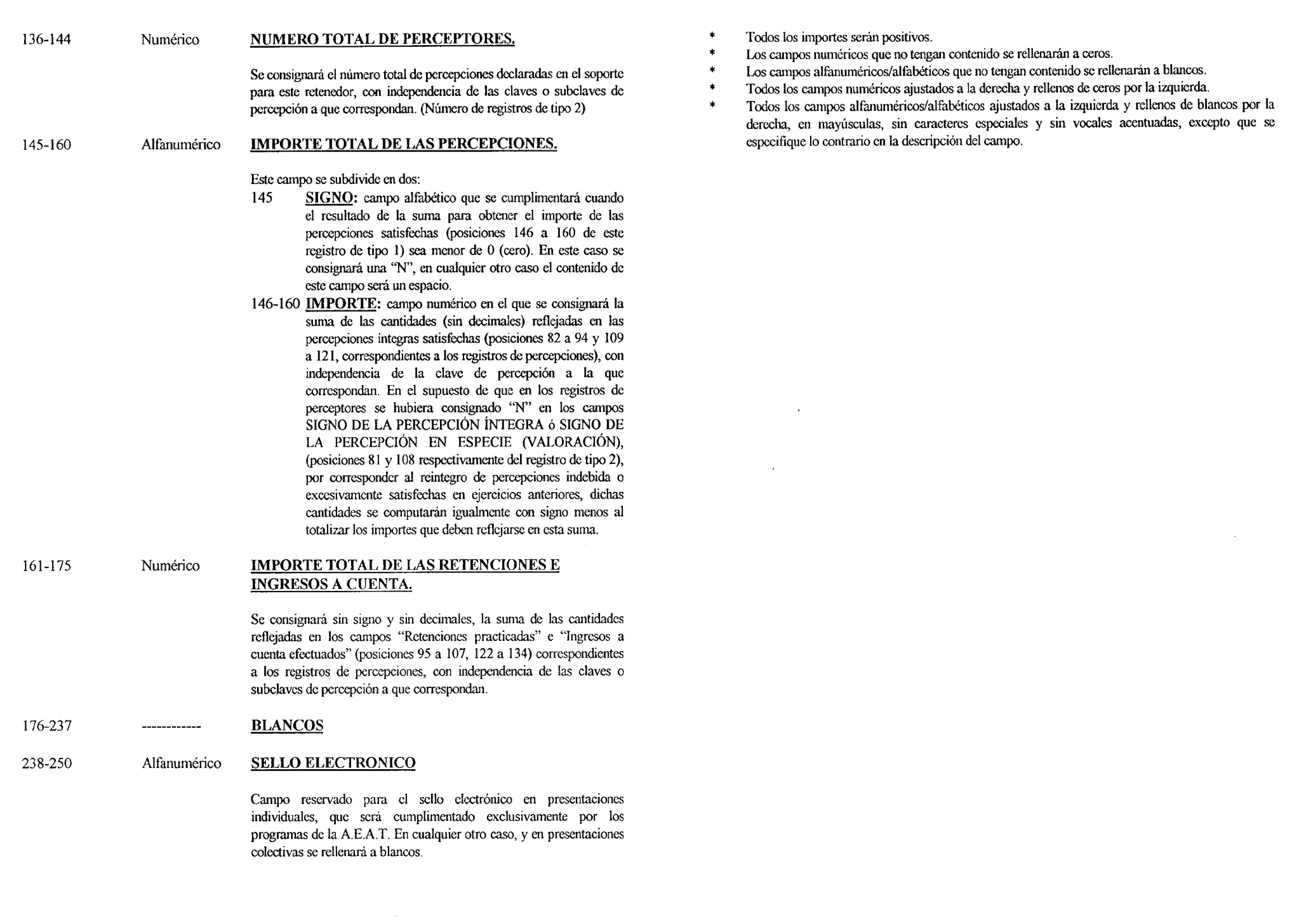

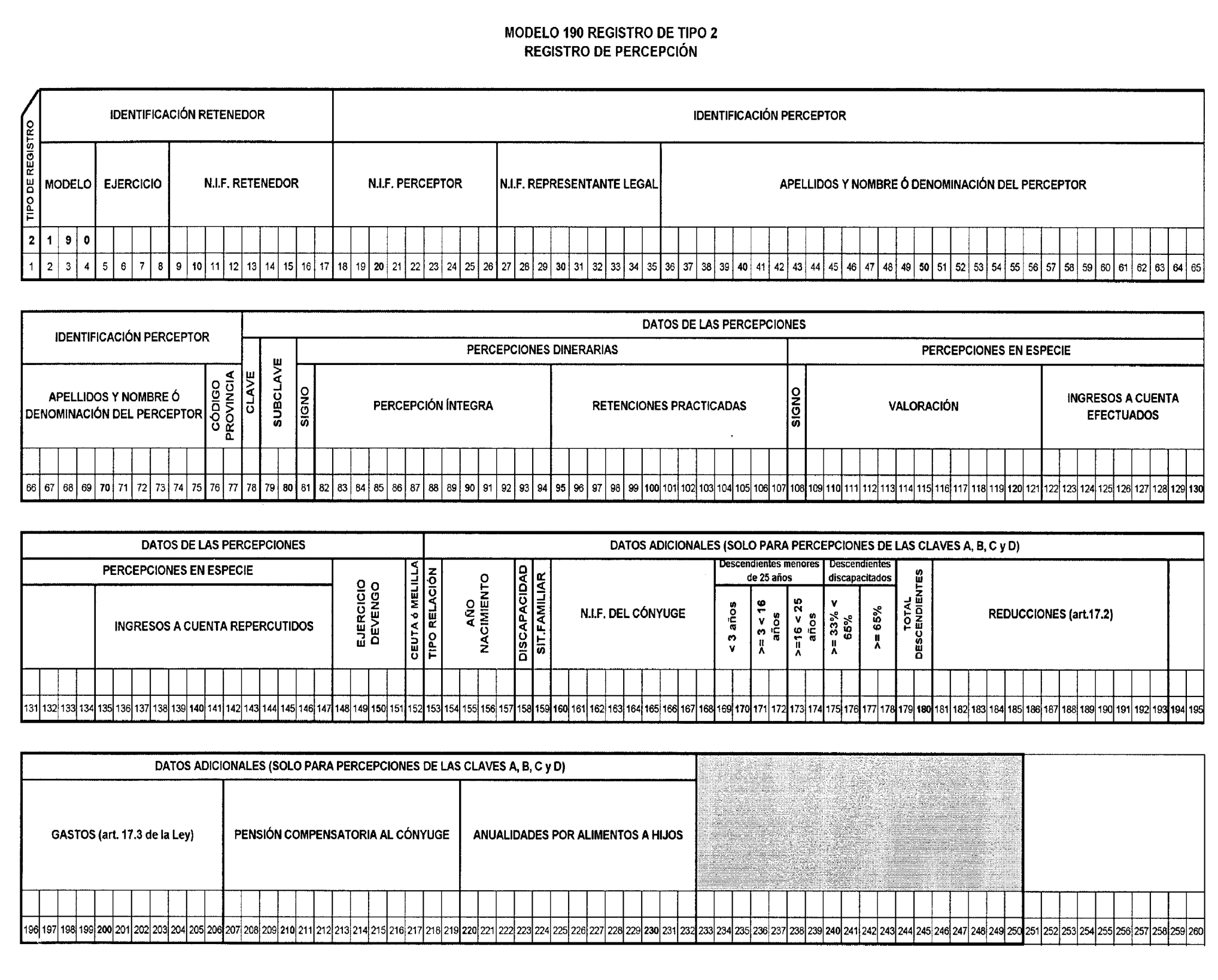

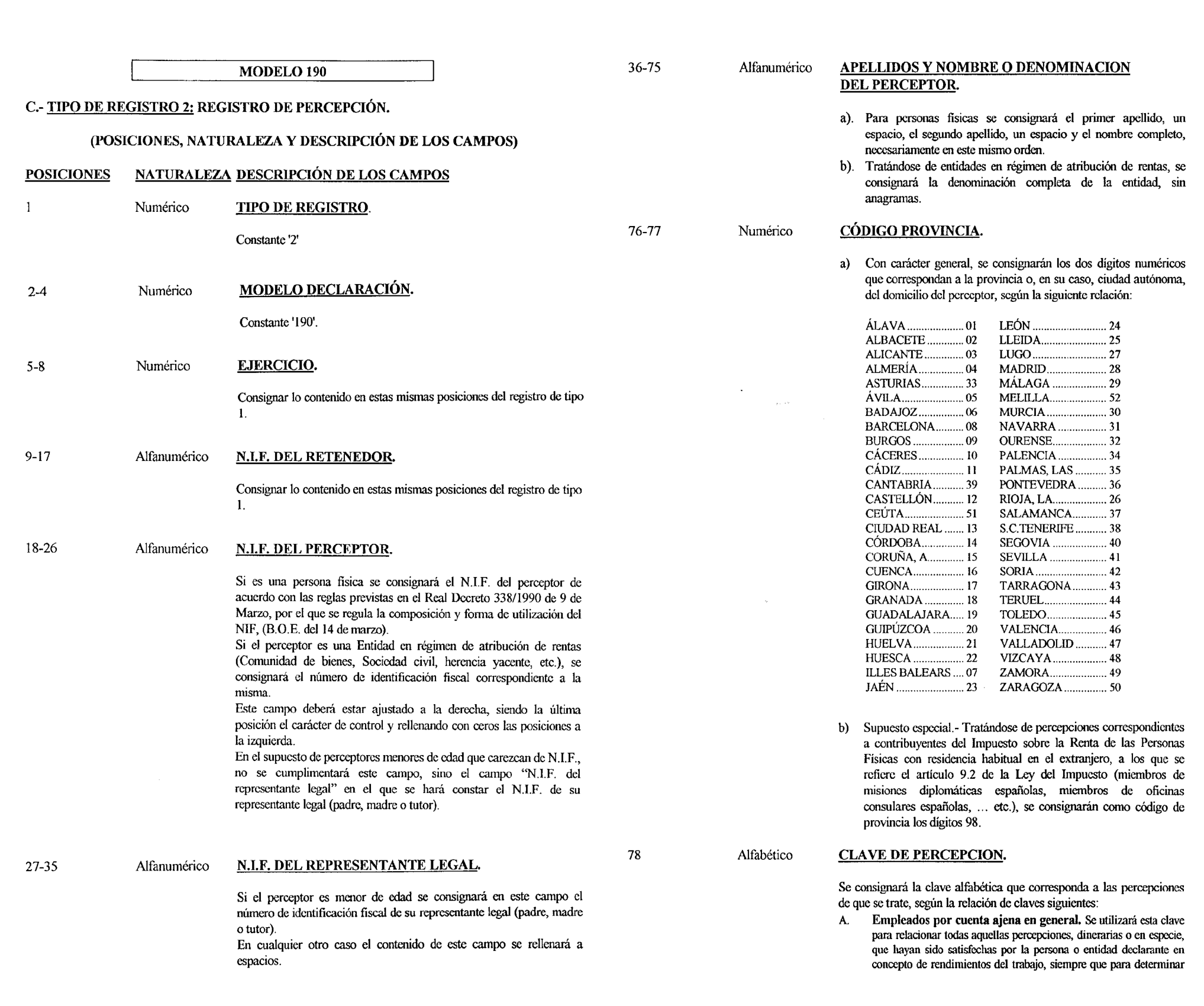

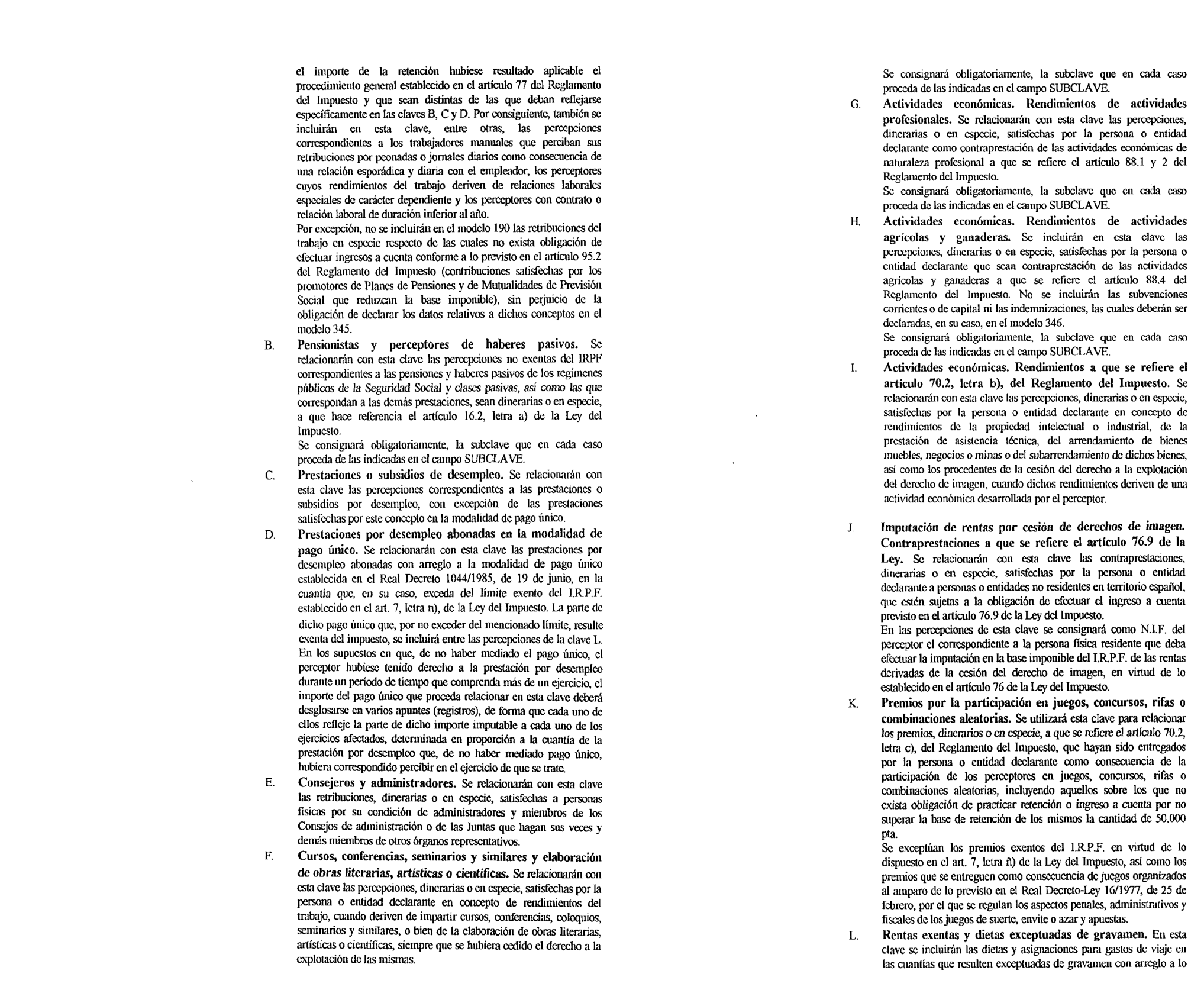

Uno. Se aprueban los diseños físicos y lógicos, que figuran en el anexo II de esta Orden, a los que deberán ajustarse los soportes directamente legibles por ordenador para su presentación en sustitución de las hojas interiores de relación nominativa de perceptores correspondientes al modelo 190.

A tal efecto, la información contenida en el soporte directamente legible por ordenador deberá haber sido validada con carácter previo a su presentación. Dicha validación se realizará utilizando el programa de validación elaborado por la Agencia Estatal de Administración Tributaria, salvo que, por razones técnicas objetivas, no resulte posible, en cuyo caso la validación deberá realizarse en cualquier Delegación de la mencionada Agencia o también, tratándose de disquetes, en cualquiera de las Administraciones dependientes de la misma. En el supuesto de obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas o a alguna de las Unidades Regionales de Gestión de Grandes Empresas a quienes, asimismo por razones técnicas objetivas, no resulte posible utilizar el programa de validación elaborado por la Agencia Estatal de Administración Tributaria, la mencionada validación podrá también realizarse en la Unidad, Central o Regional, que corresponda.

No obstante lo anterior, cuando el soporte directamente legible por ordenador haya sido generado mediante el programa de ayuda elaborado por la Agencia Estatal de Administración Tributaria, no será preciso efectuar la referida validación previa.

Dos. Será obligatoria la presentación en soporte directamente legible por ordenador de aquellos resúmenes anuales que contengan más de veinticinco perceptores, así como de los que deban presentar los obligados tributarios adscritos a las Unidades Regionales de Gestión de Grandes Empresas o a la Unidad Central de Gestión de Grandes Empresas, con independencia del número de perceptores incluidos en los mismos.

En los demás casos, la presentación en soporte directamente legible por ordenador será opcional.

Tres. Los resúmenes anuales de retenciones e ingresos a cuenta en soporte directamente legible por ordenador podrán presentarse de forma individual o de forma colectiva, según que el archivo correspondiente contenga los datos de un solo retenedor u obligado a ingresar a cuenta, en el primer caso, o de varios, en el segundo. La presentación colectiva únicamente podrá referirse a retenedores u obligados a ingresar a cuenta que tengan su domicilio fiscal dentro del ámbito territorial de una misma Delegación de la Agencia Estatal de Administración Tributaria.

No obstante lo anterior, en el supuesto de obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o a las Unidades Regionales de Gestión de Grandes Empresas de las Delegaciones Especiales de la Agencia Estatal de Administración Tributaria, el soporte colectivo únicamente podrá contener retenedores adscritos a la misma Unidad Central o Regional.

Cuatro. Sin perjuicio de lo dispuesto en el número anterior, por la Tesorería General de la Seguridad Social podrá presentarse el correspondiente soporte colectivo conteniendo los retenedores integrados en la misma y en las Entidades Gestoras de la Seguridad Social, con independencia del domicilio fiscal de cada uno de dichos retenedores.

Cinco. No será necesario efectuar petición previa alguna para realizar la presentación del resumen anual de retenciones e ingresos a cuenta en soporte directamente legible por ordenador, ya sea de forma individual o colectiva, en los términos establecidos en el presente apartado.

De acuerdo con lo dispuesto en el artículo 101.2 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, la presentación en impreso del resumen anual de retenciones e ingresos a cuenta, modelo 190, se realizará en los veinte primeros días naturales del mes de enero de cada año, en relación con las cantidades retenidas y los ingresos a cuenta que correspondan al año inmediato anterior.

Uno. La presentación en impreso del resumen anual de retenciones e ingresos a cuenta se realizará en la Delegación o Administración de la Agencia Estatal de Administración Tributaria del domicilio fiscal del retenedor.

La presentación se efectuará, bien directamente o por correo certificado, utilizando el sobre anual que corresponda de los que se relacionan en las letras c) y d) del número dos del apartado primero de la presente Orden, en el cual se habrá introducido previamente la siguiente documentación:

a) El «ejemplar para la Administración» de la hoja-resumen del modelo 190, debidamente cumplimentada, en la que deberá constar adherida en el espacio reservado al efecto la etiqueta identificativa suministrada por la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dicha etiqueta, se cumplimentarán la totalidad de los datos de identificación solicitados y se acompañará fotocopia de la tarjeta acreditativa del número de identificación fiscal.

b) Los «ejemplares para la Administración» de las hojas interiores conteniendo la relación nominativa de perceptores.

Dos. No obstante, la presentación en impreso del modelo 190 también podrá realizarse a través de cualquiera de las entidades colaboradoras autorizadas de la provincia donde radique el domicilio fiscal del declarante, conjuntamente con la declaración-documento de ingreso de retenciones e ingresos a cuenta, modelo 110, correspondiente al último período del año, siempre que la misma resulte a ingresar y dicho ingreso se efectúe en la referida entidad.

A tal efecto, las entidades colaboradoras sólo admitirán la presentación del resumen anual de retenciones e ingresos a cuenta, modelo 190, cuando éste se presente conjuntamente con la declaración-documento de ingreso, modelo 110, relativo al último período trimestral del año a que dicho resumen anual se refiera.

Efectuado el ingreso del modelo 110 del último período, se introducirá en el sobre anual la documentación a que se refieren las letras a) y b) del número uno anterior. Una vez cerrado dicho sobre, se depositará en la misma entidad colaboradora, que lo hará llegar al órgano administrativo correspondiente.

De acuerdo con lo establecido en el artículo 101.2 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, la presentación del soporte directamente legible por ordenador conteniendo el resumen anual de retenciones e ingresos a cuenta, modelo 190, previamente validado

conforme a lo dispuesto en el apartado segundo, número uno, de la presente Orden, así como la documentación que al mismo haya de acompañarse, se realizará en el período comprendido entre el 1 de enero y el 20 de febrero de cada año, en relación con las cantidades retenidas y los ingresos a cuenta que correspondan al año inmediato anterior.

Uno. Tratándose de soporte individual, éste deberá presentarse en la Delegación o Administración de la Agencia Estatal de Administración Tributaria en cuyo ámbito territorial esté situado el domicilio fiscal del retenedor u obligado a ingresar a cuenta, o bien en la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o en la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal, según proceda en función de la adscripción del obligado tributario a una u otra Unidad.

En todo caso, el soporte individual deberá ir acompañado de la documentación a que se refiere el número uno del apartado séptimo siguiente.

Dos. Tratándose de soportes colectivos, la presentación deberá realizarse en la Delegación o Administración de la Agencia Estatal de Administración Tributaria que corresponda al domicilio fiscal de todos los retenedores incluidos. Si los retenedores tuvieran su domicilio en diferentes Administraciones dentro del ámbito de una misma Delegación de la Agencia Estatal de Administración Tributaria, el soporte colectivo se presentará en la Delegación de la que dependan dichas Administraciones.

No obstante lo anterior, los soportes colectivos correspondientes a obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas o a las Unidades Regionales de Gestión de Grandes Empresas podrán también presentarse, respectivamente, en la Oficina Nacional de Inspección o en la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal.

El soporte colectivo a que se refiere el número cuatro del apartado segundo de la presente Orden, deberá ser presentado, en su caso, en la Delegación Especial de la Agencia Estatal de Administración Tributaria de Madrid.

En todo caso, al soporte colectivo se acompañará la documentación que se indica en el número dos del apartado séptimo siguiente.

Uno. Tratándose de presentación individual en soporte directamente legible por ordenador, el declarante presentará los siguientes documentos:

1. Los dos ejemplares, para la Administración y para el interesado, de la hoja-resumen del modelo 190, en cada uno de las cuales deberá adherirse en el espacio correspondiente la etiqueta identificativa que suministre la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dichas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados y se acompañará fotocopia de la tarjeta acreditativa del número de identificación fiscal.

Asimismo, dichos ejemplares deberán estar debidamente firmados indicando en los espacios correspondientes la identidad del firmante, así como los restantes datos que en la citada hoja-resumen se solicitan. A estos efectos, serán igualmente válidas las hojas-resumen, o carátulas, generadas por el programa de ayuda que, en su caso, elabore la Agencia Estatal de Administración Tributaria.

Una vez sellados por la oficina receptora, el declarante retirará el «ejemplar para el interesado» de la hoja-resumen del modelo 190 presentado, que servirá como justificante de la entrega.

2. El soporte deberá tener una etiqueta adherida en el exterior en la que se harán constar los datos que se especifican a continuación y, necesariamente, por el mismo orden:

a) Delegación, Administración o Unidad Central o Regional de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúe la presentación individual.

b) Ejercicio.

c) Modelo de presentación: 190.

d) Número de justificante de la hoja-resumen que se acompaña.

e) Número de Identificación Fiscal (NIF) del declarante.

f) Apellidos y nombre, o razón social, del declarante.

g) Domicilio, municipio y código postal del declarante.

h) Apellidos y nombre de la persona con quien relacionarse.

i) Teléfono y extensión de dicha persona.

j) Número total de registros.

k) Densidad del soporte: 1.600 ó 6.250 BPI, sólo cintas, y 720 KB ó 1.44 MB en disquetes de 3 1/2’’.

Para hacer constar los referidos datos, bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

En el supuesto de que el archivo conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etcétera, siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

Dos. Tratándose de presentación colectiva en soporte directamente legible por ordenador, la persona o entidad presentadora entregará los siguientes documentos:

1. Los dos ejemplares, para la Administración y para el interesado, de la hoja-resumen correspondiente al presentador, modelo 190, en cada uno de los cuales deberá adherirse en el espacio correspondiente la etiqueta identificativa que suministre la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dichas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados en el espacio correspondiente y se acompañará fotocopia de la tarjeta acreditativa del número de identificación fiscal.

Asimismo, dichos ejemplares deberán estar debidamente firmados, indicándose en el espacio correspondiente la identidad del firmante, así como los restantes datos relativos al número total de retenedores y el número total de perceptores, ejercicio y tipo de presentación.

2. Los dos ejemplares, para la Administración y para el interesado, de las hojas-resumen del modelo 190 correspondientes a todos y cada uno de los obligados tributarios declarantes debidamente firmados y cumplimentados.

En el recuadro previsto a tal efecto, se consignará el número de justificante del ejemplar de la hoja-resumen, modelo 190, correspondiente al presentador.

Cada uno de los ejemplares deberá llevar adherida la etiqueta identificativa de la persona o entidad declarante facilitada por la Agencia Estatal de Administración Tributaria. En el supuesto de no disponer de etiquetas identificativas, se cumplimentarán los datos de identificación y se acompañará fotocopia de la tarjeta del número de identificación fiscal.

Una vez sellados por la oficina receptora, el presentador retirará los «ejemplares para el interesado» de las hojas-resumen correspondientes a los declarantes. A estos efectos, serán igualmente válidas las hojas resumen generadas por el programa de ayuda que, en su caso, elabore la Agencia Estatal de Administración Tributaria.

No obstante, si el número de hojas-resumen presentadas así lo aconseja y con el objeto de agilizar la recogida de documentos, la retirada por el presentador de los ejemplares sellados podrá realizarse con posterioridad a la presentación, lo que le será oportunamente comunicado.

3. El soporte, que deberá tener una etiqueta adherida en el exterior en la que se harán constar los datos del presentador que se especifican a continuación y, necesariamente, en el mismo orden:

a) Delegación, Administración o Unidad Central o Regional de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúa la presentación colectiva.

b) Ejercicio.

c) Modelo de presentación: 190.

d) Número de justificante de la hoja-resumen del presentador.

e) Número de Identificación Fiscal (NIF) del presentador.

f) Apellidos y nombre, o razón social, del presentador.

g) Domicilio, municipio y código postal del presentador.

h) Apellidos y nombre de la persona con la que relacionarse.

i) Teléfono y extensión de dicha persona.

j) Número total de registros.

k) Densidad del soporte: 1.600 ó 6.250 BPI, sólo cintas, y 720 KB ó 1.44 MB en disquetes de 3 1/2’’.

l) Número total de declarantes presentados.

m) Número total de perceptores presentados.

Para hacer constar los referidos datos, bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

En caso de que la presentación conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etcétera, siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

Tres. Todas las recepciones de soportes legibles por ordenador serán provisionales, a resultas de su proceso y comprobación. Cuando no se ajusten al diseño y demás especificaciones establecidas en la presente Orden, o cuando no resulte posible el acceso a la información contenida en los mismos, se requerirá al declarante para que en el plazo de diez días hábiles subsane los defectos de que adolezca el soporte informático presentado, transcurridos los cuales y de persistir anomalías que impidan a la Administración Tributaria el acceso a los datos exigibles, se tendrá por no presentada la declaración a todos los efectos, circunstancia ésta que se pondrá en conocimiento del obligado tributario de forma motivada.

Cuatro. Por razones de seguridad, los soportes legibles directamente por ordenador no se devolverán, salvo que se solicite expresamente, en cuyo caso se procederá al borrado y entrega de los mismos u otros similares.

Queda derogada la Orden de 6 de octubre de 1997, por la que se aprueba el modelo 190 para el resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas, sobre rendimientos del trabajo, de actividades profesionales, de actividades agrícolas y ganaderas y sobre premios, así como los diseños físicos y lógicos para la sustitución de las hojas interiores de dicho modelo por soportes directamente legibles por ordenador («Boletín Oficial del Estado» del 14).

La presente Orden entrará en vigor al día siguiente al de su publicación en el «Boletín Oficial del Estado».

Lo que comunico a VV. II. para su conocimiento y efectos.

Madrid, 31 de julio de 1999.

DE RATO Y FIGAREDO

Ilmos. Sres. Director general de la Agencia Estatal de Administración Tributaria y Director general de Tributos.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid