El artículo 167 de la Ley 37/1992, de 28 de diciembre (Boletín Oficial del Estado del 29), del Impuesto sobre el Valor Añadido, dispone que los sujetos pasivos del Impuesto deberán determinar e ingresar la deuda tributaria en el lugar, forma, plazos e impresos que establezca el Ministro de Hacienda.

Por su parte, el Reglamento del Impuesto sobre el Valor Añadido, aprobado por el artículo 1 del Real Decreto 1624/1992, de 29 de diciembre (Boletín Oficial del Estado del 31), establece en el apartado 7 del artículo 71 los supuestos de presentación de la declaración-liquidación no periódica del Impuesto sobre el Valor Añadido, que deberá efectuarse en el lugar, forma, plazos e impresos que establezca el Ministro de Hacienda.

En base a dichas habilitaciones, la Orden de 10 de octubre de 2001 (Boletín Oficial del Estado del 12), aprobó el modelo 309 de declaración-liquidación no periódica, en pesetas y en euros, del Impuesto sobre el Valor Añadido.

La aprobación de la presente Orden se justifica por la necesaria adecuación del modelo de declaración a la nueva redacción del artículo 74.2.a) del Reglamento General de Recaudación, aprobado por el Real Decreto 1684/1990, de 20 de diciembre, en su redacción dada por el artículo único del Real Decreto 1248/2003, de 3 de octubre (Boletín Oficial del Estado del 15). Dicho cambio hace necesario modificar el lugar de presentación e ingreso de esta declaración-liquidación para establecer, con carácter general, que el ingreso se efectúe en cualquiera de las entidades colaboradoras en la recaudación sitas en territorio español; a estos efectos se aprueba también un sobre para la remisión a las oficinas gestoras del modelo 309. En este sentido, debe advertirse que la presentación e ingreso de este modelo se efectuaba hasta ahora, exclusivamente, en las entidades que prestan el servicio de caja en las Delegaciones y Administraciones de la Agencia Estatal de Administración Tributaria.

Por otra parte, el citado artículo 71 del Reglamento del Impuesto sobre el Valor Añadido establece en el número 7.º del apartado 7, que deberán presentar declaración-liquidación especial de carácter no periódico los sujetos pasivos que así se determinen por Orden del Ministro de Hacienda.

En base a dicha facultad se establece en esta Orden la obligación de presentar la declaración-liquidación no periódica del Impuesto sobre el Valor Añadido, modelo 309, en relación con aquellos sujetos pasivos del Impuesto acogidos al régimen especial de la agricultura, ganadería y pesca que deban efectuar el reintegro de las compensaciones indebidamente percibidas, según lo dispuesto en el artículo 133 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

Asimismo, teniendo en cuenta lo dispuesto en el Real Decreto 1496/2003, de 28 de noviembre, por el que se aprueba el Reglamento por el que se regulan las obligaciones de facturación y se modifica el Reglamento del Impuesto sobre el Valor Añadido (Boletín Oficial del Estado del 29), que añade el artículo 49 bis al mencionado Reglamento, estableciendo la obligación de ingresar mediante la presentación de una declaración-liquidación especial no periódica el resultado de la regularización de existencias practicada como consecuencia de una actividad ya en curso y que pasa a acogerse al régimen especial de la agricultura, ganadería y pesca, se hace necesaria la modificación del modelo 309 para recoger este nuevo supuesto de presentación.

En consecuencia, y haciendo uso de las autorizaciones que tengo conferidas, dispongo:

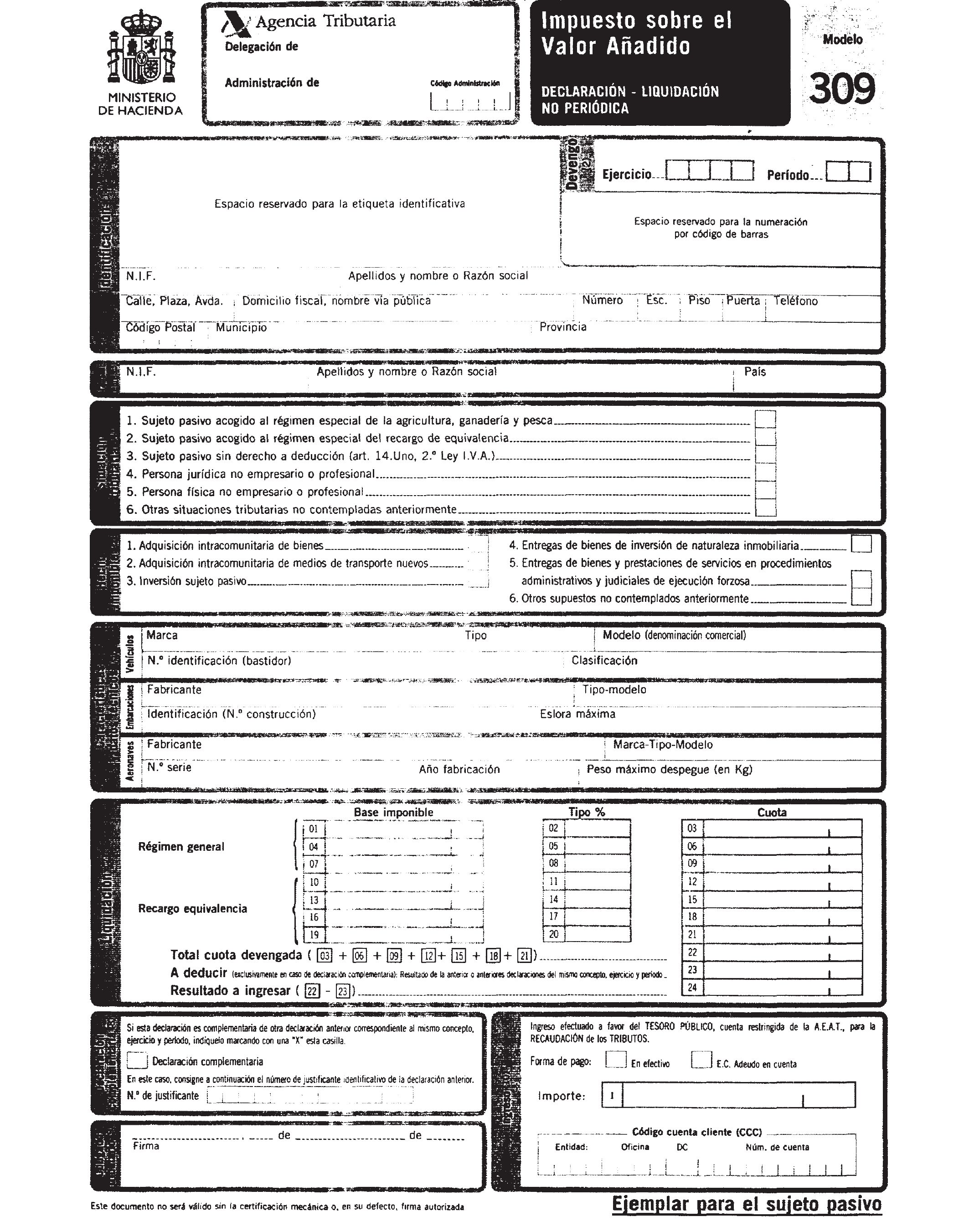

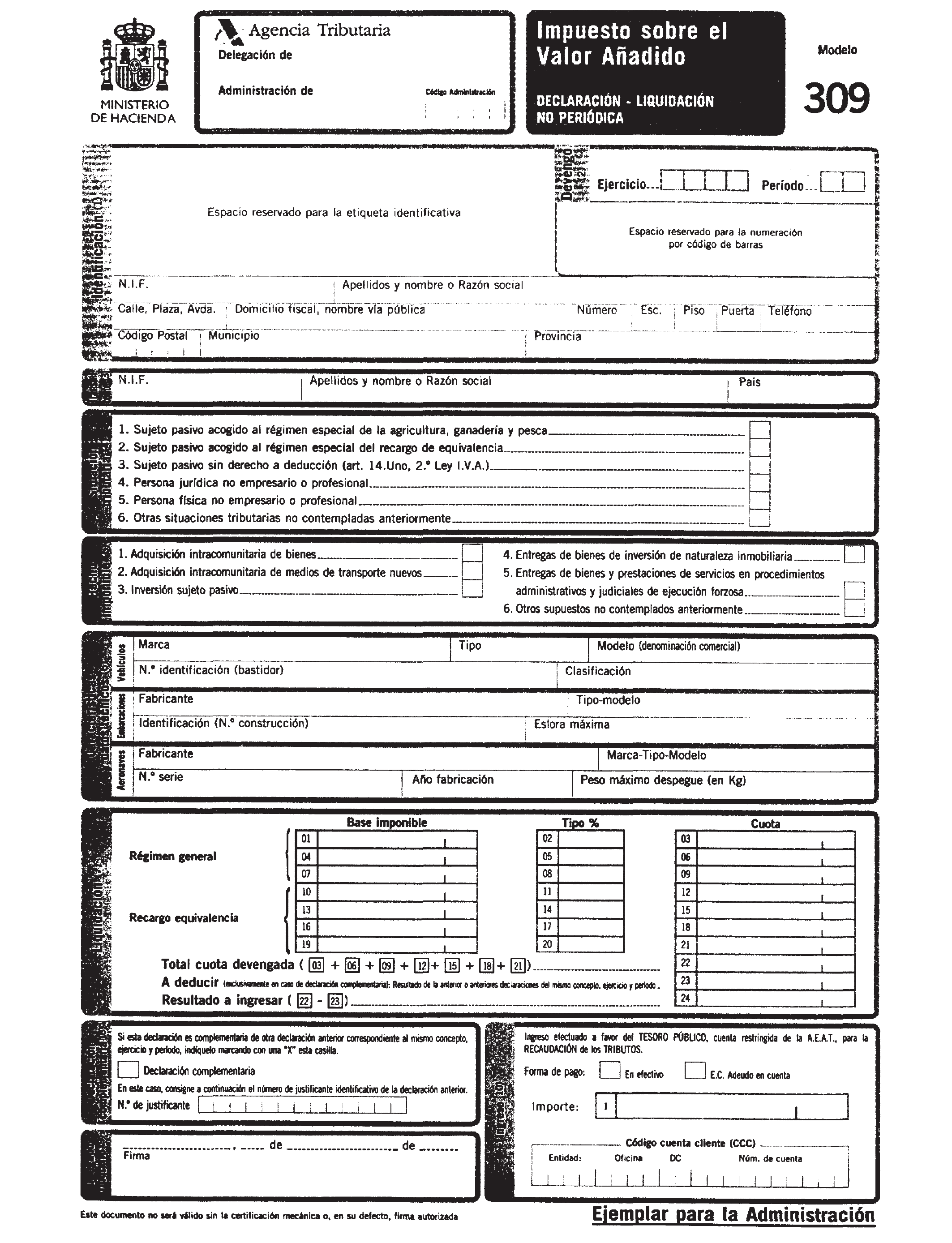

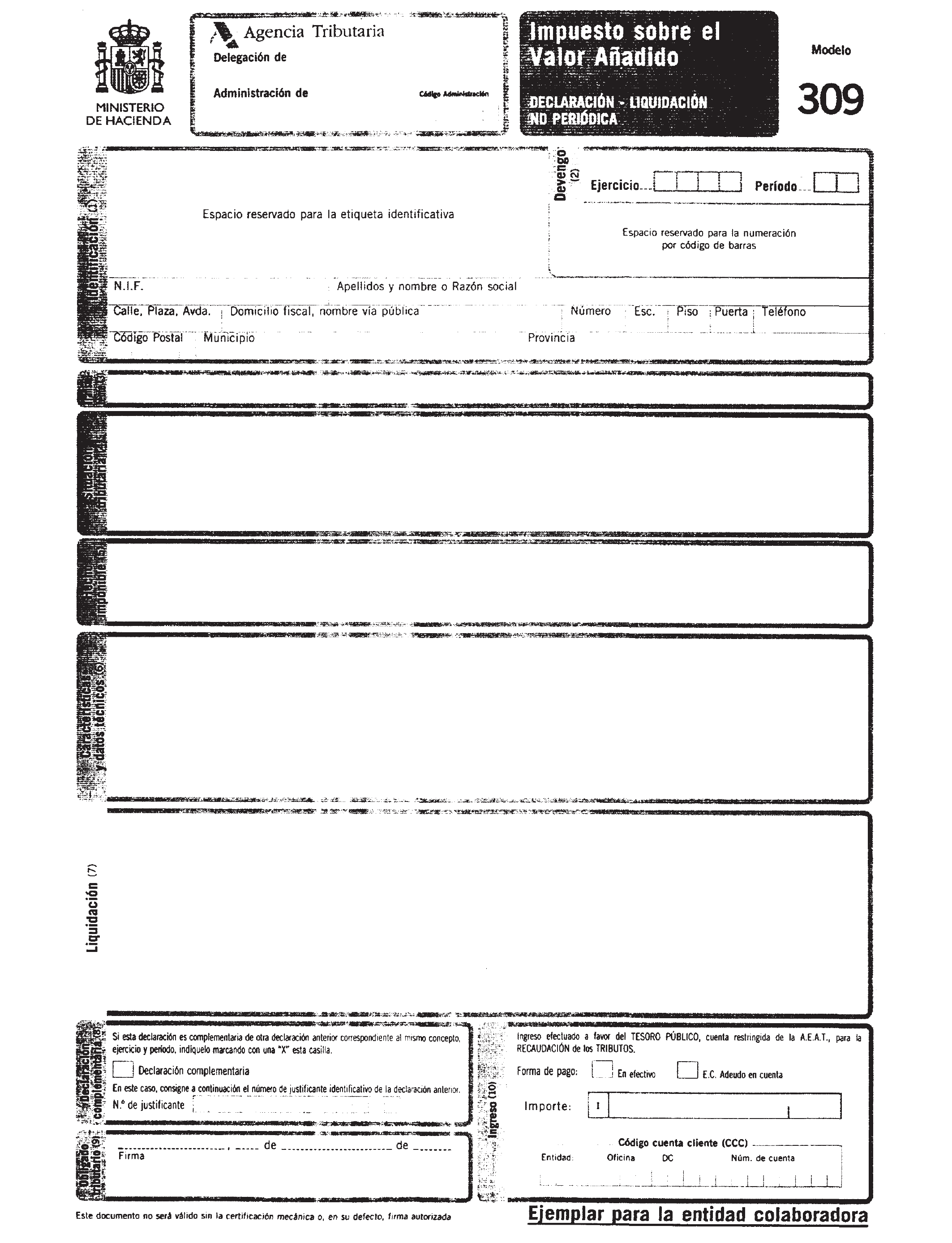

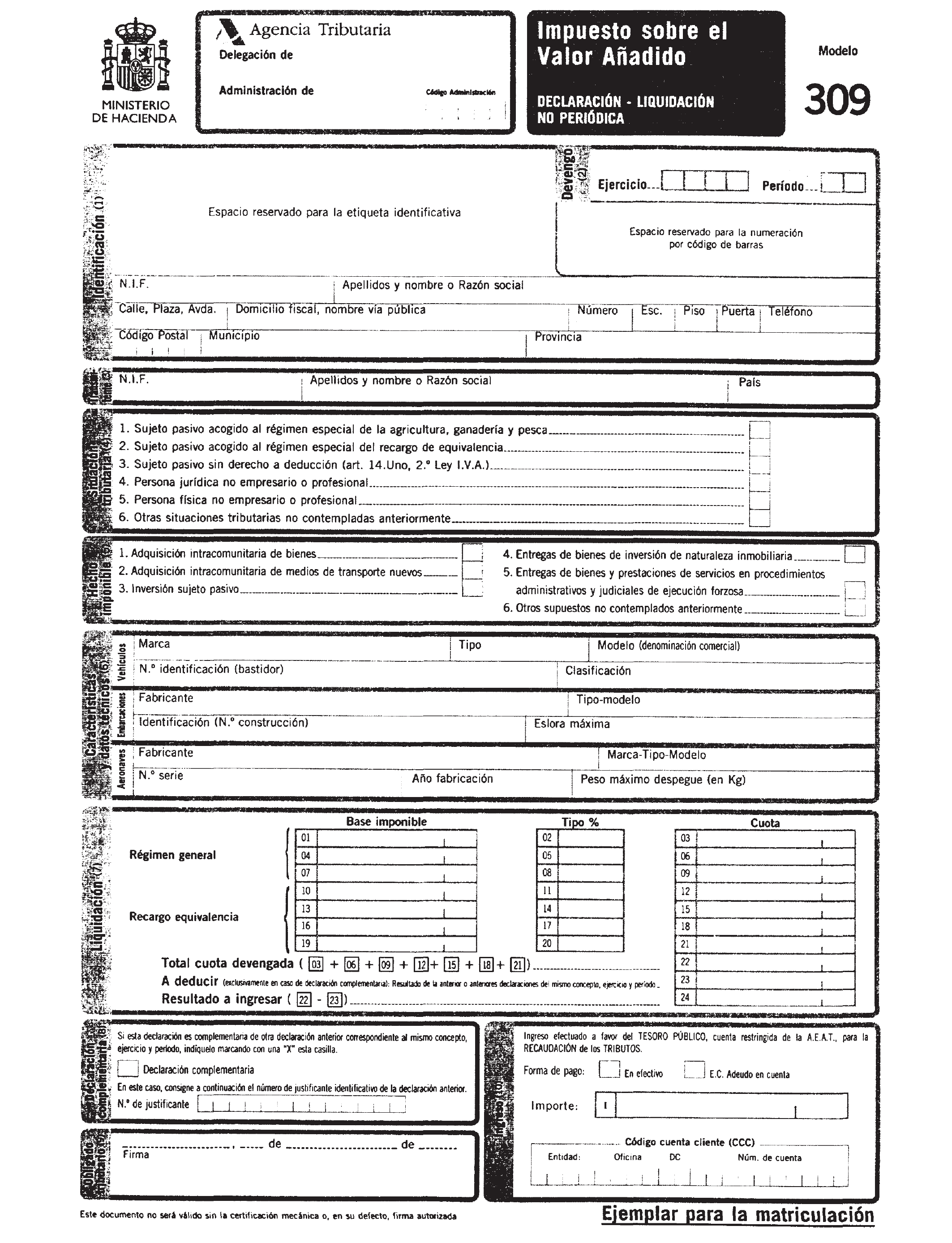

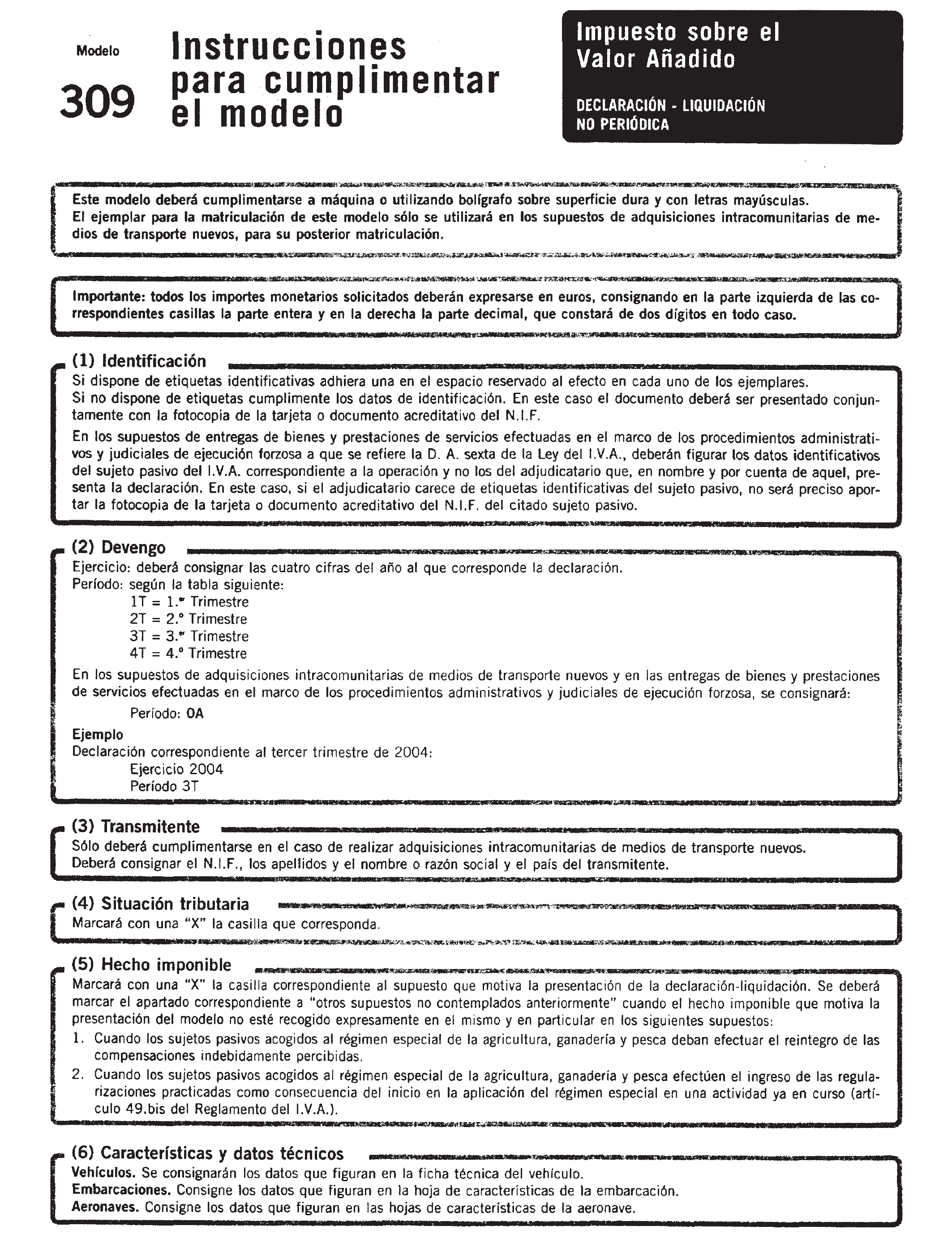

Uno. Se aprueba el modelo 309 «Declaración-liquidación no periódica del Impuesto sobre el Valor Añadido», que figura como anexo I en la presente Orden y que consta de cuatro ejemplares: Ejemplar para el sujeto pasivo, Ejemplar para la Administración, Ejemplar para la entidad colaboradora y Ejemplar para la matriculación. El número de justificante que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 305.

Asimismo, se aprueba el sobre que figura como anexo II en la presente Orden.

Dos. Este modelo será presentado:

1.º Por las personas y entidades que se indican a continuación en la medida en que realicen adquisiciones intracomunitarias de bienes y estén identificadas a efectos del Impuesto sobre el Valor Añadido por haber alcanzado su volumen de adquisiciones intracomunitarias el límite establecido en el artículo 14 de la Ley 37/1992, del Impuesto sobre el Valor Añadido o por haber ejercitado la opción contemplada en el mismo artículo:

a) Sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca cuando se trate de adquisiciones intracomunitarias de bienes destinados al desarrollo de la actividad sometida a dicho régimen.

b) Sujetos pasivos que realicen exclusivamente operaciones que no originan el derecho a la deducción total o parcial del Impuesto.

c) Personas jurídicas que no actúen como empresarios o profesionales.

2.º Por los sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca cuando realicen en el ejercicio de su actividad entregas de bienes inmuebles sujetas y no exentas del Impuesto sobre el Valor Añadido, así como cuando resulten ser sujetos pasivos de dicho tributo, de acuerdo con lo dispuesto en el artículo 84, apartado uno, número 2.º de su Ley reguladora.

3.º Por los sujetos pasivos del Impuesto sobre el Valor Añadido que tributen en el régimen especial del recargo de equivalencia y que estén obligados al pago de dicho impuesto y del citado recargo por las adquisiciones intracomunitarias de bienes que efectúen, así como en los supuestos contemplados en el artículo 84, apartado uno, número 2.º de la Ley 37/1992. De la misma forma, habrán de presentar el modelo citado los sujetos pasivos que realicen exclusivamente actividades a las que sea de aplicación el régimen especial del recargo de equivalencia, cuando realicen operaciones en relación con las cuales hayan ejercitado la renuncia a la aplicación de la exención contemplada en el artículo 20, apartado dos de la Ley 37/1992 y en el artículo 8, apartado 1 de su Reglamento.

4.º Por las personas o entidades que no tengan la condición de empresarios o profesionales y realicen adquisiciones intracomunitarias de medios de transporte nuevos, a título oneroso.

5.º Por los adjudicatarios, en los procedimientos administrativos o judiciales de ejecución forzosa, que tengan la condición de empresarios o profesionales del Impuesto sobre el Valor Añadido, que estén facultados para presentar en nombre y por cuenta del sujeto pasivo de dicho tributo, la declaración-liquidación correspondiente y para ingresar el impuesto resultante de la operación de adjudicación, en los términos previstos en la disposición adicional quinta del Reglamento del Impuesto sobre el Valor Añadido.

6.º Por los sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca cuando deban efectuar el reintegro de las compensaciones indebidamente percibidas, según lo dispuesto en el artículo 133 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

7.º Por los sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca cuando realicen el ingreso de las regularizaciones practicadas como consecuencia del inicio en la aplicación del citado régimen especial, según lo dispuesto en el artículo 49.bis del Reglamento del Impuesto sobre el Valor Añadido.

8.º Por aquellos sujetos pasivos del Impuesto sobre el Valor Añadido para los que así se determine.

El importe de la cuota líquida resultante de la declaración-liquidación se ingresará en el momento de la presentación de la misma en cualquier entidad de depósito que actúe como colaboradora en la gestión recaudatoria sita en territorio español.

Las declaraciones-liquidaciones podrán igualmente presentarse para su ingreso en las entidades de depósito que presten el servicio de caja en los locales de las Delegaciones y Administraciones de la Agencia Estatal de Administración Tributaria, cuando así se establezca, de acuerdo con lo previsto en el artículo 74.2 del Reglamento General de Recaudación.

En el caso de que la declaración-liquidación carezca de las etiquetas identificativas elaboradas por la Agencia Estatal de Administración Tributaria se acompañará de fotocopia de la tarjeta o documento acreditativo del número de identificación fiscal. No obstante, en los supuestos de entregas de bienes y prestaciones de servicios efectuadas en el marco de los procedimientos administrativos y judiciales de ejecución forzosa a que se refiere la disposición adicional sexta de la Ley del Impuesto sobre el Valor Añadido, si el adjudicatario carece de etiquetas identificativas del sujeto pasivo, no será preciso aportar la fotocopia de la tarjeta o documento acreditativo del Número de Identificación Fiscal del citado sujeto pasivo.

Las entidades mencionadas anteriormente deberán remitir a las Delegaciones o Administraciones de la Agencia Estatal de Administración Tributaria que correspondan, en el sobre habilitado al efecto que figura como anexo II de la presente Orden, el ejemplar para la Administración del modelo 309.

La presentación de la declaración-liquidación y el ingreso resultante de la misma se efectuará en los veinte primeros días naturales de los meses de abril, julio y octubre. La correspondiente al último período de liquidación deberá presentarse durante los treinta primeros días naturales del mes de enero del año siguiente.

Los vencimientos que coincidan con un sábado o día inhábil se considerarán trasladados al primer día hábil siguiente.

Se exceptúan de lo anterior las declaraciones-liquidaciones correspondientes a adquisiciones intracomunitarias de medios de transporte nuevos, en cuyo caso el plazo de presentación del presente modelo será de treinta días desde la realización de la operación y en cualquier caso antes de la matriculación definitiva de dichos medios de transporte. Para la matriculación del vehículo, se exigirá a los adquirentes de medios de transporte nuevos mencionados en el artículo 13, número 2.º de la Ley del Impuesto sobre el Valor Añadido la presentación del ejemplar para la matriculación de este modelo con la casilla de ingreso debidamente validada.

Si se trata de procedimientos judiciales o administrativos de ejecución forzosa, el plazo de presentación será de un mes a contar desde el pago del importe de la adjudicación.

Modificación de la Orden de 15 de junio de 1995, por la que se desarrolla parcialmente el Reglamento General de Recaudación en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria.

En el anexo I, Código 021 autoliquidaciones, se incluye el siguiente modelo de declaración:

Código de modelo: 309.

Denominación: Impuesto sobre el Valor Añadido. Declaración-liquidación no periódica.

Desde la entrada en vigor de la presente Orden quedan derogadas cuantas disposiciones de igual o inferior rango se opongan a lo dispuesto en la misma y, en particular, la Orden de 10 de octubre de 2001 por la que se aprueba el modelo 309 de declaración-liquidación no periódica, en pesetas y en euros, del Impuesto sobre el Valor Añadido.

La presente Orden entrará en vigor el día 1 de enero de 2004.

Lo que comunico a VV. II. para su conocimiento y efectos.

Madrid, 23 de diciembre de 2003.

MONTORO ROMERO

Ilmo. Sr. Director general de la Agencia Estatal de Administración Tributaria e Ilmo. Sr. Director general de Tributos.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid