Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.El Real Decreto 1975/2008, de 28 noviembre, sobre medidas urgentes a adoptar en materia económica, fiscal, de empleo y de acceso a la vivienda, ha modificado, con efectos desde el 1 de enero de 2009, los artículos 86, 87 y 88 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, con objeto de incluir, en el ámbito de las retenciones e ingresos a cuenta de dicho impuesto, una reducción de dos enteros del tipo de retención aplicable sobre los rendimientos del trabajo obtenidos por los contribuyentes que hubiesen comunicado a su pagador que destinan cantidades para la adquisición o rehabilitación de su vivienda habitual utilizando financiación ajena por las que vayan a tener derecho a la deducción por inversión en vivienda habitual regulada en el artículo 68.1 de la Ley del Impuesto, siempre que, además, la cuantía total de sus retribuciones anuales sea inferior a 33.007,2 euros.

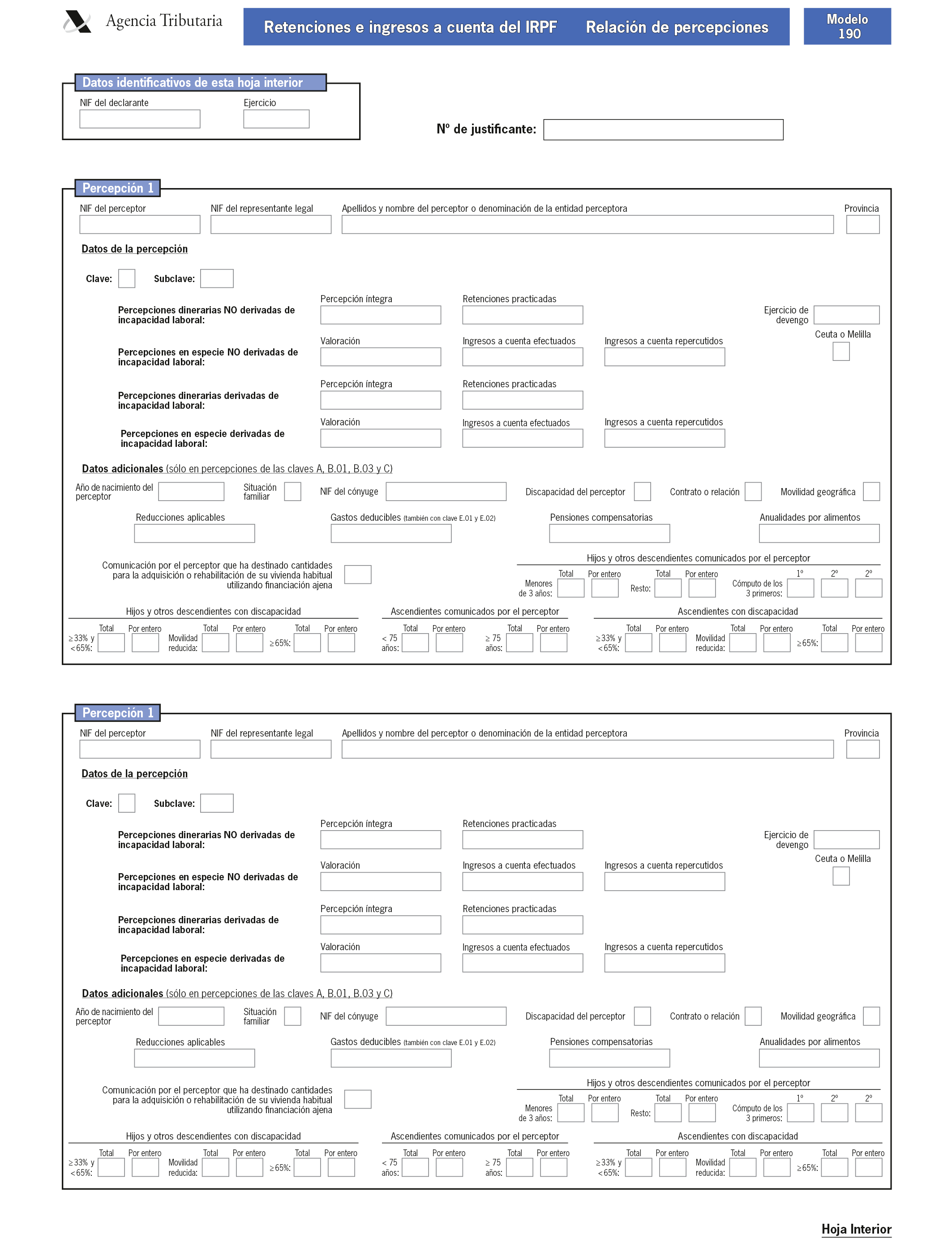

La incidencia de esta medida en el importe de las retenciones practicadas a partir del ejercicio 2009 ha motivado que el citado real decreto haya procedido también a dar nueva redacción al artículo 108.2 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, con la finalidad de incorporar en la declaración anual de retenciones e ingresos a cuenta efectuados la información relativa a la comunicación por el contribuyente al pagador de sus rendimientos del trabajo de la circunstancia anteriormente señalada, esto es, que está destinando cantidades para la adquisición o rehabilitación de su vivienda habitual utilizando financiación ajena por las que va a tener derecho a la deducción por inversión en vivienda habitual regulada en el artículo 68.1 de la Ley del Impuesto.

Junto a la necesaria adaptación a esta nueva exigencia de información, en el modelo 190 que ahora se aprueba se han incorporado también otros nuevos datos adicionales que permitirán a los obligados tributarios indicar la proporción, por entero o por mitad, en la que, en su caso, han sido computados cada uno de los tres primeros hijos y descendientes del perceptor a efectos de determinar el tipo de retención sobre los rendimientos del trabajo a los que resulta aplicable el procedimiento general establecido en el artículo 82 del Reglamento del Impuesto. Con ello se completa la información contenida en dicho modelo que tiene incidencia en la cuantía del mínimo por descendientes previsto en el artículo 58 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio.

Las novedades mencionadas se recogen también en los nuevos diseños físicos y lógicos, que asimismo se aprueban en la presente orden, a los que deberán ajustarse los soportes directamente legibles por ordenador del modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo, en relación con los cuales cabe resaltar la ampliación a 500 del número de posiciones de que consta cada uno de los registros que se especifican en los diseños lógicos.

Por lo que se refiere a la regulación de la forma de presentación del modelo 190, en la presente orden se mantienen, en términos generales, las reglas y principios anteriormente vigentes, no obstante lo cual se han incorporado dos importantes novedades en esta materia.

En primer lugar, destaca el aumento hasta 5.000.000 del número de registros que pueden contener las declaraciones del modelo 190 que se presentan telemáticamente a través de Internet, lo que supone un considerable incremento del volumen de información que puede transmitirse por esta vía, limitada anteriormente a declaraciones con un máximo de 50.000 registros. De esta forma, la Administración tributaria adecua la capacidad de sus sistemas a la creciente utilización de Internet por los obligados tributarios en el cumplimiento de sus obligaciones, potenciando al mismo tiempo las ventajas que ofrece la utilización de este medio frente a otras formas de presentación. Todo ello, sin perjuicio del mantenimiento de la presentación telemática por teleproceso del modelo 190 en los términos anteriormente previstos.

En segundo lugar, y como consecuencia de lo anterior, la presentación del modelo 190 en soporte directamente legible por ordenador se restringe únicamente a aquellas declaraciones que contengan más de 5.000.000 registros.

En el ámbito de la presentación telemática por Internet y de la presentación en soporte directamente legible por ordenador del modelo 190, se ha procedido también, al margen de otros ajustes puntuales, a reordenar las disposiciones relativas a ambos procedimientos con el propósito de mejorar la sistemática de la regulación de los mismos. En este sentido, se han recogido en dos únicos artículos todos los aspectos concernientes a la presentación telemática por Internet del modelo 190, incluidos los que se refieren a la presentación por terceros que actúen en representación del declarante, y se han reunido en un solo artículo todas aquellas cuestiones que guardan relación con la presentación del modelo 190 en soporte directamente legible por ordenador.

Cabe destacar por último, en lo que respecta al modelo 190, la regulación que se efectúa en la presente orden de los diferentes cauces de subsanación de los errores u omisiones advertidos en las declaraciones con posterioridad a su presentación, ya se trate de los advertidos por los propios obligados tributarios o de los detectados por la Administración tributaria como consecuencia de los procesos de validación de la información contenida en las declaraciones presentadas.

Así, en el primer caso, se prevé que la subsanación de los errores u omisiones se realice mediante la presentación por los obligados tributarios de declaraciones complementarias o sustitutivas, de conformidad con lo dispuesto en los artículos 122 de la Ley 58/2003, de 17 de diciembre, General Tributaria, y 118 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, distinguiéndose, dentro de las declaraciones complementarias, las que incluyan nuevas percepciones no declaradas previamente y las que tengan por objeto la modificación o anulación de datos concretos de alguna de las anteriormente declaradas, a cuyo efecto se introducen las necesarias adaptaciones en la hoja-resumen del modelo 190 y se aprueba una hoja interior específica para las declaraciones complementarias mencionadas en último lugar que se presenten en la modalidad de impreso, al tiempo que se establece un procedimiento diferenciado para la presentación telemática de dicha clase de declaraciones complementarias a través de la Oficina Virtual de la Agencia Estatal de Administración Tributaria en Internet.

En el segundo caso, se establece un cauce específico para que, a través de la citada Oficina Virtual y cualquiera que hubiera sido la forma de presentación del modelo 190, los obligados tributarios puedan conocer y subsanar espontáneamente las anomalías detectadas por la Administración tributaria en las declaraciones presentadas con anterioridad al requerimiento formal a que se refiere el artículo 89 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, haciendo con ello innecesario dicho requerimiento o limitando su objeto a los defectos de que adolezca la declaración presentada que no hayan sido previamente subsanados por este cauce.

Por otra parte, mediante la presente orden se modifican las condiciones para la presentación telemática por Internet de los modelos 111 y 117 por los obligados tributarios que tengan la consideración de grandes empresas, con la finalidad de que, en lo sucesivo, para efectuar dicha presentación se utilice exclusivamente el certificado electrónico del declarante o, en su caso, el de la persona o entidad autorizada para presentar declaraciones en representación de terceras personas. Con ello se suprime el Número de Referencia Completo (NRC) como sistema de autenticación de la identidad del declarante a efectos de habilitar la presentación de tales autoliquidaciones por vía telemática, sin perjuicio, en todo caso, de la utilización de dicho número como justificante del ingreso realizado.

Para ello, en el caso del modelo 111, se modifica la Orden EHA/30/2007, de 16 de enero, por la que se aprueban los modelos 110 y 111 de declaración-documento de ingreso de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta, dando nueva redacción al apartado 2 de su artículo 8 con objeto de suprimir la referencia que en dicho precepto se hacía a la Orden del Ministro de Economía y Hacienda de 20 de enero de 1999, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones mensuales de grandes empresas correspondientes a los códigos 111, 320 y 332, e introduciendo dos nuevos artículos en los que se regulan, respectivamente, las condiciones generales y el procedimiento para la presentación telemática por Internet del modelo 111 correspondiente a los obligados tributarios que tengan la consideración de grandes empresas.

Por lo que se refiere al modelo 117, la modificación consiste, por un lado, en suprimir el apartado 2 del artículo 5 de la Orden EHA/3435/2007, de 23 de noviembre, por la que se aprueban los modelos de autoliquidación 117, 123, 124, 126, 128 y 300 y se establecen medidas para la promoción y ampliación de la presentación telemática de determinadas autoliquidaciones, resúmenes anuales y declaraciones informativas de carácter tributario, habida cuenta de que era precisamente dicho precepto el que obligaba, a través de su remisión a la Orden del Ministro de Economía y Hacienda de 22 de febrero de 1999, por la que fue aprobado originariamente dicho modelo, a que el modelo 117, correspondiente a los obligados tributarios que tengan la forma jurídica de sociedad anónima o sociedad de responsabilidad limitada y la consideración de grandes empresas, tuviese que continuar presentándose de acuerdo al procedimiento y a las condiciones previstas en la anteriormente citada Orden de 20 de enero de 1999, esto es, utilizando el Número de Referencia Completo (NRC) como sistema de autenticación de la identidad del declarante; y, por otro, en introducir en la presente orden una disposición adicional única cuya finalidad es la de remitir a los obligados tributarios que tengan la consideración de grandes empresas, con independencia de su forma jurídica, a las condiciones y procedimiento establecidos en los artículos 2 y 3 de la citada Orden EHA/3435/2007, para que puedan cumplir con la obligación de presentar el modelo 117 de manera telemática, establecida en su día en el artículo segundo, dos, de la citada Orden de 22 de febrero de 2009, mediante la utilización exclusiva del certificado electrónico del declarante o, en su caso, del de la persona o entidad autorizada para presentar declaraciones en representación de terceras personas.

Consecuentemente con lo anterior, en la presente orden se procede también a derogar, en lo referente al modelo 111, los artículos segundo, tercero y cuarto de la Orden del Ministro de Economía y Hacienda de 20 de enero de 1999, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones mensuales de grandes empresas correspondientes a los códigos 111, 320 y 332, hasta ahora aplicables.

Al margen de lo expuesto, con el fin de que cada vez más contribuyentes puedan beneficiarse de los servicios de asistencia prestados por la Administración tributaria para la confección de las declaraciones del Impuesto sobre la Renta de las Personas Físicas, en especial los que se refieren al borrador de la declaración y al envío de datos fiscales, se introducen diversas modificaciones en las declaraciones informativas correspondientes a los modelos 184 y 193.

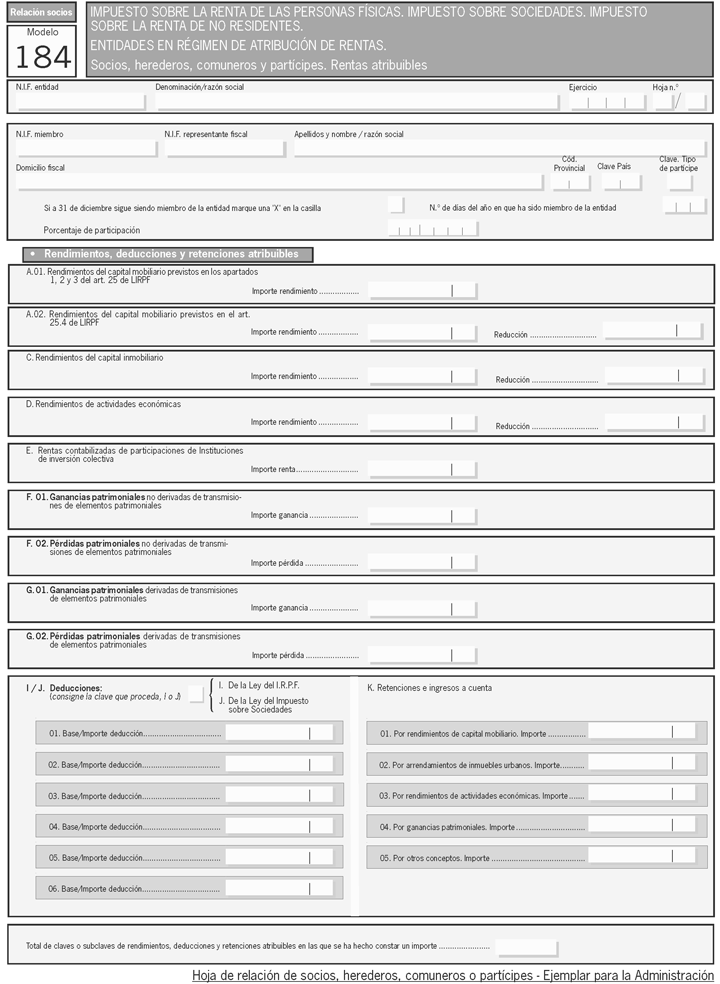

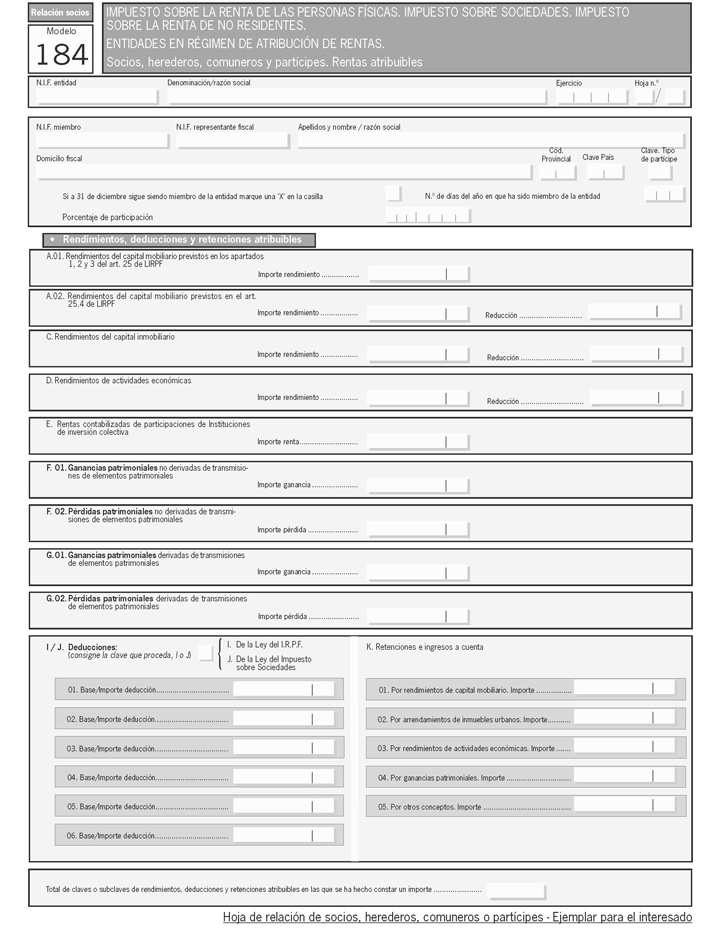

Respecto del modelo 184, de declaración informativa anual a presentar por las entidades en régimen de atribución de rentas, aprobado por la Orden HAC/171/2004, de 30 de enero, se procede a sustituir la hoja interior de relación de socios, herederos, comuneros o partícipes y se modifican las descripciones de determinados campos de los registros de tipo 2 de dicho modelo contenidos en el anexo II de la citada orden, sustituido por el anexo VI de la Orden EHA/3668/2008, de 11 de diciembre, con el objeto de especificar las fuentes de renta a las que, en cada caso, corresponden las retenciones e ingresos a cuenta atribuidos por las entidades en régimen de atribución de rentas a cada uno de sus miembros.

En cuanto al modelo 193, de resumen anual de retenciones e ingresos a cuenta sobre determinados rendimientos del capital mobiliario del Impuesto sobre la Renta de las Personas Físicas y sobre determinadas rentas del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes, aprobado por la Orden del Ministro de Economía y Hacienda de 18 de noviembre de 1999, se modifican las descripciones de determinados campos del registro de tipo 2 de dicho modelo que figura en el anexo IX de la citada orden, con la finalidad de clarificar la valoración que debe consignarse en el mismo, a efectos del Impuesto sobre la Renta de las Personas Físicas, de las remuneraciones en especie del capital mobiliario que se incluyen en el citado resumen anual.

Todo ello, de conformidad con lo previsto en el artículo 117.1 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, precepto que habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos y para establecer la forma, lugar y plazos de su presentación y, en su caso, del ingreso de la deuda tributaria, así como los supuestos y condiciones de presentación por medios electrónicos, informáticos y telemáticos; en el artículo 108.5 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, a cuyo tenor las declaraciones de las retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas efectuados se realizarán en los modelos que para cada clase de rentas establezca el Ministro de Economía y Hacienda, quien, asimismo, podrá determinar los datos que deben incluirse en las mismas, de los previstos en el apartado 2 del mismo precepto, habilitación que se completa en el párrafo segundo del citado apartado, en el que se establece que la declaración e ingreso se efectuarán en la forma y lugar que determine el Ministro de Economía y Hacienda, quien podrá establecer los supuestos y condiciones de presentación de las declaraciones por medios telemáticos y ampliar el plazo correspondiente a las declaraciones que puedan presentarse por esta vía, atendiendo a razones de carácter técnico; y, por último, en el artículo 70.3 del mencionado Reglamento del Impuesto sobre la Renta de las Personas Físicas, en el que se dispone que el Ministro de Economía y Hacienda establecerá el modelo, el plazo, el lugar y la forma de presentación de la declaración informativa de las entidades en régimen de atribución de rentas a que dicho precepto se refiere.

En su virtud, dispongo:

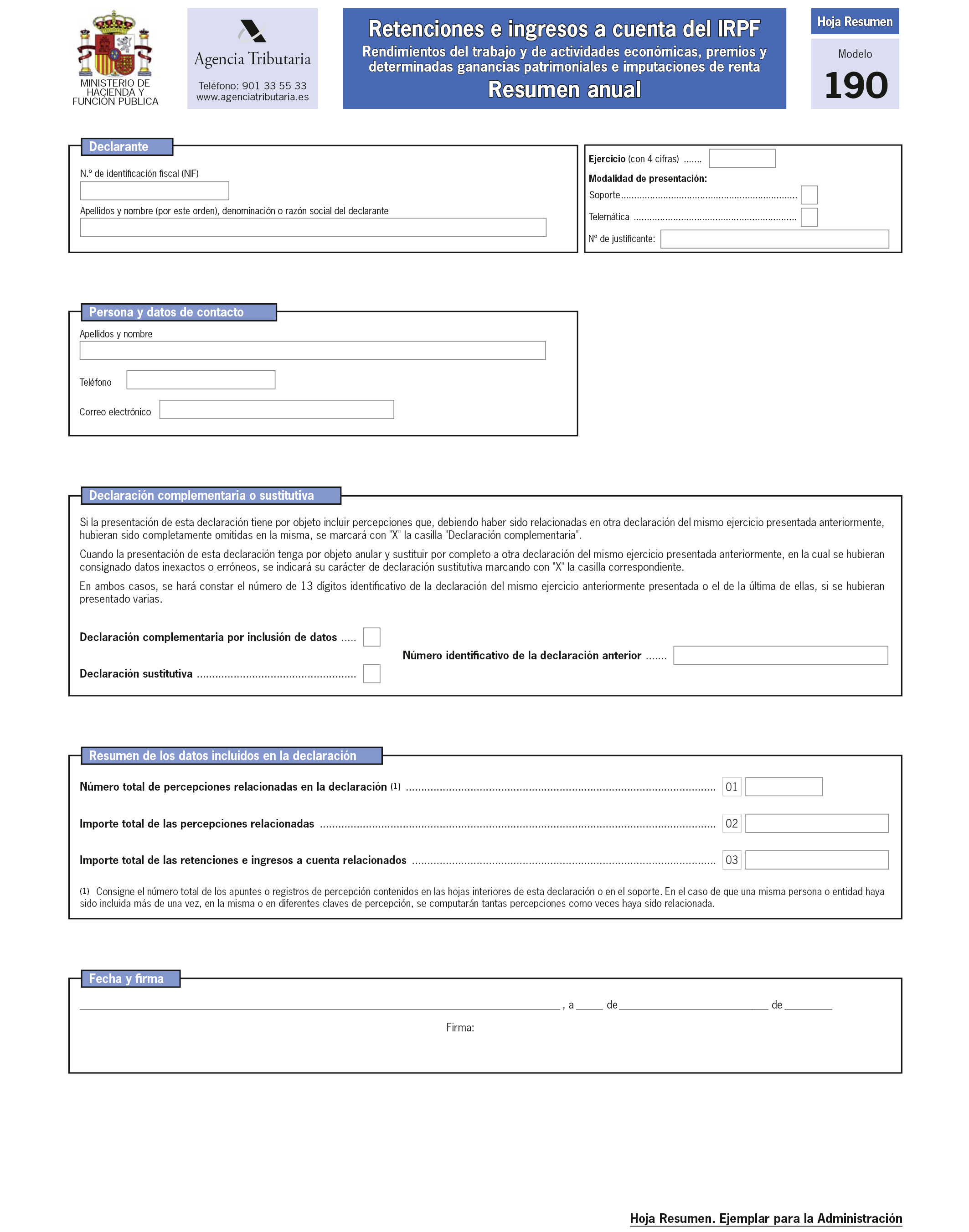

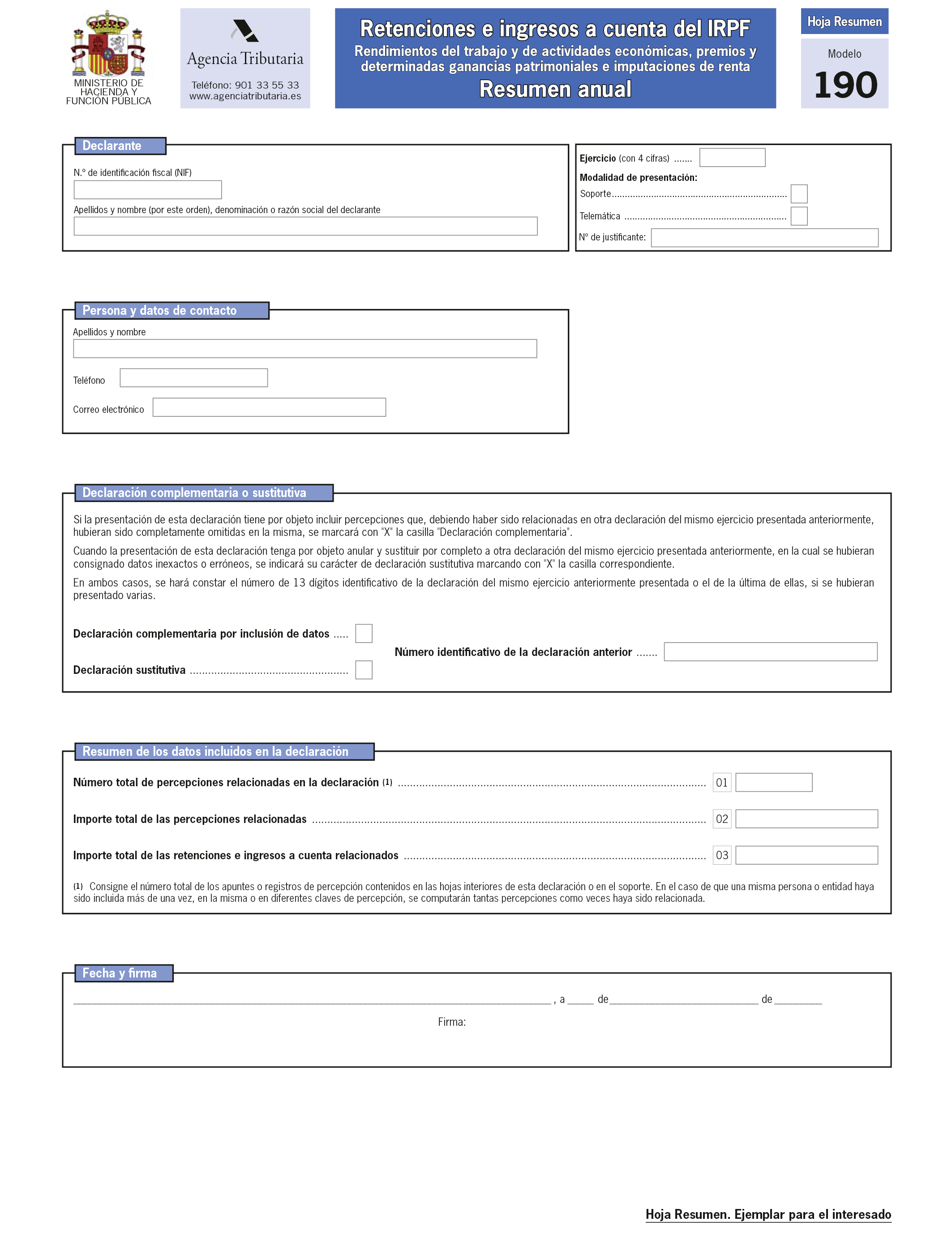

1. Se aprueba el modelo 190 «Retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Resumen anual». Dicho modelo, que figura en el anexo I de la presente orden, se compone de los siguientes documentos:

a) Hoja-resumen, que consta de dos ejemplares, uno para la Administración y otro para el interesado.

b) Hoja interior de relación de percepciones, que consta, asimismo, de dos ejemplares, uno para la Administración y otro para el interesado.

c) Hoja interior de declaración complementaria por modificación o anulación de datos, que consta igualmente de dos ejemplares, uno para la Administración y otro para el interesado.

d) Sobre de envío.

El número identificativo que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 190.

No obstante, no será necesario el citado número identificativo en las declaraciones complementarias que modifiquen parcialmente el contenido de otra declaración anterior del mismo ejercicio y que se presenten por vía telemática a través del servicio de consulta y modificación de declaraciones informativas de la Oficina Virtual de la Agencia Estatal de Administración Tributaria, en la dirección: http://www.agenciatributaria.es, conforme a lo señalado en el artículo 11.3.b) de la presente orden. En este caso, la declaración complementaria quedará identificada por medio del código electrónico de su presentación.

2. Serán igualmente válidas las declaraciones que, ajustándose a los contenidos del modelo aprobado en la presente orden, se impriman sobre papel blanco mediante la utilización del módulo de impresión que, en su caso y a estos efectos, elabore la Agencia Estatal de Administración Tributaria. Para la presentación de estas declaraciones deberá utilizarse el sobre de retorno «Programa de ayuda», aprobado en la Orden EHA/702/2006, de 9 de marzo, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, ejercicio 2005, se establecen el procedimiento de remisión del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas y las condiciones para su confirmación o suscripción, se determinan el lugar, forma y plazos de presentación de los mismos, así como las condiciones generales y el procedimiento para su presentación por medios telemáticos o telefónicos.

Los datos impresos en estas declaraciones prevalecerán sobre las alteraciones o correcciones manuales que pudieran producirse sobre los mismos, por lo que éstas no producirán efectos ante la Administración tributaria.

1. El modelo 190 deberá ser utilizado por las personas físicas, jurídicas y demás entidades, incluidas las Administraciones Públicas, que, estando obligadas a retener o a ingresar a cuenta del Impuesto sobre la Renta de las Personas Físicas conforme a lo establecido en el artículo 76 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, satisfagan o abonen alguna de las siguientes rentas, incluidas las exentas:

a) Rendimientos del trabajo, incluidas las dietas y asignaciones para gastos de viaje exceptuadas de gravamen.

b) Rendimientos que sean contraprestación de las siguientes actividades económicas:

1.º Actividades profesionales a que se refiere el artículo 95.1 y 2 del Reglamento del Impuesto.

2.º Actividades agrícolas o ganaderas, en los términos señalados en el artículo 95.4 del Reglamento del Impuesto.

3.º Actividades forestales a que se refiere el artículo 95.5 del Reglamento del Impuesto.

4.º Actividades económicas cuyos rendimientos netos se determinen con arreglo al método de estimación objetiva, previstas en el artículo 95.6.2.º del Reglamento del Impuesto.

c) Rendimientos procedentes de la propiedad intelectual, industrial, de la prestación de asistencia técnica, del arrendamiento de bienes muebles, negocios o minas, del subarrendamiento sobre los bienes anteriores y los procedentes de la cesión del derecho a la explotación del derecho de imagen, a los que se refiere el artículo 75.2.b) del Reglamento del Impuesto, cuando provengan de actividades económicas.

d) Contraprestaciones satisfechas en metálico o en especie a personas o entidades no residentes en los supuestos previstos en el artículo 92.8 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio.

e) Premios que se entreguen como consecuencia de la participación en juegos, concursos, rifas o combinaciones aleatorias, a que se refiere el artículo 75.2.c) del Reglamento del Impuesto, con independencia de su calificación fiscal.

f) Ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en montes públicos a que se refiere la mención final del artículo 75.1.d) del Reglamento del Impuesto.

2. (Suprimido).

La declaración resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas, modelo 190, se presentará de la forma que en cada caso proceda de las que a continuación se especifican:

a) Las declaraciones que correspondan a obligados tributarios personas jurídicas que tengan la forma de sociedades anónimas o sociedades de responsabilidad limitada o a obligados tributarios adscritos a la Delegación Central de Grandes Contribuyentes o a alguna de las Unidades de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria y que no contengan más de 5.000.000 registros, incluido el registro del declarante, deberán presentarse por alguno de los siguientes medios:

1.º Por vía telemática a través de Internet, con arreglo a las condiciones generales y al procedimiento establecidos en los artículos 7 y 8 de la presente orden, respectivamente.

2.º Por vía telemática por teleproceso, con arreglo a lo establecido en el artículo 9 de la presente orden, siempre que la declaración no contenga más de 3.000.000 registros, incluido el registro del declarante.

b) Las declaraciones que correspondan a obligados tributarios no incluidos en la letra a) anterior y que no contengan más de 5.000.000 registros, incluido el registro del declarante, deberán presentarse por alguno de los siguientes medios:

1.º En impreso, siempre que la declaración no contenga más de 16 apuntes o registros, incluido el registro del declarante. En tal caso, la declaración podrá presentarse tanto en el formulario ajustado al modelo 190 aprobado en el artículo 1 de la presente orden, como en un impreso generado mediante la utilización, exclusivamente, del módulo de impresión desarrollado a tal efecto por la Agencia Estatal de Administración Tributaria.

2.º Por vía telemática a través de Internet, con arreglo a las condiciones generales y al procedimiento establecidos en los artículos 7 y 8 de la presente orden, respectivamente.

3.º Por vía telemática por teleproceso, con arreglo a lo establecido en el artículo 9 de la presente orden, siempre que la declaración no contenga más de 3.000.000 registros, incluido el registro del declarante.

c) Las declaraciones que contengan más de 5.000.000 registros, incluido el registro del declarante, cualquiera que sea la persona o entidad obligada a su presentación, deberán presentarse en soporte directamente legible por ordenador, con arreglo a lo establecido en el artículo 10 de la presente orden.

Se aprueban los diseños físicos a los que deberán ajustarse los soportes directamente legibles por ordenador del modelo 190, así como los diseños lógicos a los que deberán ajustarse los ficheros que contengan la información a suministrar en dicho modelo, tanto en el supuesto de que la presentación del mismo tenga lugar mediante soporte directamente legible por ordenador como si se efectúa por vía telemática. Ambos diseños, físicos y lógicos, figuran en el anexo II de la presente orden.

De acuerdo con lo dispuesto en el artículo 108.2 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, la presentación del resumen anual de retenciones e ingresos a cuenta, modelo 190, se realizará en los primeros veinte días naturales del mes de enero de cada año, en relación con las cantidades retenidas y los ingresos a cuenta que correspondan al año inmediato anterior.

No obstante, el plazo de presentación será el comprendido entre el 1 de enero y el 31 de enero del año siguiente al que corresponde el resumen anual cuando la declaración se presente de alguna de las siguientes formas:

a) En impreso generado mediante la utilización, exclusivamente, del módulo de impresión desarrollado por la Agencia Estatal de Administración Tributaria a estos efectos.

b) En soporte directamente legible por ordenador.

c) Por vía telemática, ya sea a través de Internet o por teleproceso. A efectos del plazo de presentación, se entenderá que la presentación telemática tiene la consideración de presentación en soporte directamente legible por ordenador.

Todo ello, sin perjuicio de lo dispuesto en los artículos 8.2 y 9.2, ambos de la presente orden.

1. La presentación del resumen anual de retenciones e ingresos a cuenta, modelo 190, en impreso se realizará, bien directamente o por correo certificado, en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del obligado tributario.

Si la declaración se presenta en el modelo aprobado en el artículo 1 de la presente orden y que figura en el anexo I de la misma, para efectuar la presentación se utilizará el sobre de envío que, asimismo y a tal efecto, se aprueba en el citado artículo.

Si la declaración se presenta en un impreso generado mediante el módulo de impresión elaborado por la Agencia Estatal de Administración Tributaria, para efectuar la presentación se utilizará el sobre de retorno «Programa de Ayuda», aprobado en la Orden EHA/702/2006, de 9 de marzo, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, ejercicio 2005, se establecen el procedimiento de remisión del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas y las condiciones para su confirmación o suscripción, se determinan el lugar, forma y plazos de presentación de los mismos, así como las condiciones generales y el procedimiento para su presentación por medios telemáticos o telefónicos.

En ambos casos, en el sobre que corresponda de los anteriormente señalados deberá haberse introducido previamente la siguiente documentación:

a) El «ejemplar para la Administración» de la hoja-resumen del modelo 190, debidamente cumplimentada, en la que deberá constar adherida en el espacio reservado al efecto la etiqueta identificativa suministrada por la Agencia Estatal de Administración Tributaria.

En el supuesto de no disponerse de las citadas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados en la mencionada hoja-resumen y se adjuntará una fotocopia del documento acreditativo del número de identificación fiscal del declarante. No obstante, no será preciso adjuntar dicha fotocopia cuando el declarante sea una persona física y la declaración se presente personalmente, previa acreditación suficiente de su identidad, en las oficinas de la Agencia Estatal de Administración Tributaria.

b) Los «ejemplares para la Administración» de las hojas interiores conteniendo la relación de percepciones.

2. No obstante lo anterior, la presentación del modelo 190 en impreso también podrá realizarse a través de cualquiera de las entidades colaboradoras sitas en territorio español, conjuntamente con la declaración-documento de ingreso de retenciones e ingresos a cuenta, modelo 110, correspondiente al último período del año, siempre que la misma resulte a ingresar y dicho ingreso se efectúe en la referida entidad.

A tal efecto, una vez efectuado el ingreso del modelo 110 del último período, en el sobre que se utilice para efectuar la presentación del modelo 190 se introducirá la documentación a que se refieren las letras a) y b) del apartado 1 anterior. Una vez cerrado dicho sobre, se depositará en la misma entidad colaboradora, que lo hará llegar al órgano administrativo correspondiente.

1. En los términos establecidos en el artículo 3 de la presente orden, la presentación telemática a través de Internet del modelo 190 podrá ser efectuada bien por el propio declarante o bien por un tercero que actúe en su representación, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios.

2. En todo caso, la presentación telemática a través de Internet del modelo 190 estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de número de identificación fiscal (NIF).

b) El declarante deberá tener instalado en el navegador un certificado electrónico X.509.V3, expedido por la Fábrica Nacional de la Moneda y Timbre-Real Casa de la Moneda, o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria para generar la firma electrónica, de acuerdo con lo previsto en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria.

Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, deberá tener instalado en el navegador su certificado electrónico X.509.V3 expedido por la Fábrica Nacional de la Moneda y Timbre-Real Casa de la Moneda, o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria para generar la firma electrónica, en los términos previstos en la Orden de 12 de mayo de 2003 anteriormente citada.

c) Para poder efectuar la presentación telemática de la declaración correspondiente al modelo 190, el declarante o, en su caso, el presentador autorizado, deberá generar previamente un fichero con la declaración a transmitir ajustado a los diseños lógicos establecidos en el anexo II de la presente orden. Para la obtención de dicho fichero podrá utilizarse el programa de ayuda desarrollado por la Agencia Estatal de Administración Tributaria para la declaración correspondiente al modelo 190 u otro programa informático capaz de obtener un fichero con el mismo formato.

1. El procedimiento para la presentación telemática de la declaración correspondiente al modelo 190, será el siguiente:

a) El declarante, o el presentador, se conectará a la página de la Agencia Estatal de Administración Tributaria en Internet, en la dirección: http://www.agenciatributaria.es, y accederá a la Oficina Virtual, donde seleccionará el modelo de declaración a transmitir.

b) A continuación, procederá a transmitir la correspondiente declaración con la firma electrónica generada al seleccionar el certificado electrónico previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, que será la correspondiente a su certificado.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del registro tipo 1 validados con un código electrónico de 16 caracteres, además de la fecha y la hora de presentación. El declarante, o el presentador, deberá conservar la declaración aceptada, así como el registro tipo 1 debidamente validado con el correspondiente código electrónico.

En el supuesto de que la presentación fuese rechazada, la Agencia Estatal de Administración Tributaria le indicará en pantalla dicha circunstancia y le mostrará los datos del registro tipo 1, en su caso, así como la descripción de los errores detectados que impiden la aceptación de la declaración, debiendo procederse a la subsanación de los mismos.

2. En aquellos supuestos en que, por razones de carácter técnico, no fuera posible efectuar la presentación telemática por Internet de la declaración resumen anual de retenciones e ingresos a cuenta, modelo 190, dentro del plazo a que se refiere el artículo 5 de la presente orden, dicha presentación podrá efectuarse durante los tres días naturales siguientes al de finalización del mencionado plazo.

1. La presentación telemática por teleproceso del modelo 190 se ajustará a lo dispuesto en la Orden del Ministro de Hacienda de 21 de diciembre de 2000, por la que se establece el procedimiento para la presentación telemática por teleproceso de las declaraciones correspondientes a los modelos 187, 188, 190, 193, 194, 196, 198, 296, 345 y 347.

2. En aquellos supuestos en que, por razones de carácter técnico, no fuera posible efectuar la presentación telemática por teleproceso de la declaración resumen anual de retenciones e ingresos a cuenta, modelo 190, dentro del plazo a que se refiere el artículo 5 de la presente orden, dicha presentación podrá efectuarse durante los tres días naturales siguientes al de finalización del mencionado plazo.

1. Los soportes directamente legibles por ordenador del modelo 190, que habrán de ser exclusivamente individuales, deberán cumplir las siguientes características:

a) Tipo: DVD-R ó DVD+R.

b) Capacidad: Hasta 4,7 GB.

c) Sistema de archivos UDF.

d) De una cara y una capa simple.

En todo caso, la información contenida en los soportes directamente legibles por ordenador deberá haber sido validada con carácter previo a su presentación. Dicha validación se realizará utilizando el programa de validación elaborado a tal efecto por la Agencia Estatal de Administración Tributaria, salvo que por razones técnicas objetivas no resulte posible, en cuyo caso la validación deberá realizarse en cualquier Delegación de la mencionada Agencia. En el supuesto de obligados tributarios adscritos a la Delegación Central de Grandes Contribuyentes o a alguna de las Unidades de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria a quienes, asimismo por razones técnicas objetivas, no resulte posible utilizar el programa de validación elaborado por la Agencia Estatal de Administración Tributaria, la validación previa podrá también realizarse en la correspondiente Delegación Central o Unidad de Gestión de Grandes Empresas.

No obstante lo anterior, cuando el soporte directamente legible por ordenador haya sido generado mediante el Programa de Ayuda elaborado por la Agencia Estatal de Administración Tributaria, no será preciso efectuar la mencionada validación previa.

2. El soporte directamente legible por ordenador deberá presentarse en la Delegación de la Agencia Estatal de Administración Tributaria en cuyo ámbito territorial esté situado el domicilio fiscal del retenedor u obligado a ingresar a cuenta, o bien en la Delegación Central de Grandes Contribuyentes o en la Unidad de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria, según proceda, en función de la adscripción del obligado tributario a una u otra Delegación o Unidad.

A tal efecto, el obligado tributario deberá presentar el soporte directamente legible por ordenador acompañado de los dos ejemplares, para la Administración y para el interesado, de la hoja-resumen del modelo 190, debidamente firmados y cumplimentados, debiendo adherirse en el espacio reservado al efecto de cada uno de dichos ejemplares la etiqueta identificativa suministrada por la Agencia Estatal de Administración Tributaria.

En el supuesto de no disponerse de las citadas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados en la mencionada hoja-resumen y se adjuntará a la misma una fotocopia del documento acreditativo del número de identificación fiscal. No obstante, no será preciso adjuntar dicha fotocopia cuando el declarante sea una persona física y la declaración se presente personalmente, previa acreditación suficiente de su identidad, en la oficina de la Agencia Estatal de Administración Tributaria que corresponda de las señaladas anteriormente.

Una vez sellados por la oficina receptora los dos ejemplares de la hoja-resumen del modelo 190 presentado, el declarante retirará el «ejemplar para el interesado» de dicha hoja-resumen, que servirá como justificante de la entrega.

3. Cada uno de los soportes directamente legibles por ordenador deberá tener una etiqueta adherida en el exterior en la que se harán constar los datos que se especifican a continuación y, necesariamente, por el mismo orden:

a) Delegación o Unidad de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúe la presentación.

b) Ejercicio.

c) Modelo de presentación: 190.

d) Número identificativo de la hoja-resumen que se acompaña.

e) Número de identificación fiscal (NIF) del declarante.

f) Apellidos y nombre, o razón social, del declarante.

g) Apellidos y nombre de la persona con quien relacionarse.

h) Teléfono y extensión de dicha persona.

i) Número total de registros.

Para hacer constar los referidos datos, bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

En el supuesto de que el archivo conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etc., siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

4. Todas las recepciones de soportes legibles por ordenador serán provisionales, a resultas de su proceso y comprobación. Cuando el soporte no se ajuste al diseño y demás especificaciones establecidas en la presente orden, o cuando no resulte posible el acceso a la información contenida en el mismo, se requerirá al declarante para que en el plazo de diez días hábiles, contados a partir del siguiente al de la notificación del requerimiento, subsane los defectos de que adolezca el soporte presentado. Transcurrido dicho plazo sin haber atendido el requerimiento, de persistir anomalías que impidan a la Administración tributaria el conocimiento de los datos, se tendrá por no cumplida la obligación correspondiente, de conformidad con lo previsto en el artículo 89.2 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos.

5. Por razones de seguridad, los soportes legibles directamente por ordenador, no se devolverán, salvo que se solicite expresamente, en cuyo caso se procederá al borrado y entrega de los mismos u otros similares.

1. Una vez presentadas las declaraciones del resumen anual de retenciones e ingresos a cuenta, modelo 190, los errores u omisiones advertidos por los obligados tributarios en las mismas podrán subsanarse mediante la presentación de declaraciones complementarias o sustitutivas referidas al mismo período que aquéllas, de conformidad con lo dispuesto en los artículos 122 de la Ley 58/2003, de 17 de diciembre, General Tributaria, y 118 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos.

A estos efectos, tendrán la consideración de declaraciones complementarias las que, referidas al mismo ejercicio que otras presentadas con anterioridad, tengan por objeto incluir nuevas percepciones no declaradas previamente o modificar o anular datos concretos de alguna de las percepciones incluidas en las declaraciones anteriormente presentadas, que subsistirán en la parte no afectada. No obstante, cuando el obligado tributario pretenda anular completamente alguna de las percepciones previamente declaradas, deberá presentar una declaración sustitutiva, en los términos previstos en el párrafo siguiente.

Tendrán la consideración de declaraciones sustitutivas las que, referidas al mismo ejercicio que otras presentadas con anterioridad, las reemplacen íntegramente en su contenido.

2. En las declaraciones complementarias que tengan por objeto incluir nuevas percepciones no declaradas previamente se indicará expresamente dicha circunstancia, así como el número identificativo de la declaración anterior cuyo contenido se complementa, debiendo incluirse en las mismas, exclusivamente, las nuevas percepciones que motivan su presentación. A tal efecto, en la cumplimentación de estas declaraciones se observará lo siguiente:

a) Si la declaración complementaria se presenta por vía telemática, ya sea a través de Internet o por teleproceso, o bien mediante soporte directamente legible por ordenador, para generar el fichero con la declaración complementaria se tendrán en cuenta las siguientes particularidades:

1.º En el registro de tipo 1, además de los restantes datos que proceda cumplimentar de acuerdo con las especificaciones contenidas en el anexo II de la presente orden, se consignará el carácter alfabético «C» en la posición 121 y se hará constar el número identificativo de la declaración anterior en las posiciones 123-135.

2.º Junto al registro de tipo 1 a que se refiere el párrafo anterior, el fichero de la declaración complementaria únicamente contendrá los registros de tipo 2 que correspondan a las nuevas percepciones no declaradas anteriormente que motivan su presentación.

b) Si la declaración complementaria se presenta en la modalidad de impreso, en la hoja-resumen de la misma, dentro del apartado previsto para las declaraciones complementarias o sustitutivas, se cumplimentará la casilla «Declaración complementaria por inclusión de datos» y se consignará el número identificativo de la declaración anteriormente presentada cuyo contenido se complementa. En las hojas interiores de la declaración complementaria solamente se incluirán las nuevas percepciones no declaradas anteriormente que motivan su presentación.

3. Las declaraciones complementarias que se presenten con la finalidad de modificar o anular datos concretos de percepciones previamente incluidas en otra declaración del mismo ejercicio presentada con anterioridad, se cumplimentarán de la siguiente forma:

a) Si la presentación se realiza en la modalidad de impreso, en la hoja-resumen de la misma, dentro del apartado previsto para las declaraciones complementarias o sustitutivas, se cumplimentará la casilla «Declaración complementaria por modificación o anulación de datos» y se consignará el número identificativo de la declaración anteriormente presentada en la que se contengan las percepciones cuyos datos se modifican o anulan. Las modificaciones o anulaciones de datos de percepciones anteriormente declaradas se cumplimentarán en hojas interiores específicas ajustadas al modelo de hoja interior de declaración complementaria por modificación o anulación de datos que se aprueba en el artículo 1 de la presente orden.

b) En otro caso, la presentación de declaraciones complementarias que tengan por objeto la modificación o anulación de datos concretos de percepciones previamente incluidas en otra declaración del mismo ejercicio presentada con anterioridad se realizará a través del servicio de consulta y modificación de declaraciones informativas de la Oficina Virtual de la Agencia Estatal de Administración Tributaria, en la dirección: http://www.agenciatributaria.es, previa identificación del declarante por medio del correspondiente certificado electrónico X.509.V3 u otro certificado electrónico válido. Estas declaraciones complementarias quedarán identificadas por el código electrónico de su presentación.

4. En las declaraciones sustitutivas se indicará expresamente dicho carácter, así como el número identificativo de la declaración anterior cuyo contenido se reemplaza, debiendo incluirse en las mismas todas las percepciones que proceda declarar en sustitución de las contenidas en la declaración anteriormente presentada, a las cuales reemplazarán íntegramente. A tal efecto, en la cumplimentación de estas declaraciones se observará lo siguiente:

a) Si la declaración sustitutiva se presenta por vía telemática, ya sea a través de Internet o por teleproceso, o bien mediante soporte directamente legible por ordenador, para generar el fichero con la declaración sustitutiva se tendrán en cuenta las siguientes particularidades:

1.º En el registro de tipo 1, además de los restantes datos que proceda cumplimentar de acuerdo con las especificaciones contenidas en el anexo II de la presente orden, se consignará el carácter alfabético «S» en la posición 122 y se hará constar el número identificativo de la declaración anterior en las posiciones 123-135.

2.º Junto al registro de tipo 1 a que se refiere el párrafo anterior, el fichero de la declaración complementaria contendrá tantos registros de tipo 2 como sean necesarios para declarar la totalidad de las percepciones que deban reemplazar íntegramente a las incluidas en la declaración anterior que se sustituye.

b) Si la declaración sustitutiva se presenta en la modalidad de impreso, en la hoja-resumen de la misma, dentro del apartado previsto para las declaraciones complementarias o sustitutivas, se cumplimentará la casilla «Declaración sustitutiva» y se consignará el número identificativo de la declaración anteriormente presentada cuyo contenido se reemplaza. En las hojas interiores de la declaración sustitutiva se relacionarán todas las percepciones que deban reemplazar íntegramente a las incluidas en la declaración anterior que se sustituye.

Posteriormente a la recepción de las declaraciones del resumen anual de retenciones e ingresos a cuenta, modelo 190, y con el fin de que los datos contenidos en las mismas sean procesados e incorporados correctamente al sistema de información de la Agencia Estatal de Administración Tributaria, el Departamento de Informática Tributaria efectuará un proceso de validación de dichos datos en el que se verificará que las características de la información se ajustan a las especificaciones establecidas en los diseños lógicos que figuran en el anexo II de la presente orden.

Si como consecuencia del citado proceso de validación se detectasen errores, la Administración tributaria requerirá al obligado tributario, en los términos y con el alcance previstos en el artículo 89 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, para que en el plazo de diez días hábiles, contados a partir del día siguiente al de la notificación del requerimiento, subsane los defectos de que adolezca la declaración presentada.

No obstante, cualquiera que hubiera sido la forma de presentación de la declaración, los errores advertidos en la misma como consecuencia del proceso de validación se pondrán a disposición del obligado tributario a través del servicio de consulta y modificación de declaraciones informativas de la Oficina Virtual de la Agencia Estatal de Administración Tributaria, en la dirección: http://www.agenciatributaria.es, donde, previa identificación por medio del correspondiente certificado electrónico X.509.V3 u otro certificado electrónico válido, se ofrecerá al declarante la información individualizada de los mencionados errores a fin de que pueda proceder a su corrección, en cuyo caso el requerimiento a que se refiere el párrafo anterior únicamente se referirá a los defectos de que adolezca la declaración presentada que no hubiesen sido previamente subsanados por este cauce.

La presentación del modelo 117 por los obligados tributarios que tengan la consideración de grandes empresas, se efectuará en todo caso de acuerdo con las condiciones generales y el procedimiento de presentación telemática por Internet establecidos en los artículos 2 y 3 de la Orden EHA/3435/2007, de 23 de noviembre, por la que se aprueban los modelos de autoliquidación 117, 123, 124, 126, 128 y 300 y se establecen medidas para la promoción y ampliación de la presentación telemática de determinadas autoliquidaciones, resúmenes anuales y declaraciones informativas de carácter tributario.

A partir del momento en que la presente orden surta sus efectos, de acuerdo con lo establecido en la disposición final quinta de la misma, quedarán derogadas las siguientes disposiciones:

1. En lo relativo al modelo 190, la Orden EHA/3020/2007, de 11 de octubre, por la que se aprueban el modelo 190 para la declaración del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de rentas, los diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador, se determinan el lugar y la forma de presentación del mismo, y se modifica la Orden EHA/30/2007, de 16 de enero, por la que se aprueban los modelos 110 y 111 de declaración-documento de ingreso de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta.

2. En lo relativo al modelo 111, los artículos segundo, tercero y cuarto de la Orden del Ministro de Economía y Hacienda de 20 de enero de 1999, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones mensuales de grandes empresas correspondientes a los códigos 111, 320 y 332.

Uno. Se modifica el artículo 8.2, que quedará redactado de la siguiente manera:

«2. La presentación por vía telemática del modelo 111 por los obligados tributarios que tengan la consideración de grandes empresas por concurrir alguna de las circunstancias a que se refieren los números 1.º y 2.º del artículo 71.3 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, se realizará de acuerdo con las condiciones y el procedimiento previsto en los artículos 9 y 10 de la presente orden.»

Dos. Se añaden los siguientes artículos 9 y 10, que quedarán redactados de la siguiente manera:

«Artículo 9. Condiciones generales para la presentación telemática por Internet del modelo 111 correspondiente a obligados tributarios que tengan la consideración de grandes empresas.

1. La presentación de la declaración por vía telemática a través de Internet podrá ser efectuada bien por el propio declarante o bien por un tercero que actúe en su representación, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios.

2. En todo caso, la presentación telemática estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado en el Censo de empresarios, profesionales y retenedores con carácter previo a la presentación del modelo de autoliquidación.

b) El declarante deberá tener instalado en el navegador un certificado electrónico X.509.V3, expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria.

Si la presentación telemática va a ser realizada por una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, será esta persona o entidad autorizada quien deberá tener instalado en el navegador su certificado.

c) Para efectuar la presentación telemática el declarante, o en su caso, el presentador, deberá cumplimentar y transmitir los datos del formulario, ajustado al modelo 111, que estará disponible en la página de la Agencia Estatal de Administración Tributaria en Internet.

3. La transmisión telemática del citado modelo deberá realizarse en la misma fecha en que tenga lugar el ingreso resultante del mismo. No obstante lo anterior, en el caso de que existan dificultades técnicas que impidan efectuar la transmisión telemática de la declaración en la misma fecha del ingreso, podrá realizarse dicha transmisión telemática hasta el segundo día hábil siguiente al del ingreso. Ello no supondrá, en ningún caso, que queden alterados los plazos de declaración e ingreso previstos en el artículo 108.1 del Reglamento del Impuesto sobre la Renta de las Personas Físicas.»

«Artículo 10. Procedimiento para la presentación telemática por Internet del modelo 111 correspondiente a obligados tributarios que tengan la consideración de grandes empresas.

1. Si se trata de declaraciones a ingresar el procedimiento a seguir para su presentación telemática será el siguiente:

a) El declarante se pondrá en comunicación con la entidad de depósito que actúa como colaboradora en la gestión recaudatoria (Bancos, Cajas de Ahorro o Cooperativas de crédito) por vía telemática de forma directa, o a través de la Agencia Estatal de Administración Tributaria o bien acudiendo a sus oficinas, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

NIF del sujeto pasivo (9 caracteres).

Ejercicio fiscal (2 últimos dígitos).

Período: 2 caracteres. Mensual (01, 02, 03, 04, 05, 06, 07, 08, 09, 10, 11, 12).

Código del modelo de documento de ingreso: 111.

Tipo de autoliquidación: I = Ingreso.

Importe a ingresar (deberá ser mayor que cero).

La entidad colaboradora, una vez realizado el ingreso, asignará un Número de Referencia Completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe ingresado.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá, como mínimo, los datos señalados en el artículo 3.3 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

b) El declarante o, en su caso, el presentador una vez realizada la operación anterior, se conectará con la Agencia Estatal de Administración Tributaria a través de Internet en la dirección electrónica: http://www.agenciatributaria.es, y seleccionará, dentro de la Oficina Virtual, el concepto fiscal que corresponda (Grandes empresas-Retenciones e ingresos a cuenta) y la declaración a transmitir (modelo 111), e introducirá el NRC suministrado por la entidad colaboradora.

c) A continuación procederá a transmitir la declaración con la firma electrónica generada al seleccionar el certificado previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

d) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del formulario con resultado a ingresar validado con un código electrónico de 16 caracteres, además de la fecha y hora de presentación. El presentador deberá conservar la declaración aceptada, así como en su caso, el documento de ingreso, debidamente validados con el correspondiente código electrónico.

En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

2. Si el resultado de la declaración es negativo, se procederá como sigue:

a) El declarante o, en su caso, el presentador se conectará con la Agencia Estatal de Administración Tributaria a través de Internet, en la dirección electrónica http://agenciatributaria.es, y seleccionará, dentro de la Oficina Virtual, el concepto fiscal (Grandes empresas-Retenciones e ingresos a cuenta) y el modelo de declaración a transmitir (modelo 111).

b) A continuación procederá a transmitir la declaración con la firma electrónica, generada al seleccionar el certificado electrónico previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del formulario validados con un código electrónico de 16 caracteres, además de la fecha y hora de presentación. El presentador deberá conservar la declaración aceptada, debidamente validada con el correspondiente código electrónico.

En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

3. Si el resultado de la autoliquidación correspondiente al modelo 111 es a ingresar y se presenta con solicitud de compensación, aplazamiento o fraccionamiento, será de aplicación lo previsto en los artículos 71 y siguientes de la Ley 58/2003, de 17 de diciembre, General Tributaria, y 55 y siguientes del Reglamento General de Recaudación, aprobado por el Real Decreto 939/2005, de 29 de julio, y en los artículos 65 de la Ley 58/2003, de 17 de diciembre, General Tributaria, y 44 y siguientes del Reglamento General de Recaudación, respectivamente.

El procedimiento de transmisión telemática de las declaraciones con solicitud de aplazamiento o fraccionamiento, reconocimiento de deuda con solicitud de compensación o simple reconocimiento de deuda será el previsto en los apartados anteriores, con la particularidad de que los declarantes deberán conectarse, y enviar el documento correspondiente establecido en la normativa para cada tipo de solicitud de las mencionadas anteriormente, al registro telemático de la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Resolución de 23 de agosto de 2005, de la Dirección General de Agencia Estatal de Administración Tributaria, por la que se regula la presentación de determinados documentos electrónicos en su registro telemático general; una vez enviado correctamente el documento que corresponda la Agencia Estatal de Administración Tributaria devolverá en pantalla un número de referencia que obligatoriamente deberá ser consignado al enviar dichas declaraciones.»

1. Se suprime el apartado 5 del artículo 2 de la Orden EHA/3435/2007, de 23 de noviembre, por el que se aprueban los modelos de autoliquidación 117, 123, 124, 126, 128 y 300 y se establecen medidas para la promoción y ampliación de la presentación telemática de determinadas autoliquidaciones, resúmenes anuales y declaraciones informativas de carácter tributario.

2. Se da nueva numeración al apartado 6 del artículo 2 de la Orden EHA/3435/2007, de 23 de noviembre, por el que se aprueban los modelos de autoliquidación 117, 123, 124, 126, 128 y 300 y se establecen medidas para la promoción y ampliación de la presentación telemática de determinadas autoliquidaciones, resúmenes anuales y declaraciones informativas de carácter tributario, que pasa a ser el apartado 5 de dicho artículo 2.

Uno. La hoja de relación de socios, herederos, comuneros o partícipes del modelo 184, aprobada en el artículo primero, uno, c) de la Orden HAC/171/2004, de 30 de enero, quedará sustituida por la que figura en el anexo III de la presente orden. Esta hoja consta de dos ejemplares, uno para la Administración y otro para el interesado.

Dos. Se introducen las siguientes modificaciones en las especificaciones del registro de tipo 2 (registro de entidad) de los diseños físicos y lógicos aprobados en el anexo II de la Orden HAC/171/2004, de 30 de enero:

1. Se modifican las descripciones de las claves: A (Rendimientos del capital mobiliario), C (Rendimientos del capital inmobiliario) y D (Rendimientos de actividades económicas), del campo «CLAVE» (posición 77), que quedarán redactadas de la siguiente forma:

«A. Rendimientos del capital mobiliario.

Cuando se trate de rendimientos obtenidos en el extranjero y el país en el que se obtengan las rentas no tenga suscrito convenio con España para evitar la doble imposición con cláusula de intercambio de información, no se computarán las rentas negativas que excedan de las positivas siempre que procedan de la misma fuente y el mismo país. El exceso se computará en los cuatro años siguientes y su importe deberá reflejarse con clave «L. Exceso de rentas negativas obtenidas en países sin convenio con España.»

«C. Rendimientos del capital inmobiliario.

Cuando se trate de rendimientos obtenidos en el extranjero y el país en el que se obtengan las rentas no tenga suscrito convenio con España para evitar la doble imposición con cláusula de intercambio de información, no se computarán las rentas negativas que excedan de las positivas siempre que procedan de la misma fuente y el mismo país. El exceso se computará en los cuatro años siguientes y su importe deberá reflejarse con clave «L. Exceso de rentas negativas obtenidas en países sin convenio con España.»

«D. Rendimientos de actividades económicas.

Cuando se trate de rendimientos obtenidos en el extranjero y el país en el que se obtengan las rentas no tenga suscrito convenio con España para evitar la doble imposición con cláusula de intercambio de información, no se computarán las rentas negativas que excedan de las positivas siempre que procedan de la misma fuente y el mismo país. El exceso se computará en los cuatro años siguientes y su importe deberá reflejarse con clave «L. Exceso de rentas negativas obtenidas en países sin convenio con España.»

2. El párrafo octavo de la descripción del campo «CLAVE PAÍS» (posiciones 80-81), quedará sustituido por el siguiente:

«En el campo “Clave”, posición 77 del registro de tipo 2 del registro de entidad, se consigne “L” y en el campo “Subclave”, posición 78 a 79 del registro de tipo 2 del registro de entidad, se consigne “A”, “C”, D”, “E”, “F” o “G”. En este caso se indicará en este campo el país o territorio en el que hayan sido obtenidas las rentas.»

3. Se añade el siguiente párrafo al final de la descripción del campo «Tipo de actividad» (posición 83):

«En los demás casos este campo no tendrá contenido.»

4. Se añade el siguiente párrafo al final de la descripción del campo «Grupo o Epígrafe IAE» (posiciones 84 a 87):

«En los demás casos este campo no tendrá contenido.»

5. Se modifica la denominación y la descripción del campo «NIF persona o entidad cesionaria» (posiciones 88-96) que quedarán redactadas del siguiente modo:

«NIF de persona o entidad cesionaria/NIF de la institución de inversión colectiva.

Cuando en el campo “Clave”, posición 77 del registro de tipo 2 de registro de entidad, se consigne “B” se indicará en este campo el número de identificación fiscal (NIF) de la entidad cesionaria de los capitales propios.

Cuando en el campo “Clave”, posición 77 del registro de tipo 2 de registro de entidad, se consigne “E” se indicará en este campo el número de identificación fiscal (NIF) de la institución de inversión colectiva.

En los demás casos este campo no tendrá contenido».

Tres. Se introducen las siguientes modificaciones en las especificaciones del registro de tipo 2 (registro de socio, heredero, comunero y partícipe) de los diseños físicos y lógicos que figuran en el anexo II de la Orden HAC/171/2004, de 30 de enero.

1. En las descripciones del campo «SUBCLAVE» (posiciones 94-95), se modifican las subclaves numéricas a utilizar en los registros correspondientes a la clave F (Ganancias y Pérdidas patrimoniales no derivadas de transmisiones de elementos patrimoniales), que quedarán redactadas como sigue:

«01. Ganancias.

02. Pérdidas.»

2. Se introducen las siguientes subclaves en la descripción del campo «Subclave» (posiciones 94-95) con el siguiente contenido:

«Subclaves a utilizar en los registros correspondientes a la clave K (Retenciones e ingresos a cuenta):

01. Por rendimientos del capital mobiliario.

02. Por arrendamiento de inmuebles urbanos.

03. Por rendimientos de actividades económicas.

04. Por ganancias patrimoniales.

05. Por otros conceptos.»

3. Se modifica el párrafo undécimo de la descripción del campo «Importe (Rendimiento/Retención/Deducción)» (posiciones 96-108), que quedará redactado como sigue:

«Cuando en el campo “Clave”, posición 93 del registro de tipo 2 del registro socio, heredero, comunero y partícipe, se consigne “K” y en el campo “Subclave”, posición 94 a 95 del registro de tipo 2 del registro de socio, heredero, comunero y partícipe, se consigne “01”, “02”, “03”, “04” ó “05”, se indicará en este campo el importe de las retenciones e ingresos a cuenta atribuibles al miembro de la entidad.»

Uno. Se da nueva redacción a la descripción del campo «Importe de percepciones/Remuneración al prestamista» (posiciones 123-135) del registro de tipo 2 (registro de perceptor) que figura en el anexo IX de la Orden de 18 de noviembre de 1999, que quedará redactada del siguiente modo:

«Campo numérico de 13 posiciones.

En el supuesto de retribuciones dinerarias, se consignará sin signo y sin coma decimal el importe de la contraprestación íntegra exigible o satisfecha a cada perceptor.

En el supuesto de retribuciones en especie, se consignará, sin signo y sin coma decimal, la valoración de la retribución en especie. En caso de que el perceptor sea un contribuyente del Impuesto sobre la Renta de las Personas Físicas, dicha valoración será el valor de mercado más el ingreso a cuenta realizado en caso de que no haya sido repercutido al perceptor de la renta.

Cuando existan varios titulares del mismo elemento patrimonial, bien o derecho de que provengan las rentas o rendimientos de capital mobiliario se consignará, para cada uno de ellos, la retribución y en su caso el ingreso a cuenta que les sea imputable, en función de su participación.

Este campo se subdivide en dos:

123-133 Parte entera del importe de las percepciones, si no tiene contenido se consignará a ceros.

134-135 Parte decimal del importe de las percepciones, si no tiene contenido se consignará a ceros.»

Dos. Se da nueva redacción a la descripción del campo «Base retenciones e ingresos a cuenta» (posiciones 152-164) del registro de tipo 2 (registro de perceptor) que figura en el anexo IX de la Orden de 18 de noviembre de 1999, que quedará redactada del siguiente modo:

«Campo numérico de 13 posiciones.

Se consignará, sin signo y sin coma decimal, el importe de la base de la retención o ingreso a cuenta realizado por las retribuciones satisfechas, que con carácter general, estará constituida por la contraprestación íntegra exigible o satisfecha. En el caso de que el perceptor sea contribuyente del Impuesto sobre la Renta de las Personas Físicas se tendrán en cuenta las especialidades dispuestas en el Reglamento del Impuesto sobre la Renta de las Personas Físicas (artículos 93, 100 y 101).

En el caso de retribuciones en especie, cuando en el campo “Tipo de percepción” (posición 122 del tipo de registro 2) se haya consignado “2”, se consignará sin signo y sin coma decimal, la base del ingreso a cuenta realizado.

No obstante, en el caso de operaciones de préstamo de valores, es decir, cuando en el campo “Tipo de código” (posición 96 del registro de tipo 2) se haya consignado “P”, este campo será igual a la suma de la cuantía consignada en el campo “Importe percepciones/Remuneración prestamista” (posiciones 123 a 135 del registro de tipo 2) y de la cuantía de las compensaciones sobre las que exista obligación de retener consignadas en el campo “Compensaciones” (posiciones 225 a 236 del registro de tipo 2).

Este campo se subdivide en dos:

152-162 Parte entera del importe de la base retenciones e ingresos a cuenta, si no tiene contenido se consignará a ceros.

163-164 Parte decimal del importe de la base retenciones e ingresos a cuenta, si no tiene contenido se consignará a ceros.»

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y surtirá efectos en relación con la declaración informativa anual, modelo 184, y con los resúmenes anuales de retenciones e ingresos a cuenta, modelos 190 y 193, correspondientes al ejercicio 2009 y sucesivos, así como en relación con las declaraciones-documento de ingreso y autoliquidaciones, modelos 111 y 117, correspondientes al ejercicio 2010 y sucesivos.

Madrid, 10 de noviembre de 2009.–La Vicepresidenta Segunda del Gobierno y Ministra de Economía y Hacienda, Elena Salgado Méndez.

A) CARACTERÍSTICAS DE LOS SOPORTES LEGIBLES POR ORDENADOR

Los soportes directamente legibles por ordenador para la presentación del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de determinadas actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta (Modelo 190), habrán de cumplir las siguientes características:

– Tipo: DVD–R o DVD+R.

– Capacidad: Hasta 4,7 GB.

– Sistema de archivos UDF.

– De una cara y una capa simple.

Si las características del equipo de que dispone el declarante no le permiten ajustarse a las especificaciones técnicas exigidas, y está obligado a presentar el resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta (modelo 190) en soporte directamente legible por ordenador, deberá dirigirse por escrito a la Subdirección General de Aplicaciones del Departamento de Informática Tributaria de la Agencia Estatal de Administración Tributaria (AEAT), calle Santa María Magdalena, 16, 28016 Madrid, exponiendo sus propias características técnicas y el número de registros que presentaría, con objeto de encontrar, si lo hay, un sistema compatible con las características técnicas de la AEAT.

B) DISEÑOS LÓGICOS

Diseños lógicos para la presentación del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de determinadas actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta (Modelo 190).

Descripción de los registros

Se incluirán dos tipos diferentes de registro, que se distinguen por la primera posición, con arreglo a los siguientes criterios:

Tipo 1. Registro de declarante: Datos identificativos y resumen. Diseño de tipo de registro 1 de los recogidos más adelante en estos mismos apartados.

Tipo 2. Registro de perceptor: Diseño de tipo de registro 2 de los recogidos más adelante en estos mismos apartados.

El orden de presentación será ascendente por el campo tipo de registro, primero el de tipo 1 y a continuación los del tipo 2 que se declaren.

Todos los campos alfanuméricos y alfabéticos se presentarán alineados a la izquierda y rellenos de blancos por la derecha, en mayúsculas sin caracteres especiales, y sin vocales acentuadas.

Para los caracteres específicos del idioma se utilizará la codificación ISO-8859-1. De esta forma la letra «Ñ» tendrá el valor ASCII 209 (Hex. D1) y la «Ç» (cedilla mayúscula) el valor ASCII 199 (Hex. C7).

Todos los campos numéricos se presentarán alineados a la derecha y rellenos a ceros por la izquierda sin signos y sin empaquetar.

Todos los campos tendrán contenido, a no ser que se especifique lo contrario en la descripción del campo. Si no lo tuvieran, los campos numéricos se rellenarán a ceros y tanto los alfanuméricos como los alfabéticos a blancos.

MODELO 190

A. TIPO DE REGISTRO 1: REGISTRO DE DECLARANTE

(POSICIONES, NATURALEZA Y DESCRIPCIÓN DE LOS CAMPOS)

|

POSICIONES |

NATURALEZA |

DESCRIPCIÓN DE LOS CAMPOS |

|---|---|---|

|

1 |

Numérico |

TIPO DE REGISTRO. |

|

|

|

Constante número ‘1’. |

|

2-4 |

Numérico |

MODELO DECLARACIÓN. |

|

|

|

Constante ‘190’. |

|

5-8 |

Numérico |

EJERCICIO. |

|

|

|

Las cuatro cifras del ejercicio fiscal al que corresponde la declaración. |

|

9-17 |

Alfanumérico |

NIF DEL DECLARANTE. |

|

|

|

Se consignará el número de identificación fiscal (NIF) del declarante, de acuerdo con las reglas previstas en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio («BOE» del 5 de septiembre). |

|

|

|

Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones de la izquierda. |

|

18-57 |

Alfanumérico |

APELLIDOS Y NOMBRE, DENOMINACIÓN O RAZÓN SOCIAL DEL DECLARANTE. |

|

|

|

Si es una persona física se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este orden. |

|

|

|

Para personas jurídicas y entidades en régimen de atribución de Rentas, se consignará la razón social completa, sin anagrama. |

|

|

|

En ningún caso podrá figurar en este campo un nombre comercial. |

|

58 |

Alfabético |

TIPO DE SOPORTE. |

|

|

|

Se cumplimentará una de las siguientes claves: |

|

|

|

‘C’: Si la información se presenta en soporte (DVD–R o DVD+R). |

|

|

|

‘T’: Transmisión telemática. |

|

59-107 |

Alfanumérico |

PERSONA CON QUIÉN RELACIONARSE. |

|

|

|

Datos de la persona con quién relacionarse. Este campo se subdivide en dos: |

|

|

59-67 |

TELÉFONO: Campo numérico de 9 posiciones. |

|

|

68-107 |

APELLIDOS Y NOMBRE: Se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este orden. |

|

108-120 |

Numérico |

NÚMERO IDENTIFICATIVO DE LA DECLARACIÓN. |

|

|

|

Se consignará el número identificativo correspondiente a la declaración. Campo de contenido numérico de 13 posiciones. |

|

121-122 |

Alfabético |

DECLARACIÓN COMPLEMENTARIA O SUSTITUTIVA. |

|

|

|

En el caso excepcional de segunda o posterior presentación de declaraciones, deberá cumplimentarle obligatoriamente uno de los siguientes campos: |

|

|

|

121 DECLARACIÓN COMPLEMENTARIA: Se consignará una «C» si la presentación de esta declaración tiene por objeto incluir percepciones que, debiendo haber figurado en otra declaración del mismo ejercicio presentada anteriormente, hubieran sido completamente omitidas en la misma. |

|

|

|

La presentación de una declaración complementaria que tenga por objeto la modificación del contenido de datos declarados en otra declaración del mismo ejercicio presentada anteriormente se realizará desde el trámite de «consulta y modificación de declaraciones» del procedimiento del modelo 190, en la Sede electrónica de la Agencia Tributaria (www.agenciatributaria.gob.es). |

|

|

|

122 DECLARACIÓN SUSTITUTIVA: Se consignará una «S» si la presentación tiene como objeto anular y sustituir completamente a otra declaración anterior, del mismo ejercicio. Una declaración sustitutiva solo puede anular a una única declaración anterior. |

|

123-135 |

Numérico |

NÚMERO IDENTIFICATIVO DE LA DECLARACIÓN ANTERIOR. |

|

|

|

En caso de que se haya consignado una «C» en el campo «Declaración complementaria» (posición 121) o una «S» en el campo «Declaración sustitutiva» (posición 122), se consignará el número identificativo correspondiente a la declaración a la que complementa o la que se sustituye mediante la nueva. |

|

|

|

Campo de contenido numérico de 13 posiciones. |

|

|

|

En cualquier otro caso deberá rellenarse a ceros. |

|

136-144 |

Numérico |

NÚMERO TOTAL DE PERCEPCIONES. |

|

|

|

Se consignará el número total de percepciones declaradas para este retenedor, con independencia de las claves o subclaves de percepción a que correspondan. (Número de registros de tipo 2.) |

|

145-160 |

Alfanumérico |

IMPORTE TOTAL DE LAS PERCEPCIONES. |

|

|

|

Este campo se subdivide en dos: |

|

|

|