Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.El artículo 34 del Reglamento General de Recaudación, aprobado por Real Decreto 939/2005, de 29 de julio, después de establecer en su apartado 1 que el pago de las deudas tributarias se podrá hacer siempre en efectivo, prevé también que podrá realizarse por otros medios, con los requisitos y condiciones que para cada uno de ellos establece el propio Reglamento. Entre tales medios, se incluye la transferencia bancaria. En el artículo 37 se regula específicamente, estableciéndose que «se considerará efectuado el pago en la fecha en que haya tenido entrada el importe correspondiente en la entidad que, en su caso, preste el servicio de caja, quedando liberado desde ese momento el obligado al pago frente a la Hacienda Pública por la cantidad ingresada.» El citado precepto añade que «la Administración establecerá, en su caso, las condiciones para utilizar este medio de pago por vía telemática.»

En desarrollo de esta previsión reglamentaria, la disposición adicional de la Orden HAC/785/2020, de 21 de julio, por la que se modifican la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria y la Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria, dispone que, mediante Resolución de la Dirección General de la Agencia Estatal de Administración Tributaria, se establecerán las condiciones para el establecimiento de la transferencia bancaria como medio de pago de las deudas que, conforme a la normativa vigente pueda ser efectuado en la Sede electrónica a través de las entidades colaboradoras de la Agencia Tributaria.

Por otra parte, en la disposición adicional segunda de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria, también se hace referencia a la posibilidad de establecer este procedimiento de pago, en los supuestos, términos y condiciones que se desarrollen en el ámbito de la gestión recaudatoria estatal por la Dirección General de la Agencia Tributaria.

Se trata así de dar respuesta a todos aquellos casos en los que quien pretende efectuar el pago de las deudas se encuentra en el extranjero, por lo que no puede, a día de hoy, acudir a alguna de las oficinas de las entidades colaboradoras en la gestión recaudatoria, o, simplemente, no tiene abierta una cuenta de pago en alguna de tales entidades, se trate o no de un contribuyente residente en España. Cuando esto ocurre puede hacerse necesario emplear la transferencia como medio de pago, lo que tradicionalmente ha implicado dificultades y tareas adicionales para la Administración tributaria, dada la limitada y escasa información que acompaña a los ingresos recibidos por esta vía. En tales condiciones se dificultaba enormemente la correcta aplicación de los ingresos recibidos a la obligación de pago y al obligado correspondiente. En este contexto, es preciso, por tanto, definir las condiciones necesarias, no solo para que el pago se reciba, sino también para que venga acompañado de la información necesaria para su correcta identificación, primero, y aplicación, después. Por tanto, la experiencia ha demostrado que es necesario arbitrar procedimientos específicos para este medio de pago que permitan solventar tales complicaciones. Se definen en esta resolución las condiciones para la recepción de ingresos mediante transferencia bancaria, que necesariamente han de venir acompañados del suministro de la información a la Agencia Tributaria y la canalización de los mismos a las cuentas del Tesoro Público.

Por todo lo anterior, y en desarrollo de lo dispuesto en la disposición adicional de la Orden HAC/785/2020, de 21 de julio, por la que se modifican la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria y la Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria y en la disposición adicional segunda de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria, dispongo:

La presente resolución tiene por objeto establecer el procedimiento y las condiciones para la realización de pagos mediante transferencia bancaria a cuentas abiertas en las entidades colaboradoras en la gestión recaudatoria estatal de determinadas deudas que, conforme a la normativa vigente en cada momento, sean susceptibles de ingreso telemático a través de la Sede electrónica de la Agencia Tributaria.

Dicho procedimiento únicamente podrá utilizarse por aquellos obligados al pago que opten por realizar el ingreso de forma no presencial y no dispongan de cuenta de su titularidad en ninguna entidad colaboradora de la Agencia Tributaria y, en particular, cuando este tipo de pagos se pretenda efectuar desde el extranjero.

Esta resolución será aplicable a las operaciones de pago correspondientes a:

a) Deudas resultantes de autoliquidaciones susceptibles de presentación telemática con «reconocimiento de deuda», siempre que el devengo de las mismas corresponda al ejercicio 2019 o posterior.

Para efectuar el pago de autoliquidaciones mediante transferencia según el procedimiento establecido en esta resolución, será requisito previo e imprescindible la presentación telemática de la autoliquidación haciendo uso de la forma de pago «Reconocimiento de deuda y pago mediante transferencia» a través de la Sede electrónica de Agencia Tributaria, según los términos previstos en la presente resolución y, en lo no previsto expresamente por ella, por lo dispuesto en el artículo 9 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones y declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria y en el artículo 13 de la Orden EHA/3316/2010, de 17 de diciembre, por la que se aprueban los modelos de autoliquidación 210, 211 y 213 del Impuesto sobre la Renta de no Residentes, que deben utilizarse para declarar las rentas obtenidas sin mediación de establecimiento permanente, la retención practicada en la adquisición de bienes inmuebles a no residentes sin establecimiento permanente y el gravamen especial sobre bienes inmuebles de entidades no residentes, y se establecen las condiciones generales y el procedimiento para su presentación y otras normas referentes a la tributación de no residentes.

En todo caso, quedan exceptuadas del procedimiento las siguientes autoliquidaciones:

– Impuesto Especial sobre Determinados Medios de Transporte. Declaración-liquidación (modelo 576).

– Tasa por la gestión administrativa del juego (modelo 602).

– Impuesto sobre las Transacciones Financieras, cuando el ingreso sea realizado por el depositario central de valores.

– Tasa por el Ejercicio de la Potestad Jurisdiccional en los Órdenes Civil y Contencioso-Administrativo (modelo 696).

– Autoliquidación de intereses de demora y recargos para la regularización voluntaria prevista en el artículo 252 de la Ley 58/2003, de 17 de diciembre, General Tributaria (modelo 770).

– Autoliquidación de cuotas de conceptos y ejercicios sin modelo disponible en la Sede electrónica de la Agencia Tributaria para la regularización voluntaria prevista en el artículo 252 de la Ley General Tributaria (modelo 771).

b) Deudas resultantes de liquidaciones practicadas por la Administración, salvo que se refieran a las siguientes:

– Diligencias de embargo de cuentas abiertas en entidades de crédito (modelo 003).

– Liquidaciones de las Delegaciones de Hacienda: Ingresos en la Caja General de Depósitos (modelo 060).

– Liquidaciones de las Delegaciones de Hacienda: Cuotas de Derechos pasivos (modelo 061).

– Liquidaciones de las Delegaciones de Hacienda: Otros ingresos no tributarios. (modelo 069).

El procedimiento que se regula en la presente resolución no será aplicable al pago de las tasas que constituyen recursos del presupuesto del Estado (modelos 790 y 990) ni a los de las tasas que constituyen recursos del presupuesto de los Organismos Públicos (modelos 791 y 991), cuyo ingreso mediante transferencia bancaria deberá realizarse de acuerdo con lo establecido en la Orden Ministerial de 4 de junio de 1998, por la que se regulan determinados aspectos de la gestión recaudatoria de las tasas que constituyen derechos de la Hacienda Pública.

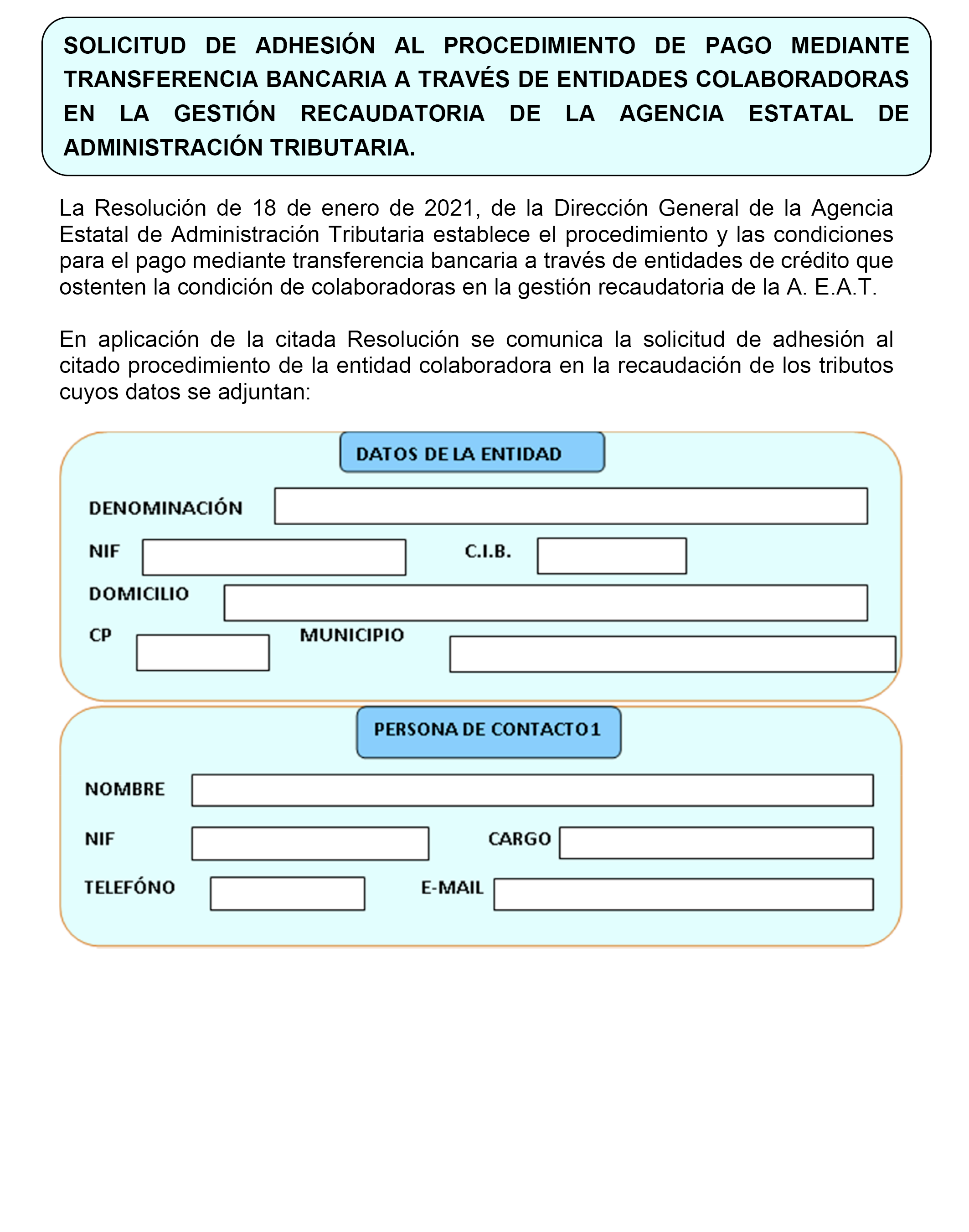

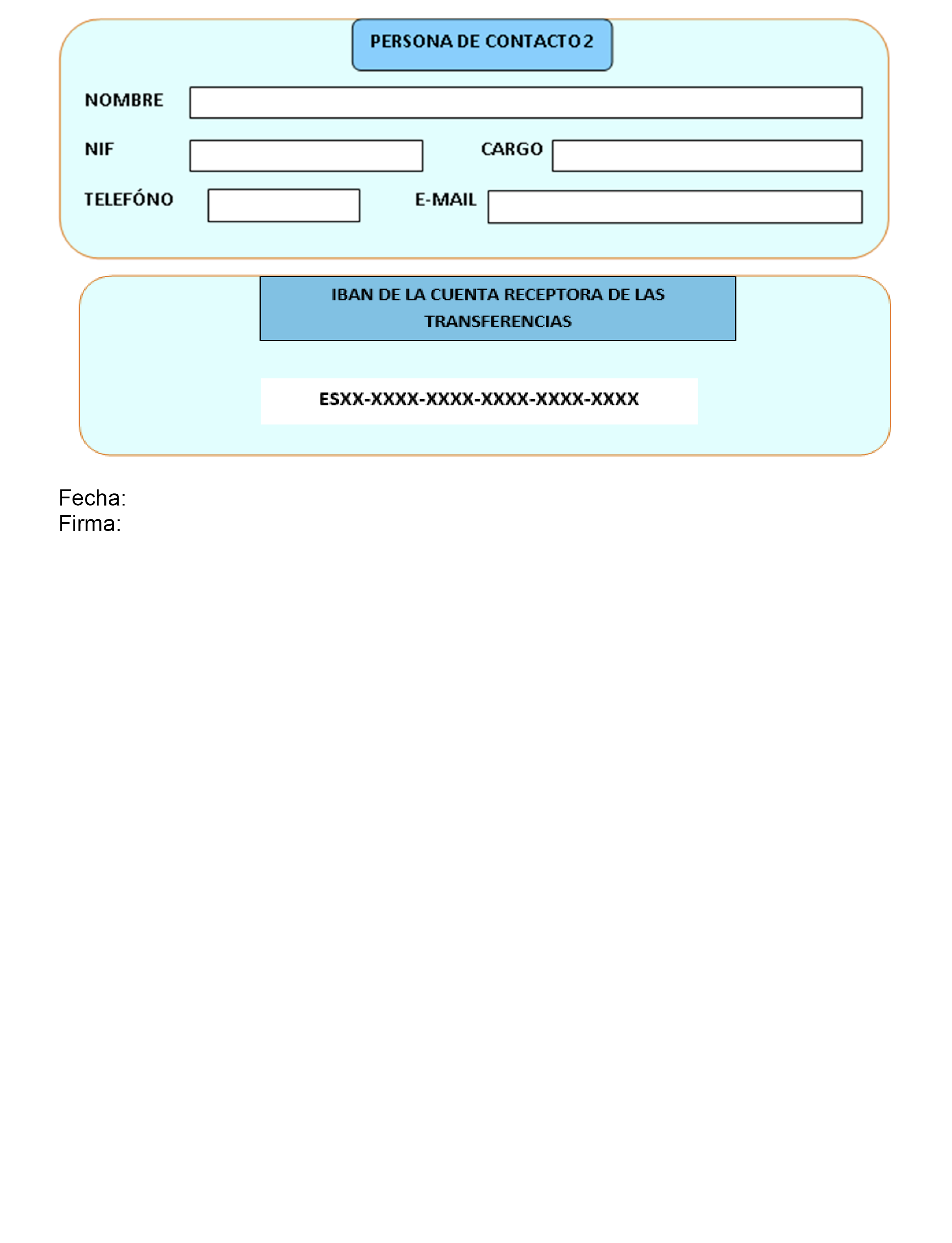

Toda Entidad colaboradora en la gestión recaudatoria interesada en adherirse al procedimiento que se regula en la presente resolución deberá comunicarlo al titular del Departamento de Recaudación de la Agencia Tributaria, mediante escrito de su representante legal o persona especialmente apoderada al efecto. El modelo de adhesión se recoge en el Anexo.

Una vez recibida la comunicación de adhesión, el Departamento de Recaudación la trasladará al Departamento de Informática Tributaria. Tras comprobar que la entidad colaboradora cumple los requisitos que se recogen en esta resolución, el Departamento de Informática Tributaria comunicará a la entidad interesada las condiciones generales para la prestación del servicio, las cuales, una vez aceptadas por la entidad, determinarán la efectiva adhesión de esta al sistema.

El Departamento de Informática Tributaria adoptará las medidas que sean necesarias para que el sistema de información de la Agencia Tributaria reconozca la adhesión y comunicará esta al Departamento de Recaudación.

La relación de entidades colaboradoras adheridas al sistema se reflejará en la dirección electrónica de la Agencia Tributaria, dentro de la opción de pago mediante transferencia bancaria.

Los ingresos a que se refiere el apartado primero se realizarán, exclusivamente mediante transferencia bancaria, a la cuenta abierta al efecto por cada una de las entidades colaboradoras adheridas, en las condiciones que se determinan en el apartado siguiente.

Las transferencias deberán efectuarse obligatoriamente en euros. Serán rechazadas y devueltas al emisor aquellas transferencias que sean realizadas en una moneda diferente, por lo que no surtirán los efectos del pago. Los gastos y comisiones que pudieran producirse con ocasión de la devolución de la transferencia correrán a cargo del ordenante.

A los exclusivos efectos de recibir los ingresos a que se refiere el apartado primero de esta resolución, procederá a la apertura de una cuenta con la denominación «Cuenta de transferencias de la Agencia Estatal de Administración Tributaria» en cada una de las entidades colaboradoras que se adhieran en las condiciones establecidas en el apartado segundo.

Cada entidad colaboradora de crédito deberá permitir la consulta y obtención de movimientos por Internet a aquellas personas que designe a tales efectos el Departamento de Recaudación de la Agencia Tributaria.

El titular del Departamento de Recaudación de la Agencia Tributaria o las personas designadas por este, llevarán a cabo el control de las cuentas y, en particular, analizará el saldo de las mismas, evitando que este experimente incrementos motivados por la existencia de transferencias pendientes de aplicación.

El Departamento de Recaudación deberá comunicar y/o acreditar ante el Servicio de Gestión Económica de la Agencia Tributaria los saldos de las cuentas a las que se refiere este apartado en la forma y plazos que se establezcan.

1. Quien pretenda efectuar el pago mediante transferencia de una liquidación practicada por la Administración cumplimentará en la Sede electrónica de la Agencia Tributaria los formularios establecidos al efecto para facilitar los datos asociados a la deuda que se pretenda pagar. En particular, consignará:

– NIF del obligado al pago.

– Código de modelo.

– Número de justificante.

– Importe (obligatoriamente en euros).

– Las ocho primeras posiciones del IBAN de la cuenta desde la que se va a realizar la transferencia (en caso de que el código de esa cuenta no sea un IBAN, se harán constar las ocho primeras posiciones de ese código, junto con el BIC/SWIFT).

Tratándose de pagos de deudas resultantes de autoliquidaciones, la Agencia Tributaria recuperará los datos anteriormente aludidos de la presentación telemática previa de la autoliquidación, salvo el referente al IBAN/código (o, en su caso, BIC/SWIFT) de la cuenta desde la que se va a efectuar la transferencia, que deberá ser cumplimentado por el interesado.

Una vez facilitados los datos identificativos de la deuda, se facilitará a quien pretenda efectuar el pago mediante transferencia, además de los datos identificativos (SWIFT-IBAN) de la cuenta de destino, un IDENTIFICADOR DEL PAGO, que generalmente coincidirá con el NIF/NIE de quien realice el pago, y que obligatoriamente deberá incluirse en el campo CONCEPTO TRANSFERENCIA al ser ordenada esta. La validez del identificador del pago caducará en el plazo de treinta días naturales, contados desde la fecha de su obtención.

Se advertirá a quien pretende efectuar así el pago de que, en el caso de que en el concepto de la transferencia recibida por la entidad colaboradora no conste ese identificador de la orden de pago o figure de forma incompleta o inexacta, dicha transferencia será rechazada y devuelta al ordenante, no surtiendo los efectos del pago. Asimismo, se advertirá de que la transferencia también será rechazada cuando se reciba en la cuenta de la Agencia Tributaria después del plazo de validez del identificador obtenido para su realización. En todo caso, los gastos y comisiones que pudieran producirse con ocasión de la devolución de la transferencia correrán a cargo del ordenante.

En caso de que la transferencia que deba devolverse al ordenante hubiera sido efectuada por este mediante el sistema TARGET 2, el Departamento de Recaudación solicitará a la entidad colaboradora la realización la correspondiente transferencia inversa. En todo caso, los gastos y comisiones que pudieran producirse con ocasión de dicha transferencia inversa correrán a cargo del ordenante de la transferencia cuyo importe sea objeto de devolución.

Los datos identificativos de la cuenta solo serán facilitados después de que el interesado haya informado de los datos de la deuda que se pretende pagar mediante transferencia y se haya obtenido el identificador de la orden de pago. A estos efectos, la designación de la cuenta a la que ordenar cada transferencia de entre las abiertas en las diferentes entidades colaboradoras adheridas se efectuará sucesivamente a cada una de ellas, mediante un criterio rotatorio que asegure una distribución razonablemente homogénea de los ingresos entre las distintas entidades adheridas.

No se admitirá el pago por transferencia cuando éste sea efectuado desde cuentas que se encuentren abiertas en entidades de crédito que actúen como colaboradoras en la gestión recaudatoria de la Agencia Estatal Tributaria. En estos casos, los gastos y comisiones que pudieran producirse con ocasión de la devolución de la transferencia correrán a cargo del ordenante.

En todo caso, el identificador del pago deberá incluirse en el campo «Concepto» de la transferencia, sin añadir ningún otro dato o información adicional al mismo.

2. A medida que se generen y faciliten a los interesados, la relación comprensiva de identificadores de pago emitidos por la Agencia Tributaria quedará a disposición de las entidades colaboradoras. Dichas entidades, una vez recibidas las transferencias, deberán validar y obtener la información asociada a dichos identificadores de pago a través de los servicios de información de la Agencia Tributaria. En particular:

– Identificador de la orden de pago generado por la Agencia Tributaria.

– Código de modelo.

– Número de justificante.

– NIF del obligado al pago.

– Importe (en euros) de la operación: Deberá consignarse obligatoriamente:

• En autoliquidaciones, el importe total que resulte a ingresar de la autoliquidación que corresponda.

• En liquidaciones practicadas por la Administración, el importe que figure como a ingresar en el documento de pago emitido por la Agencia Tributaria.

– Número de Referencia Completo (NRC) asociado al pago, que será generado por la Agencia Tributaria.

En la misma fecha en que reciba una transferencia en la cuenta a la que se refiere el apartado tercero de esta resolución, la entidad colaboradora adherida deberá contrastar los datos proporcionados por la Agencia Tributaria con la información que haya acompañado a la transferencia recibida, así como incorporar a sus sistemas los datos asociados a la operación (también proporcionados por la Agencia Tributaria), de cara al posterior envío a la Agencia Tributaria de la información quincenal de detalle, conforme a lo dispuesto por la Orden EHA/2027/2007, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

3. Inmediatamente después de identificado el ingreso recibido, la entidad colaboradora ingresará el importe en la cuenta restringida que corresponda conforme al apartado 2 del artículo 5 de la Orden EHA/2027/2007, de 28 de junio. Asimismo, la entidad colaboradora confirmará a la Agencia Tributaria el abono en la misma fecha en que éste se produce.

Por el contrario, si una vez contrastados los datos del identificador del pago con los recibidos junto con la transferencia, no es posible identificar y/o validar los datos de la transferencia recibida, ésta será devuelta a su emisor por la entidad colaboradora que la haya recibido conforme a la práctica bancaria que resulte de aplicación, sin que quepa la repercusión a la Agencia Tributaria de comisiones o gasto alguno por la realización de dicha devolución.

Asimismo, las transferencias serán susceptibles de devolución al emisor en los siguientes casos:

– Cuando correspondan a liquidaciones practicadas por la Administración y el importe recibido no coincida con el del documento de ingreso emitido por la Agencia Tributaria.

– Cuando el identificador del pago no sea el único dato consignado en el campo correspondiente al concepto de la transferencia.

– Cuando el identificador del pago no sea el correspondiente a la entidad en la que se ha recibido la transferencia.

– Cuando hubiera caducado la validez del identificador del pago, de acuerdo con lo previsto en el punto 1 de este apartado.

– Cuando no haya pendiente de tramitación ningún ingreso asociado al identificador del pago.

– Cuando hubieran sido ordenadas desde una cuenta abierta en alguna entidad de crédito que ostente la condición de colaboradora en la gestión recaudatoria estatal.

4. A partir del abono del importe recibido en la cuenta restringida que corresponda, la entidad de crédito se ajustará al procedimiento establecido en la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

De acuerdo con lo establecido en el artículo 37 del Reglamento General de Recaudación, aprobado por Real Decreto 939/2005, de 29 de julio, a todos los efectos recaudatorios, se considerará que el ingreso en el Tesoro Público de las cantidades recibidas mediante transferencia se produce en la fecha en la que se realiza la operación de abono en alguna de las cuentas restringidas citadas en los puntos 3 y 4 del apartado anterior, siempre y cuando se haya validado correctamente el identificador de pago y se hayan cotejado los datos de pago.

Se recordará esta circunstancia en la Sede electrónica de la Agencia Tributaria cuando el interesado opte por este medio de pago, advirtiéndole expresamente de que la fecha de pago será la del abono en la cuenta restringida que corresponda de las previstas en el apartado 2 del artículo 5 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

Los efectos liberatorios que procedan en cada caso para el obligado al pago ante la Agencia Tributaria, se producirán también desde la fecha aludida en los párrafos anteriores de este apartado.

Una vez recibida la transferencia por la entidad colaboradora y abonado su importe en alguna de las cuentas restringidas previstas en la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, el obligado al pago, tras haberse identificado correctamente con carácter previo, podrá obtener el correspondiente justificante de pago en la Sede electrónica de la Agencia Tributaria, para lo que deberá aportar el identificador del pago y el resto de la información requerida en su momento para la generación de dicho identificador.

En todo caso, en dicho justificante se hará constar, como fecha del pago, la referida en el apartado quinto.

Para la obtención de ese justificante de pago será requisito imprescindible que la entidad colaboradora haya confirmado previamente a la Agencia Tributaria la recepción de la transferencia y el abono de su importe en la cuenta restringida correspondiente.

Durante el proceso de adhesión al procedimiento, el Departamento de Informática Tributaria proporcionará a las entidades colaboradoras las especificaciones técnicas necesarias para:

‒ La validación para la aceptación o rechazo de un posible ingreso recibido mediante transferencia por parte de la Agencia Tributaria a la entidad adherida.

‒ La confirmación por parte de la entidad adherida a la Agencia Tributaria de que se ha realizado un ingreso en la cuenta restringida correspondiente a la recepción de una transferencia cuyos datos se han podido validar.

En tanto que la Ministra de Hacienda no establezca lo contrario, continuará en vigor el procedimiento específico de pago por transferencia desde el extranjero que, respecto de las autoliquidaciones del «Impuesto sobre la Renta de no Residentes. No residentes sin establecimiento permanente» (modelo 210) presentadas en papel por los obligados tributarios, se establece en el artículo 14 de la Orden EHA/3316/2010, de 17 de diciembre, por la que se aprueban los modelos de autoliquidación 210, 211 y 213 del Impuesto sobre la Renta de no Residentes, que deben utilizarse para declarar las rentas obtenidas sin mediación de establecimiento permanente, la retención practicada en la adquisición de bienes inmuebles a no residentes sin establecimiento permanente y el gravamen especial sobre bienes inmuebles de entidades no residentes, y se establecen las condiciones generales y el procedimiento para su presentación y otras normas referentes a la tributación de no residentes.

La presente resolución será aplicable desde el día 15 de marzo de 2021.

Madrid, 18 de enero de 2021.–El Director General de la Agencia Estatal de Administración Tributaria, Jesús Gascón Catalán.

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid