Contingut no disponible en valencià

Exposición de Motivos

La presente Circular regula el contenido y control por la CNMV de los folletos informativos de tarifas que establezcan las entidades y el contenido mínimo de los contratos tipo que elaboren para regular las relaciones con sus clientes minoristas. La Circular no regula las tarifas que se apliquen a clientes no minoristas ni los folletos informativos de tarifas que las entidades puedan elaborar para ellos, ni los contratos que se puedan firmar con ellos, que se regirán por lo establecido entre las partes; sin perjuicio de que las Disposiciones adicionales que modifican otras Circulares sí incluyen datos de clientes profesionales. Se trata, por tanto, de una norma básica en las relaciones entre las entidades prestadoras de servicios de inversión y auxiliares y sus clientes minoristas, que necesariamente deben estar basadas en la confianza y en altos niveles de transparencia.

La Circular completa un nuevo marco regulatorio en este ámbito como consecuencia de los cambios en las relaciones entre clientes y entidades a resultas de la Directiva 2004/39/CE, del parlamento Europeo y del Consejo, de 21 de abril de 2004, relativa a los mercados de instrumentos financieros (MIFID), derogando la Circular 1/1996, sobre normas de actuación, transparencia e identificación en las operaciones del mercado de valores y la 2/2000, sobre modelos normalizados de contratos tipo de gestión discrecional e individualizada de carteras de inversión y otros desarrollos de la Orden de 7 de octubre de 1999 de desarrollo del código general de conducta y normas de actuación de la gestión de carteras de inversión, que todavía permanecían vigentes.

En la Circular se hace uso de las habilitaciones contenidas en la Orden EHA/1665/2010, de 11 de junio, por la que se desarrollan los artículos 71 y 76 del Real Decreto 217/2008, de 15 de febrero, sobre el régimen jurídico de las empresas de servicios de inversión y de las demás entidades que prestan servicios de inversión en materia de tarifas y contratos tipo (en adelante, la Orden EHA 1665/2010) para desarrollar el régimen de transparencia con los clientes, en aspectos como los siguientes:

En el ámbito de los folletos informativos de tarifas, toda vez que este se refiere exclusivamente a las tarifas aplicables a clientes minoristas, se ha establecido la forma de elaboración y remisión electrónica. Este sistema de remisión que se extiende a este ámbito, ha demostrado que agiliza notablemente el trámite, control y publicidad de las informaciones que recibe la CNMV, pero además, permite el tratamiento electrónico de los datos recibidos de las entidades, facilitando su comparabilidad.

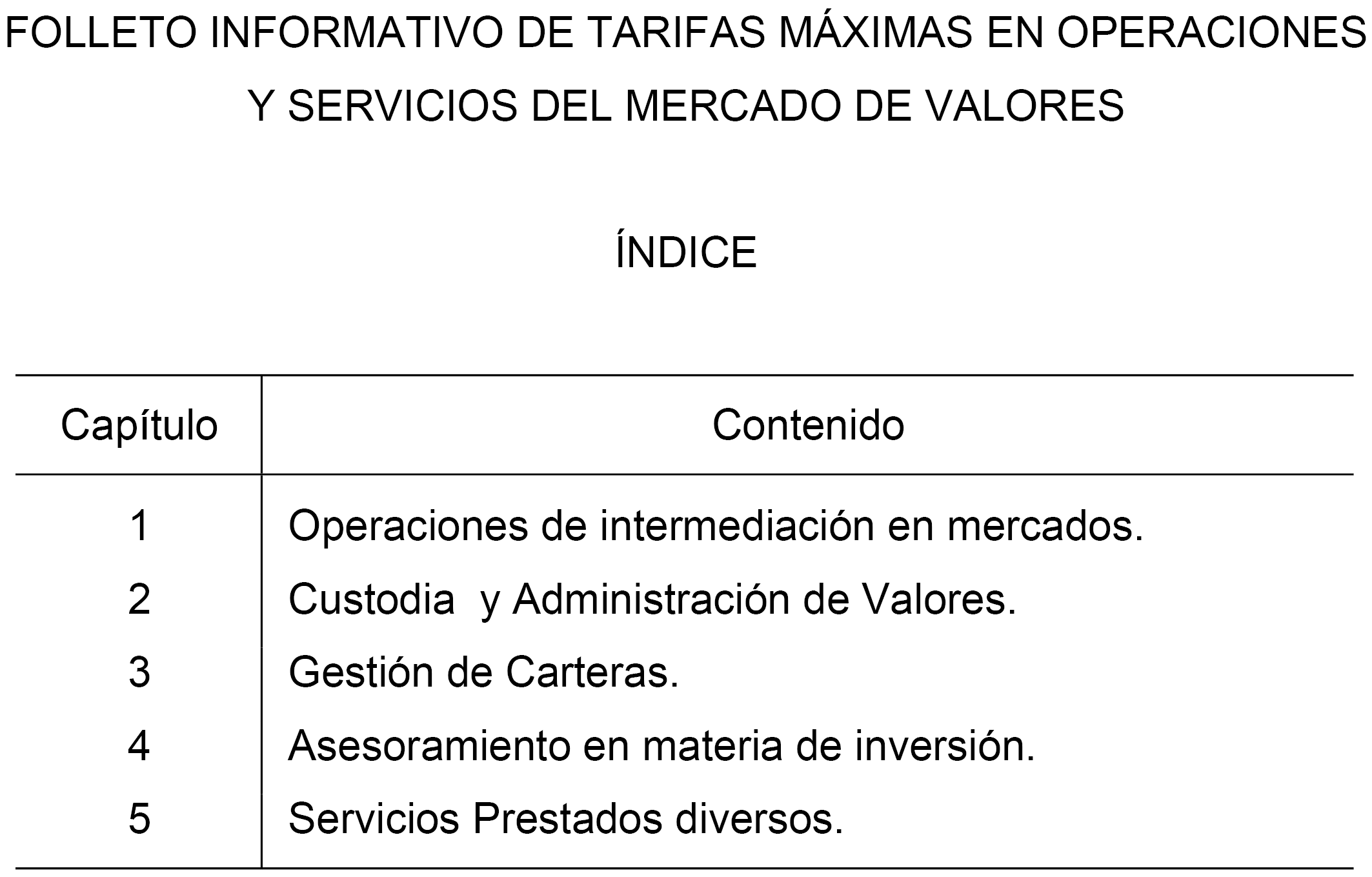

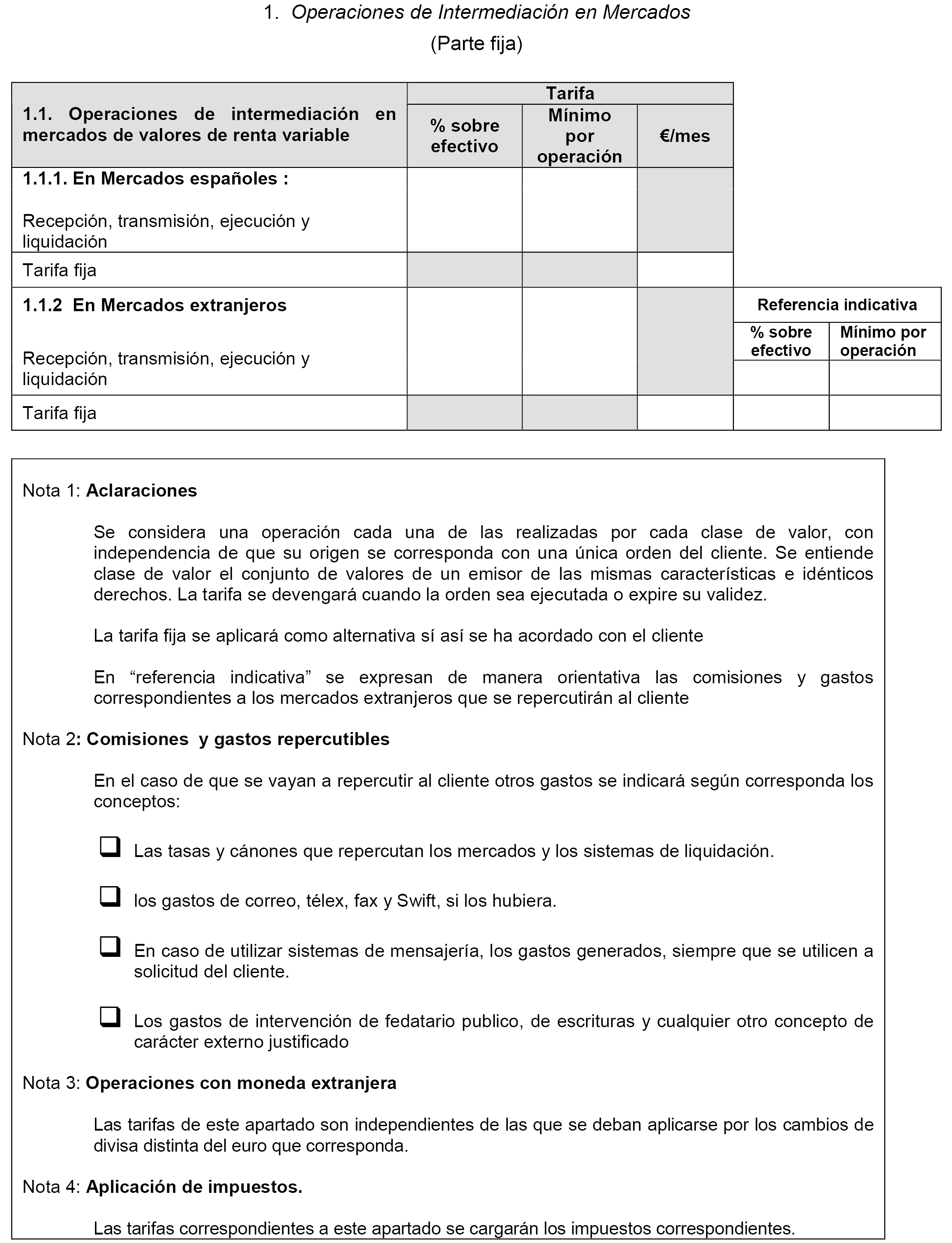

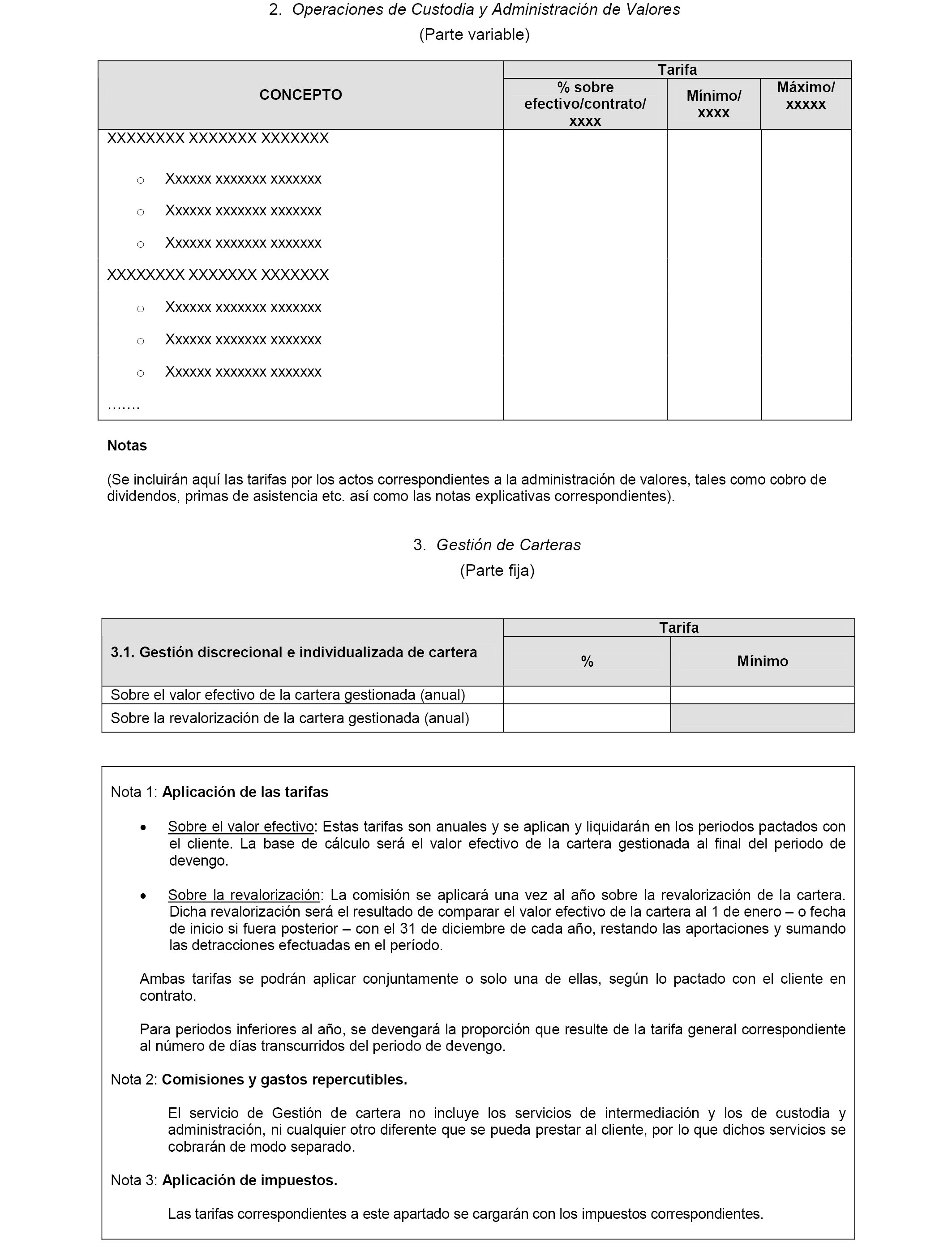

Precisamente para facilitar esta comparabilidad por los inversores minoristas se ha desarrollado el artículo 2.3 de la Orden EHA 1665/2010 para concretar las bases de calculo y conceptos de algunas de las operaciones más habituales que se prestan a los clientes minoristas, como son intermediación en mercados nacionales y extranjeros, custodia y administración de instrumentos financieros, gestión de carteras y asesoramiento en materia de inversión. A tal efecto el modelo de folleto que se propone consta de una parte fija en la que se recojan las tarifas aplicables a las operaciones anteriormente mencionadas y una parte variable en la que cada entidad recogerá las tarifas por otras operaciones o servicios que pueda prestar.

Con este decidido impulso a la transparencia se pretende que los inversores dispongan de elementos suficientes de juicio para valorar que las tarifas se ajusten al principio de proporcionalidad con la calidad del servicio prestado. Para las entidades se configura como un incentivo para que las tarifas máximas se ajusten real y efectivamente a las aplicadas con carácter general a los clientes minoristas.

Las comisiones aplicables a inversores profesionales, no incluidos en el ámbito establecido en la Orden EHA 1665/2010, se determinarán libremente entre las partes sin que hayan de someterse al régimen que regula los folletos informativos de tarifas.

En el ámbito de los contratos tipo, una vez que no existe el control previo de la CNMV a su contenido, sin perjuicio de la facultad de exigir su rectificación o resolución conforme al artículo 8 de la Orden EHA 1665/2010, se desarrollan sus contenidos obligatorios en las materias establecidas en el artículo 6 de dicha Orden, regulando expresamente aquellos aspectos que la práctica supervisora y las reclamaciones y consultas de clientes han puesto de manifiesto que requerían de mayor transparencia y no eran adecuadamente comprendidos por los inversores.

En relación a la publicidad se establece la necesaria puesta a disposición de los clientes o potenciales clientes tanto de los folletos informativos de tarifas, como de los contratos tipo en todas sus oficinas de atención a clientes, incluidos los agentes externos y en su página web, en sitio de fácil acceso.

La disposición adicional primera añade un nuevo estado a los previstos en la Circular 1/2010, de 28 de julio, de la CNMV de información reservada de las entidades que prestan servicios de inversión con el fin de conocer las tarifas que se aplican efectivamente a los clientes en las operaciones más habituales, para lo que se solicita información sobre la media y el valor más frecuente de las comisiones realmente cobradas a los clientes así como los máximos y mínimos de los intervalos extremos.

Por último se añade una disposición adicional segunda por la que se modifican los estados que contienen la información complementaria necesaria para la determinación de la aportación al Fogain de las Sociedades Gestoras de Instituciones de Inversión Colectiva y de las Empresas de Servicios de Inversión, contenidos en la Circular 7/2008, de 26 de noviembre, de la CNMV, sobre normas contables, cuentas anuales y estados de información reservada de las Empresas de Servicios de Inversión, Sociedades Gestoras de Instituciones de Inversión Colectiva y Sociedades Gestoras de Entidades de Capital-Riesgo; al objeto de incorporar determinadas modificaciones introducidas por el Real Decreto 749/2010, de 7 de junio, por el que se modifica el Reglamento de la Ley 35/2003, de 4 de noviembre, y otros reglamentos en el ámbito tributario.

En su virtud, el Consejo de la Comisión Nacional del Mercado de Valores, en su reunión de 12 diciembre de 2011, previo informe de su Comité Consultivo, ha dispuesto:

La presente Circular será de aplicación a las operaciones y actividades realizadas con clientes minoristas comprendidas en el ámbito de la Ley 24/1988, de 28 de julio, del Mercado de Valores (en adelante LMV), que hayan sido realizadas en España por las siguientes entidades:

a) Empresas de servicios de inversión mencionadas en el artículo 64 de la LMV, incluidas las personas físicas que tengan la condición de empresas de asesoramiento financiero.

b) Entidades mencionadas en el artículo 65 de la LMV autorizadas para la prestación de determinados servicios de inversión y servicios auxiliares.

c) Las siguientes entidades extranjeras:

1) Sucursales de empresas de servicios de inversión y de entidades de crédito.

2) Empresas de servicios de inversión y entidades de crédito de Estados miembros de la Unión Europea que operen en régimen de libre prestación de servicios en España mediante agentes establecidos en España.

3) Empresas de servicios de inversión y entidades de crédito de Estados no miembros de la Unión Europea que presten servicios de inversión en España sin sucursal.

Se entenderá por clientes minoristas los definidos como tales en el artículo 78 bis de la LMV.

1. El Folleto informativo de tarifas aplicable a los servicios y operaciones con clientes minoristas deberá incluir las tarifas máximas de comisiones y gastos repercutibles que libremente establezcan las entidades.

2. Los folletos deberán incluir las tarifas de todas las operaciones y servicios que la entidad realice con sus clientes minoristas de acuerdo con lo previsto en su programa de actividades.

3. Podrán excluirse de los folletos informativos de tarifas las operaciones y servicios de carácter singular. Se consideraran como tales, entre otras, las siguientes, con independencia de que la entidad las realice habitualmente:

a) Aquellas en que intervenga de forma apreciable, a juicio de la entidad que presta el servicio, el riesgo de crédito o contraparte del cliente, tales como el crédito para la compra o venta de valores o el préstamo de valores.

b) Las relativas a operaciones no comprendidas en el artículo 36.1 de la LMV o que no se realicen en un sistema multilateral de negociación.

4. Con independencia de lo señalado en los apartados anteriores, las entidades deberán facilitar a sus clientes o potenciales clientes toda la información sobre las tarifas vigentes cuando ésta sea requerida por ellos. Para los clientes que mantengan una relación contractual con la entidad también deberá atender las solicitudes relativas a las tarifas vigentes a lo largo de su relación contractual.

Todo ello sin perjuicio de su deber de informar sobre el precio total. Cuando no pueda indicarse el precio exacto se deberá comunicar la base de cálculo del precio total, que el cliente ha de pagar por el instrumento financiero o el servicio prestado, incluyendo todos los honorarios, comisiones, costes y gastos asociados y todos los impuestos a liquidar a través de la entidad de acuerdo con lo previsto en el artículo 66 del Real Decreto 217/2008.

1. Los folletos informativos de tarifas deberán ir precedidos de la identificación completa de la entidad con su número de registro en el organismo que haya otorgado su autorización y la identidad del supervisor competente en esta materia, así como la fecha de su entrada en vigor.

2. Los folletos deberán redactarse de forma clara, concreta y fácilmente comprensible por la clientela, evitando la inclusión de conceptos irrelevantes o innecesarios.

3. El folleto deberá indicar:

a) Las actividades, operaciones y servicios por los que se tarifa, estableciendo con claridad y precisión el concepto y si fuera necesario para su mejor comprensión, el tipo de instrumentos a que se refieran, el mercado o sistema de negociación en que se negocien y el tipo de emisor y si se hiciera alguna distinción entre ellos, el tipo de clientes.

b) Las comisiones y gastos aplicables a cada concepto a que se refiere la letra anterior, que se expresarán en tanto por ciento aplicable, o alternativamente, en el importe monetario en euros indicando en ambos casos la periodicidad con que sea de aplicación y la base o tramos sobre la que se calcule. También se indicarán los importes mínimos o máximos, si los hubiera.

c) La forma de determinar las comisiones y gastos de carácter singular ajustándose en su forma al Anexo II de la presente Circular. No obstante, las entidades podrán incluir en el folleto comisiones y gastos indicativos para estos sin perjuicio de lo que finalmente acuerden las partes. Dicho acuerdo deberá formalizarse en un soporte duradero de los definidos como tales en el artículo 2. b. del Real Decreto 217/2008.

d) La referencia cruzada de los distintos conceptos del folleto cuando una operación o contrato específico pueda dar lugar a la aplicación de comisiones o gastos incluidos en más de uno. Dichas referencias se referirán exclusivamente a servicios de inversión y auxiliares y no contemplarán comisiones generadas por servicios bancarios u otros servicios no incluidos en el folleto o que no sean imprescindibles para la prestación del servicio del que surge la referencia cruzada.

e) Mención expresa a la intervención de varias entidades si dicha intervención fuera a darse para la realización de una operación. En este caso, la entidad podrá optar, salvo en los supuestos establecidos en la norma 4.ª siguiente, entre establecer el coste íntegro para el cliente, indicando los conceptos que incluye, o el coste debido únicamente a su intervención, añadiendo en este caso una referencia indicativa del debido a la participación de otras entidades.. En el supuesto de ausencia de la referida mención se entenderá que la tarifa se refiere al coste íntegro para el cliente.

f) En cada apartado del folleto se pondrán las notas explicativas que resulten necesarias para informar a los clientes de los asuntos citados en las letras anteriores así como de la necesidad de aplicar el tipo de cambio vigente en cada momento y costes aplicables a las operaciones en moneda extranjera y en su caso, de los impuestos a liquidar por la entidad.

Las entidades que pretendan prestar los servicios que se señalan a continuación deberán presentar las tarifas aplicables a éstos en sus folletos con los siguientes requisitos y en la forma que se establece en la parte fija del Anexo I de la presente Circular:

1. Cuando se presten los servicios previstos en el artículo 63. 1. a) y b) de la LMV sobre valores de renta variable en mercados nacionales, tanto si se trata de mercados secundarios organizados como de sistemas multilaterales de negociación, con independencia del alcance de la intervención de la entidad, ya sea recibiendo y transmitiendo las órdenes a otro intermediario para su ejecución, ejecutándolas o liquidando la operación.

a) Las tarifas se expresarán en tanto por ciento sobre el valor efectivo de la operación, pudiendo señalarse un mínimo por operación.

b) A los efectos de la aplicación de las tarifas, se entenderá por operación cada una de las realizadas por cada clase de valor, entendiendo por tal, el conjunto de valores de un emisor de las mismas características e idénticos derechos, y con independencia de que su origen se corresponda con una única orden del cliente.

c) La tarifa establecida en el folleto incluirá el importe íntegro a pagar al intermediario, sin que se puedan señalar como gastos repercutibles los derivados de la intervención de otras entidades, a excepción de los cánones de los mercados y de los servicios de compensación y liquidación.

Para valores de renta variable negociados en el extranjero la entidad podrá optar entre establecer una tarifa que refleje el coste íntegro para el cliente o reflejar el coste debido únicamente a su intervención, en cuyo caso incluirá una referencia indicativa al coste debido a la participación de terceras entidades en la ejecución y liquidación.

Como alternativa, las entidades podrán establecer una tarifa fija para mercados españoles y extranjeros expresada en términos monetarios por periodo mensual para los clientes con los que se haya acordado esta opción. En el caso de mercados extranjeros, si se opta por indicar la tarifa de la propia entidad se deberá añadir una referencia indicativa del coste repercutido de otras entidades. Para facturaciones inferiores al periodo establecido en las tarifas se aplicará la parte proporcional al número de días naturales que se haya prestado el servicio.

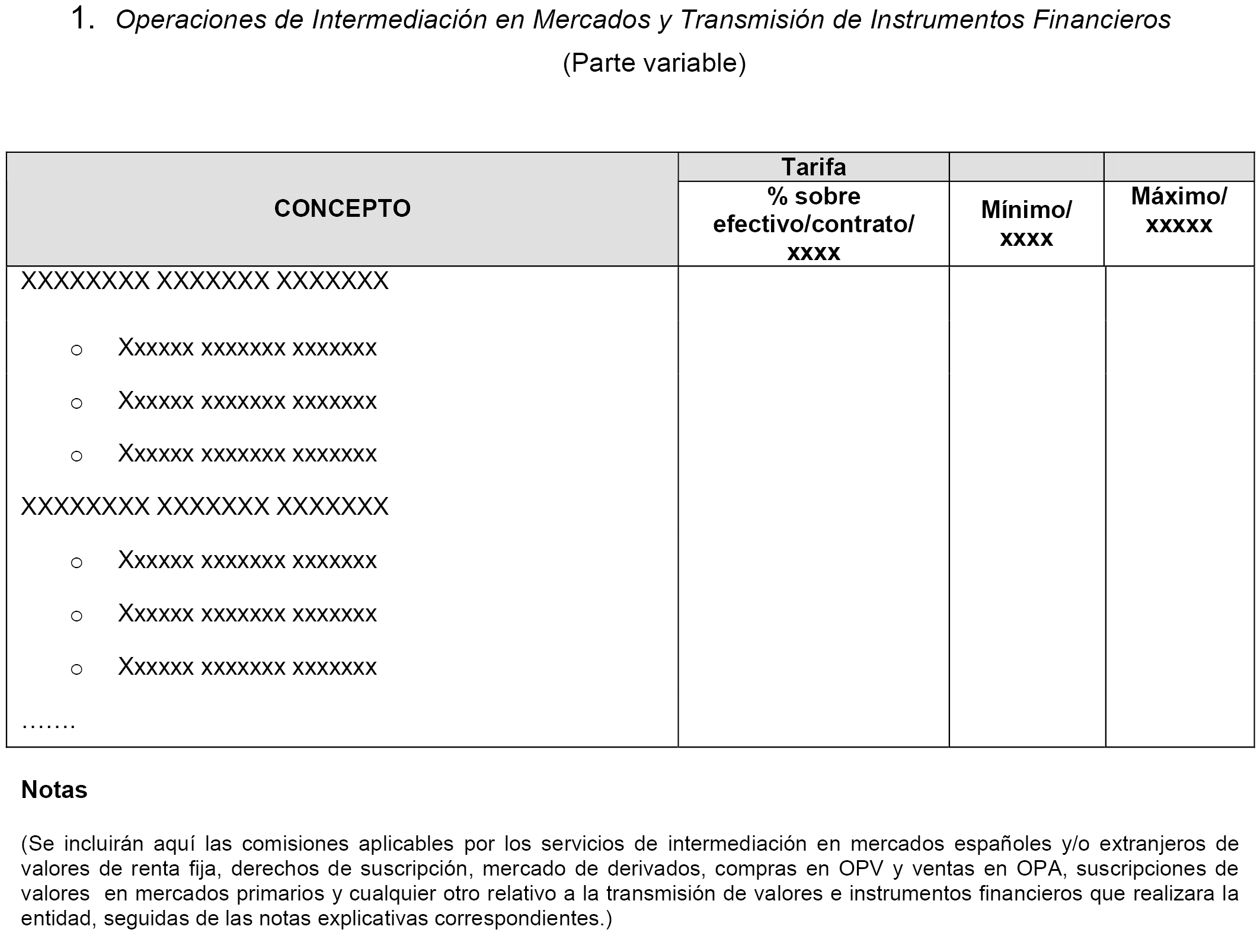

2. El servicio de custodia y administración de instrumentos financieros.

a) Las entidades establecerán la tarifa de custodia y administración de valores de renta variable nacionales o extranjeros, expresada en tanto por ciento anual sobre la media de los saldos efectivos diarios de los valores depositados., calculada al final del periodo. En el caso de valores de renta fija se tomará como base de cálculo el valor nominal, Asimismo se podrá indicar el mínimo aplicable expresado en periodo anual. Para facturaciones inferiores al periodo ordinario de liquidación pactado se aplicará la parte proporcional al número de días naturales que se haya prestado el servicio. Todo ello sin perjuicio de lo que puedan pactar las partes en cuanto a su devengo y liquidación en el contrato correspondiente.

b) Quedará incluido en este concepto el mantenimiento de la cuenta de valores así como el de mantenimiento de la cuenta instrumental de efectivo en el caso de que ésta esté exclusivamente vinculada a la cuenta de valores.

c) No se incluirán en este apartado las tarifas que la entidad pueda establecer para el ejercicio de los derechos relativos a los instrumentos depositados tales como cobro de dividendos, cupones, primas de asistencia, pago de dividendos pasivos, aportaciones de fondos, constitución de gravámenes y otros similares, que deberán establecerse expresamente en el apartado correspondiente del modelo de folleto del Anexo I de la presente Circular.

d) La tarifa establecida en los folletos deberán recoger el importe íntegro a pagar al custodio, sin que se puedan señalar como gastos repercutibles específicamente a estas operaciones los derivados de la intervención de otras entidades.

e) Cuando la entidad que presta el servicio de custodia pretenda aplicar una tarifa por traspaso de valores de un mismo titular a otra entidad deberá establecer en el folleto una tarifa máxima fija por cada clase de valor expresada en términos monetarios.

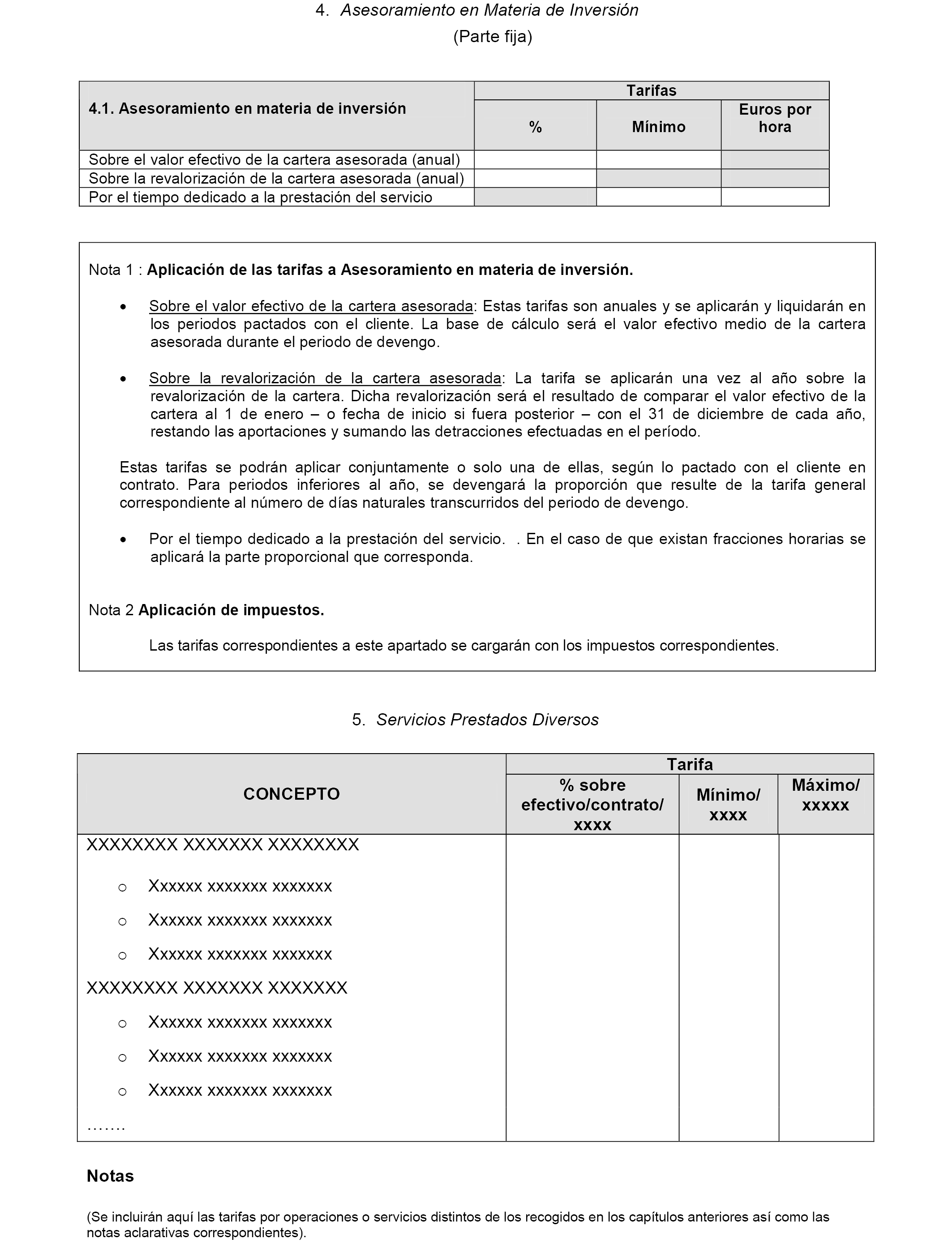

3. Los servicios de gestión de cartera y de asesoramiento en materia de inversión.

a) Las entidades establecerán las tarifas de gestión discrecional de carteras y las de asesoramiento en función del importe de la cartera gestionada o el patrimonio asesorado o sobre su revalorización, o sobre ambos. Deberá indicarse expresamente si ambas comisiones son complementarias o sustitutivas. De no indicarse, se entenderá que son sustitutivas y se entenderá como máxima la más beneficiosa para el cliente.

b) La tarifa se expresará en tanto por ciento anual sobre el patrimonio gestionado o asesorado y/o sobre su revalorización anual, pudiendo indicarse un mínimo anual sobre el patrimonio gestionado o asesorado, sin perjuicio de lo que puedan pactar las partes en cuanto a su devengo y liquidación en el contrato correspondiente. Para facturaciones inferiores al periodo ordinario de liquidación pactado se aplicará la parte proporcional al número de días que se haya prestado el servicio.

c) En la prestación del servicio de asesoramiento, de manera alternativa a las tarifas recogidas en las letras a) y b) se podrá establecer una tarifa por el tiempo necesario para el análisis de la cartera.

La tarifa se expresará en euros por hora y en caso de que existan fracciones horarias se aplicará la parte proporcional que corresponda.

4. Las entidades no podrán incluir en sus folletos tarifas o comisiones por la prestación de estos servicios en apartados distintos ni en formato o con conceptos o bases de cálculo diferentes a las señaladas en la parte fija del Anexo I de esta Circular. Tampoco podrán establecerse referencias cruzadas entre la parte fija y la variable del modelo de folleto informativo de tarifas recogido en el Anexo I de esta Circular.

1. Los folletos y sus modificaciones deberán presentarse en la CNMV mediante transmisión telemática con las especificaciones técnicas que ésta determine en cada momento.

2. El folleto se presentará en el formato establecido en el Anexo I. Los capítulos que contienen las tarifas aplicables a las operaciones y servicios mas habituales constarán de dos apartados, una parte fija, con los requisitos de la norma cuarta así como los de la norma tercera en todo aquello que no contradiga lo previsto en la norma cuarta, y otra, variable con los requisitos de la norma tercera.

3. La fecha de entrada en vigor que se indique en el folleto será al menos la de 30 días naturales después de la fecha de su presentación a la CNMV.

4. En el caso de que la CNMV expresara objeciones o recomendaciones de rectificación del folleto presentado, se deberá repetir el procedimiento de remisión y control en la forma indicada en los puntos anteriores sin que por ello se amplíe el plazo para su control.

5. Las modificaciones a los folletos registrados requerirá la remisión de un nuevo folleto de tarifas completo en el que se incorporen las tarifas o comisiones que se hayan modificado, aplicándose el procedimiento anterior al folleto remitido.

6. La CNMV podrá expresar objeciones o recomendaciones sobre los contenidos de los folletos registrados en cualquier momento, en atención a circunstancias justificadas cuando ello contribuya a mejorar la transparencia con los inversores. Dichas objeciones o recomendaciones se realizarán por escrito y con descripción clara de las circunstancias que aconsejan el cambio en el folleto.

Cuando como consecuencia de ello la entidad deba modificar el folleto, la modificación se ajustará a lo establecido en los apartados anteriores, manteniéndose la aplicación de las tarifas recogidas en el folleto objeto de modificación hasta la entrada en vigor del modificado, dicha entrada en vigor podrá ser establecida para cada caso por la CNMV si ello contribuye a mejorar la transparencia con los clientes.

1. La CNMV pondrá los folletos informativos de tarifas a disposición del publico en su página web, el día de la fecha señalada por la entidad para su entrada en vigor.

La CNMV podrá difundir los datos contenidos en la parte fija del modelo de folleto informativo de tarifas propuesto en el anexo I con el fin de facilitar a los inversores su comparabilidad.

2. Las entidades deberán poner a disposición del público, en cualquier soporte duradero, en su domicilio social, en todas las sucursales y en el domicilio de sus agentes los folletos informativos de tarifas vigentes en cada momento y registradas en la CNMV. También deberán ponerlos en su página web, en sitio de fácil acceso.

3. Las tarifas puestas a disposición del público por las entidades sujetas a esta Circular deberán coincidir con las comunicadas a la CNMV, conforme a los apartados anteriores. Las tarifas que se hagan públicas con ocasión de campañas publicitarias o de difusión generalizada, cualquiera que sea el medio utilizado para ellas, deberán coincidir en sus conceptos y contenidos con los folletos informativos de tarifas, y no deberán exceder de aquéllas. Cuando la campaña se refiera a actividades o servicios a que se refiere la norma 4.ª deberán expresarse literalmente los conceptos y bases de cálculo aplicables conforme a dicha norma.

1. Los contratos tipo deberán contener las características esenciales de los mismos, estableciendo de forma clara, concreta y fácilmente comprensible por los inversores minoristas lo siguiente:

a) Las partes obligadas. En la identificación de la entidad que presta el servicio deberán incluirse los registros públicos en que figure inscrita y sus organismos supervisores, con los datos necesarios para una correcta identificación que permita su comprobación y en particular, de aquél encargado de la supervisión de la actividad objeto del contrato y el país en que esté radicado. Asimismo se identificará claramente el o los firmantes del contrato en nombre de la entidad y de los poderes en virtud de los que actúan.

Además se deberá señalar el idioma y el medio, forma y procedimiento en que las partes realizarán las comunicaciones entre ellos y específicamente para formular las reclamaciones a la entidad y para comunicar la eventual rescisión unilateral del contrato. Todo ello conforme a lo establecido en el artículo 63.1 del RD 217/2008.

b) El conjunto de obligaciones a que se comprometan las partes. En particular se precisarán claramente las obligaciones de la entidad, delimitando su contenido específico.

c) La información que la entidad debe poner a disposición y remitir a los clientes, su periodicidad y forma de transmisión.

d) Cuando el servicio conllevara la recepción de incentivos a que se refiere la letra b) del Art. 59 del RD 217/2008, descripción del procedimiento para revelar al cliente su existencia, naturaleza y cuantía o, si no es posible, su forma de cálculo, con carácter previo, así como la forma en que el cliente puede solicitar información más detallada. Cuando la información se ponga a disposición de los clientes en la web se deberán ajustar a los requisitos establecidos en el Art. 3 del citado RD. La modificación del sistema de puesta a disposición de esta información deberá comunicarse a los clientes por cualquier medio de los que se hayan pactado en contrato.

e) Los conceptos, periodicidad e importes de la retribución cuando sean menores de los establecidos en el folleto informativo de tarifas. En caso contrario se hará entrega del citado folleto y se conservará recibí del cliente de que le ha sido entregado.

Además, se deberá establecer la obligación de informar previamente al cliente de la modificación al alza de las comisiones y gastos aplicables al servicio prestado y que se hubieran pactado previamente con el cliente. En este caso, se otorgará a los clientes un plazo mínimo de un mes desde la recepción de dicha información para modificar o cancelar la relación contractual sin que sean de aplicación las nuevas condiciones. Si la modificación fuera a la baja se le comunicará igualmente al cliente sin perjuicio de su inmediata aplicación. Dicha información podrá incorporarse a cualquier comunicación periódica que deba suministrarse a los clientes y por cualquier medio de comunicación de los que se hayan pactado en contrato.

f) Las cláusulas especificas con respecto a la modificación y rescisión por las partes. En cuanto a la facultad de rescisión del contrato por la entidad que presta el servicio, el preaviso no podrá ser inferior a un mes, salvo por impago de las comisiones o riesgo de crédito con el cliente, incumplimiento de la normativa aplicable al blanqueo de capitales o de abuso de mercado, que podrá ser inmediato.

g) Identificación del sistema de garantía de depósitos o inversiones, señalando aquél o aquéllos a que esté adherida la entidad y especificando la forma de obtener información adicional sobre el sistema.

h) El procedimiento para la actualización de la información del cliente sobre sus conocimientos, situación financiera y objetivos de inversión, a efectos de la mejor prestación del servicio por parte de la entidad, cuando proceda.

i) Mención de la existencia de un departamento de atención al cliente al que necesariamente habrá que dirigir las quejas o reclamaciones con carácter previo a la reclamación ante la Comisión Nacional del Mercado de Valores

2. Los contratos tipo atenderán en su redacción al Real Decreto Legislativo 1/2007, de 16 de noviembre, por el que se aprueba el texto refundido de la Ley General para la Defensa de los Consumidores y Usuarios y otras leyes complementarios, así como a las normas de conducta y requisitos de información establecidos en la normativa del mercados de valores y otras normas que resulten de aplicación tales como la relativas a la prevención del blanqueo de capitales, comercialización a distancia de servicios financieros destinados a consumidores y similares.

Además de la información establecida en la norma séptima anterior, los contratos tipo de custodia y administración de instrumentos financieros deberán establecer:

1. Identificación de la cuenta de valores y de la de efectivo en la que se efectuarán las liquidaciones correspondientes al servicio.

2. La forma y plazos en que la entidad pondrá a disposición de los clientes los instrumentos financieros depositados o anotados, así como en su caso, sus fondos y el procedimiento para que pueda traspasarlos cuando se rescinda el contrato, indicando expresamente los requisitos para ello, tales como el cobro de las comisiones por la operaciones realizadas pendientes de liquidar en el momento de la resolución del contrato y la parte proporcional devengada de las tarifas correspondientes al periodo iniciado en el momento de su finalización.

3. Si la entidad delegara en un tercero el registro individualizado de los valores e instrumentos financieros del cliente se deberá señalar esta posibilidad en el contrato indicando expresamente que la entidad asumirá frente al cliente la responsabilidad de la custodia y administración, salvo lo dispuesto en la Leyes. Si la delegación fuera solicitada por el cliente se señalarán sus efectos.

4. Si por razones de práctica habitual o porque lo permite la normativa aplicable, los instrumentos financieros del cliente fueran a estar depositados en una cuenta global en un tercero se incluirá en el contrato tal posibilidad, así como la información preceptiva de acuerdo con lo establecido en el RD 217/2008.

5. El compromiso de informar al cliente de la existencia y las condiciones de cualquier derecho de garantía o gravamen que la entidad tenga o pueda tener sobre los instrumentos financieros de los clientes, o de cualquier derecho de compensación que posea en relación con esos instrumentos.

6. El procedimiento para que el cliente sea informado previamente y se recabe su consentimiento expreso por escrito para que la entidad que custodia sus instrumentos financieros pueda utilizarlos tanto por cuenta propia como por cuenta de otro cliente o para establecer acuerdos para operaciones de financiación de valores sobre dichos instrumentos y las condiciones para ello, detallando las obligaciones y responsabilidades de la entidad (incluyendo la retribución a favor del cliente por prestar sus valores), las condiciones de su restitución y los riesgos inherentes. Asimismo se detallará el plazo por el que se concede el correspondiente consentimiento, los valores o clase de valores a los que viene referido y la periodicidad, al menos semestral con la que se informará al cliente del uso del consentimiento que realice la entidad.

7. Detalle de las principales actuaciones que conlleva la administración de los instrumentos financieros custodiados por la entidad y de la forma de recabar sus instrucciones en aquellos casos que resulte necesario. En particular, se concretará el proceder de la entidad ante la falta de instrucciones en relación con los derechos de suscripción que puedan generar los valores custodiados que, en todo caso, deberá ser en el mejor interés del cliente.

Además de la información a que se refiere el artículo 7 de la Orden EHA/1665/2010, y la norma 7.ª anterior, los contratos tipo de gestión de carteras deberán establecer:

1. Concreción de los objetivos de gestión así como cualquier limitación específica a la facultad de gestión discrecional que afecte al cliente.

2. Los tipos de instrumentos financieros que pueden incluirse en la cartera y los tipos de transacciones que pueden realizarse con ellos, se concretará el ámbito geográfico de ambos y se incluirá cualquier límite aplicable. Si se fueran a incluir activos híbridos o de baja liquidez se incluirá una advertencia sobre ello. Asimismo si se fueran a utilizar derivados se indicará si su finalidad es de cobertura o de inversión. Deberá constar la autorización del cliente en forma diferenciada sobre cada uno de dichos valores, instrumentos o tipos de operación.

3. Además de la información a remitir al cliente conforme al artículo 69 del RD 217/2008, se detallará el soporte y periodicidad de tales envíos e incluirá detalle de:

a) Inversión en instrumentos financieros emitidos por la entidad, entidades de su grupo o instituciones de inversión colectiva gestionadas por entidades de éste.

b) La suscripción o adquisición de instrumentos financieros en los que la entidad o alguna entidad de su grupo actúe como asegurador o colocador de la emisión u oferta publica de venta.

c) Los instrumentos financieros vendidos por cuenta propia por la entidad o entidades del grupo y adquiridos por el cliente.

d) Las operaciones realizadas entre el cliente y otros clientes de la entidad.

4. El umbral de pérdidas acordado entre las partes que no podrá ser superior al 25% del patrimonio gestionado, a partir del cual la entidad deberá informar inmediatamente al cliente.

5. Si la entidad recibiera la delegación de los derechos políticos derivados de las acciones pertenecientes a la cartera del cliente deberá informarle expresamente de la existencia de cualquier conflicto de interés entre la entidad y su grupo con alguna de las sociedades a las que se refiere la representación.

6. La posibilidad de que el cliente solicite información sobre cada transacción realizada en el ámbito del mandato recibido. La forma en que dicha información se debe solicitar por el cliente y facilitarse por la entidad y en su caso, el coste que ello conlleva para el cliente.

7. El limite de los compromisos de la cartera gestionada. Dicho importe no podrá suponer que el gestor exija aportaciones adicionales para cubrir pérdidas, salvo que se trate de aportaciones voluntarias del cliente o créditos obtenidos del gestor, con los requisitos del artículo 7.1. e) de la OHA/1665/2010.

8. Las entidades podrán establecer distintos contratos tipo de gestión de cartera cuyo objetivo de gestión recaiga sobre distintos tipos de instrumentos financieros y siempre que dichos contratos sean excluyentes entre sí.

Las entidades deberán poner a disposición del público los contratos tipo, en cualquier soporte duradero, en su domicilio social, en todas las sucursales y en el domicilio de sus agentes. También deberán ponerlos en su página web, en sitio de fácil acceso.

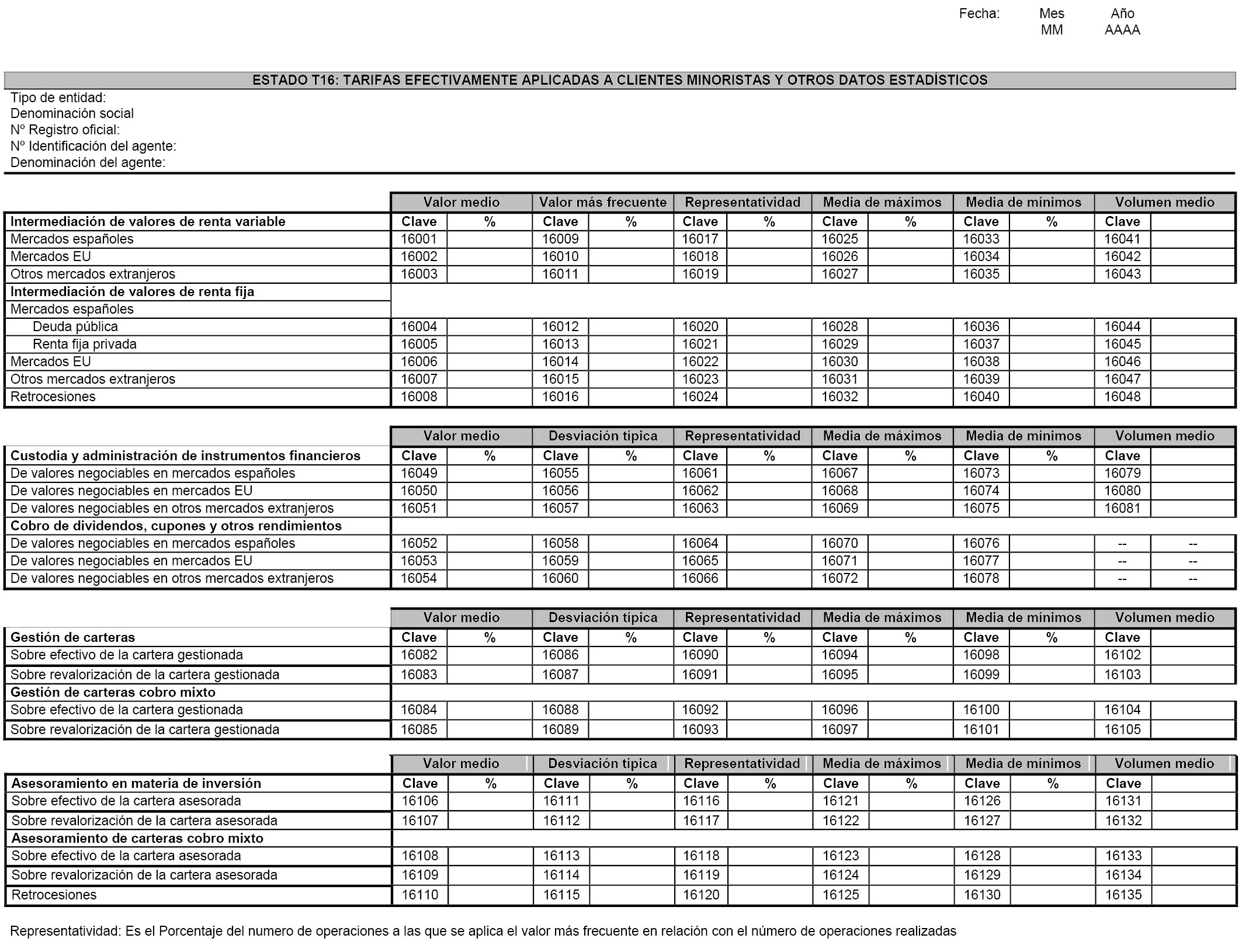

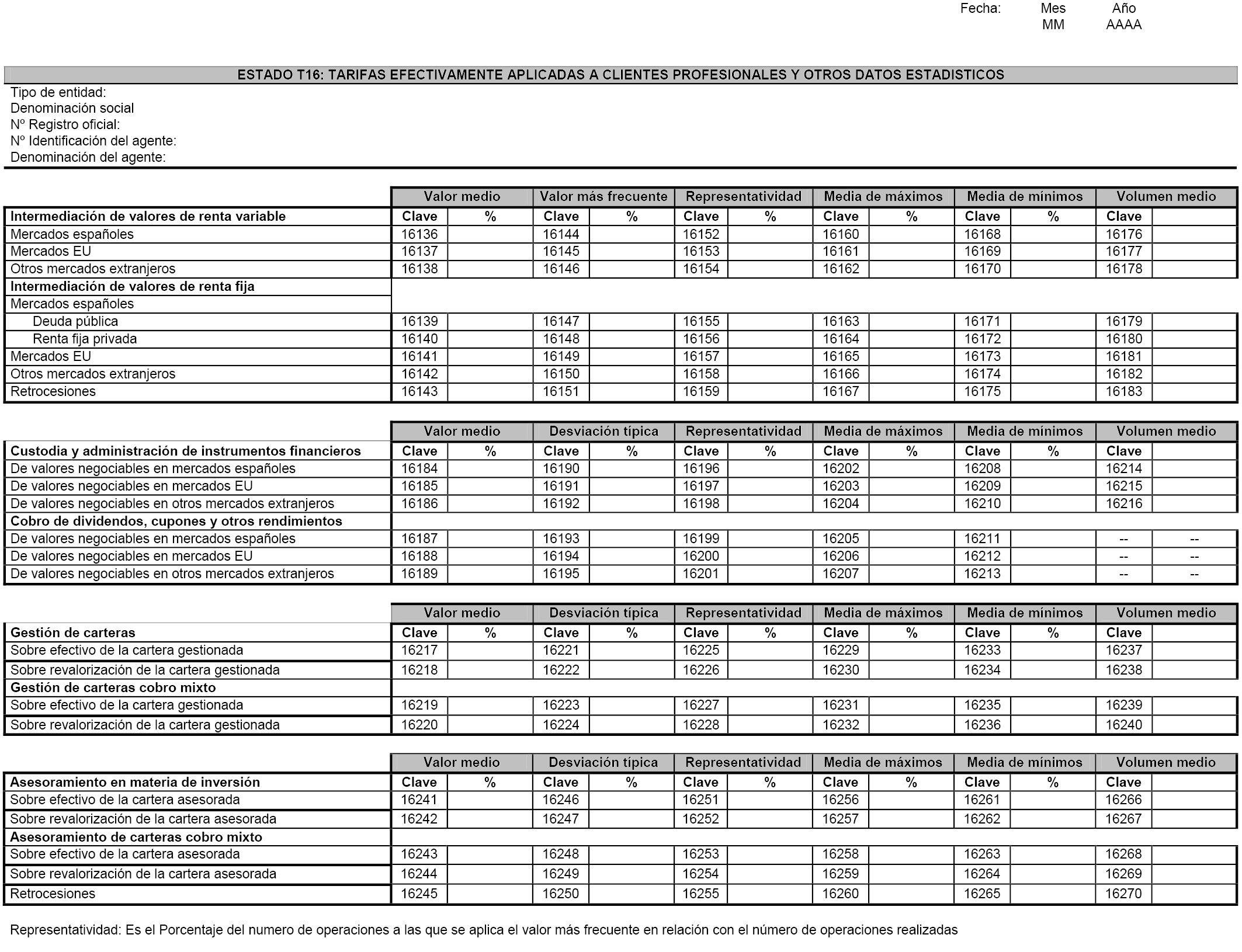

1. Se añade el estado T16, que se adjunta como Anexo II de esta Circular, a los previstos en la Circular 1/2010, de 28 de julio de la Comisión Nacional del Mercado de Valores de información reservada de las entidades que prestan servicios de inversión.

2. El estado deberá remitirse por las entidades sujetas a esta Circular con el contenido, plazos y requisitos formales recogidos en las norma 3.ª y 4.ª de la mencionada Circular 1/2010, con las siguientes especificaciones particulares para su cumplimentación:

a) Valor medio:

En el epígrafe de «intermediación» se calculará el porcentaje del total de las comisiones cobradas a los clientes por la intermediación de operaciones para clientes minoristas o profesionales, según proceda, en relación con el valor efectivo del total de las operaciones intermediadas para ellos en un año.

En el apartado correspondiente a renta fija se incluirán las comisiones explicitas por la intermediación en estos instrumentos. También se incluirán en este apartado las diferencias de precio obtenidas por las entidades como diferencial de precios de compra y venta en operaciones con clientes minoristas o profesionales, según proceda, en los que se interponga la entidad por cuenta propia cuando la permanencia en su cartera sea menor de un día.

En el epígrafe relativo a «custodia y administración de instrumentos financieros» se recogerá el porcentaje que resulte del total de las comisiones cobradas anualmente por dicho concepto a clientes minoristas o profesionales, según proceda, en relación con la media de los saldos efectivos diarios del total de valores de renta variable custodiados por la entidad en un año, para valores de renta fija se tomará el nominal.

En el apartado sobre «cobro de dividendos cupones y otros» se recogerá el porcentaje que resulte del total de las comisiones cobradas a los clientes por este concepto en relación con el volumen total de dividendos, cupones y otros rendimientos abonados a los clientes.

En el apartado relativo a «gestión de cartera» y «asesoramiento» en materia de inversión se recogerá el porcentaje que resulte del total de las comisiones cobradas anualmente a los clientes por estos conceptos en relación con la media anual del total del patrimonio gestionado o asesorado. Cuando se facture comisión de revalorización se recogerá el porcentaje que resulte del total de las comisiones aplicadas a los clientes por este concepto en relación con la revalorización total de los patrimonios gestionados o asesorados obtenidas en el año.

b) Media de máximas y mínimas: Se informará de la media del 5% de las tarifas efectivamente aplicadas más elevadas y del 5% de las más bajas.

c) Volumen medio:

En «intermediación» de valores será el tamaño medio de las operaciones intermediadas. Se calculará como el cociente del importe efectivo total intermediado entre el número de operaciones.

En «custodia y administración» será el valor efectivo medio de los instrumentos depositados en las cuentas de valores. Se calculará como el cociente de los saldos efectivos totales sobre los que se aplica la comisión de custodia entre el número de las cuentas de valores.

En «gestión de cartera» y «asesoramiento en materia de inversión» se informará sobre el volumen medio de patrimonio gestionado o asesorado. Se calculará como el cociente entre el patrimonio total gestionado o asesorado por el número de clientes.

d) En «retrocesiones» se recogerán las cantidades (honorarios o comisiones) percibidas por la entidad de terceras entidades, tal y como se definen en el artículo 59.b) del Real Decreto 217/2008 de 15 de febrero.

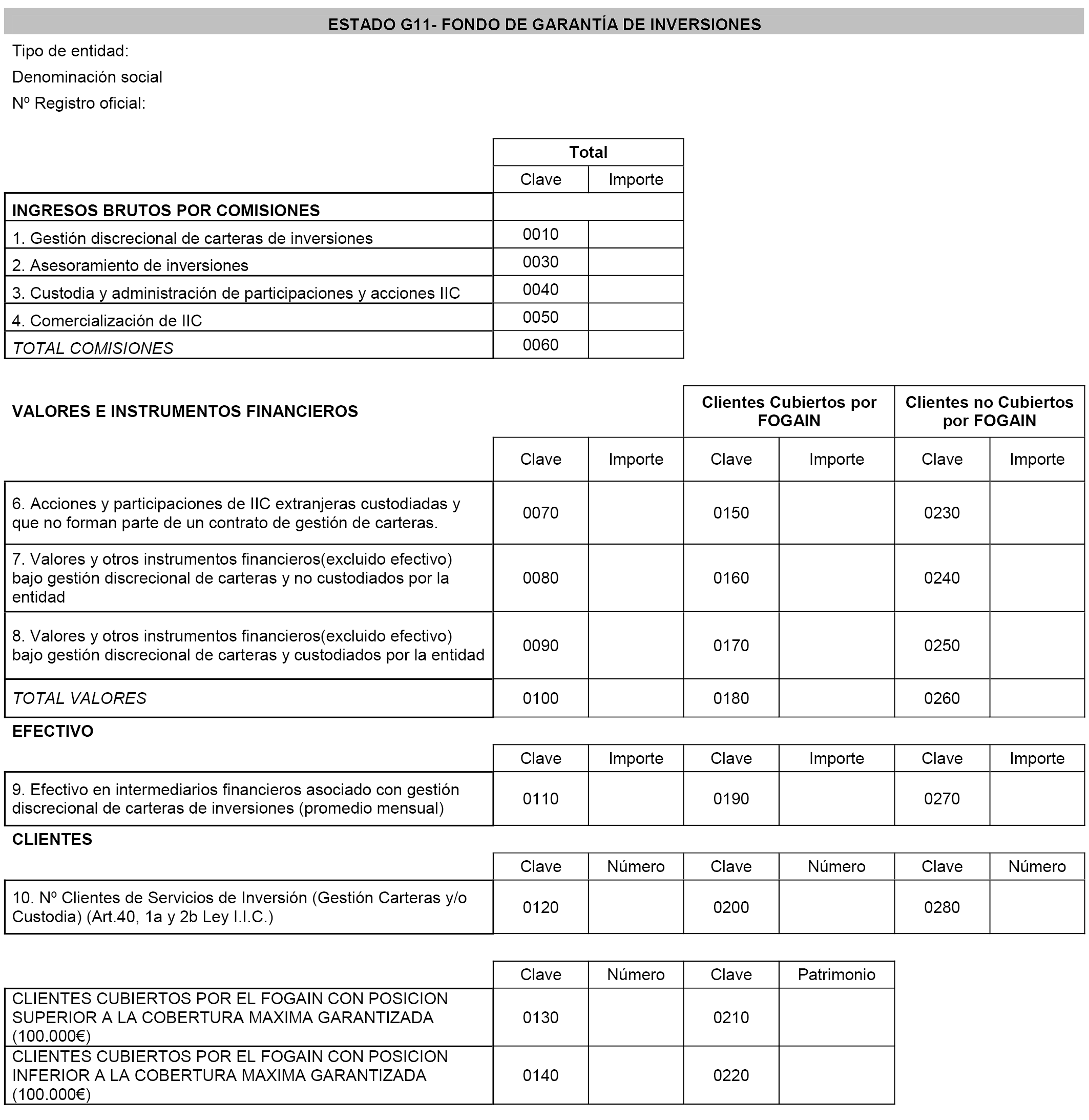

1. El Estado G11 «Fondo de Garantía de Inversiones», contenido en el Anexo V de la Circular 7/2008, quedará conforme al Anexo III de la presente Circular.

Las Sociedades Gestoras de Instituciones de Inversión Colectiva adheridas al Fondo de Garantía de Inversiones a 31 de diciembre de cada ejercicio, deberán cumplimentar el Estado G11 referido a dicha fecha.

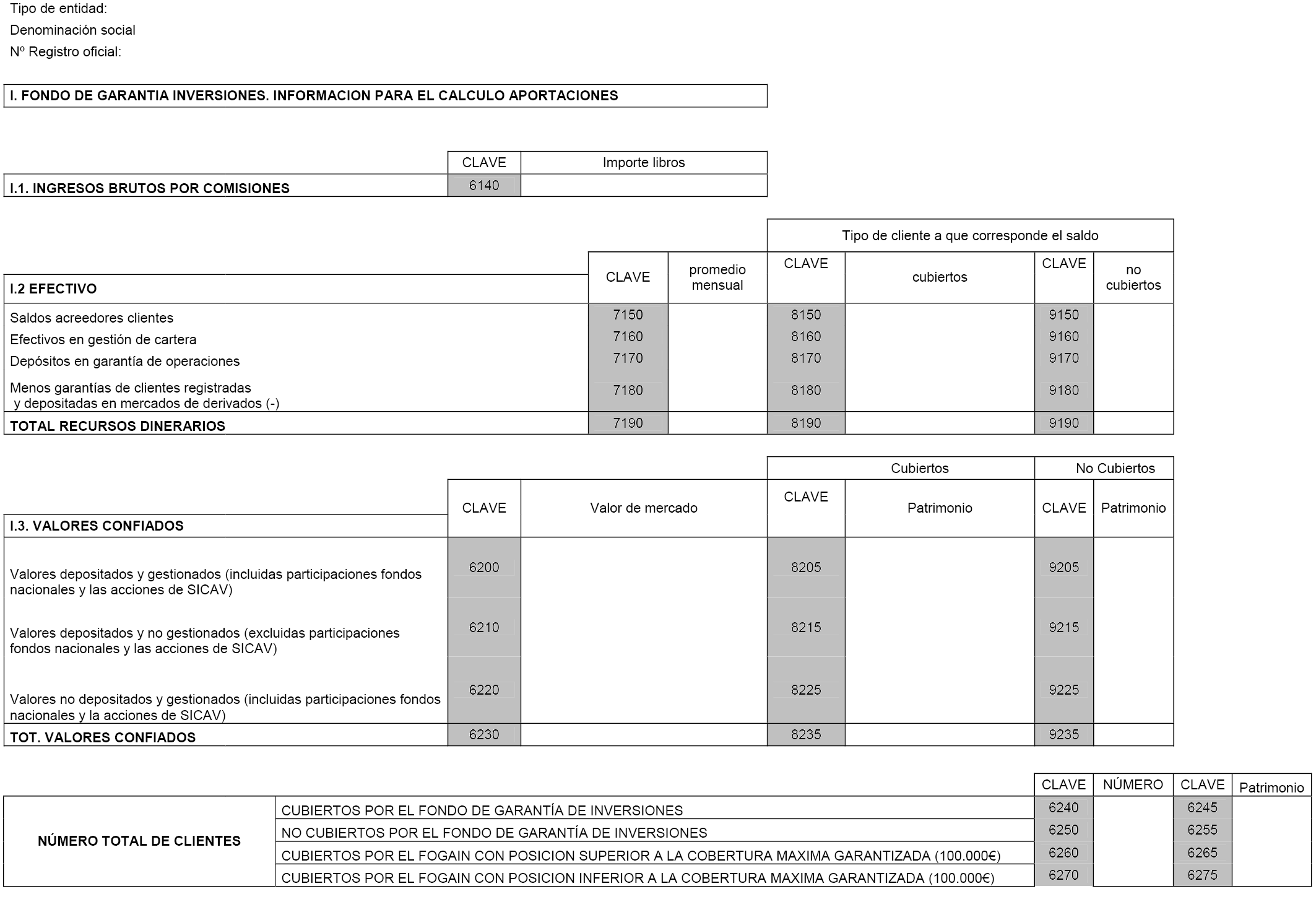

2. El Estado M4.I. «Fondo de Garantía Inversiones. Información para el cálculo aportaciones», contenido en el Anexo IV de la Circular 7/2008, quedará conforme al Anexo III de la presente Circular.

Las Empresas de Servicios de Inversión adheridas al Fondo de Garantía de Inversiones a 31 de diciembre de cada ejercicio, deberán cumplimentar el estado M4.I. referido a dicha fecha.

3. Se modifica el punto 2 de la norma 61.ª de la Circular 7/2008, de 26 de noviembre, de la CNMV del que se elimina el cuadro y pasa a tener el siguiente tenor:

«Los saldos a integrar en la base de cálculo de las aportaciones al Fondo de Garantía de Inversiones se determinarán de acuerdo con las indicaciones contenidas en los Manuales de cumplimentación de los estados financieros de SGIIC y ESI, elaborados por la CNMV al efecto»

4. La CNMV remitirá a la Gestora del Fondo de Garantía de Inversiones la información contenida en cada uno de estos Estados a efectos de que por aquella se pueda elaborar el Presupuesto a que se refiere el artículo 8, apartado 5 del Real Decreto 948/2001, de 3 de agosto.

1. Todas las entidades deberán remitir sus folletos informativos de tarifas ajustados a lo previsto en la presente Circular a partir de su entrada en vigor y antes del 30 de septiembre de 2012.

2. Los folletos informativos de tarifas registrados en la CNMV a la fecha de entrada en vigor de la presente Circular seguirán siendo válidos hasta que las entidades lo presenten en formato electrónico.

3. Las entidades deberán ajustar sus contratos tipo a lo dispuesto en esta Circular en el plazo de seis meses desde su entrada en vigor. Por lo que respecta a los contratos firmados con sus clientes con anterioridad a su entrada en vigor, bastará con comunicar a los clientes, por los medios de comunicación habituales, las nuevas previsiones contractuales que proceda y aplicarlas siempre que sean favorables al cliente, sin necesidad de tener que solicitar la firma de contratos nuevos a los clientes.

4. El estado T16 a que se refiere la Disposición Adicional Primera deberá remitirse a la CNMV con los estados correspondientes al ejercicio 2012.

5. Los estados G11 y M4I a que se refiere la disposición adicional segunda se deberán remitir por primera vez, con los estados correspondientes a diciembre de 2012.

Quedan derogadas la Circular 1/1996, sobre normas de actuación, transparencia e identificación en las operaciones del mercado de valores y la Circular 2/2000, sobre modelos normalizados de contratos tipo de gestión discrecional e individualizada de carteras de inversión y otros desarrollos de la Orden de 7 de octubre de 1999 de desarrollo del Código General de conducta y normas de actuación de la Gestión de carteras de inversión.

La presente Circular entrará en vigor a los seis meses de su completa publicación en el «Boletín Oficial del Estado».

Madrid, 12 de diciembre de 2011.–El Presidente de la Comisión Nacional del Mercado de Valores, Julio Segura Sánchez.

Agència Estatal Butlletí Oficial de l'Estat

Avda. de Manoteras, 54 - 28050 Madrid