Contido non dispoñible en galego

El artículo 5 del Reglamento por el que se desarrollan las exenciones fiscales relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado y se establece el procedimiento para su aplicación, aprobado por el Real Decreto 160/2008, de 8 de febrero, regula el procedimiento para la aplicación de estas exenciones en el Impuesto sobre el Valor Añadido en las operaciones interiores e intracomunitarias.

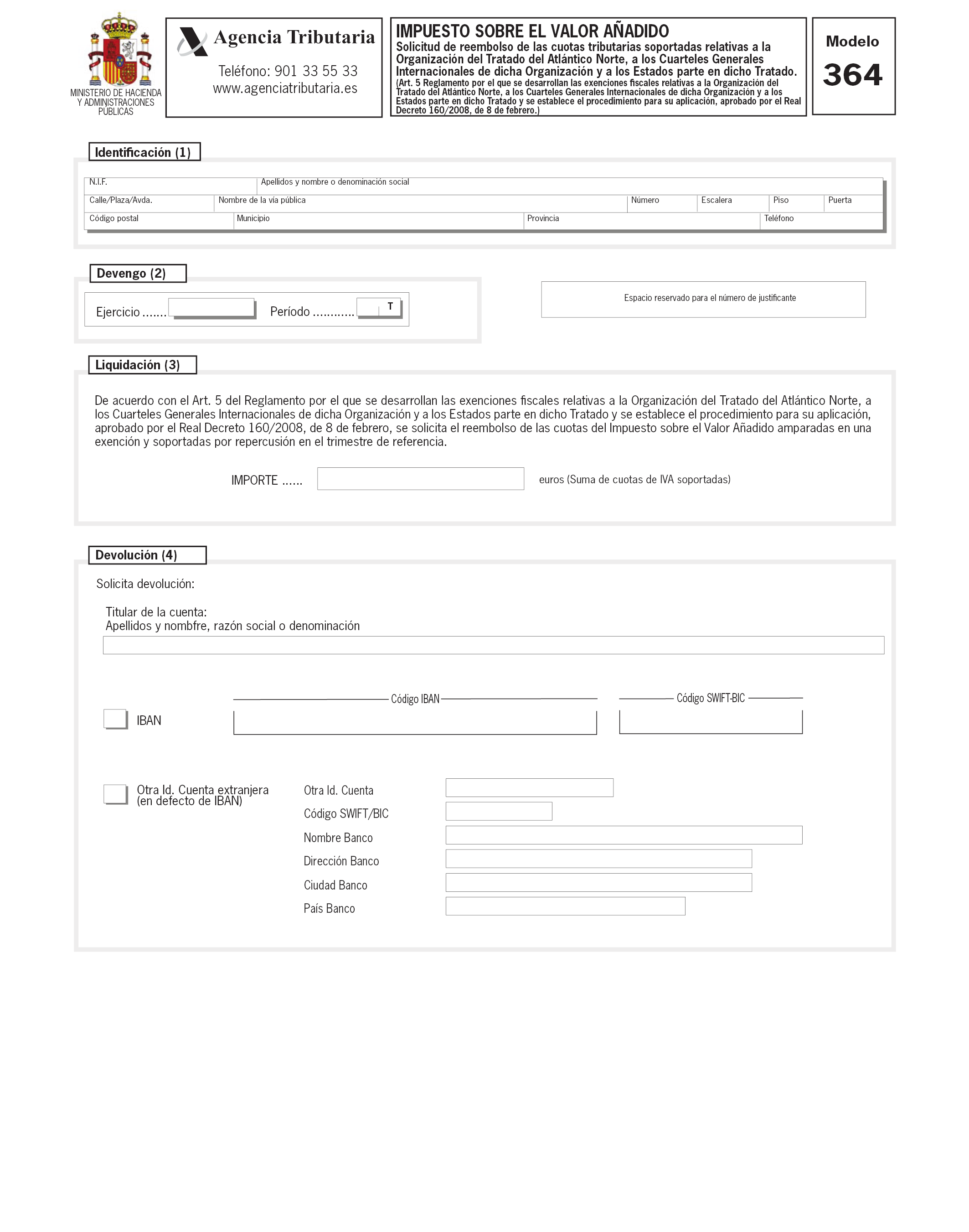

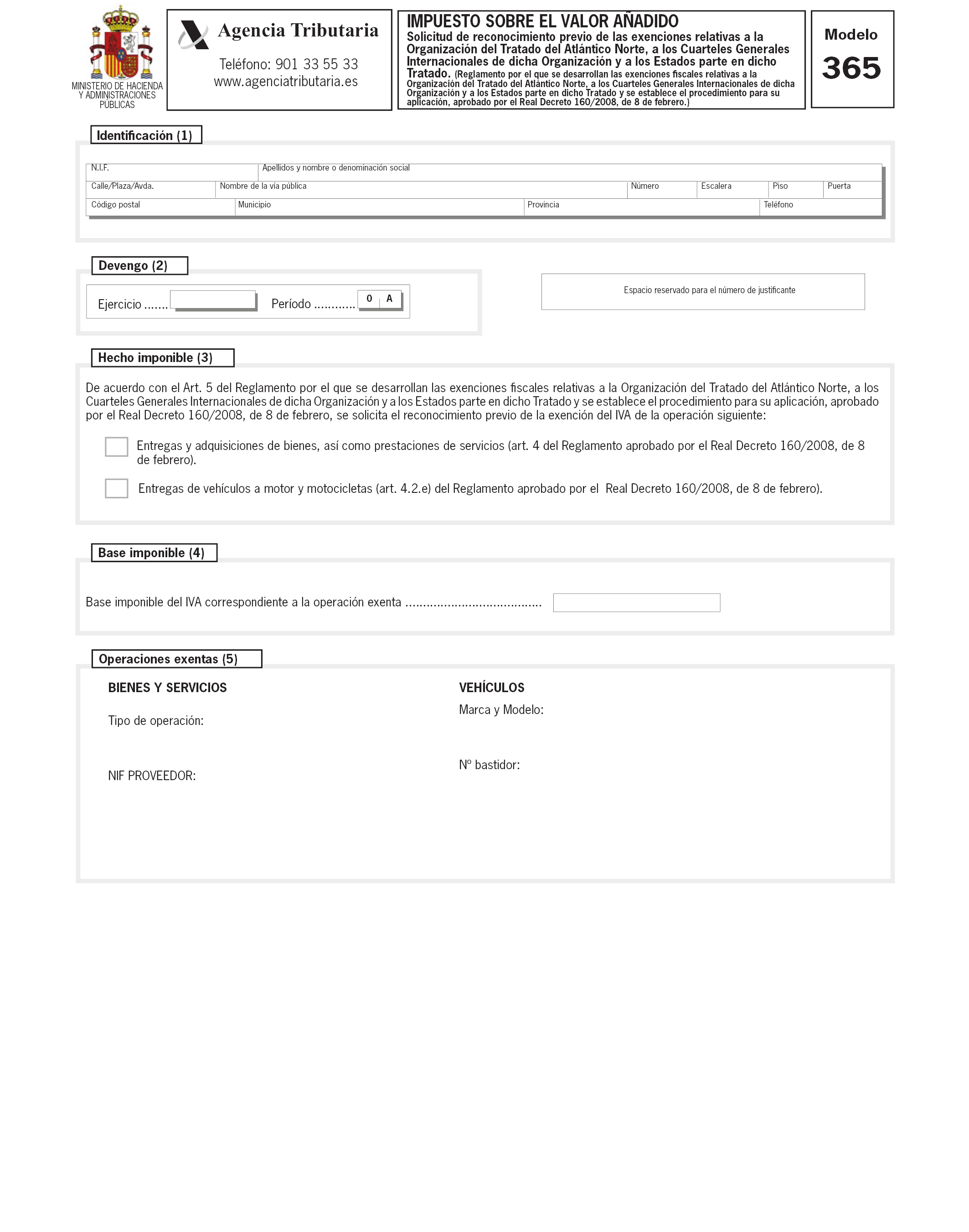

La presente Orden, por la que se aprueba el modelo 364 «Impuesto sobre el Valor Añadido. Solicitud de reembolso de las cuotas tributarias soportadas relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado» y el modelo 365 «Impuesto sobre el Valor Añadido. Solicitud de reconocimiento previo de las exenciones relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado», tiene por finalidad modernizar y adaptar el sistema de presentación de las solicitudes indicadas a la situación de desarrollo tecnológico imperante en la actualidad así como continuar con el proceso llevado a cabo por la Administración en estos últimos años de generalización de la obligación de presentación por vía electrónica de gran parte de los modelos de declaración.

Se modifica la Orden EHA/789/2010, de 16 de marzo, por la que se aprueban el formulario 360 de solicitud de devolución del Impuesto sobre el Valor Añadido soportado por empresarios o profesionales establecidos en el territorio de aplicación del impuesto, el contenido de la solicitud de devolución a empresarios o profesionales no establecidos en el territorio de aplicación del impuesto, pero establecidos en la Comunidad, Islas Canarias, Ceuta o Melilla, y el modelo 361 de solicitud de devolución del Impuesto sobre el Valor Añadido a determinados empresarios o profesionales no establecidos en el territorio de aplicación del impuesto, ni en la Comunidad, Islas Canarias, Ceuta o Melilla, y se establecen, asimismo, las condiciones generales y el procedimiento para su presentación telemática, como consecuencia de los cambios normativos introducidos en el apartado Dos del artículo 163 vicies de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, por la Ley 28/2014, de 27 de noviembre, por la que se modifican la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias, la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales, y la Ley 16/2013, de 29 de octubre, por la que se establecen determinadas medidas en materia de fiscalidad medioambiental y se adoptan otras medidas tributarias y financieras.

Por último en la disposición final segunda se modifica la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria. Esta modificación tiene como finalidad, por una parte extender con carácter general la obligatoriedad de las Grandes Empresas de presentar electrónicamente documentación, solicitudes o manifestaciones de opciones que no figuran en los propios modelos o formularios de declaración o autoliquidación y documentación con trascendencia tributaria relativa a procedimientos tributarios gestionados por la Agencia Tributaria a través del Registro Electrónico de la misma, y por otra parte instrumentar, a través de la figura del apoderamiento, la presentación electrónica de una única Declaración censal de alta en el Censo de obligados tributarios, cambio de domicilio y/o variación de datos personales, modelo 030, formulada por ambos cónyuges.

La competencia para aprobar modelos y sistemas normalizados de presentación de autoliquidaciones, declaraciones y solicitudes se encuentra establecida en el artículo 98.3 de la Ley 58/2003, de 17 de diciembre, General Tributaria. Asimismo, la regulación de la presentación telemática de declaraciones tributarias, autoliquidaciones y solicitudes se encuentra recogida en el artículo 98.4 de la citada Ley General Tributaria.

Adicionalmente, el artículo 117 del Reglamento General de las actuaciones y procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, habilita al Ministro de Economía y Hacienda para que determine los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios telemáticos sus declaraciones, autoliquidaciones, comunicaciones, solicitudes y cualquier otro documento con trascendencia tributaria.

La habilitación al Ministro de Economía y Hacienda anteriormente citada debe entenderse conferida en la actualidad al Ministro de Hacienda y Administraciones Públicas, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 1823/2011, de 21 de diciembre, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

1. Se aprueba el modelo 364 «Impuesto sobre el Valor Añadido. Solicitud de reembolso de las cuotas tributarias soportadas relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado», que figura como Anexo I de la presente Orden.

El número de justificante que habrá de figurar en el modelo 364 será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 364.

2. Este modelo debe presentarse por los destinatarios de las operaciones exentas a que se refiere el apartado 2 letra a) y apartado 3 del artículo 5 del Reglamento por el que se desarrollan las exenciones fiscales relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado y se establece el procedimiento para su aplicación, aprobado por el Real Decreto 160/2008, de 8 de febrero, para solicitar el reembolso de las cuotas del Impuesto sobre el Valor Añadido que hayan soportado durante cada trimestre natural.

1. La presentación de la solicitud, ajustada al modelo 364 aprobado por esta orden, deberá realizarse por vía electrónica a través de Internet, de acuerdo con las condiciones generales y el procedimiento previsto en los artículos 3 y 4 de la presente orden, utilizando alguna de las siguientes formas:

a) Un sistema de identificación y autenticación basado en un certificado electrónico reconocido emitido de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de Firma Electrónica, que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

b) Las personas físicas podrán utilizar el sistema de firma con clave de acceso en un registro previo como usuario, establecido en el apartado primero.3.c) y desarrollado en el anexo III de la Resolución de 17 de noviembre de 2011 de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se aprueban sistemas de identificación y autenticación distintos de la firma electrónica avanzada para relacionarse electrónicamente con la citada Agencia Tributaria (sistema Cl@ve-PIN).

2. Las solicitudes de devolución deberán referirse a las cuotas soportadas en cada trimestre natural y se presentarán en el plazo de los seis meses siguientes a la terminación del período de liquidación a que correspondan.

1. La presentación electrónica por Internet del modelo 364, a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria podrá ser efectuada:

a) Por los destinatarios de las operaciones exentas a que se refiere el apartado 2 letra a) y apartado 3 del artículo 5 del Reglamento por el que se desarrollan las exenciones fiscales relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado y se establece el procedimiento para su aplicación, aprobado por el Real Decreto 160/2008, de 8 de febrero o, en su caso, sus representantes legales.

b) Por aquellos representantes voluntarios de los destinatarios de las operaciones exentas a que se refiere el apartado 2 letra a) y apartado 3 del artículo 5 del Reglamento por el que se desarrollan las exenciones fiscales relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado y se establece el procedimiento para su aplicación, aprobado por el Real Decreto 160/2008, de 8 de febrero, con poderes o facultades para presentar electrónicamente en nombre de los mismos declaraciones y autoliquidaciones ante la Agencia Estatal de Administración Tributaria o representarles ante ésta, en los términos establecidos en cada momento por la Dirección General de la Agencia Estatal de Administración Tributaria.

c) Por las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos y cumplan los requisitos y condiciones que, a tal efecto, establezca la normativa vigente en cada momento.

2. La presentación electrónica por Internet del modelo 364, a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria estará sujeta al cumplimiento de las siguientes condiciones generales:

a) El destinatario de las operaciones exentas a que se refiere el apartado 2 letra a) y apartado 3 del artículo 5 del Reglamento por el que se desarrollan las exenciones fiscales relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado y se establece el procedimiento para su aplicación, aprobado por el Real Decreto 160/2008, de 8 de febrero, deberá disponer de un Número de Identificación Fiscal (NIF).

b) Para efectuar la presentación electrónica utilizando un sistema de identificación y autenticación basado en un certificado electrónico, el destinatario de las citadas operaciones exentas deberá disponer de un certificado electrónico reconocido emitido de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de Firma Electrónica, que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

Cuando la presentación electrónica se realice por colaboradores sociales debidamente autorizados, serán éstos quienes deberán disponer de su certificado electrónico, en los términos señalados en el párrafo anterior.

c) Para efectuar la presentación electrónica, el destinatario de las operaciones exentas a que se refiere el apartado 2 letra a) y apartado 3 del artículo 5 del Reglamento por el que se desarrollan las exenciones fiscales relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado y se establece el procedimiento para su aplicación, aprobado por el Real Decreto 160/2008, de 8 de febrero o, en su caso, el presentador, deberá cumplimentar y transmitir los datos de la solicitud, ajustado al modelo aprobado en la presente orden, que estará disponible en la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, en la dirección electrónica www.agenciatributaria.gob.es

d) En aquellos supuestos en que por razones de carácter técnico no fuera posible efectuar la presentación por Internet en el plazo establecido, dicha presentación podrá efectuarse durante los cuatro días naturales siguientes al de finalización de dicho plazo.

1. El procedimiento para la presentación electrónica por Internet del modelo 364 será el siguiente:

a) El obligado tributario o, en su caso, el presentador se conectará con la Sede electrónica de la Agencia Tributaria, www.agenciatributaria.gob.es, y accederá al trámite de presentación correspondiente al modelo 364.

b) A continuación procederá a cumplimentar y transmitir la correspondiente solicitud del modelo 364 utilizando cualquiera de los sistemas de identificación y autenticación establecidos en el artículo 2.1 de esta orden, siempre que resulte de aplicación en cada caso.

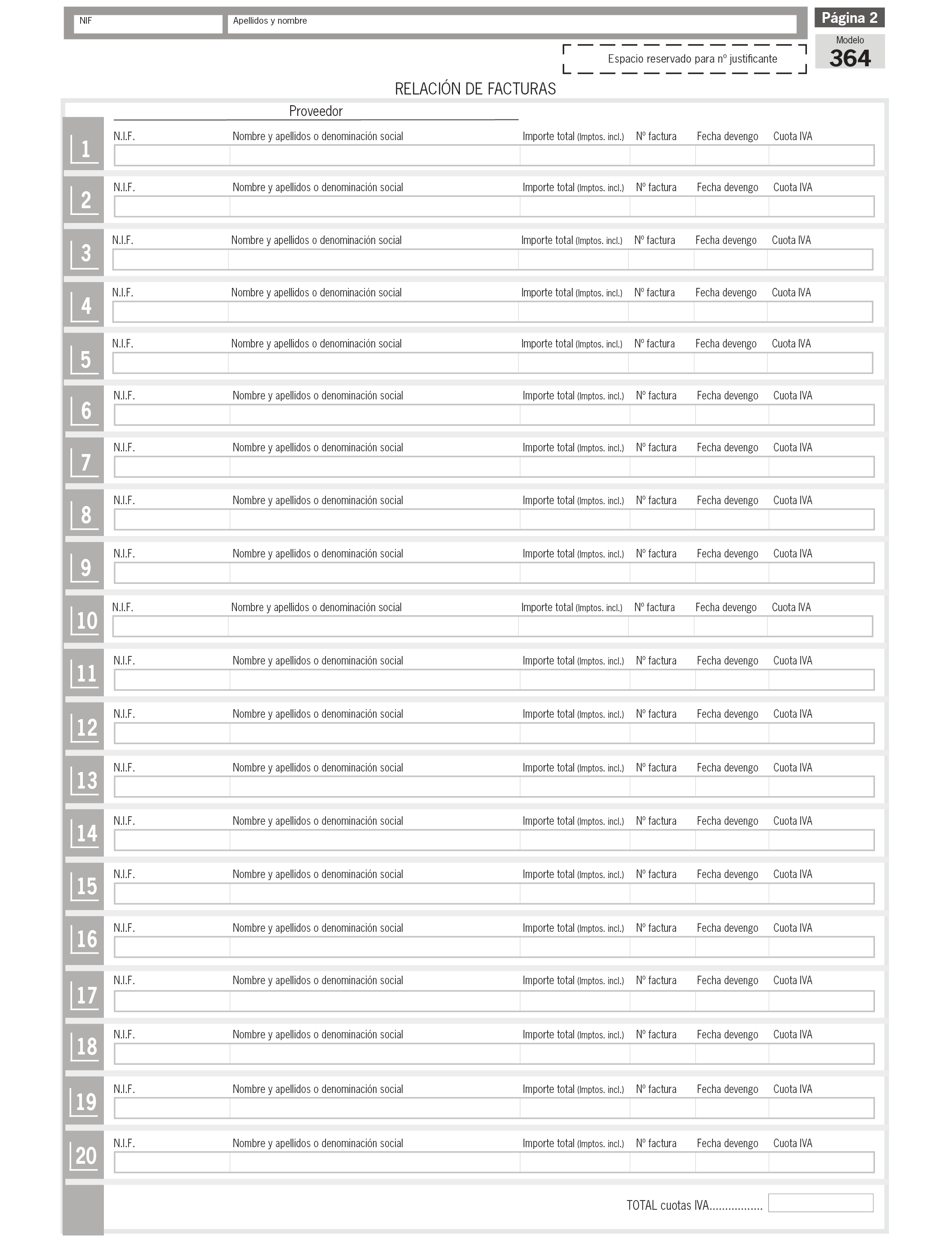

Con la presentación del formulario el presentador deberá adjuntar un fichero con las copias electrónicas de las facturas y de la certificación expresiva del uso a que se destinen los bienes a que las operaciones exentas se refieren.

El presentador podrá sustituir la cumplimentación de la relación de facturas por la presentación de un fichero con la relación de facturas. El envío de esta información se ajustará a las especificaciones técnicas que establezca la Agencia Tributaria, las cuales estarán disponibles en la dirección http://www.agenciatributaria.es.

Si el presentador es un colaborador social debidamente autorizado, se requerirá una única autenticación, la correspondiente a su certificado electrónico reconocido.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos de la declaración junto con el número de justificante de la presentación y se generará un recibo de la presentación con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

d) El solicitante deberá conservar la declaración aceptada con el correspondiente código seguro de verificación.

2. En el supuesto de que la presentación fuera rechazada se mostrará en pantalla un mensaje con la descripción de los errores detectados, debiendo proceder a la subsanación de los mismos.

1. Se aprueba el modelo 365 »Impuesto sobre el Valor Añadido. Solicitud de reconocimiento previo de las exenciones relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado», que figura como Anexo II de la presente orden.

El número de justificante que habrá de figurar en el modelo 365 será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 365.

2. Este modelo debe presentarse por los destinatarios de las operaciones exentas a que se refiere el apartado 1 y 2 letra b) del artículo 5 del Reglamento por el que se desarrollan las exenciones fiscales relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado y se establece el procedimiento para su aplicación, aprobado por el Real Decreto 160/2008, de 8 de febrero, para solicitar el reconocimiento previo de las exenciones en el Impuesto sobre el valor Añadido aplicables a las citadas operaciones.

1. La presentación de la solicitud, ajustada al modelo 365 aprobado por esta orden, deberá realizarse por vía electrónica a través de Internet, de acuerdo con las condiciones generales y el procedimiento previsto en los artículos 7 y 8 de la presente orden, utilizando alguna de las siguientes formas:

a) Un sistema de identificación y autenticación basado en un certificado electrónico reconocido emitido de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de Firma Electrónica, que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

b) Las personas físicas podrán utilizar el sistema de firma con clave de acceso en un registro previo como usuario, establecido en el apartado primero.3.c) y desarrollado en el anexo III de la Resolución de 17 de noviembre de 2011 de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se aprueban sistemas de identificación y autenticación distintos de la firma electrónica avanzada para relacionarse electrónicamente con la citada Agencia Tributaria (sistema Cl@ve-PIN).

2. La solicitud se presentará con carácter previo a la realización de la operación. Deberá presentarse una solicitud cada vez que vaya a efectuarse una operación exenta.

1. La presentación electrónica por Internet del modelo 365, a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria podrá ser efectuada:

a) Por los destinatarios de las operaciones exentas a que se refiere el apartado 1 y 2 letra b) del artículo 5 del Reglamento por el que se desarrollan las exenciones fiscales relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado y se establece el procedimiento para su aplicación, aprobado por el Real Decreto 160/2008, de 8 de febrero o, en su caso, sus representantes legales.

b) Por aquellos representantes voluntarios de los destinatarios de las operaciones exentas a que se refiere el apartado 1 y 2 letra b) del artículo 5 del Reglamento por el que se desarrollan las exenciones fiscales relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado y se establece el procedimiento para su aplicación, aprobado por el Real Decreto 160/2008, de 8 de febrero, con poderes o facultades para presentar electrónicamente en nombre de los mismos declaraciones y autoliquidaciones ante la Agencia Estatal de Administración Tributaria o representarles ante ésta, en los términos establecidos en cada momento por la Dirección General de la Agencia Estatal de Administración Tributaria.

c) Por las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos y cumplan los requisitos y condiciones que, a tal efecto, establezca la normativa vigente en cada momento.

2. La presentación electrónica por Internet del modelo 365, a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria estará sujeta al cumplimiento de las siguientes condiciones generales:

a) El destinatario de las operaciones exentas a que se refiere el apartado 1 y 2 letra b) del artículo 5 del Reglamento por el que se desarrollan las exenciones fiscales relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado y se establece el procedimiento para su aplicación, aprobado por el Real Decreto 160/2008, de 8 de febrero deberá disponer de un Número de Identificación Fiscal (NIF).

b) Para efectuar la presentación electrónica utilizando un sistema de identificación y autenticación basado en certificado electrónico, el destinatario de las citadas operaciones exentas deberá disponer de un certificado electrónico reconocido emitido de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de Firma Electrónica, que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

Cuando la presentación electrónica se realice por colaboradores sociales debidamente autorizados, serán éstos quienes deberán disponer de su certificado electrónico, en los términos señalados en el párrafo anterior.

c) Para efectuar la presentación electrónica, el destinatario de las operaciones exentas a que se refiere el apartado 1 y 2 letra b) del artículo 5 del Reglamento por el que se desarrollan las exenciones fiscales relativas a la Organización del Tratado del Atlántico Norte, a los Cuarteles Generales Internacionales de dicha Organización y a los Estados parte en dicho Tratado y se establece el procedimiento para su aplicación, aprobado por el Real Decreto 160/2008, de 8 de febrero o, en su caso, el presentador, deberá cumplimentar y transmitir los datos de la solicitud, ajustado al modelo aprobado en la presente orden, que estará disponible en la Sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, dirección electrónica https://www.agenciatributaria.gob.es

1. El procedimiento para la presentación electrónica por Internet del modelo 365 será el siguiente:

a) El obligado tributario o, en su caso, el presentador se conectará con la Sede electrónica de la Agencia Tributaria, www.agenciatributaria.gob.es, y accederá al trámite de presentación correspondiente al modelo 365.

b) A continuación procederá a cumplimentar y transmitir la correspondiente solicitud del modelo 365 utilizando cualquiera de los sistemas de identificación y autenticación establecidos en el apartado 1 del artículo 6 de esta orden, siempre que resulte de aplicación en cada caso.

Con la presentación del formulario el presentador deberá presentar un fichero con la copia electrónica de la certificación expresiva del uso a que se destinan los bienes a que las operaciones exentas se refieren.

Si el presentador es un colaborador social, se requerirá una única autenticación, la correspondiente a su certificado electrónico reconocido.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos de la declaración junto con el número de justificante de la presentación y se generará un recibo de la presentación con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

d) El obligado tributario deberá conservar la declaración aceptada con el correspondiente código seguro de verificación.

2. En el supuesto de que la presentación fuera rechazada se mostrará en pantalla un mensaje con la descripción de los errores detectados, debiendo proceder a la subsanación de los mismos.

La Orden EHA/789/2010, de 16 de marzo, por la que se aprueban el formulario 360 de solicitud de devolución del Impuesto sobre el Valor Añadido soportado por empresarios o profesionales establecidos en el territorio de aplicación del impuesto, el contenido de la solicitud de devolución a empresarios o profesionales no establecidos en el territorio de aplicación del impuesto, pero establecidos en la Comunidad, Islas Canarias, Ceuta o Melilla, y el modelo 361 de solicitud de devolución del Impuesto sobre el Valor Añadido a determinados empresarios o profesionales no establecidos en el territorio de aplicación del impuesto, ni en la Comunidad, Islas Canarias, Ceuta o Melilla, y se establecen, asimismo, las condiciones generales y el procedimiento para su presentación telemática, queda modificada como sigue:

Uno. Se modifica el apartado 2 del artículo 2 que queda redactado como sigue:

«2. La presentación electrónica estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado en el Censo de empresarios, profesionales y retenedores con carácter previo a la presentación del formulario.

b) Para efectuar la presentación electrónica utilizando un sistema de identificación y autenticación basado en certificado electrónico, el declarante deberá disponer de un certificado electrónico reconocido emitido de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de Firma Electrónica, que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

Si la presentación electrónica se realiza por colaboradores sociales, serán estos quienes deberán disponer de su certificado electrónico reconocido, en los términos señalados en el párrafo anterior.

En el caso de personas físicas, también podrán utilizar un sistema de identificación y autenticación con clave de acceso en un registro previo como usuario, basado en el establecido en el apartado primero.3.c) y desarrollado en el anexo III de la Resolución de 17 de noviembre de 2011, de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se aprueban sistemas de identificación y autenticación distintos de la firma electrónica avanzada para relacionarse electrónicamente con la Agencia Estatal de Administración Tributaria (sistema Cl@ve-PIN).

c) Para efectuar la presentación electrónica el solicitante, o en su caso, el presentador, deberá cumplimentar y transmitir los datos del formulario, que estará disponible en la Sede electrónica de la Agencia Tributaria en Internet, en la dirección electrónica https://www.agenciatributaria.gob.es.»

Dos. Se modifica la letra b) del artículo 3 que queda redactada como sigue:

«b) A continuación procederá a transmitir el formulario utilizando cualquiera de los sistemas establecidos en el artículo 2.2 de la presente orden, siempre que resulte de aplicación en cada caso.

Si el presentador es un colaborador social debidamente autorizado, se requerirá una única firma, la correspondiente a su certificado.»

Tres. Se modifica el artículo 8 que queda redactado como sigue:

«Artículo 8. Forma y condiciones generales para la presentación electrónica por Internet del modelo 361.

1. La presentación de la declaración por vía electrónica a través de Internet deberá ser efectuada por cualquiera de los siguientes obligados:

a) Por el representante residente en el territorio de aplicación del Impuesto nombrado por el solicitante de acuerdo con lo establecido en el artículo 119 bis de la Ley del Impuesto sobre el Valor Añadido.

b) Por el propio solicitante o un tercero que actúe en su representación, en aquellos casos establecidos en el artículo 163 vicies apartado Dos de la Ley del Impuesto sobre el Valor añadido. Todo ello, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación electrónica de determinados modelos de declaración y otros documentos tributarios.

2. Con carácter previo a la presentación de la solicitud de devolución deberán remitir al órgano competente de la Agencia Estatal de Administración Tributaria, mediante correo certificado, los siguientes documentos:

a) Certificación, expedida por las autoridades competentes del Estado donde esté establecido el solicitante, en la que se acredite que realiza en el mismo actividades empresariales o profesionales sujetas al Impuesto sobre el Valor Añadido o a un tributo análogo durante el período al que se refiera la solicitud.

b) Poder de representación original otorgado ante fedatario público a favor de un representante que sea residente, en el que se deberá hacer constar, expresamente, la capacidad del otorgante para actuar en nombre y representación de la persona o entidad representada, el lugar y la fecha en que dicho poder se otorga, el nombre y apellidos o razón social, el domicilio y el número de identificación fiscal del empresario o profesional que confiere el poder, los datos identificativos y el domicilio del representante, así como, las facultades que dicho poder le confiere, entre las que se ha de hacer constar expresamente la facultad que se le confiere para presentar por medios telemáticos el modelo 361. Si el representante pretende, además, estar habilitado para recibir a su nombre por cuenta del solicitante las devoluciones del Impuesto sobre el Valor Añadido, deberá hacerlo constar expresamente en dicho poder. El poder deberá estar redactado íntegramente en castellano o traducido por intérprete o traductor jurado. Si el fedatario público no es español, el poder deberá incorporar la apostilla de la Haya. En el caso de que el país de residencia del fedatario no haya suscrito el Convenio de la Haya, deberá ser debidamente legalizado.

En aquellos casos establecidos en el artículo 163 vicies apartado Dos de la Ley del Impuesto sobre el Valor añadido no será necesario nombrar representante ante la Administración Tributaria.

Para las siguientes solicitudes, el interesado o su representante deberá mantener a disposición de la Administración tributaria, durante el plazo de prescripción del Impuesto, la certificación acreditativa de su condición de sujeto pasivo del Impuesto sobre el Valor Añadido o de tributo análogo en el Estado de establecimiento durante el período al que se refiera la solicitud, certificación que de acuerdo con el artículo 75.2 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos aprobado por el Real Decreto 1065/2007, de 27 de julio, tendrá una validez de 12 meses desde su fecha de expedición.

A los efectos de lo previsto en los apartados anteriores, el órgano competente de la Agencia Estatal de Administración Tributaria al que se deben remitir los documentos indicados es la Oficina Nacional de Gestión Tributaria, calle Infanta Mercedes, 49, 28020 Madrid, en tanto tenga atribuida la competencia para la tramitación y resolución de las solicitudes de devolución correspondientes al modelo 361.

3. La presentación electrónica estará sujeta a las siguientes condiciones:

a) El presentador deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado en el Censo de obligados tributarios con carácter previo a la presentación de la solicitud de devolución.

b) Para efectuar la presentación electrónica utilizando un sistema de identificación y autenticación basado en certificado electrónico, el presentador deberá disponer de un certificado electrónico reconocido emitido de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de Firma Electrónica, que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

En el caso de personas físicas, también podrán utilizar un sistema de identificación y autenticación con clave de acceso en un registro previo como usuario, basado en el establecido en el apartado primero.3.c) y desarrollado en el anexo III de la Resolución de 17 de noviembre de 2011, de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se aprueban sistemas de identificación y autenticación distintos de la firma electrónica avanzada para relacionarse electrónicamente con la Agencia Estatal de Administración Tributaria (sistema Cl@ve-PIN).

c) Para efectuar la presentación electrónica el presentador deberá cumplimentar y transmitir los datos del formulario, ajustado al modelo 361, que estará disponible en la Sede electrónica de la Agencia Tributaria en Internet, en la dirección electrónica https://www.agenciatributaria.gob.es

4. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión electrónica de declaraciones, dicha circunstancia se pondrá en conocimiento del presentador de la declaración por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.»

Cuatro. Se modifica la letra b) del artículo 9 que queda redactada como sigue:

«b) A continuación procederá a transmitir la solicitud utilizando cualquiera de los sistemas establecidos en el artículo 8.3 de la presente orden, siempre que resulte de aplicación en cada caso.»

La Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria, queda modificada como sigue:

Uno. Se modifica el artículo 18 que queda redactado como sigue:

«Artículo 18. Procedimiento para la presentación electrónica por Internet de documentación complementaria a las autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución.

1. En los casos en que, habiéndose presentado electrónicamente por Internet la autoliquidación, declaración informativa, declaración censal, comunicación o solicitud de devolución, la normativa propia del tributo establezca que los obligados tributarios deban acompañar a las mismas cualquier documentación, solicitud o manifestación de opciones que no figuren en los propios modelos o formularios de declaración, autoliquidación, declaración censal, comunicación o solicitud de devolución, tales documentos, solicitudes o manifestaciones se podrán presentar en el Registro Electrónico de la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Resolución de 28 de diciembre de 2009, de la Presidencia de la Agencia Tributaria, por la que se crea la Sede electrónica y se regulan los registros electrónicos de la Agencia Tributaria.

Para ello, el obligado tributario o, en su caso, el presentador, deberá acceder, a través de la Sede electrónica de la Agencia Tributaria, al trámite de aportación de documentación complementaria que corresponda según el procedimiento asignado a los distintos modelos de declaración, autoliquidación, declaración censal, comunicación o solicitud de devolución.

El procedimiento que se establece en el presente artículo también se utilizará en los supuestos de declaraciones, autoliquidaciones con resultado a devolver o solicitudes de devolución, presentadas electrónicamente, cuando el obligado tributario solicite la devolución mediante cheque cruzado del Banco de España.

2. La presentación electrónica por Internet, utilizando alguno de los sistemas de identificación y autenticación admitidos por la Agencia Tributaria, de los documentos a que se refiere el apartado 1 de este artículo y de toda documentación con trascendencia tributaria relativa a procedimientos tributarios gestionados por la Agencia Tributaria, tendrá carácter obligatorio para todos aquellos obligados tributarios inscritos en el Registro de Grandes Empresas regulado en el apartado 5 del artículo 3 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los Tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio.

Esta obligatoriedad no resultará aplicable, pudiendo presentarse estos documentos presencialmente, cuando atendiendo a la naturaleza del trámite o procedimiento concreto o bien a una imposibilidad técnica, así se precise.»

Dos. Se modifica la letra b) del artículo 20.2 que queda redactado como sigue:

«b) Para efectuar la presentación electrónica por Internet utilizando alguno de los sistemas previstos en el artículo 19.a)1.º el obligado tributario deberá disponer de un certificado electrónico reconocido, que podrá ser el asociado al Documento Nacional de Identidad electrónico (DNI-e) o cualquier otro certificado electrónico reconocido que, según la normativa vigente en cada momento, resulte admisible por la Agencia Tributaria.

En los casos en que se pueda cumplimentar una única Declaración censal de alta en el Censo de obligados tributarios, cambio de domicilio y/o variación de datos personales, modelo 030, formulada por ambos cónyuges, la presentación se realizará utilizando cualquiera de los sistemas de identificación y autenticación establecidos en el artículo 19.a) de esta orden de uno de ellos quien deberá haber sido previamente apoderado para la presentación de esta declaración y dicho apoderamiento deberá figurar incorporado en el Registro de apoderamientos regulado por la Resolución de 18 de mayo de 2010, de la Dirección General de la Agencia Estatal de Administración Tributaria, en relación con el registro y gestión de apoderamientos y el registro y gestión de las sucesiones y de las representaciones legales de menores e incapacitados para la realización de trámites y actuaciones por Internet ante la Agencia Tributaria.

Cuando la presentación electrónica se realice por colaboradores sociales debidamente autorizados, serán éstos quienes deberán disponer de su certificado electrónico reconocido en los términos anteriores.»

La presente orden entrará en vigor el 1 de enero de 2017 y será aplicable a las solicitudes presentadas con posterioridad a dicha fecha, con la excepción del apartado uno de la disposición final segunda que entrará en vigor el 1 de julio de 2016, y la disposición final primera y el apartado dos de la disposición final segunda que entrarán en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Madrid, 30 de mayo de 2016.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

Axencia Estatal Boletín Oficial do Estado

Avda. de Manoteras, 54 - 28050 Madrid