Las recientes medidas legislativas tendentes a la revisión y potenciación del sistema de tasas, deben ir necesariamente acompañadas de una modernización de los procesos de gestión, sustituyendo la diversidad de circuitos existentes para canalizar los ingresos, por un procedimiento que permita a los centros gestores desarrollar su función con arreglo a criterios de generalidad y eficacia al mismo tiempo que posibilite el puntual seguimiento y control de estos ingresos tributarios.

El propósito de la presente Orden es hacer extensivo a la gestión recaudatoria de las tasas que constituyen recursos de la Hacienda Pública el procedimiento de recaudación a través de las entidades que prestan el servicio de colaboración en la gestión recaudatoria que tiene encomendada la Agencia Estatal de Administración Tributaria, lo que introduce una serie de mejoras, de las que pueden destacarse:

Facilitar a los contribuyentes el cumplimiento de sus obligaciones fiscales.

Normalización de los documentos de ingreso a utilizar para el abono de las tasas.

Unificación y normalización de la diversidad de circuitos existentes hasta la fecha para canalizar los ingresos, lo que supone eliminar demoras en las transferencias de fondos al Banco de España, proporcionando a la vez unos adecuados instrumentos de seguimiento y control de la recaudación.

La presente Orden constituye por tanto una ampliación de la Orden ministerial de 15 de junio de 1995 por la que se desarrolla parcialmente el Reglamento General de Recaudación en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria.

Atendiendo a las peculiaridades de determinadas tasas y a la personalidad jurídica diferenciada de los organismos autónomos que las gestionan, se contempla la posibilidad de recaudar dichas tasas a través de cuentas restringidas de recaudación abiertas en entidades de depósito, arbitrándose no obstante los mecanismos que permitan un adecuado seguimiento de la gestión realizada.

Por último, se establece el cauce para efectuar las devoluciones de ingresos indebidos de tasas que constituyen recursos del presupuesto del Estado, realizando la Agencia Estatal de Administración Tributaria la ejecución material del pago conforme a lo establecido en la Orden del Ministerio de Economía y Hacienda de 27 de diciembre de 1991, modificada por la Orden de 27 de julio de 1994.

En el nuevo procedimiento, la Agencia Estatal de Administración Tributaria asume la dirección de la gestión recaudatoria de las tasas, como ingresos públicos de naturaleza tributaria, de acuerdo con lo previsto en los artículos 4 y 7 del Reglamento General de Recaudación, en la redacción dada al mismo por el Real Decreto 448/1995, actuando como la organización responsable, en nombre y por cuenta del Estado, de la aplicación efectiva del sistema tributario estatal y el aduanero, según la configura el artículo 103.uno.2 de la Ley 31/1990, de 27 de diciembre, en la redacción dada al mismo por la disposición adicional 17 de la Ley 18/1991.

En virtud de lo expuesto, dispongo:

Lo dispuesto en la presente Orden se aplicará:

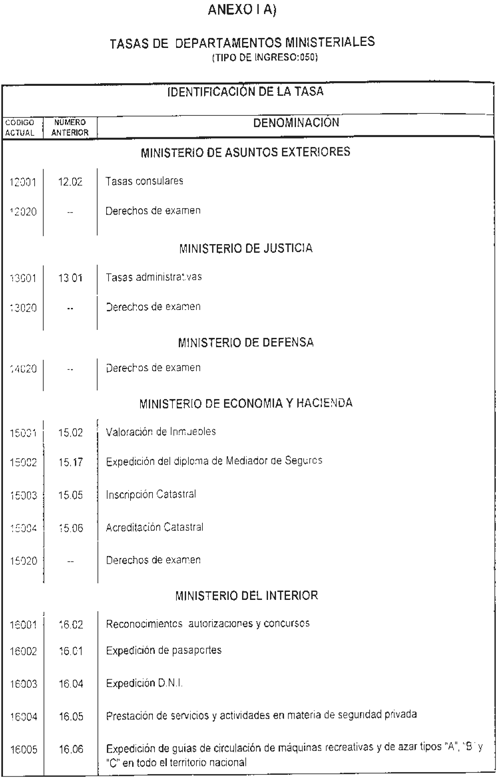

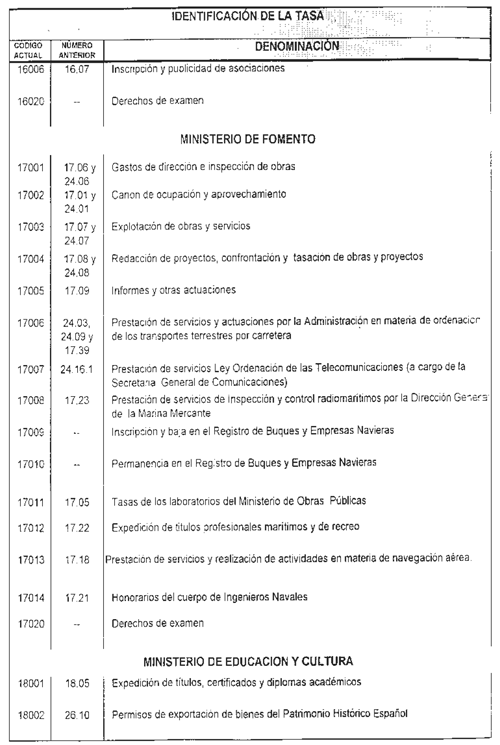

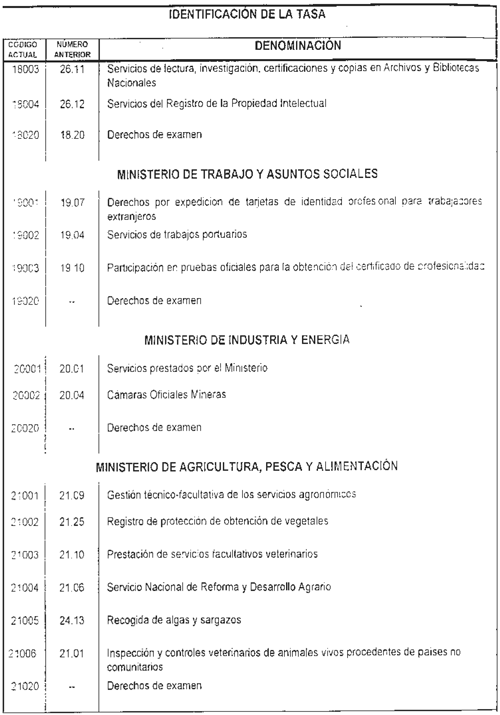

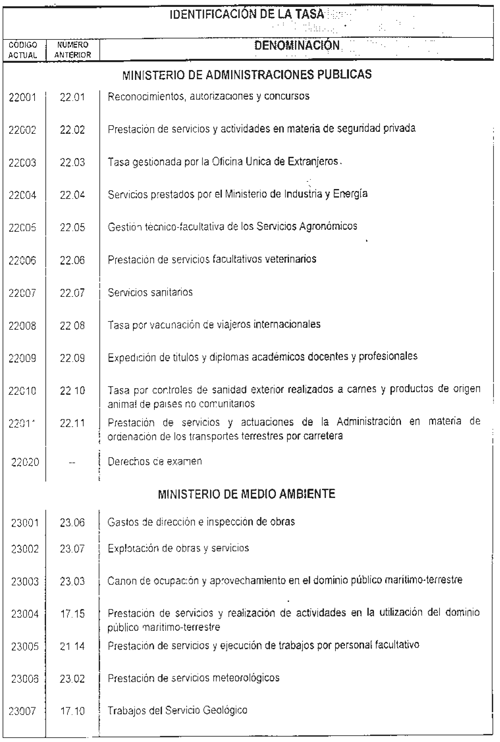

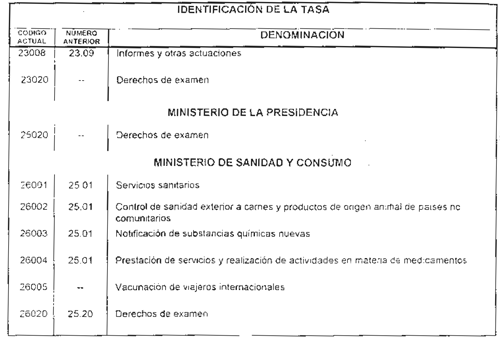

a) A las tasas cuya gestión corresponda a órganos de la Administración General del Estado, y en particular a las que se relacionan en el anexo I.A).

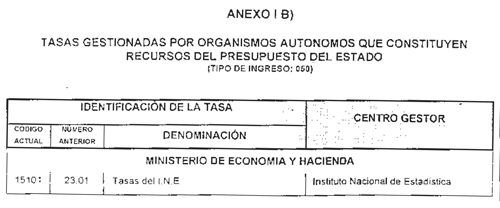

b) A las tasas gestionadas por organismos autónomos dependientes de la Administración General del Estado, cuando constituyan recursos del presupuesto del Estado, y en particular a las que se relacionan en el anexo I.B).

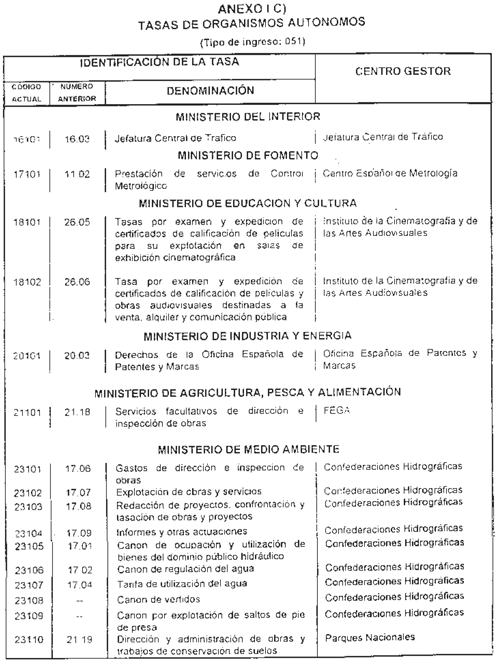

c) A las tasas gestionadas por organismos autónomos dependientes de la Administración General del Estado, cuando constituyan recursos de dichos organismos, y en particular a las que se relacionan en el anexo I.C)

1. Órganos de dirección.

De conformidad con lo establecido en el artículo 7 del Reglamento General de Recaudación, la gestión recaudatoria de las tasas será dirigida por la Agencia Estatal de Administración Tributaria (en lo sucesivo Agencia Tributaria), bajo la autoridad del Ministro de Economía y Hacienda, a través del Departamento de Recaudación.

La dirección de la gestión recaudatoria de las tasas comprende la definición, control y seguimiento del procedimiento recaudatorio tanto en lo que afecta a los ingresos propiamente dichos como a la ordenación del pago de las devoluciones de ingresos indebidos que de aquéllos puedan derivarse.

2. Órganos de gestión.

Sin perjuicio de lo dispuesto en el apartado 2.1 anterior, compete a cada uno de los Departamentos ministeriales y organismos autónomos la recaudación en periodo voluntario de aquellas tasas cuya gestión les esté atribuida por las normas específicas reguladoras de las mismas.

La recaudación por el procedimiento administrativo de apremio de las tasas gestionadas en periodo voluntario por los órganos de la Administración General del Estado y sus organismos autónomos, se llevará a cabo por la Agencia Tributaria, de acuerdo con lo previsto en el artículo 4 del Reglamento General de Recaudación.

3. Órganos de coordinación.

Las comunicaciones que se deriven de los trámites previstos en esta Orden se establecerán entre el órgano que al efecto designe la Subsecretaría de cada Departamento o el titular de cada organismo autónomo, en su caso, y el Departamento de Recaudación de la Agencia Tributaria.

1. El pago de las tasas habrá de realizarse en efectivo o mediante el empleo de efectos timbrados, según dispongan las normas que las regulen.

2. A falta de disposición, el pago habrá de realizarse en efectivo.

3. Sólo podrá admitirse el pago en especie cuando así se disponga por Ley.

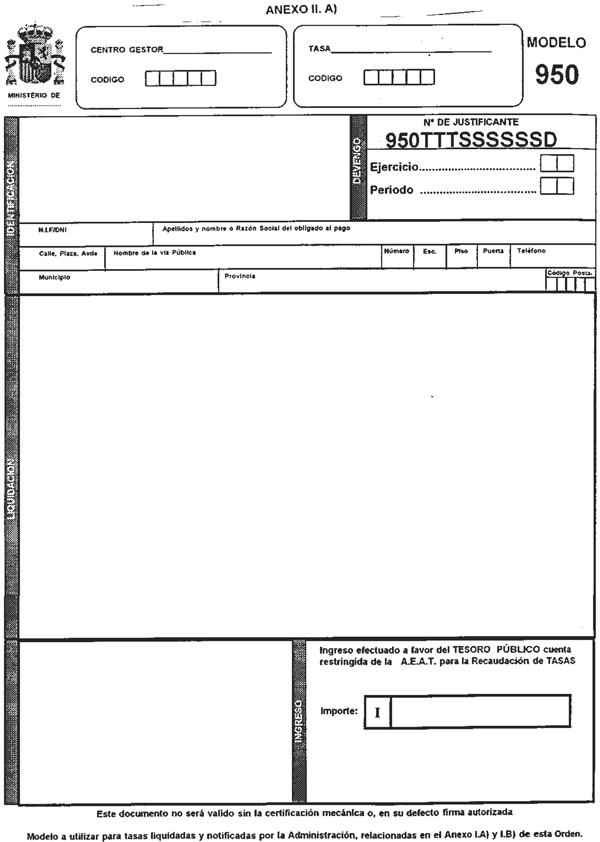

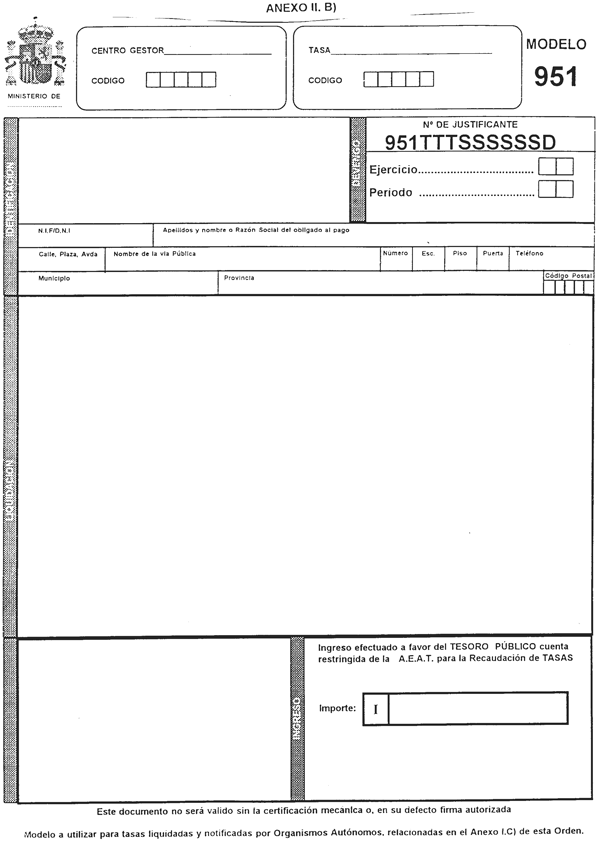

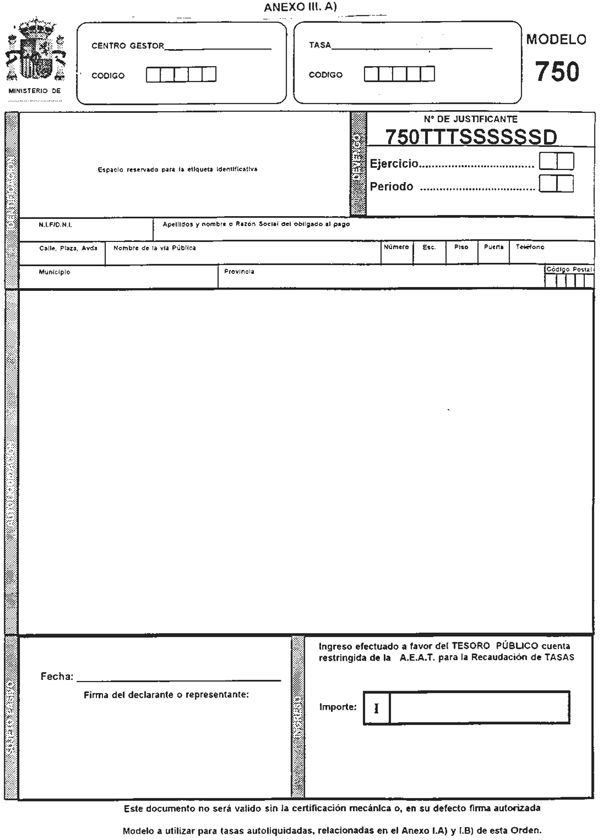

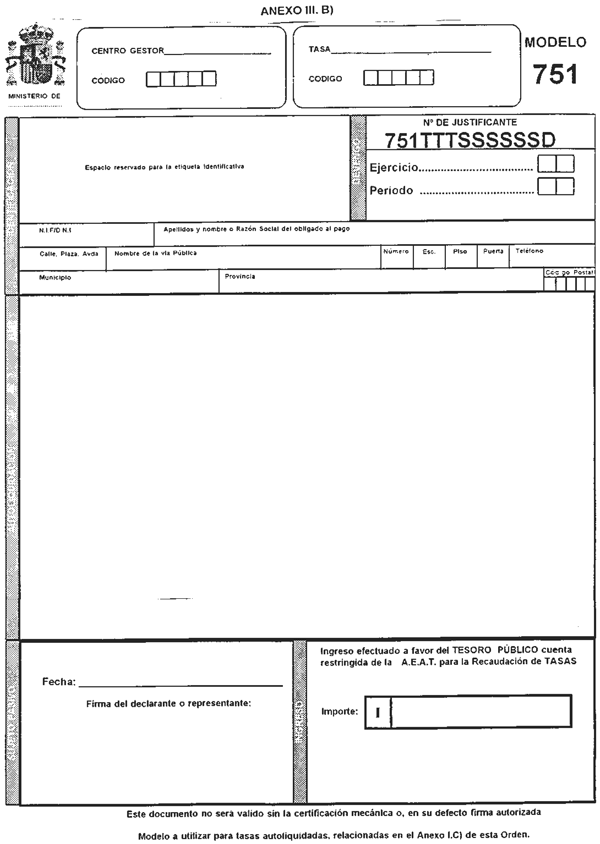

Tratándose de tasas liquidadas y notificadas por la Administración, el documento de ingreso a utilizar se ajustará a los modelos que figuran como anexos II. A) y B) a la presente Orden; tratándose de tasas autoliquidadas por el obligado al pago el documento de ingreso a utilizar se ajustará a los modelos que figuran como anexos III. A) y B) a la presente Orden.

En el anverso de los modelos deberán estar preimpresos los siguientes datos:

Ministerio.

Centro Gestor y su código presupuestario.

Denominación de la tasa y su código.

En el cuerpo central de los modelos del anexo III. A) y B), cada órgano gestor hará figurar cuantos conceptos sean necesarios para que el obligado al pago pueda efectuar la autoliquidación de la tasa correspondiente.

En el reverso de todos los modelos se indicarán los requisitos exigidos por las normas que sean de aplicación, con inclusión, en su caso, de los recursos procedentes contra la liquidación de las tasas, así como cualesquiera instrucciones que se estimen precisas para facilitar su utilización.

Los modelos constarán al menos de tres ejemplares: ejemplar para el interesado, para la Administración y para la entidad de depósito. En el caso de autoliquidaciones, el ejemplar «para la Administración», una vez validado, deberá ser presentado por el obligado al pago ante el órgano gestor.

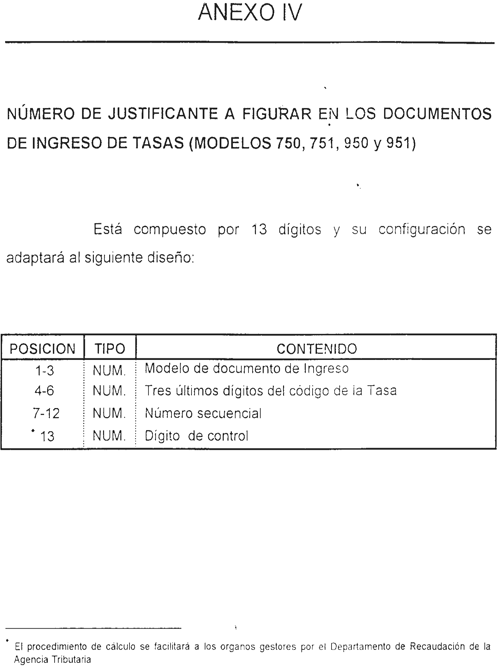

El número de justificante que debe figurar en los documentos de ingreso, modelos de los anexos II. A) y B) y III. A) y B), se confeccionará en cada caso de acuerdo con el diseño que se determina en el anexo IV.

Quedan exceptuadas de la obligación de ajustarse a los documentos de ingreso que se regulan en este apartado las tasas que se recaudasen según lo previsto en el apartado 12 de esta Orden.

Los ingresos de tasas en periodo voluntario se realizarán a través de las entidades de depósito que presten el servicio de colaboración (en adelante entidades colaboradoras) en la gestión recaudatoria, salvo lo dispuesto en los casos siguientes:

a) Las tasas que se recauden en el extranjero se ingresarán en cuentas restringidas de recaudación abiertas en entidades de depósito para este fin.

b) Se podrá autorizar la apertura de cuentas restringidas en entidades de depósito para la recaudación de las tasas que constituyan recursos de los organismos autónomos.

c) Las tasas que se recauden mediante el empleo de efectos timbrados cuando así lo dispongan sus normas reguladoras.

1. Apertura de cuentas restringidas.

Las tasas se ingresarán a través de cuentas restringidas abiertas en las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria que tiene encomendada la Agencia Tributaria al amparo de lo dispuesto en el artículo 78 del Reglamento General de Recaudación y su normativa de desarrollo.

A estos efectos se entiende por cuenta restringida la cuenta corriente sin retribución y sin devengo de comisión alguna en la que solo se pueden efectuar anotaciones en concepto de abonos y una única anotación por adeudo cada quincena en el momento de ingresar el saldo de la misma en la cuenta del Tesoro Público en el Banco de España.

No obstante, podrán efectuarse otras anotaciones cuando éstas tengan origen en alguna de las rectificaciones mencionadas en el apartado 9 de esta Orden, debiendo estar debidamente justificadas.

2. Cuentas restringidas que deben abrir las entidades colaboradoras.

Las entidades colaboradoras procederán a la apertura de dos cuentas restringidas de ámbito nacional:

a) «Tesoro Público. Cuenta restringida de colaboración en la recaudación de las tasas que constituyen recursos del presupuesto del Estado», para las tasas gestionadas por los Departamentos ministeriales y por organismos autónomos cuya recaudación sea de aplicación al presupuesto del Estado.

b) «Tesoro Público. Cuenta restringida de colaboración en la recaudación de las tasas que constituyen recursos de los presupuestos de los organismos autónomos».

En estas cuentas se recogerán los ingresos que resulten tanto de las tasas liquidadas por la Administración como de las autoliquidadas por el obligado al pago.

La codificación de ambas cuentas se ajustará a la establecida en el sistema financiero de Código Cuenta Cliente (C.C.C.) con la siguiente estructura:

Cuatro dígitos para el código de la entidad.

Cuatro dígitos para el código de la oficina en la que se realice la apertura de la cuenta.

Dos dígitos de control.

Diez dígitos para el número de cuenta.

Asimismo, se asignará a cada una de las cuentas el N.I.F. de la Agencia Tributaria.

Una vez realizada la apertura de estas cuentas, la entidad colaboradora lo comunicará al Departamento de Recaudación de la Agencia Tributaria con identificación de su código.

3. Realización del ingreso por el obligado al pago.

El obligado al pago realizará el ingreso del importe correspondiente a la tasa mediante presentación del documento de ingreso ajustado a los modelos del anexo II, A) y B), para las liquidaciones practicadas y notificadas por la Administración, y a los modelos del anexo III, A) y B), para las autoliquidaciones, en cualquier sucursal de las entidades colaboradoras, la cual validará en ese mismo momento la operación, con indicación de fecha e importe. El ingreso se efectuará en dinero de curso legal u otros medios habituales en el tráfico bancario por el importe exacto de las deudas. La admisión de cualquier otro medio de pago queda a discreción y riesgo de la entidad.

El abono en la cuenta restringida del Tesoro Público deberá realizarse en la misma fecha en que se produzca el ingreso en la entidad.

En todo caso, dicho abono se realizará de forma individualizada, llevándose a cabo una anotación en cuenta por cada documento de ingreso recaudado. Efectuada cada anotación, se actualizará el saldo existente en la cuenta en ese momento.

4. Aportación de extractos por la entidades colaboradoras.

El Director del Departamento de Recaudación de la Agencia Tributaria podrá solicitar de las entidades colaboradoras extractos de las cuentas restringidas que, para cada operación de ingreso, deberán contener, como mínimo, los siguientes datos, relativos al período para el que se soliciten:

Concepto de la operación, conforme a lo previsto en los párrafos segundo y tercero del apartado 6.1.

Fecha de valoración, que, con carácter general, coincidirá en todo caso con la de validación del documento de ingreso. No obstante, cuando la anotación en cuenta se refiera a la rectificación o anulación de un asiento anterior, la fecha de valoración será aquella que, como fecha de operación, se consignó en la anotación que se anula o rectifica.

Fecha de operación, que será la de anotación efectiva en cuenta restringida.

Importe del ingreso.

Código numérico identificativo de la sucursal receptora del ingreso.

Saldo que arroja la cuenta tras cada anotación de ingreso.

El extracto solicitado podrá suministrarse mediante soporte informático, siendo obligatoria la presentación de dicho extracto haciendo uso del citado medio cuando el número de operaciones sea significativo.

No obstante lo anterior, en caso de que tanto el órgano competente de la Agencia Tributaria como la entidad dispongan de los medios necesarios, la aportación y análisis de los movimientos de la cuentas restringidas se llevará a cabo mediante conexión telemática.

5. Oficina centralizadora.

Todas las operaciones de ingreso y trasmisión de información, así como las comunicaciones con el Departamento de Recaudación de la Agencia Tributaria, se efectuarán desde la oficina centralizadora designada por cada entidad conforme a lo previsto en el apartado I.5 de la Orden de 15 de junio de 1995 por la que se desarrolla parcialmente el Reglamento General de Recaudación, en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria.

Cuando así lo aconsejen razones de economía y eficacia, podrá autorizarse que los interesados realicen los ingresos en cajas situadas en las dependencias del órgano gestor, entendiéndose que el obligado al pago queda liberado en el momento en que efectúe el ingreso. En ese momento, se le entregará el ejemplar «para el interesado» debidamente fechado y sellado.

Esta modalidad será compatible en todo caso con la de ingreso por el obligado al pago en la cuenta restringida de las entidades colaboradoras.

La utilización de esta forma de ingreso deberá ser autorizada por la Agencia Tributaria, a solicitud del órgano de coordinación previsto en el apartado 2.3 de la presente Orden.

El ingreso en la cuenta restringida de la entidad colaboradora se realizará diariamente o en el plazo que establezca la Agencia Tributaria, compatible con criterios de buena gestión. Del importe total recaudado por cada tasa, el órgano gestor administrativo efectuará un único ingreso en la cuenta restringida de recaudación de tasas que corresponda, según lo previsto en el apartado 6.2 de esta Orden.

A estos efectos, se realizarán tantos ingresos diarios como códigos de tasas, utilizando los ejemplares que sean necesarios de los modelos que figuran como anexo III, A) y B), en los que se deberá hacer constar la denominación del órgano gestor administrativo y su NIF.

En el cuerpo central del modelo se indicará el número de ingresos habidos en el día y su cantidad global, que coincidirá con el importe a ingresar.

Por la Agencia Tributaria se fijarán los requisitos mínimos que, respecto a justificantes y resguardos de los mismos, sean exigibles a los órganos gestores.

1. Plazos para efectuar el ingreso.

Las entidades colaboradoras ingresarán en el Banco de España lo recaudado cada quincena dentro de los siete días hábiles siguientes al fin de cada una, considerándose inhábiles los sábados. En todo caso, el ingreso en el Banco de España deberá producirse en el mismo mes en que finaliza la quincena correspondiente.

Cada quincena comprenderá desde el día siguiente al de finalización de la quincena anterior hasta el cinco o veinte siguiente o hasta el inmediato hábil posterior si el cinco o veinte son inhábiles.

A efectos del ingreso, se considerarán días inhábiles las festividades locales en las que permanezca cerrada la oficina central del Banco de España, así como las que lo sean en la localidad en que radique la oficina centralizadora designada por cada entidad. Este ingreso se realizará, en todo caso, dentro del plazo marcado para las autoliquidaciones (código 021) en la Orden de 15 de junio de 1995.

2. Ingreso.

Las entidades colaboradoras efectuarán el ingreso en el Banco de España, dentro del horario establecido por éste, por las cantidades recaudadas en la quincena correspondiente, mediante transferencia a la cuenta del Tesoro Público en el Banco de España.

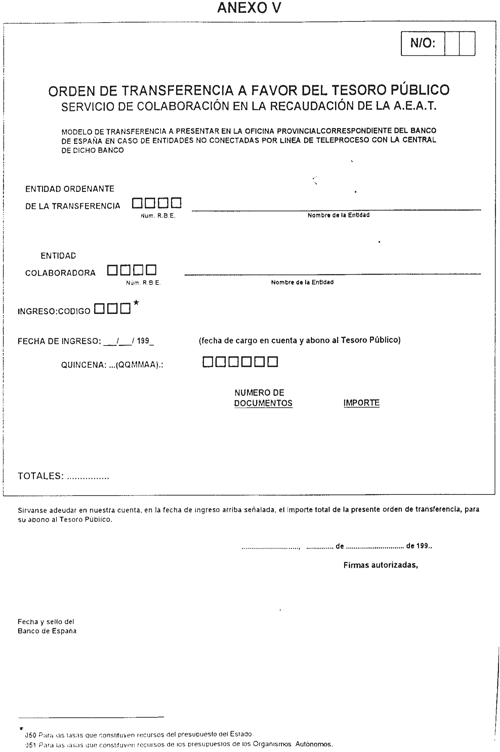

Las órdenes de transferencia, una por cada tipo de cuenta restringida, se enviarán vía teleproceso al Banco de España, con la antelación suficiente para que queden asentadas en la cuenta del Tesoro en los plazos previstos en el apartado 8.1, y deberán contener los siguientes datos:

Importe total ingresado, con indicación del número de documentos que comprende el ingreso.

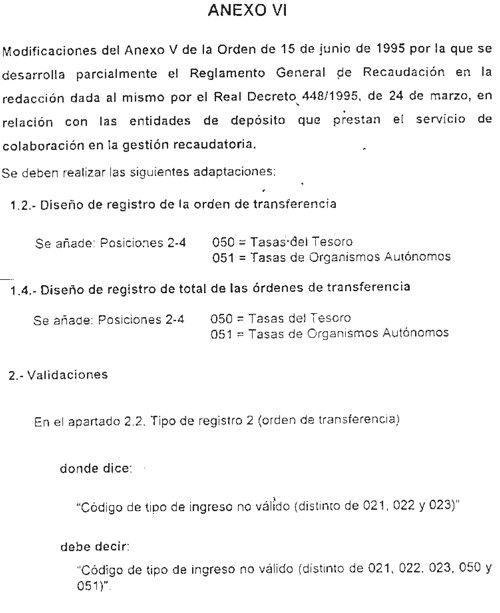

Indicación del código correspondiente a cada tipo de ingreso, que será:

050: Para tasas que constituyen recursos del presupuesto del Estado.

051: Para tasas que constituyen recursos de los presupuestos de los organismos autónomos.

Identificación de la entidad.

Quincena a la que corresponde el ingreso.

Fecha de ingreso.

Cuando por imposibilidades técnicas no se pudiese efectuar el ingreso por línea de teleproceso, se utilizará para ello el documento que figura como anexo V.

Asimismo, aquellas entidades que no estén conectadas por línea de teleproceso con la Central del Banco de España, utilizarán la red propia de dicho Banco a nivel provincial, a efectos de ordenar la correspondiente transferencia a nivel nacional, utilizando para ello el documento que figura como anexo V, comprensivo de los datos identificativos de aquélla.

Las órdenes de transferencia liberarán a la entidad colaboradora por el importe satisfecho, cuando se haya procedido a su anotación en firme en la cuenta del Tesoro en el Banco de España.

En consecuencia, si llegada la fecha del ingreso éste no se hubiese efectuado, o se hubiese hecho parcialmente, el importe impagado se exigirá a la entidad colaboradora por la Agencia Tributaria por medio de los procedimientos legalmente establecidos.

Efectuado el ingreso, en el mismo día y una vez realizado el cierre general de operaciones del Banco de España, éste facilitará, vía teleproceso, el archivo definitivo de los ingresos del día al Departamento de Informática Tributaria de la Agencia Tributaria y a la Dirección General del Tesoro y Política Financiera. Esta información se ajustará a las especificaciones técnicas que figuran en el anexo VI.

En caso de que se detecten errores en la validación de la transmisión, procederá el rechazo de la misma, previa comunicación, debiendo subsanarse los advertidos lo antes posible y en el plazo máximo de dos días desde la comunicación.

Tomando como base la información suministrada, la Dirección General del Tesoro y Política Financiera confeccionará una hoja de arqueo contable, que deberá remitir el mismo día a la Subdirección General de Contabilidad del Departamento de Recursos Humanos y Administración Económica de la Agencia Tributaria.

3. Conservación de la documentación.

Las entidades colaboradoras están obligadas a conservar el ejemplar a ellas destinado de los documentos justificativos de los ingresos, así como a mantener los registros informáticos relativos a las cantidades ingresadas en la cuenta del Tesoro Público en el Banco de España y a las demás operaciones realizadas en su condición de colaboradoras, a los fines de realización de los controles que se determinen, durante un período de cinco años, a contar desde la recepción de los mismos.

4. Requerimiento de pago.

Conforme a lo previsto en el artículo 178 del Reglamento General de Recaudación, la falta total o parcial del ingreso por las entidades colaboradoras en la cuenta del Tesoro Público en el Banco de España, en los plazos establecidos en el aparta do 8.1, comportará la inmediata exigibilidad de aquél y la liquidación de los intereses de demora correspondientes.

A estos efectos, el Departamento de Recaudación de la Agencia Tributaria requerirá el pago a la entidad, dándole un plazo de dos días hábiles para el ingreso, que se deberá efectuar en el Banco de España. Una vez efectuado el mismo, por el Departamento de Recaudación se procederá a liquidar los intereses de demora devengados hasta la fecha, que se notificarán a la entidad.

Si transcurrido el plazo mencionado anteriormente no se efectuase el ingreso, se procederá a exigir la cantidad adeudada por la vía administrativa de apremio, así como a liquidar los intereses de demora devengados que serán notificados a la entidad.

El mismo día en que la entidad colaboradora efectúe el ingreso en Banco de España, presentará ante el Departamento de Informática Tributaria de la Agencia Tributaria la información detallada de los ingresos habidos en las cuentas restringidas de tasas.

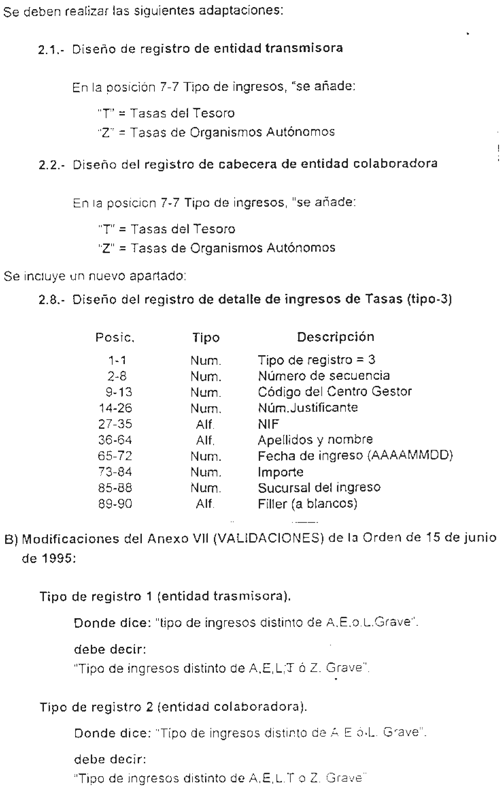

La transmisión se realizará vía teleproceso, de acuerdo con las especificaciones técnicas del anexo VII.

1. Validación.

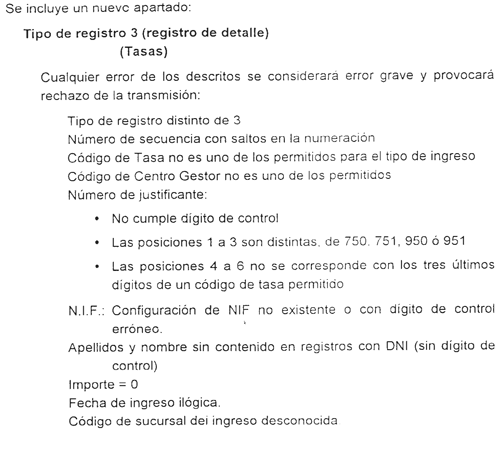

Con el fin de que la información aportada por las entidades sea distribuida a los Ministerios y organismos autónomos correctamente, el Departamento de Informática Tributaria efectuará un proceso de validación de los datos suministrados vía teleproceso, conforme a las especificaciones que figuran en el anexo VII.

Dicho proceso se realizará de la forma siguiente:

Se procederá a efectuar el cuadre del importe total del ingreso correspondiente a la quincena con el total importe que figure en la información.

Si dichas cantidades no coinciden, se comunicará por el Departamento de Informática Tributaria al Departamento de Recaudación, el cual lo pondrá de manifiesto a la entidad, dándole un plazo de dos días hábiles para que subsane las deficiencias detectadas.

Asimismo, se procederá a validar la información de detalle, con el fin de verificar su contenido y que éste se ajusta a las especificaciones anteriormente mencionadas. Dependiendo del resultado procederá:

a) Aceptación definitiva, lo que implicará la inexistencia de errores graves. Se dará por aceptada la información si en el plazo de dos días hábiles no hay comunicación en contrario por el Departamento de Recaudación, procediéndose a su distribución en los términos del apartado 11 de esta Orden.

b) Rechazo: Procederá el rechazo de la información cuando en el proceso de validación se detecten errores graves.

El plazo para subsanar los errores detectados y presentar de nuevo la información será de dos días hábiles, a partir del requerimiento a la entidad.

2. Incidencias en las anotaciones en las cuentas restringidas.

La entidad colaboradora está obligada a materializar el ingreso en la cuenta restringida en la misma fecha en que éste se produzca, y que necesariamente habrá de coincidir con la fecha de validación de los documentos de ingreso.

Ante circunstancias excepcionales ocasionadas fundamentalmente por motivos técnicos o causas de fuerza mayor, que impidan efectuar las anotaciones en las cuentas restringidas, la entidad colaboradora, una vez superadas estas incidencias, procederá, de forma inmediata y en el plazo máximo de dos días hábiles, a efectuar dichas anotaciones.

En estos supuestos, cualquiera que sea el momento en que se produzca la anotación, el ingreso en las cuentas se efectuará con referencia a la fecha del ingreso por el obligado al pago.

Cuando se produjesen errores de imputación en cuentas, abonos duplicados o de validación de documentos por importe distinto al correcto, y siempre que dicho error se detecte y subsane antes de realizar el ingreso correspondiente en el Banco de España, se actuará de la forma siguiente:

a) Cuando se haya producido una imputación errónea en cuenta restringida se anulará el asiento mediante cargo por la misma cantidad. De igual forma se actuará en el caso de anotaciones duplicadas de un mismo ingreso.

b) Cuando el documento se hubiese validado por un importe distinto al correcto, la entidad procederá a anular dicha validación en todos los ejemplares del documento, realizando a continuación la validación por el importe correcto, con reflejo de ambas operaciones en la cuenta restringida.

Será responsabilidad de la entidad colaboradora que el obligado al pago no tenga en su poder ejemplares del documento con validaciones distintas a las correctas.

En cualquier caso, todas las incidencias mencionadas deberán estar suficientemente justificadas cuando así se requiera por el Departamento de Recaudación de la Agencia Tributaria.

3. Incidencias en las operaciones de ingreso en el Banco de España.

En el caso de que existan diferencias entre el importe ingresado por la entidad en el Banco de España y el que figura en el total de la información aportada, la entidad actuará del modo siguiente:

a) Cuando el error sea imputable a la transmisión, la entidad procederá a subsanar los errores de acuerdo con el procedimiento fijado en el apartado 9.1.

b) Cuando la entidad hubiera ingresado en el Banco de España un importe superior al correcto, presentará la oportuna solicitud de devolución dirigida al Director del Departamento de Recaudación de la Agencia Tributaria.

Recibida la solicitud y después de efectuadas las comprobaciones pertinentes, por el Departamento de Recaudación se propondrá la devolución de las cantidades ingresadas en exceso a la Dirección General del Tesoro y Política Financiera, cuando se trate de tasas que constituyan recursos del Presupuesto del Estado, y al Departamento de Recursos Humanos y Administración Económica de la Agencia Tributaria, cuando se trate de tasas que constituyan recursos de los organismos autónomos.

c) Cuando la entidad hubiera ingresado en el Banco de España un importe inferior al correcto, será requerida para que efectúe el correspondiente ingreso complementario en el Banco de España por la cantidad pendiente en el plazo de dos días hábiles. Dicho ingreso se realizará de acuerdo con el procedimiento establecido en el apartado 8.2 de esta Orden.

Puesto que el ingreso complementario se efectuará en todo caso fuera de plazo, el Departamento de Recaudación procederá a liquidar a la entidad los intereses de demora a que se refiere el artículo 178 del Reglamento General de Recaudación.

El primer día hábil siguiente a la finalización del plazo establecido en el apartado 8.1 de esta Orden, la Dirección General del Tesoro y Política Financiera ordenará el pago a la cuenta que al efecto señale la Agencia Tributaria en el Banco de España por el importe total de las cantidades recaudadas en concepto de tasas que constituyan recursos de los Presupuestos de los organismos autónomos.

Efectuada la transferencia indicada en el párrafo anterior, y en el plazo de los dos días hábiles siguientes, el Departamento de Recursos Humanos y Administración Económica de la Agencia Tributaria, a propuesta del Departamento de Recaudación, ordenará el pago del importe correspondiente a cada organismo autónomo por el total de los ingresos obtenidos en concepto de tasas que constituyen recursos de su presupuesto.

El pago a cada organismo autónomo se efectuará mediante transferencia a su cuenta en el Banco de España.

Una vez realizada la validación de la información aportada por las entidades colaboradoras al Departamento de Informática Tributaria de la Agencia Tributaria, se procederá por el Departamento de Recaudación a remitir a los Departamentos ministeriales y organismos autónomos el detalle de los ingresos correspondientes a cada quincena.

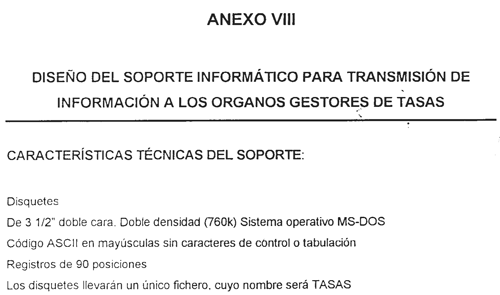

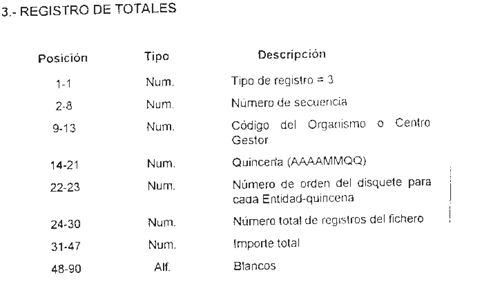

Hasta tanto puedan establecerse las necesarias conexiones informáticas entre los Departamentos ministeriales y organismos autónomos y la propia Agencia Tributaria, la transmisión de esta información se realizará en soporte informático, cuyo diseño es el que figura en el anexo VIII.

1. Tasas de organismos autónomos.

El Director del Departamento de Recaudación de la Agencia Tributaria autorizará el ingreso de tasas que constituyan recursos de los organismos autónomos a través de cuentas restringidas abiertas en entidades de depósito, cuya apertura se efectuará conforme a lo previsto en el aparta do 13 de esta Orden. La autorización se otorgará a solicitud, motivada y previa, del organismo interesado en la aplicación de este procedimiento de ingreso. Se entenderá otorgada dicha autorización por silencio positivo transcurridos veinte días desde la presentación de la misma ante el Departamento de Recaudación de la Agencia Tributaria.

En los primeros quince días hábiles de cada mes, los organismos autónomos remitirán al Departamento de Recaudación de la Agencia Tributaria relación comprensiva del importe líquido total recaudado por cada tasa a través de estas cuentas restringidas en el mes inmediato anterior, según el detalle que, en cada caso, determine el citado Departamento.

2. Tasas recaudadas en el extranjero:

2.1 Cuando se trate de tasas que se recauden en el extranjero, los servicios en el exterior que actúen como órganos de gestión realizarán, en los diez primeros días de cada mes, una transferencia bancaria por el importe total recaudado en el mes inmediato anterior, desde cualquier entidad financiera a la cuenta restringida específica abierta para este fin por cada Ministerio u organismo autónomo.

Si el Departamento ministerial u organismo autónomo careciera de servicios de recaudación de tasas en el exterior, el obligado al pago podrá realizar el ingreso mediante transferencia bancaria directa a la cuenta restringida antes citada.

A los efectos previstos en los dos párrafos anteriores, el Departamento de Recaudación de la Agencia Tributaria autorizará la apertura y cancelación de las cuentas restringidas que propongan los distintos órganos gestores, de acuerdo con lo establecido en el apartado 13 de esta Orden.

Dentro de los primeros quince días hábiles de cada mes, por los órganos de coordinación previstos en el apartado 2.3 de la presente Orden, se remitirá al Departamento de Recaudación de la Agencia Tributaria relación comprensiva del importe total recaudado en el mes inmediato anterior por cada tasa que se ingrese a través de estas cuentas restringidas.

2.2 Lo dispuesto en el apartado anterior no será de aplicación para aquellos servicios en el exterior que se acojan a lo previsto en el artículo 80 del texto refundido de la Ley General Presupuestaria. En estos casos, cada uno de los Departamentos ministeriales de los que dependan los servicios deberán remitir al Departamento de Recaudación de la Agencia Tributaria, dentro de los primeros quince días de los meses de junio, septiembre, diciembre y marzo, resumen estadístico, clasificado por tasas y representaciones diplomáticas, del montante total de ingresos habidos en cada uno de los trimestres naturales del año, y de los ingresos efectivos realizados en el Tesoro Público.

1. Apertura de cuentas.

La propuesta de apertura de cuenta deberá especificar:

Código identificativo y denominación de las tasas a ingresar a través de la cuenta solicitada.

Denominación del centro o centros que tengan a su cargo la gestión directa de cada tasa.

Entidad de depósito en que se propone la apertura de la cuenta.

El CCC e identificación de la cuenta o cuentas que han de ser canceladas como consecuencia de la nueva autorización.

La autorización otorgada por el Director del Departamento de Recaudación de la Agencia Tributaria, que fijará las condiciones de utilización de dicha cuenta, será remitida al órgano solicitante, dándose traslado de la misma a la entidad de depósito.

Una vez que sea efectiva tal apertura, el órgano titular de la cuenta comunicará inmediatamente al Director del Departamento de Recaudación de la Agencia Tributaria los datos identificativos siguientes:

CCC (código-cuenta cliente, compuesto por 20 dígitos).

NIF del titular (Ministerio u organismo autónomo).

La entidad de depósito, una vez recibida la autorización, procederá a la apertura de la cuenta bajo la rúbrica de «Tesoro Público. Ministerio de .../ Organismo Autónomo... Cuenta restringida para la recaudación de tasas».

La codificación de estas cuentas se ajustará a la establecida en el sistema financiero de Código, Cuenta, Cliente (C.C.C.) con la siguiente estructura:

Cuatro dígitos para el código de la entidad.

Cuatro dígitos para el código de la oficina central de la entidad, o la designada como tal a estos efectos.

Dos dígitos de control.

Diez dígitos para el número de cuenta.

Asimismo, se asignará a la cuenta el NIF del Ministerio u organismo autónomo titular.

2. Cancelación de cuentas.

Cuando se compruebe que no se cumplen las condiciones y requisitos previstos en el funcionamiento de las cuentas restringidas autorizadas, o cuando no subsistan las razones que motivaron su apertura, el Departamento de Recaudación de la Agencia Tributaria acordará la cancelación de las mismas por propia iniciativa o a propuesta del titular de la cuenta.

En el caso de que la iniciativa parta del órgano titular, éste dirigirá a dicho Departamento una propuesta de cancelación en la que se harán constar los siguientes datos:

CCC e identificación de la cuenta restringida a cancelar.

Nombre de la entidad de depósito.

Código de las tasas recaudadas a través de dicha cuenta.

Centros gestores que tengan a su cargo la gestión directa de las mismas.

Acordada la cancelación por el Departamento de Recaudación de la Agencia Tributaria, será notificada al órgano titular y a la propia entidad de depósito.

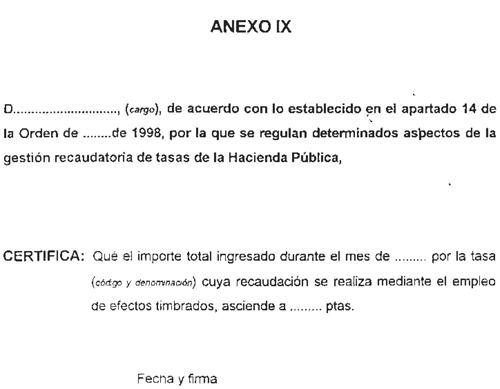

Para aquellas tasas que se recauden mediante el empleo de efectos timbrados y a fin de que pueda realizarse el oportuno seguimiento y control estadístico de estos ingresos, los Departamentos ministeriales, a través del órgano de coordinación previsto en el apartado 2.3 de la presente Orden, remitirán al Departamento de Recaudación de la Agencia Tributaria certificación, ajustada al modelo del anexo IX, del importe recaudado en sus distintas dependencias durante el mes inmediato anterior.

Esta información deberá remitirse dentro de la segunda quincena de cada mes natural.

Una vez recibidas estas certificaciones, el Departamento de Recaudación de la Agencia Tributaria comunicará a la Intervención Delegada en la Dirección General del Tesoro y Política Financiera el importe total recaudado por cada tasa y período, a fin de que se efectúen las oportunas operaciones de formalización para su aplicación al correspondiente concepto de Tasas.

Los centros gestores conservarán los justificantes de los ingresos efectuados mediante el empleo de efectos timbrados.

Una vez reconocido el derecho a la devolución de ingresos indebidos de tasas conforme a lo dispuesto en el Real Decreto 1163/1990, de 21 de septiembre, compete a los órganos de recaudación de la Agencia Tributaria ordenar el pago de devoluciones de ingresos indebidos de tasas gestionadas por los Departamentos ministeriales, así como las gestionadas por organismos autónomos cuando la recaudación de las mismas haya de aplicarse al presupuesto del Estado, cualquiera que haya sido el medio de pago empleado para satisfacer la tasa objeto de devolución.

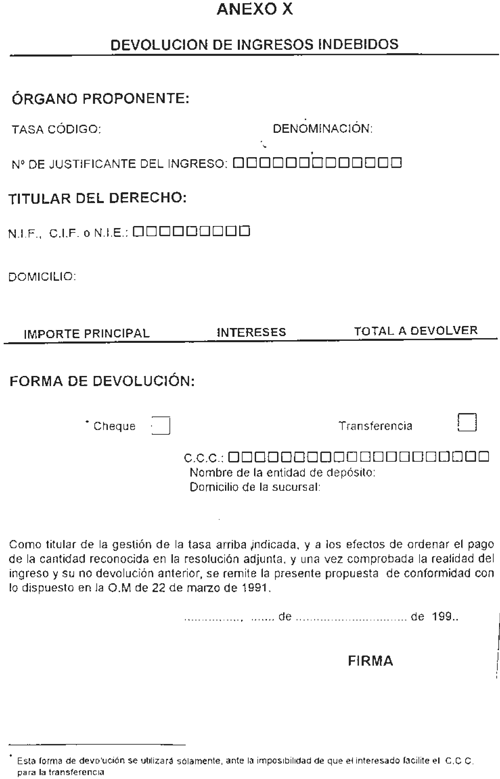

A los efectos previstos en el párrafo anterior, el centro gestor de la tasa deberá remitir al Departamento de Recaudación de la Agencia Tributaria la propuesta de ordenación del pago, según modelo del anexo X, acompañada exclusivamente del original del acuerdo o resolución en que se reconoce el derecho a la devolución.

Estas devoluciones de ingresos indebidos se pagarán con cargo a los anticipos de tesorería efectuados por la Dirección General del Tesoro y Política Financiera a la Agencia Tributaria previstos en la Orden del Ministerio de Economía y Hacienda de 27 de diciembre de 1991, modificada por la Orden de 27 de julio de 1994.

Los organismos autónomos que gestionen tasas que constituyan recursos propios y se recauden a través de entidades colaboradoras, deberán remitir al Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en los primeros quince días hábiles de cada mes, relación comprensiva de las cantidades satisfechas en el mes inmediato anterior en concepto de devolución de ingresos indebidos por cada tasa.

Los organismos públicos que no tengan la condición de organismos autónomos y gestionen tasas, deberán remitir al Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, en los primeros quince días hábiles de cada mes, relación comprensiva del importe líquido total recaudado por cada tasa en el mes inmediato anterior.

Con periodicidad mensual, el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria remitirá a la Dirección General de Tributos, a la Dirección General de Presupuestos y a la Intervención General de la Administración del Estado un resumen estadístico de la recaudación obtenida por las diferentes tasas.

Mediante Circular conjunta de la Intervención General de la Administración del Estado y de la Agencia Estatal de Administración Tributaria se determinarán las normas contables necesarias a efectos de integrar en la contabilidad principal de los tributos la recaudación de tasas de la Hacienda Pública.

Modificación de la Orden de 15 de junio de 1995 por la que se desarrolla parcialmente el Reglamento General de Recaudación en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria.

Uno. Se da nueva redacción al apartado I.3, que queda redactado en los siguientes términos:

«3. Ingreso en cuenta restringida y aportación de extractos por las entidades.

El abono en la cuenta restringida del Tesoro Público deberá realizarse en la misma fecha en que se produzca el ingreso en la entidad.

En todo caso, dicho abono se realizará de forma individualizada, llevándose a cabo una anotación en cuenta por cada documento de ingreso recaudado. Efectuada cada anotación, se actualizará el saldo existente en la cuenta en ese momento.

El Director del Departamento de Recaudación o el Delegado de la Agencia podrán solicitar de las entidades colaboradoras extractos de las cuentas restringidas que, para cada operación de ingreso, deberán contener, como mínimo, los siguientes datos relativos al período para el que se soliciten:

Concepto de la operación, conforme a lo previsto en los párrafos segundo y tercero del apartado I de esta Orden.

Fecha de valoración, que, con carácter general, coincidirá en todo caso con la de validación del documento de ingreso. No obstante, cuando la anotación en cuenta se refiera a la rectificación o anulación de un asiento anterior, la fecha de valoración será aquella que, como fecha de operación, se consignó en la anotación que se anula o rectifica.

Fecha de operación, que será la de anotación efectiva en cuenta restringida.

Importe del ingreso

Código numérico identificativo de la sucursal receptora del ingreso.

Saldo que arroja la cuenta tras cada anotación de ingreso.

El extracto solicitado podrá suministrarse mediante soporte informático, siendo obligatoria la presentación de dicho extracto haciendo uso del citado medio cuando el número de operaciones sea significativo.

No obstante lo anterior, en caso de que tanto el órgano competente de la Agencia Estatal de la Administración Tributaria como la entidad dispongan de los medios necesarios, la aportación y análisis de los movimientos de las cuentas restringidas se llevará a cabo mediante conexión telemática.»

Dos. Se suprime el último párrafo del apartado I.8.

En el plazo de treinta días a partir de la publicación de esta Orden, las Subsecretarías de los Departamentos ministeriales cuyos servicios periféricos se han integrado en las Delegaciones del Gobierno, conforme a lo dispuesto en el artículo 1 del Real Decreto 1330/1997, de 1 de agosto, comunicarán al Departamento de Recaudación de la Agencia Estatal de Administración Tributaria las tasas que, según establece la disposición transitoria cuarta del mismo Real Decreto, han pasado a ser gestionadas por el Ministerio de Administraciones Públicas, indicando, en su caso, cuáles de ellas seguirán siendo gestionadas además por los servicios centrales del propio Departamento.

En el plazo que media desde la publicación de esta Orden hasta su entrada en vigor, los Departamentos ministeriales y organismos autónomos realizarán cuantas actuaciones sean necesarias para la iniciación del procedimiento recaudatorio que en la misma se regula.

En el transcurso del plazo previsto en el párrafo anterior, los Departamentos ministeriales y los organismos autónomos cuyas tasas se recauden a través de entidades colaboradoras, deberán solicitar del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria la cancelación de las cuentas restringidas con las que venían operando con anterioridad a la publicación de la presente Orden.

En el mismo plazo, los organismos autónomos que, de acuerdo con lo dispuesto en el apartado 12.1 de esta Orden, consideren oportuno recaudar sus tasas a través de cuenta restringida abierta en entidad de depósito, formularán la preceptiva solicitud ante el Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, proponiendo la convalidación, en su caso, de las cuentas restringidas de recaudación de tasas con las que se venía operando hasta la fecha de publicación de esta Orden.

Los ingresos que eventualmente se produzcan por tasas derogadas, pero cuyo hecho imponible se realizó estando vigentes las mismas, continuarán recaudándose según los trámites y procedimiento establecidos con anterioridad a la entrada en vigor de esta Orden.

Quedan derogados los capítulos I, II, III, IV y VI del título primero, así como los títulos II, IV y V de la Orden de 23 de julio de 1960, por la que se dictan normas para la recaudación, inspección y contabilidad de las tasas y exacciones parafiscales.

Se autoriza al Director del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria para realizar la actualización del contenido del anexo I, A), B) y C), mediante Resolución publicada en el «Boletín Oficial del Estado».

Se autoriza al Director del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria a dictar cuantas Resoluciones sean necesarias para el desarrollo de la presente Orden.

1. La presente Orden entrará en vigor el día 21 de julio de 1998.

2. Lo dispuesto en la disposición adicional quinta de esta Orden entrará en vigor el día siguiente de su publicación en el «Boletín Oficial del Estado».

Madrid, 4 de junio de 1998.

DE RATO Y FIGAREDO

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid