El Reglamento (CE) número 3330/91 del Consejo, de 7 de noviembre de 1991, relativo a las estadísticas de intercambio de bienes entre los Estados miembros, estableció las disposiciones relativas a la implantación del Sistema Intrastat, y fue objeto de desarrollo, básicamente, por el Reglamento (CEE) número 3046/92.

La adaptación de este Reglamento a las disposiciones y circunstancias nacionales obligó a la publicación de la Circular 10/92 («Boletín Oficial del Estado» del 31), que ha sido sustituida anualmente por nuevos textos, siendo la última versión la Resolución 22 de diciembre 1998 («Boletín Oficial del Estado» del 31).

Sin embargo,

la modificación del plazo de presentación de la declaración Intrastat,

la importante novedad que permite al obligado transmitir las declaraciones Intrastat vía Internet,

la sustitución de los códigos numéricos por los alfabéticos ISO en la Nomenclatura de Países y Territorios vigente para el año 2000,

la inclusión de una nueva tabla de códigos de productos en los que no es preceptivo declarar la masa neta,

y alguna otra novedad, aconsejan la publicación por parte de este Departamento de Aduanas e Impuestos Especiales de la presente Resolución.

En consecuencia, dispongo:

Se aprueba el texto de la presente Resolución relativa a las normas aplicables a las estadísticas de intercambios de bienes entre los Estados miembros de la Unión Europea para el ejercicio 2000.

Queda derogada la Resolución de 22 de diciembre 1998 del Departamento de Aduanas e Impuestos Especiales de la Agencia Estatal de Administración Tributaria.

La presente Resolución entrará en vigor el 1 de enero de 2000.

Madrid, 21 de diciembre de 1999.‒El Director del Departamento, Francisco Javier Goizueta Sánchez.

DEPARTAMENTO DE ADUANAS E, IMPUESTOS ESPECIALES

Subdirección General de Planificación, Estadística y Coordinación

| Asunto: Intrastat | Referencia |

|---|---|

| Instrucciones relativas a la aplicación de las disposiciones sobre estadísticas de los intercambios de bienes entre los Estados miembros de las Comunidades Europeas. | Reglamento (CEE) número 3330/91, del Consejo, de 7 de noviembre de 1991, relativo a las estadísticas de los intercambios de bienes entre Estados miembros. |

| Reglamento (CEE) número 2256/92, de la Comisión, de 31 de julio de 1992, relativo a los umbrales estadísticos. | |

| Reglamento CEE número 3046/92, de la Comisión, de 22 de octubre de 1992, por el que se establecen las disposiciones de aplicación del Reglamento CEE número 3330/91. | |

| Reglamento (CEE) número 3590/92, de la Comisión, de 11 de diciembre de 1992, relativo a los soportes de la información estadística para las estadísticas de comercio entre los Estados miembros. | |

| Orden del Ministerio de Economía y Hacienda de diciembre de 1999, por la que se establecen los límites para la eliminación de la obligatoriedad a la puntualización del valor estadístico en la declaración Intrastat en aplicación del Reglamento (CE) número 860/97. | |

| Orden del Ministerio de Economía y Hacienda por la que se establecen los umbrales estadísticos de asimilación definidos en el artículo 28 del Reglamento (CEE) 3330/91, del Consejo de la Comunidad Europea, y por la que se autoriza la transmisión de la declaración Intrastat por medios telemáticos. |

ÍNDICE

1. Introducción.

Sección 1.ª Legislación aplicable y definiciones básicas.

2. Normas comunitarias y nacionales aplicables:

2.1 Normas comunitarias en materia estadística.

2.2 Normas comunitarias en materia aduanera y de libre circulación de mercancías.

2.3 Normas nacionales aplicables.

3. Definiciones.

Sección 2.ª Ámbito de aplicación del Sistema Intrastat.

4. Aplicación del Sistema Intrastat: Reglas generales:

4.1 Salidas de mercancías del territorio estadístico español incluidas en el Sistema Intrastat.

4.2 Salidas de mercancías del territorio estadístico español no incluidas en el Sistema Intrastat.

4.3 Entradas de mercancías en el territorio estadístico español incluidas en el Sistema Intrastat.

4.4 Entradas de mercancías en el territorio estadístico español no incluidas en el Sistema Intrastat.

5. Ámbito de aplicación del Sistema Intrastat por razones geográficas:

6. Ámbito de aplicación del Sistema Intrastat en razón del tipo de intercambio:

6.1 Tipos de introducciones comunitarias.

6.2 Tipos de expediciones comunitarias.

6.3 Introducciones y expediciones excluidas del Sistema Intrastat.

6.4 Operaciones triangulares.

7. Ámbito de aplicación del Sistema Intrastat en razón al obligado estadístico:

7.1 Personas obligadas a presentar la declaración estadística Intrastat.

7.2 Personas dispensadas de presentar la declaración Intrastat.

8. Ámbito de aplicación del Sistema Intrastat en razón a las mercancías objeto del intercambio.

Sección 3.ª Presentación de la declaración Intrastat.

9. Presentadores de la declaración Intrastat:

9.1 Obligado estadístico.

9.2 Tercero declarante.

9.3 Empresa cabecera.

9.4 Representantes fiscales.

10. La declaración Intrastat.

10.1 Solicitud de exclusión de la obligación estadística:

10.2 Tipos de declaración Intrastat en razón de su contenido.

10.3 Tipos de declaración Intrastat en razón del tipo de soporte:

A) Presentación por vía telemática:

a) Presentación mediante redes de valor añadido.

b) Presentación vía Internet.

B) Presentación mediante redes de valor añadido.

C) Presentación en soporte papel.

11. Tiempo y lugar de la presentación de la declaración:

11.1 Plazo para la presentación.

11.2 Período de referencia: Regla general.

11.3 Período de referencia: Casos particulares.

11.4 Lugar de presentación de las declaraciones Intrastat.

11.5 Conservación de la declaración Intrastat y documentos justificativos.

12. Corrección de declaraciones:

12.1 Declaraciones rectificativas.

12.2 Tratamiento de las rectificaciones relativas al importe facturado.

12.3 Rectificación en soporte papel.

12.4 Rectificación en soporte magnético.

12.5 Rectificación por vía telemática.

13. Procedimiento sancionador:

13.1 Procedimiento.

13.2 Infracciones y sanciones.

Sección 4.ª Cumplimentación de la declaración.

14. Umbral de transacción y umbral de valor estadístico:

14.1 Umbral de transacción.

14.2 Umbral de valor estadístico.

15. Datos a consignar en la declaración Intrastat: Consideraciones generales:

15.1 Datos fijos y datos variables.

15.2 Globalización de datos.

16. Datos a consignar en los formularios «N» de introducción.

17. Datos a consignar en los formularios «N» de expedición.

18. Datos a consignar en los formularios «0» (sin operación) de introducción y de expedición.

19. Operaciones especiales:

19.1 Trabajos por encargo.

19.2 Reparaciones.

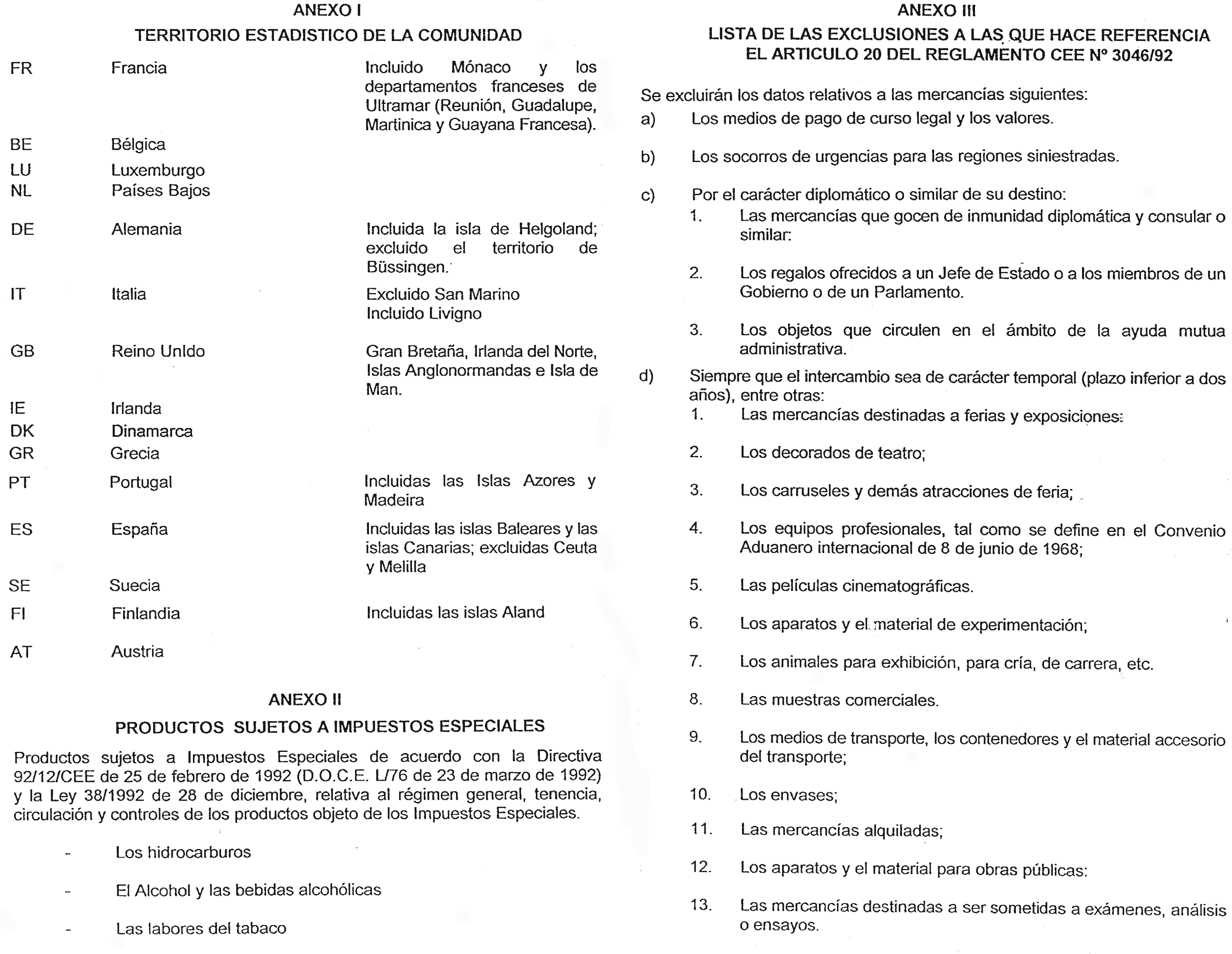

Anexo I. Territorios estadísticos de la Comunidad. Anexo II. Productos sujetos a impuestos especiales. Anexo III. Lista de las exclusiones a las que hace referencia el artículo 20 del Reglamento (CEE) número 3046/92.

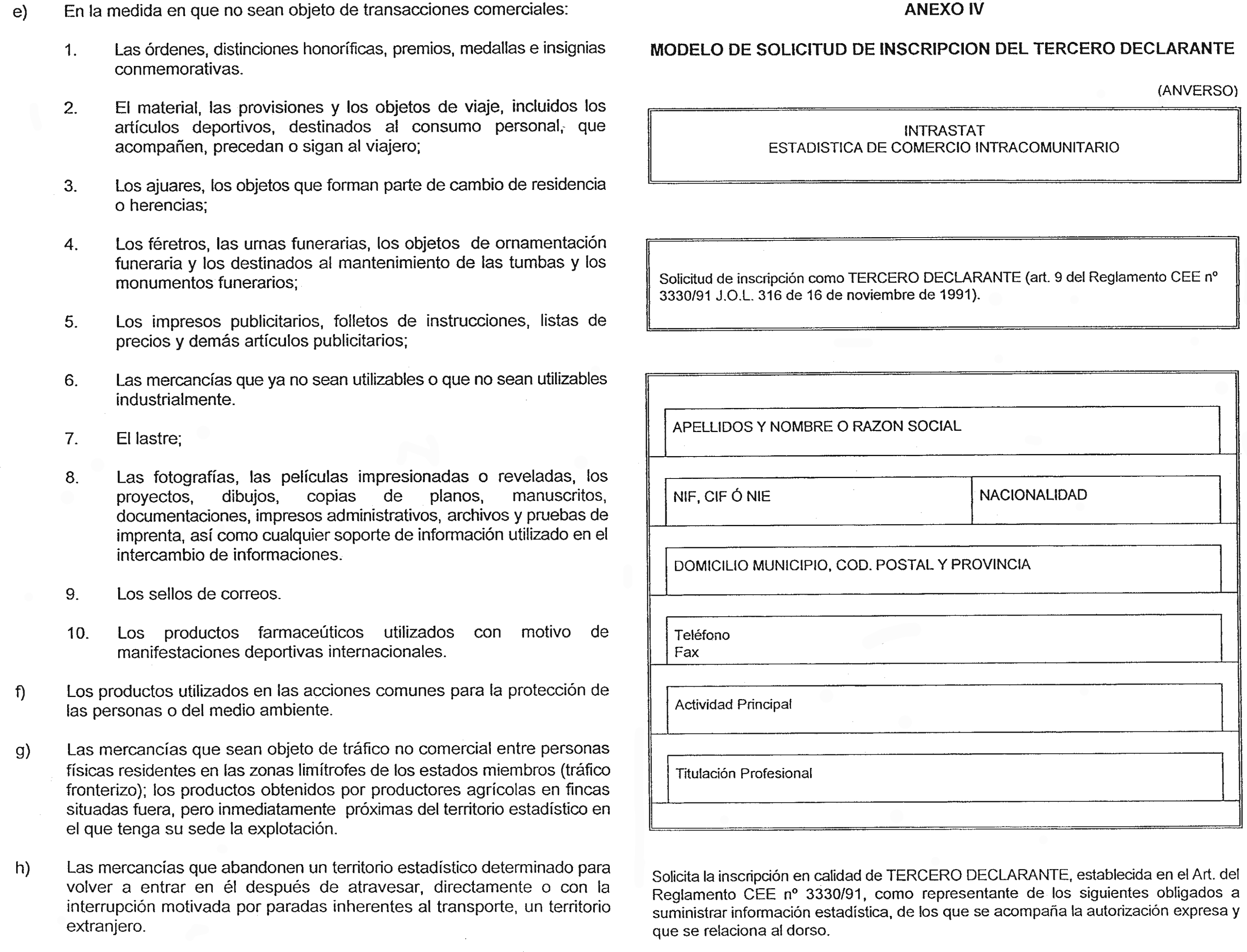

Anexo IV. Modelo de solicitud de inscripción del tercero declarante.

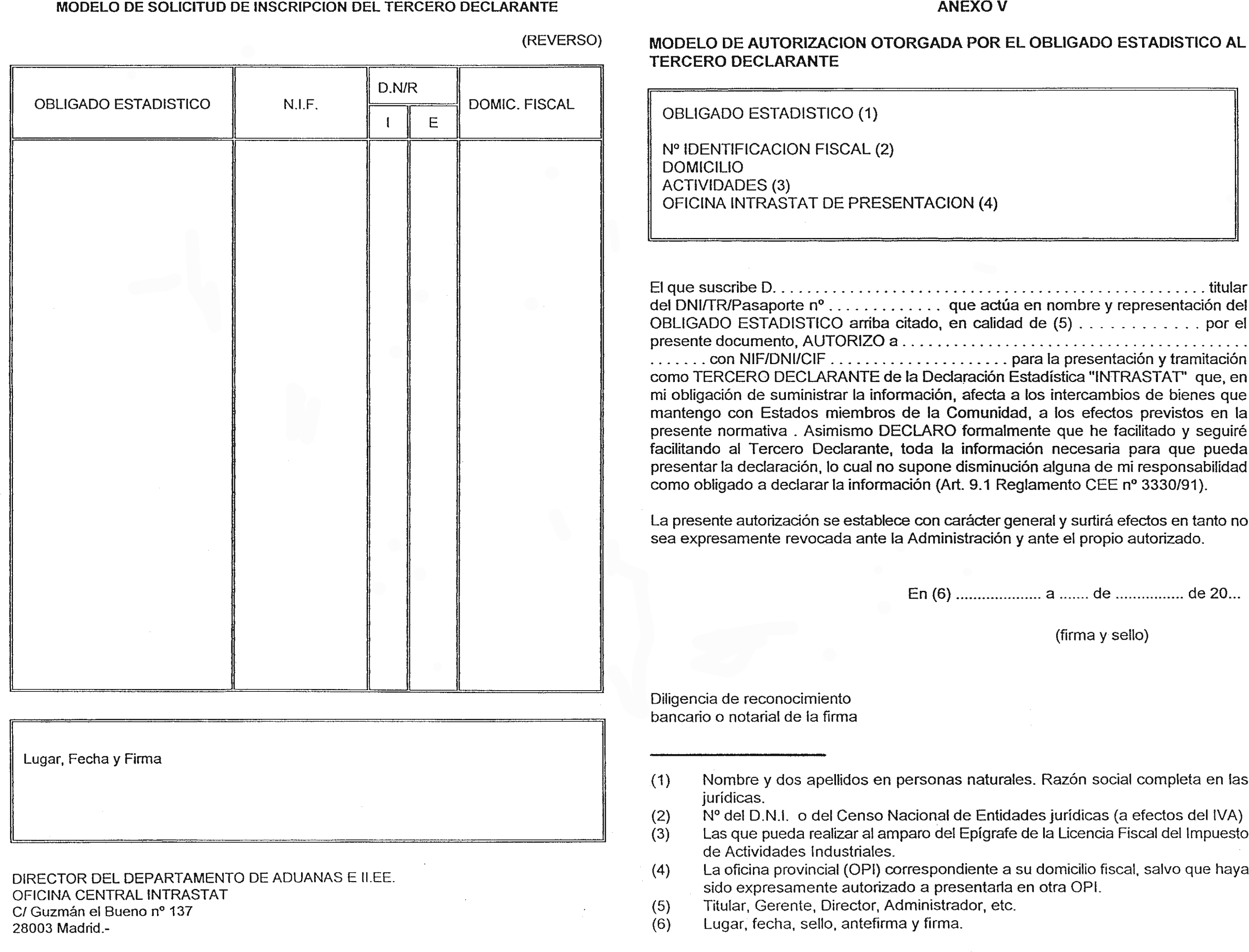

Anexo V. Modelo de autorización otorgada por el obligado estadístico al tercero declarante.

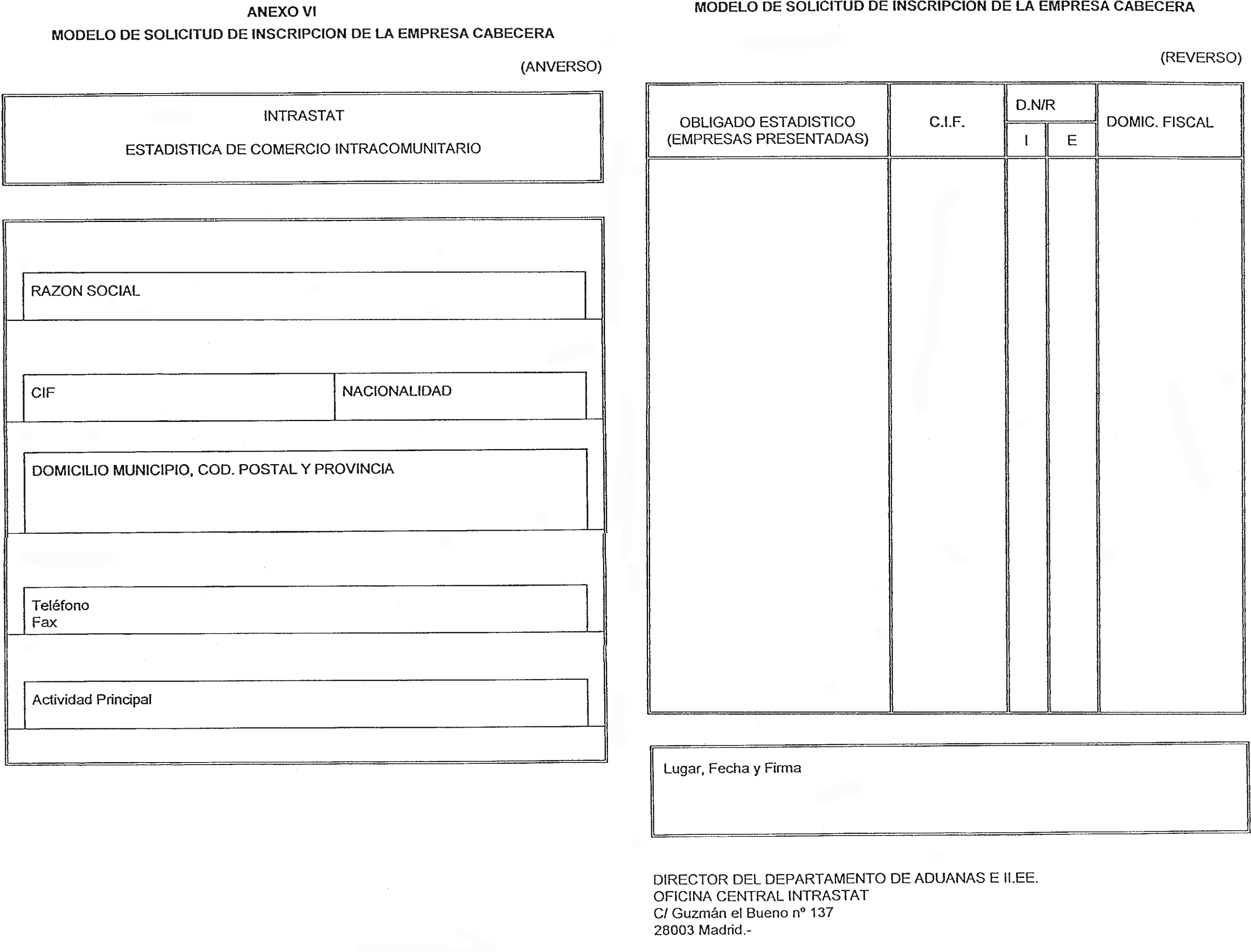

Anexo VI. Modelo de solicitud de inscripción de la empresa cabecera.

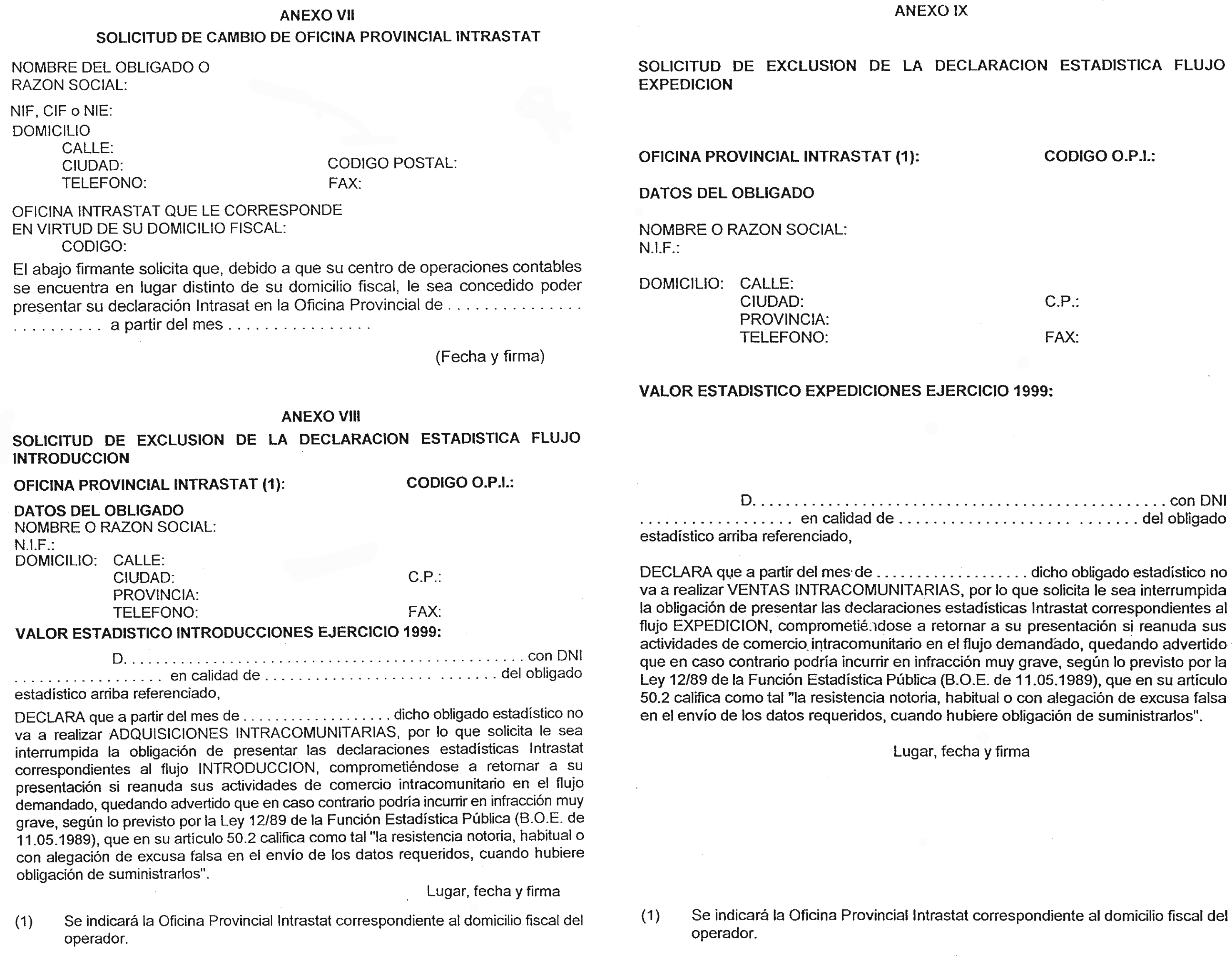

Anexo VII. Solicitud de cambio de oficina provincial Intrastat.

Anexo VIII. Solicitud de exclusión de la declaración estadística, flujo introducción.

Anexo IX. Solicitud de exclusión de la declaración estadística, flujo expedición.

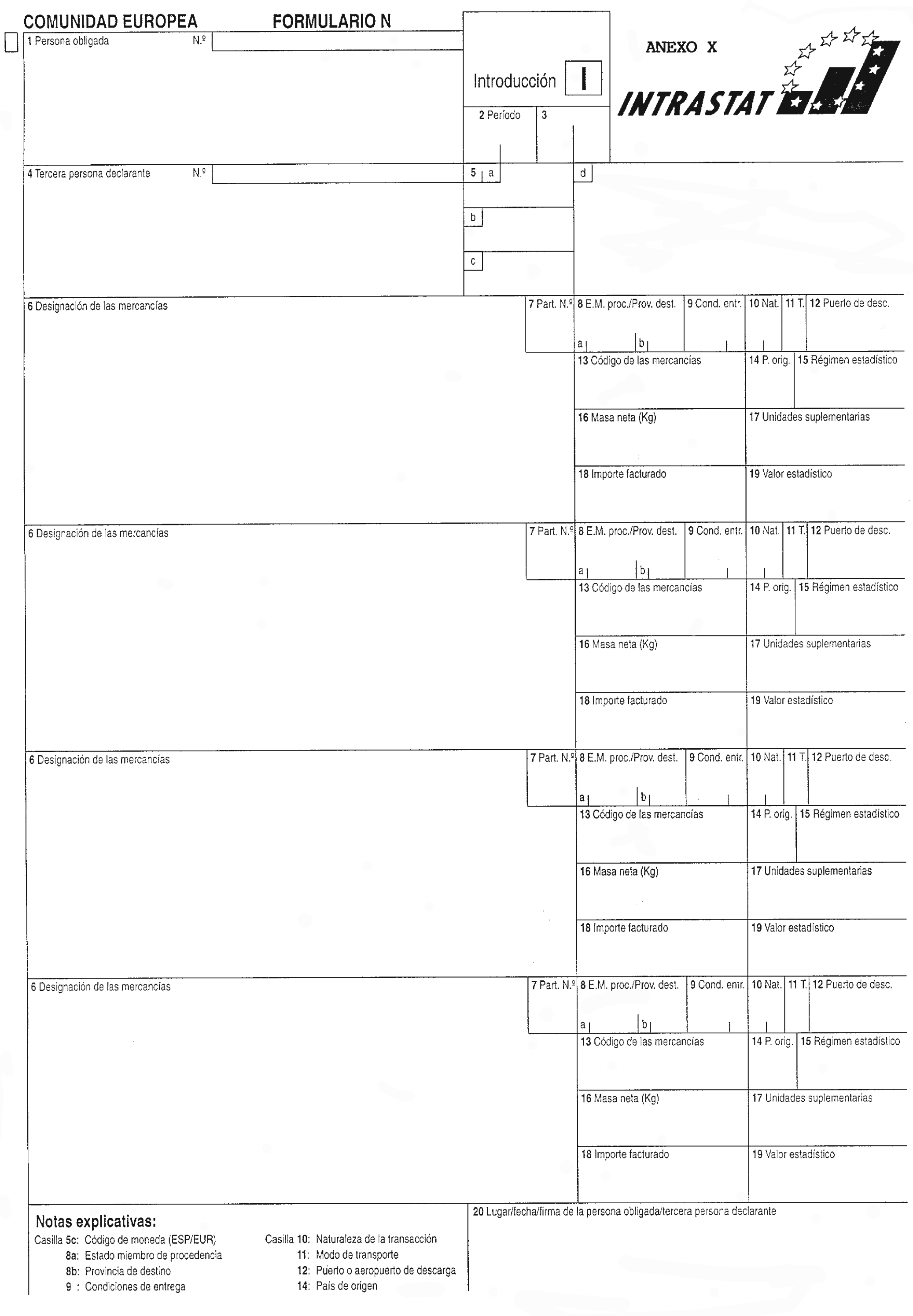

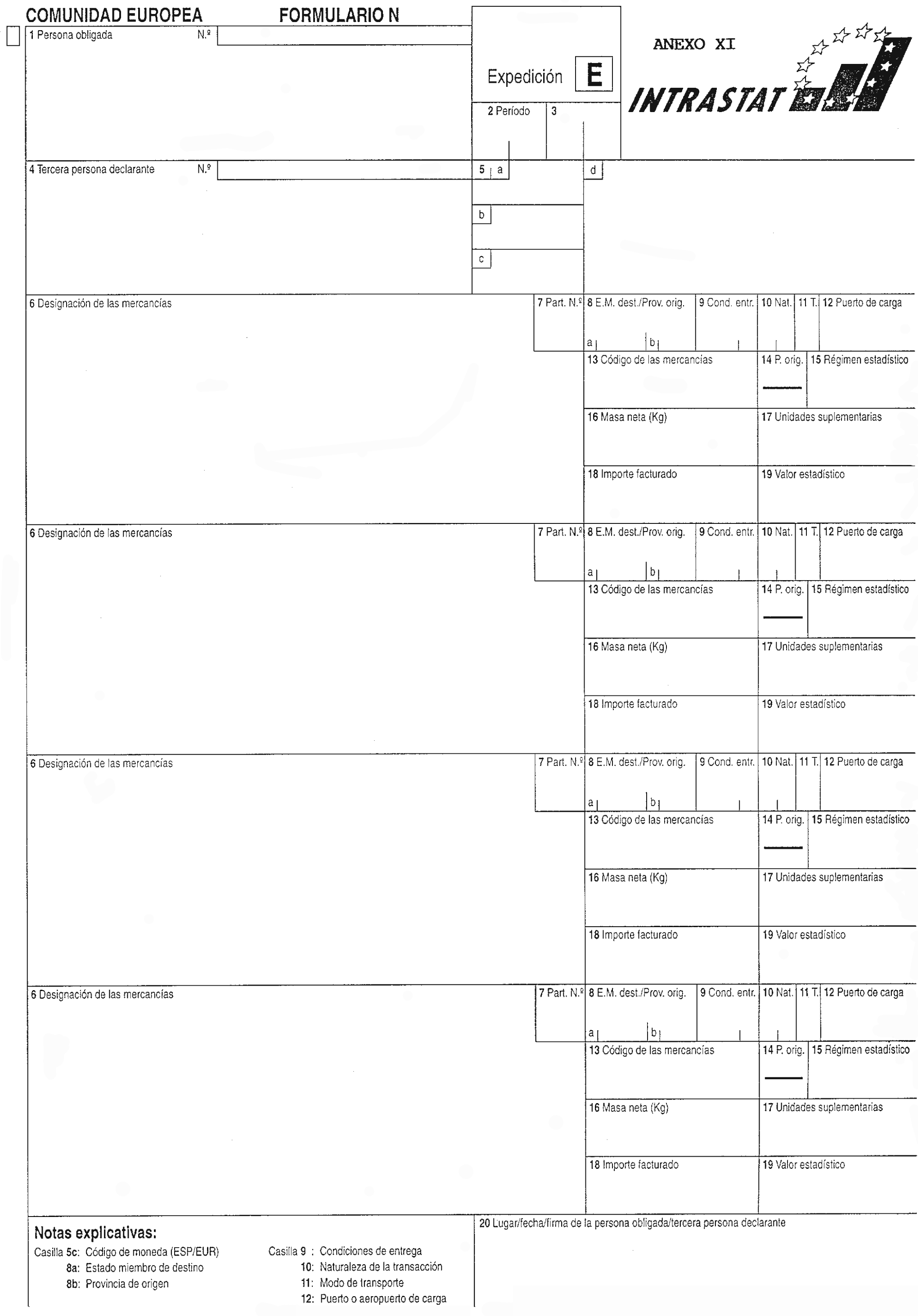

Anexo X. Formulario «N» introducción. Anexo XI. Formulario «N» expedición.

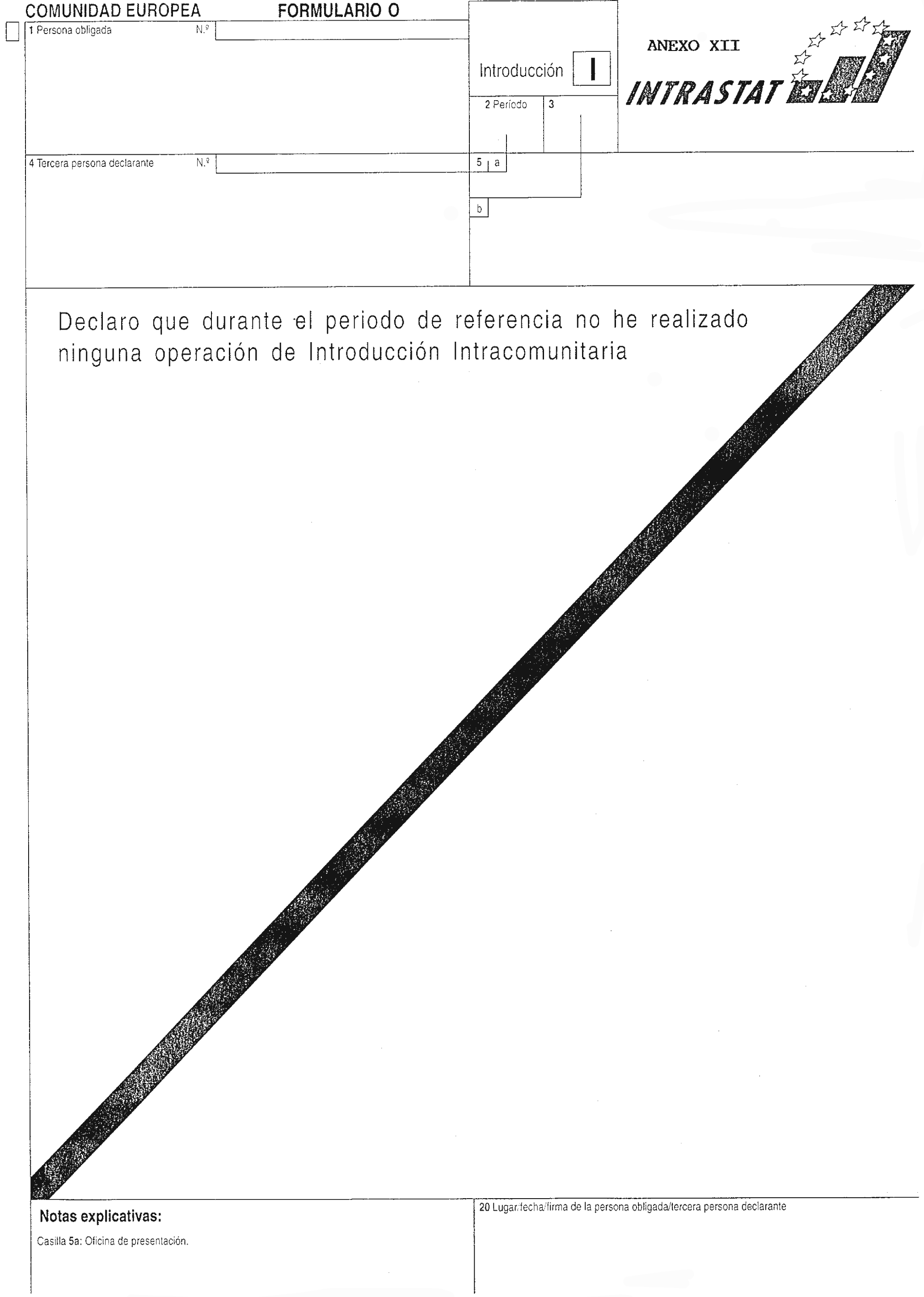

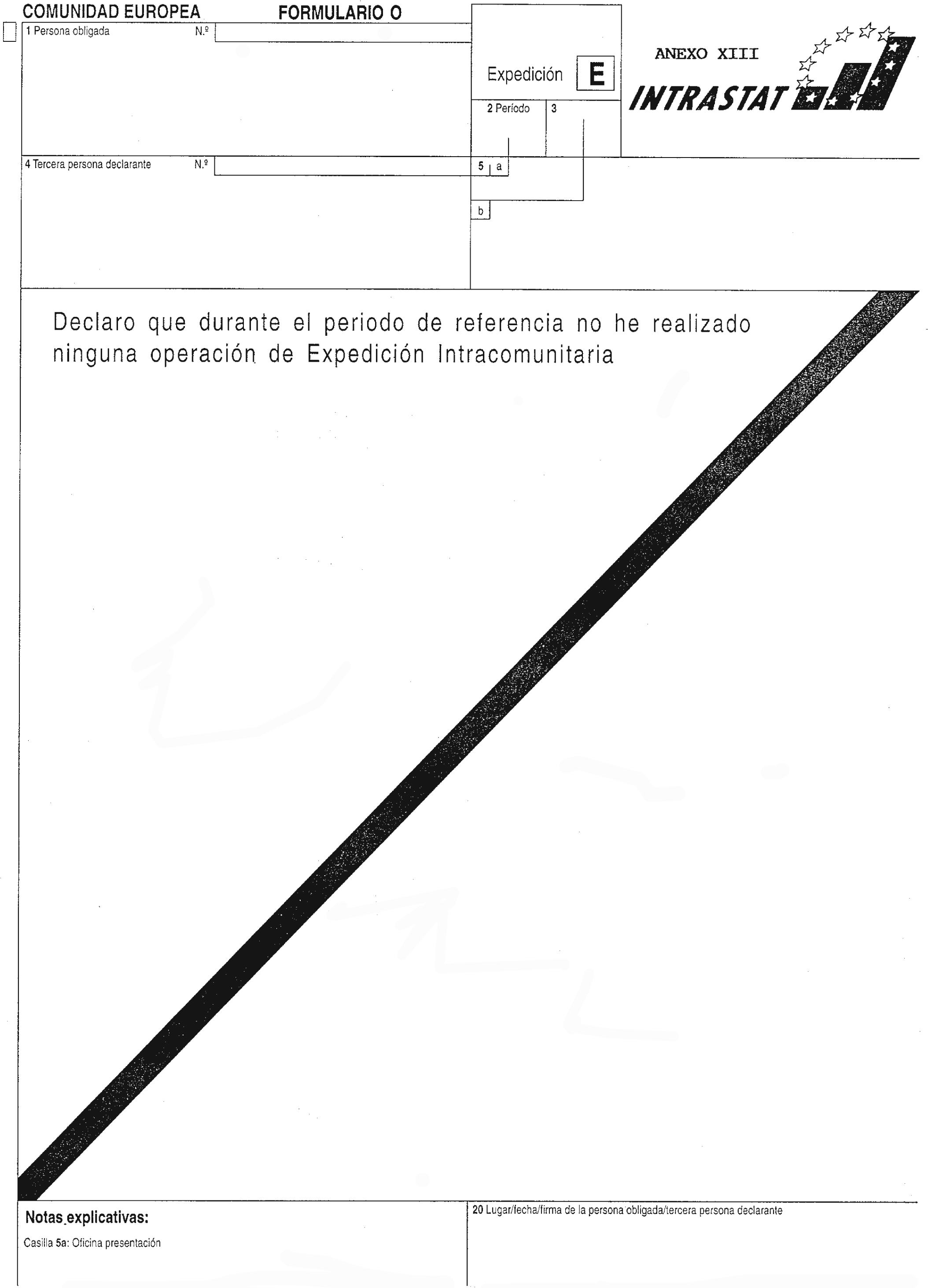

Anexo XII. Formulario «0» introducción. Anexo XIII. Formulario «0» expedición.

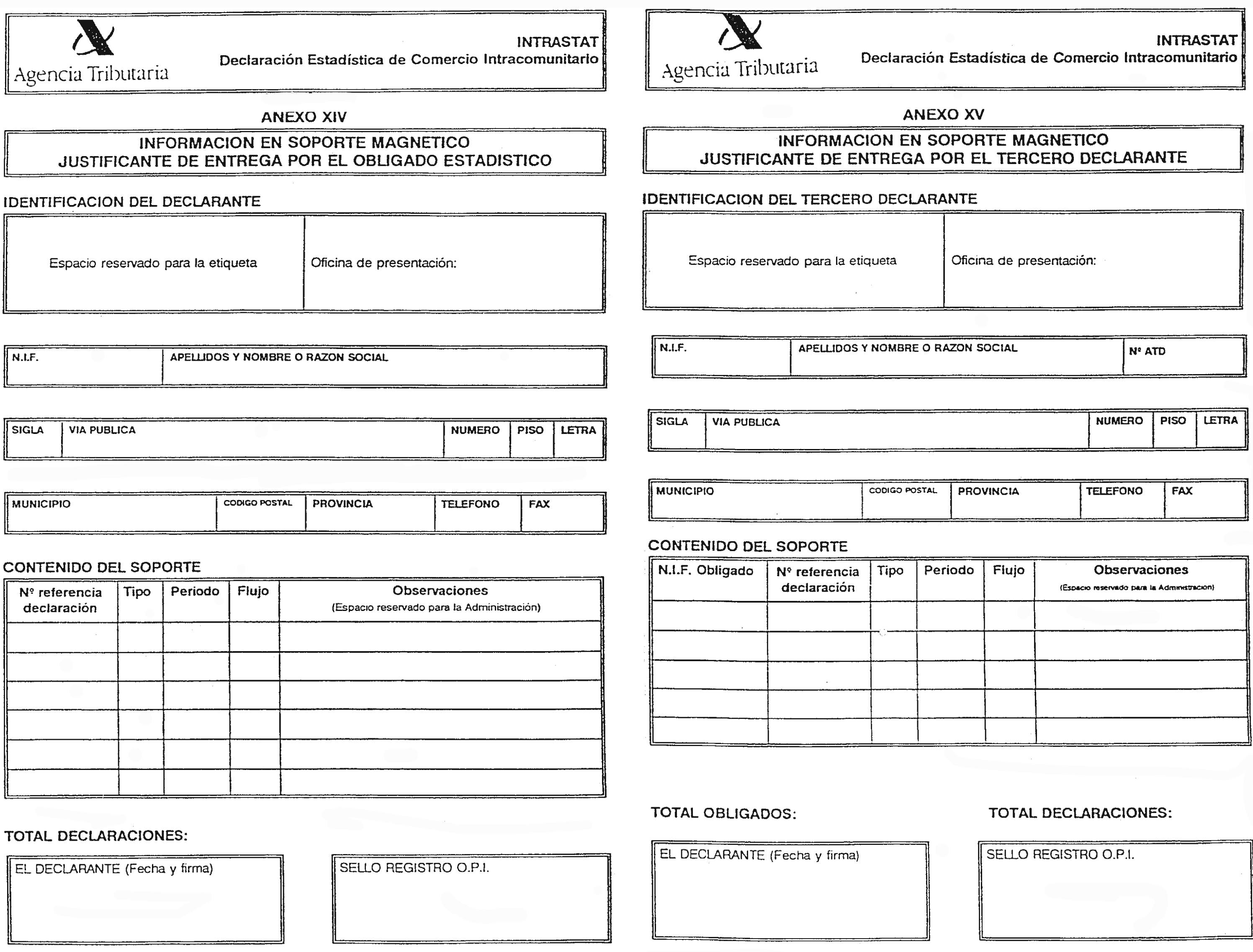

Anexo XIV. Información en soporte magnético. Justificante de entrega por el obligado estadístico.

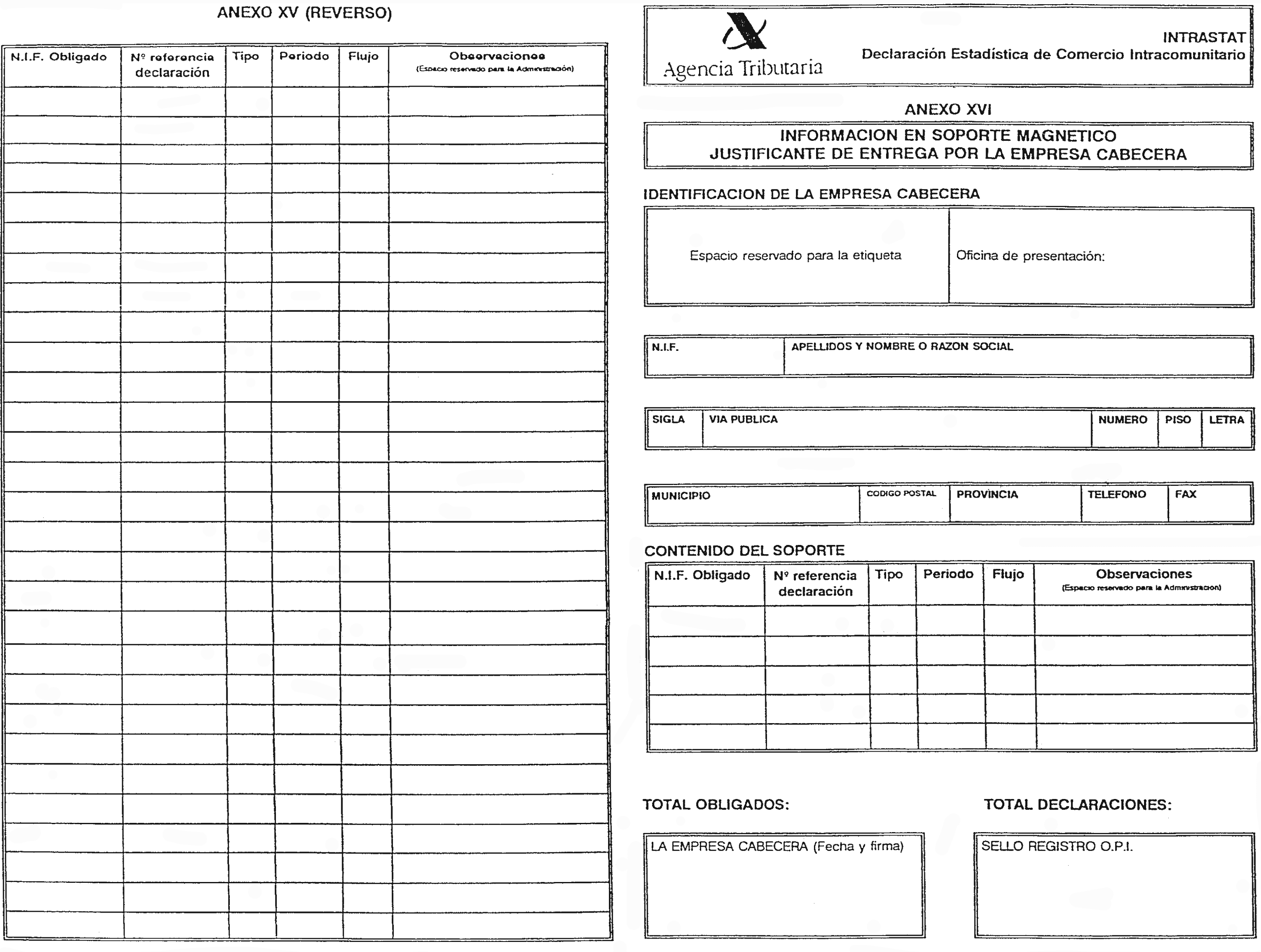

Anexo XV. Información en soporte magnético. Justificante de entrega por el tercero declarante.

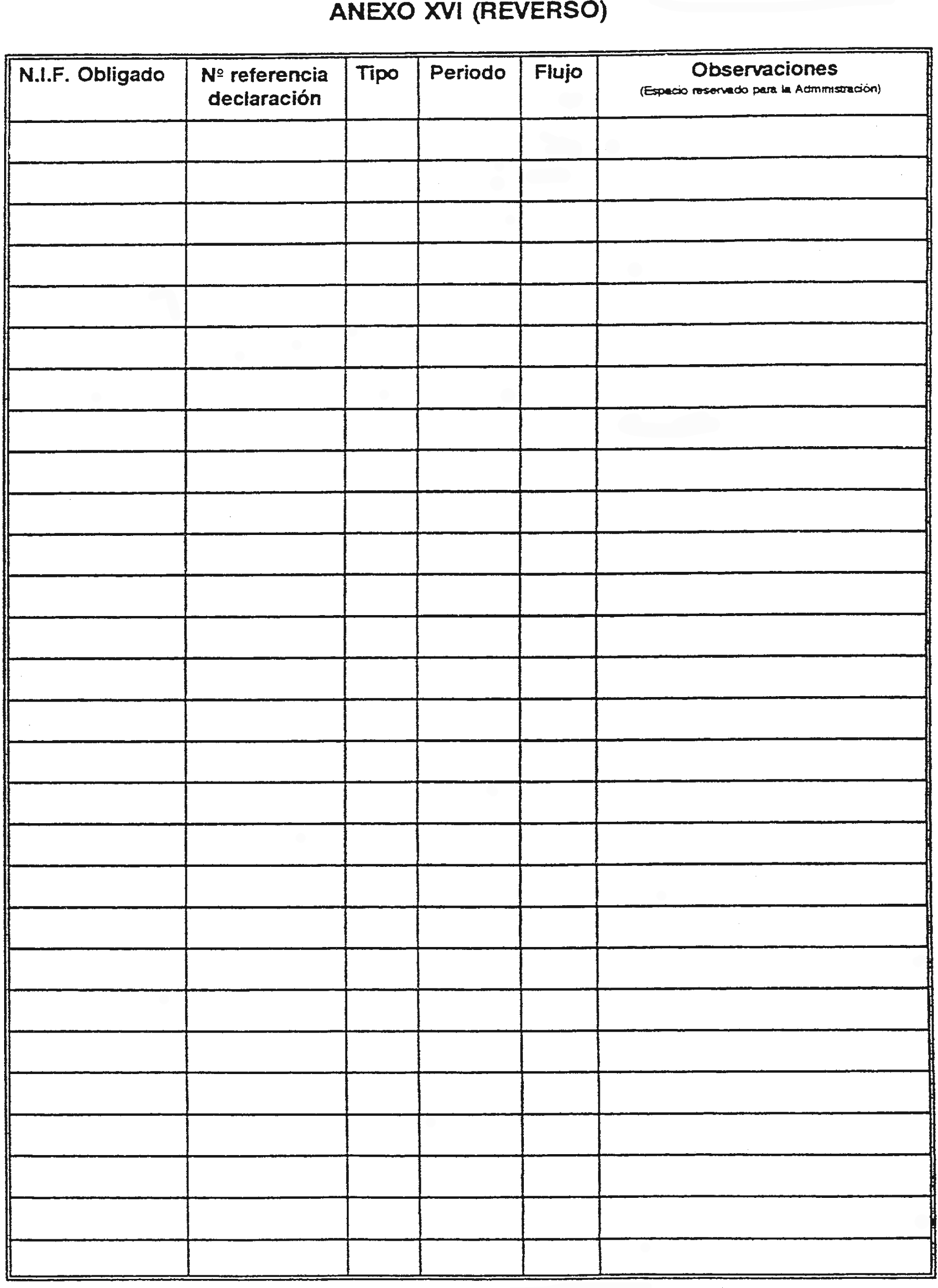

Anexo XVI. Información en soporte magnético. Justificante de entrega por la empresa cabecera.

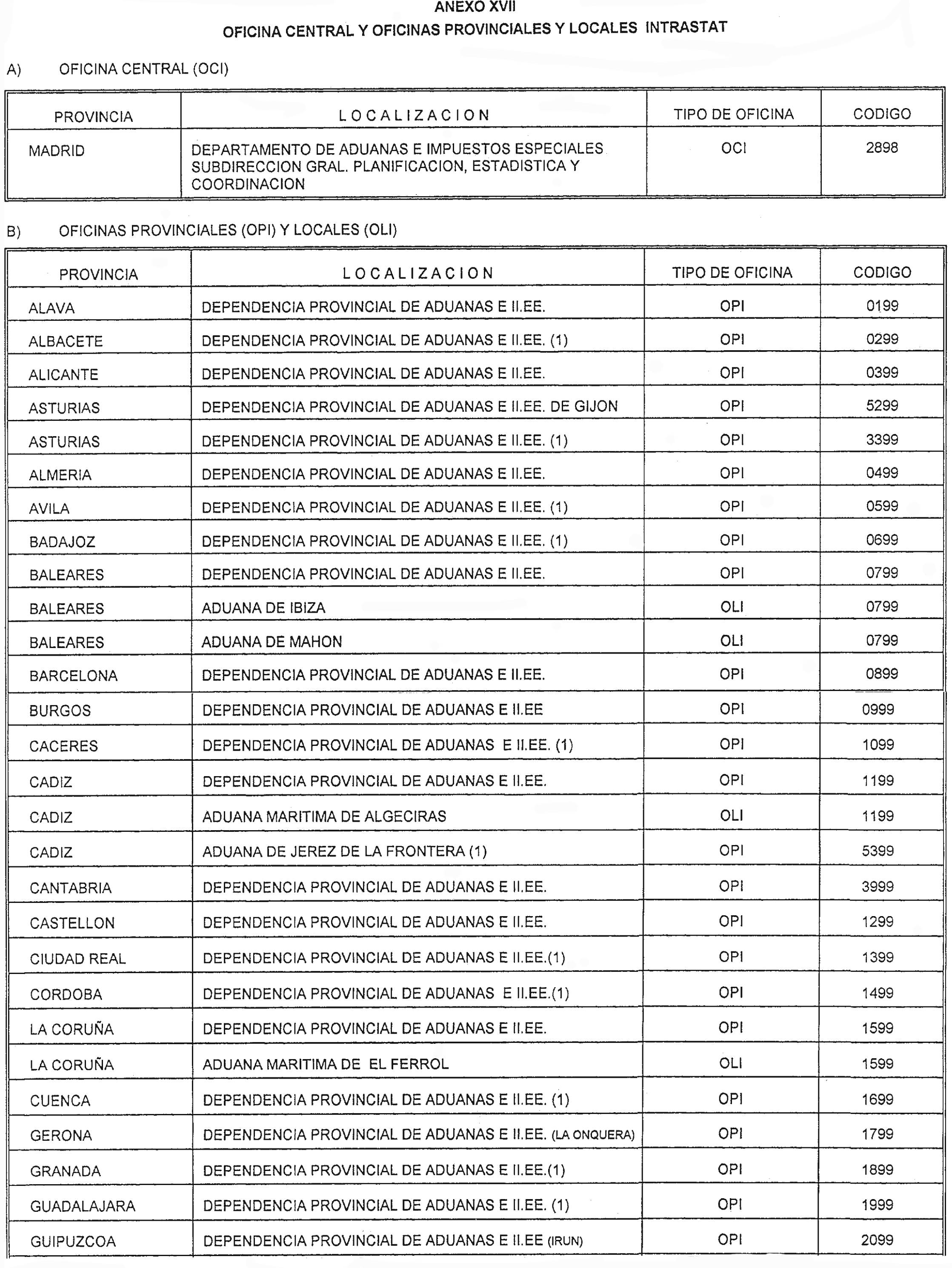

Anexo XVII. Oficina central y oficinas provinciales y locales Intrastat.

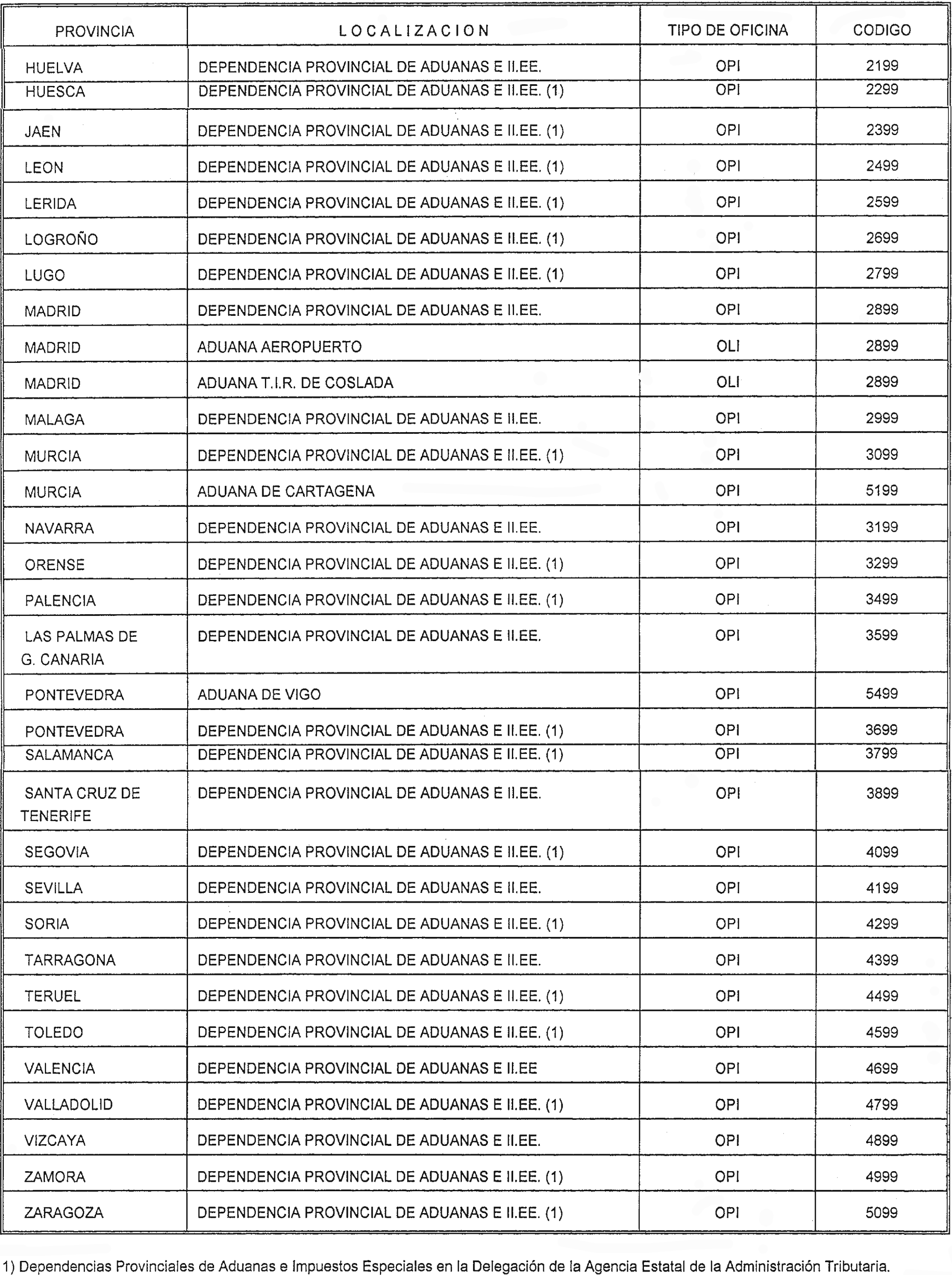

Anexo XVIII. Administraciones de la A.E.A.T. de Madrid y Barcelona para la presentación de la declaración Intrastat.

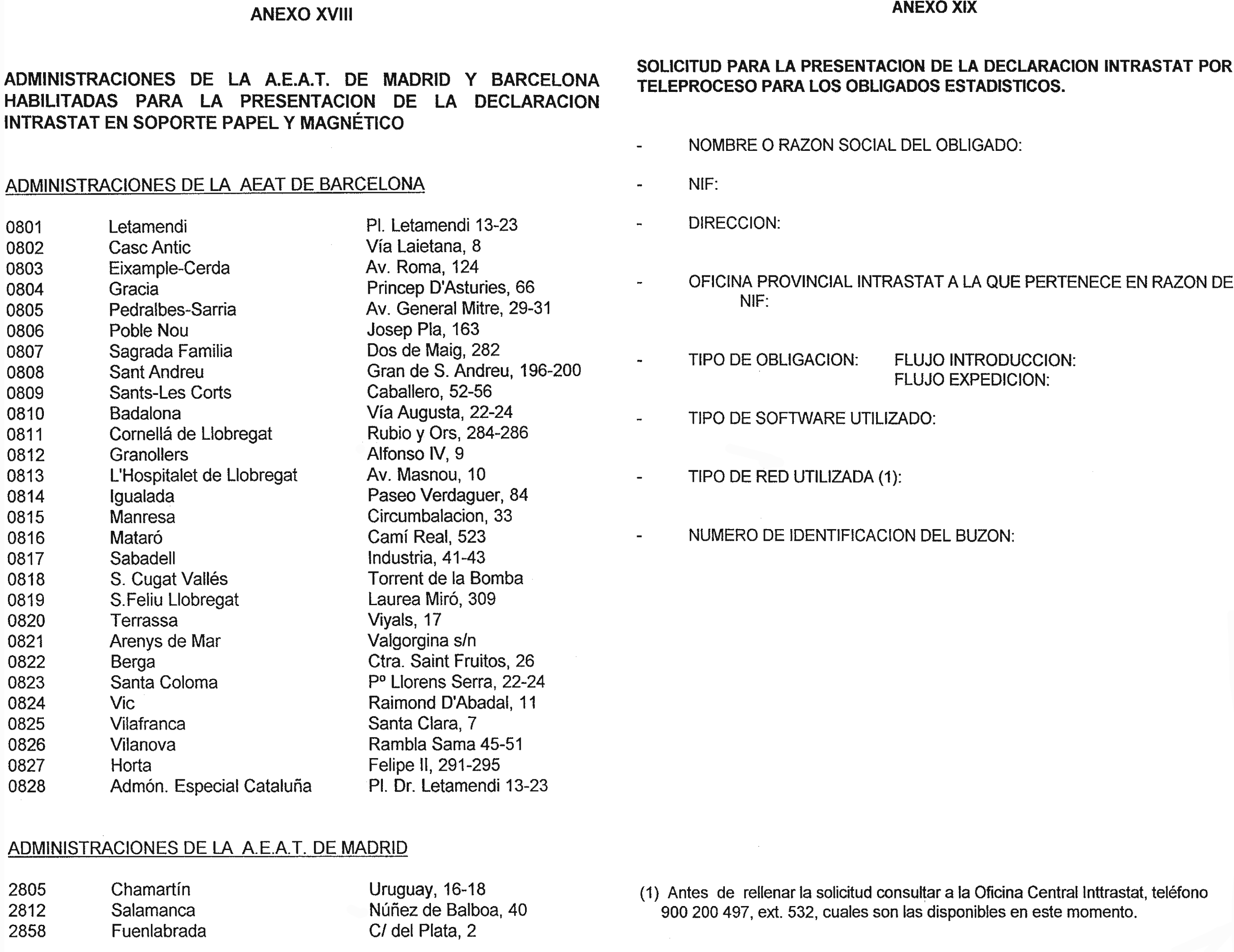

Anexo XIX. Modelo de solicitud para la presentación de la declaración Intrastat por teleproceso: Obligados estadísticos.

Anexo XX. Modelo de solicitud para la presentación de la declaración Intrastat por teleproceso: Terceros declarantes/empresa cabecera.

Anexo XXI. Códigos a utilizar para la designación de las oficinas provinciales Intrastat en la presentación por teleproceso.

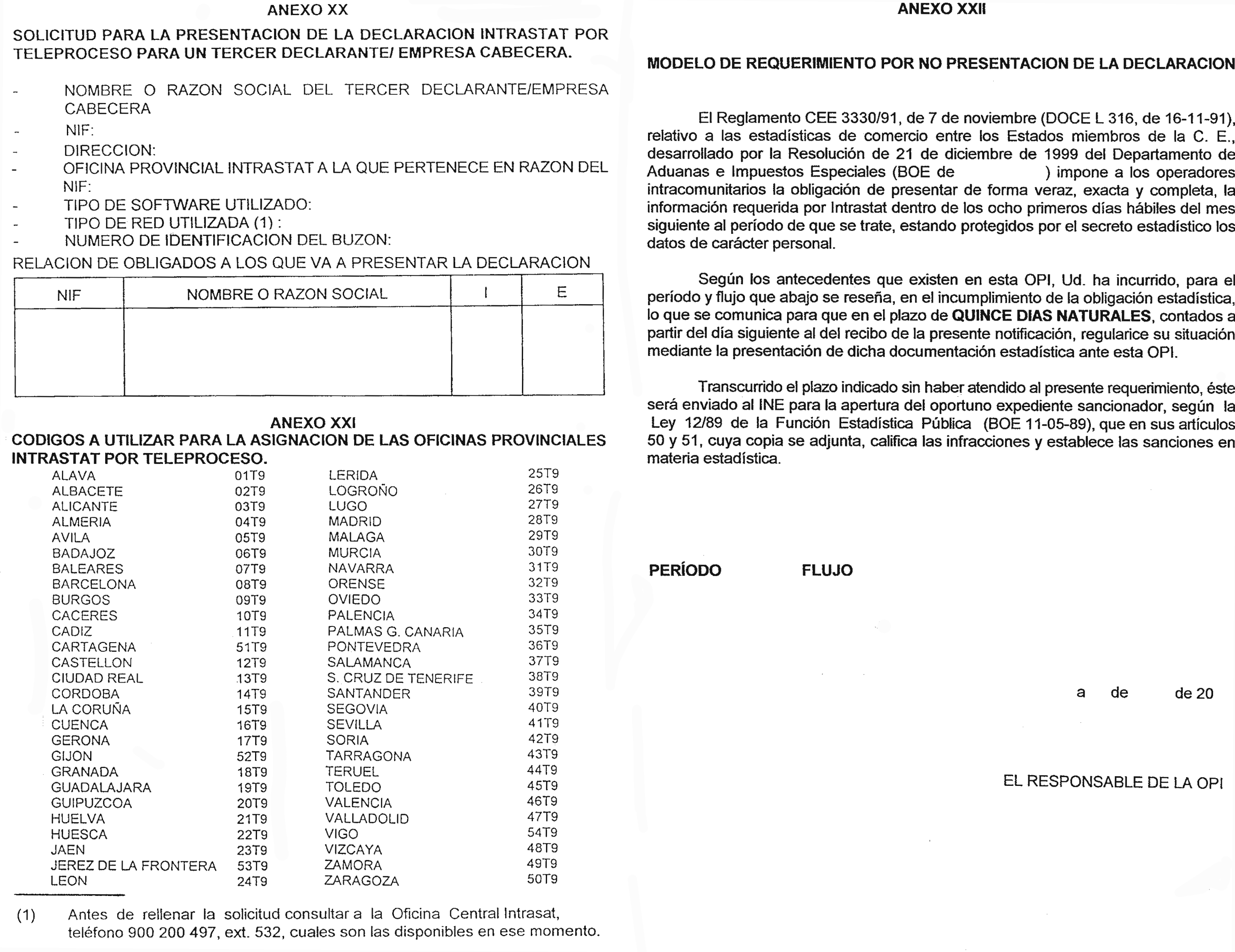

Anexo XXII. Modelo de requerimiento por no presentación de la declaración.

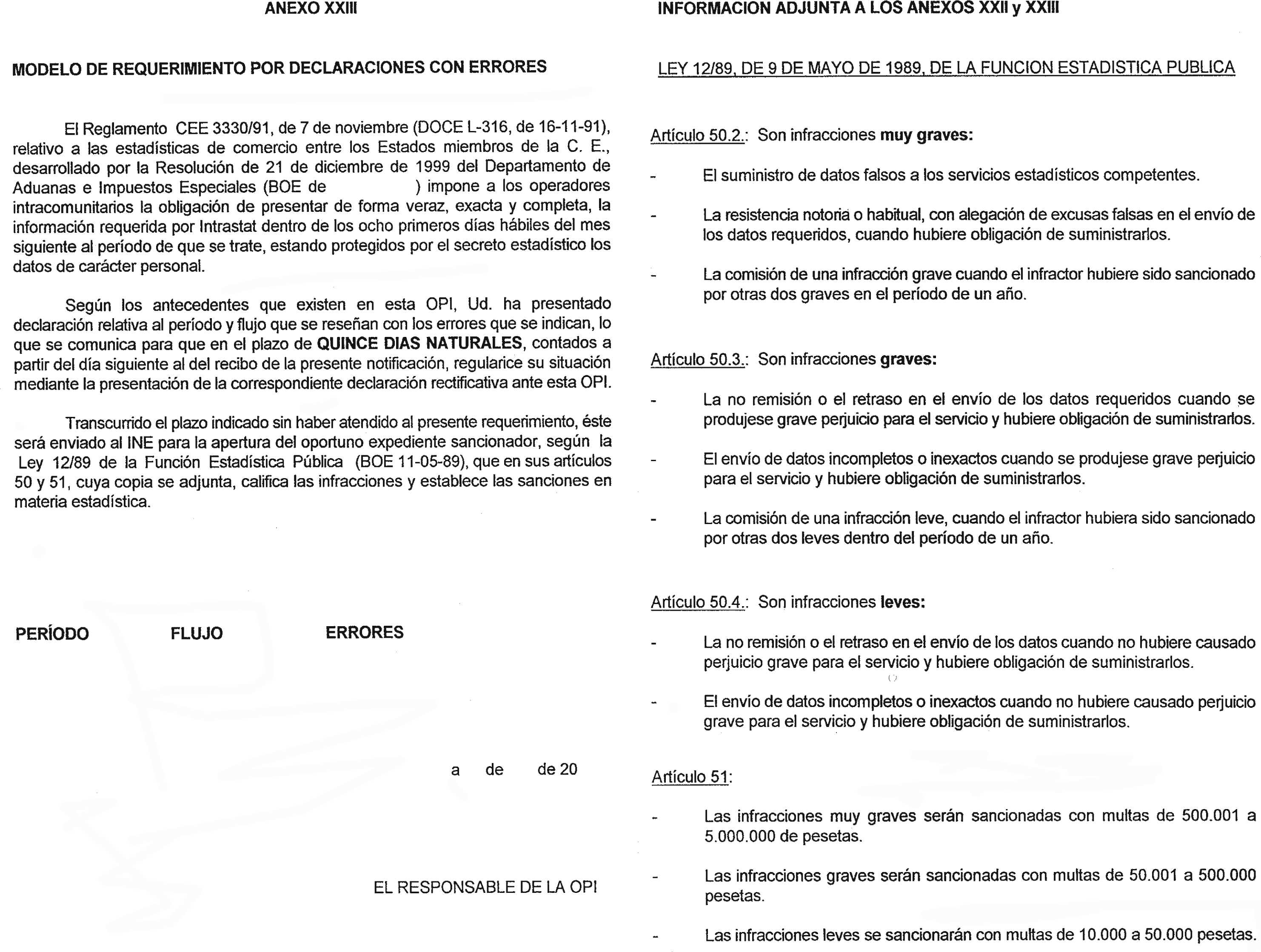

Anexo XXIII. Modelo de requerimiento por declaraciones con errores.

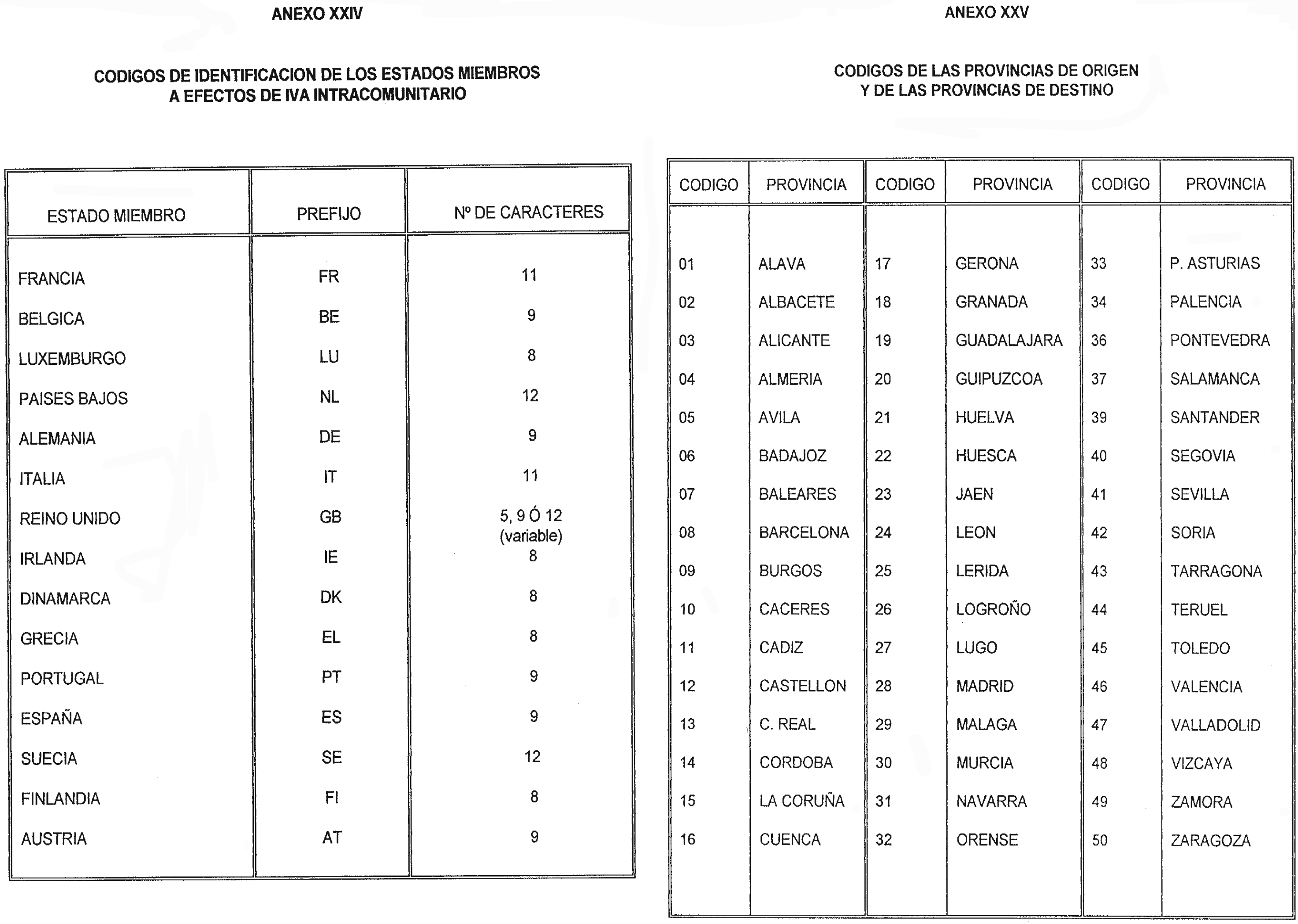

Anexo XXIV. Códigos de identificación de los Estados miembros a efectos del IVA intracomunitario.

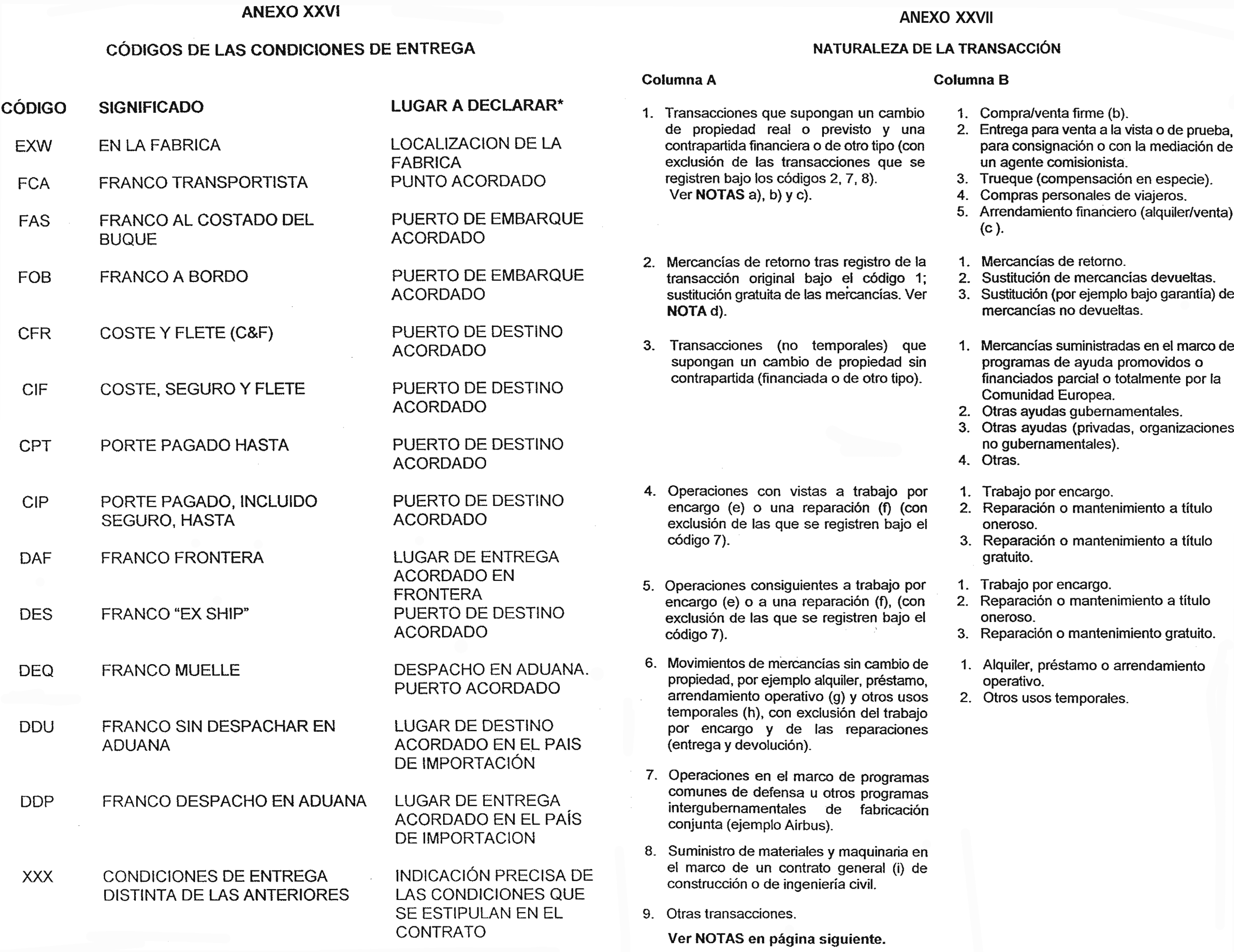

Anexo XXV. Códigos de las provincias origen/destino. Anexo XXVI. Códigos de las condiciones de entrega. Anexo XXVII. Códigos de la naturaleza de la transacción.

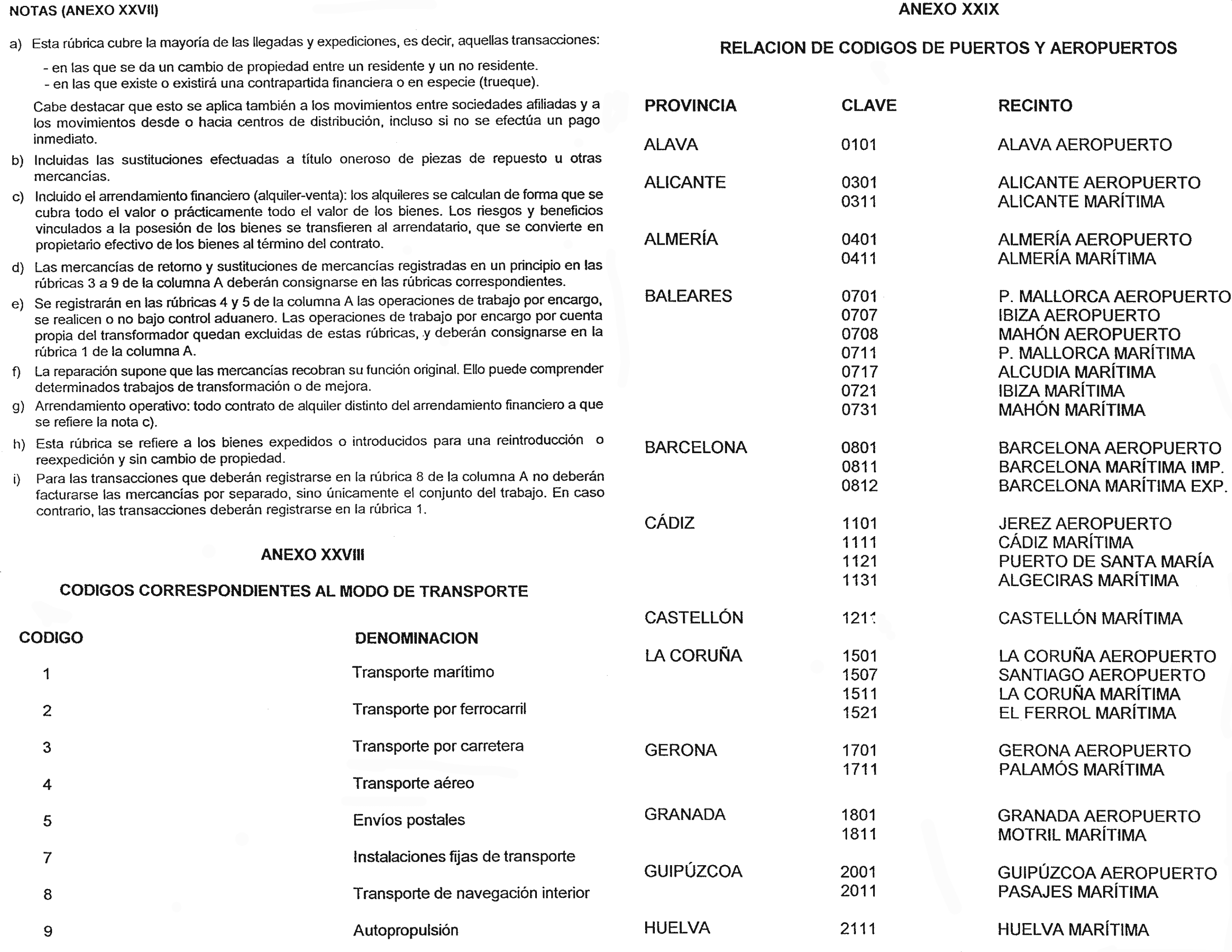

Anexo XXVIII. Códigos correspondientes al modo de transporte.

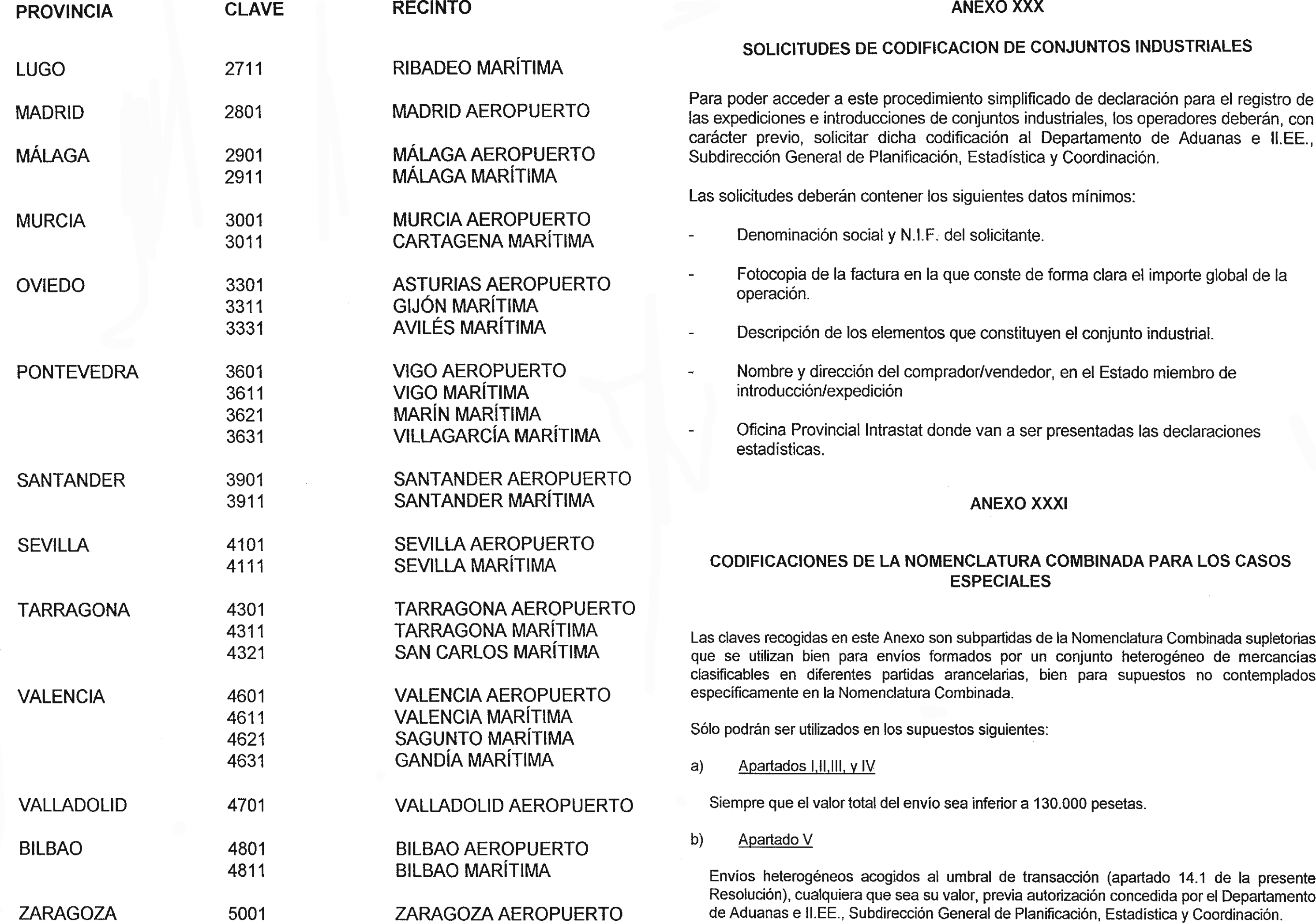

Anexo XXIX. Relación de códigos de puertos y aeropuertos.

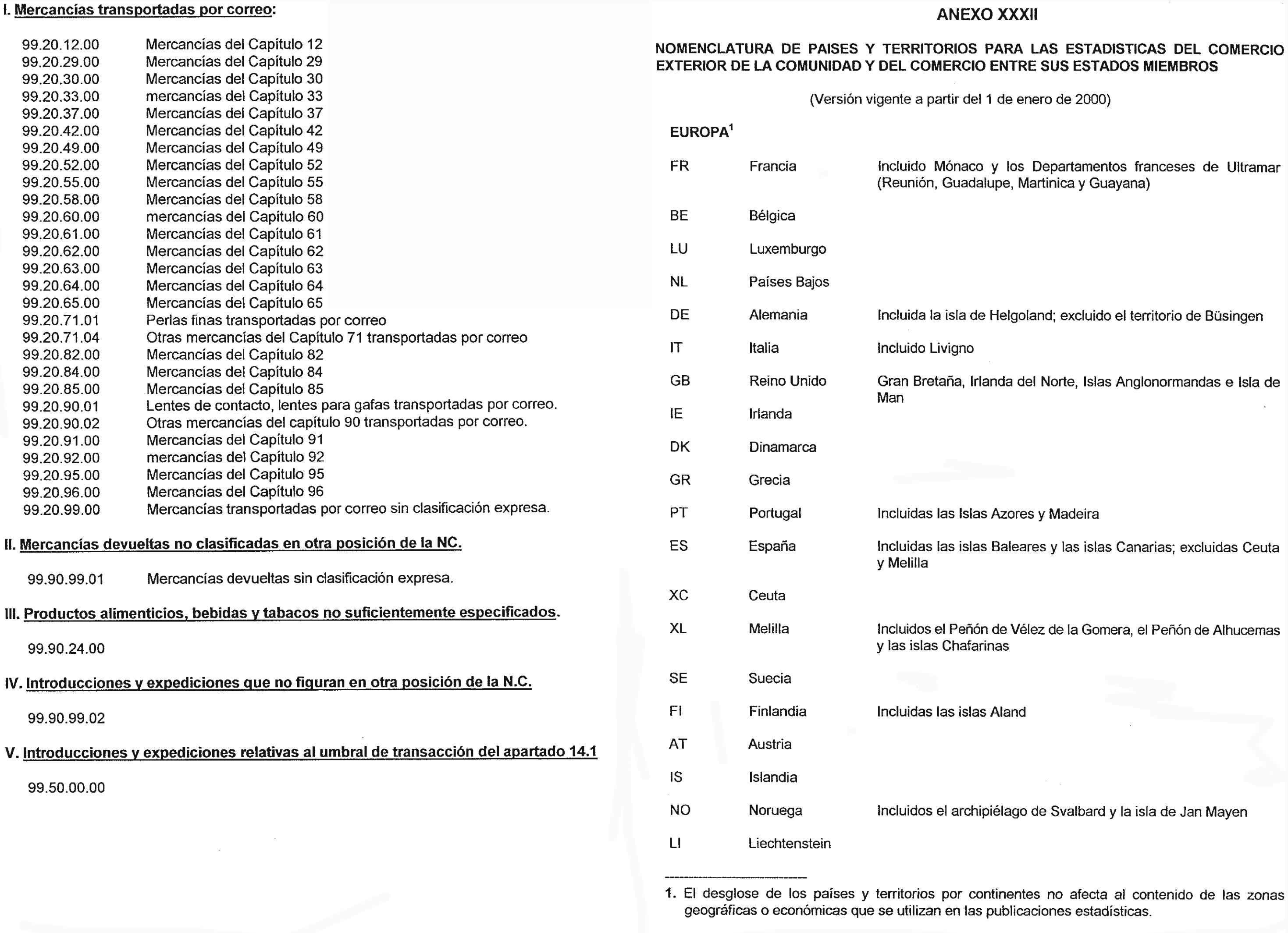

Anexo XXX. Solicitudes de codificación de conjuntos industriales.

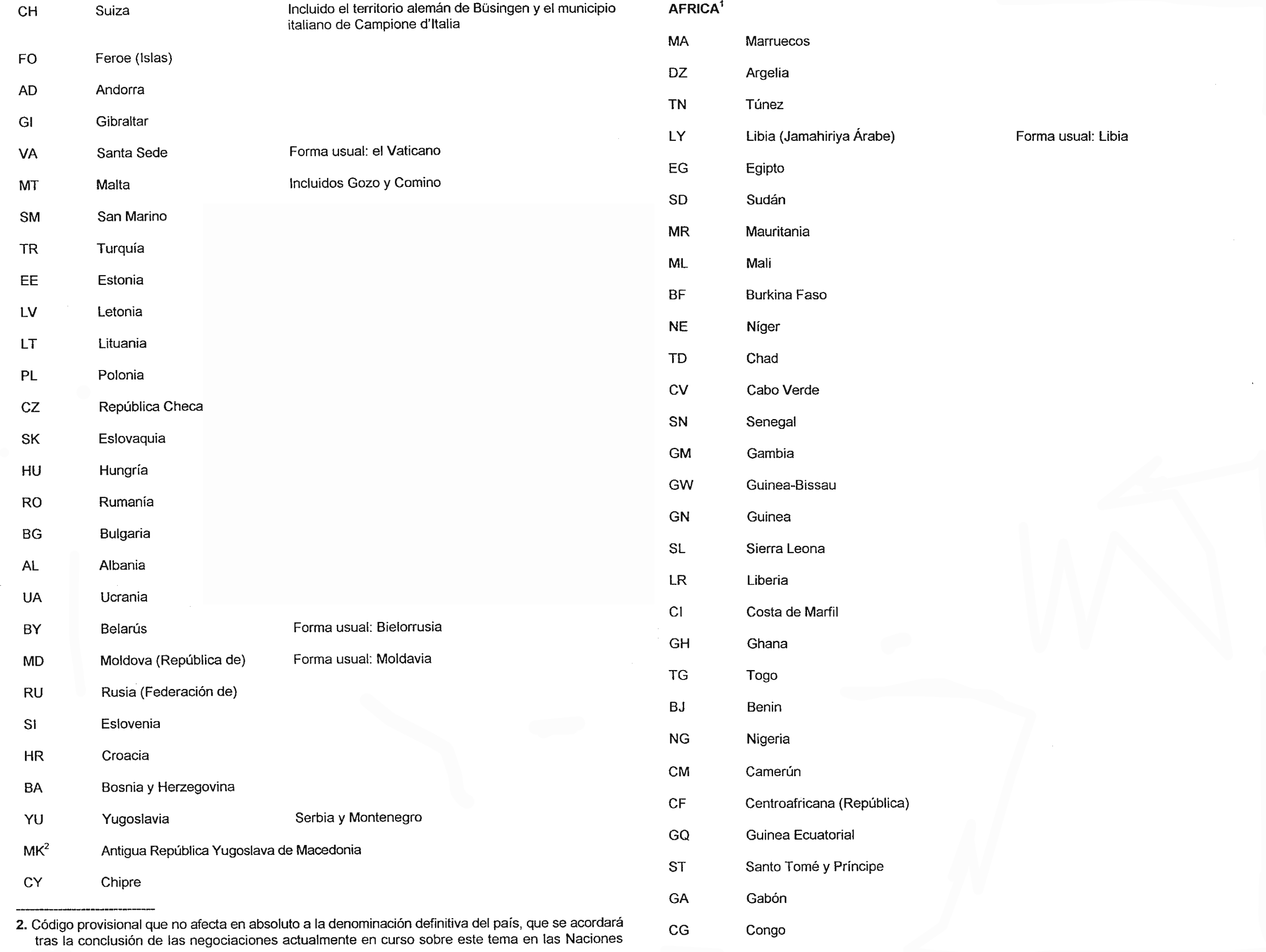

Anexo XXXI. Codificaciones de la nomenclatura combinada para los casos especiales.

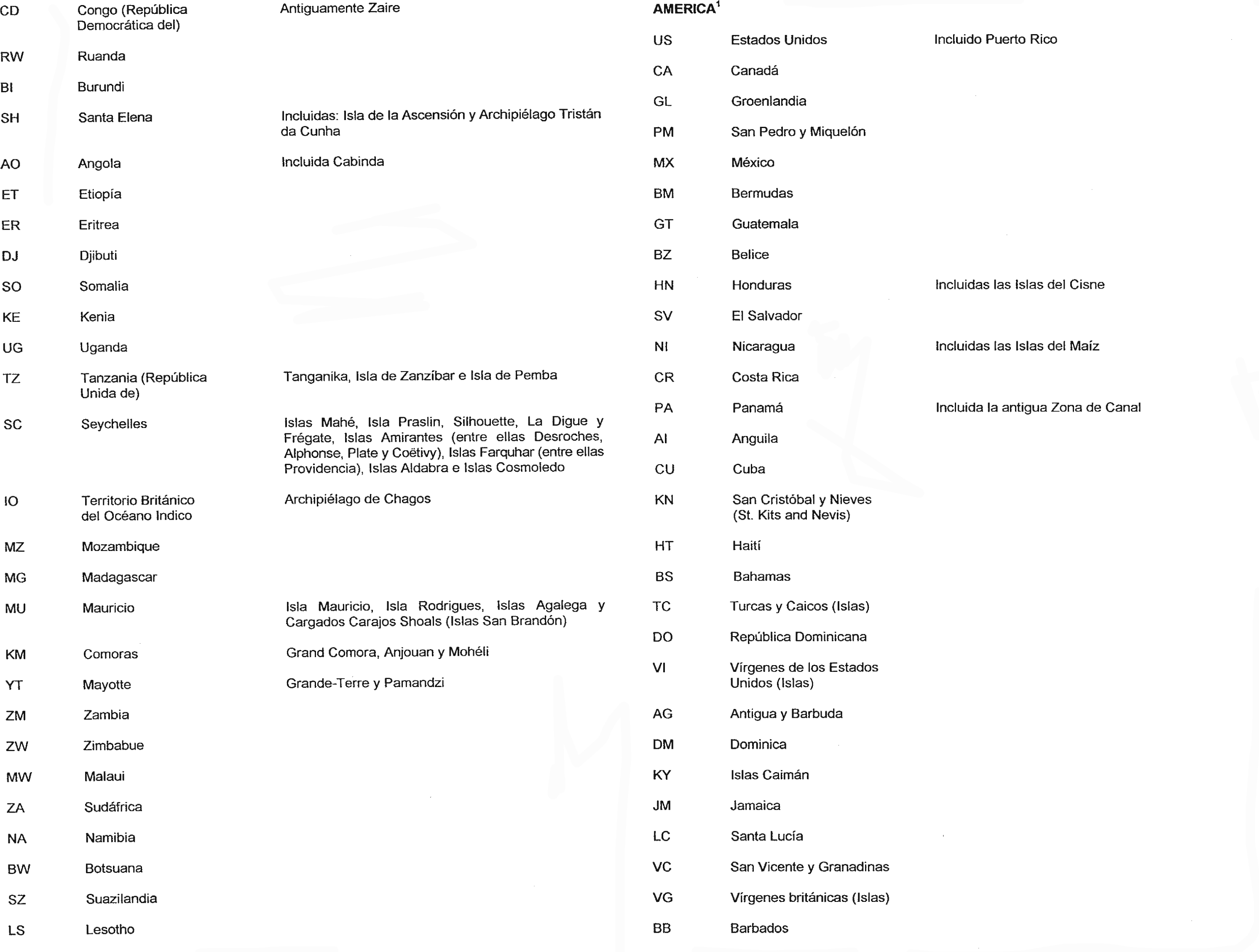

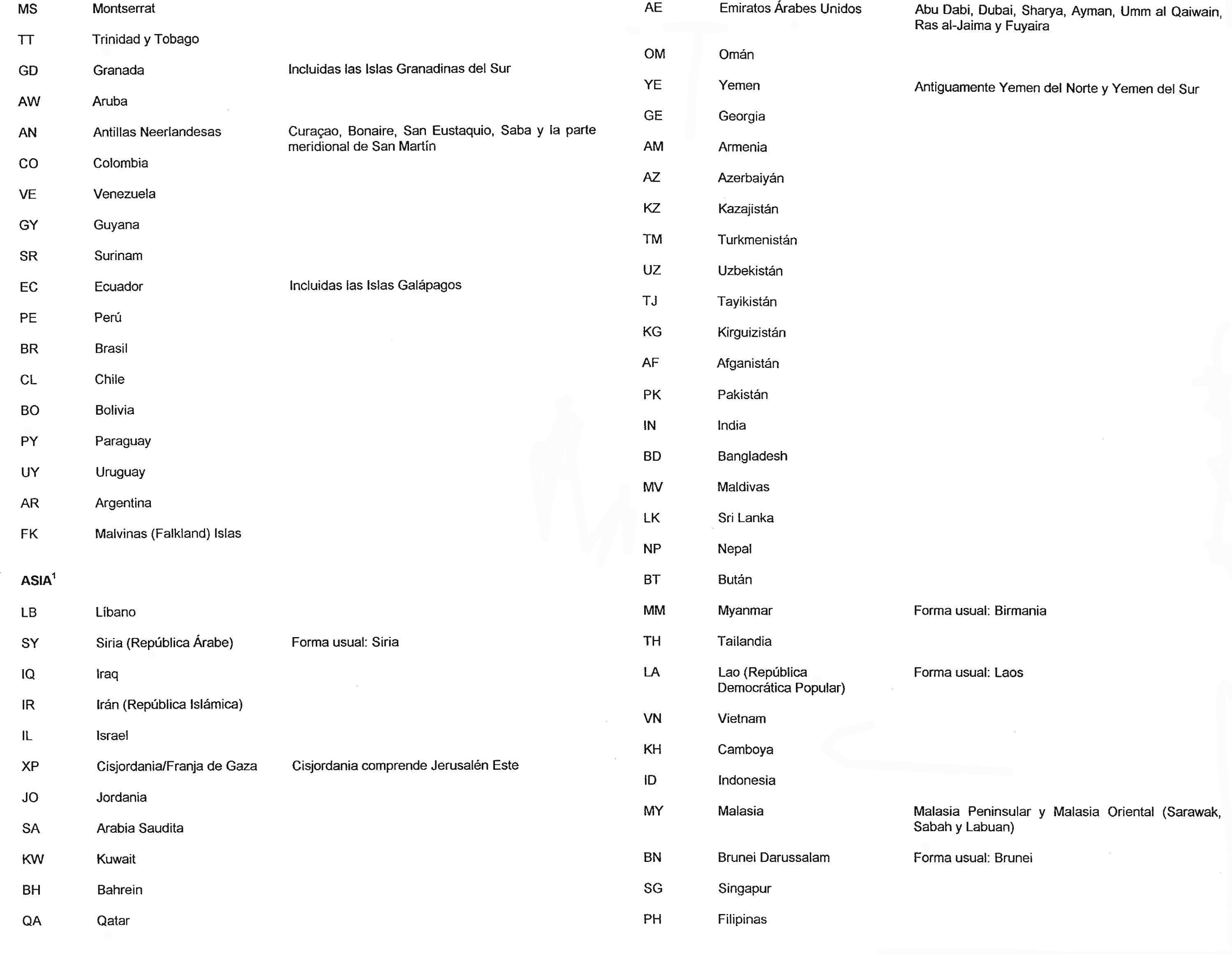

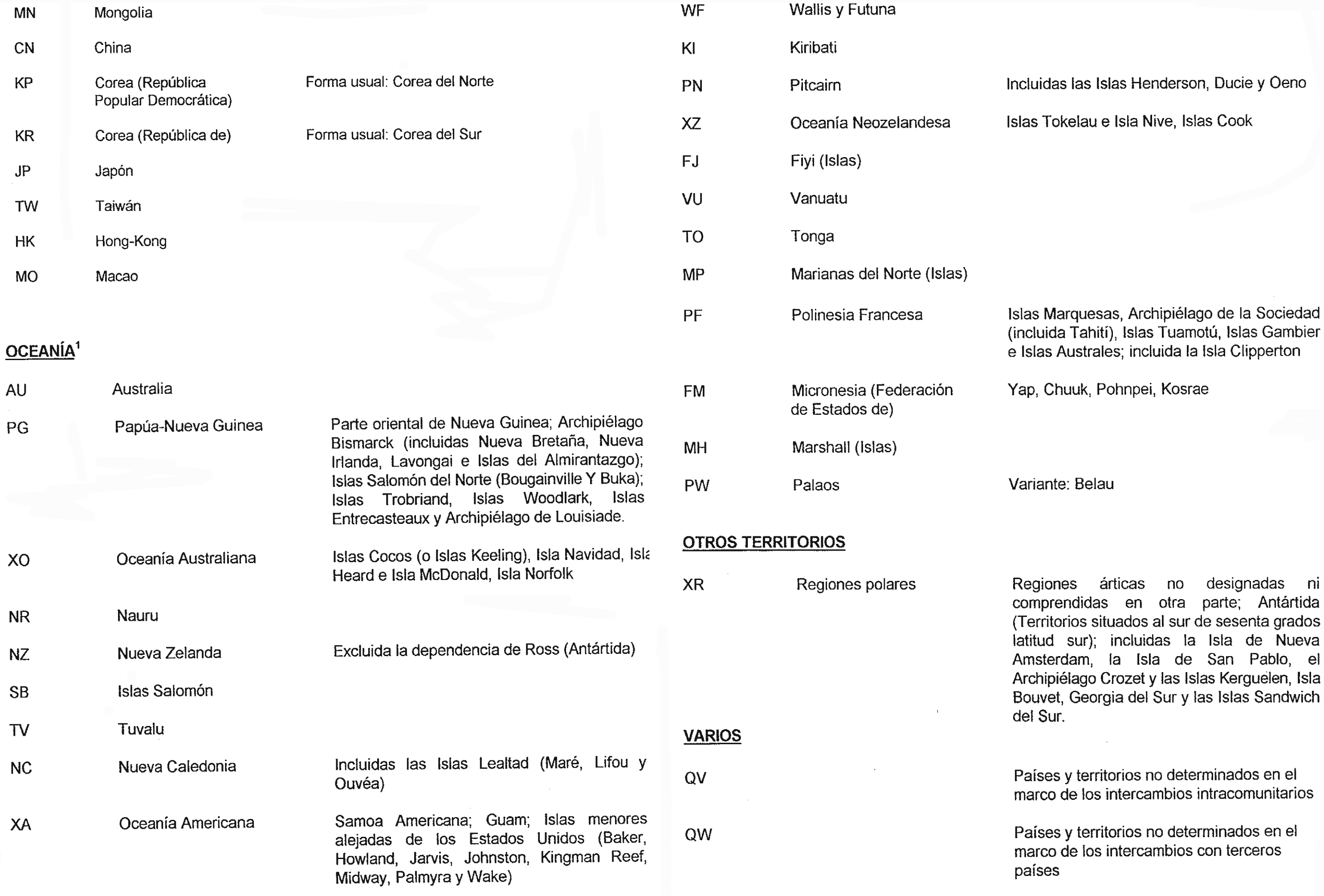

Anexo XXXII. Nomenclatura de países para las estadísticas de comercio exterior de la Comunidad y del comercio entre sus Estados miembros.

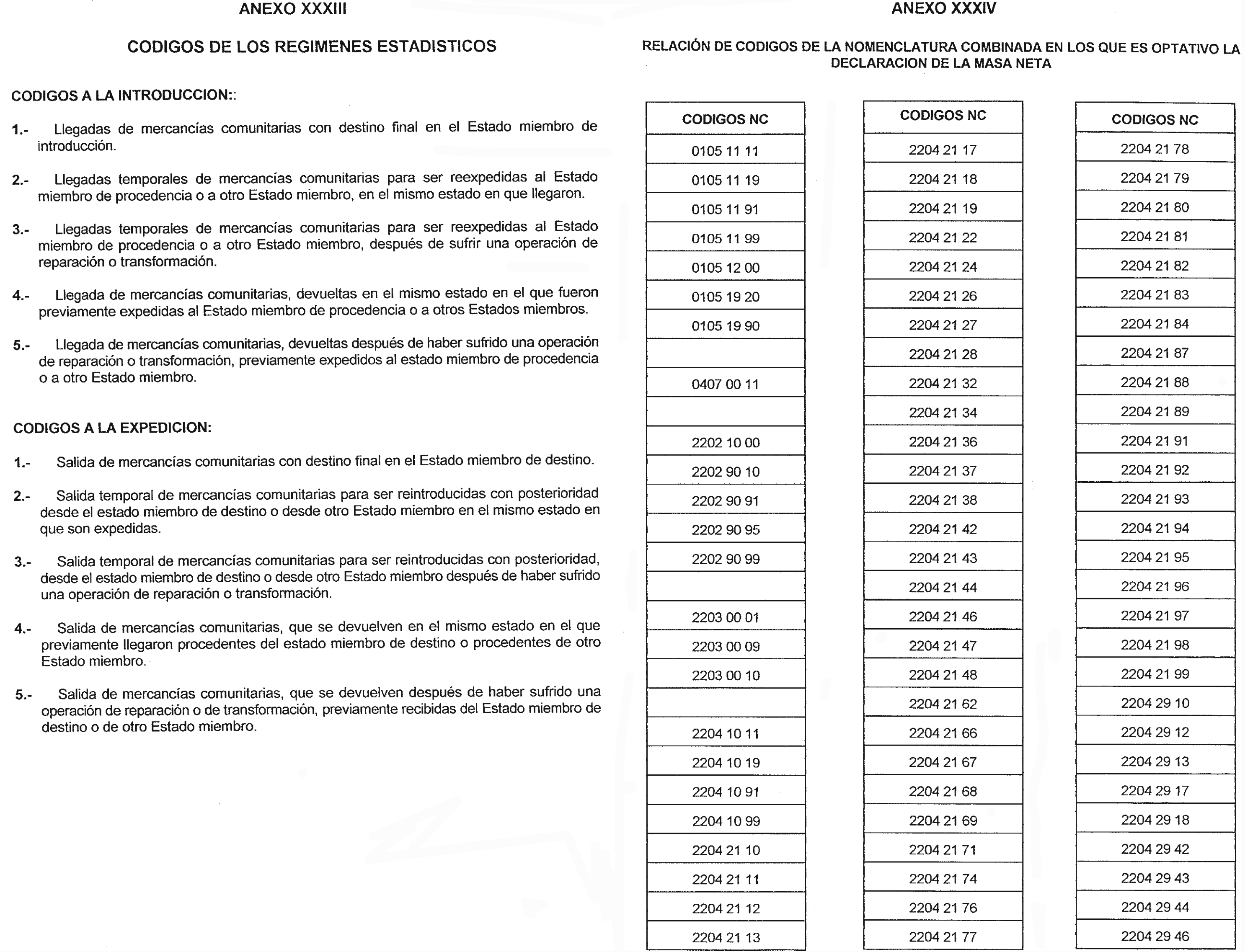

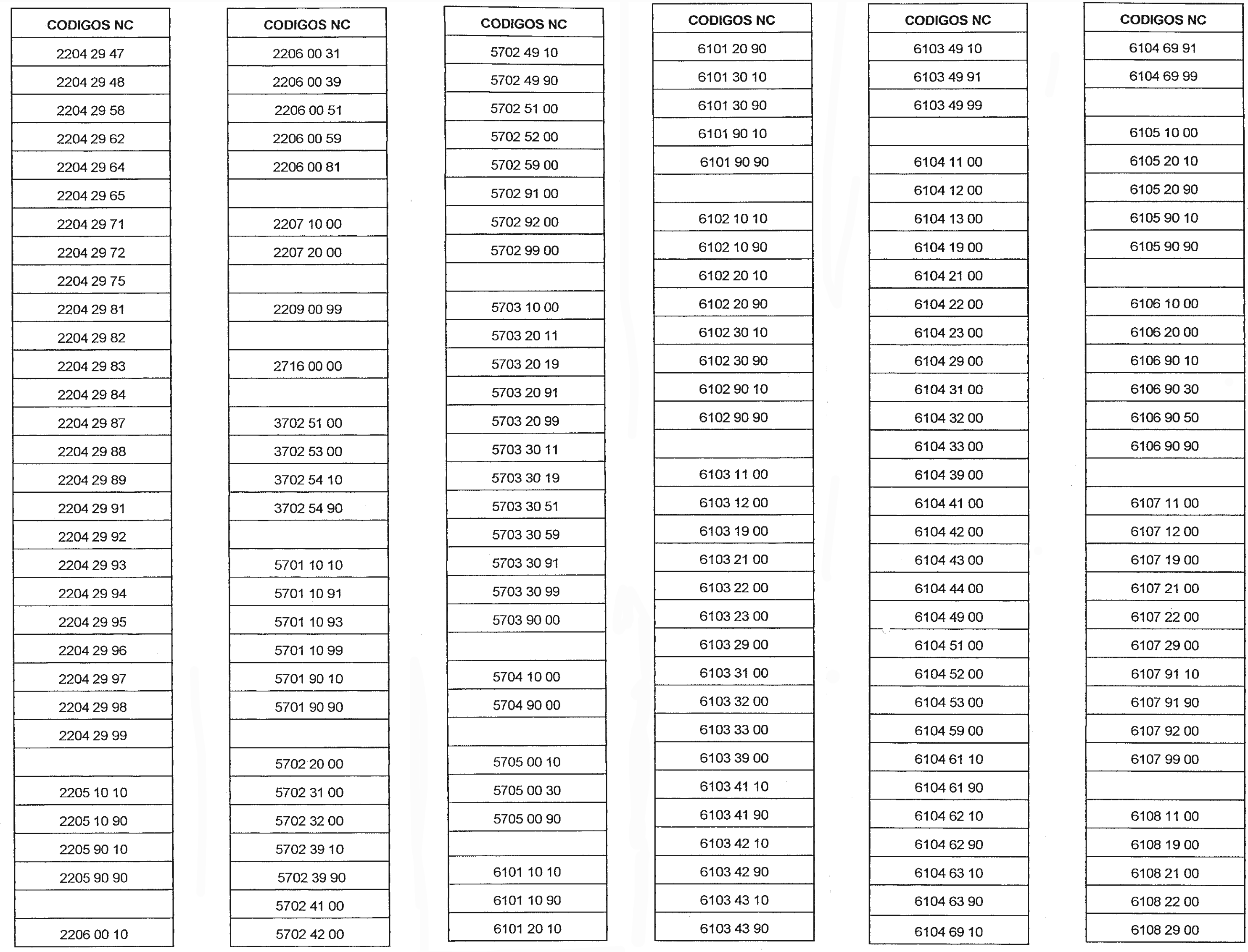

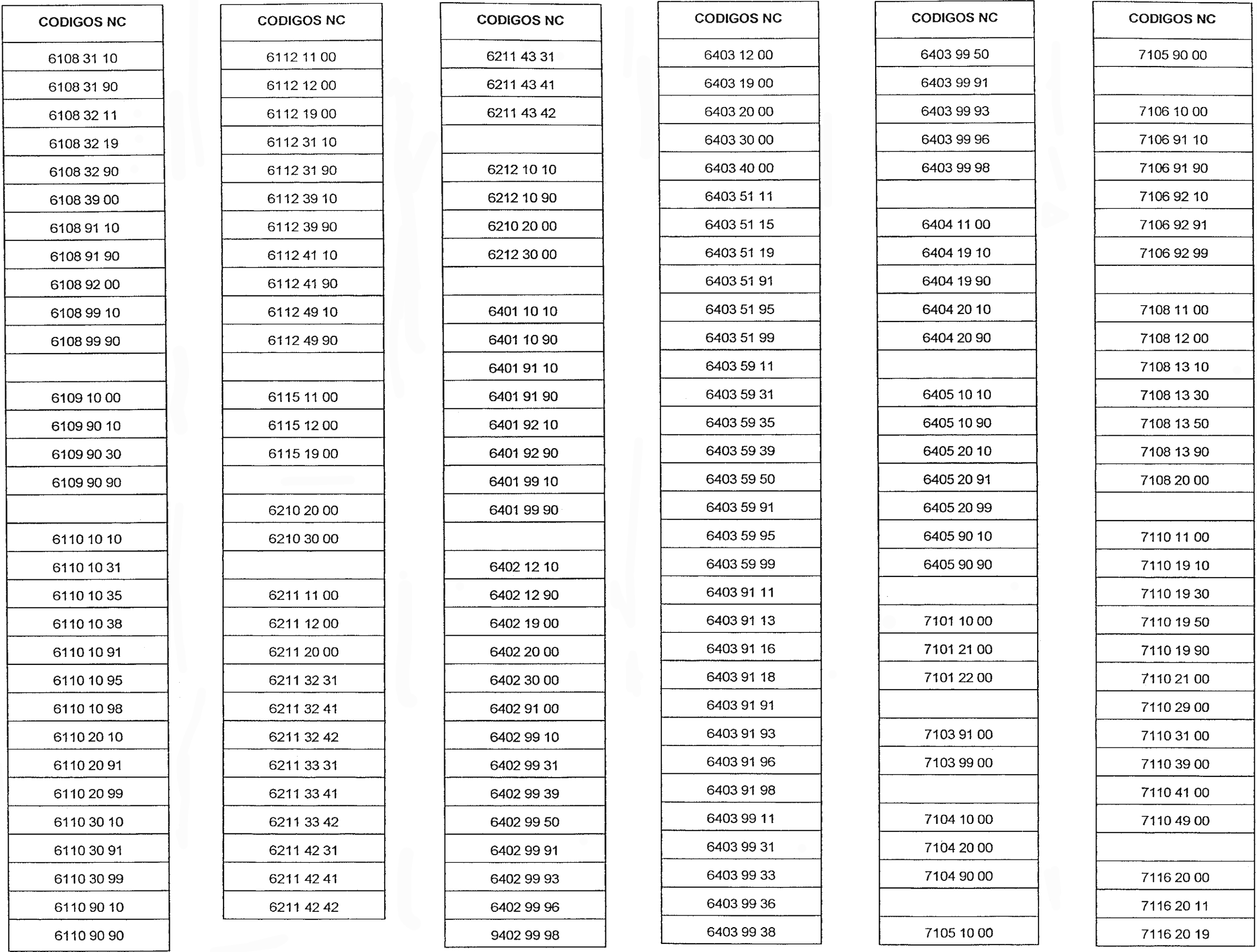

Anexo XXXIII. Códigos de los regímenes estadísticos. Anexo XXXIV. Relación de códigos de la nomenclatura combinada en los que es optativo la declaración de la masa neta.

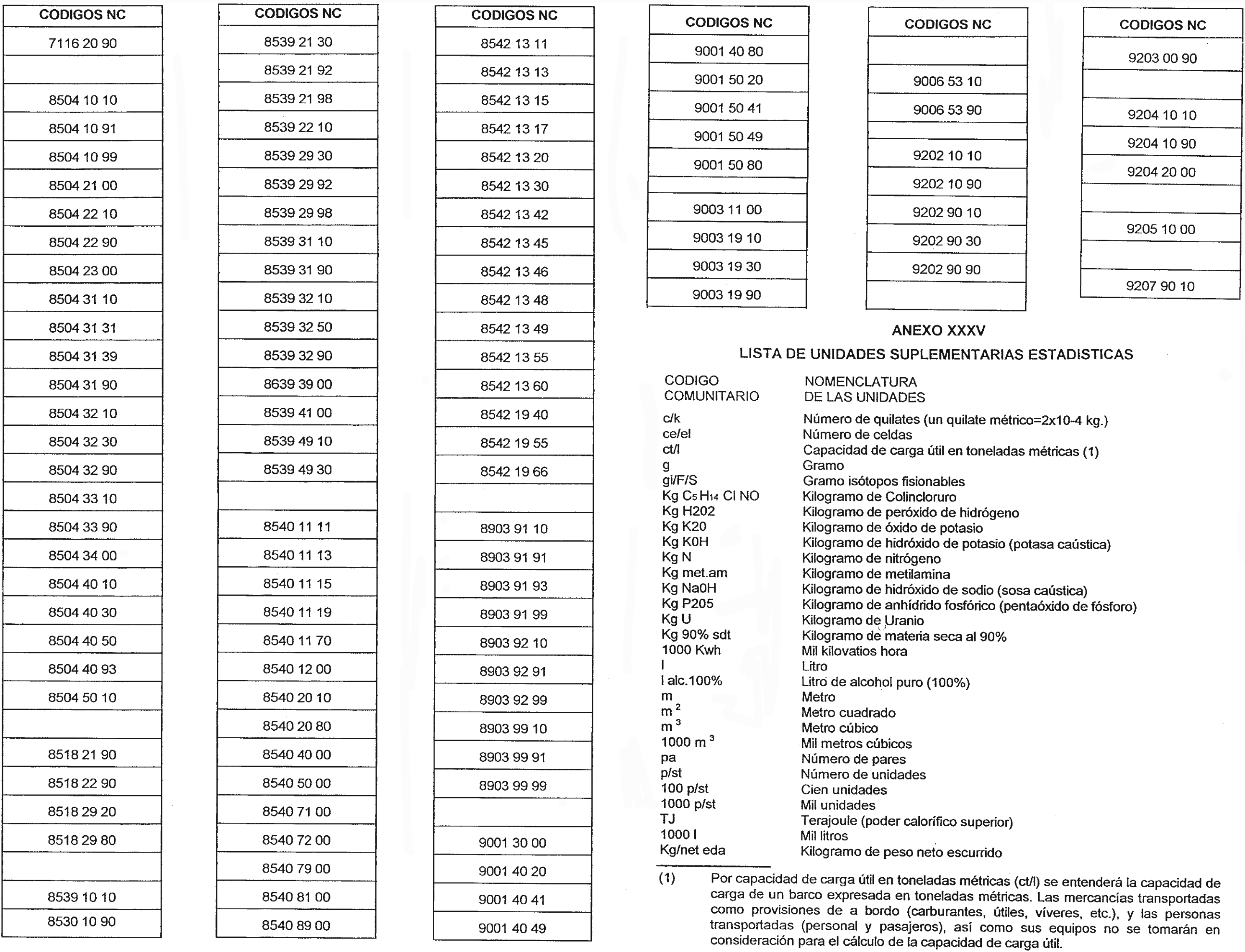

Anexo XXXV. Lista de las unidades suplementarias.

1. Introducción

La realización del Mercado Único en 1993 supuso la desaparición de las formalidades aduaneras entre los Estados miembros y la supresión de la documentación aduanera que proporcionaba la información necesaria para la obtención de la estadística del comercio entre los Estados miembros.

La necesidad de seguir contando con estadísticas de comercio intracomunitario originó la creación de un sistema de recogida de datos a través de declaraciones periódicas presentadas por los operadores económicos que realizaban operaciones de adquisiciones y ventas intracomunitarias denominado Sistema Intrastat.

Las normas que regularon el sistema fueron legisladas por diversos Reglamentos comunitarios, entre ellos, Reglamento número 3330/91, del Consejo, de 7 de noviembre de 1991, denominado Reglamento de Base, que fue desarrollado por el Reglamento número 3046/92, de la Comisión, de 22 de octubre de 1992, que junto con otros Reglamentos formalizaron aspectos concretos de este sistema de recogida de datos estadísticos, constituyendo un conjunto armónico de normas cuyo fin era la creación, el desarrollo y la aplicación de un método capaz de obtener unas estadísticas de comercio intracomunitario que tuvieran una calidad y fiabilidad análoga a la obtenida a partir de la documentación aduanera.

La adaptación de las normas comunitarias a las circunstancias nacionales originó la publicación de la primera Circular Intrastat de 10/92 («Boletín Oficial del Estado» de 31 de diciembre de 1992), que fue modificada ligeramente para el ejercicio 94 por la Circular 12/93, para el ejercicio 95 por la Circular 7/94, para el ejercicio 96 por la Circular 6/95, sustituida en el 97 por la Circular 5/96 de 20 de diciembre de 1996, en el 98 por la Circular 8/97, de 19 de diciembre 1997, y, a su vez, en el 99 por la Resolución de 22 de diciembre de 1998.

Sin embargo,

la modificación del plazo de presentación de la declaración Intrastat

la sustitución de los códigos numéricos por códigos alfabéticos ISO en la Nomenclatura de Países y Territorios vigente para el año 2000,

los Reglamentos comunitarios originados como consecuencia de la Decisión SLIM, orientados a una simplificación de las obligaciones estadísticas como, por ejemplo, la ampliación en el año 2000 del número de códigos de la Nomenclatura Combinada en los que no es preciso declarar la masa neta, y otras novedades, aconsejan la publicación de una nueva Resolución que sustituya a la anterior, de 22 de diciembre de 1998.

Esta Resolución pretende dar toda la información necesaria para que los obligados estadísticos puedan cumplimentar la declaración Intrastat sin problemas, por lo que se acompaña de ejemplos que ayuden a una mejor comprensión en una materia que puede presentar una casuística compleja.

SECCIÓN 1.ª

Legislación aplicable y definiciones básicas

2. Normas comunitarias y nacionales aplicables

2.1 Normas comunitarias en materia estadística: Reglamento (CEE) número 3330/91, del Consejo, de 7 noviembre, relativo a las estadísticas de los intercambios de bienes entre Estados miembros. («Diario Oficial de las Comunidades Europeas» L-316, de 16 de noviembre de 1991).

La importante novedad que permite al obligado la transmisión de la declaración Intrastat vía Internet.

Reglamento (CEE) número 2256/92, de la Comisión, de 31 de julio de 1992, relativo a los umbrales estadísticos de las estadísticas del comercio entre los Estados miembros. («Diario Oficial de las Comunidades Europeas» L-219, de 4 de agosto de 1992).

Reglamento (CEE) número 3046/92, de la Comisión, de 22 de octubre de 1992, por el que se fijan las disposiciones de aplicación del Reglamento (CEE) número 3330/91, del Consejo relativas a las estadísticas de intercambios de bienes entre Estados miembros y por el que se modifica el mismo. («Diario Oficial de las Comunidades Europeas» L-307, de 23 de octubre de 1992).

Reglamento (CEE) número 3590/92 de la Comisión, de 11 de diciembre de 1992, relativo a los soportes de la información estadística para las estadísticas del comercio entre los Estados miembros. («Diario Oficial de las Comunidades Europeas» L-364, de 12 de diciembre de 1992).

Reglamento (EURATOM-CEE) número 1588/90 del Consejo, de 11 de junio de 1990, relativo a la transmisión a la Oficina Estadística de las Comunidades Europeas de las informaciones amparadas por el secreto estadístico. («Diario Oficial de las Comunidades Europeas» L-151, de 15 de junio de 1990).

Reglamento (CE) número 2820/94, de la Comisión, de 21 de noviembre de 1994, por el que se fija un umbral por transacción para las estadísticas de comercio entre los Estados miembros. («Diario Oficial de las Comunidades Europeas» L-299, de 22 de noviembre de 1994). Reglamento (CE) número 1172/95, del Consejo, de 22 de mayo de 1995, relativo a las estadísticas de intercambio de bienes de la Comunidad y de sus Estados miembros con terceros países. («Diario Oficial de las Comunidades Europeas» L-118, de 25 de mayo de 1995).

Reglamento (CE) número 840/96, de la Comisión, de 7 de mayo de 1996, por el que se fijan determinadas disposiciones de aplicación del Reglamento (CE) número 1172/95, del Consejo relativo a las estadísticas de los intercambios de bienes de la Comunidad y sus Estados miembros con terceros países. («Diario Oficial de las Comunidades Europeas» L-114, de 8 de mayo de 1996). Decisión del Consejo, de 9 de diciembre de 1996, (96/715/CE), relativa a las redes telemáticas entre las administraciones para las estadísticas de los intercambios de bienes entre los Estados miembros (EDICOM). («Diario Oficial de las Comunidades Europeas» L-327, de 18 de diciembre de 1996).

Reglamento (CE) número /99 de la Comisión, de 1999 («Diario Oficial de las Comunidades Europeas»), que modifica al Reglamento (CE) número 1894/98 de la Comisión, de 3 de septiembre de 1998, por el que se modifica el Reglamento (CEE) 3046/92 por el que se fijan las disposiciones de aplicación del Reglamento (CEE) 3330/91, del Consejo, relativo a las estadísticas de intercambios de bienes entre Estados miembros y por el que se modifica el mismo, en lo que concierne a la simplificación de la indicación de la masa neta.

Reglamento (CE) número 322/97, del Consejo, de 17 de febrero de 1997, sobre la estadística comunitaria («Diario Oficial de las Comunidades Europeas» L-52, de 22 de febrero de 1997).

Reglamento (CE) número 860/97, de la Comisión, de 14 de mayo de 1997, por el que se modifica el Reglamento (CEE) número 3046/92 en lo que se refiere a la indicación del valor estadístico de las mercancías («Diario Oficial de las Comunidades Europeas» L-123, de 15 de mayo de 1997).

Reglamento (CE) número 2204/99, de la Comisión, de 12 octubre de 1999, por el que se modifica el anexo I del Reglamento (CEE) número 2658/87 relativo a la nomenclatura arancelaria y estadística y al Arancel Aduanero Común («Diario Oficial de las Comunidades Europeas» L-278 de 28 de octubre de 1999).

Reglamento (CE) número 2543/99 de la Comisión, de 1 diciembre de 1999, relativo a la nomenclatura de países para las estadísticas del comercio exterior de la Comunidad y del comercio entre sus Estados miembros. («Diario Oficial de las Comunidades Europeas» L-307 de 2 de diciembre de 1999).

2.2 Normas comunitarias en materia aduanera y de libre circulación de mercancías:

Reglamento (CEE) número 2913/92, del Consejo, de 12 de octubre de 1992, por el que se aprueba el Código Aduanero Comunitario. («Diario Oficial de las Comunidades Europeas» L-302, de 19 de octubre de 1992). Reglamento (CEE) número 2454/93, de la Comisión, de 2 de julio de 1993, por el que se fijan determinadas disposiciones de aplicación del Reglamento (CEE) número 2913/92 del Consejo («Diario Oficial de las Comunidades Europeas» L-253, de 11 de octubre de 1993).

Reglamento (CEE) número 82/97 del Consejo por el que se modifica el Reglamento (CEE) número 2913/92 por el que se aprueba el Código Aduanero Comunitario («Diario Oficial de las Comunidades Europeas» L-17, de 21 de enero de 1997).

2.3 Normas nacionales aplicables:

Ley 37/1992, del Impuesto sobre el Valor Añadido, de 28 de diciembre («Boletín Oficial del Estado» del 29). Ley 12/1989, de 9 de mayo de 1989, de la Función Estadística Pública («Boletín Oficial del Estado» del 11). Ley 38/1992, de 28 de diciembre, de Impuestos Especiales («Boletín Oficial del Estado» del 29).

Real Decreto 1572/1993, de 10 de septiembre, por el que se aprueba el Reglamento del procedimiento administrativo sancionador de las infracciones por incumplimiento de las obligaciones establecidas por la Ley de la Función Estadística Pública («Boletín Oficial del Estado» de 6 de octubre).

Orden del Ministerio de Economía y Hacienda de por la que se establecen los umbrales estadísticos de asimilación definidos en el artículo 28 del Reglamento (CEE) número 3330/91, del Consejo de la Comunidad Europea y por la que se autoriza la transmisión de la declaración estadística Intrastat por vía telemática.

Orden del Ministerio de Economía y Hacienda de diciembre de 1999, por la que se establecen límites para la eliminación de la obligatoriedad de puntualización del valor estadístico en la declaración Intrastat, en aplicación del Reglamento (CE) número 860/97.

3. Definiciones

A efectos de lo dispuesto en la presente Resolución, se entiende por:

a) «Sistema Intrastat»: Sistema permanente de recogida estadística, cuyo objeto es la realización de las estadísticas de los intercambios de bienes entre Estados miembros.

b) «Estado miembro»: Cuando el término sea utilizado en su acepción geográfica, se entenderá por tal su territorio estadístico.

c) «Estado miembro de expedición»: El Estado miembro desde el que salen con destino a otro Estado miembro mercancías que son objeto de una transacción intracomunitaria.

d) «Estado miembro de introducción»: El Estado miembro en el cual entran, procedentes de otro Estado miembro, mercancías que son objeto de una transacción intracomunitaria.

e) «Intercambio de bienes entre Estados miembros»: Toda circulación intracomunitaria de mercancías desde un Estado miembro hacia otro Estado miembro.

f) «Expedición intracomunitaria»: La entrega intracomunitaria, con transmisión del poder de disposición, de bienes corporales que son expedidos o transportados desde el territorio estadístico español, por el transmitente, el adquirente o un tercero en nombre y por cuenta de cualquiera de los anteriores, con destino al adquirente o a un tercero que se encuentra situado en otro Estado miembro.

g) «Introducción intracomunitaria»: La adquisición intracomunitaria con transmisión del poder de disposición sobre bienes corporales que son expedidos o transportados al territorio estadístico español, con destino al adquirente o a un tercero, desde otro Estado miembro, por el transmitente, el propio adquirente o por un tercero en nombre y por cuenta de cualquiera de los anteriores.

h) «Medios de transporte nuevos»: Las embarcaciones de longitud superior a 7,5 m, las aeronaves cuyo peso total al despegue exceda de 1550 kg, y los vehículos terrestres con motor de cilindrada superior a 48 cm o de potencia superior a 7,2 HP, que se destinen al transporte de personas o de mercancías, y cuya entrega se efectúe antes de los tres meses siguientes a la fecha de la primera puesta en servicio y haya recorrido menos de 3000 km si se trata de un vehículo terrestre, haya navegado menos de cien horas si se trata de una embarcación o haya volado menos de cuarenta horas si se trata de una aeronave. Quedan excluidos de esta definición las embarcaciones y aeronaves contempladas en el artículo 15, puntos 5 y 6, de la Directiva 77/388/CEE.

i) «Mercancías»: Todos los bienes muebles, incluida la energía eléctrica.

j) «Mercancías comunitarias»: Las mercancías:

Enteramente obtenidas en el territorio aduanero de la Comunidad sin participación de mercancías procedentes de países terceros o de territorios que no formen parte del territorio aduanero de la Comunidad;

procedentes de países o territorios que no formen parte del territorio aduanero de la Comunidad y hayan sido despachadas a libre práctica en un Estado miembro; obtenidas en territorio aduanero de la Comunidad a partir de las mercancías contempladas exclusivamente en el segundo guión, o a partir de las mercancías contempladas en los guiones primero y segundo;

las mercancías procedentes de terceros países que son despachadas a libre práctica en un Estado miembro, cumpliéndose las formalidades de importación y percibiéndose los derechos del Arancel Aduanero Común en dicho Estado, siempre y cuando no se hayan beneficiado de una devolución total o parcial de tales derechos;

las mercancías que circulen en el interior del territorio aduanero de la Comunidad, a menos que haya sido establecido que no poseen carácter comunitario, de acuerdo con lo dispuesto en el Reglamento 2726/90.

k) «Mercancías en libre circulación en el mercado interior de la Comunidad»: Las mercancías que, conforme a las disposiciones de la Directiva 77/388/CEE, puedan circular de un Estado miembro a otro sin las formalidades previas o ligadas al paso de las fronteras interiores del mercado interior.

l) «Mercancías no comunitarias»: Las mercancías distintas de las contempladas en el apartado j).

Se considerarán también no comunitarias las mercancías que, aunque reúnan las condiciones previstas en el apartado j), sean reintroducidas en el territorio aduanero de la Comunidad, después de haber sido exportadas fuera de dicho territorio, sin perjuicio de las disposiciones aplicables en materia de tránsito comunitario.

m) «Movimientos particulares de mercancías»: La circulación intracomunitaria de mercancías que queda caracterizada por particularidades significativas que pueden ser debidas al movimiento de las mismas en cuanto tal, a la naturaleza de las mercancías, al tipo de transacción de la que son objeto, o al expedidor o destinatario de las mismas.

n) «Obligación estadística»: La obligación de proporcionar la información requerida por el Sistema Intrastat que incumbe a toda persona física o jurídica sujeto pasivo del IVA por adquisiciones o ventas intracomunitarias, que intervenga en un intercambio de bienes entre Estados miembros.

ñ) «Obligado estadístico»: La persona física o jurídica obligada a suministrar la información requerida por el Sistema Intrastat.

o) «Particular»: Toda persona física no sujeto pasivo del Impuesto sobre el Valor Añadido, en el marco de un intercambio de bienes determinado.

p) «Umbrales estadísticos»: Son los límites, expresados en cifras, por debajo de los cuales la obligación de suministrar la información requerida por el Sistema Intrastat de las personas que estén obligadas a hacerlo queda suspendida o simplificada.

q) «Servicios competentes»: A efectos de lo dispuesto en el Reglamento (CEE) 3330/91, y en virtud del Real Decreto 222/1987, de 20 de febrero («Boletín Oficial del Estado» del 21) y el artículo 103 de la Ley 31/1990, de 27 de diciembre, de Presupuestos Generales del Estado, y disposiciones posteriores de desarrollo, será competente para la elaboración de las estadísticas de intercambios de bienes entre Estados miembros, el Departamento de Aduanas e Impuestos Especiales de la Agencia Estatal de Administración Tributaria, a través de la Oficina Central Intrastat y las oficinas provinciales y locales de Intrastat.

r) «Oficinas Intrastat»: Las unidades administrativas destinadas a la recepción y transmisión de las declaraciones estadísticas presentadas por los operadores intracomunitarios, así como a la gestión del Sistema Intrastat.

s) «Tercero declarante»: Persona residente en un Estado miembro, en la que el obligado estadístico delega la presentación de la declaración estadística.

t) «Empresa Cabecera»: Persona jurídica obligada a suministrar la información estadística requerida por el Sistema Intrastat que presenta sus propias declaraciones estadísticas, así como las correspondientes a las restantes empresas que forman parte de su mismo grupo o «holding».

u) «Territorio estadístico español»: Está constituido por el territorio de la Península, las Islas Baleares y las Islas Canarias.

Si bien el territorio de las Islas Canarias forma parte del territorio estadístico español, debido a su diferente sistema fiscal, las operaciones intracomunitarias que tengan su origen o destino en dichas Islas no deberán ser objeto de declaración estadística Intrastat, sino que continuarán documentándose con el Documento Único Administrativo (DUA).

v) «Territorio estadístico de la Unión Europea»: El artículo 3 del Reglamento (CE) 1172/95, del Consejo, establece que el territorio estadístico de la Unión Europea coincide con su territorio aduanero, tal y como se define en el artículo 3 del Reglamento (CEE) 2913/92, del Consejo.

w) «Transacción intracomunitaria»: Toda operación, sea o no de naturaleza comercial, que dé lugar a un movimiento de mercancías del tipo de las consideradas en la estadística del comercio entre los Estados miembros.

x) «Tránsito Comunitario externo»: A los efectos de la presente Circular se entiende por tal el procedimiento de tránsito comunitario al amparo del cual circulan las mercancías que, habiendo sido comunitarias, han sido objeto de los trámites aduaneros de exportación a efectos de la concesión de restituciones u otras medidas en el marco de la política agrícola común.

y) «Tránsito Comunitario interno»: A los efectos de la presente Resolución, tiene tal consideración el procedimiento de tránsito comunitario al amparo del cual circulan las mercancías comunitarias que se expiden desde la Unión Europea, pasando por el territorio de uno o varios países de la AELC.

Tienen la misma consideración los intercambios de mercancías comunitarias que circulan desde o hacia una parte del territorio aduanero excluido del ámbito de aplicación de la Directiva 77/388/CEE.

z) «Transporte directo o interrumpido»: Se considerarán en transporte directo las mercancías transportadas directamente desde un Estado miembro a otro sin pasar por el territorio de un país tercero.

No obstante, se considerarán transportadas directamente desde un Estado miembro a otro cuando el paso a través del territorio de uno o varios países terceros se efectúa al amparo de un título de transporte único expedido en un Estado miembro.

También se considerará transporte directo, el mencionado en los párrafos anteriores que resulte interrumpido por razones debidas exclusivamente al transporte.

SECCIÓN 2.ª

Ámbito de aplicación del Sistema Intrastat

4. Aplicación del Sistema Intrastat: Reglas generales

El artículo 6 del Reglamento número 3330/91, del Consejo, define el Sistema Intrastat como un sistema permanente de recogida de datos estadísticos, que tiene por objeto la realización de las estadísticas de intercambio de bienes entre Estados miembros.

Este Sistema de recogida de datos estadísticos contempla, por una parte, los movimientos de mercancías que salgan del territorio estadístico español con destino al territorio estadístico de otro Estado miembro (anexo I), y, por otra, los movimientos de mercancías que entran en el territorio estadístico español procedentes de otro Estado miembro, y que se concretan en los apartados que a continuación se mencionan.

En todo caso, hay que tener en cuenta que la inclusión en el Sistema Intrastat de un movimiento de mercancías viene determinado por el flujo físico de las mismas, y en ningún caso por el flujo financiero o de emisión de facturas a los que dichos movimientos de mercancías pudieran dar lugar.

4.1 Salidas de mercancías del territorio estadístico español incluidas dentro del Sistema Intrastat: El Sistema Intrastat se aplica en la expedición desde el territorio estadístico español con destino a otro Estado miembro de:

a) Mercancías comunitarias expedidas desde el territorio estadístico español hacia el Estado miembro de destino y que pueden circular libremente en el mercado interior de la Unión Europea.

b) Mercancías comunitarias a las que se refiere el apartado 1 del artículo 3 de la Directiva 92/12/CEE, del Consejo, de 25 de febrero de 1992, relativa al control y circulación intracomunitaria de productos objeto de los Impuestos Especiales, expedidos desde el territorio estadístico español (anexo II).

c) Mercancías comunitarias que se encuentren en tránsito directo o interrumpido, pero que habiendo entrado en el territorio estadístico español como mercancía no comunitaria, hayan sido despachadas posteriormente a libre práctica. En este caso deberá declararse la expedición ulterior de dichas mercancías, si ésta se produce con destino a otro Estado miembro.

d) Mercancías comunitarias descritas en los apartados anteriores, expedidas desde el territorio estadístico español al territorio estadístico del Estado miembro de destino cuando, por razones del transporte, deban atravesar el territorio de países terceros o la parte del territorio comunitario que no forme parte del territorio estadístico de la Unión Europea, al amparo de un título único de transporte expedido en el territorio estadístico español.

e) Mercancías que se expidan desde el territorio estadístico español a otro Estado miembro para ser despachadas de exportación, con destino a un país tercero, en dicho Estado miembro, siempre que el remitente de la mercancía y el titular de la declaración aduanera de exportación sean la misma persona.

4.2 Salidas de mercancías del territorio estadístico español no incluidas en el Sistema Intrastat: El Sistema Intrastat no se aplica a la expedición en los siguientes casos:

a) Mercancías no comunitarias que se expidan con destino a otro Estado miembro, desde el territorio estadístico español donde han estado situadas, mantenidas u obtenidas bajo el régimen aduanero de perfeccionamiento activo (sistema suspensivo) o bajo el régimen de transformación bajo control aduanero (apartado 2.b del artículo 18 del Reglamento Base).

b) Mercancías que se expidan con destino a un lugar geográfico que no forma parte del territorio fiscal de la Unión Europea en el sentido de la Directiva 77/388/CEE.

c) Los avituallamientos y combustibles a buques y aeronaves de bandera comunitaria.

d) Mercancías que hayan sido despachadas de exportación en el territorio estadístico español, aunque luego sean expedidas posteriormente a otro Estado miembro para su salida definitiva del territorio aduanero de la Unión Europea.

Las salidas de mercancías comunitarias descritas en los apartados anteriores serán objeto de una declaración de exportación mediante la cumplimentación del Documento Único Administrativo (DUA).

4.3 Entradas de mercancías en el territorio estadístico español incluidas en el Sistema Intrastat: El Sistema Intrastat se aplica a la introducción en el territorio estadístico español procedente de otro Estado miembro de:

a) Mercancías comunitarias introducidas en el territorio estadístico español desde el Estado miembro de procedencia y que pueden circular libremente en el mercado interior de la Unión Europea.

b) Mercancías comunitarias a las que se refiere el apartado 1 del artículo 3 de la Directiva 92/12/CEE, del Consejo, de 25 de febrero de 1992, relativa al control y circulación intracomunitaria de productos objeto de los impuestos especiales, introducidos en el territorio estadístico español (anexo II).

c) Mercancías comunitarias procedentes de otro Estado miembro, que se encuentren en tránsito directo o interrumpido en territorio estadístico español, y que vayan a ser destinadas a la exportación fuera del territorio estadístico de la Unión Europea previo cumplimiento, en nuestro país, de las formalidades inherentes a la misma. En este caso las mercancías, serán declaradas de introducción en el momento en que se produzca su entrada en el territorio estadístico español.

d) Mercancías comunitarias descritas en los apartados anteriores introducidas en el territorio estadístico español desde el Estado miembro de procedencia, cuando por razones de transporte deban atravesar el territorio de países terceros, o la parte del territorio comunitario que no forme parte del territorio estadístico de la Unión Europea, al amparo de un documento único de transporte expedido en el Estado miembro de procedencia.

e) La pesca de altura, con origen en un Estado miembro distinto de España, incluso cuando por necesidades fiscales deban cumplimentar el Documento Único Administrativo (DUA).

4.4 Entradas de mercancías en el territorio estadístico español no incluidas en el Sistema Intrastat.

El Sistema Intrastat no se aplica a la introducción en los siguientes casos:

a) Mercancías no comunitarias introducidas en el territorio estadístico español para ser despachadas a libre práctica o para mantenerse o situarse bajo el régimen aduanero de perfeccionamiento activo (sistema suspensivo) o el de transformación bajo control aduanero, procedentes de otro Estado miembro, donde han estado situadas, mantenidas u obtenidas bajo uno de estos dos regímenes aduaneros.

b) Mercancías que se introduzcan desde un lugar geográfico que no forma parte del territorio fiscal de la Unión Europea, en el sentido de la Directiva 77/388/CEE.

c) Mercancías no comunitarias que hayan sido objeto de una declaración de exportación en otro Estado miembro y sean introducidas en el territorio estadístico español para su salida definitiva del territorio aduanero de la Unión Europea.

Las mercancías descritas en los casos a) y b) serán objeto de una declaración de importación por cumplimentación del Documento Único Administrativo.

5. Ámbito de aplicación del Sistema Intrastat por razones geográficas

Aunque ya se menciona anteriormente en el apartado 3, Definiciones, punto u) «Territorio Estadístico español», se hace hincapié en que las operaciones intracomunitarias de entrada y salida de mercancías en las Islas Canarias no serán objeto de declaración Intrastat, sino que continuarán documentándose con el DUA (Documento Único Administrativo) ya que, si bien las Islas Canarias forman parte del territorio estadístico comunitario desde 1 enero 1997, no puede utilizarse la declaración Intrastat, debido a su diferente sistema fiscal.

6. Ámbito de aplicación del Sistema Intrastat en razón del tipo de intercambio

La obligatoriedad de presentar la declaración estadística Intrastat viene determinada por los siguientes factores:

El tipo de intercambio comunitario.

El obligado estadístico.

La naturaleza de las mercancías objeto del intercambio comunitario.

A continuación se expone el ámbito de aplicación del Sistema Intrastat atendiendo al tipo de intercambio en el que se enmarca el movimiento de las mercancías.

6.1 Tipos de introducciones comunitarias: En este contexto se consideran introducciones comunitarias, y deben ser objeto de la correspondiente declaración Intrastat:

a) La introducción de bienes adquiridos por transmisión del poder de disposición y que son transportados o expedidos por el vendedor, por el adquirente o por un tercero en nombre y por cuenta de cualquiera de los anteriores y con destino al adquirente o a un tercero.

b) Las introducciones de bienes resultantes de adquisiciones efectuadas a título oneroso por empresarios o por profesionales o por personas jurídicas que no actúen como tales, cuando el transmitente sea un empresario o profesional que no se beneficie en el Estado miembro de expedición de la exención del IVA intracomunitario.

c) Las introducciones resultantes de una adquisición a título oneroso de medios de transporte nuevos, sea o no el adquirente sujeto pasivo del IVA.

A estos efectos, se consideran medios de transporte nuevos los especificados en el punto 3, Definiciones, apartado h).

d) La introducción en el territorio estadístico español para su afectación a las actividades del empresario o profesional destinatario de bienes expedidos por el mismo empresario o profesional desde el Estado miembro donde esté establecido.

e) La introducción en el territorio estadístico español del resultado de una ejecución de obra realizada en otro Estado miembro cuando los materiales utilizados por el empresario de la obra hayan sido expedidos o transportados por el cliente o por su cuenta a partir del territorio estadístico español.

f) La introducción de bienes en virtud de contratos de venta con pacto de reserva de dominio o condición suspensiva.

g) La introducción de bienes como resultado de un contrato de arrendamiento, de arrendamiento con opción a compra o arrendamiento con cláusula vinculante de transferencia de propiedad.

h) Las introducciones de bienes resultantes de una transmisión entre comitente y comisionista que actúe en nombre propio efectuada en virtud de un contrato de comisión de venta o comisión de compra.

i) La introducción de productos informáticos normalizados comprensivos del soporte y los programas o informaciones incorporados al mismo.

Se consideran productos informáticos normalizados los que se han producido en serie y pueden ser utilizados indistintamente por cualquier consumidor final.

j) La introducción de bienes originada por la modalidad de ventas a distancia siempre que el vendedor sea un sujeto pasivo del IVA intracomunitario residente en el Estado miembro de expedición, y el contravalor de sus introducciones en España haya superado en el año precedente, o supere durante el año en curso, los 16.000.000 de pesetas.

k) La introducción en depósitos fiscales o depósitos distintos de los aduaneros de mercancías comunitarias procedentes de otros Estados miembros.

l) La pesca de altura con origen en un Estado miembro distinto de España, incluso cuando por necesidades fiscales deba cumplimentar un DUA.

6.2 Tipos de expediciones comunitarias: Se considerarán como expediciones comunitarias, y deben ser objeto de la correspondiente declaración Intrastat:

a) La entrega de bienes con transmisión del poder de disposición y que son transportados desde el territorio estadístico español a otro Estado miembro y con destino al adquirente o a un tercero por el transmitente, el adquirente o un tercero en nombre y por cuenta de cualquiera de los anteriores.

b) La expedición por transferencia de un bien de una empresa situada en el territorio estadístico español, para afectar dicho bien a las necesidades de la misma empresa en el Estado miembro de destino. c) La expedición del resultado de una ejecución de obra realizada en el territorio estadístico español, con materiales recibidos del adquirente desde el Estado miembro de destino o por su cuenta.

d) La expedición de bienes en virtud de contratos de venta con pacto de reserva de dominio o condición suspensiva.

e) La expedición de bienes como resultado de un contrato de arrendamiento, de arrendamiento con opción de compra, o de arrendamiento con cláusula vinculante de transferencia de la propiedad.

f) La expedición de bienes como resultado de un contrato de comisión de venta o de compra cuando el comisionista actúa en nombre propio.

g) La expedición de productos informáticos normalizados comprensivos del soporte y los programas o informaciones incorporados en el mismo.

Se considerarán productos informáticos normalizados los que se han producido en serie y pueden ser utilizados indistintamente por cualquier consumidor final.

h) Se considerará como expedición la salida de mercancías comunitarias del territorio estadístico español con destino a un depósito fiscal o un depósito distinto del aduanero situado en otro Estado miembro.

6.3 Introducciones y expediciones excluidas del Sistema Intrastat: Se excluyen de la presentación de la declaración Intrastat las expediciones y las introducciones debidas a transferencias de bienes que no impliquen una transferencia de la propiedad y que tengan carácter temporal. Normalmente se trata de mercancías destinadas a ferias, congresos, exposiciones...

Para beneficiarse de esta exclusión los bienes deben:

En el caso de mercancías previamente enviadas a otro Estado miembro, reintroducirse, en un plazo máximo de dos años, en el mismo estado en que se verificó su expedición;

en el caso de mercancías previamente introducidas procedentes de otro Estado miembro, reexpedirse, en el plazo máximo de dos años, en el mismo estado en el que se verificó su introducción.

6.4 Operaciones triangulares: Se denominan operaciones triangulares aquellas en las que intervienen tres operadores económicos situados en lugares geográficamente distintos, verificándose entre los mismos un movimiento de mercancías y un movimiento dinerario reflejado en facturas, siendo la condición determinante que no coincidan, en todo o en parte, los expedidores y receptores de las mercancías con los expedidores y receptores de los medios de pago, es decir, no tengan los mismos sujetos los flujos de mercancías y los flujos económicos.

Tal y como se ha indicado en el capítulo 4 es el flujo de la mercancía lo que origina y define un intercambio intracomunitario, con independencia de cuales sean los flujos financieros o de emisión de facturas.

Por este motivo, no serán objeto de una declaración Intrastat de introducción las adquisiciones intracomunitarias de mercancía efectuadas por operadores establecidos en España si no hay un movimiento físico de la mercancía desde otro Estado miembro hacia el territorio estadístico español.

Del mismo modo, no serán objeto de una declaración Intrastat de expedición las ventas intracomunitarias de mercancías efectuadas por operadores establecidos en España si no hay un movimiento físico de la mercancía desde el territorio estadístico español hacia otro Estado miembro.

7. Ámbito de aplicación del Sistema Intrastat en razón del obligado estadístico

7.1 Personas obligadas a presentar la declaración Intrastat: La obligación de suministrar la información requerida por el Sistema Intrastat, mediante la presentación de las correspondientes declaraciones estadísticas periódicas, incumbe a toda persona física o jurídica que, encontrándose identificada en España con respecto al Impuesto sobre el Valor Añadido, y siendo sujeto pasivo del IVA por adquisiciones o ventas intracomunitarias u operaciones asimiladas, interviene en un intercambio de bienes entre España y otro Estado miembro.

Esta persona puede ser:

a) Quien haya formalizado, independientemente del contrato de transporte, el contrato que tiene por efecto la expedición o la introducción de las mercancías.

En defecto de éste:

b) Quien procede o hace proceder a la expedición de las mercancías o se hace cargo de éstas a la introducción.

O bien:

c) Quien esté en posesión de las mercancías objeto de la expedición o de la introducción.

Cuando se trate de personas físicas o jurídicas no establecidas en España, pero que realicen dentro del territorio estadístico español operaciones intracomunitarias que por su naturaleza y cuantía deban ser objeto de las correspondientes declaraciones estadísticas Intrastat, estas declaraciones deberán ser presentadas por su representante fiscal.

7.2 Personas dispensadas de presentar la declaración Intrastat:

A) Por la naturaleza del operador: Están dispensados de presentar la declaración estadística Intrastat:

Los particulares, es decir las personas físicas no sujetos pasivos del IVA por adquisiciones intracomunitarias, excepto en el caso de que el intercambio se refiera a medios de transporte nuevos o a productos objeto de los Impuestos Especiales.

Las personas jurídicas que no tengan la obligación de presentar la «Declaración recapitulativa de las operaciones con sujetos pasivos de la C. E.» del IVA (modelo 349).

B) Por la cuantía de las operaciones intracomunitarias:

En el flujo introducción, inicialmente, están dispensados de presentar la declaración estadística Intrastat los obligados estadísticos cuyo importe total de introducciones intracomunitarias en el año precedente no hubiera superado la cifra de 16.000.000 de pesetas.

En el flujo expedición, inicialmente, están dispensados de presentar la declaración estadística Intrastat los obligados estadísticos cuyo importe total de expediciones intracomunitarias en el año precedente no hubiera superado la cifra de 16.000.000 de pesetas.

En ambos casos, si un obligado traspasara en el curso del año la cifra de los 16.000.000 de pesetas, quedará obligado en el mes en el que se produjo la superación de esta cantidad a presentar declaración estadística por el valor acumulado durante el año.

La dispensa de presentación de la declaración en función de la cuantía de sus operaciones, apuntada en los dos apartados anteriores, se aplica, de igual modo, a los representantes fiscales de las personas físicas o jurídicas que no están establecidas en España y, sin embargo, realizan adquisiciones o ventas intracomunitarias en el territorio estadístico español.

8. Ámbito de aplicación del Sistema Intrastat en razón del tipo de mercancías objeto del intercambio

Serán objeto de las declaraciones estadísticas Intrastat los movimientos intracomunitarios de bienes de carácter material, con la inclusión de la energía eléctrica y de los productos informáticos normalizados que son enviados entre dos Estados miembros por medio de redes telemáticas.

Por la tanto, quedan excluidas del ámbito del Sistema Intrastat las prestaciones de servicios.

Asimismo, se excluyen todas las mercancías descritas en el anexo III.

SECCIÓN 3.ª

Presentación de la declaración Intrastat

9. Presentadores de la declaración Intrastat

9.1 El obligado estadístico: La información requerida por el Sistema Intrastat deberá ser suministrada por el obligado estadístico que no esté dispensado de esta obligación. (Ver capítulo 7).

Ahora bien, el obligado estadístico podrá presentar por sí mismo la declaración Intrastat en la que se recoge dicha información, o podrá delegar la presentación de dicha declaración en un tercero, denominado Tercer Declarante, o en otra empresa, también obligado estadístico, que forma parte de su mismo grupo empresarial y que se denomina Empresa Cabecera.

9.2 Tercero Declarante: Según lo establecido en el artículo 9 del Reglamento (CEE) 3330/91, el obligado a suministrar la información requerida por el Sistema Intrastat, puede delegar la presentación de la declaración Intrastat en un tercero, que puede ser tanto una persona física como una persona jurídica, residente en un Estado miembro.

En este caso, el obligado estadístico deberá proporcionar a este tercero, que se denominará «Tercero Declarante», la información necesaria para el cumplimiento de las obligaciones que ha delegado en él.

No obstante, la responsabilidad ‒tanto en la presentación de la declaración como en la veracidad de los datos que ésta contiene‒ será única y exclusivamente del obligado estadístico.

El Tercer Declarante debe tener capacidad legal, con arreglo al derecho español, para representar al obligado y deberá cumplir con las obligaciones fiscales exigidas con carácter general para el ejercicio de esta actividad de mediación.

Con objeto de crear un censo de Terceros Declarantes, éstos deberán remitir a la Oficina Central Intrastat, una solicitud de inclusión en dicho censo ajustada a la que figura en el anexo IV de la presente Circular, acompañada de una fotocopia del último recibo del Impuesto sobre Actividades Económicas. Junto a dicha solicitud remitirá las autorizaciones originales, según modelo que figura en el anexo V, debidamente firmadas, y con reconocimiento bancario o notarial de la firma, de los obligados que han delegado en ellos la presentación de la declaración.

La Oficina Central Intrastat comunicará al Tercer Declarante el número de registro como Tercero Declarante (ATD) que le ha sido otorgado, así como el momento a partir del cual puede comenzar a presentar las declaraciones Intrastat de los obligados estadísticos por los que ha sido autorizado.

No se admitirán declaraciones presentadas por Terceros Declarantes, debidamente registrados, correspondientes a nuevas autorizaciones de obligados estadísticos, si previamente no se ha remitido a la Oficina Central Intrastat el original de la autorización por la que se delega en ellos la presentación de las declaraciones.

La Oficina Central Intrastat comunicará a los Terceros Declarantes, el momento a partir del cual pueden comenzar a presentar las declaraciones Intrastat de los obligados por los que han sido autorizados.

Se asimilan a Terceros Declarantes las asociaciones sectoriales, tales como asociaciones de exportadores, que se ajustarán a las mismas obligaciones que los Terceros Declarantes, salvo que, en lugar de presentar la fotocopia del último recibo del Impuesto por Actividades Económicas, aportarán una fotocopia de su Estatuto fundacional.

Si el Tercero Declarante quisiera presentar la declaración Intrastat de su cliente en una oficina provincial distinta de aquella a la que pertenece en virtud de su domicilio fiscal, deberá incluir en la documentación la solicitud, firmada por el obligado, del cambio de oficina provincial (anexo VII).

El obligado a suministrar la información estadística únicamente podrá tener autorizado a un Tercer Declarante, quien será el encargado de presentar en su nombre las correspondientes declaraciones estadísticas en el flujo o flujos (introducción y/o expedición) en los que estuviera obligado en virtud de las disposiciones anteriores. Por este motivo, en el caso de que un obligado estadístico optara por un cambio de Tercer Declarante para la presentación de la declaración Intrastat, adjuntará al documento de Autorización General de Tercero Declarante que le otorga a este último, la revocación expresa de la autorización general anteriormente concedida que queda sin efecto.

En todo caso, cuando un obligado estadístico procediera a la revocación de una autorización general de Tercer Declarante concedida previamente, porque optara por presentar directamente sus declaraciones Intrastat, deberá comunicar mediante escrito dirigido a la Oficina Central Intrastat dicha revocación, indicando en el mismo el período desde el cual queda sin efectos dicha autorización.

9.3 Empresa Cabecera: La Empresa Cabecera es una persona jurídica obligada a suministrar la información estadística requerida por el Sistema Intrastat, que forma parte de un grupo empresarial, unido por vínculos de capital o de otro tipo, y en la que las restantes empresas del grupo han delegado la presentación de sus correspondientes declaraciones Intrastat.

Se diferencia de un Tercero Declarante en que debe presentar junto con las declaraciones de las empresas de su grupo, su propia declaración.

Con objeto de crear el censo de Empresas Cabecera, éstas deberán remitir a la Oficina Central Intrastat, una solicitud de inclusión en dicho censo, ajustada a la que figura en el anexo VI de la presente Circular, en la que se relacionarán las empresas del grupo a las que presentará sus declaraciones Intrastat, y se indicará la Oficina Provincial Intrastat en la que van a ser presentadas las declaraciones del grupo.

No se admitirán las declaraciones de obligados estadísticos presentadas por una Empresa Cabecera, si previamente no se ha remitido a la Oficina Central Intrastat la referida solicitud de inclusión en el censo de Empresas Cabecera.

En todo caso, deberá ser comunicada a la Oficina Central Intrastat cualquier ampliación o reducción de las empresas del grupo cuyas declaraciones vayan a ser presentadas por la Empresa Cabecera en cuestión.

La Oficina Central Intrastat informará a la Empresa Cabecera el momento a partir del cual puede comenzar a presentar las declaraciones Intrastat de las empresas de su grupo.

9.4 Representantes fiscales: Cuando los obligados estadísticos sean personas físicas o jurídicas no establecidas en España, como ya se ha dicho en el apartado 7.1 sus declaraciones Intrastat deberán ser presentadas por su representante fiscal. Con el fin de crear un Censo de Representantes Fiscales, estos deberán remitir a la Oficina Central Intrastat copia de la autorización notarial por la cual ostentan la representación del obligado.

10. La declaración Intrastat

Por Orden del Ministerio de Economía y Hacienda de diciembre 1999 se establece un único umbral de asimilación, fijado en 16.000.000 de pesetas.

En consecuencia, los operadores que en el año 1999 no hubieran alcanzado un importe facturado de introducciones o de expediciones superior a 16.000.000 de pesetas, quedan dispensados de presentar declaración Intrastat de ningún tipo.

Quedan sometidos a la obligación de presentar declaración Intrastat aquellos operadores que en el año 1999 tuvieron un importe facturado de introducción o de expedición superior a 16.000.000 de pesetas.

Los operadores que en 1999 no alcanzaron la cifra de 16.000.000 de pesetas, pero la superen durante el transcurso del año 2000, quedarán obligados desde ese momento a presentar declaración, comprensiva, en el primer mes de obligación, de todas las operaciones realizadas durante dicho año 2000.

En el caso de que un operador económico dispensado de declarar, lo hiciese de manera voluntaria, quedará sujeto, a partir de ese momento, a las obligaciones formales que se derivan del Sistema Intrastat.

10.1 Solicitud de exclusión de la obligación estadística: Podrán solicitar el ser excluidos de la obligación de presentar las declaraciones estadísticas correspondientes al ejercicio 2000 aquellos operadores que, estando censados con obligación en dicho ejercicio, prevean durante el mismo la no realización de adquisiciones o ventas intracomunitarias. Esta solicitud de exclusión únicamente podrá ser solicitada una vez para cada flujo en el transcurso del ejercicio.

La solicitud de exclusión de la obligación estadística podrá estar referida a uno o a ambos flujos, y se realizará mediante la presentación ante la Oficina Provincial Intrastat correspondiente al domicilio fiscal del operador, o ante la Oficina Central Intrastat, de un escrito ajustado al que figura en el anexo VIII de la presente Circular para el flujo introducción, y al que figura en el anexo IX para el flujo expedición. En el caso de que se trate de un operador censado con obligación estadística en ambos flujos, se presentará una solicitud por cada uno de ellos.

Cada solicitud será presentada por duplicado, quedando el original en poder de la Oficina Provincial Intrastat, o en la Oficina Central Intrastat, donde fue presentada, y devolviéndosele al interesado la copia de la misma debidamente sellada.

No se admitirán las solicitudes de exclusión de la obligación estadística de aquellos operadores que en la fecha de presentación de la solicitud no se encuentren al día en el cumplimiento de las obligaciones derivadas de la aplicación del Sistema Intrastat.

10.2 Tipos de declaración Intrastat en razón de su contenido: En función de las características de la información que se recogen en las mismas, las declaraciones Intrastat, ya sea en su forma detallada, ya sea en su forma simplificada, pueden ser:

a) Declaraciones normales: Son las que se presentan bien en forma de declaración única recapitulativa, bien como una serie de declaraciones parciales, y que contienen todos los datos exigidos por la declaración Intrastat, correspondientes al comercio intracomunitario realizado por el obligado estadístico dentro del período de referencia.

La declaración normal constará de una declaración independiente para cada flujo si se presenta una única declaración recapitulativa o varias para cada flujo si se opta por el sistema de declaraciones parciales.

b) Declaraciones cero: Son las establecidas para los obligados estadísticos sujetos a la presentación de declaraciones y que deberán ser presentadas para aquellos periodos de referencia y flujo en los que no hubiera realizado ningún intercambio intracomunitario.

c) Declaraciones rectificativas: Son aquellas que introducen rectificaciones a una declaración normal presentada anteriormente.

La rectificación puede:

Rectificar datos de una o varias líneas de una declaración normal.

Adicionar líneas a una declaración normal.

Eliminar líneas de una declaración normal.

Si un obligado estadístico tuviera necesidad de presentar una información complementaria habiendo ya presentado una declaración normal, puede:

Si el plazo para la presentación de declaraciones no estuviera cerrado, presentar una segunda declaración normal con nuevas líneas.

Si el plazo para la presentación de declaraciones estuviera cerrado, presentar una declaración rectificativa que añade líneas a la declaración normal presentada con anterioridad.

d) Declaraciones anulativas: Son las que anulan íntegramente declaraciones normales que fueron presentadas con anterioridad.

Si un obligado tuviera que anular o rectificar una declaración que tuviera una antigüedad superior al año tendría que comunicarlo de forma expresa a la Oficina Provincial Intrastat que le corresponda, acompañando las razones justificativas de dicha anulación o rectificación. La Oficina Provincial remitirá a la Oficina Central Intrastat estas declaraciones.

10.3 Tipos de declaración Intrastat en razón del tipo de soporte: La información estadística requerida por el Sistema se consignará en declaraciones periódicas por el responsable de proporcionarla. Estas declaraciones podrán ser formuladas:

A) Por vía telemática:

a) Mediante redes de valor añadido.

b) Por Internet.

B) En soporte magnético.

C) En soporte papel.

A) Presentación por vía telemática: La necesidad por parte de la Administración de acortar los plazos de rendición de los datos estadísticos, tanto a los organismos nacionales, como ‒comunitarios e internacionales, no puede llevarse a efecto sin la decisiva colaboración de los obligados a suministrar dicha información.

La Administración es, por tanto, consciente del apoyo que debe prestar a los operadores para conseguir este acortamiento de los plazos, facilitándoles los medios técnicos, la programación y la información precisos.

La vía telemática, en sus dos vertientes, es el sistema más rápido de presentación de la declaración estadística Intrastat, por lo que se insta a los operadores en general, para que la utilicen en la medida de lo posible.

Por otra parte, los operadores económicos que hayan sido autorizados por el Departamento de Aduanas e Impuestos Especiales para utilizar el procedimiento simplificado de domiciliación en el comercio con terceros países, con transmisión de sus correspondientes declaraciones de aduana por vía telemática, de acuerdo con la normativa reguladora de tal modalidad, deberán presentar, de igual modo, sus declaraciones estadísticas Intrastat: Por la misma vía.

La transmisión telemática de las declaraciones estadísticas Intrastat se realizará mediante el uso del mensaje EDIFACT/INSTANT (subconjunto del mensaje de aduanas CUSDEC), bien mediante la salida que el programa IDEP tiene para su uso por teleproceso, bien mediante «software» adaptado a dicho mensaje. Para el reconocimiento, aceptación o rechazo de los mensajes enviados, la Administración empleará el mensaje CUSRES/ INRES.

Los manuales técnicos estarán a disposición de los interesados en las Oficinas Provinciales y en la Oficina Central Intrastat.

La admisión de las declaraciones presentadas mediante el sistema de transmisión electrónica de datos se efectuará como sigue: Se considerará que una declaración estadística realizada en EDI está presentada y admitida, cuando el declarante recibe un mensaje de respuesta en el que se le comunica que la declaración es válida y no ha sido rechazada. Este mensaje de respuesta es el que constituye el justificante de entrega de la declaración estadística.

La detección de cualquier error formal en alguno de los registros, tal como código no existente o falta de cumplimiento de algún campo, implicará el rechazo de la declaración completa.

Si se trata de una transmisión efectuada por un Tercer Declarante o una Empresa Cabecera, en la que se encuentran las declaraciones correspondientes a distintos obligados estadísticos, se rechazarán únicamente las declaraciones erróneas, quedando admitidas las correctas.

No se admitirán las declaraciones de obligados estadísticos presentadas por Terceros Declarantes o Empresas Cabeceras, si la Administración no tuviera constancia de la autorización general de Tercero Declarante o de Empresa Cabecera que previamente le fue concedida. En el mensaje de respuesta figurará, junto a la admisión, la identificación del mensaje recibido y la fecha de admisión de la declaración.

Si la transmisión constara de varias declaraciones, en el supuesto de que alguna de ellas hubiera sido rechazada, en el mensaje de respuesta se harán constar exclusivamente aquellas que han sido admitidas, enumerándose las declaraciones rechazadas, así como la causa del rechazo.

a) Presentación mediante redes de valor añadido: Para la utilización de este sistema, los operadores deberán solicitar la correspondiente autorización a la Subdirección General de Planificación, Estadística y Coordinación del Departamento de Aduanas e Impuestos Especiales. Las solicitudes se ajustarán a las que figuran en el anexo XIX de la presente Resolución, en el caso de que el presentador sea un obligado estadístico y en el anexo XX en el supuesto de que fuese a actuar como Empresa Cabecera o como Tercer Declarante.

Antes de remitir la solicitud de autorización para la presentación de declaraciones por teleproceso, los interesados deberán dirigirse a la Oficina Central o a las Oficinas Provinciales Intrastat, donde serán informados de las redes de valor añadido (VAN) que se encuentran disponibles, con el fin de que opten por una de ellas y soliciten el correspondiente buzón.

Una vez recibida la solicitud, el Departamento de Aduanas e Impuestos Especiales comunicará al interesado el comienzo de una fase de pruebas en paralelo, para lo cual le asignará un número provisional de autorización.

Durante la fase de pruebas y hasta que se comunique al interesado la autorización definitiva, éste deberá continuar presentando además las declaraciones estadísticas por el procedimiento que viniese utilizando hasta el momento (soporte magnético o papel).

Presentación vía Internet: En el presenta año 2000 se introduce como novedad importante la posibilidad de transmitir las declaraciones estadísticas Intrastat vía Internet.

Es indiscutible el auge experimentado por Internet y su futura utilización en todos los campos. La Agencia Estatal de Administración Tributaria es consciente de la necesidad de actualizar y modernizar al máximo sus sistemas, en aras de obtener la mayor rapidez en la presentación de declaraciones y de facilitar a los operadores el cumplimiento de sus obligaciones ante la Agencia Tributaria. Por esta razón, la Orden del Ministerio de Economía y Hacienda en la que se fijan los umbrales estadísticos de asimilación para el año 2000, autoriza asimismo a la Agencia Estatal de Administración Tributaría a dictar las instrucciones procedentes para la presentación de declaraciones Intrastat por este sistema.

En consecuencia, por la presente Resolución se establecen las siguientes instrucciones:

Para poder realizar el envío de las declaraciones Intrastat por este sistema el declarante deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, de acuerdo con el procedimiento establecido en el anexo III de la Orden de 30 de septiembre de 1999 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones correspondientes a los modelos 110, 130, 300 y 330.

Si el presentador es una persona o entidad autorizada para presentar declaraciones por delegación de terceras personas (Tercero Declarante) de acuerdo con el artículo 9 del Reglamento (CEE) número 3330/91, del Consejo, deberá tener instalado en el navegador su certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda.

Para efectuar la transmisión de declaraciones Intrastat vía Internet, el declarante o, en su caso, el Tercero Declarante debidamente autorizado, deberá utilizar previamente un programa de ayuda para obtener un fichero con la declaración a transmitir. Este programa de ayuda podrá ser el programa IDEP, con la versión vigente para el ejercicio al que corresponde la declaración que se transmite, desarrollado por EUROSTAT (Oficina Estadística de las Comunidades Europeas) y distribuido por la Agencia Estatal de Administración Tributaria, o bien otro programa que obtenga un fichero con el mismo formato.

Asimismo, los declarantes que opten por esta modalidad de presentación de declaraciones Intrastat deberán tener en cuenta las normas técnicas que se requieren para poder efectuar la citada presentación, y que se recogen en el Anexo II de la Orden de 30 de septiembre de 1999 citada anteriormente.

Se tendrá presente que ‒tanto en el caso de los obligados estadísticos como en el de los Terceros Declarantes‒ cada declaración habrá de ser transmitida de forma independiente, cada una de ellas con su firma digital correspondiente.

Para el envío de la declaración Intrastat por Internet el declarante se pondrá en comunicación con la Agencia Estatal de Administración Tributaría en la dirección https.//aeat.es

1. Elegirá la opción «presentación declaraciones Intrastat».

2. Seleccionará el fichero que contiene la declaración a transmitir.

3. Seleccionará el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, previamente instalado en el navegador para la firma digital.

Si el presentador es un Tercer Declarante debidamente autorizado para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

4. Transmitirá a la Agencia Estatal de Administración Tributaria cada declaración con su correspondiente firma digital.

5. Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla cada declaración validada con un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la declaración fuese rechazada, se mostrará en pantalla la descripción de los errores detectados. En este caso, se procederá a subsanar los mismos con el programa de ayuda con el que se generó el fichero y se volverá a enviar la declaración.

6. El declarante deberá imprimir y conservar la declaración aceptada con el correspondiente código electrónico.

B) Presentación en soporte magnético: Se encarece de todos los operadores que, de no acogerse a la transmisión por vía telemática, utilicen, en la medida de lo posible, el sistema de presentación de la declaración estadística Intrastat en soporte magnético, dadas las grandes ventajas que presenta sobre el soporte papel tanto para el declarante como para la Administración.

Por otra parte, los obligados estadísticos cuyo volumen de comercio intracomunitario en introducción o en expedición haya superado la cifra de 1.000.000.000 de pesetas durante el año 1999, de no haberse optado por la presentación por vía telemática de sus declaraciones estadísticas Intrastat, de acuerdo con lo establecido en el anterior apartado A) la facilitarán en soporte magnético (disquete).

De esta forma, para la realización y presentación de la declaración estadística Intrastat en soporte magnético, se empleará el mensaje INSTAT subset del mensaje CUSDEC, construido según el estándar EDIFACT, denominándose formato nacional al contenido bajo estas normas.

La utilización del estándar EDIFACT puede efectuarse de dos formas:

Por realización de un programa informático a través del mensaje CUSDEC/INSTAT, cuyas especificaciones técnicas se encuentran disponibles en las oficinas provinciales y en la Oficina Central Intrastat.

Por el empleo del paquete informático IDEP, que ha sido desarrollado por la Comisión de la Unión Europea y adaptado por el Departamento de Aduanas e Impuestos Especiales y el Departamento de Informática Tributaría, que garantizan el mantenimiento, la puesta al día así como la asistencia técnica necesaria para que el obligado pueda utilizar este programa de manera fácil y fiable. El programa IDEP se distribuye de manera gratuita en todas las Oficinas Provinciales Intrastat, así como en la Oficina Central Intrastat.

El tipo de soporte admitido para la presentación de la declaración Intrastat es el siguiente:

Disquetes de 3 1/2, doble cara, doble densidad (720 K) sistema operativo MS-DOS.

Disquetes de 3 1/2, doble cara, alta densidad (1,44 MB) sistema operativo MS-DOS.

Es de recordar que, a partir de 1 de enero de 1998, quedó eliminada la cinta magnética como soporte para la presentación de la declaración estadística Intrastat.

En cuanto a la validación y transmisión «on-line» de los disquetes, al tener que efectuarse en el mismo momento de su presentación, ello quiere decir que tales soportes informáticos deberán ser presentados, única y exclusivamente, en las Oficinas seleccionadas en los anexos XVII y XVIII.

Los soportes irán acompañados, en todo caso, del correspondiente justificante de entrega (anexos XIV, XV o XVI), para que sea sellado por la Oficina Intrastat o Administración de la Agencia Estatal de la Administración Tributaria, tras la presentación y transmisión «on-line». Si se hubiera utilizado el programa IDEP, podrá presentarse como justificante de entrega el resumen que proporciona el propio «sotfware».

La validación y transmisión de los soportes se efectuará en el mismo momento de la presentación. Los soportes que no se adapten a las especificaciones del formato EDIFACT, resulten ilegibles o contengan errores o incongruencias, serán rechazados y devueltos simultáneamente al presentador, para su corrección y nueva presentación dentro del plazo límite para la entrega.

Como consecuencia de lo anterior, si se produce el rechazo y devolución del soporte, no se procederá al sellado del justificante de entrega, y la declaración, por tanto, se considerará como no presentada.

En caso de que los soportes presentados por Terceros Declarantes o por Empresas Cabeceras contuvieran alguna declaración errónea, se procederá a sellar el justificante, haciendo constar en él la declaración o declaraciones rechazadas.

El soporte deberá tener una etiqueta adherida en el exterior en la que se hará constar los datos que se especifican a continuación:

a) Intrastat.

b) Oficina de Presentación: Poner el código de la oficina (anexo XVII y anexo XVIII).

c) Tipo de presentador. Señalar si se trata de un obligado, un Tercero Declarante o una Empresa Cabecera.

d) Número de identificación fiscal o documento nacional de identidad.

e) Razón social o nombre y apellidos.

f) Domicilio, municipio y código postal.

g) Teléfono o fax.

h) Fecha de presentación.

i) Número y período al que corresponden los datos. Indicar el período en el formato mes y año seguido de un dígito que indique el número de disquetes presentados para ese período. Por ejemplo, si se trata del primero se pondrá un uno, un dos si es el segundo, etc.

j) Densidad (725 KB ó 1,44 MB) en disquetes de 3 1/2».

En el caso de que el archivo conste de más de un soporte magnético, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etc., siendo «n» el número de soportes.

Una vez efectuada la validación del soporte magnético, la Oficina Provincial Intrastat comunicará al presentador de la declaración el resultado de la misma, y procederá a la devolución del soporte.

Ello, no obstante, y cuando por cualquier circunstancia de funcionamiento interno de la actividad empresarial, los operadores citados en los anteriores apartados A) y B), no pudieran suministrar la información de la forma prevista en la presente Resolución, lo pondrán en conocimiento de este Departamento de Aduanas e Impuestos Especiales, Subdirección General de Planificación, Estadística y Coordinación, al objeto de que sea considerado, de acuerdo con el propio operador, el procedimiento más adecuado para recoger la información de obligada exigencia, y la manera que mejor se acomode a su específica circunstancia.

C) Presentación en soporte papel: En general, los operadores que no resultaran comprendidos en los anteriores apartados A) y B) formularán sus reglamentarias declaraciones en soporte papel.

Existen, al respecto, los siguientes formulados en soporte papel para la Declaración Intrastat:

Declaración Detallada Introducción-Modelo N-1 (anexo X).

Declaración Detallada Expedición-Modelo N-E (anexo XI).

Declaración Cero Introducción-Modelo 0-1 (anexo XII).

Declaración Cero Expedición-Modelo 0-E (anexo XIII).

Las declaraciones efectuadas en este tipo de soportes serán presentadas por el obligado estadístico, el Tercero Declarante o la Empresa Cabecera en su Oficina Provincial Intrastat, o en la Oficina Provincial Intrastat autorizada, en el caso de que hubiera solicitado cambio de OPI, donde se procederá a la admisión de la declaración, devolviéndose al presentador la copia de la misma con la correspondiente diligencia de admisión.

Sólo se admitirán aquellas declaraciones:

que contengan todos los datos exigibles para cada clase de declaración (N y 0);

que no contengan errores o incongruencias detectadas en el momento de la admisión;

que esté cubierta a máquina o por procedimientos mecánicos de impresión.

Las declaraciones no admitidas se considerarán como no presentadas y serán devueltas al declarante para la corrección o rectificación de los errores o deficiencias puestas de manifiesto.

Las declaraciones, una vez corregidas o rectificadas, serán presentadas de nuevo ante la Oficina Provincial Intrastat dentro del plazo límite. En el caso de que se presentaran fuera del mismo, tendrán la consideración de declaraciones entregadas fuera de plazo.

11. Tiempo y lugar de presentación de la declaración

11.1 Plazo para la presentación.‒Los datos estadísticos pueden presentarse en una declaración mensual recapitulativa, varias declaraciones parciales que engloben diversas operaciones o en declaraciones continuas por teleproceso.

La declaración mensual recapitulativa deberá presentarse durante los doce primeros días naturales del mes siguiente al período de referencia. Si el duodécimo día coincidiese con domingo o festivo, se trasladará al lunes.

En el caso de las declaraciones parciales y de las declaraciones continuas por teleproceso, éstas pueden ser presentadas durante el período de referencia, pero, en todo caso, la última declaración correspondiente a cada uno de los períodos deberá ser presentada dentro del plazo fijado para la presentación de la declaración mensual recapitulativa.

11.2 Período de referencia: regla general.‒Según el apartado 7 del artículo 20 del Reglamento 3330/1991, del Consejo, modificado por el apartado 3.b) del artículo 22 del Reglamento 3046/1992, de la Comisión, el período de referencia será el mes natural en el curso del cual sea exigible el Impuesto sobre el Valor Añadido en concepto de entregas o adquisiciones intracomunitarias.

El IVA es exigible el día 15 del mes siguiente a aquel en el que se ha producido el hecho generador, excepto si la factura se libra antes de dicho día 15 cuyo caso el IVA es exigible en la fecha de la factura. Esta excepción no se tiene en cuenta si se trata de facturas a cuenta.

Por lo tanto:

La fecha de libramiento de la factura debe entenderse como fecha de la factura.

Sólo las facturas libradas después del hecho generador determinan la exigibilidad del IVA (las facturas libradas antes de la realización del hecho generador son facturas a cuenta).

Toda factura librada después del hecho generador devenga el IVA sobre la cantidad total de la adquisición.

Se entiende por hecho generador la adquisición o entrega intracomunitaria de bienes.

El hecho generador se produce cuando la mercancía deja de estar a disposición del que hace la entrega o queda a disposición del que realiza la adquisición.

|

Fecha hecho generador |

Fecha de la factura |

Fecha de la exigibilidad IVA |

Período referencia estadístico |

|

|---|---|---|---|---|

| a) | 10 marzo. | 30 marzo. | 30 marzo. | Marzo. |

| b) | 10 marzo. | 5 abril. | 5 abril. | Abril. |

| c) | 10 marzo. | 16 abril. | 15 abril. | Abril. |

| d) | 10 marzo. | 2 marzo. | 15 abril. | Abril. |

| e) | 10 marzo. |

5 febrero. 25 marzo. |

25 marzo. | Marzo. |

| f) | 10 marzo. |

5 febrero. 17 abril. |