Contingut no disponible en català

I

La existencia de información veraz, suficiente y comprensible sobre los productos y servicios ofrecidos por las entidades financieras a sus clientes constituye uno de los principios básicos del Derecho de los mercados financieros. Este principio elemental adquiere más importancia aún si cabe cuanto más sofisticados y complejos son los bienes y servicios que se ofrecen a los clientes. Por esta razón, uno de los objetivos transversales y prioritarios en la regulación de los mercados financieros ha sido, precisamente, el de garantizar que los clientes de servicios financieros dispongan de toda la información necesaria para formarse un juicio de valor sobre los servicios de inversión ofrecidos y para comprender los riesgos asociados a ellos.

Sin embargo, pese a los esfuerzos realizados tanto en el ámbito nacional como en el ámbito de la Unión Europea, la realidad demuestra que la falta de disponibilidad de información suficiente y comparable, así como la presentación confusa o incompleta de la información sobre los productos y servicios financieros, continúa siendo una de las mayores preocupaciones de los clientes financieros.

Es cierto que las diferentes normas tuitivas aprobadas en los últimos años han incrementado notablemente la información que se ha de poner a disposición del cliente y han establecido la obligación de que dicha información conste por escrito, contribuyendo así, en gran medida, a asegurar que los clientes reciben la información necesaria para contratar los productos y servicios financieros. Sin embargo, la gran cantidad de información precontractual que en ocasiones se ha de poner a disposición de los clientes o clientes potenciales y la ausencia de un formato común para su representación, constituyen dos factores que dificultan la adecuada comprensión de los productos ofrecidos y su comparación con otros.

II

Ciertamente, la regulación vigente, tanto bancaria, como del mercado de valores, o la financiero-actuarial, establece la información precontractual con notable intensidad, aunque de forma parcialmente fragmentada. Además, este conjunto normativo responde, con carácter general, al tipo de «regulación por producto» que busca unificar los requisitos que han de cumplir ciertos productos financieros, de forma que las concretas obligaciones de información varían de forma considerable entre productos. Basta una somera lectura de la normativa aplicable a estas obligaciones de información para advertir que existen diferencias relevantes en cuanto a la información a publicar o facilitar sobre cada producto, su forma de representación y el medio y momento de su transmisión al cliente final.

A esto hay que añadir que, en muchas ocasiones, la información se facilita en la práctica sin un formato homogéneo, en un lenguaje excesivamente técnico o que los documentos precontractuales y publicitarios contienen demasiada información y que están redactados y presentados de tal forma que es difícil distinguir en ellos la información más relevante. Todo ello merma la eficacia y utilidad de dicha información, en la medida en que al cliente le resulta complicado comprender adecuadamente el producto o servicio ofrecido, compararlo con otros de distinta naturaleza contractual pero similar función inversora, entender adecuadamente los riesgos que conlleva y distinguir sus elementos principales de los accesorios.

III

Las anteriores deficiencias han puesto de manifiesto la necesidad de dotar a los clientes financieros de documentación precontractual estandarizada que exponga, de forma fácilmente comprensible y visual, la información imprescindible sobre cada producto y lo haga en un mismo formato homogéneo y mediante un sistema de representación gráfico común. Ahora bien, no se trata de que estas nuevas herramientas sustituyan a la información precontractual de carácter obligatorio. La información que exige la normativa vigente sigue cumpliendo una función esencial en la medida en que permite adquirir un conocimiento más profundo sobre el producto o servicio concreto ofrecido y que, una vez adquirido, esa información pasa a delimitar el contenido obligacional del contrato en cuestión. Por ello, es importante que estas nuevas herramientas complementen los actuales documentos precontractuales, sin sustituirlos.

Precisamente ha sido ésta la intención del legislador europeo al aprobar el Reglamento (UE) n.º 1286/2014 del Parlamento Europeo y del Consejo, de 26 de noviembre de 2014, sobre los documentos de datos fundamentales relativos a los productos de inversión minorista vinculados y los productos de inversión basados en seguros. Este reglamento, aplicable a partir del 31 de diciembre de 2016, crea un documento de datos fundamentales que deben elaborar los originadores de productos empaquetados o basados en seguros con un formato y contenido homogéneos, y regula su suministro con el fin de que estos puedan comprender y comparar las características fundamentales y los riesgos de dichos productos.

IV

También en España se han dado pasos tendentes a procurar una mayor protección al cliente financiero por parte de los poderes públicos. Un primer paso lo encontramos en el informe aprobado por la Subcomisión sobre la transparencia en la información de los productos financieros e hipotecarios de las entidades de crédito, constituida en el seno de la Comisión de Economía y Competitividad del Congreso de los Diputados en octubre de 2013, en el que se destaca que «lo importante no es facilitar mucha información sino aquella necesaria para que el cliente pueda conocer el alcance de lo que firma» y se concluye que «se deben adoptar las reformas legislativas necesarias para, de conformidad con la normativa europea en ciernes […], limitar la información precontractual o contractual a aquella que fuera necesaria para la comprensión del producto, estandarizando la forma de presentación de la misma mediante una tipografía concreta, con advertencias inequívocas de aquellos riesgos inherentes al producto que se contrata». Asimismo, y por lo que se refiere a los productos de inversión, el informe recomienda que «con carácter previo a su comercialización, deberán clasificarse los productos por riesgo y complejidad. Esta clasificación, para resultar más gráfica, podría hacerse mediante colores».

En este orden de cosas, la Comisión Nacional del Mercado de Valores sometió recientemente a consulta pública un proyecto de circular sobre advertencias relativas a instrumentos financieros que incorporaba «un sistema para advertir a los clientes minoristas sobre el riesgo y la complejidad de los instrumentos financieros de una manera muy sencilla y gráfica a través de un indicador del riesgo que se complementa, en su caso, con sendas alertas en relación con la liquidez y la complejidad». El proyecto de circular incluía dentro de su ámbito de aplicación objetiva a todos los instrumentos financieros del artículo 2 de la Ley 24/1988, de 28 de julio, del Mercado de Valores, a excepción de las participaciones y acciones de instituciones de inversión colectiva.

En este sentido, es importante destacar el acierto y la oportunidad del citado proyecto de circular, que, al desarrollar este instrumento de información ciertamente innovador, responde adecuadamente a la creciente variedad y sofisticación de los instrumentos financieros a los que tienen acceso los inversores minoristas. Sin embargo, para garantizar la plena eficacia transversal de este instrumento en todos los servicios y productos de ahorro e inversión financieros, se considera imprescindible extender este sistema de clasificación no sólo a los instrumentos financieros a los que se refiere el artículo 2 del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre, sino también, con carácter general, a todos los demás productos y servicios de inversión y ahorro que están a disposición de los inversores minoristas en sus entidades bancarias o empresas aseguradoras. Por esta razón, es necesario superar las restricciones consustanciales al ámbito competencial de las circulares de la Comisión Nacional del Mercado de Valores y extender la aplicación de este documento de información precontractual estandarizado, tanto a los depósitos bancarios como a los productos de seguros con finalidad de ahorro, y a los planes de pensiones individuales y asociados. En consecuencia, de acuerdo con el orden legalmente establecido de distribución de competencias en materia político-financiera y con el principio de jerarquía normativa, el establecimiento de un sistema común de información homogéneo para todos los productos de inversión y ahorro debe realizarse mediante esta orden ministerial. Este sistema, aunque, obviamente, no implique garantía alguna sobre el resultado final de la inversión, supondrá, sin duda alguna, una herramienta adicional de información al inversor extremadamente útil.

V

Esta orden ministerial se estructura en tres capítulos y un anexo. Su redacción ha estado presidida por tres principios configuradores. En primer lugar, el principio de transversalidad, conforme al cual el sistema normalizado de información y clasificación se deberá elaborar para todos los productos financieros, ya sean bancarios, como propios del mercado de valores o del mercado de seguros y planes de pensiones. En segundo lugar, simplicidad, para que la información ofrecida ayude a los clientes o potenciales clientes a comparar diferentes productos y comprender sus características. Y finalmente, homogeneidad, para que, a fin de evitar divergencias y mejorar la protección de los clientes financieros, la información mínima requerida sea elaborada y representada gráficamente en un único formato normalizado.

Pues bien, atendiendo a estos tres principios, el capítulo I regula el ámbito de aplicación objetivo y subjetivo de la orden ministerial. En cuanto a los productos a los que se aplica, la orden incluye a los instrumentos financieros recogidos en el artículo 2 del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre, los depósitos bancarios, los productos de seguros de vida con la finalidad de ahorro y los planes de pensiones individuales y asociados.

No obstante, quedan excluidos del ámbito de aplicación de esta orden los productos comprendidos en el ámbito de aplicación del Reglamento (UE) n.º 1286/2014, de 26 de noviembre de 2014, como es el caso las participaciones de fondos de inversión, los productos de seguro de vida que tengan un elemento de inversión a los que es aplicable dicho Reglamento y los productos y depósitos estructurados, que disponen, a partir del 31 de diciembre de 2016, de una regulación específica, destinada a que los clientes y potenciales clientes puedan comprender y comparar las características fundamentales y los riesgos de dichos productos, incluyendo a estos efectos un indicador de riesgo con un formato y contenido homogéneos. El hecho de que esta regulación esté todavía pendiente de desarrollo a nivel comunitario y que, como señala el citado Reglamento (UE) n.º 1286/2014, de 26 de noviembre de 2014, la información que se suministre a los inversores minoristas respecto a este tipo de productos debe estar coordinada a nivel europeo, justifican esta exclusión.

Igualmente, se excluye a la deuda pública del ámbito objetivo de aplicación, dada la garantía de las administraciones públicas con la que cuentan que hace que su clasificación sea la de activo de elevada liquidez y solvencia a efectos de la normativa prudencial y, en particular, del Reglamento 575/2013/UE del Parlamento Europeo y del Consejo, de 26 de junio de 2013, sobre los requisitos prudenciales de las entidades de crédito y las empresas de inversión, y por el que se modifica el Reglamento 648/2012/UE.

Asimismo, quedan excluidos de esta orden los seguros colectivos que instrumentan compromisos por pensiones, los planes de previsión social empresarial, los contratos de seguros concertados por los planes de pensiones para la cobertura de riesgos y prestaciones del plan, al no ir dirigidos a la comercialización en el mercado minorista, así como las modalidades de seguro de vida previstas en el artículo 3 de la Orden ECC/2329/2014, de 12 de diciembre, por la que se regula el cálculo de la rentabilidad esperada de las operaciones de seguro de vida que tienen en común el presentar esencialmente un componente biométrico.

El capítulo I regula también el ámbito de aplicación subjetiva de la orden, que incluye tanto a las entidades financieras españolas susceptibles de comercializar este tipo de productos, como a las entidades extranjeras que lo hagan en territorio español mediante sucursal, agente o en régimen de libre prestación de servicios. Finalmente, el ámbito de aplicación de la orden se termina de definir mediante dos normas de cierre: primero, la orden se aplica solo en relación con la comercialización de productos a clientes no profesionales y segundo, se exime de su cumplimiento a la prestación del servicio de gestión discrecional e individualizada de carteras, dado que en estos casos es la empresa quien toma las decisiones de inversión por cuenta del cliente.

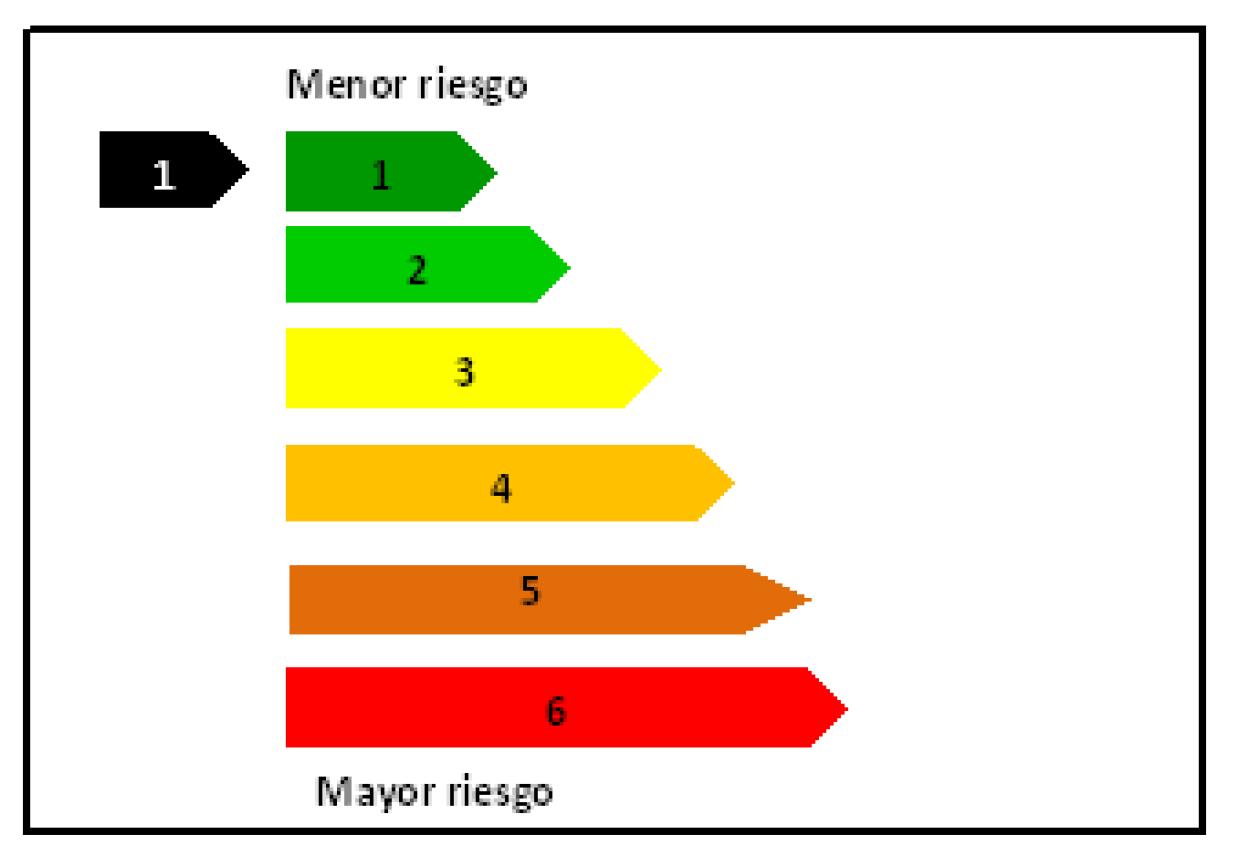

En el capítulo II se regula el llamado «indicador de riesgo» que las entidades deberán facilitar al cliente o cliente potencial cuando le presten servicios de inversión o comercialicen un producto financiero. Dicho indicador será elaborado y representado gráficamente de conformidad con lo dispuesto en el anexo y clasificará al producto financiero en cuestión en alguna de las 6 categorías previstas en la orden. Además, en este capítulo se establecen también las alertas sobre liquidez y sobre la complejidad del producto, que únicamente deberán ser incluidas en la información a entregar al cliente o potencial cliente en el caso de que concurran algunas de las circunstancias expresamente previstas en el articulado de la orden ministerial. En cuanto a la comercialización a distancia de los productos financieros, se precisa expresamente, en aras de la claridad normativa, que el indicador de riesgo y las alertas sobre la liquidez y la complejidad deberán facilitarse al cliente potencial antes de contratar dichos productos, de conformidad con lo establecido en el artículo 7 de la Ley 22/2007, de 11 de julio, sobre comercialización a distancia de servicios financieros destinados a los consumidores.

En el último capítulo, que lleva por rúbrica «Normas de ordenación, disciplina y supervisión», se recoge el régimen aplicable a cada uno de los respectivos ámbitos materiales de los servicios financieros sobre los que se proyecta.

Finalmente, el anexo incluye la representación gráfica del indicador de riesgo y de las advertencias sobre la liquidez y complejidad de cada producto, además de ciertas normas de carácter técnico.

VI

Esta orden se dicta en uso de las habilitaciones expresamente conferidas al Ministro de Economía y Competitividad por el artículo 5 de la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito; los artículos 209 y 210 del texto refundido de la Ley del Mercado de Valores, aprobado por Real Decreto Legislativo 4/2015, de 23 de octubre el artículo 64 y la disposición final segunda del Real Decreto 217/2008, de 15 de febrero, sobre el régimen jurídico de las empresas de servicios de inversión y de las demás entidades que prestan servicios de inversión y por el que se modifica parcialmente el Reglamento de la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva, aprobado por el Real Decreto 1309/2005, de 4 de noviembre; el artículo 96.3 de la Ley 20/2015, de 14 de julio, de ordenación, supervisión y solvencia de las entidades aseguradoras y reaseguradoras, el artículo 105 del Reglamento de Ordenación y Supervisión de los Seguros Privados, aprobado por el Real Decreto 2486/1998, de 20 de noviembre, y la disposición final segunda de dicho Real Decreto 2486/1998; la disposición final tercera del texto refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, aprobado por el Real Decreto Legislativo 1/2002, de 29 de noviembre; y el artículo 48.1 y 101.5 del Reglamento de planes y fondos de pensiones, aprobado por el Real Decreto 304/2004, de 20 de febrero.

En su virtud, con el informe previo del Ministerio de Hacienda y Administraciones Públicas elaborado de conformidad con el artículo 24.3 de la Ley 50/1997, de 27 de noviembre, del Gobierno; y de acuerdo con el Consejo de Estado,

DISPONGO:

1. Esta orden ministerial tiene por objeto garantizar un adecuado nivel de protección al cliente o potencial cliente de productos financieros mediante el establecimiento de un sistema normalizado de información y clasificación que le advierta sobre su nivel de riesgo y le permita elegir los que mejor se adecuen a sus necesidades y preferencias de ahorro e inversión.

2. Con tal finalidad, las entidades entregarán a sus clientes o potenciales clientes un indicador de riesgo y, en su caso, unas alertas por liquidez y complejidad.

1. Esta orden es de aplicación a los siguientes productos financieros, sin perjuicio de lo establecido en el apartado 2 de este artículo:

a) Los instrumentos financieros recogidos en el artículo 2.1 del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre.

b) Los depósitos bancarios incluyendo, entre otros, los depósitos a la vista, de ahorro y a plazo.

c) Los productos de seguros de vida con finalidad de ahorro, incluidos los planes de previsión asegurados.

d) Los planes de pensiones individuales y asociados.

2. No obstante lo establecido en el apartado anterior, quedan excluidos del ámbito de aplicación de esta orden, los siguientes productos financieros:

a) Los seguros colectivos que instrumentan compromisos por pensiones, los planes de previsión social empresarial, los contratos de seguros concertados por los planes de pensiones para la cobertura de riesgos y prestaciones del plan y las modalidades de seguro de vida previstas en el artículo 3 de la Orden ECC/2329/2014, de 12 de diciembre, por la que se regula el cálculo de la rentabilidad esperada de las operaciones de seguro de vida.

b) La deuda pública emitida por el Estado, las Comunidades Autónomas y las Entidades Locales, al igual que la deuda que suponga exposición frente al sector público siempre que cumpla con los requisitos fijados en el artículo 56.2 del Real Decreto 84/2015, de 13 de febrero, por el que se desarrolla la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito. Igualmente queda excluida del ámbito de aplicación de esta orden la deuda emitida por las instituciones, órganos u organismos de la Unión Europea y los Gobiernos centrales, autoridades regionales o locales u otras autoridades públicas, organismos de Derecho público o empresas públicas de los Estados miembros de la Unión Europea, análogos a los españoles indicados en esta letra.

c) Los productos financieros sujetos al Reglamento (UE) n.º 1286/2014 del Parlamento Europeo y del Consejo, de 26 de noviembre de 2014, sobre los documentos de datos fundamentales relativos a los productos de inversión minorista vinculados y los productos de inversión basados en seguros.

d) Las participaciones y acciones de instituciones de inversión colectiva sujetas al Reglamento 583/2010/UE de la Comisión, de 1 de julio de 2010, por el que se establecen disposiciones de aplicación de la Directiva 2009/65/CE del Parlamento Europeo y del Consejo en lo que atañe a los datos fundamentales para el inversor y a las condiciones que deben cumplirse al facilitarse esos datos o el folleto en un soporte duradero distinto del papel o a través de un sitio web; o a la Circular 2/2013, de 9 de mayo, de la Comisión Nacional del Mercado de Valores, sobre el documento con los datos fundamentales para el inversor y el folleto de las instituciones de inversión colectiva.

1. Esta orden ministerial será de aplicación a las siguientes entidades cuando presten servicios de inversión o comercialicen, en territorio español, alguno de los productos financieros previstos en el artículo 2 a clientes o clientes potenciales a los que se refiere el apartado 4:

a) A las empresas de servicios de inversión previstas en el artículo 143 del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre, incluidas las personas físicas que tengan la condición de empresas de asesoramiento financiero, así como a las entidades autorizadas para la prestación de determinados servicios de inversión y servicios auxiliares, en virtud del artículo 145 de dicha ley.

b) A las entidades de crédito sujetas a la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito.

c) A los establecimientos financieros de crédito, sujetos al título II de la Ley 5/2015, de 27 de abril, de fomento de la financiación empresarial.

d) A las entidades aseguradoras sujetas a la Ley 20/2015, de 14 de julio, de ordenación, supervisión y solvencia de las entidades aseguradoras y reaseguradoras.

e) A las entidades gestoras de fondos de pensiones sujetas al texto refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, aprobado por el Real Decreto Legislativo 1/2002, de 29 de noviembre.

2. Esta orden ministerial será también de aplicación a las siguientes entidades cuando presten servicios de inversión o comercialicen, en territorio español, alguno de los productos financieros previstos en el artículo 2 a clientes o clientes potenciales:

a) Las sucursales en España de las entidades previstas en el apartado anterior, que estén autorizadas en un Estado miembro de la Unión Europea o en un tercer Estado.

b) Las entidades previstas en el apartado anterior que estén autorizadas en un Estado miembro de la Unión Europea, cuando operen en España mediante un agente establecido en territorio nacional.

c) Las entidades previstas en las letras a), b), y d) del apartado anterior que estén autorizadas en un Estado miembro de la Unión Europea, cuando operen en España en régimen de libre prestación de servicios.

d) Las entidades previstas en el apartado anterior que estén autorizadas en un Estado no miembro de la Unión Europea, cuando operen en España sin sucursal.

1. Las obligaciones de información y clasificación de productos financieros previstas en este capítulo serán de aplicación a las entidades a las que se refiere el artículo 3.1 y 2, en los siguientes supuestos:

a) Cuando presten servicios de inversión.

b) Cuando comercialicen de manera directa o mediante otros canales de venta los productos financieros a los que se refiere el artículo 2.

Las entidades originadoras y los emisores de los productos financieros previstos en el artículo 2 estarán también sujetos a las obligaciones de información y clasificación de productos financieros previstas en este capítulo cuando presten servicios de inversión sobre los productos financieros o los comercialicen.

2. No obstante, las obligaciones contenidas en esta orden ministerial no será de aplicación a:

a) La prestación por las entidades referidas en este artículo del servicio de gestión discrecional e individualizada de carteras previsto en el artículo 140.d) del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre.

b) Las relaciones de las citadas entidades con clientes o clientes potenciales que tengan la consideración de clientes profesionales de acuerdo con el artículo 205 del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre.

1. Las entidades facilitarán un indicador de riesgo del producto financiero actualizado al momento de su entrega conforme a lo establecido en el artículo 10, que será elaborado y representado gráficamente de conformidad con lo dispuesto en la presente orden ministerial, a cuyos efectos los productos financieros se clasificarán en las siguientes clases:

a) Clase 1. Esta clase incluirá los siguientes productos financieros:

1.º Los depósitos bancarios en euros ofertados por entidades de crédito a los que se refiere el artículo 2.1.b).

2.º Los productos de seguros con finalidad de ahorro, incluidos los planes de previsión asegurados.

b) Clase 2. En esta clase se incluirán todos aquellos instrumentos financieros de carácter no subordinado denominados en euros que dispongan al menos de un compromiso de devolución del 100 por ciento del principal invertido con un plazo residual igual o inferior a 3 años. El instrumento financiero, o en su defecto, la entidad originadora, emisora o garante de estos compromisos, deberá disponer de una calificación crediticia de nivel 1, según se define en el apartado 2, del artículo 6.

c) Clase 3. En esta clase se incluirán todos aquellos instrumentos financieros de carácter no subordinado denominados en euros y que dispongan al menos de un compromiso de devolución del 100 por ciento del principal invertido con un plazo residual superior a 3 e igual o inferior a 5 años. El instrumento financiero, o en su defecto, la entidad originadora, emisora o garante de estos compromisos deberá disponer de una calificación crediticia de nivel 2 según se define en el apartado 2, del artículo 6.

d) Clase 4. En esta clase se incluirán todos aquellos instrumentos financieros de carácter no subordinado denominados en euros que dispongan al menos de un compromiso de devolución del 100 por ciento del principal invertido con un plazo residual superior a 5 años e igual o inferior a 10 años. El instrumento financiero, o en su defecto, la entidad originadora, emisora o garante de este compromiso deberá disponer de una calificación crediticia de nivel 2 según se define en el apartado 2, del artículo 6.

e) Clase 5. En esta clase se incluirán:

1.º Instrumentos financieros de carácter no subordinado denominados en euros y que dispongan de un compromiso de devolución del 100 por ciento del principal invertido con un plazo residual superior a 10 años. El instrumento financiero, o en su defecto, la entidad originadora, emisora o garante de este compromiso deberá disponer de una calificación crediticia de nivel 2 según se define en el apartado 2, del artículo 6.

2.º Instrumentos financieros de carácter no subordinado denominados en euros que dispongan de un compromiso de devolución de al menos el 90 por ciento del principal invertido con un plazo residual igual o inferior a 3 años. El instrumento financiero, o en su defecto, la entidad originadora, emisora o garante de este compromiso deberá disponer de una calificación crediticia de nivel 2 según se define en el apartado 2.

f) Clase 6. En esta clase se incluirán el resto de los productos financieros definidos en el artículo 2 y no contemplados en ninguna otra clase.

1. Para la determinación de las clases establecidas en el artículo anterior, se tendrán en cuenta las calificaciones del producto financiero, en su defecto las del originador o emisor y en defecto de las dos anteriores las del garante.

2. A los efectos de este artículo, son calificaciones las emitidas por las Agencias de Calificación Externas registradas o certificadas de conformidad con el Reglamento (CE) n.º 1060/2009 del Parlamento Europeo y del Consejo, de 16 de septiembre de 2009, sobre las agencias de calificación crediticia, del siguiente modo:

a) Nivel 1. Se refiere a un rango específico de las calificaciones crediticias otorgadas a largo plazo por las Agencias de Calificación Externas equivalente a BBB+ o superior.

b) Nivel 2. Se refiere a un rango específico de las calificaciones crediticias otorgadas a largo plazo por las Agencias de Calificación Externas equivalentes a BBB– o BBB.

3. En el caso de que una misma emisión, emisor, originador o garante disponga de dos o más calificaciones crediticias no equivalentes de distintas Agencias de Calificación Externas se estará a la más frecuente y en su defecto, a la calificación crediticia inferior.

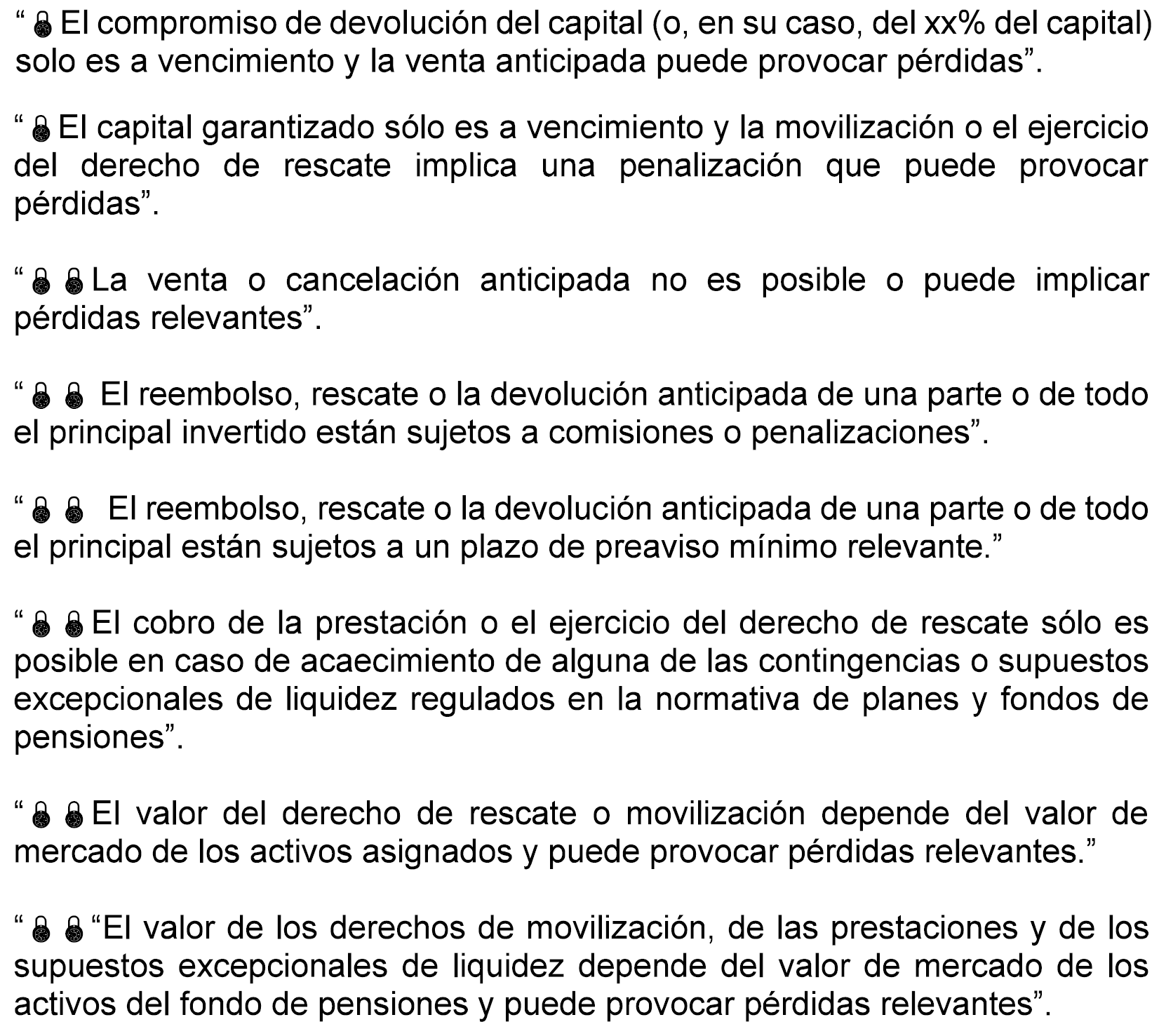

1. Las entidades incluirán, además del indicador de riesgo, en su caso, una alerta actualizada al momento de su entrega conforme a lo establecido en el artículo 10 sobre las posibles limitaciones respecto a la liquidez y sobre los riesgos de venta anticipada del producto financiero, que será elaborada y representada gráficamente de conformidad con lo dispuesto en la presente orden.

2. A estos efectos, las entidades tendrán en cuenta las siguientes circunstancias:

a) Existencia de un compromiso de devolución de una parte o de todo el principal invertido o depositado a vencimiento.

b) Que el producto financiero no se negocie en un mercado regulado, en sistemas multilaterales de negociación o en sistemas organizados de contratación.

c) Que no exista un procedimiento alternativo de liquidez para el producto financiero ofrecido por el originador, emisor o un tercero.

d) Existencia de comisiones o penalizaciones por la devolución anticipada de una parte o de todo el principal invertido o depositado o por el rescate del producto de seguro de vida con finalidad de ahorro.

e) Existencia de plazos de preaviso mínimos para solicitar la devolución anticipada del principal o el rescate del producto de seguro de vida con finalidad de ahorro.

f) Carácter no reembolsable del derecho consolidado hasta el acaecimiento de alguna de las contingencias o, en su caso, en los supuestos excepcionales de liquidez o disposición anticipada, conforme a la normativa de planes y fondos de pensiones.

g) En el caso de seguros de vida con finalidad de ahorro, vinculación del derecho de rescate al valor de mercado de los activos asignados.

h) En el caso de planes de pensiones individuales y asociados, valoración de los derechos de movilización, de las prestaciones y de los supuestos excepcionales de liquidez a valor de mercado de los activos del fondo de pensiones.

La alerta a que se refiere el artículo anterior se facilitará de conformidad con el apartado 5 del anexo y consistirá en una o, en su caso, varias de las siguientes frases:

a) Cuando se dé la circunstancia descrita en el apartado 2.a) del artículo anterior y no resulte de aplicación la letra c) del mismo apartado: «El compromiso de devolución del capital (o, en su caso, del xx% del capital) solo es a vencimiento y la venta anticipada puede provocar pérdidas».

b) Cuando se dé la circunstancia descrita en el apartado 2.a) del artículo anterior y no resulte de aplicación la letra c) del artículo anterior, en el ámbito de actuación de las entidades a las que se refiere el artículo 3.1.d) y e): «El capital garantizado sólo es a vencimiento y la movilización o el ejercicio del derecho de rescate implica una penalización que puede provocar pérdidas».

c) Cuando no exista ningún compromiso de devolución de una parte o de todo el principal invertido y se den simultáneamente las circunstancias descritas en el apartado 2.b) y c) del artículo anterior: «La venta o cancelación anticipada no es posible o puede implicar pérdidas relevantes».

d) Cuando se dé la circunstancia descrita en el apartado 2.d) del artículo anterior: «El reembolso, rescate o la devolución anticipada de una parte o de todo el principal invertido están sujetos a comisiones o penalizaciones».

e) Cuando se dé la circunstancia descrita en el apartado 2.e) del artículo anterior: «El reembolso, rescate o la devolución anticipada de una parte o de todo el principal están sujetos a un plazo de preaviso mínimo».

f) Cuando se den las circunstancias a que se refiere el apartado 2.f) del artículo anterior: «El cobro de la prestación o el ejercicio del derecho de rescate sólo es posible en caso de acaecimiento de alguna de las contingencias o supuestos excepcionales de liquidez regulados en la normativa de planes y fondos de pensiones».

g) Cuando se den las circunstancias a que se refiere el apartado 2.g) del artículo anterior: «El valor del derecho de rescate o movilización depende del valor del mercado de los activos asignados y puede provocar pérdidas relevantes».

h) Cuando se den las circunstancias a que se refiere el apartado 2.h) del artículo anterior: «El valor de los derechos de movilización, de las prestaciones y de los supuestos excepcionales de liquidez depende del valor de mercado de los activos del fondo de pensiones y puede provocar pérdidas relevantes».

1. Las entidades incluirán, además del indicador de riesgo y, en su caso, la alerta sobre la liquidez, una alerta actualizada al momento de su entrega conforme a lo establecido en el artículo 10 sobre la complejidad de los productos financieros que sean complejos, que será elaborada y representada gráficamente de conformidad con lo dispuesto en la presente orden.

2. A efectos de la alerta prevista en este artículo, tendrán la consideración de productos complejos:

a) Los instrumentos financieros considerados complejos en virtud de lo dispuesto en el artículo 217 del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre.

b) Aquellos otros que, tras un análisis específico, determine el Banco de España, la Comisión Nacional del Mercado de Valores o la Dirección General de Seguros y Fondos de Pensiones en sus respectivos ámbitos de competencias. Las entidades referidas en el artículo 3.1 y 2 dispondrán de un plazo máximo de 10 días desde la publicación de tal decisión para incorporar la correspondiente advertencia.

3. El texto de la alerta sobre complejidad será, de conformidad con el apartado 6 del anexo, el siguiente:

«Producto financiero que no es sencillo y puede ser difícil de comprender.»

El indicador de riesgo y, en su caso, las alertas sobre liquidez y complejidad deberán incluirse:

a) En las comunicaciones publicitarias sobre los productos financieros que incluyan información concreta sobre sus características y riesgos.

b) En la descripción general de la naturaleza y los riesgos del producto financiero que deba facilitarse a los clientes o potenciales clientes con carácter previo a la adquisición conforme a lo establecido en las siguientes disposiciones:

1.º El artículo 64 del Real Decreto 217/2008, de 15 de febrero, sobre el régimen jurídico de las empresas de servicios de inversión y de las demás entidades que prestan servicios de inversión y por el que se modifica parcialmente el Reglamento de la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva, aprobado por el Real Decreto 1309/2005, de 4 de noviembre.

2.º El artículo 6 de la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios.

3.º El artículo 105 del Reglamento de Ordenación y Supervisión de los Seguros Privados, aprobado por el Real Decreto 2486/1998, de 20 de noviembre.

4.º Los artículos 48.1 y 101.2 del Reglamento de Planes y Fondos de Pensiones, aprobado por el Real Decreto 304/2004, de 20 de febrero.

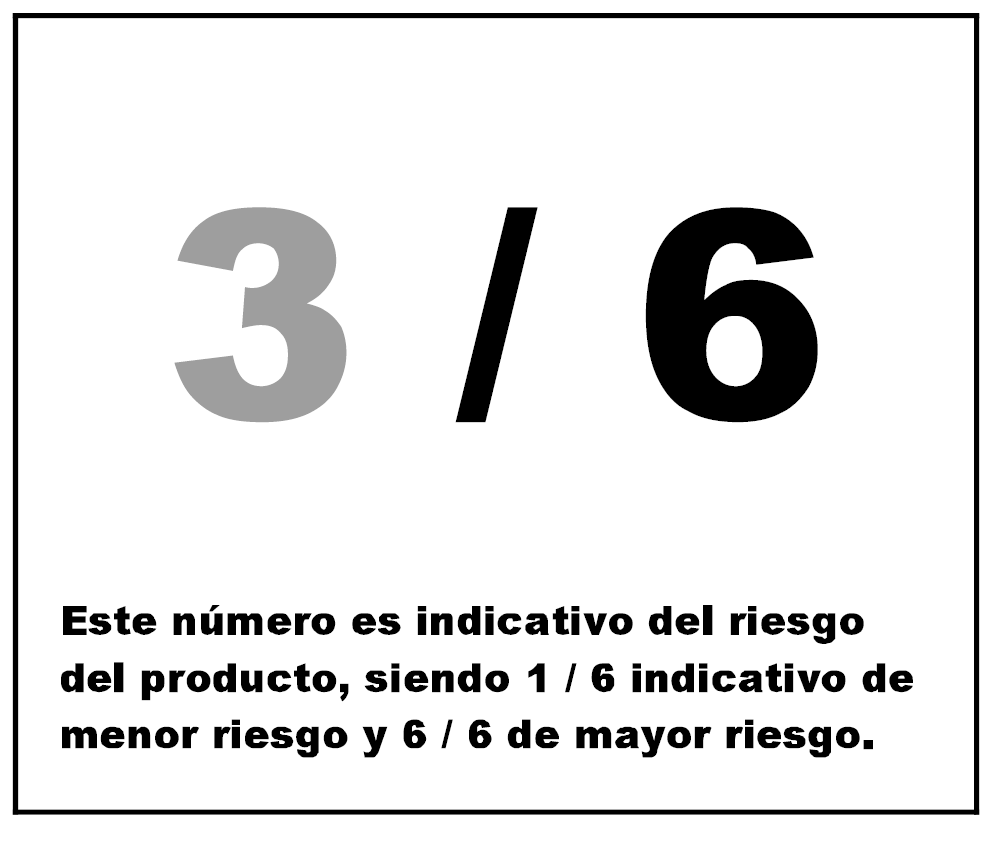

1. El indicador de riesgo y las alertas sobre la liquidez y la complejidad serán representados gráficamente utilizando las figuras de los apartados 1, 5 y 6 del anexo.

2. La utilización de estas figuras deberá cumplir con los siguientes requisitos mínimos:

a) Las figuras se incorporarán en la parte superior de la primera hoja de las comunicaciones publicitarias o de la información sobre el producto financiero cuando se realice por escrito o en un medio que permita su reproducción.

b) El tamaño de la figuras y de los textos tendrá que ser adecuado al tamaño del documento para asegurar que sean claramente visibles y legibles para el cliente o cliente potencial.

c) Los colores utilizados para cada clase del indicador de riesgo atenderán a lo establecido en el apartado 2 del anexo.

3. La correspondencia de los productos financieros con una clase determinada del indicador de riesgo se representará gráficamente mediante un pentágono orientado hacia a la derecha y de color negro que apuntará al pentágono de color de su clase correspondiente, de conformidad con la figura incluida en el apartado 1 del anexo de esta orden ministerial.

4. No obstante, las entidades podrán sustituir la figura del apartado 1 del anexo por la figura apartado 3 del anexo, en cuyo caso, la correspondencia de los productos financieros con una clase determinada del indicador de riesgo previsto en el apartado 1 del anexo se representará gráficamente mediante la indicación numérica de la clase a la que pertenece el producto financiero en la parte del numerador de la fracción, permaneciendo el denominador siempre constante en el número 6. En este supuesto, los colores utilizados para el indicador de riesgo atenderán a lo establecido en el apartado 4 del anexo y la figura del apartado 3 del anexo se acompañará de la leyenda:

«Este número es indicativo del riesgo del producto, siendo 1/6 indicativo del menor riesgo y 6/6 del mayor riesgo.»

5. Cuando el soporte utilizado para proporcionar la información sobre el producto financiero o el utilizado en las comunicaciones publicitarias no permita la reproducción de las figuras del indicador de riesgo y de las alertas, se informará al cliente o cliente potencial de las mismas mediante la descripción del número de clases que componen la escala de riesgos, el número y color de la asignada al producto financiero conforme al apartado 3, y las alertas sobre la liquidez y complejidad correspondientes. En las comunicaciones publicitarias solo será precisa su inclusión cuando incluyan información concreta sobre sus características y riesgos.

1. Cuando el producto financiero se oferte o contrate por correo, catálogo, internet, venta telefónica u cualesquiera otros medios a distancia, el indicador de riesgo y las alertas sobre la liquidez y la complejidad deberán facilitarse al cliente o potencial cliente antes de contratarlo, de conformidad con lo establecido en el artículo 7 de la Ley 22/2007, de 11 de julio, sobre comercialización a distancia de servicios financieros destinados a los consumidores.

2. Las entidades deberán estar en condiciones de acreditar que, antes de contratar un producto financiero a distancia, el cliente potencial ha recibido el indicador de riesgo y, en su caso, las alertas sobre la liquidez y la complejidad.

Las entidades incorporarán junto al indicador de riesgo de los productos financieros a los que se refiere el artículo 2.1.b), una advertencia que incluirá la identidad del fondo de garantía de depósitos al que se encuentre adherida la entidad y el importe máximo que garantiza.

1. Las disposiciones contenidas en esta orden se considerarán, en función de la naturaleza jurídica de las entidades que presten el servicio de inversión o comercialicen el producto financiero y del tipo de producto financiero:

a) normas de ordenación y disciplina de las entidades de crédito y de los establecimientos financieros de crédito de conformidad con lo dispuesto en el artículo 5.4 de la Ley 10/2014, de 26 de junio,

b) normas de ordenación y disciplina del mercado de valores de conformidad con lo dispuesto en el artículo 271 del texto refundido de la Ley del Mercado de Valores, aprobado por Real Decreto Legislativo 4/2015, de 23 de octubre,

c) normas de ordenación y supervisión de los seguros privados, de conformidad con lo dispuesto en la Ley 20/2015, de 14 de julio, de ordenación, supervisión y solvencia de las entidades aseguradoras y reaseguradoras, y

d) normas de ordenación y supervisión de los planes y fondos de pensiones de conformidad con lo dispuesto en el texto refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, aprobado por el Real Decreto Legislativo 1/2002, de 29 de noviembre.

2. El régimen específico establecido en la presente orden se aplicará sin perjuicio de la legislación general sobre consumidores y usuarios.

Las medidas incluidas en esta norma no podrán suponer incremento de dotaciones ni de retribuciones ni de otros gastos de personal.

Las autorizaciones que en materia de emisión de folletos otorgue la Comisión Nacional del Mercado de Valores respecto a productos financieros sometidos a lo dispuesto en esta orden ministerial, no excluye que el resultado final de la inversión difiera entre productos de la misma clase o incluso que el de clases inferiores pueda resultar peor que el de clases superiores.

Cuando el producto financiero comercializado por las entidades sea un plan de pensiones de los recogidos en el artículo 2.1.d), las entidades facilitarán, en sustitución del indicador de riesgo previsto en el artículo 5, otro elaborado, calculado y representado conforme a lo establecido para el indicador sintético de riesgo en los apartados 4 y 6 de la Norma Cuarta de la Circular 2/2013, de 9 de mayo, de la Comisión Nacional del Mercado de Valores, sobre el documento con los datos fundamentales para el inversor y el folleto de las instituciones de inversión colectiva.

Quedan derogadas cuantas normas de igual o inferior rango se opongan a lo dispuesto en la presente orden ministerial.

Esta orden se dicta al amparo de lo establecido en el artículo 149.1.6ª, 11.ª y 13.ª de la Constitución Española que atribuye al Estado las competencias exclusivas sobre legislación mercantil, bases de la ordenación de crédito, banca y seguro, y bases y coordinación de la planificación general de la actividad económica, respectivamente.

El Banco de España, la Comisión Nacional del Mercado de Valores y la Dirección General de Seguros y Fondos de Pensiones podrán dictar las disposiciones necesarias para la correcta ejecución y aplicación de esta orden ministerial en sus respectivos ámbitos de competencias.

La presente orden entrará en vigor a los tres meses de su publicación en el «Boletín Oficial del Estado».

Madrid, 4 de noviembre de 2015.–El Ministro de Economía y Competitividad, Luis de Guindos Jurado.

1. La figura que ha de representar el indicador de riesgo al que se refiere el artículo 11.1 habrá de adoptar la siguiente forma:

2. Los colores utilizados para cada clase del indicador de riesgo del apartado anterior atenderán a los siguientes parámetros RGB:

Clase 1: 0-153-0

Clase 2: 0-204-0

Clase 3: 255-255-0

Clase 4: 255-192-0

Clase 5: 227-108-10

Clase 6: 255-0-0

3. La figura que ha de representar el indicador de riesgo al que se refiere el artículo 11.4 habrá de adoptar la siguiente forma:

4. Los colores utilizados para el indicador de riesgo del apartado anterior atenderán a los siguientes parámetros RGB:

Número indicativo del riesgo del producto concreto: 189-189-189

Resto de la figura: 0-0-0

5. Las entidades deberán marcar con una “x” las opciones que, en su caso, correspondan:

6. La alerta sobre la complejidad adoptará la siguiente forma:

Agència Estatal Butlletí Oficial de l'Estat

Avda. de Manoteras, 54 - 28050 Madrid