La introducción en nuestro sistema tributario de un impuesto sintético sobre la renta, en virtud de la Ley cuarenta y cuatro/mil novecientos setenta y ocho, de ocho de septiembre, ha puesto fin al sistema de imposición de producto que por más de un siglo ha constituido el eje de la imposición directa.

Si bien es cierto que este tránsito permitirá ganar a nuestro sistema fiscal indudables dosis de justicia, ello no resulta incompatible con mantener, dentro de la nueva filosofía tributaria, las ventajas que emanan de los mecanismos de retención en la fuente característica de la antigua imposición de producto.

A tal fin, el artículo diez de la mencionada Ley cuarenta y cuatro/mil novecientos setenta y ocho, de ocho de septiembre, establece que las-personas jurídicas o Entidades, así como los empresarios individuales y los profesionales que satisfagan alguno de los rendimientos que compone la renta, estarán obligados a retener, en concepto de pago a cuenta, la cantidad que reglamentariamente se establezca. Asimismo, el artículo treinta y siete de la misma Ley autoriza el fraccionamiento del pago del Impuesto en la forma que reglamentariamente se establezca.

Estos mecanismos de retención en la fuente o de pagos fraccionados, bien conocidos de todas las Haciendas modernas, permiten de una parte aproximar la detracción impositiva al momento en que se genera la renta, consiguiendo con ello que el sistema fiscal se adecúe con mayor aproximación a la coyuntura económica y consiga de esta forma mayor grado de flexibilidad y de capacidad estabilizadora.

Por otra parte, desde la perspectiva del contribuyente, el sistema que se dispone en el presente Real Decreto permitirá graduar su esfuerzo tributario a lo largo de todo el período en el que se van produciendo los rendimientos, evitando de esta forma que el pago por el Impuesto se produzca de una sola vez, con las consiguientes dificultades que pudiera acarrear ese momento a la tesorería de los sujetos pasivos. En esta misma línea, el sistema establecido pretende igualmente evitar retenciones excesivas, dando lugar a un número elevado de devoluciones por parte de la Hacienda Pública.

Pese a las similitudes aparentes que pudieran hallarse entre el sistema de retenciones y pagos fraccionados que se reglamenta en el presente Real Decreto y la extinguida imposición de producto, las diferencias no dejan de ser sustanciales. En primer lugar, las retenciones no constituyen, como sucedía en el caso de los impuestos de producto, una imposición de carácter autónomo, sino que significan estrictos pagos a cuenta de la liquidación final del Impuesto sobre la Renta. En el caso de que las cantidades retenidas excedieran de la cuota resultante en esa liquidación final, la diferencia será devuelta inmediatamente a los sujetos pasivos, de acuerdo con lo previsto en la Ley.

En segundo lugar, en el sistema de retenciones la determinación de la naturaleza atribuible a un rendimiento pasa a ser un elemento adjetivo, a diferencia de lo que sucedía en la imposición de producto, donde la adscripción de un rendimiento a una u otra categoría resultaba determinante de su tratamiento tributario.

Para el desarrollo de lo anterior, el presente Real Decreto ha dividido la materia en dos grandes grupos que se regulan, respectivamente, en el primero y segundo capítulos del mismo, recogiéndose en el tercero las obligaciones formales comunes a ambos sistemas. De un lado se crea un sistema de retenciones y de otro un mecanismo de pagos fraccionados, afectando cada uno de ellos a rendimientos diversos si se exceptúa el caso de los profesionales y artistas. Con ello se pretende que la graduación en el pago del Impuesto afecte a todos los contribuyentes.

El sistema de retenciones se aplica sobre todos los rendimientos del trabajo, incluidos los profesionales y artistas, y sobre los rendimientos del capital. La retención que se efectuará sobre los rendimientos del trabajo se ha personalizado, atendiendo tanto al importe del rendimiento satisfecho como a determinadas circunstancias familiares y personales del sujeto pasivo, que resultan de fácil conocimiento por el pagador del rendimiento.

En cambio, en el caso de los rendimientos del capital, la retención debía guardar homogeneidad con la prevista para el caso de las Sociedades y por ello se establece un tipo fijo sin ningún elemento de personalización.

En cuanto a los rendimientos satisfechos a los profesionales y artistas, serán igualmente objeto de retención, sin perjuicio del sistema de fraccionamiento de pago a que los mismos se hallan sometidos, mecanismo dentro del cual se producirá la compensación de las retenciones que se les hubieran practicado.

El sistema de fraccionamiento de pago se dirige básicamente hacia aquellos otros rendimientos que por su naturaleza ‒básicamente porque se trata de rendimientos que comportan gastos importantes‒ no son susceptibles de retención por el sujeto que los satisface: son los rendimientos de actividades empresariales, profesionales o artísticas.

Para estos rendimientos el pago fraccionado lo realiza el propio sujeto pasivo mediante declaración trimestral de los rendimientos obtenidos en el período, ingresando en el Tesoro la cantidad que resulte de aplicar sobre dicho rendimiento neto los tipos previstos para la retención del trabajo personal.

La conjunción de uno y otro sistema de pago contribuirá, sin duda, tanto a disminuir el esfuerzo tributario que supondría en otro caso el pago del Impuesto como a permitir una regulación más flexible de la política fiscal, facilitando al mismo tiempo el cumplimiento de las obligaciones tributarias por los sujetos pasivos del Impuesto sobre la Renta de las Personas Físicas.

En su virtud, de conformidad con el dictamen del Consejo de Estado, en Comisión Permanente, a propuesta del Ministro de Hacienda y previa deliberación del Consejo de Ministros en su reunión del día veinticuatro de noviembre de mil novecientos setenta y ocho,

DISPONGO:

Están obligados a retener e ingresar en el Tesoro, en concepto de pago a cuenta por el Impuesto sobre la Renta de las Personas Físicas, cuando satisfagan rendimientos del trabajo, del capital o de actividades profesionales o artísticas:

a) Las personas jurídicas y demás Entidades residentes en territorio español, tanto públicas como privadas.

b) Las personas físicas, jurídicas y demás Entidades que, no residiendo en territorio español, operen, en él mediante establecimiento permanente.

c) Los titulares de explotaciones económicas, actividades profesionales o artísticas que tengan su residencia habitual en territorio español, en cuanto a los rendimientos que abonen en el ejercicio de sus actividades.

La cuantía de la retención será el resultado de aplicar al rendimiento íntegro satisfecho los siguientes porcentajes:

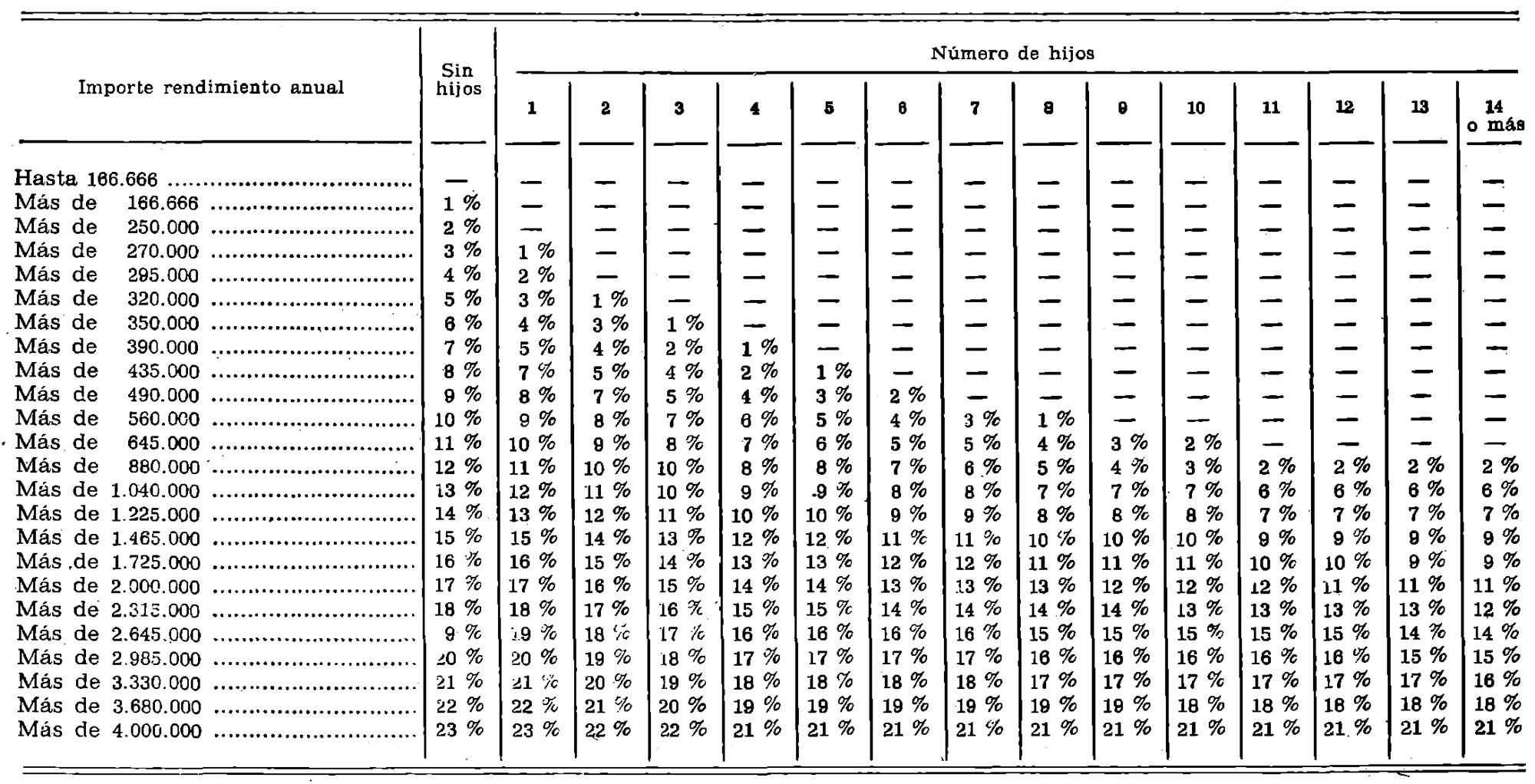

a) Para los rendimientos de trabajo, el porcentaje que en función de su cuantía y de las circunstancias familiares del sujeto pasivo resulte de acuerdo con las tablas e instrucciones qué se incluyen en el anexo del presente Real Decreto.

b) Cuando se trate de rendimientos del capital, el quince por ciento, salvo en el caso de las pensiones percibidas por persona distinta de la que generó el derecho a la misma, en que se aplicarán los porcentajes de retención previstos para los rendimientos del trabajo.

c) Cuando el perceptor de los rendimientos, cualquiera que sea su naturaleza, no tenga su residencia habitual en territorio español, se retendrá la cantidad que resulte de aplicar sobre el rendimiento íntegro satisfecho la' escala contenida en el número uno del artículo veintiocho de la Ley cuarenta y cuatro/mil novecientos setenta y ocho, de ocho de septiembre.

d) Cuando los rendimientos satisfechos sean contraprestación de una actividad profesional o artística, el cinco por ciento.

e) Cuando se trate de rendimientos del trabajo obtenidos en periodos inferiores al año, contratos de temporada o trabajos circunstanciales, el cinco por ciento.

Para la determinación del porcentaje de las tablas, incluido en el anexo del presente Real Decreto, que resulte aplicable en cada caso, se tendrán en cuenta las siguientes normas:

a) Para los rendimientos a que se refiere la letra a) del articulo anterior, el porcentaje aplicable se determinará en función de la percepción íntegra anual que, de acuerdo con las estipulaciones contractuales, vaya normalmente a percibir el sujeto pasivo y de su situación familiar el día primero del período impositivo.

b) El porcentaje así determinado se aplicará a la totalidad de los rendimientos íntegros efectivamente satisfechos aunque éstos difieran de los que sirvieron para determinar el mencionado porcentaje de retención.

c) En el caso de sujetos pasivos que ejerzan actividades empresariales, profesionales o artísticas el porcentaje que es aplicable para cuantificar el pago fraccionado a que se refiere el artículo siete del presente Real Decreto se determinará por las tablas e instrucciones del anexo, considerando el rendimiento neto anual calculado en la forma que más adelante se indica y su situación familiar igualmente referida al primer día del periodo impositivo del Impuesto sobre la Renta de las Personas Físicas.

d) En los supuestos de retención, el sujeto retenedor, para determinar el porcentaje aplicable, únicamente tomará en consideración los rendimientos por él satisfechos o, en su caso, que vaya a satisfacer al sujeto pasivo.

Por el contrario, las circunstancias familiares en el supuesto de que ambos cónyuges obtengan rendimientos del trabajo personal o procedentes de actividades empresariales, profesionales o artísticas, sólo se considerarán en uno de ellos, a opción de los sujetos pasivos, que deberán hacer manifiesta, en su caso, ante el pagador o pagadores de los respectivos rendimientos.

La retención e ingreso correspondiente cuando la Entidad pagadora del rendimiento sea la Administración del Estado se efectuará de forma directa.

Uno. Las cantidades efectivamente satisfechas por los sujetos obligados a retener se entenderán percibidas, en todo caso, con deducción del importe de la retención que corresponda.

Dos. Los sujetos obligados a retener asumirán la obligación de efectuar el correspondiente ingreso en el Tesoro; sin que el incumplimiento de dicha obligación pueda excusarles de aquél.

Tres. De conformidad con lo establecido en el artículo treinta y nueve punto dos de la Ley cuarenta y cuatro/mil novecientos setenta y ocho, de ocho de septiembre, cuando la falta de ingresos de las cantidades retenidas por los sustitutos sea conocida por la Administración, de oficio o a instancia de personas distintas del sujeto pasivo sustituto, aquélla será calificada, en todo caso, como defraudación y castigada con la sanción máxima aplicable a este tipo de infracciones, con independencia de la responsabilidad penal que en su caso proceda.

Cuatro. Los sujetos pasivos no serán responsables por la falta de ingreso de las retenciones efectuadas por las personas o Entidades obligadas a ello.

Los sujetos pasivos del Impuesto sobre la Renta de las Personas Físicas que ejerzan actividades empresariales, profesionales o artísticas deberán efectuar en los meses de enero, abril, julio y octubre de cada año una declaración de los rendimientos obtenidos e ingresar en el Tesoro en concepto de pago fraccionado la cantidad que resulte de acuerdo con lo establecido en los artículos siguientes de este Real Decreto.

Para la determinación del pago fraccionado a ingresar en cada trimestre se procederá de acuerdo con las siguientes normas:

a) En la declaración correspondiente al primer, trimestre del período impositivo efectuada en abril se calculará el rendimiento neto correspondiente al mismo por diferencia entre los rendimientos íntegros y los gastos que prevé la Ley cuarenta y cuatro/mil novecientos setenta y ocho, de ocho de septiembre.

Dicho rendimiento neto del primer trimestre se multiplicará por cuatro y la cantidad resultante será la que se considere, junto a las circunstancias familiares del sujeto pasivo, a efectos de determinar el porcentaje aplicable de acuerdo con las tablas anexas al presente Real Decreto y las normas que se contienen en el artículo tercero del mismo.

El porcentaje así determinado se aplicará sobre los rendimientos netos del trimestre, y de la cantidad resultante se restarán las retenciones que, como profesional artista le hubieran practicado al sujeto pasivo, en su caso, ingresando la diferencia en el Tesoro en concepto de pago fraccionado.

b) En la segunda declaración trimestral, a efectuar en julio, el rendimiento neto será el que corresponda al primer semestre transcurrido. Dicho rendimiento neto se multiplicará por dos a los efectos anteriormente previstos- de determinar el porcentaje aplicable.

Determinado este porcentaje se aplicará sobre el rendimiento neto del semestre, y de la cantidad resultante se deducirán las retenciones que le hubieran practicado, en su caso, como profesional o artista durante el semestre y la cantidad ingresada en el Tesoro correspondiente a la declaración por el trimestre anterior.

c) En la declaración del tercer trimestre, a efectuar en octubre, se procederá de forma análoga, recogiendo los rendimientos netos correspondientes a los tres primeros meses. Este rendimiento, aumentado en un tercio de su base, es el que servirá de base para determinar nuevamente el porcentaje aplicable.

De la cantidad que resulte de aplicar dicho porcentaje sobre el rendimiento neto de los tres trimestres se deducirán las retenciones y el importe de los dos pagos fraccionados anteriores.

d) Finalmente, en la declaración de enero se incluirán los rendimientos netos, correspondientes a todo el año anterior. Sobre esta base de determinará el porcentaje definitivo aplicable, y de la cantidad resultante de su aplicación se deducirán las retenciones a que se hubieran sometido los rendimientos computados y también el importe de los tres pagos fraccionados efectuados anteriormente.

El pago fraccionado será aplicable a todos los sujetos pasivos que ejerzan actividades empresariales, profesionales o artísticas, cualquiera que sea el sistema de estimación de rendimientos, ya sea directa u objetiva singular. No obstante, en este último caso, podrá reducirse el número de pagos fraccionados en la forma y condiciones que fije el Ministerio de Hacienda.

Uno. Alternativamente al procedimiento regulado en los artículos seis, siete y ocho, y en los mismos meses indicados en aquéllos, los sujetos pasivos podrán efectuar cuatro pagos iguales equivalentes, cada uno de ellos, a la quinta parte de la cuota líquida satisfecha por el Impuesto sobre la Renta correspondiente al penúltimo ejercicio anterior a aquél al que se refieren los pagos fraccionados.

Dos. Cuando en la base del Impuesto sobre la Renta a que se refiere el apartado anterior se hubiesen computado plusvalías o incrementos patrimoniales, a efectos de cuantificar el importe de los pagos fraccionados, de la cuota líquida del Impuesto se deducirá la parte que sea imputable a tales plusvalías o incrementos.

Tres. En el supuesto de que el sujeto pasivo, por las circunstancias que concurran, no hubiese estado sometido al Impuesto sobre la Renta, se tomará como cuota líquida la que corresponda al Impuesto a cuenta a que hubiese estado sujeto.

Cuatro. Cuando se trate de sujetos pasivos que inicien su actividad, les será de aplicación, en todo caso, el régimen previsto en los artículos sexto, séptimo y octavo de este Real Decreto, en tanto no pueda aplicarse el sistema previsto en este artículo.

El sujeto obligado a retener deberá presentar en el primer mes de cada trimestre natural, ante la Delegación de Hacienda correspondiente, declaración de las cantidades retenidas en el trimestre inmediato anterior e ingresar su importe en el Tesoro Público.

Las declaraciones a que se refiere el artículo anterior, así como las correspondientes al fraccionamiento de pago que se establece en el capítulo segundo de este Real Decreto, se ajustarán a los modelos que apruebe el Ministerio de Hacienda.

En el supuesto contemplado en la disposición transitoria cuarta de -la Ley cuarenta y cuatro/mil novecientos setenta y ocho, de ocho de septiembre, los porcentajes de retención o, en su caso, los aplicables para determinar el importe de los pagos fraccionados serán los que se recogen específicamente en la correspondiente tabla del anexo del presente Real Decreto.

La primera declaración de rendimientos que, de acuerdo con lo establecido en el artículo sexto de este Real Decreto, deberán efectuar los sujetos que realicen actividades empresariales, profesionales o artísticas, será la correspondiente al primer trimestre de mil novecientos setenta y nueve.

Excepcionalmente, cuando se trate de pensiones abonados por Montepíos Laborales y Mutualidades, aprobados legalmente por el Ministerio respectivo, y aquellas otras derivadas de la Seguridad Social, las retenciones a cuenta del Impuesto sobre la Renta de las Personas Físicas se iniciarán a partir del momento en que se produzca la primera revisión en el importe de las mismas desde la fecha de vigencia del presente Real Decreto.

Por el Ministerio de Hacienda se dictarán las disposiciones necesarias para el desarrollo y aplicación del presente Real Decreto.

Dado en Madrid a uno de diciembre de mil novecientos setenta y ocho.

JUAN CARLOS

El Ministro de Hacienda,

FRANCISCO FERNANDEZ ORDOÑEZ

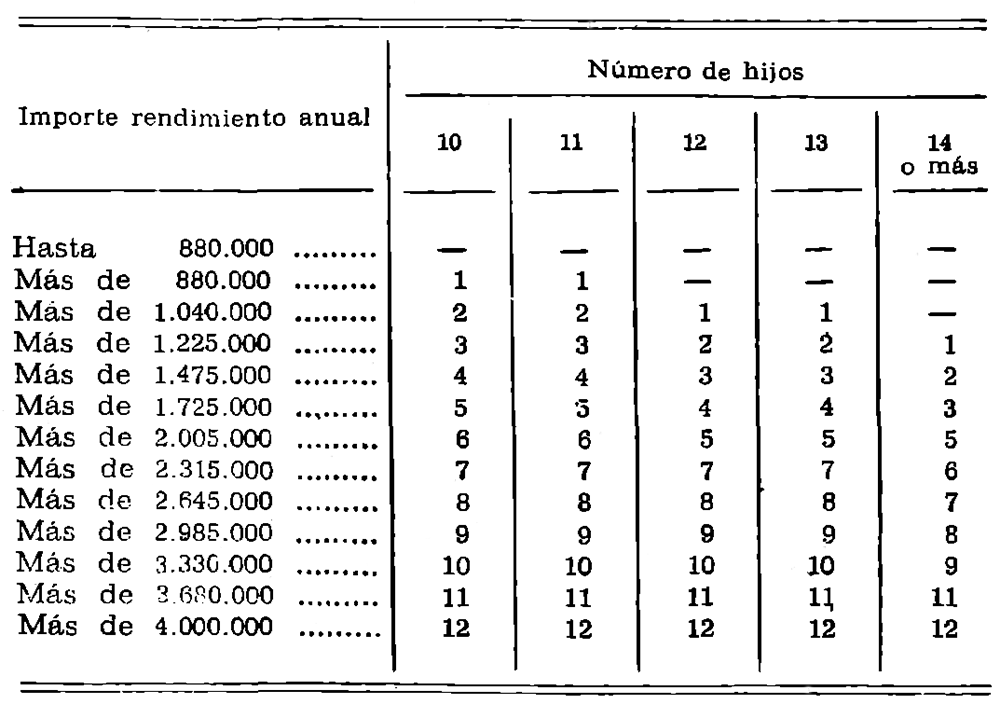

I. Tablas de porcentajes

A) TABLAS GENERAL

B) FAMILIAS NUMEROSAS DE HONOR

(D.T. 4.ª Ley 44/1978, de 8 de septiembre)

II. Instrucciones

Los porcentajes contenidos en estas tablas son aplicables:

a) Para determinar la cuantía de la retención cuando se trate de rendimientos del trabajo personal o de pensiones percibidas por personas distintas a la que generó el derecho.

b) Para determinar el importe de los pagos fraccionados de los sujetos pasivos que obtengan rendimientos procedentes de actividades empresariales, profesionales o artísticas.

La columna de «importe del rendimiento anual» se entenderá, en el caso de las retenciones, como el rendimiento integro devengado, mientras que para los pagos fraccionados debe entenderse como el rendimiento neto anual, determinados ambos en la forma que se indica en el presente Real Decreto.

El porcentaje aplicable en cada caso será el que corresponda al punto de encuentro entre la fila del rendimiento anual y la columna que recoja la situación familiar del sujeto pasivo.

Las confluencias en las que figure un guión corresponden a situaciones en las que debe realizarse retención o pago fraccionado alguno.

Cuando se trate de sujetos pasivos con un número de hijos que exceda de 14, se aplicará el porcentaje correspondiente a estos últimos.

De acuerdo con lo dispuesto en el artículo 36 de la Ley 44/1978, de 8 de septiembre, los hijos que se tendrán en cuenta para la aplicación de las presentes tablas serán los que se definen en su artículo 29, y que son los siguientes:

Hijos legítimos, legitimados, naturales reconocidos o adoptados.

Se exceptúan:

‒ Los hijos varones mayores de veinticinco años, de uno u otro sexo, salvo que sean invidentes, gran mutilado o gran inválido, físico o psíquico, congénito o sobrevenido, los cuales se tendrán en cuenta cualquiera que sea su edad.

‒ Los hijos casados, religiosos profesos o miembros de Institutos seculares, de uno y otro sexo.

‒ Los hijos o hijas que obtengan rentas superiores a cien mil pesetas, excepto cuando integren la unidad familiar.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid