Contingut no disponible en valencià

Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.Esta norma pasa a denominarse "Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas a través de las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.", según establece el art. único.1 de la Orden HFP/387/2023, de 18 de abril de 2023. Ref. BOE-A-2023-9704

Téngase en cuenta que todas las referencias realizadas a las «entidades de crédito» en la presente Orden, deberán considerarse efectuadas a los «proveedores de servicios de pago» contemplados en los puntos a), b) y c) del artículo 5 del Real Decreto-ley 19/2018, de 23 de noviembre, de servicios de pago y otras medidas urgentes en materia financiera, así como al Banco de España, en su condición de entidad colaboradora en la gestión recaudatoria estatal, según establece la disposición adicional única de la Orden HAC/241/2025, de 10 de marzo. Ref. BOE-A-2025-5048

[Bloque 2: #preambulo]

La Ley 58/2003, de 17 de diciembre, General Tributaria, regula en su artículo 60 que el pago en efectivo de las deudas tributarias podrá realizarse por los medios y en la forma que reglamentariamente se establezcan.

El Reglamento General de Recaudación, aprobado por el Real Decreto 939/2005, de 29 de julio, entre otras materias, regula las líneas básicas de actuación de las Entidades de crédito que actúan como colaboradoras en la gestión recaudatoria de la Hacienda Pública y los medios susceptibles de ser utilizados para la realización del pago de las deudas tributarias y no tributarias, especificándose la domiciliación bancaria como uno de esos posibles medios de pago.

En los últimos años, la domiciliación ha venido extendiéndose como medio de pago de las deudas gestionadas por la Agencia Estatal de Administración Tributaria y ello tanto por la reducción de costes para las partes interesadas como por el deseo de la propia Agencia de facilitar al máximo a los obligados tributarios el cumplimiento de su obligación de pago.

Así, la domiciliación bancaria, que inicialmente estaba prevista únicamente como medio de pago del segundo plazo de la declaración anual del Impuesto sobre la Renta de las Personas Físicas, se extendió, en virtud de la Orden Ministerial de 13 de marzo de 1998, a los ingresos resultantes de los modelos 131 del Impuesto sobre la Renta de las Personas Físicas correspondientes a empresarios en régimen de estimación objetiva y 310, de declaración-liquidación ordinaria del régimen simplificado del Impuesto sobre el Valor Añadido.

Por su parte, la Orden Ministerial de 26 de julio de 1999, por la que se establece el procedimiento de ingreso de aplazamientos y fraccionamientos de deudas, contempló la posibilidad de que los obligados pudieran domiciliar este tipo de ingresos.

Posteriormente, diferentes órdenes ministeriales aprobaron la posibilidad y condiciones de domiciliación del pago de las deudas resultantes de las declaraciones anuales del Impuesto sobre Sociedades y de los Impuestos sobre la Renta de las Personas Físicas y sobre el Patrimonio.

El proceso de generalización de la domiciliación como medio de pago culminó con la aprobación de la Orden EHA/3398/2006, de 26 de octubre, por la que se dictan medidas para el impulso y homogenización de determinados aspectos en relación con la presentación de declaraciones tributarias por vía telemática, se modifican determinadas normas de presentación de los modelos de declaración 182, 184, 188 y 296, y se modifica el modelo de declaración 187 «Declaración informativa de acciones y participaciones representativas del capital o del patrimonio de las instituciones de inversión colectiva y resumen anual de retenciones e ingresos a cuenta en relación con las rentas o ganancias patrimoniales obtenidas como consecuencia de las transmisiones o reembolsos de esas acciones y participaciones».

Así, el artículo 1 de dicha Orden extiende la domiciliación al pago de un notable número de autoliquidaciones, siempre que la presentación de las mismas se efectúe por medios telemáticos, de acuerdo con la habilitación que el apartado 4 del artículo 98 de la Ley 58/2003, de 17 de diciembre, General Tributaria, realiza al Ministro de Economía y Hacienda para determinar los supuestos en los que los obligados deban llevar a cabo trámites por estos medios ante la Administración tributaria estatal.

La conveniencia de refundir toda la regulación relativa al procedimiento de domiciliación de pago de deudas ante la Agencia Estatal de Administración Tributaria, evitando en lo posible la dispersión normativa actualmente existente en esta materia, así como la necesidad de establecer criterios de actuación en ciertos supuestos en los que pudieran plantearse incidencias en el proceso de domiciliación del pago, hacen imprescindible la aprobación de una nueva Orden Ministerial, esencialmente basada en los procedimientos implantados en la actualidad.

El satisfactorio funcionamiento que ha venido evidenciando el procedimiento de domiciliación aconseja, por otra parte, hacer uso de la facultad prevista en el artículo 46.2, letra f), del Reglamento General de Recaudación y establecer este medio de pago como obligatorio en los casos de aplazamientos y fraccionamientos concedidos por los órganos de la Agencia Estatal de Administración Tributaria.

La disposición final única del vigente Reglamento General de Recaudación habilita al Ministro de Economía y Hacienda para dictar disposiciones que permitan desarrollar dicho texto reglamentario.

Por otra parte, la Ley 58/2003, de 17 de diciembre, General Tributaria, al regular en sus artículos 92 a 95 la colaboración social en la aplicación de los tributos, amplía el ámbito objetivo de ésta a nuevas actuaciones, con la finalidad de favorecer el cumplimiento de las obligaciones tributarias por parte de los contribuyentes. Así, en su artículo 92.3 establece los aspectos a que puede referirse dicha colaboración social, recogiendo en su apartado e) «la presentación y remisión a la Administración Tributaria de autoliquidaciones, declaraciones, comunicaciones o cualquier otro documento con trascendencia tributaria, previa autorización de los obligados tributarios». Igualmente, el punto 4 del mismo artículo establece que la Administración Tributaria podrá señalar los requisitos y condiciones para que la colaboración social se realice mediante la utilización de técnicas y medios electrónicos, informáticos y telemáticos.

El Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, en los artículos 79 a 81 de dicho Reglamento, desarrolla esta fórmula de participación en la gestión tributaria, habilitando en el artículo 80 al Ministro de Economía y Hacienda para extender la colaboración social en el ámbito de la Administración Tributaria estatal a aspectos distintos de los expresamente previstos en el artículo 92.3 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

Al amparo de esta habilitación reglamentaria, la presente Orden extiende la colaboración social en el ámbito de la Agencia Estatal de Administración Tributaria a la solicitud por vía telemática de aplazamientos y fraccionamientos de pago así como de compensaciones a instancia de parte, con independencia de que tales solicitudes sean o no formuladas al tiempo de la presentación de declaraciones tributarias, lo que supone un intento adicional de facilitar el cumplimiento de obligaciones ante la Administración Tributaria del Estado.

En su virtud, dispongo:

[Bloque 3: #a1]

Los obligados al pago podrán utilizar la domiciliación bancaria como medio de pago de las deudas resultantes de:

a) Las autoliquidaciones que se relacionan en el anexo I, siempre que la presentación de las mismas se lleve a cabo por vía telemática a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria (https://www.agenciatributaria.gob.es), siempre que la presentación se realice dentro de los plazos a los que se refiere el apartado 2 del artículo 3 de esta orden, incluso cuando las autoliquidaciones que se presenten en dichos plazos sean rectificativas.

b) Los aplazamientos y fraccionamientos de pago concedidos por los órganos competentes de la Agencia Estatal de Administración Tributaria o por los de las Delegaciones de Economía y Hacienda.

En los casos de fraccionamiento del pago del Impuesto sobre la Renta de las Personas Físicas en los términos previstos en el artículo 62.2 del Reglamento del Impuesto, aprobado por el Real Decreto 439/2007, de 30 de marzo, la domiciliación del pago del importe correspondiente al segundo plazo también podrá ser efectuada por el sujeto pasivo según el procedimiento y las condiciones que pudiera establecer en cada momento la normativa reguladora del mencionado tributo.

Se modifica la letra a) por el art. 2.1 de la Orden HAC/241/2025, de 10 de marzo. Ref. BOE-A-2025-5048

Se modifica por el art. único.2 de la Orden HAC/350/2019, de 5 de marzo. Ref. BOE-A-2019-4493

Téngase en cuenta para su aplicación lo indicado en la disposición final única de la citada Orden.

[Bloque 4: #a2]

Las cuentas designadas por los obligados al pago para llevar a cabo el cargo del importe de las deudas domiciliadas deberán cumplir las siguientes condiciones:

a) Ser de titularidad del obligado al pago. Salvo en los casos contemplados en el artículo 5 bis de la presente orden, el titular deberá estar identificado en la cuenta mediante un número de identificación proporcionado por la Agencia Estatal de Administración Tributaria.

En los supuestos en los que la deuda domiciliada corresponda a declaraciones anuales del Impuesto sobre la Renta de las Personas Físicas, será suficiente que la cuenta de domiciliación sea de titularidad de cualquiera de los declarantes.

En aquellos casos en los que la deuda domiciliada corresponda a una autoliquidación del Impuesto sobre la Renta de no Residentes, modelo 210, la cuenta designada deberá ser de titularidad del obligado tributario o de la persona que realiza la autoliquidación.

b) Tratarse de una cuenta a la vista o de ahorro que admita la domiciliación de pagos.

c) Estar abiertas en una Entidad de crédito autorizada para actuar como colaboradora en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, con excepción de lo establecido en el artículo 5 bis de esta orden.

En ningún caso, la cuenta designada para el adeudo de las domiciliaciones podrá encontrarse abierta en el Banco de España.

Se modifica el primer párrafo del apartado a) y el apartado c) por el art. único.2 y 3 de la Orden HFP/387/2023, de 18 de abril de 2023. Ref. BOE-A-2023-9704

Se modifica por el art. 2.1 de la Orden HFP/915/2021, de 1 de septiembre. Ref. BOE-A-2021-14453

Téngase en cuenta para su aplicación la disposición final 3.a) de la citada Orden. Ref. BOE-A-2021-14453

Se modifica por el art. único.3 de la Orden HAC/350/2019, de 5 de marzo. Ref. BOE-A-2019-4493

[Bloque 5: #a3]

1. Legitimación.–Los obligados tributarios o, en su caso, sus representantes legales podrán ordenar la domiciliación del pago de las deudas tributarias resultantes de las autoliquidaciones a que se refiere el artículo 1 de la presente Orden.

Asimismo, y en los términos que establezca en cada momento la Dirección General de la Agencia Estatal de Administración Tributaria, estarán legitimados para ordenar la domiciliación aquellos representantes voluntarios de los obligados al pago con poderes generales o facultades para representar a éstos ante la Agencia Estatal de Administración Tributaria.

Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en el Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, así como en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios, podrán dar traslado a la Agencia Estatal de Administración Tributaria por esta vía de las órdenes de domiciliación que previamente le hubieran comunicado los obligados tributarios en cuyo nombre actúan.

2. Procedimiento y plazos. Sin perjuicio de lo dispuesto en el artículo 1 de la presente orden respecto al pago del segundo plazo de la declaración anual del Impuesto sobre la Renta de las Personas Físicas, la domiciliación de las deudas tributarias resultantes de autoliquidaciones deberá ordenarse al tiempo de efectuar la presentación de la autoliquidación a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria en los siguientes plazos, salvo que la normativa reguladora de cada tributo establezca otros plazos diferentes:

a) Con carácter general, en el plazo que a tal efecto se recoge en el anexo II, de la presente orden.

b) No obstante, cuando el último día del plazo para la presentación de una autoliquidación, de acuerdo con lo establecido por su normativa reguladora, sea inhábil, el plazo de domiciliación establecido en el anexo II, se ampliará el mismo número de días que resulte ampliado el plazo de presentación de la autoliquidación correspondiente.

Entre la finalización del plazo de presentación de una autoliquidación con domiciliación del pago y la finalización del plazo genérico de presentación e ingreso voluntario de esa mima autoliquidación, deberá existir un mínimo de tres días hábiles o cinco naturales.

A los efectos de lo establecido en la presente letra, se considerarán días inhábiles los sábados, los domingos, las festividades nacionales y las festividades autonómicas o locales que afecten al municipio en el que radique el Departamento de Informática de la Agencia Tributaria.

3. Rectificación de domiciliaciones previamente ordenadas.–Podrá solicitarse a la Agencia Estatal de Administración Tributaria la rectificación de las órdenes de domiciliación previamente comunicadas, de acuerdo con las siguientes condiciones:

a) La solicitud de rectificación únicamente podrá consistir en la modificación de la cuenta de domiciliación.

b) La rectificación deberá solicitarse en todo caso por vía telemática a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, utilizando sistema de firma electrónica.

c) La rectificación deberá solicitarse dentro del plazo que se recoge en el Anexo II para efectuar la presentación de autoliquidaciones con domiciliación del pago, salvo que la normativa reguladora de cada tributo establezca otro plazo diferente.

La Agencia Estatal de Administración Tributaria mostrará en pantalla la información acerca de la aceptación o rechazo de la solicitud de rectificación.

Si la solicitud de rectificación resulta aceptada, la Agencia Estatal de Administración Tributaria confirmará este extremo en pantalla al solicitante, el cual deberá conservar el mensaje de aceptación, que servirá de justificación de la rectificación efectuada.

Si la solicitud de rectificación resultase rechazada, la Agencia Estatal de Administración Tributaria mostrará en pantalla al solicitante las causas del rechazo, a los efectos de que, en su caso, proceda a la subsanación del mismo.

Aquellas solicitudes de rectificación que no hayan sido aceptadas a través de su dirección electrónica no surtirán efectos ante la Agencia Estatal de Administración Tributaria, por lo que la domiciliación del pago será tramitada de acuerdo con los datos inicialmente consignados al presentar telemáticamente la autoliquidación.

4. Revocación de órdenes de domiciliación.–Podrán ser revocadas ante la Agencia Estatal de Administración Tributaria aquellas domiciliaciones que hubieran sido ordenadas al tiempo de efectuar la presentación telemática de las autoliquidaciones, en los siguientes términos:

a) La revocación deberá instarse, en todo caso, por vía telemática a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, empleando sistema de firma electrónica.

b) La revocación deberá producirse dentro del plazo que se recoge en el Anexo II para efectuar la presentación de autoliquidaciones con domiciliación del pago, salvo que la normativa reguladora de cada tributo establezca otro plazo diferente.

La Agencia Estatal de Administración Tributaria mostrará en pantalla al presentador la información relativa a la aceptación o rechazo de la solicitud de revocación.

Si la solicitud de revocación resulta aceptada, la Agencia Estatal de Administración Tributaria confirmará este extremo en pantalla al solicitante, el cual deberá conservar el mensaje de aceptación, que servirá de justificación de la revocación efectuada.

Si la solicitud de revocación es rechazada, la Agencia Estatal de Administración Tributaria mostrará en pantalla al solicitante las causas del rechazo, a los efectos de que, en su caso, proceda a la subsanación del mismo.

En caso de que la petición de revocación resulte aceptada, la Agencia Estatal de Administración Tributaria no dará curso posterior a la domiciliación, por lo que el obligado tributario podrá proceder al ingreso de la deuda a través de cualquiera de las Entidades de crédito que actúan como colaboradoras en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

Dicho ingreso podrá realizarse de forma presencial o por vía telemática a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, si bien en este último caso, el Número de Referencia Completa (NRC) obtenido no deberá utilizarse a efectos de presentación de la autoliquidación, ya que ésta ya habrá sido presentada telemáticamente con anterioridad.

Aquellas revocaciones que no hubieran sido aceptadas a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria no surtirán efectos ante ésta, por lo que la domiciliación del pago se tramitará ante la Entidad colaboradora en la que se encuentre abierta la cuenta en la que inicialmente se domicilió el ingreso.

5. Rehabilitación de órdenes de domiciliación previamente revocadas.–Aquellas órdenes de domiciliación de autoliquidaciones que hubieran sido objeto de revocación a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, podrán ser posteriormente rehabilitadas, en las condiciones siguientes:

a) La rehabilitación deberá solicitarse necesariamente por vía telemática a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, utilizando sistema de firma electrónica.

b) La rehabilitación deberá solicitarse en todo caso dentro del plazo que se recoge en el Anexo II para efectuar la presentación de autoliquidaciones con domiciliación del pago, salvo que la normativa reguladora de cada tributo establezca otro plazo diferente.

La Agencia Estatal de Administración Tributaria mostrará en pantalla al presentador la información relativa a la aceptación o rechazo de la solicitud de rehabilitación.

Si la solicitud de rehabilitación es aceptada, la Agencia Estatal de Administración Tributaria confirmará este extremo en pantalla al solicitante, el cual deberá conservar el mensaje de aceptación, que servirá de justificación de la rehabilitación efectuada.

Si la solicitud de rehabilitación resulta rechazada, la Agencia Estatal de Administración Tributaria mostrará en pantalla al solicitante las causas del rechazo, a los efectos de que, en su caso, proceda a la subsanación del mismo.

Si la petición de rehabilitación resulta aceptada, la Agencia Estatal de Administración Tributaria tramitará la domiciliación originariamente ordenada ante la Entidad colaboradora en la que se encuentre abierta la cuenta designada a tales efectos en el momento de presentar telemáticamente la autoliquidación.

No surtirán efectos aquellas solicitudes de rehabilitación que no hubieran sido aceptadas a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, por lo que en estos casos la orden de domiciliación continuará revocada.

6. Modificación o rectificación de datos de autoliquidaciones.–En aquellos supuestos en los que el obligado tributario, además de rectificar, revocar o rehabilitar la orden de domiciliación del pago de la deuda tributaria a ingresar, desee modificar cualquier otro dato de la respectiva autoliquidación, deberá solicitar al órgano competente de la Agencia Estatal de Administración Tributaria la rectificación de su autoliquidación en los términos previstos en el artículo 120.3 de la Ley 58/2003, General Tributaria, y en los artículos 126 y siguientes del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio o, en su caso, presentar la correspondiente autoliquidación complementaria según lo previsto en el artículo 122 de la citada Ley y en el artículo 119 del texto reglamentario mencionado anteriormente.

En lo referente a la presentación de autoliquidaciones rectificativas (con mayor o menor resultado a ingresar) con domiciliación del pago de la cuota a ingresar, se estará a lo dispuesto en la letra a) del artículo 1 de la presente orden.

Se modifican los apartados 2 y 6 por el art. 2.2 y 4 de la Orden HAC/241/2025, de 10 de marzo. Ref. BOE-A-2025-5048

Se sustituyen en los apartados 3, 4 y 5 las referencias a la "Oficina Virtual de la dirección electrónica de la Agencia Estatal de Administración Tributaria" por la "Sede electrónica de la Agencia Estatal de Administración Tributaria", según establece la disposición final primera de la Orden HFP/387/2023, de 18 de abril. Ref. BOE-A-2023-9704

Se modifica el apartado 2 por el art. único.4 de la Orden HAC/350/2019, de 5 de marzo. Ref. BOE-A-2019-4493

Téngase en cuenta para la domiciliación de autoliquidaciones con vencimiento en abril de 2019, lo previsto en la disposición adicional 1 de la citada Orden.

[Bloque 6: #a4]

1. Obligatoriedad y efectos de la domiciliación. El medio de pago en los supuestos de aplazamiento o fraccionamiento de deudas será la domiciliación bancaria, salvo cuando el obligado al pago sea alguno de los siguientes:

a) Organismos o Entes públicos obligados normativamente a tener abiertas todas las cuentas de su titularidad en el Banco de España.

b) Entidades sin personalidad jurídica a las que se refiere el artículo 35.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria, cuando no dispongan de ninguna cuenta de su titularidad que cumpla las condiciones a las que se refiere en artículo 2 de esta orden.

La fecha de cargo en cuenta de tales domiciliaciones será siempre el día 5 o el 20 del mes que corresponda al vencimiento del plazo o fracción acordada o el inmediato hábil siguiente.

2. Legitimación.–Podrán ordenar la domiciliación del pago de las deudas aplazadas o fraccionadas por los órganos de la Agencia Estatal de Administración Tributaria los obligados a realizar el pago o, en su caso, sus representantes legales.

Asimismo y en los términos que establezca en cada momento la Dirección General de la Agencia Estatal de Administración Tributaria, estarán legitimados aquellos representantes voluntarios de los obligados al pago con poderes generales o facultades para representar a éstos ante la Agencia Estatal de Administración Tributaria.

Las personas o entidades que tengan suscrito acuerdo de colaboración social a estos efectos con la Agencia Estatal de Administración Tributaria, en los términos previstos en el artículo 79 del Reglamento General de las actuaciones y procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, podrán trasladar telemáticamente a la Agencia Estatal de Administración Tributaria aquellas órdenes de domiciliación del pago de deudas aplazadas o fraccionadas que les hubieran comunicado los obligados al pago en cuyo nombre actúan.

3. Procedimiento.–La domiciliación del pago de las deudas objeto de aplazamiento o fraccionamiento será ordenada en la solicitud, bien en el modelo en soporte papel, bien por medios telemáticos o telefónicos, indicando la codificación de la cuenta en la que se desea domiciliar el pago, con los requisitos que se establecen en el artículo 2 de esta Orden.

4. Modificación de la cuenta de domiciliación.–Los obligados a realizar el pago y sus representantes legales o voluntarios podrán solicitar a la Agencia Estatal de Administración Tributaria la modificación de la cuenta de domiciliación de los pagos.

En estos casos, la modificación deberá solicitarse obligatoriamente mediante alguno de los siguientes procedimientos:

a) Por vía telemática a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, indicando la codificación de la nueva cuenta en la que se desean domiciliar los pagos, utilizando sistema de firma electrónica.

La Agencia Estatal de Administración Tributaria mostrará en pantalla la información acerca de la aceptación o rechazo de la solicitud de modificación.

Si la solicitud resulta aceptada, la Agencia Estatal de Administración Tributaria confirmará este extremo en pantalla al ordenante, el cual deberá conservar el mensaje de aceptación, que servirá de justificación de la modificación realizada.

Si la solicitud de modificación resultase rechazada, la Agencia Estatal de Administración Tributaria mostrará en pantalla al solicitante las causas del rechazo, a los efectos de que, en su caso, proceda a la subsanación del mismo.

b) Telefónicamente, mediante llamada al Centro de Atención Telefónica de la Agencia Estatal de Administración Tributaria. A estos efectos, por la Agencia Estatal de Administración Tributaria se adoptarán las medidas de control precisas que permitan garantizar, además de la fecha en que se lleva a cabo la modificación, la identidad de la persona que efectúa la solicitud y el contenido de la misma, así como la conservación de una u otra.

Cuando la modificación hubiera sido transmitida y aceptada entre los días 1 y 15 del mes, surtirá efectos respecto de los plazos o fracciones que venzan desde el día 5 del mes siguiente. Si hubiese sido transmitida y aceptada desde el día 16 al último del mes, surtirán efectos respecto de los plazos y fracciones que venzan desde el día 20 del mes siguiente.

Aquellas solicitudes de modificación que no se ajusten a los procedimientos y condiciones establecidos en el presente apartado no surtirán efectos ante la Agencia Estatal de Administración Tributaria, por lo que la domiciliación del pago será tramitada a través de la cuenta inicialmente designada a estos efectos.

Se modifica el primer párrafo del apartado 1 y se sustituye en el apartado 4 la referencia a la "Oficina Virtual de la dirección electrónica de la Agencia Estatal de Administración Tributaria" por la "Sede electrónica de la Agencia Estatal de Administración Tributaria", por el art. único.4 y la disposición final primera de la Orden HFP/387/2023, de 18 de abril. Ref. BOE-A-2023-9704

[Bloque 7: #a4-2]

Tratándose de aplazamientos o fraccionamientos de deudas no tributarias concedidos por las Delegaciones de Economía y Hacienda, las referencias hechas en los artículos 2, 3, 4 y 6 y en la disposición transitoria única de esta orden a la Agencia Estatal de Administración Tributaria se entenderán realizadas a las Delegaciones de Economía y Hacienda.

Asimismo, las referencias hechas a la sede electrónica de la Agencia Estatal de Administración Tributaria se entenderán realizadas a la subsede electrónica de la Intervención General de la Administración del Estado (https://sedeminhap.gob.es/es-ES/sedes/IGAE/Paginas/default.aspx.). También podrá utilizarse la vía presencial a través de los registros regulados en el artículo 16.4 de la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas.

Queda excluida la vía telefónica en estos supuestos.

Se añade por el art. único.5 de la Orden HAC/350/2019, de 5 de marzo. Ref. BOE-A-2019-4493

Redactado conforme a la corrección de errores publicada en BOE núm. 237, de 2 de octubre de 2019. Ref. BOE-A-2019-14019

Texto añadido, publicado el 28/03/2019, en vigor a partir del 29/03/2019.

[Bloque 8: #a5]

1. Ficheros de domiciliaciones. La Agencia Estatal de Administración Tributaria generará, para cada Entidad colaboradora, un fichero con las domiciliaciones ordenadas en cuentas abiertas en ella.

Dichos ficheros se ajustarán a las especificaciones técnicas que se recogen en el anexo III (autoliquidaciones) y en el anexo IV (aplazamientos y fraccionamientos).

Los ficheros serán puestos a disposición de las Entidades colaboradoras con la antelación suficiente para que éstas puedan llevar a cabo los procesos necesarios para el cumplimiento de las respectivas órdenes de domiciliación. El período de antelación será convenido entre la Agencia Estatal de Administración Tributaria y las Asociaciones representativas de las Entidades de crédito.

2. Adeudo en la cuenta del obligado al pago. El día del vencimiento que en cada caso corresponda, la Entidad colaboradora efectuará el cargo de los importes domiciliados en las cuentas de los respectivos obligados al pago y abonará inmediatamente los mismos en la cuenta restringida para la recaudación de tributos que corresponda, salvo que la cuenta designada por el obligado no cumpla alguno de los requisitos establecidos en el artículo 2 de la presente Orden o en ella no exista el día del vencimiento saldo disponible suficiente para atender al pago íntegro del importe domiciliado.

El adeudo deberá efectuarse, en todo caso, por el importe íntegro de la deuda domiciliada, sin que puedan llevarse a cabo cargos por importes parciales.

Asimismo, el adeudo de los importes domiciliados deberá realizarse por la Entidad colaboradora en la misma cuenta que figure en el fichero recibido de la Agencia Estatal de Administración Tributaria, siendo de exclusiva responsabilidad de la Entidad colaboradora cualquier incidencia que pudiera producirse por el hecho de que el adeudo se lleve a cabo en una cuenta distinta.

La Agencia Estatal de Administración Tributaria no responderá de las incidencias derivadas del hecho de que el adeudo se efectúe en una cuenta que no reúna los requisitos establecidos en el artículo 2 de esta Orden o en la que no exista el día del vencimiento saldo disponible suficiente para atender al pago íntegro del importe domiciliado. Las controversias que puedan surgir en estos supuestos deberán resolverse atendiendo a las estipulaciones contractuales acordadas entre el obligado al pago y la Entidad colaboradora.

Se modifica por el art. único.6 de la Orden HAC/350/2019, de 5 de marzo. Ref. BOE-A-2019-4493

[Bloque 9: #a5-2]

1. Ámbito del procedimiento. Este procedimiento se circunscribe a la gestión de domiciliaciones, tanto de autoliquidaciones como de aplazamientos y fraccionamientos, ordenadas en cuentas abiertas en entidades no colaboradoras dentro de la Zona SEPA para el pago de las deudas a que se refiere el artículo 1 de la presente orden.

La Zona SEPA es la formada por los treinta y seis países siguientes: los veintisiete Estados miembros de la Unión Europea, Islandia, Liechtenstein, Noruega, Andorra, Mónaco, San Marino, Suiza, Reino Unido y Estado Ciudad del Vaticano.

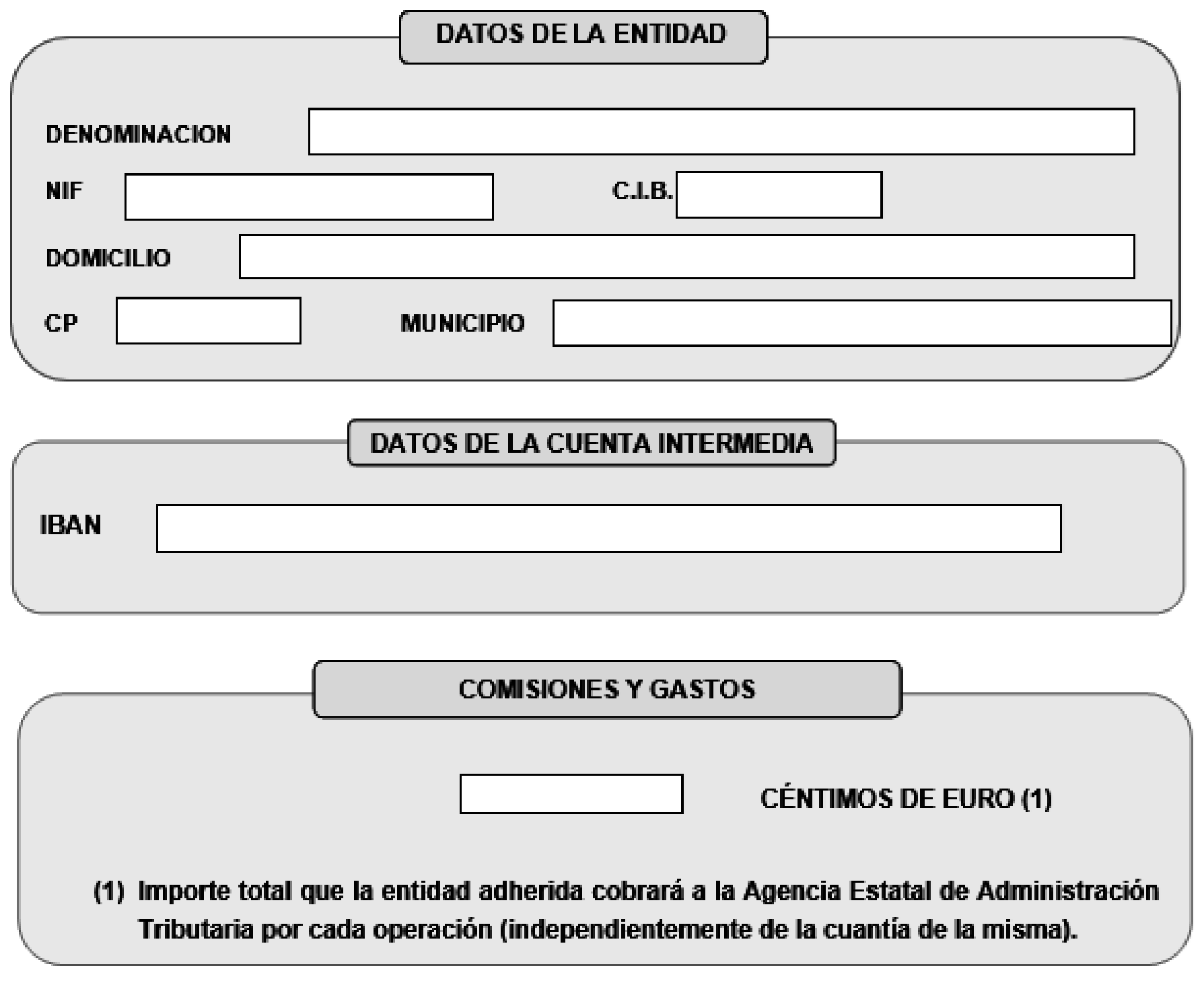

Se repercutirán al obligado al pago todas las comisiones y gastos bancarios que la Agencia Estatal de Administración Tributaria deba satisfacer a las entidades colaboradoras participantes, por la realización de las gestiones bancarias necesarias en el procedimiento que se regula en el presente artículo.

La gestión de tales domiciliaciones podrá ser llevada a cabo por todas aquellas entidades de crédito que actúen como colaboradoras en la gestión recaudatoria estatal que manifiesten expresamente al Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, por cualquier medio que permita tener constancia de su recepción, su intención de participar en el mismo en los términos que a continuación se establecen.

2. Adhesión al procedimiento. Las entidades colaboradoras en la gestión recaudatoria interesadas en adherirse al procedimiento que se regula en este artículo, deberán comunicarlo al titular del Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, mediante escrito de su representante legal o persona especialmente apoderada al efecto. El modelo de adhesión se recoge en el anexo VI de la presente orden.

Una vez recibida la comunicación de adhesión, el Departamento de Recaudación la trasladará al Departamento de Informática Tributaria, el cual adoptará las medidas que sean necesarias para que el sistema de información de la Agencia Estatal de Administración Tributaria reconozca la adhesión.

Aquellas entidades que deseen dejar sin efecto su adhesión al procedimiento establecido en este artículo deberán comunicarlo al Departamento de Recaudación de la Agencia Estatal de Administración Tributaria, por cualquier medio que permita tener constancia de la recepción de dicha comunicación.

Con independencia de la fecha en la que se produjera la comunicación de baja, ésta no surtirá efectos respecto de aquellas domiciliaciones que hasta ese momento hubieran sido ordenadas y en las que actúe como gestora la Entidad colaboradora que deje sin efecto su adhesión al citado procedimiento.

Una vez recibida la comunicación de baja, el Departamento de Recaudación la trasladará al Departamento de Informática Tributaria, el cual adoptará las medidas que sean necesarias para que el sistema de información de la Agencia Tributaria se adecúe a la baja de la adhesión de la Entidad colaboradora.

3. Requisitos y aspectos técnicos y procedimentales. Para poder efectuar el pago mediante el procedimiento que se regula en este artículo, será imprescindible que el obligado al pago presente telemáticamente, a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, la autoliquidación o la solicitud de aplazamiento/fraccionamiento cuyo importe desee domiciliar en una cuenta de su titularidad, abierta en alguna entidad no colaboradora radicada en la Zona SEPA.

En el transcurso de la presentación telemática de la autoliquidación o de la solicitud de aplazamiento/fraccionamiento, se requerirá la firma electrónica del mandato de adeudo. Mediante ese mandato, el titular de los datos de la cuenta de domiciliación autoriza:

– A la Agencia Estatal de Administración Tributaria para enviar instrucciones de adeudo a la entidad en la que se encuentra la cuenta por él designada para adeudar el importe domiciliado.

– A la entidad en la que está abierta la cuenta de domiciliación para efectuar adeudos, siguiendo las instrucciones recibidas a tal efecto de la Agencia Estatal de Administración Tributaria.

En cada uno de los vencimientos genéricos de domiciliaciones, tanto de autoliquidaciones como de aplazamientos y fraccionamientos, la Agencia Estatal de Administración Tributaria pondrá a disposición de todas las entidades colaboradoras que participen en el procedimiento regulado en este artículo los siguientes ficheros de domiciliaciones:

A. Los ficheros a los que se refiere el artículo 5.1 de esta orden, para el adeudo de las domiciliaciones ordenadas en cuentas abiertas en la propia entidad colaboradora.

B. Además de los ficheros mencionados en el punto A anterior, y en el mismo calendario, se pondrán a disposición de las entidades los siguientes ficheros:

B.1) Dos ficheros (uno para las domiciliaciones de autoliquidaciones y otro para las correspondientes a aplazamientos y fraccionamientos), que recogerán la información relativa a las domiciliaciones ordenadas en cuentas abiertas en entidades no colaboradoras dentro de la Zona SEPA que deba gestionar la entidad. Esos dos ficheros se ajustarán a las especificaciones técnicas que se recogen en el anexo III (autoliquidaciones) y en el anexo IV (aplazamientos y fraccionamientos) de esta orden, con las siguientes particularidades:

– Figurarán en blanco todos los datos identificativos de la cuenta en la que deba adeudarse el importe domiciliado: Código Cuenta Cliente (CCC) e IBAN.

– En los campos “importe a pagar” (autoliquidaciones) e “importe total a ingresar” (aplazamientos y fraccionamientos), únicamente figurará respectivamente el importe de la autoliquidación o plazo propiamente dicho.

B.2) Dos ficheros (uno para las domiciliaciones de autoliquidaciones y el otro para las domiciliaciones de aplazamientos y fraccionamientos), basados en el estándar ISO 20022 (Core customer-to-PSP direct debit ISO 20022 XMLinitiation message standards). Estos ficheros incluirán la información necesaria que la entidad lleve a cabo la gestión de las domiciliaciones ordenadas en cuentas abiertas en entidades no colaboradoras dentro de la Zona SEPA, y se ajustarán a las especificaciones técnicas que se recogen en el anexo III bis (autoliquidaciones) y en el anexo IV bis (aplazamientos y fraccionamientos).

En los dos ficheros a los que se refiere este punto B.2), el campo correspondiente al importe a adeudar en la cuenta del obligado al pago será la suma del importe de la (autoliquidación o plazo propiamente dichos, más el importe que se repercute al obligado al pago en concepto de comisiones y demás gastos bancarios.

El Número de Referencia Completo (NRC) de las domiciliaciones que deban gestionarse en cuentas abiertas en entidades no colaboradoras dentro de la Zona SEPA, se generará o calculará por la Agencia Estatal de Administración Tributaria en función del importe de la autoliquidación o plazo propiamente dichos, es decir, sin tomar en consideración la comisión o los gastos bancarios inherentes a la operación.

La designación de la entidad colaboradora encargada de gestionar cada domiciliación en cuentas abiertas en entidades no colaboradoras dentro de la Zona SEPA, en el caso en que exista más de una entidad adherida, se efectuará por el obligado al pago, al tiempo de efectuar la presentación de telemática de su autoliquidación o de su solicitud de aplazamiento o fraccionamiento.

4. Abono en cuenta restringida y cobro de la comisión por la entidad colaboradora participante. Cuando se produjese el cobro de la domiciliación (que obligatoriamente deberá llevarse a cabo por la cuantía de la deuda domiciliada más el importe que se repercute al obligado al pago por la elección de la domiciliación desde una entidad no colaboradora como medio para efectuar el ingreso), la entidad colaboradora participante realizará los siguientes abonos:

– El importe de la deuda propiamente dicha, lo abonará en una cuenta intermedia, cuya titularidad corresponderá a la Agencia Estatal de Administración Tributaria, donde permanecerá durante un periodo de cincuenta y ocho (58) días naturales, contados desde aquel en el que se produzca el abono del importe domiciliado.

Transcurrido dicho plazo, la entidad colaboradora participante efectuará el abono del importe de la deuda en la cuenta restringida que corresponda, de cara al posterior envío a la Agencia Estatal de Administración Tributaria de la información quincenal de detalle e ingreso en el Banco de España, conforme a lo dispuesto por la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

– El importe de la comisión y demás gastos bancarios se abonará por la entidad colaboradora participante en la cuenta por ella habilitada al efecto del cobro, anotación y contabilización de este tipo de comisiones y que es completamente ajena a la Agencia Estatal de Administración Tributaria.

Cuando la entidad en la que se encuentre abierta la cuenta del obligado al pago efectúe un cargo en cuenta por un importe menor de la suma de la deuda domiciliada y el importe de las comisiones/gastos repercutidos al obligado, la entidad colaboradora participante procederá a la retrocesión integra del importe recibido.

5. Fecha de pago. De acuerdo con lo establecido en el artículo 38.2 del Reglamento General de Recaudación, se considerará que el ingreso en el Tesoro Público se produce en la fecha en la que se efectúe el adeudo del importe domiciliado, salvo que se ejercite el derecho a la devolución del artículo 48.2 del Real Decreto-ley 19/2018, de 23 de noviembre, de servicios de pago y otras medidas urgentes en materia financiera en el plazo a que se refiere el artículo 49.1 del mismo texto normativo.

Los efectos liberatorios para el obligado al pago ante la Agencia Estatal de Administración Tributaria que, en cada caso procedan, también se producirán desde la fecha aludida en el párrafo anterior, con la salvedad apuntada en dicho párrafo. En la Sede electrónica de la Agencia Estatal de Administración Tributaria se recordará esta circunstancia al obligado al pago en el momento en el que efectúe la presentación de telemática de su autoliquidación o de su solicitud de aplazamiento o fraccionamiento.

En la información quincenal que suministre a la Agencia Estatal de Administración Tributaria, de acuerdo con lo establecido en el artículo 12 de la Orden EHA/2027/2007, de 28 de junio, la entidad colaboradora participante consignará como fecha de ingreso la referida en los párrafos anteriores de este apartado.

6. Justificante de pago. Tras haberse identificado previa y correctamente el ingreso, el obligado al pago podrá obtener el correspondiente justificante de pago en la Sede electrónica de la Agencia Estatal de Administración Tributaria, para lo que deberá aportar la información que, a tales efectos, se requiera en cada momento.

En todo caso, en dicho justificante se hará constar, como fecha del pago, la referida en el apartado 5 de este artículo.

Para la obtención del justificante de pago será requisito imprescindible que la entidad colaboradora haya confirmado previamente a la Agencia Estatal de Administración Tributaria el NRC asociado al ingreso de la domiciliación, de acuerdo con lo establecido en el punto 4 del artículo 4 la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, y que, según lo dispuesto en el punto 6 de ese mismo artículo, dicho NRC no pueda ser objeto de anulación.

Se añaden los tres últimos párrafos al apartado 2 por el art. 2.3 de la Orden HAC/241/2025, de 10 de marzo. Ref. BOE-A-2025-5048

Se añade por el art. único.5 de la Orden HFP/387/2023, de 18 de abril de 2023. Ref. BOE-A-2023-9704

Téngase en cuenta para su aplicación lo indicado en la disposición final 2 de la citada Orden.

Texto añadido, publicado el 21/04/2023, en vigor a partir del 22/04/2023.

[Bloque 10: #a6]

El pago de las deudas domiciliadas se considerará efectuado en la fecha en la que se produzca el cargo en la cuenta del obligado, careciendo de efectos frente a la Agencia Estatal de Administración Tributaria la fecha en la que la Entidad colaboradora valore contablemente la operación de adeudo.

Una vez realizado el cargo en la cuenta de domiciliación y, a efectos de justificación del pago, la Entidad colaboradora emitirá y hará llegar al obligado al pago un recibo con el contenido que se recoge en el artículo 3.2 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las Entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

Sin perjuicio de lo previsto en el artículo 38.3 del Reglamento General de Recaudación, cuando no se produjese el cargo en cuenta de los importes domiciliados, aún por causa no imputable a los obligados, éstos no quedarán liberados frente a la Agencia Estatal de Administración Tributaria de la obligación de ingresar el importe de la deuda domiciliada.

A efectos de la aplicación del precepto reglamentario citado en el párrafo anterior, se considerará que no resulta imputable al obligado la falta de cargo o el cargo fuera de plazo cuando concurrieran simultáneamente las siguientes condiciones:

a) Que la domiciliación del pago se hubiera llevado a cabo respetando los plazos, procedimientos y condiciones establecidos normativamente en cada caso.

b) Que la cuenta designada para el adeudo del importe domiciliado sea de titularidad del obligado.

c) Que en dicha cuenta existiera, el día del vencimiento, saldo disponible suficiente para atender íntegramente a la domiciliación.

d) Que el obligado no hubiera revocado la orden de domiciliación ante la Agencia Estatal de Administración Tributaria o ante las Delegaciones de Economía y Hacienda o directamente ante la Entidad de crédito en la se encontrase abierta la cuenta designada para el adeudo del importe de la deuda domiciliada.

Se modifica por el art. único.7 de la Orden HAC/350/2019, de 5 de marzo. Ref. BOE-A-2019-4493

[Bloque 11: #a7]

El ingreso de las cantidades recaudadas mediante domiciliación por las Entidades colaboradoras, así como la aportación por éstas de la correspondiente información de detalle a la Agencia Estatal de Administración Tributaria se realizarán de acuerdo con lo establecido en la Orden EHA/2027/2007, de 28 de junio, que desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

[Bloque 12: #daprimera]

1. Supuestos de aplicación.–En el ámbito de la Agencia Estatal de Administración Tributaria se extiende la colaboración social a la presentación electrónica de:

a) Solicitudes de compensación a instancia de parte y de aplazamiento y fraccionamiento de pago de deudas resultantes de declaraciones tributarias.

b) Solicitudes de compensación a instancia de parte y de aplazamiento o fraccionamiento de pago del resto de deudas gestionadas por la Agencia Estatal de Administración Tributaria.

Asimismo, la colaboración social se extiende a la presentación electrónica de los documentos que, de acuerdo con su respectiva normativa aplicable, deban acompañar a las referidas solicitudes.

2. Requisitos.–Podrán presentar las solicitudes y documentos a que se refiere el apartado anterior, en representación de terceros, las personas o entidades que a tal efecto tengan suscrito o suscriban el correspondiente acuerdo de colaboración con la Agencia Estatal de Administración Tributaria en los términos establecidos en el artículo 79 del Reglamento General de las actuaciones y procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio.

Asimismo, las personas o entidades que pretendan llevar a cabo la presentación de los documentos o solicitudes a que se refiere el apartado 1 anterior, habrán de cumplir los siguientes requisitos adicionales:

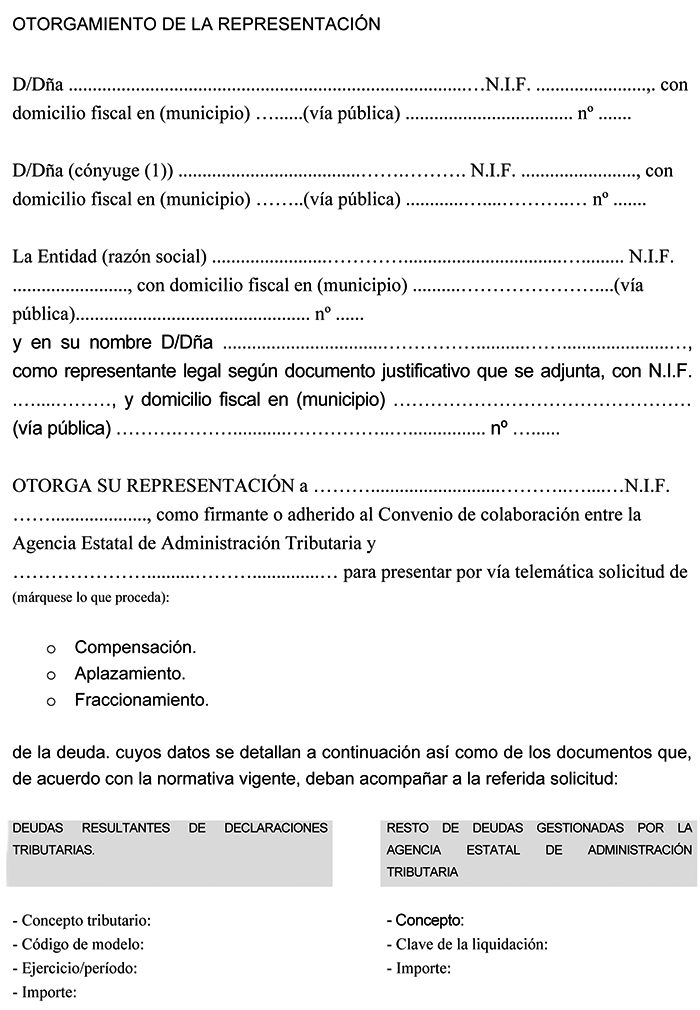

a) Deberán ostentar la correspondiente representación de las personas en cuyo nombre presenten la documentación, en los términos establecidos en el artículo 46 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

La Agencia Estatal de Administración Tributaria podrá instar de los mismos, en cualquier momento, la acreditación de su representación, resultando válido a estos efectos el documento normalizado que figura en el Anexo V de esta Orden, que estará disponible en la dirección electrónica de aquélla.

b) Deberán disponer de un sistema de firma electrónica admitido por la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria, así como en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios.

3. Registro de las solicitudes y de la documentación complementaria.–En materia de registro de las solicitudes y documentos a que se refiere el apartado 1 de esta disposición adicional se estará a lo establecido en la Resolución de la Dirección General de la Agencia Estatal de Administración Tributaria, de 23 de agosto de 2005, por la que se regula la presentación de determinados documentos electrónicos en el Registro Telemático General de la Agencia Estatal de Administración Tributaria.

4. Documento normalizado de representación.–Se aprueba el documento normalizado que figura en el Anexo V de esta Orden, válido para acreditar la representación en la presentación por vía electrónica de solicitudes de aplazamiento, fraccionamiento y compensación a instancia de parte de deudas resultantes de declaraciones tributarias y del resto de deudas gestionadas por la Agencia Estatal de Administración Tributaria, así como de los documentos que, de acuerdo con la normativa vigente, han de acompañar a las referidas solicitudes.

Dicho documento no confiere al presentador la condición de representante para intervenir en otros actos ni para recibir ningún tipo de comunicación de la Agencia Estatal de Administración Tributaria en nombre del obligado, aun cuando ésta fuera consecuencia del documento presentado.

[Bloque 13: #dasegunda]

La presentación telemática por Internet de las autoliquidaciones que a continuación se relacionan se llevará a cabo según el procedimiento que establece el artículo 3 de la Orden EHA/3435/2007, de 23 de noviembre, por la que se aprueba los modelos de autoliquidación 117, 123, 124, 126, 128 y 300 y se establecen medidas para la promoción y ampliación de la presentación telemática de determinadas autoliquidaciones, resúmenes anuales y declaraciones informativas de carácter tributario:

a) Modelo 130. Impuesto sobre la Renta de las Personas Físicas. Actividades económicas en estimación directa. Pago fraccionado.

b) Modelo 131. Impuesto sobre la Renta de las Personas Físicas. Actividades Económicas en estimación objetiva. Pago fraccionado.

c) Modelo 216. Impuesto sobre la Renta de no Residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta. Declaración-documento de ingreso.

d) Modelo 310. Impuesto sobre el Valor Añadido. Régimen simplificado. Declaración ordinaria.

e) Modelo 311. Impuesto sobre el Valor Añadido. Régimen simplificado. Declaración final.

[Bloque 14: #dtunica]

Durante la vigencia de aquellos aplazamientos y fraccionamientos concedidos con anterioridad a la entrada en vigor de esta Orden, podrá ordenarse la domiciliación de los vencimientos restantes.

En estos casos, la domiciliación deberá ordenarse obligatoriamente mediante alguno de los siguientes procedimientos:

a) Por vía telemática a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, indicando la codificación de la cuenta en la que se desean domiciliar los pagos, utilizando el sistema de firma electrónica.

La Agencia Estatal de Administración Tributaria mostrará en pantalla la información acerca de la aceptación o rechazo de la orden de domiciliación.

Si la solicitud resulta aceptada, la Agencia Estatal de Administración Tributaria confirmará este extremo en pantalla al ordenante, el cual deberá conservar el mensaje de aceptación, que servirá de justificación de la domiciliación realizada.

Si la orden de domiciliación resultase rechazada, la Agencia Estatal de Administración Tributaria mostrará en pantalla al solicitante las causas del rechazo, a los efectos de que, en su caso, proceda a la subsanación del mismo.

b) Telefónicamente, mediante llamada al Centro de Atención Telefónica de la Agencia Estatal de Administración Tributaria. A estos efectos, por la Agencia Estatal de Administración Tributaria se adoptarán las medidas de control precisas que permitan garantizar, además de la fecha en la que se ordena la domiciliación, la identidad de la persona que da la citada orden y el contenido de la misma, así como la conservación de una u otra

Cuando la orden de domiciliación hubiera sido transmitida y aceptada entre los días 1 y 15 del mes, surtirá efectos respecto de los plazos o fracciones que venzan desde el día 5 del mes siguiente. Si hubiese sido transmitida y aceptada desde el día 16 al último del mes, surtirán efectos respecto de los plazos y fracciones que venzan desde el día 20 del mes siguiente.

Aquellas órdenes de domiciliación que no se ajusten a los procedimientos y condiciones establecidos en el presente apartado no surtirán efectos ante la Agencia Estatal de Administración Tributaria, por lo que el obligado deberá continuar realizando, presencial o telemáticamente, el pago de los plazos que vencieran a través de cualquiera de las Entidades de crédito que actúan como colaboradoras en la gestión recaudatoria.

Se sustituye en la letra a) la referencia a la "Oficina Virtual de la dirección electrónica de la Agencia Estatal de Administración Tributaria" por la "Sede electrónica de la Agencia Estatal de Administración Tributaria", según establece la disposición final primera de la Orden HFP/387/2023, de 18 de abril. Ref. BOE-A-2023-9704

[Bloque 15: #ddunica]

A partir de la entrada en vigor de la presente Orden quedan derogadas las siguientes disposiciones:

a) La Orden de 26 de julio de 1999 por la que se establece el procedimiento de ingreso de aplazamientos y fraccionamientos de deudas.

b) El artículo 1 de la Orden EHA/3398/2006, de 26 de octubre, por la que se dictan medidas para el impulso y homogenización de determinados aspectos en relación con la presentación de declaraciones tributarias por vía telemática, se modifican determinadas normas de presentación de los modelos de declaración 182, 184, 188 y 296, y se modifica el modelo de declaración 187 «Declaración informativa de acciones y participaciones representativas del capital o del patrimonio de las instituciones de inversión colectiva y resumen anual de retenciones e ingresos a cuenta en relación con las rentas o ganancias patrimoniales obtenidas como consecuencia de las transmisiones o reembolsos de esas acciones y participaciones».

Asimismo quedan derogadas cuantas disposiciones de igual o inferior rango se opongan a lo previsto en la presente Orden.

[Bloque 16: #dfprimera]

El anexo VI, «Modelos de Autoliquidación cuyo resultado sea una solicitud de devolución y gestionables a través de entidades colaboradoras» de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria, pasa a ser el siguiente:

|

Modelo |

Denominación |

Periodos ingreso |

|---|---|---|

|

100 |

Devolución IRPF ordinario y borrador |

0A |

|

150 |

Devolución IRPF régimen especial aplicable a los trabajadores desplazados a territorio español |

0A |

|

206 |

Devolución Impuesto Renta no Residentes (establecimiento permanente) |

0A |

|

303 |

Devolución IVA. Autoliquidación |

4T |

|

308 |

Devolución IVA Régimen especial recargo de equivalencia, art. 30 bis RIVA y sujetos pasivos ocasionales |

M-T-0A |

|

311 |

Devolución IVA régimen simplificado. Declaración final |

4T |

|

371 |

Devolución IVA régimen general y simplificado. Declaración final |

4T |

[Bloque 17: #dfsegunda]

La presente Orden entrará en vigor el día 1 de octubre de 2009.

No obstante, la utilización de la domiciliación como medio de pago obligatorio de los aplazamientos y fraccionamientos a que se refiere el artículo 4.1 de esta Orden solo será exigible respecto de aquellas solicitudes que se presenten ante la Agencia Estatal de Administración Tributaria a partir del día 1 de enero de 2010. Hasta esa fecha, todos los aplazamientos o fraccionamientos concedidos cuya forma de pago sea la domiciliación tendrán necesariamente como fecha de vencimiento de cada uno de los correspondientes plazos el día 20 de cada mes o inmediato hábil siguiente.

Madrid, 12 de junio de 2009.–La Vicepresidenta Segunda del Gobierno y Ministra de Economía y Hacienda, Elena Salgado Méndez.

[Bloque 18: #ani]

|

Modelo |

Denominación |

|---|---|

|

100 |

Impuesto sobre la Renta de las Personas Físicas. Declaración anual o borrador de declaración. |

|

102 |

Impuesto sobre la Renta de las Personas Físicas. Declaración anual. Segundo plazo. |

|

108 |

Gravamen único sobre revalorización de activos de la Ley 16/2012, para contribuyentes del I.R.P.F. Autoliquidación. |

|

111 |

Retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. |

|

115 |

Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre determinadas rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos. Declaración-documento de ingreso. |

|

117 |

Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes. Retenciones e Ingresos a cuenta/Pago a cuenta. Rentas o ganancias patrimoniales obtenidas como consecuencia de las transmisiones o reembolsos de acciones y participaciones representativas del capital o del patrimonio de las instituciones de inversión colectiva. Declaración-documento de ingreso. |

|

123 |

Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta sobre determinados rendimientos del capital mobiliario. Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre determinadas rentas. Declaración-documento de ingreso. |

|

124 |

Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre rendimientos del capital mobiliario y rentas derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier clase de activos representativos de la captación y utilización de capitales ajenos. Declaración-documento de ingreso. |

|

126 |

Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre rendimientos del capital mobiliario y rentas obtenidas por la contraprestación derivada de cuentas en toda clase de instituciones financieras, incluyendo las basadas en operaciones sobre activos financieros. Declaración-documento de ingreso. |

|

128 |

Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedentes de operaciones de capitalización y de contratos de seguro de vida o invalidez. Declaración-documento de ingreso. |

|

130 |

Impuesto sobre la Renta de las Personas Físicas. Actividades económicas en estimación directa. Pago fraccionado. Declaración. |

|

131 |

Impuesto sobre la Renta de las Personas Físicas. Actividades Económicas en estimación objetiva. Pago fraccionado. Declaración. |

|

136 |

Impuesto sobre la Renta de las Personas Físicas e Impuesto sobre la Renta de no Residentes. Gravamen Especial sobre los Premios de determinadas Loterías y Apuestas. Autoliquidación. Período de ingreso: T. |

|

151 |

Declaración del Impuesto sobre la Renta de las Personas Físicas. Régimen especial aplicable a los trabajadores desplazados a territorio español. |

|

200 (*) |

Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes. Declaración anual (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español). |

|

202 |

Impuesto sobre Sociedades. Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español). Pago fraccionado. |

|

206 (*) |

Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español). Documento de ingreso. |

|

208 |

Gravamen único sobre revalorización de activos de la Ley 16/2012, para sujetos pasivos del Impuesto sobre Sociedades y contribuyentes del Impuesto sobre la Renta de no Residentes con Establecimiento Permanente. Autoliquidación. |

|

210 (**) |

Impuesto sobre la Renta de no Residentes. No residentes sin establecimiento permanente. Declaración ordinaria. |

|

213 |

Gravamen Especial sobre Bienes Inmuebles de Entidades no Residentes. |

|

216 |

Impuesto sobre la Renta de no Residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta. Declaración-documento de ingreso. |

|

220 (*) |

Impuesto sobre Sociedades. Régimen de consolidación fiscal correspondiente a los grupos fiscales. Declaración anual. |

|

221 |

Autoliquidación de la prestación patrimonial por conversión de activos por impuesto diferido en crédito exigible frente a la administración tributaria. |

|

222 |

Pago fraccionado. Régimen de consolidación fiscal. |

|

230 |

Impuesto sobre la Renta de las Personas Físicas e Impuesto sobre la Renta de no Residentes: Retenciones e ingresos a cuenta del Gravamen Especial sobre los premios de determinadas loterías y apuestas; Impuesto sobre Sociedades: Retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación. Período de ingreso: M. |

|

242 |

Autoliquidación del Impuesto Complementario. |

|

303 |

Impuesto sobre el Valor Añadido. Autoliquidación. |

|

309 (***) |

Declaración-liquidación no periódica del Impuesto sobre el Valor Añadido. |

|

353 |

Impuesto sobre el Valor Añadido. Grupo de entidades. Modelo agregado. Autoliquidación mensual. |

|

410 |

Pago a cuenta del Impuesto sobre los Depósitos en las Entidades de Crédito. Autoliquidación. |

|

411 |

Impuesto sobre los Depósitos en las Entidades de Crédito. Autoliquidación. |

|

430 |

Declaración-liquidación Impuesto sobre las Primas de seguros. |

|

490 |

Impuesto sobre Determinados Servicios Digitales. Autoliquidación |

|

560 |

Impuesto sobre la Electricidad. Declaración-liquidación. |

|

561 |

Impuesto sobre la Cerveza. Declaración-liquidación. |

|

562 |

Impuesto sobre Productos Intermedios. Declaración-liquidación. |

|

563 |

Impuesto sobre el Alcohol y Bebidas Derivadas. Declaración-liquidación. |

|

566 |

Impuesto sobre las Labores del Tabaco. Declaración-liquidación. |

|

573 |

Impuesto sobre Líquidos para Cigarrillos Electrónicos y otros Productos relacionados con el Tabaco. Autoliquidación. |

|

581 |

Impuesto sobre Hidrocarburos: Declaración-liquidación. |

|

582 |

Impuesto sobre Hidrocarburos: Regularización por reexpedición de productos a otra Comunidad Autónoma. |

|

583 |

Impuesto sobre el valor de la producción de la energía eléctrica. Autoliquidación y Pagos Fraccionados. |

|

587 |

Impuesto sobre los gases fluorados de efecto invernadero. Autoliquidación. |

|

588 |

Impuesto sobre el valor de la producción de la energía eléctrica. Autoliquidación por cese de actividad de enero a octubre. |

|

589 |

Impuesto sobre el Valor de la Extracción de Gas, Petróleo y Condensados. Autoliquidación y pago fraccionado. |

| 592 | Impuesto especial sobre los envases de plástico no reutilizables Autoliquidación. |

| 593 | Impuesto sobre el depósito de residuos en vertederos, la incineración y la coincineración de residuos. Autoliquidación. |

|

595 |

Impuesto Especial sobre el Carbón. Declaración-liquidación. |

|

714 |

Impuesto sobre el Patrimonio. Declaración anual. |

|

718 |

Impuesto Temporal de Solidaridad de las Grandes Fortunas. |

|

780 |

Impuesto sobre el margen de intereses y comisiones de determinadas entidades de crédito. Autoliquidación. |

|

781 |

Impuesto sobre el margen de intereses y comisiones de determinadas entidades de crédito. Pago fraccionado. |

|

792 |

Autoliquidación de la aportación a realizar por los prestadores del servicio de comunicación audiovisual televisivo y por los prestadores del servicio de intercambio de vídeos a través de plataforma de ámbito geográfico estatal o superior al de una Comunidad Autónoma. |

|

793 |

Pagos a cuenta de la aportación a realizar por los prestadores del servicio de comunicación audiovisual televisivo y por los prestadores del servicio de intercambio de vídeos a través de plataforma de ámbito geográfico estatal o superior al de una Comunidad Autónoma. |

| 795 | Gravamen temporal energético. Declaración del ingreso de la prestación. |

| 796 | Gravamen temporal energético. Pago anticipado. |

| 797 | Gravamen temporal de entidades de crédito y establecimientos financieros de crédito. Declaración del ingreso de la prestación. |

| 798 | Gravamen temporal de entidades de crédito y establecimientos financieros de crédito. Pago anticipado. |

(*) Sólo cuando el período impositivo finalice el día 31 de diciembre.

(**) Todas las claves de tipo de renta excepto la 28 (ganancias derivadas de la transmisión de bienes inmuebles).

(***) Sólo cuando el periodo sea trimestral.

Se añade el modelo 242 por la disposición final 2.1 de la Orden HAC/1198/2025, de 21 de octubre. Ref. BOE-A-2025-21727

Téngase en cuenta que el nuevo modelo será de aplicación por primera vez a los períodos impositivos iniciados a partir del 31 de diciembre de 2023, según establecen la disposición final 4 de la citada Orden.

Se añaden los modelos 780 y 781 por la disposición final 2.1 de la Orden HAC/532/2025, de 26 de mayo. Ref. BOE-A-2025-10597

Téngase en cuenta que los nuevos modelos serán de aplicación por primera vez a las declaraciones cuyo plazo de presentación se inicie en el ejercicio 2025, según establece la disposición final 4 de la citada Orden.

Se añade el modelo 573, con efectos de 1 de abril de 2025, por la disposición final 3.1 de la Orden HAC/86/2025, de 13 de enero. Ref. BOE-A-2025-1732

Se añade el modelo 718 por la disposición final 2.1 de la Orden HFP/587/2023, de 9 de junio. Ref. BOE-A-2023-13800

Téngase en cuenta que el nuevo modelo será de aplicación por primera vez al ejercicio 2022, según establece la disposición final 4 de la citada Orden.

Se añaden los modelos 792 y 793 por la disposición final 2.1 de la Orden HFP/309/2023, de 28 de marzo, Ref. BOE-A-2023-8117 y el modelo 309, con la nota a pie de tabla (***), por la disposición final 1.1 y 2 de la Orden HFP/312/2023, de 28 de marzo. Ref. BOE-A-2023-8120

Téngase en cuenta que los nuevos modelos serán de aplicación por primera vez al ejercicio de 2023, según establece la disposición final 4 de la Orden HFP/309/2023 y a las autoliquidaciones del modelo 309 correspondientes al primer trimestre de 2023, según establece la disposición final 2 de la Orden HFP/312/2023.

Se añaden los modelos 795 a 798 por la disposición final 2.1 de la Orden HFP/94/2023, de 2 de febrero. Ref. BOE-A-2023-2832

Téngase en cuenta que los nuevos modelos serán de aplicación por primera vez al ejercicio de 2023, según establece la disposición final 4 de la citada Orden.

Se añaden los modelos 592 y 593 por las disposiciones finales 3.1 de las Òrdenes; HFP/1314/2022, de 28 de diciembre. Ref. BOE-A-2022-23749 y HFP/1337/2022, de 28 de diciembre. Ref. BOE-A-2022-24387

Se añade el modelo 587 por la disposición final 3 de la Orden HFP/826/2022, de 30 de agosto. Ref. BOE-A-2022-14275

Este modelo ya fue añadido por la Orden HAP/685/2014, de 29 de abril.

Se añade el modelo 490 por la disposición final 2.1 de la Orden HAC/590/2021, de 9 de junio. Ref. BOE-A-2021-9721

Esta modificación será de aplicación a las autoliquidaciones que se presenten a partir del 16 de enero de 2021, fecha de entrada en vigor de la Ley 4/2020, de 15 de octubre, del Impuesto sobre Determinados Servicios Digitales, según establece la disposición final 4 de la citada orden.

Se suprime el modelo 564 por la disposición final 2 de la Orden HAC/135/2019, de 31 de enero. Ref. BOE-A-2019-2144

Se añade el modelo 221 por la disposición final 3.1 de la Orden HFP/550/2017, de 15 de junio. Ref. BOE-A-2017-6857

Se añade el modelo 589 por la disposición final 2.1 de la Orden HAP/1349/2016, de 28 de julio. Ref. BOE-A-2016-7590.

Se añade el modelo 151 por la disposición final 4.1 de la Orden HAP/2783/2015, de 21 de diciembre. Ref. BOE-A-2015-14021.

Se añade el modelo 411 por la disposición final 4.1 de la Orden HAP/1230/2015, de 17 de junio. Ref. BOE-A-2015-7048.

Se añade el modelo 588 por la disposición final 3 de la Orden HAP/2328/2014, de 11 de diciembre. Ref. BOE-A-2014-12972.

Esta modificación es aplicable a partir del 1 de enero de 2015, según establece la disposición final 5.

Se añade el modelo 410 por la disposición final 4.1 de la Orden HAP/2178/2014, de 18 de noviembre. Ref. BOE-A-2014-12146.

Se añade el modelo 587 por la disposición final 2.1 de la Orden HAP/685/2014, de 29 de abril. Ref. BOE-A-2014-4625.

Se suprimen los modelos 310, 311, 370 y 371 por la disposición final 2.1 de la Orden HAP/2215/2013, de 26 de noviembre. Ref. BOE-A-2013-12489.

Esta modificación es aplicable a las operaciones realizadas a partir del 1 de enero de 2014, según establece la disposición final 3.

Se añade el modelo 583 por la disposición final 3.1 de la Orden HAP/703/2013, de 29 de abril. Ref. BOE-A-2013-4538.

Se añaden los modelos 108 y 208 por la disposición final 3.1 de la Orden HAP/636/2013, de 15 de abril. Ref. BOE-A-2013-4123.

Se añaden los modelos 136, 230, 581 y 582 por la disposición final 2 de la Orden HAP/70/2013, de 30 de enero. Ref. BOE-A-2013-952., y Orden HAP/71/2013, de 30 de enero. Ref. BOE-A-2013-953.

Se añade el modelo 714 por la disposición final 2.1 de la Orden HAP/638/2012, de 26 de marzo. Ref. BOE-A-2012-4445.

Se modifica por la disposición final 2.1 de la Orden EHA/586/2011, de 9 de marzo. Ref. BOE-A-2011-4948.

Esta modificación surte efectos respecto de las autoliquidaciones de retenciones e ingresos a cuenta que correspondan al primer trimestre o, en su caso, a las del mes de marzo cuando se trate de autoliquidaciones mensuales, ambas de 2011 y siguientes, según establece la disposición final 3.

Se sustituye por la disposición final 1.1 de la Orden EHA/3062/2010, de 22 de noviembre. Ref. BOE-A-2010-18368.

[Bloque 19: #anii]

|

Modelo |

Plazo |

|---|---|

|

100 |

Desde el día 2 de mayo hasta el 25 de junio. |

|

102 |

Desde el día 2 de mayo hasta el 25 de junio. |

|

111 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

115 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

117 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

123 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

124 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

126 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

128 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

130 |

Desde el día 1 hasta el 15 de los meses de abril, julio y octubre, y desde el día 1 hasta el 25 del mes de enero. |

|

131 |

Desde el día 1 hasta el 15 de los meses de abril, julio y octubre, y desde el día 1 hasta el 25 del mes de enero. |

|

136 |

Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

151 |

Desde el inicio del plazo hasta el 25 del mes de junio. |

|

200 (*) |

Desde el día 1 hasta el 20 del mes de julio. |

|

202 |

Plazo: Desde el día 1 hasta el 15 de los meses de abril, octubre y diciembre. No obstante, para la autoliquidación del pago fraccionado anual foral de País Vasco el plazo será desde el día 1 hasta el 20 de octubre y para la autoliquidación del pago fraccionado anual foral de Navarra el plazo será desde el día 1 hasta el 15 de octubre. |

|

206 (*) |

Desde el día 1 hasta el 20 del mes de julio. |

|

210 |

– En el caso de tipo de renta 02 (rentas imputadas de inmuebles urbanos): desde el día 1 de enero hasta el 23 de diciembre. – Rentas derivadas del arrendamiento o subarrendamiento de inmuebles con agrupación anual (período 0A) (*): desde el 1 al 15 de enero. – Resto de tipo de rentas, excepto la 28 (ganancias derivadas de la transmisión de bienes inmuebles) (**): desde el día 1 hasta el día 15 de los meses de abril, julio, octubre y enero. (*) Exclusivamente para el tratamiento por parte de las EECC se comunicará técnicamente como 4T. (**) En caso de declaración de una separada, sin agrupación, exclusivamente para el tratamiento por parte de las EECC se comunicará técnicamente como NT, siendo N= 1, 2, 3 o 4). |

|

213 |

Desde el día 1 hasta el 25 del mes de enero. |

|

216 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

220 (*) |

Desde el día 1 hasta el 20 del mes de julio. |

|

221 |

Desde el día 1 hasta el 20 del mes de julio (**). |

|

222 |

Desde el día 1 hasta el 15 de los meses de abril, octubre y diciembre. No obstante, para la autoliquidación del pago fraccionado anual foral de País Vasco el plazo será desde el día 1 hasta el 20 de octubre y para la autoliquidación del pago fraccionado anual foral de Navarra el plazo será desde el día 1 hasta el 15 de octubre. |

|

230 |

Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

242 |